-

러시아 액화천연가스(LNG) 산업 동향

- 트렌드

- 러시아연방

- 모스크바무역관

- 2024-04-29

- 출처 : KOTRA

-

연간 약 3300만 톤 LNG 생산, 대부분 분량은 수출

서북부 북극지역 “야말 LNG” 기지 및 극동지역 “사할린”에서 각각 2/3, 1/3 생산

러시아, 2030년까지 생산량 1억 톤 목표하지만, 제재 등 변수 많아 불투명

액화천연가스(LNG)란 ?

액화천연가스(LNG)는 전체 성분의 약 92%가 메탄(CH4)으로 구성되며 물의 절반 수준의 밀도를 가지는 무색 무취의 액체로, 최근 들어 러시아가 중점을 두고 있는 에너지 자원이다. 알렉산더 노박(Alexander Novak) 러시아 경제 부총리에 따르면 2023년 러시아의 연간 LNG 생산량은 약 3300만 톤으로, 전 세계 연간 LNG 생산량의 9%를 차지한다. 현재 러시아 정부는 2030년까지 자국의 LNG 생산량을 연간 1억 톤까지 증대하여 세계 LNG 시장 점유율을 20%까지 끌어올리는 계획을 추진하고 있다.

러시아 액화천연가스(LNG) 산업 동향

러시아의 주요 LNG 생산기지

천연가스는 섭씨 영하 160도 이하에서 액화되며 부피가 600분의 1로 줄어드는 특성을 가진다. 이에 러시아의 LNG 생산은 겨울철 평균 기온이 영하에 머물어 높은 생산 효율을 보이는 북극권을 중심으로 이뤄진다. 러시아의 LNG 생산기지는 소규모, 중규모 및 대규모 시설로 구분할 수 있는데, 수출용 LNG는 주로 대규모 생산기지에서 산출된다.

러시아에는 다음과 같이 네 곳의 주요한 LNG 생산기지가 존재한다. 먼저 ‘야말 LNG(Yamal LNG)’는 2018년 시베리아 북서부의 야말 반도에 건설된 러시아 최대의 천연가스 정제시설이다. ‘야말 LNG’ 생산기지에서는 매년 최대 1740만 톤의 LNG를 생산하며, 산출량의 대부분을 프랑스, 스페인, 벨기에 및 네덜란드 등의 유럽 시장으로 수출한다. 2023년 ‘야말 LNG’에서는 1990만 톤의 LNG를 생산하였으며, 이 가운데 70%를 유럽으로 수출하였다.

다음으로 ‘사할린-2(Sakhalin-2)’는 2009년 천연가스 채굴 및 가공을 시작한 러시아 최초의 LNG생산기지로, 러시아 극동 지역 오호츠크해의 사할린 섬 연안에 위치해 있다. ‘사할린-2’ 기지의 연간 LNG생산량은 가동 초기에는 960만 톤 수준이었지만, 2023년 완료된 설비 개선을 통해 1160만 톤까지 증가하였다. 2023년 ‘사할린-2’ 기지에서는 1020톤의 LNG가 산출되었다. ‘사할린-2(Sakhalin-2) 기지의 주요 수출 대상은 일본, 중국, 한국 및 인도네시아 등의 아시아 시장이다.

이어서 ‘포르토바야(Portovaya)’는 가스프롬(Gazporm) 사에서 2022년 러시아 북서부 레닌그라드 주의 비보르그 시 인근에 지은 중규모 LNG생산기지이다. ‘포르토바야’ 기지는 노드 스트림(Nord Stream) 송유관의 시작점과 인접해 있다. ‘포르토바야’에서는 연간 150만 톤의 LNG를 생산할 수 있으며, 추후 연간 200만 톤까지 생산량 증대가 이뤄질 예정이다. ‘포르토바야’ 생산기지는 인접 지역에 천연가스를 공급하고 발트해 LNG 시장 내 러시아의 입지를 강화할 목적으로 건설되었다.

끝으로 ‘크리오가스-비소초크(Cryogas-Vysotsk)’는 러시아 북서부 레닌그라드 주 비소츠크(Vysotsk) 시 인근에 자리한 소규모 생산기지로 2019년부터 가동되기 시작하였다. ‘크리오가스-비소초크’ 기지의 연간 LNG 생산량은 매년 66만 톤으로, 현재 생산량 증대 사업이 추진되고 있다. ‘크리오가스-비소초크’에서 산출한 LNG는 러시아 국내 시장 및 발트해와 스칸디나비아 지역을 비롯한 북서부 유럽 시장으로 공급된다. 이와 함께 ‘크리오가스-비소초크’산 LNG는 LNG 벙커선 및 엔진오일용으로도 쓰인다.

<러시아의 주요 LNG생산기지와 2021-2023년 LNG생산량>

생산기지

생산개시 년도

생산가능 용량

(백만 톤)

실제 생산량 (백만 톤)

2021

2022

2023

야말 LNG(Yamal LNG)

(시설 지분: Novatek (50.1%), TOTAL (20%), CNPC (20%), Silk Road Fund (9.9%))

2018

17.4

19.6

21

19.9

사할린-2(Sakhalin-2)

(시설 지분: Gazprom (50%), Sakhalin Energy (27.5%), Mitsui (12.5%), Mitsubishi (10%))

2009

11.6

10.4

11.5

10.2

포르토바야(Portovaya)

(시설 지분: Gazprom (100%))

2022

1.5

-

1.5 (Sep’22 – Dec’23)

크리오가스-비소츠크

(Cryogas-Vysotsk)

(시설 지분: Novatek (51%), Gazprombank (49%))

2019

0.66

0.76

0.71

0.76

[자료: 노바텍(Novatek), 사할린 에너지(Sakhalin Energy), 가스프롬(Gazprom) 공식 홈페이지 및 현지언론 종합]

러시아산 LNG수출 방식

LNG의 생산 및 공급 과정은 세 단계로 구분된다. (액화 – 운반 - 기화) 첫째, 생산시설에서 천연가스를 액화시켜 LNG로 가공하고 이를 특수 설비에 저장한다. 둘째, 보관된 LNG를 저온가스저장탱크가 설치된 특수 선박 또는 차량에 옮겨 담아 수출 대상국으로 운반한다. 셋째, 운반이 완료된 LNG를 재가스화 설비를 통해 천연가스의 형태로 되돌린 뒤 가스관을 통해 최종 소비처로 공급한다. 러시아의 경우 주요 LNG 생산기지 네 곳 모두 LNG 수출에 LNG선을 활용하고 있다.

LNG선은 선체에 내부 온도를 섭씨 영하 162도로 유지하는 특수 용기를 비롯한 LNG 저장 설비가 갖춰진 특수 선박을 의미한다. 이러한 저장 시설은 LNG저장 탱크, 1차 단열 벽, 누수 방지용 2차 밀봉 벽 그리고 2차 단열 벽으로 구성되어 있다. 이때 구조상 LNG와 표면이 맞닿는 모든 부분의 제작에는 극저온을 견딜 수 있는 물질들이 활용된다.

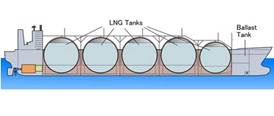

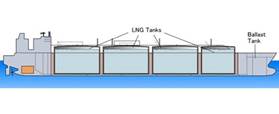

현존하는 LNG선은 저장 설비의 형태에 따라 크게 모스(MOSS)형과 멤브레인(Membrane)형으로 나뉜다. 전 세계 LNG 운반선의 41%를 차지하는 모스형 LNG선은 선체에 추가적으로 설치되는 알루미늄 재질의 자립형 볼 탱크에 LNG를 보관한다. 이와 달리 전 세계 LNG선의 나머지 57%는 선체 벽면을 직접 활용하는 더 얇은 형태의 멤브레인식 저장 설비를 갖추고 있다. 이러한 멤브레인형 LNG선은 다시 GazTransport식, Technigaz식 그리고 CS1 system으로 세분화된다.

<모스(MOSS) 식 LNG선(좌) 및 멤브레인(membrane) 식 LNG선(우)>

[자료: neftegaz.ru, ria.ru; gazprom.ru]

러시아산 LNG 수출 노선

러시아산 LNG의 주된 수출 대상은 러시아와 천연가스관이 직접 연결되어 있지 않은 유럽 및 아시아 등지의 국가들이다. 예를 들어 극동 지역에 건설된 사할린-2(Sakhalin-2) 기지의 LNG 수출은 주로 일본 에너지 시장으로의 공급을 염두에 두고 이뤄진다. 이에 따라 러시아산 LNG의 수출에는 북극권에서 출발하여 유럽 및 아시아 시장을 향하는 다양한 노선이 활용되고 있다.

먼저 러시아의 서쪽에 위치한 유럽 시장의 경우 야말 LNG 생산기지 등에서 출항한 쇄빙LNG선들을 통해 러시아산 LNG를 공급받는다. 유럽의 주요 러시아산 LNG허브는 LNG 재가스화 및 저장 설비가 구비된 벨기에의 제브뤼헤(Zeebrugge) 항으로, 노바텍(Novatek) 사와 제브뤼헤(Zeebrugge) 항 사이에는 2025년까지 LNG 공급 계약이 체결되어 있다. 최근에는 해상에서 러시아산LNG를 환적하는 방식도 활발히 이용된다.

다음으로 러시아산 LNG의 아시아 시장 공급은 북극해를 지나는 북방 항로 또는 수에즈 운하를 거치는 남방 항로를 통해 이뤄진다. 북극해 노선은 하절기에 주로 이용되며, 수에즈 노선은 동절기에 활용된다. 수에즈 노선을 통한 LNG 수출 과정에는 유럽의 LNG재가스화 터미널을 활용한 환적 절차가 포함되기도 한다. 러시아에서 출발한 LNG선들의 남방 항로 이용은 2023년 말 시작된 예맨 후티 반군의 홍해 항행 선박에 대한 공격에 영향을 받아 감소할 조짐을 보이고 있다.

<야말 LNG 생산기지의 LNG 수출 노선>

[자료: static.seekingalpha.com]

생산량 변화

러시아 연방 통계청은 2023년 러시아에서 전년 대비 2.4% 줄어든 3290만 톤의 LNG가 생산되었다고 발표하였다. 이러한 생산량 감소는 러시아 최대의 LNG 생산시설인 야말 LNG(Yamal LNG)와 사할린-2(Sakhalin-2)의 정기 시설 점검으로 인한 일시적 현상으로 평가된다.

<러시아의 2021-2023년 LNG 생산량 변화>

구분

2021

2022

2023

LNG 생산량(백만 톤)

29.9

33.7

32.9

연간 변화량(%)

-1.6

+12.7

-2.4

[자료: 러시아 연방 통계청]

러시아는 자국에서 생산되는 LNG의 대부분을 수출하고 있다. 예를 들어, 2023년의 경우 LNG 생산량 대비 수출량 비율은 96%에 달했으며, 2021년의 경우 재고의 수출로 인해 수출량이 생산량을 초과한 것으로 보인다.

<2021-2023년 러시아 LNG 생산량 및 수출량 변화>

(단위: 백만 톤)

구분

2021

2022

2023

생산량

29.9

33.7

32.9

수출량

30.5

33.1

31.6

비율(%)

102

98.2

96

[자료: 생산량-러시아 연방 통계청, 수출량-러시아연방 에너지부]

최근 러시아 LNG 산업 변화

- 수출 대상 변화

러-우 사태 이후 러시아 당국은 각 품목별 수출입 통계를 발표하지 않고 있다. 그러나 현지 언론과 각 국의 자료를 종합해봤을 때 러시아산 LNG의 최근 수출 동향은 아래와 같다.

러시아산 LNG 의존도가 비교적 높은 일본은 2023년 러시아산 LNG 수입을 10.7% 줄였으나, 2024년 3월에는 전년 동월 대비 35.7%를 늘리며, 일본의 전체 연료 수입에서 러시아산 LNG가 차지하는 비중은 10.4%로 증가한 것으로 나타났다. 이는 2024년 3월 사할란-2 생산기지에서의 일본향 LNG 수출이 28% 증가한 것과 관련된 것으로 보인다.

2023년 한국의 러시아산 LNG 수입량도 전년 대비 13% 감소한 170만 톤으로 나타났으며, 수입액 기준으로도 28.6% 감소한 11억 달러어치를 수입한 것으로 기록됐다. 이는 한국의 카타르, 미국, 호주 등으로의 공급선 다변화와 러-우 사태로 인한 지정학적 리스크에 대한 결과로 해석된다.

반면, 중국 · 인도 · 튀르키예로 향하는 러시아산 LNG량은 크게 증가하였는데, 2023년 중국의 러시아산 LNG 수입은 14% 증가해 최대 수입국으로 기록되었고, 튀르키예는 2022년보다 40% 늘어난 81만4000톤의 LNG를 러시아로부터 수입하였으며, 인도의 경우에도 전년도보다 50% 증가한 43만2000톤을 수입하였다.

2023년 유럽 주요 국가들의 러시아산 LNG 수입 규모는 눈에 띄게 감소하였다. 프랑스의 경우 전년 대비 30% 감소한 360만 톤의 LNG만을 러시아로부터 수입하였으며,

네덜란드의 러시아산LNG 수입 규모는 2022년 대비 57% 감소한 73만5000톤에 그쳤다. 다만, 2024년 1분기 러시아의 대유럽 LNG 수출량은 4% 증가한 499만 톤으로

추가 감소세는 관찰되지 않고 있다.

- 미국의 Arctic LNG-2 사업 제재 부과

노바텍(Novatek) 사는 2024년에 시베리아 북서부의 기단 반도에 건설한 신규 LNG 생산기지인 ‘북극 LNG-2(Arctic LNG-2)’의 LNG 생산을 개시하려는 계획을 추진해 왔다. ‘북극 LNG-2’는 정상 작동 시 연간 198만 톤의 LNG와 160만 톤의 콘덴세이트를 생산할 수 있을 것으로 기대된다. 하지만 미국 정부가 2023년 11월 2일 ‘북극 LNG-2’ 관련 신규 제재를 부과함에 따라 사업의 성사 여부가 불투명해졌다. ‘Arctic LNG-2 ‘에서 생산할 LNG를 운반할 예정이던 러시아 최대의 해운 회사인 소브콤플로트(Sovcomflot) 소속 LNG 운반선 세 척이 미국의 직접 제재 대상에 포함되었으며, 일본의 미쓰이 OSK(Mitsui OSK Lines) 사에서 납품하기로 계약된 신규 LNG선 세 척의 건조 또한 무기한 연기되었다.

시사점

자원의존형 경제구조를 가진 러시아에게 LNG 수출은 국가 핵심 산업이며, 러시아 LNG의 2/3은 러시아 서북부 북극지역 “야말 LNG”에서, 나머지 1/3은 극동지역 “사할린-2”에서 생산 및 수출된다.

에너지 의존도가 높은 대한민국은 카타르, 미국, 호주 등으로 LNG 공급선을 다변화하는데 성공했음에도 거리가 가까운 극동러시아 “사할린-2”로 부터의 LNG 수입을 먼저 배제할 필요는 없는 입장이다.

또한, 세계 최고수준의 LNG 운반선 및 쇄빙 기능을 탑재한 LNG 운반선 건조기술을 가진 우리나라는 러시아 입장에서 등질 수 없는 파트너이다. 러-우 사태로 특히나 물류 애로를 겪는 러시아에게 북극항로 개척은 더욱 더 중요한 과제가 되었으며, 더군다나 “아말 LNG”에서 생산되어 아시아로 향하는LNG운반에는 북극항로 이용이 필수적이기 때문이다. 자원류를 전문으로 운송하는 현지 물류사 S사 인터뷰에 따르면, "곧 발표될 EU의 14차 대러시아 제재 패키지에 러시아산 LNG가 포함될 가능성이 높아지며, 러시아로서는 아시아향 LNG 수출이 더욱 절실한 상황"이라고 한다.

다만, 2024년에 신규로 건설된 “Arctic LNG-2” 생산기지를 포함한 러시아 LNG 산업에 관련된 선사, 운영사들이 미국의 제재대상에 추가되며, 계속되는 러시아의 니즈에 한국이 응할 수 있는지는 불투명해지고 있다.

자료: 러시아 연방 통계청 · 에너지부, Novatek, Sakhalin Energy, Gazprom, Interfax현지언론, KOTRA 모스크바 무역관 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (러시아 액화천연가스(LNG) 산업 동향)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

2024년 러시아 섬유 산업 정보

러시아연방 2024-12-10

-

2

2024년 러시아 농업 정보

러시아연방 2024-12-02

-

3

2024년 러시아 폴리머 산업 정보

러시아연방 2024-11-27

-

4

2024 러시아 극동 지역 농업 정보

러시아연방 2024-11-06

-

5

2024년 러시아 자동차 산업 정보

러시아연방 2024-10-02

-

6

2021 러시아 자동차 산업

러시아연방 2022-01-19