-

中 화장품 시장 변화 초읽기

- 트렌드

- 중국

- 베이징무역관

- 2023-09-07

- 출처 : KOTRA

-

중국 경기둔화, 시장 포화 등으로 화장품 소비 회복세 미진

라이브 커머스가 인기 유통채널로 급부상

글로벌 강자들이 주도하고 로컬계의 약진이 날로 두드러져

시장 현황: 중저속 성장의 뉴노멀(시대 진입)

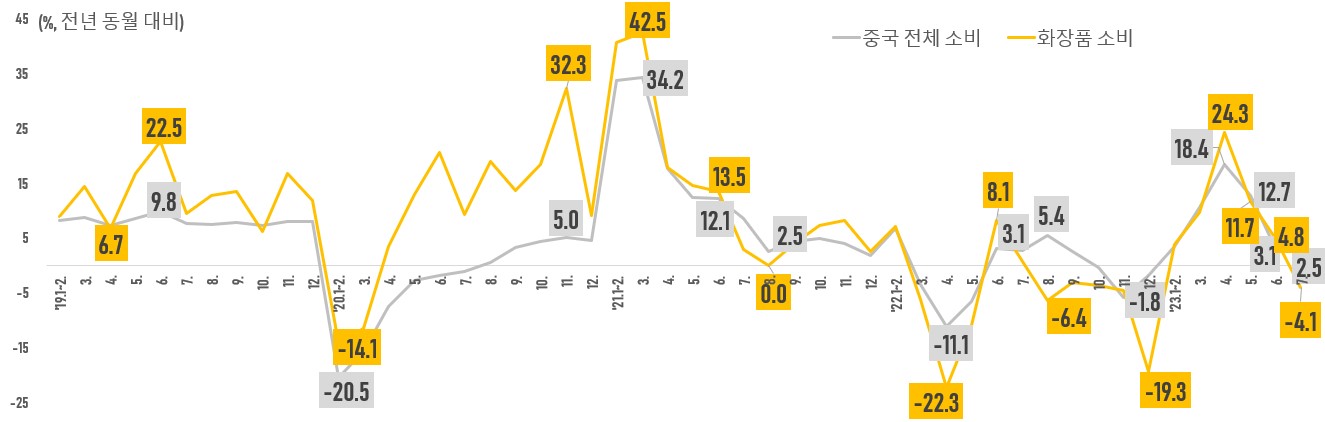

지난 수년간 주요 화장품 시장 중 유일하게 두 자릿수 성장률을 기록하며 세계 화장품 소비를 이끌던 중국 화장품 시장이 리오프닝(경제활동 재개)에도 미진한 회복세를 보이고 있다. 2023년 7월 중국 화장품 소비(소매판매)는 전년 동월 대비 4.1% 감소한 것으로 나타났다. 올 연초 중국 내 코로나19 확산이 진정세에 접어들면서 5개월 만에 플러스 전환을 실현했다가 7개월 만에 다시 마이너스로 돌아선 셈이다. 또한 같은 달 중국 전체 소비 증가율 2.5%를 큰 폭으로 하회했다. 2023년 1~7월 중국 화장품 소매판매액은 2315억 위안으로 전년 동기 대비 7.2% 증가하는 데 그쳤다.

<중국 전체 소비·화장품 소비(당월)증감률>

[자료: 국가통계국]

화장품은 중국 리오프닝 효과가 가장 기대되는 품목이다. 올 연초 시장은 리오프닝과 더불어 중국 화장품 소비가 빠르게 회복될 것으로 전망했다. 그러나 상반기 중국 경기회복세가 기대치에 못 미치며 화장품 소비와 중국 전체 소비는 완만한 회복세를 이어갔다. 중국 상반기 최대 온라인 판촉 행사인 ‘6.18 쇼핑축제’효과에도 불구, 6월 중국 화장품 소비 증가율은 4.8%, 중국 전체 소비 증가율은 3.1%에 그쳤다. 중국 화장품 시장이 포화상태에 진입한 가운데 코로나 사태 이후 중국 경기 둔화세가 심화되면서 화장품 시장도 중저속 성장의 뉴노멀(新常態) 시대에 접어든 것이 아니냐는 관측이 나온다.

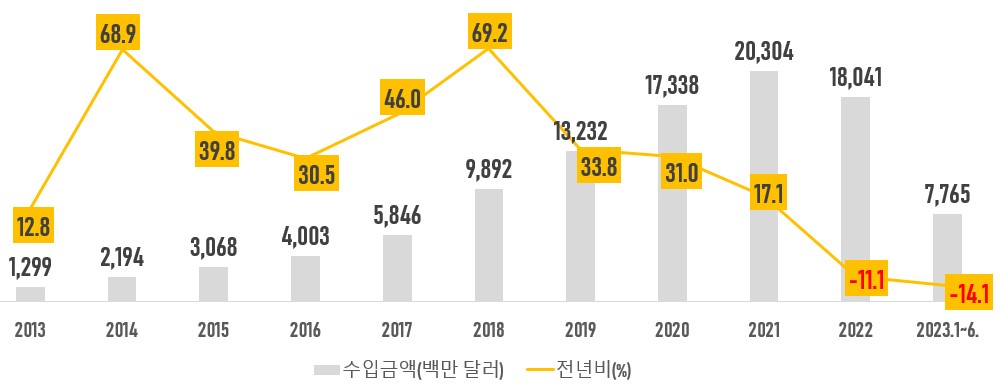

중국 화장품 시장의 중저속 성장은 수입시장에서 더욱 두드러지게 나타나고 있다. 2013~2017년 중국 화장품 수입금액은 매년 10억 달러씩 증가했고, 2018~2021년엔 매년 30~40억 달러의 증가폭을 기록했다. 2021년 중국 경기회복세에 힘입어 화장품 수입금액은 전년 대비 17.1% 증가하며 200억 달러를 돌파했다. 그러나 2022년 중국 내 코로나19 재확산으로 전년 대비 두자릿수 감소세를 기록했으며 올 상반기 감소폭은 14.1%로 확대됐다.

<중국 화장품(HS 3304) 수입동향>

[자료: Global Trade Atlas]

주요 소비군: 부모에게 용돈 받는 Z세대

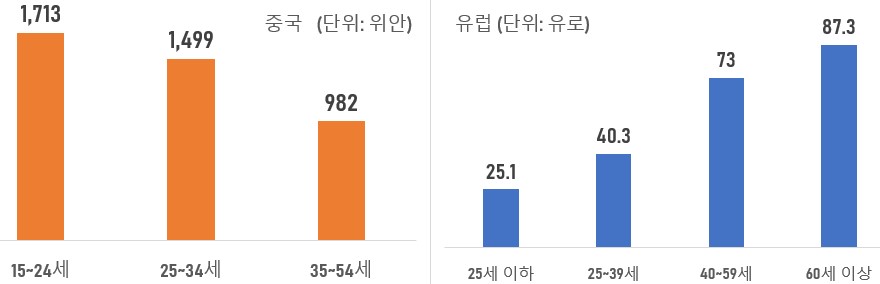

중국 화장품 시장에서 경제적 독립을 하지 못한, 1995년 이후 태어난 Z세대가 주력 소비군으로 자리매김하고 있다. 유럽 등 지역은 연령대가 높을수록 화장품 소비가 높게 나타난다. 탄탄한 경제력을 바탕으로 주름 개선, 노화방지 등 다양한 수요에 맞춰 고가의 화장품을 선택하기 때문이다. 그러나 중국 시장에서는 가장 젊은 세대의 화장품 소비가 가장 높은 것으로 나타났다. 15~24세의 2022년 화장품 소비는 1인당 1,713위안/년으로 그 부모 세대인 35~54세 여성의 2배에 가깝다.

<중국·유럽 여성의 연령별 화장품 소비(2022년 기준)>

[자료: Euromonitor, Kantar, 궈타이쥔안(國泰君安)증권]

중국의 Z세대는 ‘비주얼이 곧 정의’라고 생각할 정도로 외모에 관심이 많다. 디지털 환경 속에서 다양한 루트를 통해 많은 정보를 얻고 있으며 부모로부터 부유한 환경을 물려받았다. 최근에는 중국의 Z세대가 ‘노화 방지’, ‘슬로우 에이징’ 등에 관심을 보이며 ‘안티 에이징’ 관련 제품 시장의 큰손으로 부상하고 있다. 눈에 띄는 노화 징후가 생기기 전에 20대부터 탄력·모공·주름을 집중 관리하는 이른바 ‘얼리 안티 에이징(抗初老)’, ‘슬로 에이징’이 Z세대를 중심으로 트렌드를 형성하고 있다.

견인차: 성장률 높은 색조화장품 vs 규모가 큰 기초화장품

글로벌 시장조사기관인 유로모니터(Euromonitor)는 올해 일상 정상화로 중국 기초화장품과 색조화장품 시장 규모가 각각 전년 대비 8%, 10.3% 증가할 것으로 전망했다. 2023년 기초화장품과 색조화장품 시장규모가 다시 2,900억 위안, 600억 위안 수준으로 회복된다는 의미이다.

<중국 화장품 시장규모>

(단위: 억 위안, %)

기초 화장품

색조 화장품

시장규모

증감률 시장규모

증감률 2019

2,449

14.9

593

31.3

2020

2,701

10.3

596

0.6

2021

2,936

8.7

657

10.1

2022

2,763

△5.9

555

△15.4

2023E

2,983

8.0

613

10.3

2024E

3,183

6.7

652

6.4

2025E

3,373

6.0

692

6.2

2026E

3,557

5.5

735

6.2

[자료: Euromonitor]

중국의 기초화장품 시장규모는 코로나 사태 이전 2,449억 위안에 도달했다. 2020~2021년 코로나 기간에도 안정적 성장세를 유지하며 3,000억 위안에 육박했지만 2022년엔 코로나 재확산 및 주요 도시 봉쇄로 집에 머무는 시간이 길어지면서 5.9%의 감소폭을 기록했다. 유로모니터는 올해부터 중국 기초화장품 시장은 안정적 증가세를 유지하며 2024년 3,000억 위안을, 2026년엔 3,500억 위안을 넘어설 것으로 보고 있다.

중국의 색조화장품 시장규모는 기초화장품의 1/5 수준이지만 회복세는 기초화장품을 웃돌고 있다. 2023년은 기저효과까지 더해져 증가율이 10%대로 반등할 전망이다. 2024~2026년 6% 이상의 증가세를 유지하고 2026년 중국 색조화장품 시장규모는 735억 위안에 도달할 것으로 보고 있다. 특히 베이스 메이크업 제품이 전체 색조화장품의 성장세를 견인할 것으로 예상된다.

<중국 색조화장품 시장규모>

(단위: 억 위안, %)

베이스메이크업

립 메이크업

아이 메이크업

네일 화장품

색조 화장품

시장규모

증감률

시장규모

증감률

시장규모

증감률

시장규모

증감률

시장규모

증감률

2019

281

33.3

204

37

86

17.5

5

4.1

14

23.9

2020

288

2.8

195

△3.8

95

5.9

5

△13.3

13

△5.2

2021

326

13.1

211

7.7

101

7.1

5

2.5

14

5.5

2022

280

△14.2

178

△15.5

84

△17.7

4

△20.6

11

△23.2

2023E

311

11.3

195

9.7

91

9.2

4

△3.3

12

8.6

2024E

337

8.2

205

5.1

96

4.8

3

△4.4

11

△3.6

2025E

363

7.9

215

4.9

100

4.6

3

△5.3

11

△3.5

2026E

393

8.1

225

4.5

104

4.4

3

△6.4

10

△2.9

[자료: Euromonitor]

주요 유통채널: 대세인 라이브 커머스 vs 안정적인 온라인 플랫폼

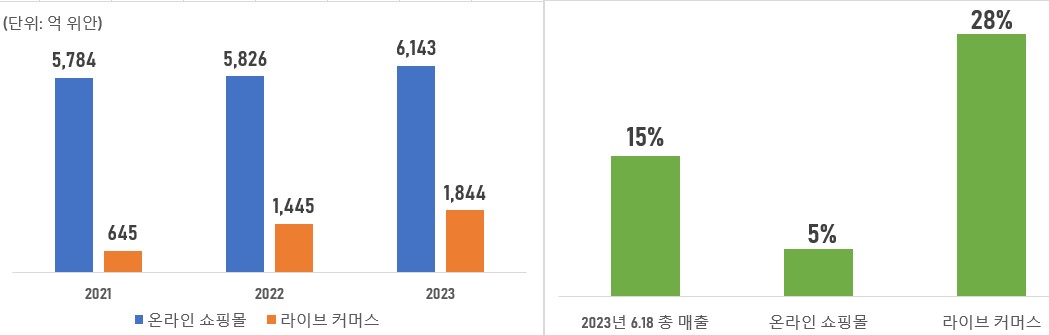

6.18 행사와 같은 주요 쇼핑축제 기간 라이브 커머스 매출이 빠르게 증가하며 전반 온라인 시장 성장세를 견인하는 양상이다. 2023년 ‘6.18 행사’ 기간 라이브 커머스 매출은 전년 동기 대비 28%의 높은 신장세를 보인 데 반해 티몰, 징둥과 같은 온라인 쇼핑몰의 매출은 5%를 기록했다. 그러나 매출규모로 살펴보면 온라인 쇼핑몰의 행사 매출은 6000억 위안을 웃돌고 있지만 라이브 커머스 매출은 1844억 위안으로 온라인 쇼핑몰의 1/3 미만으로 나타나고 있다.

<6.18 쇼핑축제 기간 유통채널별 매출(좌) 및 2023년 증가율(우)>

[자료: Syntun(星圖數据), 티몰, SWS RESEARCH(申萬宏源) 등]

현지 증권기관의 애널리스트 A씨는 KOTRA 베이징 무역관과의 인터뷰에서 “중국 전자상거래는 지난 10여 년간의 발전을 거쳐 지금의 규모를 갖췄지만 시장 또한 포화상태”라며 “새로운 유통채널인 라이브 커머스가 빠른 성장세를 보이며 6.18 쇼핑축제 등 행사 기간의 매출 상승세를 견인하는 양상”이라고 분석했다.

시장경쟁: 글로벌 강자 vs C-뷰티(=로컬 화장품)

중국 화장품 시장은 글로벌 강자들이 주도하고 C-뷰티들의 약진세가 날로 두드러지고 있는 모습이다. 코로나 기간에도 중국 화장품 시장은 글로벌 강자들이 주도해 왔다. 로레알, 랑콤, 에스티로더 등 글로벌 브랜드들은 브랜드 파워와 품질을 앞세워 톱 3에 자리매김했다. 대표적인 로컬 화장품 브랜드인 바이췌링, 즈란탕(CHANDO)은 지난 3년간 4위, 6위 자리를 굳혔다. 다른 로컬 브랜드 프로야(PROYA)는 2020년 10위 내 진입한 후 2021년 9위, 2022년엔 7위로 입지를 굳히고 있으며 위노나(WINONA)는 SK-Ⅱ와 라메르를 제치고 2022년 8위에 랭킹했다. 2022년 코로나 충격으로 에스티로더, 바이췌링 등 브랜드의 중국시장 매출이 역성장한 가운데 프로야와 위노나는 코로나 3년간 안정적 성장세를 유지했다.

<중국 스킨케어 화장품 TOP 10 브랜드 매출 및 증감률>

(단위: 억 위안)

순위

2020

2021

2022

브랜드

매출

브랜드

매출

브랜드

매출

1

로레알(프랑스)

137

로레알(프랑스)

156

로레알(프랑스)

157

2

랑콤(프랑스)

126

랑콤(프랑스)

150

랑콤(프랑스)

155

3

에스티로더(미국)

120

에스티로더(미국)

141

에스티로더(미국)

127

4

바이췌링(중국)

111

바이췌링(중국)

113

바이췌링(중국)

98

5

올레이(미국)

87

올레이(미국)

88

올레이(미국)

92

6

즈란탕(중국)

84

즈란탕(중국)

87

즈란탕(중국)

76

7

SK-Ⅱ(일본)

62

SK-Ⅱ(일본)

70

프로야(중국)

68

8

라메르(미국)

47

라메르(미국)

62

위노나(중국)

66

9

메리케이(미국)

47

프로야(중국)

49

SK-Ⅱ(일본)

63

10

프로야(중국)

38

위노나(중국)

49

라메르(미국)

60

[자료: Euromonitor]

시사점

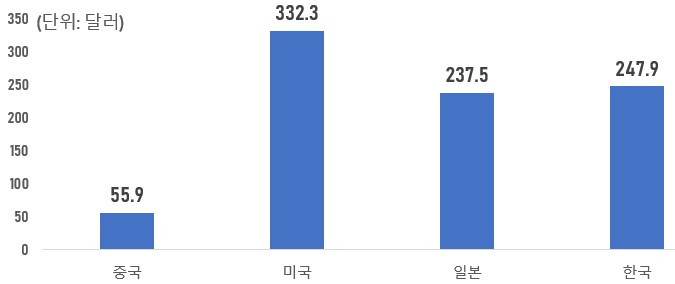

리오프닝에도 중국 화장품 소비가 미진한 회복세를 보이고 있지만 중국의 1인당 평균 화장품 소비는 미국, 일본, 한국 등 선진국보다 낮은 수준으로 향후 지속적인 상승 가능성이 있다. 단, 국내외 경기둔화 압력 증대로 단기 내 소비심리의 급격한 회복을 기대하기 어려운 가운데 시장 포화도가 높아지면서 시장 경쟁은 점점 치열해질 것으로 전망된다.

* 2022년 기준 1인당 평균 화장품 소비(달러/년): 중국 55.9, 미국 332.3, 일본 237.5, 한국 247.9

<주요국 화장품 소비 비교(2022년 기준)>

[자료: Euromonitor, Kantar, 궈타이쥔안(國泰君安)증권]

우리 기업들은 프리미엄 제품 출시와 새로운 브랜딩을 개발할 필요가 있다. 현지 대표 전자상거래 업체 징둥 관계자는 “K-뷰티는 트렌디한 아이템으로 중국시장에서 입지를 다졌다.”며 “이는 로컬기업들이 모방하기 쉬운 부분이며 최근 로컬기업의 신제품이나 신규 브랜드 출시 속도는 외국 기업들을 추월했다.”라고 밝혔다. 글로벌 강자들이 가격을 낮추고 다양한 유통채널에서 공격적인 시장경쟁을 벌이는 가운데 로컬기업들은 제품 경쟁력을 키우며 시장입지를 강화하고 있다. 중국시장의 변화, 경쟁상황에 맞춰 중국시장 전략을 검토, 수정하는 노력이 필요하다.

자료: 국가통계국, Global Trade Atlas, Euromonitor, Kantar, 궈타이쥔안(國泰君安)증권, SWS RESEARCH(申萬宏源) 등 KOTRA 베이징 무역관 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (中 화장품 시장 변화 초읽기)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

달라진 중국 화장품 시장, 한국 화장품의 경쟁 상대는

중국 2022-10-17

-

2

중국 화장품 산업 시장 현황

중국 2023-10-19

-

3

중국 화장품 시장 지속 성장 중

중국 2023-08-01

-

4

벨라루스에서도 높아지는 K-Beauty 인기, 어떤 제품이 잘 팔리나?

벨라루스 2023-07-11

-

5

중국 친환경 화장품 시장 트렌드

중국 2023-06-29

-

6

급성장하는 美 화장품 시장 트렌드

미국 2023-11-08

-

1

2023년 중국 선박산업 동향

중국 2023-12-15

-

2

2021년 중국 2차전지 산업 동향

중국 2022-01-17

-

3

2021년 중국 의료산업 동향

중국 2022-01-17

-

4

2021년 중국 신에너지차 산업 동향

중국 2022-01-17

-

5

중국 스마트 커넥티드카(ICV) 산업 동향

중국 2022-01-14

-

6

2021년 중국 정보통신(ICT) 산업 동향

중국 2022-01-11