-

중국 리튬소재값 급락, 수급 변화가 주요인

- 트렌드

- 중국

- 베이징무역관

- 2023-11-20

- 출처 : KOTRA

-

리튬소재 가격 1년 만에 1/3 수준으로 급락

전기차시장 성장세 둔화, 중국 기업의 공격적인 생산능력 확장이 원인

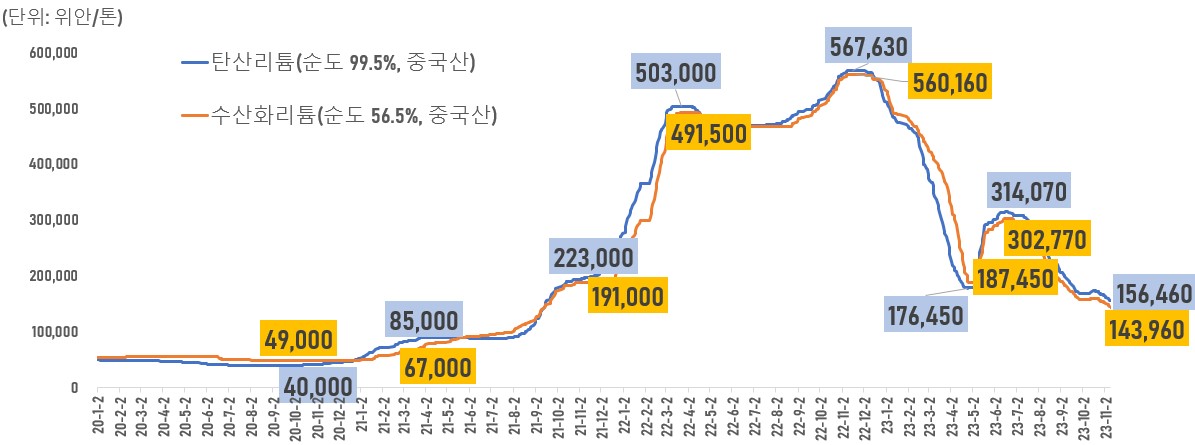

작년 말부터 시작된 중국 내 리튬 소재값 하락세가 1년째 이어지고 있다. 현지 시장조사기관인 윈드(wind)의 발표에 따르면 11월 2주 중국 내 탄산리튬 가격은 톤당 15만 위안(약 2만500달러), 수산화리튬은 톤당 14만 위안(약 1만 9132달러)대로 하락했다. 작년 11월 탄산리튬과 수산화리튬 가격은 톤당 56만 위안(약 7만6528달러)을 웃돌았다. 1년새 1/4 수준으로 떨어진 셈이다. 30만 위안(약 4만 1000달러)/톤대를 유지했던 올 6월과 비교하면 4개월 만에 반토막 난 것이다. 현지 업계는 “현재 리튬 소재 시장가격은 정상 수준인 톤당 15만 위안(약 2만 500달러)에 근접했다”고 평가하면서도 중국 신에너지차 시장 수요 둔화세와 리튬 소재 공급과잉을 주목해야 한다는 반응이다.

<중국 내 리튬 소재 가격 추이>

주: US$ 1=7.3176위안(2023년 10월 31일 기준)

[자료: wind]

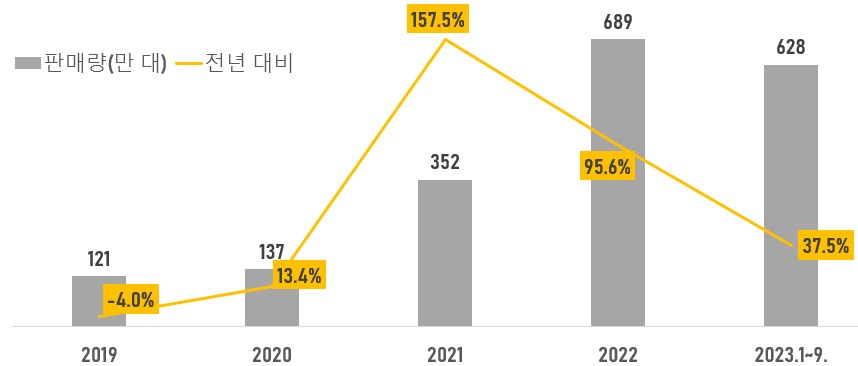

수요

전기차 호황에 의한 차량용 배터리 생산수요 폭증은 2021~2022년 중국 리튬 소재값 급등의 주요인 중 하나이다. 2020년 중국의 신에너지차* 판매량은 130만 대 수준이었다. 그러나 2021년 판매량은 352만 대로 급증했다. 2022년에도 95.6%의 높은 신장세를 보이며 시장 규모가 689만 대에 달했다. 그러나 올들어 시장 포화도 상승, 역기저효과 등 요인으로 중국 신에너지차 판매 증가율은 30%대로 둔화했다. 중국자동차공업협회는 올해 중국 신에너지차 판매량은 900만 대를 넘어서며 또 한 번 사상 최고치를 경신할 것으로 내다보고 있다. 그러나 성장세는 30~40%대로 둔화할 것으로 예상된다.

주*: 중국의 신에너지차에는 순수전기차, 하이브리드차, 수소차 등 화석연료가 아닌 새로운 연료로 구동하는 자동차를 포괄하고 있는데 현재까지는 순수전기차와 하이브리드차가 주를 이루고 있음.(2022년 중국 수소차 판매량이 3367대, 2022년 말 기준 보유량은 1만2682대)

<중국 신에너지차 판매량>

(단위: 만 대)

[자료: 중국자동차공업협회]

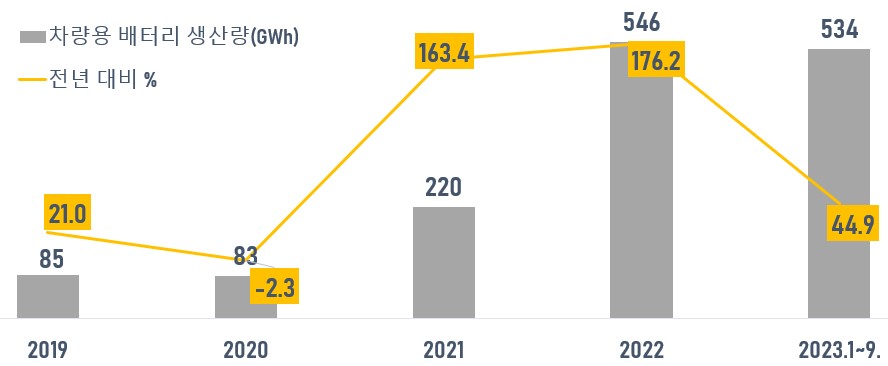

따라서 신에너지차에 탑재하는 차량용 배터리 생산도 신장세가 위축되고 있다. 2023년 1~9월 중국 차량용 배터리 생산량은 작년 연간 생산량에 육박했지만 증가율은 44.9%로 2022년의 1/3 수준이다.

<중국 차량용 배터리 생산량>

(단위: GWh, %)

[자료: 중국자동차이차전지산업혁신연맹(中國汽車動力電池産業創新聯盟)]

공급

리튬 소재 수요 급증으로 중국 기업들이 생산능력 확장에 열을 올리며 중국의 리튬 소재 공급능력은 가파른 상승세를 탔다. 2022년 말 기준 간펑리튬(贛鋒鋰業), 톈치리튬(天齊鋰業), 야화그룹(雅化集團) 등 주요 기업의 리튬 소재 생산능력은 연간 30만 톤에 육박했다. 중국 최대 리튬업체인 간펑리튬의 경우 해외광산 매입, 지분 투자를 통해 원료 자원을 확보하면서 탄산리튬, 수산화리튬 등 리튬 화합물 생산량을 2020년의 9만 톤에서 2025년 20만 톤(전기차 400만 대 생산 가능)까지 끌어올리겠다고 발표한 바 있다.

<중국 대표 리튬업체 생산망 구축 현황(2022년 말 기준)>

(단위: 만 톤)

기업

탄산리튬 생산능력

수산화리튬 생산능력

가동 중

건설 중

가동 중

건설 중

간펑(赣锋)리튬

4.3

4

8.1

-

톈치(天齐)리튬

3.45

2

0.5

4.8

야화(雅化)그룹

2

-

3

5

융제(融捷)

1.5

-

0.98

0.8

청신(盛新)리튬

2.5

-

1.5

3

[자료: 기업별 공개자료, 저상(浙商)증권연구소]

2023년에도 중국기업들은 리튬 소재 생산능력 확장 속도를 늦추지 않았다. 중국 유색금속협회 산하 리서치센터인 안타이커(Antaike, 安泰科)에 따르면 올해 중국 리튬 소재 생산 프로젝트의 연간 생산능력 합계는 약 28만5000톤 LCE*으로 집계된다.

주*: 탄산리튬 기준 수치 LCE(Lithium Carbonate Equivalent)는 국제 리튬 거래 시장에서 통상적으로 사용하는 표준임.

<2023년 중국 신규 구축 중인 리튬 소재 생산 프로젝트>

(단위: 만 톤)

기업

제품

생산 규모

티옌이리튬(天宜锂业)

수산화리튬

6.8

야화리튬(雅化锂业)

수산화리튬

3.4

톈치리튬(天齐锂业)&IGO

수산화리튬

2.7 이춘궈쉬엔(宜春国轩)

탄산리튬

2

톈치리튬(天齐锂业)

탄산리튬

2

용샨리튬(永杉锂业)

수산화리튬, 탄산리튬

2.5

펑신시다이(奉新时代)

탄산리튬

3

쯔춘리튬(志存锂业)

탄산리튬

8

쬬링리튬(九岭锂业)

탄산리튬

2

[자료: 안타이커(Antaike, 安泰科), 한국광해광업공단 중국사무소]

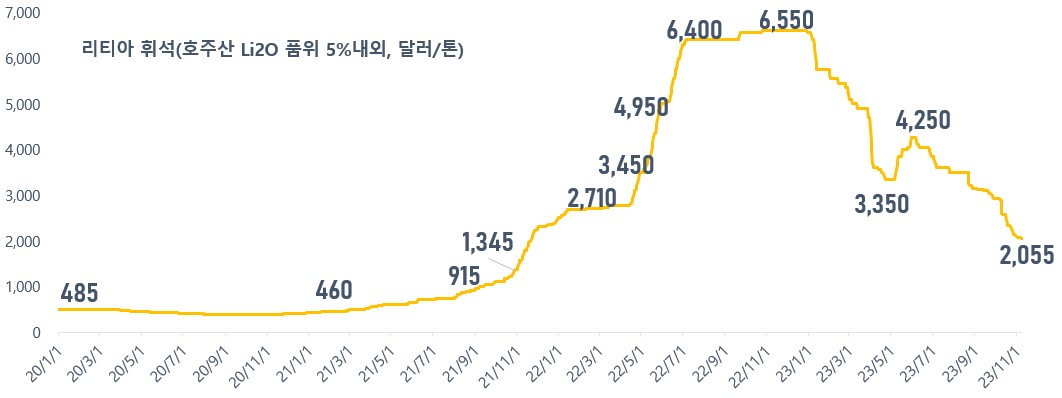

전망

중국 유색금속공업협회(中国有色金属工业协会)는 업스트림 부문의 생산능력 확대로 인한 공급과잉 및 다운스트림 부문의 수요 둔화로 리튬 소재 가격 하락세는 한동안 지속될 것이라고 진단했다. 중국 상품 정보 조사기관인 바이인포의 애널리스트 A씨는 KOTRA 베이징 무역관과의 인터뷰에서 “최근 리튬 소재의 원료인 리튬정광의 국제가격도 하락세를 타고 있어 단기 내 리튬 소재 공급과잉 국면은 유지될 것”이라고 전망했다. 실제로 최근 호주산 리튬정광 가격은 톤당 2000달러 수준으로 떨어졌다. 연초 톤당 6550달러/톤의 고점 대비 68.6% 하락했다.

<호주산 리튬정광(리티아 휘석) 가격>

(단위: 달러/톤)

[자료: 바이인포(Baiinfo, 百川盈孚)]

공급과잉 국면 속에서 중국 정부는 공급과잉을 예방하는 한편, 불법 채굴·환경단속 등 친환경화 산업정책을 강화할 것으로 전망된다. 실제로 2023년 2월 중국 자연자원부, 공신부, 공안부 등으로 구성된 중앙정부조사단은 장시(江西)성 이춘(宜春)시 리튬광 불법 채굴 및 이에 따른 환경오염 조사를 실시했다. 중국 최대 리튬 생산기지인 장시(江西)성 정부는 2023년 3~10월 전략적 광물에 대한 불법 채굴을 단속하는 특별행동계획을 시행하기로 했다. 구체적 조치로는 희토류 및 리튬 등 전략 광물 채굴 및 사용 관련 감독을 강화해 무허가 탐사와 채굴, 과도한 채굴, 광물 자원 낭비, 농지·임야·자연보호구역에 대한 불법 점거 등을 금지한다.

중국 정부는 1년 전부터 공급과잉을 해소하고 산업의 규범화 발전을 촉진하기 위해 공급과잉 예방 및 안정적 공급망 구축에 무게를 둔 산업정책을 실시하고 있다. 2022년 11월 중국 공업정보화부와 시장감독관리총국은 각급 지방정부 대상 ‘리튬이온 배터리 산업망·공급망 협동 및 안정화 대책 강화에 관한 통지문’을 발표했다. 통지문에서 ▲ 리튬이온 배터리 부품 및 소재 가격 안정, ▲ 업-미들-다운 스트림 부문의 연결과 협동적 발전, ▲ 공정한 시장경쟁, ▲ 산업망·공급망 안정 등을 보장할 것을 지시했다. 구체적 조치로 핵심 소재 안정적 공급 확보, 기술혁신 지원 강화, 합리적 생산능력 확장 및 과잉공급 방지, 산업사슬 내 기업의 협력 강화 및 장기계약 장려, 사재기 등 부정당경쟁 행위 엄금, 자원 재활용 체계 구축, 산업 업그레이드 추진, 기술표준 제정 가속화 및 품질 관리 강화, 물류난·공급난 해소 등을 언급했다.

시사점

우리 관련 기업들은 중국 내 가격, 생산, 정책동향에 대한 모니터링을 강화하고 시장전략을 제정·조정해야 한다. 중국의 수산화리튬 수출량이 꾸준히 상승세를 타는 가운데 한국향 수출 증가율은 중국 전체 수출 증가율의 2배 수준이다. 한국향 수출 비중도 올해 9월 누계 기준 70%를 넘어섰다. 공급과잉 심화, 가격 하락으로 중국 기업은 감산할 가능성이 크다. 실제로 현지 리튬 생산업체 지우링(九岭)리튬이 12월까지 매월 탄산리튬 생산량을 1500톤씩 줄일 계획이라고 밝혔다. 중국 내 수급변화, 공급과잉, 공급망 구축 등을 사전에 대비하기 위해 중국 정부와 업계의 향후 관련 조치 등을 면밀히 모니터링하고 전략 수립에 반영할 필요가 있다.

<중국 수산화리튬(HS 2825.20.10) 수출동향>

(단위: 톤, %)

순위

국명

2021

2022

2023.1~9.

점유율

증감률

전 세계

73,627

93,379

92,027

100.0

39.4

1

한국

43,427

58,956

65,566

71.2

60.5

2

일본

27,742

31,788

23,515

25.6

2.6

3

스웨덴

72

1,548

1,548

1.7

22.9

4

독일

0

1

322

0.4

-

5

싱가포르

454

143

193

0.2

57.1

6

러시아

40

40

150

0.2

-

7

태국

242

130

137

0.1

40.7

8

대만

170

225

89

0.1

△58.1

9

네덜란드

318

80

81

0.1

1.3

10

아랍에미리트

336

178

65

0.1

△63.5

[자료: Global Trade Atlas]

자료: wind, 중국자동차공업협회, 바이인포(Baiinfo, 百川盈孚), 경제관찰보(經濟觀察報), 안타이커(Antaike, 安泰科), 한국광해광업공단 중국사무소 등 KOTRA 베이징 무역관 자료 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (중국 리튬소재값 급락, 수급 변화가 주요인)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

독일 전기차 시장 동향

독일 2023-11-20

-

2

전자화, 지능화, 경량화로 가는 중국 자동차 부품 시장

중국 2023-11-21

-

3

美 EV 시장, ‘외국 우려 단체’(FEOC) 지침을 둘러싼 주요 쟁점과 영향 전망

미국 2023-11-20

-

4

급변하는 지정학적 리스크에 일본기업의 공급망 구축 변화

일본 2023-11-20

-

5

공급망 다변화를 위해 움직이는 세계 최대 리튬 생산국 호주

호주 2023-06-08

-

6

글로벌 공급망으로서의 아프리카, 그 잠재력과 최신 트렌드

남아프리카공화국 2023-11-20

-

1

2023년 중국 선박산업 동향

중국 2023-12-15

-

2

2021년 중국 2차전지 산업 동향

중국 2022-01-17

-

3

2021년 중국 의료산업 동향

중국 2022-01-17

-

4

2021년 중국 신에너지차 산업 동향

중국 2022-01-17

-

5

중국 스마트 커넥티드카(ICV) 산업 동향

중국 2022-01-14

-

6

2021년 중국 정보통신(ICT) 산업 동향

중국 2022-01-11