-

중국 치과용 의료기계 시장동향

- 상품DB

- 중국

- 난징무역관

- 2024-05-23

- 출처 : KOTRA

-

중국 치과용 의료기계, 중국 국산화 가속화에 따른 지속 발전 기대

개인화된 의료기계, 새로운 성장 포인트로 부상

상품명 및 HS 코드

상품명

HS CODE

치과용 의료기계

9018.49

시장동향

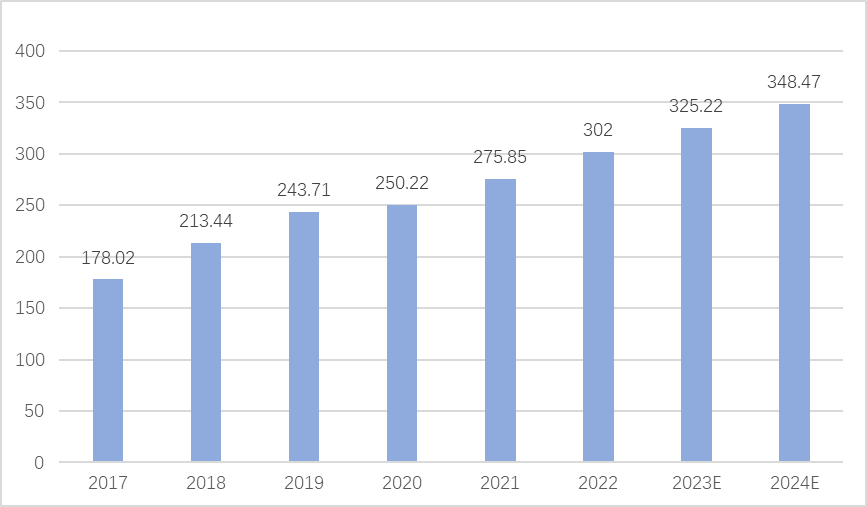

최근 △구강 보건에 대한 인식 증진, △치과 의료 서비스의 질 향상 △중국 인구의 고령화 가속화로 치과를 방문하는 환자 수가 증가하고 있다. 이에 치과용 의료기계 산업에 대한 수요가 계속 증가하고 있으며, 치과용 의료기계 산업의 시장 규모는 지속해서 성장 추세를 보였다. 중상산업연구원(中商產業研究院)이 발간한 '2024~2029년 중국 의료기기 산업 분석 및 투자 보고서(2024~2029年中國醫療器械行業分析與投資報告)'에 따르면, 2022년 중국 치과용 의료기계 산업 시장 규모는 302억 위안(약 5조6776억 원)으로 전년 대비 9.5% 증가했으며, 2024년 348억4700만 위안(약6조5512억 원)으로 증가할 것으로 전망된다.

<2017~2024년 중국 치과용 의료기계 시장 규모>

(단위: 억 위안)

[자료: 중상산업연구원(中商產業研究院)]

주재국 수입 동향 및 대한(對韓) 수입 규모

중국의 고급 치과용 의료기계의 수요는 수입에 크게 의존하고 있으며, 주로 고급 의료 진단 기기, 치료 장비, 실험실 장비 등을 수입한다.

그러나 중국 치과용 의료기계 수입은 전반적으로 하락세를 보이고 있다. 2023년 중국 치과용 의료기계 수입액은 2억450만 달러(약 3339억 원)로 전년 대비 2.1% 감소했다. 수입 지역 기준, 2023년 중국의 치과용 의료기계 수입액 상위 10개국은△스위스 △한국 △미국 △독일 △베트남 △이스라엘 △스웨덴 △프랑스 △일본 △오스트리아 순이다. 상위 10개국의 수입액은 중국 2023년 전체 수입액의 88.9%를 차지했다. 이 중 2023년 한국에서 수입된 치과용 의료기계의 총액은 2840만 달러(약 387억 원)에 달했다. 이는 2023년 전체 수입액의 13.9%를 차지했으나, 수입액은 2022년에 비해 31.4% 감소했다.

<(HS CODE:901849) 치과용 의료기계 수입액 상위 10개국>

(단위: US$ 백만, %)

지역

금액

증감률('23/'22) 점유율

2022년

2023년

전체

208.8

204.5

-2.1

100

스위스

40.9

37.4

-8.6

18.3

한국

41.4

28.4

-31.4

13.9

미국

20.6

24.7

19.9

12.1

독일

29.8

24.6

-91.3

12.0

베트남

20.1

23.0

14.4

11.3

이스라엘

8.7

17.6

102.3

8.6

스웨덴

4.9

7.8

59.2

3.8

프랑스

5.7

7.0

22.8

3.4

일본

9.6

5.9

-38.5

2.9

오스트리아

4.5

5.3

17.8

2.6

[자료: 중국 해관(中國海關)]

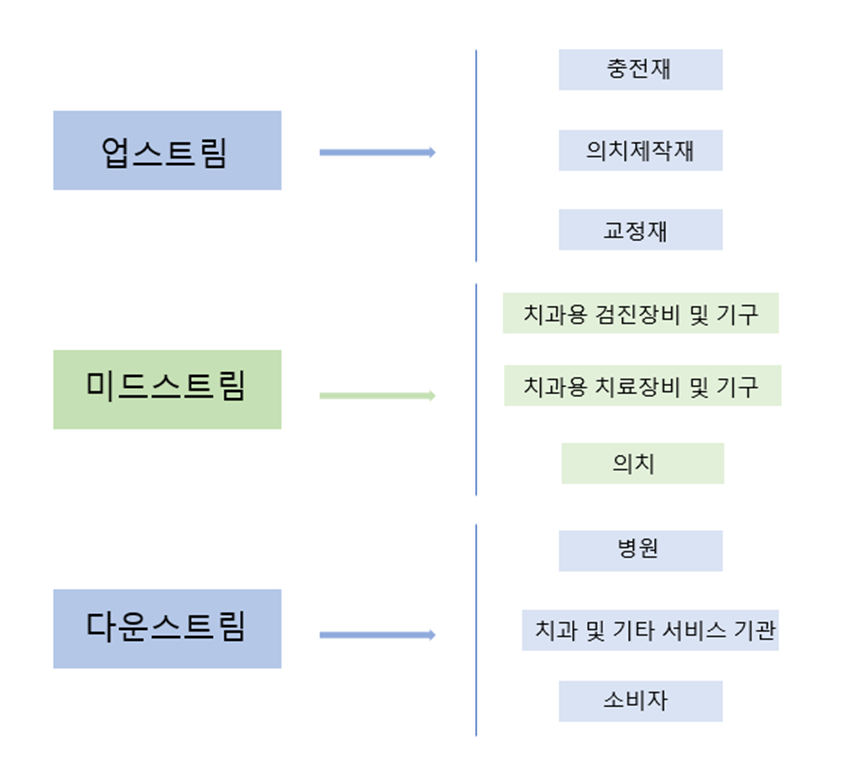

치과용 의료기계 산업체인

치과용 의료기계의 업스트림은 주로 충전재(填充修復材料), 의치제작재(義齒製作材料), 교정재(正畸材料)와 기타 금속 및 부품 등을 포함한 원재료이다. 미드스트림에는 주로 치과용 검진 장비·기구, 치과용 치료 장비·기구, 의치를 포함한 치과용 의료기계가 있다. 또한, 다운스트림에 병원·치과 및 기타 서비스 기관이 있으며, 치과용 의료기계의 최종 소비자는 치과 환자와 치과 의료 소비자이다.

<치과용 의료기계 산업체인 구조>

[자료: 첸잔사업연구원(前瞻產業研究院)]

중국 치과용 의료기계의 업스트림은 주로 원자재에 해당한다. 이를 생산하는 기업으로는△UPCERA(愛爾創) △SINOCERA(國瓷材料) 등 중국 기업과 △DENTSPLY △BEGO △Degudent △ARGEN 등 미국·유럽 기업이 지배적이기 때문에 중국 국산 대체율이 비교적 낮은 편이다. 미드스트림 치과용 의료기계 산업의 경우, 관련 생산 기업과 연구 기관은 계속 증가하고 있고, 중국 국내 기업의 전반적인 기술 수준도 크게 향상됐다. 그러나 아직은 미국, 독일, 일본 등 국가 대비 고급 제품 생산 능력은 부족한 편이다. 미드스트림 기업에는 △DENTSPLY △Sirona △Align 등 외국기업과 △Meyer(美亞光電) △KAISA HEALTH(佳兆業健康) 등 중국 기업이 있다. 다운스트림의 대표적인 의료기관으로는 TAIKANG BYBO DENTAL(泰康拜博口腔), 쓰촨대학 화시 구강병원(四川大學華西口腔醫院), 베이징대학 구강병원(北京大學口腔醫院), LAN TIAN DENTAL(藍天口腔), KEEN(可恩口腔) 등이 있다.

<치과용 의료기계 산업 체인 주요 기업>

[자료: 첸잔사업연구원(前瞻產業研究院)]

유통 구조

현재 중국의 치과용 의료기계 유통 경로는 주로 △직영 운영 △저가 위탁 운영 방식 및 △고액 송장 발행에 따른 세액 환급 방식 세 가지 방식을 기반으로 한다.

<치과용 의료기계 유통 방식>

유통 방식

내용

직영 운영

- 치과용 의료기계 제조업체 자체적으로 판촉 및 판매 활동을 수행하며, 유통업체에 제품을 인계하고 대금을 받는 방식으로, 제품은 유통업체에 의해 의료기관으로 배송함

- 일반적으로 제조업체는 정상적으로 영수증을 발행하고, 유통경로 및 의료기관에 대한 통제력이 강하나, 판매 비용이 크게 증가하므로 많이 활용되지 않는 방식

저가

위탁 운영

- 치과용 의료기계 제조업체는 판매 과정의 일부 또는 전부를 대리점에 인계하고 배송은 제조업체 또는 대리점이 유통업체를 찾는 방식

- 판매 과정이 대리점에 의해 수행되기 때문에 제조업체는 유통 경로 및 의료기관에 대한 통제력은 약하나, 제조업체의 판매 비용이 크게 절감돼 현재 중국 국내 치과용 의료기계 산업의 주요 유통 방식으로 활용됨

고액 송장 발행에 따른 세액

환급 방식

- 대리점 위탁 운영 방식과 동일하게 판매 프로세스를 대리점에 이전해 아웃소싱하는 방식

- 제조업체는 낮은 가격으로 공급하고, 대리점에는 높은 가격의 송장을 발행하며, 고액의 송장 발급으로 인해 발생하는 세금 및 수수료는 대리점이 제조업체에 반환하는 방식임. 판매 프로세스가 대리점에 의해 완료되기 때문에 제조업체의 판매 경로와 의료기구에 대한 통제력은 낮음

[자료: 첸잔사업연구원(前瞻產業研究院)]

관세율

치과용 의료기계(HS Code: 9018.4910) 기준의 對韓 수입 관세율은 아래와 같다.

<중국 치과용 의료기계 對韓 관세율>

(단위: %)

Hs Code

MFN(2024)

FTA(2024)

RCEP(2024)

9018.4910

4

0.8

3.6

[자료: 중국 해관(中國海關)]

중국 의료기계 품질 관리 시스템 표준은 '의료기계 품질 관리 시스템의 규정 요구 사항(醫療器械質量管理體系用於法規的要求)'(ISO13485)이다.

관련 정책

중국 국민의 구강 건강을 향상시키고, 치과 의료 산업의 발전을 가속하기 위해 중국은 2016년부터 '’14차 5개년 계획’ 국민 건강 계획 통지(‘十四五’國民健康規劃的通知)', '’14차 5개년 계획’ 전 국민 의료 보장 계획(‘十四五’全民醫療保障規劃)' 등 일련의 치과 의료 및 관련 분야 정책을 수립했다. 치과용 의료기계 산업은 정책 지원 및 추진하에 지속해서 발전하고 있다.

첸잔사업연구원(前瞻產業研究院)에 따르면, 중국 정부의 정책 장려와 기술의 지속적인 개선으로 중국의 치과용 의료기계는 치과 의료 발전과 더불어 발전하고 있다. 치과 의료와 빅데이터, AI(인공지능) 등 기술의 융합이 가속화됨에 따라, 치과용 의료기계 역시 디지털화될 것으로 전망된다.

<치과 의료 산업 관련 정책>

발표일

발표 기관

정책명

2023.5.

국가위생건강위원회

(衛健委)

국가중의약총국

(國家國家中醫藥管理局)

'의료의 질을 전반적으로 향상시키기 위한 행동계획(2023~2025년)'

'全面提升醫療質量行動計劃(2023~2025年)'

2023.3.

과학기술부(科技部)

'서부과학도시 건설을 가속화하기 위한 추가 지원에 관한 의견'

'關於進一步支持西部科學城加快建設意見'

2023.2.

국가의료보험국

(國家醫保局)

'2023년 의약 집중구매 및 가격관리 업무 수행에 관한 통지'

'關於做好2023年醫藥集中采購和價格管理工作的通知'

2022.9.

국가의료보험국

(國家醫保局)

'국가의료보장국의 구강재배 의료서비스 비용과 소모품 가격에 관한 특별관리 전개에 관한 통지'

'國家醫療保障局關於開展口腔種植醫療服務收費和耗材價格專項治理的通知'

2022.4.

국무원(國務院)

'’14차 5개년 계획’ 국민 건강 계획 통지'

'’十四五’國民健康規劃的通知'

2022.2.

국가위생건강위원회

(衛健委)

'의료기관 설치계획 가이드라인(2021~2025년)'

'醫療機構設置規劃指導原則(2021~2025年)'

[자료: 첸잔사업연구원(前瞻產業研究院)]

시사점

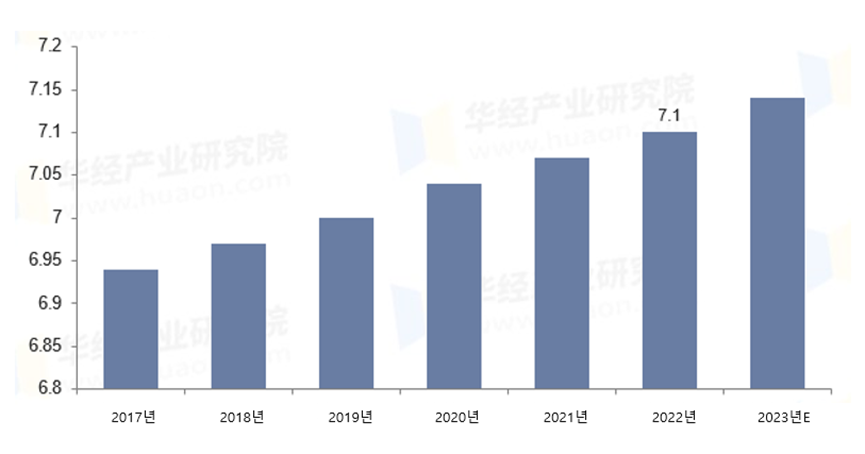

치과 의료 서비스에 대한 수요가 지속해서 향상됨에 따라, 치과 의료 서비스 기관도 환자의 요구를 충족시키기 위해 서비스 품질과 기술 수준을 지속해서 개선하고 있다. 최근 몇 년 동안 중국의 치과 환자 수는 해마다 증가하고 있다. 화징산업연구원(華經產業研究院)에 따르면 2022년 중국의 치과를 방문한 환자 수는 7억1000만 명에 달해 중국 인구의 절반을 차지했다. 국민의 구강건강은 더 이상 간과할 수 없는 의료 산업이 됐다. 환자 수의 지속적인 증가와 함께 치과 의료기계에 대한 수요도 계속 증가할 것으로 예상된다.

<2017~2023년 중국 치과 환자 수 동향>

(단위: 억 명)

[자료: 화징산업연구원(華經產業研究院)]

구강 건강에 대한 소비자의 관심과 수요가 향상됨에 따라, 개인화된 의료기계(個性化醫療器械)는 치과용 의료기계 시장의 중요한 발전 방향이 될 전망이다. 화징산업연구원(華經產業研究院)에 따르면, 현재 세계 3D 프린팅 의료기계 시장 규모는 약 100억 달러(약 13조6300억 원)이며, 2025년에는 340억 달러(약 46조3420억 원)에 이를 것으로 예상된다. 그중 치과용 의료기계는 3D 프린팅 의료기계의 중요한 응용 분야다. 앞으로 3D 프린팅 기술의 대중화와 개인화된 의료기계의 생산 비용 절감으로 개인화된 의료기계는 치과용 의료기계 시장에서 중요한 포인트가 될 것으로 기대된다.

화징산업연구원(華經產業研究院)에 따르면, 최근 몇 년 동안 중국 치과용 의료기계 기업의 기술 수준과 생산 능력이 향상됨에 따라 치과용 의료기계 산업에서 중국 국산화가 산업 발전의 중요한 추세가 됐다. 중국 기업은 현지화 마케팅, A/S, 가격 측면에서 우위에 있어 국산화가 빠르게 진행되고 있다. 이어 연구원은 “앞으로 중국 기업의 기술 혁신과 브랜드 구축으로 중국 국산화 추세가 계속 강화되고, 수입 제품의 시장 점유율은 더욱 하락할 전망”이라고 밝혔다.

자료: 중국 해관(中國海關), 중상산업연구원(中商產業研究院), 화징산업연구원(華經產業研究院), 첸잔사업연구원(前瞻產業研究院), KOTRA 난징 무역관 자료 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (중국 치과용 의료기계 시장동향)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

루마니아 치과용 기기 시장동향

루마니아 2024-05-23

-

2

캐나다 땅 끝까지 확산하고 있는 K-식음료의 인기

캐나다 2024-05-24

-

3

미국 ‘대체 단백질’ 시장이 그리는 지속 가능한 미래

미국 2024-05-23

-

4

중국 광학 박막 시장 동향

중국 2024-05-23

-

5

말레이시아 화장품 시장, K-뷰티 열풍 속 한국 기업의 수출 기회 확대 기대

말레이시아 2024-05-22

-

6

건강과 맛의 조화! 독일 시장에서 K-Food 나물의 가능성은?

독일 2024-05-24

-

1

2023년 중국 선박산업 동향

중국 2023-12-15

-

2

2021년 중국 2차전지 산업 동향

중국 2022-01-17

-

3

2021년 중국 의료산업 동향

중국 2022-01-17

-

4

2021년 중국 신에너지차 산업 동향

중국 2022-01-17

-

5

중국 스마트 커넥티드카(ICV) 산업 동향

중국 2022-01-14

-

6

2021년 중국 정보통신(ICT) 산업 동향

중국 2022-01-11

- 이전글

- 다음글