-

중국 냉장고 시장 동향

- 상품DB

- 중국

- 선전무역관

- 2023-06-22

- 출처 : KOTRA

-

2022년 중국의 한국산 냉장고 수입 순위 3위에 머물러

한중 FTA로 2024년 관세율 0%, 기회 활용 필요

상품명 및 HS Code

상품명

기타(Other) / 가정형 냉장고의 것(Of house hold type refrigerators)

HS Code

841899 / 841899.1000

시장 동향

중국 냉장고 판매량, 매출액 규모

2023년 초 중국은 3년간 지속했던 엄격한 제로 코로나 정책을 마무리 짓고 위드코로나 시대로 전환했으나 2022년까지는 엄격한 방역정책으로 인한 경기 침체 및 소비력 감소가 백색 가전 시장에도 영향을 끼쳤다. 다만 전체적인 소비 침체와는 다르게 중국 내에서는 예측이 어려운 지역별 코로나 봉쇄상황을 대비하고자 백색 가전 중에서 냉장고 및 냉장고의 수요는 오히려 증가했고 이에 2022년에는 냉장고 판매량은 전년 대비 상승했다.

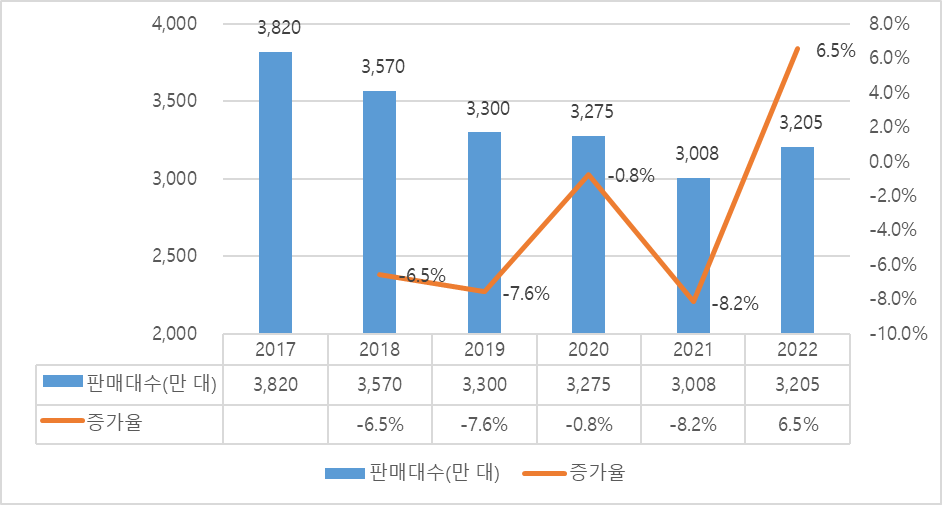

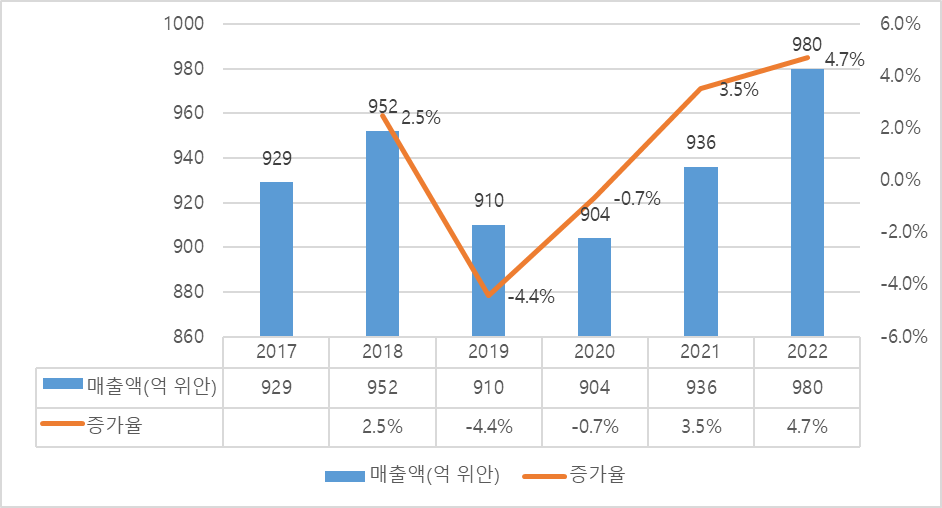

통계에 따르면 2022년 중국 내 냉장고 시장 판매량은 3205만 대로 전년 대비 약 6.5% 증가하였고, 매출액은 전년 대비 4.7% 상승한 980억 위안을 기록했다.

<2017-2022년 중국 냉장고 판매량>

[자료: 아이컨쟈덴왕(艾肯家电网)]

<2017-2022년 중국 냉장고 매출액>

[자료: 아이컨쟈덴왕(艾肯家电网)]

중국 온오프라인 냉장고 판매 평균 가격

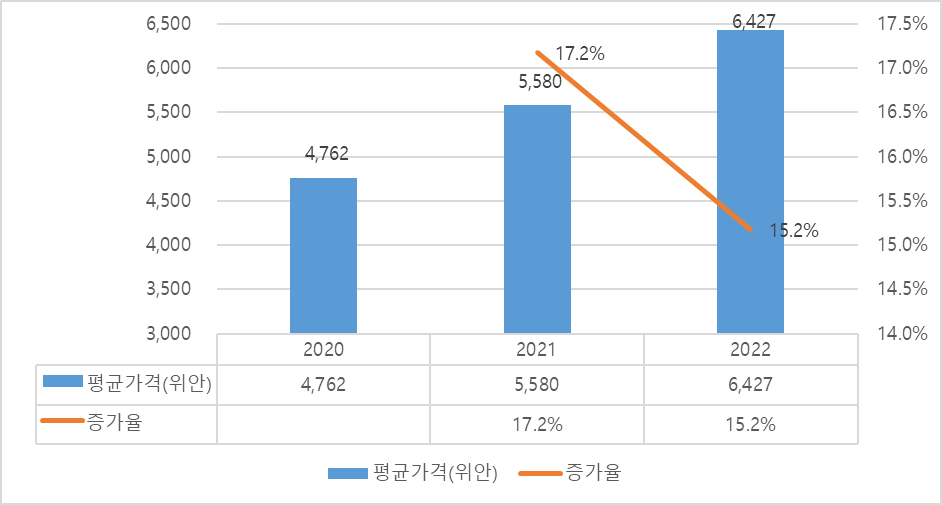

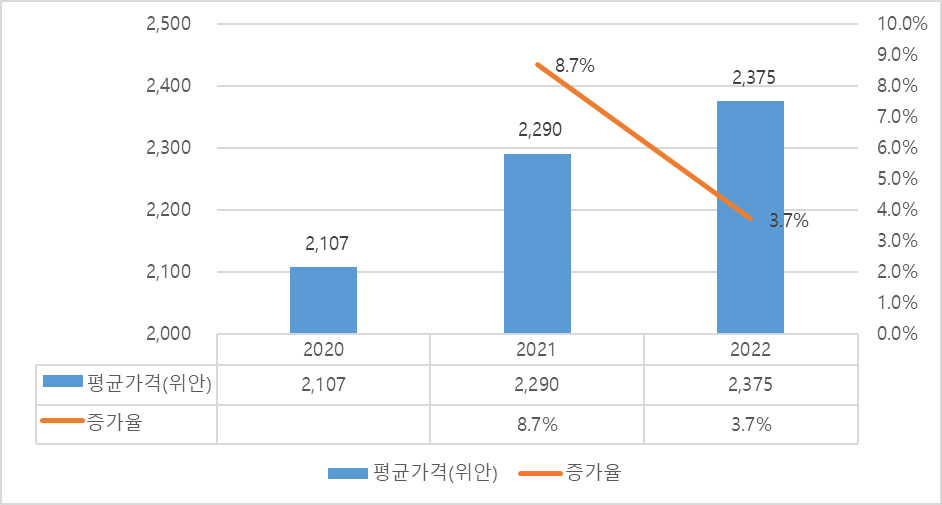

2022년 중국 냉장고 시장에서 판매되는 대당 평균 가격은 지속적으로 상승하고 있으며 이는 온라인, 오프라인에서 판매되는 냉장고 모두에 적용되고 있다.

여러 요인을 찾을 수 있지만 2022년부터 러-우 전쟁 등 국제정세 불안에 따른 냉장고의 원자재인 구리, 알루미늄, 플라스틱의 가격이 상승세가 지속됐다는 점이 크다. 따라서 냉장고 생산 업체들의 원자재 상승 가격 압박이 결국 리테일 쪽까지 영향이 전해진 것으로 해석할 수 있다.

그 외 주목해야 할 점은 온라인보다는 오프라인 매장에서 판매되는 냉장고의 평균 가격이 2배에서 3배 가까이 차이가 난다는 것이며, 이 평균 가격 차이는 지난 3년간 점점 더 폭이 커지고 있다.(20년 2.26배, 21년 2.43배, 22년 2.70배)

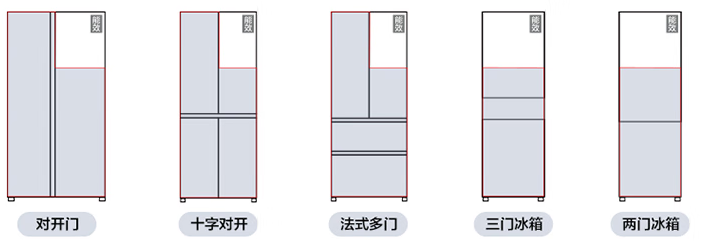

이는 중국 냉장고 시장에서도 점점 제품군의 분화가 뚜렷해지고 양극화가 심해지는 현상으로도 해석할 수 있다. 즉 과거의 단순한 1도어, 2도어 냉장고의 온오프라인 점유율은 감소하는 중이며, 양쪽으로 여닫을 수 있는 양문형, 양문형과 서랍형이 혼합된 다문형 냉장고의 점유율이 증가하는 중이다.

<중국 내에서 주로 사용되는 냉장고 개폐방식 구분>

그림 설명 및 해석 :

- 对开门 : 양문형

- 十字对开 : 십자형 양문형

- 法式多门 : 양문형, 서랍형 결합

- 三门冰箱 : 3도어 냉장고

- 两门冰箱 : 2도어 냉장고

[자료: 징동닷컴]

포스트 코로나 시대에 소비자의 건강에 대한 관심이 더욱 높아져서 대용량, 정밀 보관에 대한 수요를 충족시킨 결과로 볼 수 있다. 따라서 수요가 줄어든 저가의 1도어 냉장고 온라인 평균 가격이 하락한 점이 온오프라인 냉장고 시장의 가격 차이를 더욱 벌어지게 만들었다.

<2020-2022년 중국 오프라인 판매 냉장고 평균 가격>

[자료: 아이컨쟈덴왕(艾肯家电网)]

<2020-2022년 중국 온라인 판매 냉장고 평균 가격>

[자료: 아이컨쟈덴왕(艾肯家电网)]

수입 동향

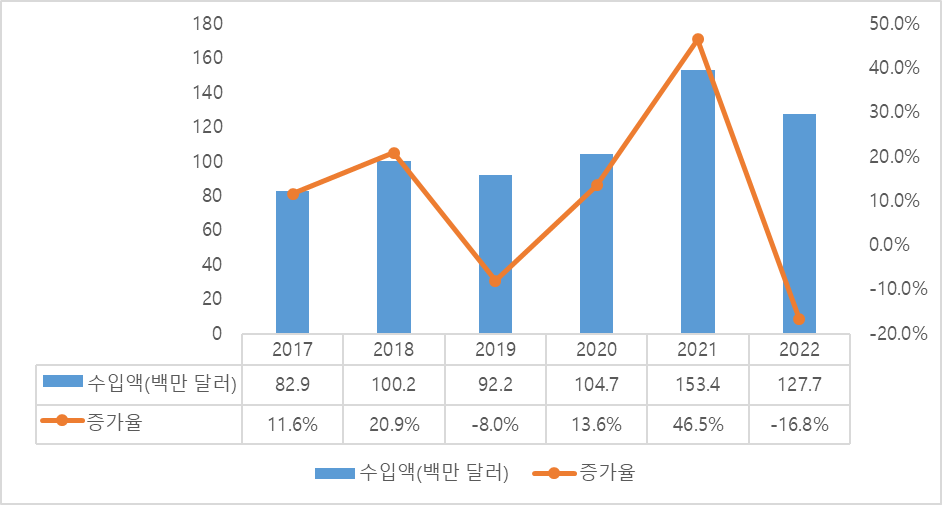

2022년 중국의 총 수입액은 전년 대비 감소

한국무역협회 통계에 따르면 2022년 중국의 냉장고(HS CODE 814899) 전체 수입액은 전년 대비 16.8% 감소하여 1억27000만 달러를 기록했다.

<2017-2022년 중국 냉장고 對 전세계 수입액>

[자료: 한국무역협회, HS CODE: 841899 기준]

2022년 중국의 냉장고 최대 수입국은 미국, 한국은 3위

한국은 2012-2014년 기간 중국의 최대 냉장고 수입국 지위를 차지했고, 그 이후 2015-2022년까지 계속 2-3위 자리를 지키고 있다. 한국은 2021년과 2022년 각각 21.5%, -21.8%의 성장을 보였으며 해당 기간 동안 한국은 각각 1774만8000달러, 1387만2000달러의 냉장고를 중국으로 수출했다.

<중국 냉장고(HS CODE 841899) 주요 수입국>

(단위: 천 달러, 22년 수입액 순)

순위

국가명

2021년

2022년 (12월)

수입금액

수입증감률

수입금액

수입증감률

총계

153,410.0

46.4

127,703.0

-16.8

1

미국

26,898.0

20.3

23,049.0

-14.3

2

일본

13,743.0

25.2

15,514.0

12.9

3

한국

17,748.0

21.1

13,872.0

-21.8

4

스위스

166.0

46.3

8,454.0

4,994.2

5

베트남

10,089.0

-1.6

7,247.0

-28.2

6

인도네시아

10,356.0

40.9

7,035.0

-32.1

7

독일

36,121.0

329.8

6,913.0

-80.9

8

이탈리아

4,430.0

6.5

5,941.0

34.1

9

체코

4,870.0

67.6

4,833.0

-0.8

10

중국

5,197.0

-15.0

4,575.0

-12.0

11

프랑스

1,720.0

0.2

4,526.0

163.1

12

멕시코

2,490.0

15.1

4,070.0

63.5

13

인도(인디아)

2,399.0

48.4

3,486.0

45.3

14

튀르키예

889.0

54.2

3,274.0

268.4

15

이스라엘

1,687.0

20.2

2,092.0

24.0

16

싱가포르

62.0

9.3

1,973.0

3,097.8

17

태국

2,238.0

51.7

1,953.0

-12.7

18

대만

1,162.0

-7.8

1,855.0

59.7

19

필리핀

1,453.0

53.3

1,120.0

-22.9

20

말레이시아

1,307.0

-29.4

1,048.0

-19.8

[자료: 한국무역협회]

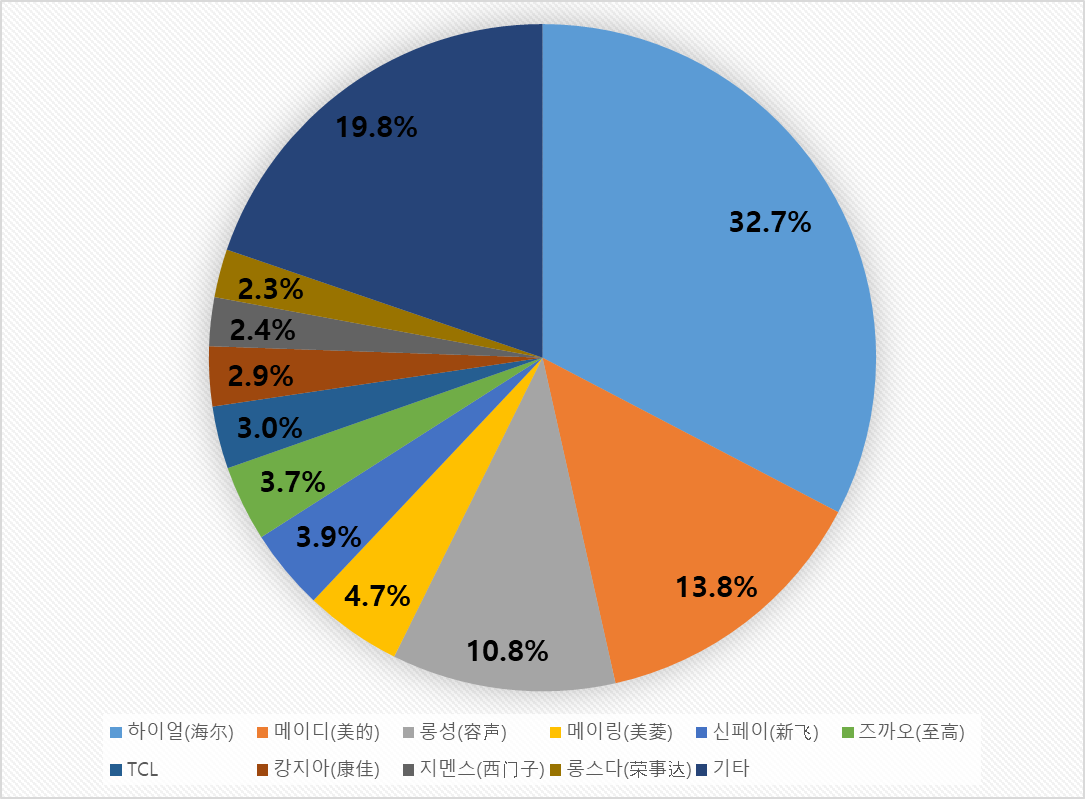

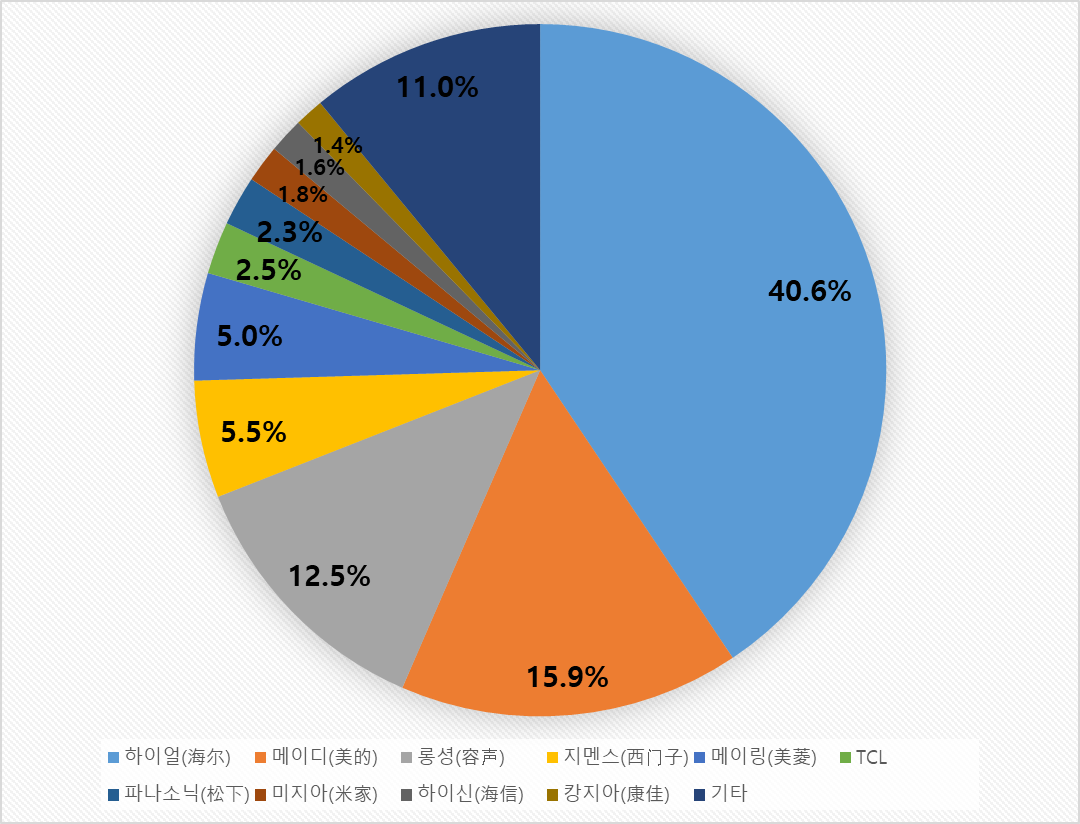

주요 기업 및 경쟁 동향

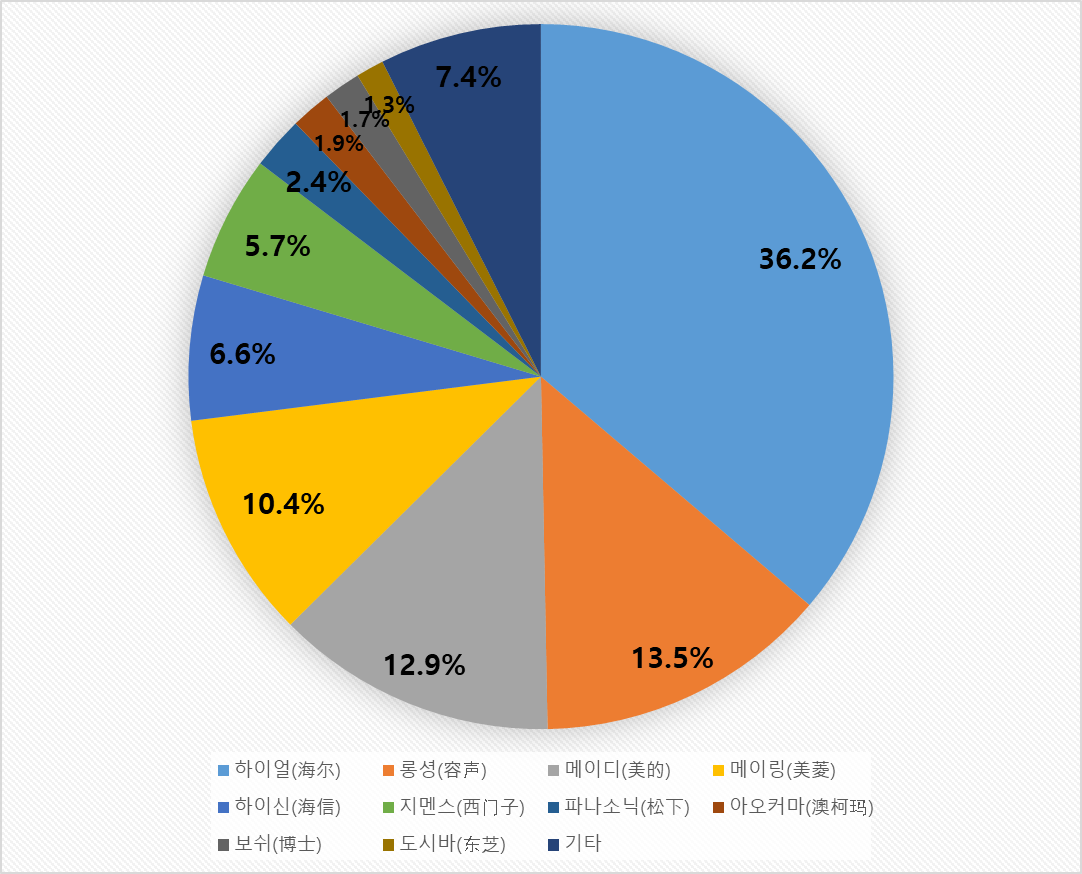

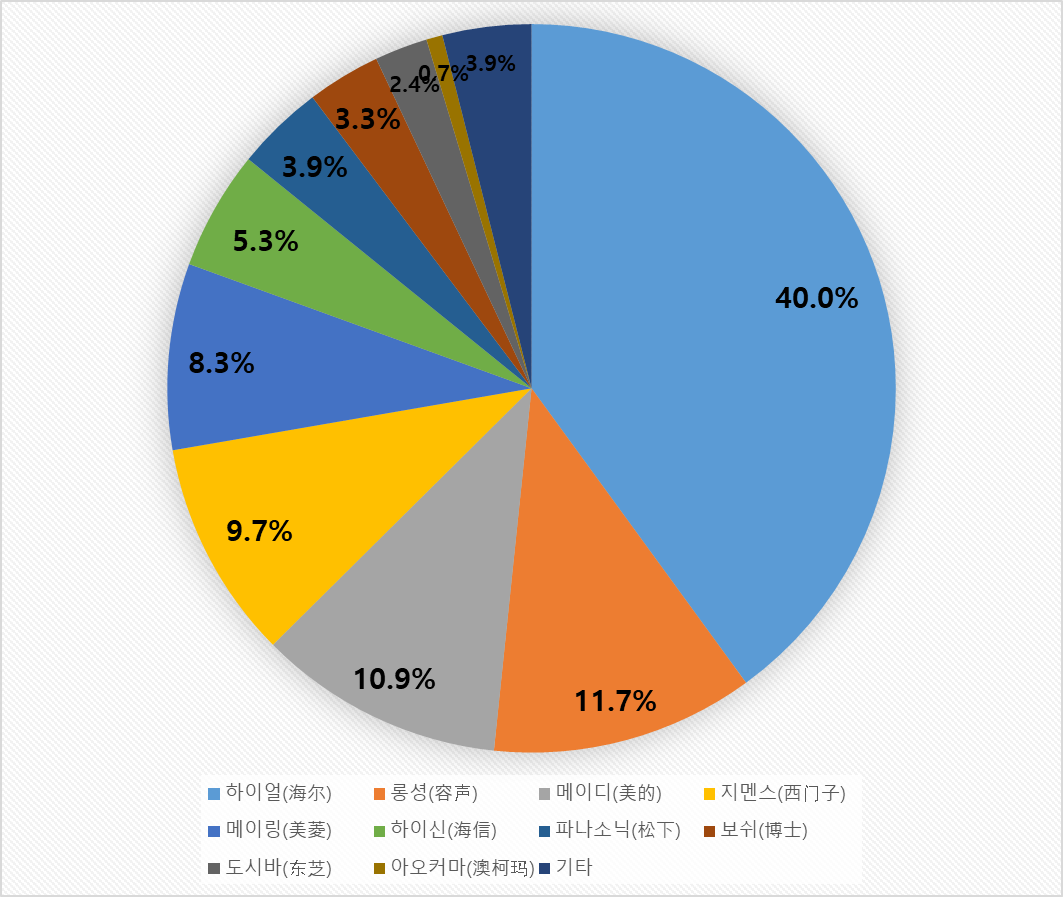

중국의 냉장고 주요 기업으로는 약 30년간 1위 자리를 지키고 있는 하이얼을 가장 먼저 꼽을 수 있고 2위에는 메이디가 있다. 하이얼과 메이디가 2강 체제를 공고히 구축하고 있었으나 최근 롱셩이 급성장하면서 메이디의 2위 자리를 위협하고 있다. 2022년 기준 메이디와 롱셩은 판매량, 매출액 모두 크지 않은 차이를 보여주고 있어서 향후 중국 냉장고 시장에서의 2위 싸움이 치열 할 것으로 예상된다.

과거 한국 브랜드 역시 2-3% 내외 점유율을 차지하여 중국 냉장고 시장 점유율 TOP 10에는 이름을 올렸으나 현재는 온오프라인 시장 모두에서 이름을 찾아볼 수 없다. 그러나 해외 기타 브랜드인 지멘스, 파나소닉, 보쉬 등 독일, 일본 브랜드는 여전히 10위까지의 목록에서 여전히 존재감을 드러내고 있고 있다.

하단의 표에서 중국 온라인과 오프라인 시장에서 각각 판매량과 매출액 기준으로 10위까지의 기업을 살펴본다. 전체 부동의 1위는 하이얼이며, 2-3위는 메이디와 롱셩이 온오프라인에서 엎치락뒤치락 경쟁 중이며 저가 시장에서는 중국 신흥 로컬 기업들이 점유율로 늘려나가고 있다. 상기 언급한대로 고가 시장에서는 여전히 독일과 일본의 해외 브랜드가 일정한 지분을 꾸준히 지켜가고 있다.

<중국 2022년 온라인 판매량 기준 냉장고 시장점유율>

[자료: AVC (奥维云网)]

<중국 2022년 온라인 매출액 기준 냉장고 시장점유율>

[자료: AVC (奥维云网)]

<중국 2022년 오프라인 판매량 기준 냉장고 시장점유율>

[자료: AVC (奥维云网)]

<중국 2022년 오프라인 매출액 기준 냉장고 시장점유율>

[자료: AVC (奥维云网)]

주요 중국 로컬 기업의 온라인 최다 판매 제품

2022년 기준 중국 대표적 온라인 쇼핑몰 중 하나인 징동닷컴 내에서의 최다 판매량을 기록한 제품을 살펴본다. 하이얼의 베스트셀러는 216리터 3도어 제품으로 누적 21만 대가 팔렸다. 그 뒤를 잇는 메이디와 롱셩은 하이얼의 베스트셀링 제품보다 용량이 더 크고 고급화된 양문형 냉장고가 가장 많이 판매되었다. 캉지아는 183리터 2도어 냉장고 23만 대를 판매하여 징동닷컴 내에서 단일 제품으로 최다 판매량을 기록했다.

<2022년 시장점유율 TOP 10 중국 로컬 브랜드의 징동닷컴 최다 판매 제품>

기업명

홈페이지

제품 사진

제품 정보

하이얼

(海尔 HAIER)

www.haier.com

- 제품명: 216升三温区多门冰箱

- 가격: 1050~1399위안(22년 내 변동폭)

- 누적판매량 21만 대

- 누적판매액 2억7000만 위안

메이디

(美的 MIDEA)

- 제품명: 606升变频双开门家用冰箱

- 가격: 2547~3599위안

- 누적판매량 14만 대

- 누적판매액 4억6000만 위안

롱셩

(容声 RONSHEN)

www.ronshen.cn

- 제품명: 536升双变频双开门冰箱

- 가격: 2464~2999위안

- 누적판매량 13만 대

- 누적판매액 3억9000만 위안

캉지아

(康佳 KONKA)

www.konka.com

- 제품명: 183升双门小型冰箱

- 가격: 657~829위안

- 누적판매량 23만 대

- 누적판매액 1억9000만 위안

신페이

(新飞 FRESTEC)

www.xinfei.com

- 제품명: 冰箱小型双开门 58A128L双门

- 가격: 286~398위안

- 누적판매량 10만 대

- 누적판매액 3500만 위안

메이링

(美菱 MEILING)

www.meiling.com

- 제품명: 412升变频四开门

- 가격: 1971~3509위안

- 누적판매량 4만 대

- 누적판매액 9000만 위안

TCL

- 제품명: 118升双门环保小冰箱

- 가격: 657~799위안

- 누적판매량 6만7000대

- 누적판매액 5000만 위안

촹웨이

(创维 SKYWORTH)

- 제품명: 186升双门小型电冰箱

- 가격: 722~899위안

- 누적판매량 15만 대

- 누적판매액 1억3000만 위안

샤신

(夏新 AMOI)

www.amoi.com.cn

- 제품명: 183升双门小型冰箱

- 가격: 257~318위안

- 누적판매량 11만 대

- 누적판매액 3400만 위안

즈까오

(志高 CHIGO)

www.china-chigo.com

- 제품명: 183升双门小型冰箱

- 가격: 311~378위안

- 누적판매량 3만7000대

- 누적판매액 1000만 위안

[자료 : 징동닷컴 및 징찬모전자상거래빅데이터(鲸参谋电商大数据)]

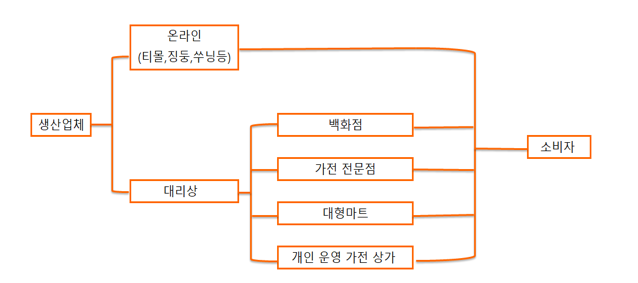

유통 구조 및 유통 경로

온오프라인 판매량 및 매출액

2022년 상반기 중국 냉장고 전체 판매량과 매출액은 전년 동기 대비 각각 5.5%, 3.4% 감소했다. 이는 2022년 1분기에 코로나 방역정책으로 인한 소비 심리억제가 작용했던 것으로 보이지만 5월부터는 방역정책 완화와 618 소비축제 등으로 전년 동기 대비 매출액이 증가하여 상반기 전체의 감소폭을 소폭 상쇄했다.

<2022년 상반기 중국 냉장고 온오프라인 판매 비교>

구분 (단위)

전체

온라인

오프라인

판매량(만 대)

1507

1,082

425

판매량 증감률

-5.5%

1.8%

-20.1%

매출액(억 위안)

456

237

219

매출액 증감률

-3.4%

0.9%

-7.7%

[자료 : AVC(奥维云网)]

주요 유통 경로

<냉장고 주요 유통 경로>

[자료: KOTRA]

관세율

2023년 기준 중국이 한국으로부터 수입하는 냉장고(HS code 8418.99.10)의 세율은 한중 FTA 세율에서 규정한 세율에 따라 최저 세율은 1%이다. 내년인 2024년부터는 0%가 적용된다.

<관세율>

한중 FTA세율

최혜국세율(MFN)

RCEP세율

1% CIF

9.0% CIF

8.0% CIF

[자료: 중국자유무역구서비스망(中国自由贸易区服务网)]

<한중 FTA 협정 관세 양허 규정(8418.99.10기준)>

년도

세율(%)

MFN

10

2015

9

2016

8

2017

7

2018

6

2019

5

2020

4

2021

3

2022

2

2023

1

(현재 최저 세율)

2024

0

* 관세 양허 유형: 15 (원산지 화물의 관세는 본 협정이 효력을 발생한 일자부터 15년 내 비례하여 감액되며, 15년차 1월 1일부터 관세를 면제한다)

시사점

중국 냉장고 시장의 새로운 기회

위에서 살펴본 바와 같이 과거 중국 냉장고 시장은 기타 백색가전 시장과 마찬가지로 비교적 성숙한 시장으로 경기 부침의 영향을 제외하면 큰 폭의 성장률의 변화를 보이지는 않고 있었다. 그러나 지난 3년간 중국 코로나19로 인한 강력한 방역 정책과 더불어 예상이 안되는 지역별, 주거 단지 봉쇄는 중국인에게 각종 식자재 사재기 열풍을 불러 일으켰으며 그에 따른 냉장고, 냉동고에 대한 수요를 증가시켰다.

2023년 1월 이후 중국도 다른 국가들과 마찬가지로 위드코로나 시대로 접어들었으나 이미 몇 년 간에 걸쳐서 형성된 새로운 식자재의 저장 생활 습관은 확실히 과거와는 다른 모습을 보여주며 냉장고 시장의 새로운 성장 가능성을 보여주고 있다.

특히 대용량, 신선도 유지 기능, 살균 및 냄새 제거 기능 등 다양한 기능에 대한 수요가 늘어가면서 기업들도 덩달아 다양한 스마트 솔루션을 장착한 냉장고를 선보이고 있다. 또한 글로벌 트렌드에 맞춰서 탄도 감축과 에너지 효율 기준 향상에 따라 친환경, 에너지 저감을 강화할 것으로 전망된다.

마지막으로 상기 언급한대로 2012-2014년 기간동안 한국이 중국의 최대 냉장고(HS CODE 841899 기준) 수입국 자리를 차지하고 있었으나 2022년에는 3위로 순위가 하락했다. 한중 FTA에 따라 2018년보다 관세율이 낮아져서 가격경쟁력이 높아졌음에도 오히려 수출액이 줄고 시장점유율이 낮아졌다. 중국에서의 코로나19 방역정책에 따른 새로운 수요 발굴과 관련 기회 요인에 대한 피드백이 늦은 것도 요인이겠지만 중국 중앙정부와 지방정부에서도 적극적인 소비 촉진을 유도할 때 자국 브랜드에 대한 소비를 진작시키는 방향으로 정책을 세운 요소도 간과할 수 없다.

그럼에도 불구하고 동등한 조건을 가진 미국, 일본, 독일의 브랜드가 꾸준히 선방한 것에 비해 한국 냉장고의 점유율 하락은 다소 두드러진다고 볼 수 있다. 이미 과거에 중국 시장에서 경쟁 속에서 좋은 실적을 거두었던 다양한 경험과 북미, 유럽 등지에서 이미 고품질 프리미엄 브랜드로 자리 잡은 우리 기업들의 냉장고 인기 요인을 분석하고 이를 중국 쪽에 알맞게 적용하여 그들이 선호하는 제품을 선보이기 위해 더욱 큰 노력이 요구되는 상황이다.

자료: 아이컨쟈덴왕(艾肯家电网), AVC(奥维云网), 징찬모전자상거래빅데이터(鲸参谋电商大数据), 징동닷컴, 한국무역협회, 중국자유무역구서비스망(中国自由贸易区服务网), KOTRA 선전무역관 자료 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (중국 냉장고 시장 동향)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

미국 냉장고 시장동향

미국 2023-08-18

-

2

미국 공기압축기 시장동향

미국 2023-07-20

-

3

미국 냉장고 시장 동향

미국 2021-07-26

-

4

중국 냉장고 시장동향

중국 2019-08-22

-

5

태국 냉장∙냉동 기구 시장 동향

태국 2023-06-22

-

6

UAE 냉장고 시장동향

아랍에미리트 2023-06-19

-

1

2023년 중국 선박산업 동향

중국 2023-12-15

-

2

2021년 중국 2차전지 산업 동향

중국 2022-01-17

-

3

2021년 중국 의료산업 동향

중국 2022-01-17

-

4

2021년 중국 신에너지차 산업 동향

중국 2022-01-17

-

5

중국 스마트 커넥티드카(ICV) 산업 동향

중국 2022-01-14

-

6

2021년 중국 정보통신(ICT) 산업 동향

중국 2022-01-11

- 이전글

- 다음글