-

2022년 상반기 GCC 프로젝트 시장 동향 및 전망

- 투자진출

- 아랍에미리트

- 두바이무역관 이정모

- 2022-08-17

- 출처 : KOTRA

-

고유가발 GCC 프로젝트 발주는 2022년 하반기, 2023년 본격화 예상

사우디, 2022년 상반기 프로젝트 계약규모 중 62% 차지

지난 2020년 팬데믹으로 침체를 겪은 GCC 프로젝트 시장은 위드 코로나 국면과 유가 회복세로 다시 활기를 찾았다. 중동∙아프리카 프로젝트 시장 정보 전문지인 MEED Projects가 “2022년 상반기 프로젝트 시장 리뷰 및 2023년 전망”을 주제로 발표한 내용을 기반으로 2022년 상반기 기준 GCC 프로젝트 시장 동향과 특징, 예정된 주요 프로젝트들과 시장 흐름을 전망해 보고자 한다.

2022년 상반기 GCC 프로젝트 시장 주춤

GCC 프로젝트 시장이 호황을 누렸던 2014년부터 2022년까지 상반기 중 체결된 프로젝트 계약 규모를 살펴보면, 2022년 상반기 계약 규모는 2021년 동기 대비 약 25% 위축됐다. 2022년 국제유가가 GCC 주요국들의 재정균형 유가*를 웃돌면서 재정 흑자와 신규 프로젝트 발주가 예상됐음에도 불구하고 팬데믹 발생으로 침체를 겪었던 2020년 동기 대비 소폭 오른 수준이다. 따라서 하반기 중 대규모 프로젝트의 발주나 계약 체결이 이루어지지 않을 경우 2022년에는 상반기의 2배인 800만 달러, 전년 규모의 70% 수준에 그칠 것으로 전망된다.

* 주 : 2022년 재정균형 유가는 배럴당 UAE 76.1달러, 사우디 79.2달러, 카타르 56달러, 쿠웨이트 52.5달러, 오만 73달러, 바레인 127.5달러 (자료 : IMF, 전망치)

<2014~2022년 GCC 프로젝트 계약 규모>

(단위 : US$ 백만)

주 : 2022년 7월 발표된 자료로 2022년 연간 규모는 미발표

[자료: MEED Projects]

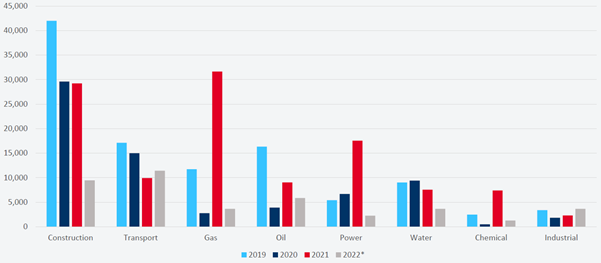

분야별로 보면 건설 부문이 지속적으로 축소됐으며 2022년 상반기에는 100억 달러에 못 미쳤다. 반면, 교통 분야는 2022년 상반기에 전년 동기 대비 2배 가까이 성장했다. 가스 분야는 2021년 카타르의 대형 LNG 프로젝트로 인해 폭발적으로 증가했으며, 2022년에도 2020년보다 큰 규모를 달성할 것으로 전망된다. 기존 분야별 프로젝트 규모는 건설 부문이 압도적인 비중을 차지하는 경향이 있었으나 올해는 비교적 고르게 분포돼 있다.

<2019~2022년 산업 분야별 GCC 프로젝트 계약 규모>

(단위: US$ 백만)

주 : 2022년은 상반기 통계

[자료: MEED Projects]

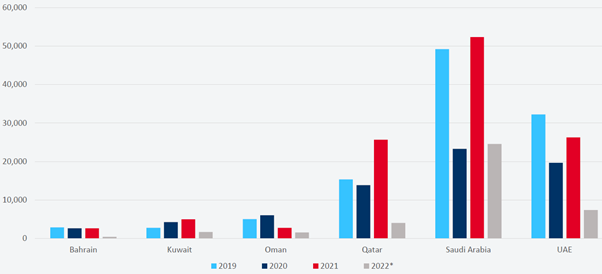

2022년 상반기 중 낙찰된 국가별 프로젝트를 보면 사우디아라비아가 스마트시티 네옴(NEOM) 프로젝트, 국영석유사 아람코(Aramco)의 탄화수소 처리 시설 건설 등 기가 프로젝트(Giga Project) 계약을 마치며 전체 규모의 62%를 차지했다. 반면, UAE, 쿠웨이트는 감소세를 보이며 UAE 19%, 카타르 10%, 쿠웨이트와 오만 각각 4%, 바레인 1%의 비중을 차지했다. 카타르는 2021년 LNG 프로젝트 계약 건으로 계약 규모가 폭발적으로 늘었으나 2022년 상반기에는 감소했다.

<2019~2022년 GCC 국가별 프로젝트 계약 규모>

(단위: US$ 백만)

주 : 2022년은 상반기 통계

[자료: MEED Projects]

<2022년 상반기 낙찰된 주요 프로젝트>

(단위 : US$ 백만)

국가

프로젝트명

산업분야

규모

사우디

NEOM-NEOM City: Backbone Infrastructure: Drill and Blast Running Tunnels

교통

2,780

Saudi Aramco-ZOFD: Onshore: Hydrocarbons Processing Facilities: Package 1

석유

2,500

NEOM-NEOM City: Backbone Infrastructure: Cut and Cover Tunnel Section

교통

1,850

KSPF-King Salman International Park: Royal Art Complex

건설

1,333

카타르

QAFCO-QAFCO VII Expansion

화학

1,100

Qatargas-NFED: Pipelines and Topsides Facilities

가스

1,000

UAE

ADNOC Offshore-Umm Shaif Field Long Term Development Plan: Phase 1

석유

946

[자료: MEED Projects]

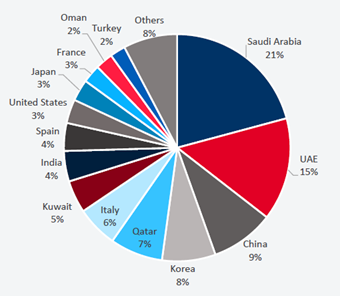

2022년 상반기 GCC 프로젝트 계약자(Contractor)는 사우디아라비아(21%)와 UAE(15%) 기업의 비중이 가장 크며 GCC 외 계약자로는 중국(9%), 한국(8%), 이탈리아(6%) 기업이 높은 비중을 차지했다. 한국 기업으로는 삼성엔지니어링, 삼성물산, 현대건설 등이 상위 20개 수주기업에 포함됐다.

<국가별 GCC 프로젝트 수주 비중>

[자료: MEED Projects]

GCC 프로젝트 시장 전망

2022년 국제유가가 GCC 국가별 재정균형 유가를 넘어서고 최고 110달러 선을 기록하면서 국가 재정이 흑자로 전환되고 있다. GCC 프로젝트 시장은 정부 혹은 공공부문의 투자가 지배적이기에 긍정적인 영향을 받을 것으로 전망된다.

2022년 7월 기준 입찰 평가(Bid evaluation) 단계에 있는 프로젝트는 총 548억 달러 규모에 달한다. 그 중 사우디아라비아의 발주 규모가 210억 달러를 상회했으며 카타르는 약 150억 달러, UAE는 약 80억 달러 수준이다. 카타르 에너지(Qatar Energy)와 셰브론 필립스 케미컬(Chevron Phillips Chemical)의 에탄 크래커(Ethane cracker) 설립 프로젝트, 사우디의 인산∙황산 생산 플랜트 건설 프로젝트와 엔터테인먼트 도시 키디야(Qiddiya) 기가 프로젝트의 일부인 시설물 건설 프로젝트 등이 큰 비중을 차지하고 있다.

<GCC 주요 입찰 평가 단계 프로젝트>

(단위: US$ 백만)

국가

프로젝트명

산업분야

규모

카타르

Chevron Phillips Chemical/Qatar Energy -RLPP: Ethane Cracker

화학

3,500

KAHRAMAA -Facility E IWPP 2600MW

발전

3,000

Qatargas-North Field Production Sustainability: Phase 2: Scope B

가스

1,875

사우디

Maaden/Mosaic/Sabic -WaadAl Shamal Phosphate City: DAP Package 1

화학

1,500

PIF -Renewable Energy Program: Phase 2:2000 MW Shuaibah2 Solar PV Power Plant

발전

1,000

QIC -The Qiddiya: Golf Course and Residential Facilities

건설

600

UAE

BPGIC -Fujairah Storage Facility: Phase 3

석유

600

The Galleria Investments -City Tower 1 Redevelopment

건설

408

[자료: MEED Projects]

한편, 향후 발주 예정인 원청사 입찰(Main contract bid) 및 입찰참가자격 사전심사(PQ, Pre-qualification) 단계 프로젝트의 총규모는 980억 달러 수준이다. 국가별 규모는 사우디아라비아 약 410억 달러, UAE 약 220억 달러, 쿠웨이트 약 200억 달러, 카타르 약 80억 달러 수준이다. 주요 건으로 카타르 북부 가스전의 LNG 트레인 건설 프로젝트, 쿠웨이트의 알주르(Al-Zour) 발전 담수 플랜트와 석유화학단지 프로젝트, UAE 아부다비 국영석유사 ADNOC의 하일 앤 가샤(Hail and Ghasha) 사워가스전 등이 있다.

<원청사 입찰 및 사전자격심사(PQ) 단계 주요 GCC 프로젝트>

(단위 : US$ 백만)

국가

프로젝트명

산업분야

규모

카타르

Qatargas-North Field South Development : Two Mega LNG Trains

가스

6,000

쿠웨이트

KAPP -Al Zour North IWPP: Phase 2 and 3: Power and Water Desalination Plant

발전

4,000

KIPIC -Al Zour Petrochemical Complex: Package 2

화학

4,000

KIPIC -Al Zour Petrochemical Complex: Package 1

화학

4,000

UAE

ADNOC -Hail and Ghasha Sour Gas Development: Package 1

가스

3,000

Adnoc -Mirfa Seawater Treatment Plant

수자원

2,500

사우디

Saudi Power Procurement Company -3.6GW Gas Fired Power Plant in Taiba(IPP)

발전

4,000

NWC -Upgrade of Sewage Treatment Plants: 5 Packages

수자원

2,150

바레인

MoWMU - Askar Waste to Energy Plant

발전

1,000

[자료: MEED Projects]

고유가와 사우디 프로젝트 시장 성장 가속화

일일 원유 생산량을 두고 러시아와 세계 2, 3위를 다투고 있으며 GCC 국가 중에선 1위인 사우디아라비아의 메가 프로젝트들이 역내 시장을 견인하고 있다. 2022년 상반기 사우디아라비아의 프로젝트 계약 규모가 나머지 GCC 5개국의 계약 규모를 합친 것보다 크다는 점은 괄목할 만하다. 현재 입찰 평가 중이거나 예정된 프로젝트들을 살펴보아도 사우디아라비아에서 발주된 건들이 절반 가까이 차지하고 있어 앞으로도 역내 시장을 주도할 것으로 전망된다.

<사우디아라비아의 주요 프로젝트 현황>

(단위: US$ 백만)

프로젝트명

산업

세부분야

규모

입찰평가(Bid evaluation) 단계 프로젝트

Maaden/Mosaic/Sabic -WaadAl Shamal Phosphate City: DAP Package 1

화학

석유화학플랜트

1,500

PIF -Renewable Energy Program: Phase 2:2000 MW Shuaibah2 Solar PV Power Plant

발전

태양에너지발전소

1,000

Maaden/Glasspoint -1500MW Maaden Solar 1 Thermal Power Plant

발전

태양에너지발전소

900

MAF –Riyadh North Development: Mall of Saudi : Main Package

건설

쇼핑몰

800

QIC -The Qiddiya: Golf Course and Residential Facilities

건설

스포츠 시설

600

원청사 입찰(Main contract bid) 및 사전자격심사(PQ) 단계 프로젝트

Saudi Power Procurement Company -3.6GW Gas Fired Power Plant in Taiba(IPP)

발전

오일∙가스플랜트

4,000

NWC -Upgrade of Sewage Treatment Plants: 5 Packages

수자원

수처리플랜트

2,150

Saudi Aramco -Tail Gas Treatment Desulphurization Project

가스

가스처리플랜트

2,000

Murooj Jeddah Company -Murooj Jeddah (Wadi Al Asla): Infrastructure

교통

도로, 유틸리티네트워크

1,500

SATORP –Amiral Complex: Mixed Feed Cracker : Mixed Feed Cracker: Package 1

화학

석유화학플랜트

1,400

[자료: MEED Projects]

시사점

고유가 기조로 인해 GCC 산유국의 재정이 흑자로 돌아서면서 역내 프로젝트 발주가 증가할 것이라 전망됐다. 상반기 실적은 다소 저조했으나 MEED Projects 관계자에 따르면, GCC 프로젝트 시장 내 국가 재정 투입 효과는 2022년 하반기 혹은 2023년 무렵부터 본격화될 전망이다. 특히, 사우디아라비아가 석유 부문을 통한 막대한 국부를 바탕으로 기가 프로젝트를 추진하며 향후 GCC 및 중동 프로젝트 시장을 주도할 것으로 예상된다.

한편, 세계적인 탈탄소 움직임으로 중동 산유국도 탈석유, 수소 및 청정에너지 개발에 박차를 가하고 있어 관련 프로젝트도 진행될 것으로 보인다. 특히, UAE는 ‘Net zero 2050’ 전략을 통해 중동 최초로 구체적인 탄소중립 계획을 발표한 바 있어 청정에너지 분야 개발 및 프로젝트 추진을 가속화할 것으로 전망된다.

자료원: MEED Projects, IMF, OPEC, 현지 언론 및 KOTRA 두바이 무역관 자료 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (2022년 상반기 GCC 프로젝트 시장 동향 및 전망)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

2021년 GCC 프로젝트 시장 리뷰 및 2022년 전망

아랍에미리트 2022-04-07

-

2

2021년 사우디아라비아 프로젝트 시장동향 및 전망

사우디아라비아 2021-11-30

-

3

2021년 UAE 건설 산업 정보

아랍에미리트 2022-01-05

-

4

미얀마 자동차 시장의 특징과 최근 동향

미얀마 2022-08-17

-

5

중동 국제 금융의 중심 DIFC

아랍에미리트 2022-08-12

-

6

미국 텍사스, 대규모 전기차 충전 인프라 투자 계획

미국 2022-08-17

-

1

2021년 UAE 건설 산업 정보

아랍에미리트 2022-01-05

-

2

2021년 UAE ICT 산업 정보

아랍에미리트 2022-01-03

-

3

2021년 UAE 석유 및 가스 산업 정보

아랍에미리트 2021-12-29

-

4

2021년 UAE 의료 산업 정보

아랍에미리트 2021-12-28

-

5

2021년 UAE 농산업 정보

아랍에미리트 2021-12-23

-

6

2021년 UAE 전자상거래 산업 정보

아랍에미리트 2021-08-18