-

중국 기능성화장품 시장 동향

- 상품DB

- 중국

- 정저우무역관

- 2023-11-27

- 출처 : KOTRA

-

시장규모 2022년 기준 400억 위안 돌파

한국은 수입시장 3위 차지

상품명 및 HS CODE

HS CODE: 330499

상품명: 미용이나 메이크업용 제품류와 기초화장용 제품류[의약품은 제외하며, 선스크린(sunscreen)과 선탠(sun tan) 제품류를 포함한다], 매니큐어용 제품류와 페디큐어(pedicure)용 제품류

이미지 예시

시장 규모 및 동향

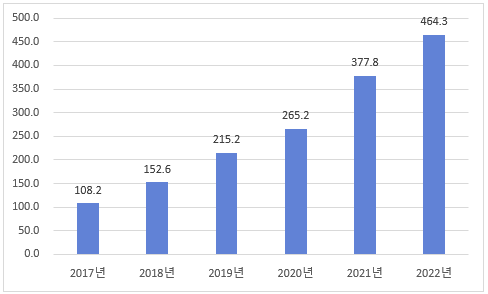

중국 중산층의 생활 수준이 향상되고 자신의 건강과 피부 관리에 대한 관심이 높아짐에 따라 피부 관리 제품 종류가 다양해지고 있는 바, 중국 소비자들의 개인 스킨케어 관련 지출 또한 점차 늘어나고 있다. 특히 민감성 피부를 가진 소비자들의 기능성 스킨케어 제품에 대한 수요가 급격히 증가하는 추세인데, 민감성 피부 트러블은 90허우(1990년대 출생자)와 Z세대에서 많이 발생하며 70% 이상은 18~30세에 집중되어 있다. 또한 Frost & Sullivan의 공개 자료에 따르면 2017년부터 2021년까지 중국 기능성 화장품 산업의 연간 성장률은 36.7%에 달했으며 2022년 시장규모는 약 464억3000만 위안으로 전년 대비 22.9% 증가했다.

<2017-2022년 중국 기능성화장품 시장규모>

(단위: CNY¥ 억)

[자료: Frost & Sullivan]

중국 기능성 화장품 밸류체인을 살펴보면 대표적인 기업들은 주로 벨류체인 업스트림과 미드스트림에 분포하고 있는 것을 알 수 있다. 산업 사슬 업스트림 원료 공급업체는 주로 커스주식(科思股份), 칭쑹주식(青松股份), 린썬바이오(林森生物) 등을 꼽을 수 있으며 포장재 공급업체는 쟈헝쟈화(嘉亨家化)와 진성신차이(锦盛新材), 완제품 공급상은 주로 NOX BELLCOW(诺斯贝尔), COSMAX(科丝美诗), INTERCOS(莹特丽) 등을 예로 들 수 있다. 미드스트림의 기능성 화장품 브랜드는 중국 본토 제조업체와 해외 제조업체로 나뉘며 본토 생산업체는 BTN(BOTANEE FROUP), BLOOMAGE BIOTECH(华熙生物), GIANT BIOGENE(巨子生物) 등이 있고, 해외 생산업체는 L'Oréal GROUP, ESTĒE LAUDER COMPANIES, Pierre Fabre, Johnson & Johnson, Shiseido Company 등이 있다. 밸류체인 다운스트림 판매 채널에는 티몰(Tmall), 징둥닷컴(JD.COM), 핀둬둬(PDD), 샤오홍수(Little Red Book), 더우인(중국의 틱톡) 등 온라인 채널과 백화점, 슈퍼마켓 등 전통적인 오프라인 채널이 포함된다.

<중국 기능성화장품 산업사슬 대표기업 통계>

[자료: 쳰잔산업연구원(前瞻产业研究院)]

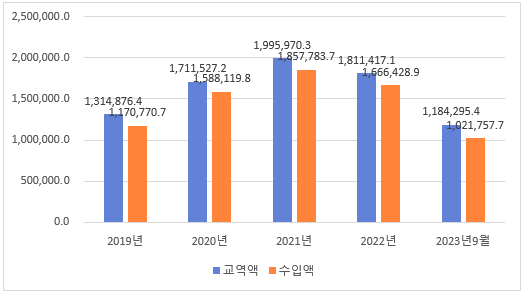

기능성화장품 교역 동향

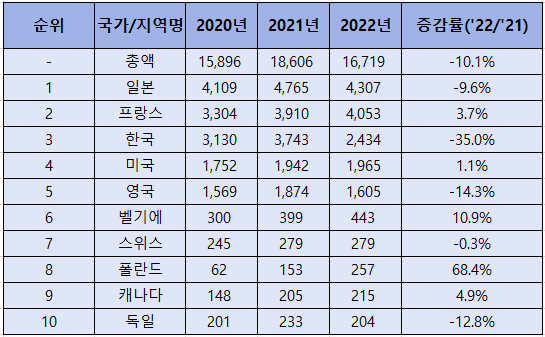

중국 기능성 화장품 교역동향은 다음과 같다. 기능성 화장품 주요 수입 대상 국가 및 지역은 유럽, 미국, 일본, 한국에 집중되어 있으며 수입대상 TOP10 기업들의 제품이 중국 전체 화장품 수입의 90% 이상을 차지한다. 또한 중국의약보건품수출입상회(中国医药保健品进出口商会)가 발표한 자료에 따르면, 일본은 중국 최대 화장품 수입시장으로 지속적으로 선두를 차지하고 있다. 2021년 對일본 화장품의 수입액이 62억4000만 달러로 전년 대비 24.4% 증가했으며, 프랑스 또한 2020년에 한국을 제치고 중국 화장품 수입대상국 2위로 부상한 후 빠르게 한국과 격차를 벌리고 있다. 2021년 중국의 對프랑스 화장품 수입액은 56억3000만 달러로 전년 동기 대비 24.2% 증가했고, 이 중에서 기능성화장품의 수입액이 3.7% 증가하여 40억5300만 딜러을 기록했다.

<2019-2023년 9월 중국 기능성화장품(HS 330499 기준) 교역 규모 통계>

(단위: US$ 만)

[자료: 중국 세관]

<중국 기능성화장품(HS 330499 기준) 주요 수입국 현황>

(단위: US$ 백만)

[자료: KITA]

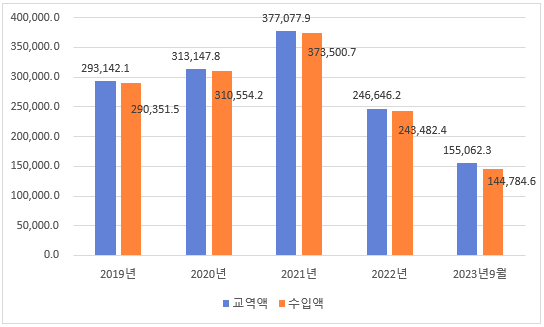

최근 5년간 對한국 수입액 추세는 다음과 같으며 아래 표에서도 볼 수 있듯이 對중국 수출 교역액과 수출액 모두 감소하고 있음을 알수 있다.

<중국 기능성화장품(HS 330499 기준) 對한국 수입액 추이>

(단위: US$ 만)

[자료: 중국 세관]

중국 기능성화장품 경쟁동향

중국 기능성화장품 기업은 주로 동부연해 지역에 분포해 있으며, 상하이(상해, 上海)와 광둥성(광동성, 廣東省) 등 지역에 집중되어 있다. 특히 상하이 지역은 비교적으로 완전한 화장품 밸류체인을 갖추며 원재료 공급업체, 완제품 생산업체, 상하이쟈화(上海家化)를 비롯한 전문 화장품 브랜드 업체 등이 골고루 분포해 있다.

기업 경쟁 구도로 볼 때 2022년 중국 기능성 화장품 시장 규모는 약 464억3000만 위안에 달하며 그 중 BTN(BOTANEE FROUP) 49.44억 위안으로 시장점유율 10.65%를 차지하고 있으며, 그 뒤를 이어 BLOOMAGE BIOTECH(华熙生物)는 9.92%, GIANT BIOGENE(巨子生物) 5.00%, 상하이쟈화(上海家化) 4.25%, VOOLGA(敷尔佳) 3.81%를 차지하고 있다. L'Oréal GROUP, ESTĒE LAUDER COMPANIES 등 해외 명품 브랜드 또한 중국 기능성화장품 시장에서 적지 않은 비중을 차지한다.

유통 채널과 관련하여, 기능성 화장품 업체는 주로 온라인과 오프라인 두 가지 판매 채널을 통해 제품을 판매하며 자체 역량과 브랜드 포지셔닝에 따라 다양한 판매 채널을 선택하여 제품을 판매하는 경향을 보인다. 그 중 온라인 채널은 주로 브랜드 자체 구축 쇼핑몰과 B2C를 판매가 주류를 이루고 있고, 오프라인 채널은 주로 대형 슈퍼마켓, 뷰티 전문점, 백화점, 직영 가게, 개인 관리 제품 전문점, 약국 등을 통해 판매되고 있다.

관세율

HS CODE: 330499

MFN 적용세율:

관세(MFN)

1%

증치세

13%

일반세율:

관세(일반)

150%

증치세

13%

[자료: 중국 세관]

시사점

현지 유통업체 H사 마케팅부 매니저는 KOTRA 정저우 무역관의 인터뷰에서 중국 기능성화장품 시장 발전에 의견을 밝혔다. “중국 기능성화장품 시장은 밝은 전망을 가지고 있다. 중국은 현재 세계에서 가장 큰 화장품 소비국 중 하나로, 그 수요는 계속해서 증가하고 있으며, 경제 성장, 소비자 인식의 변화, 온라인 쇼핑의 발전, 소셜 미디어의 영향력 등의 요인들이 시장 성장을 견인하고 있다. 그러나 경쟁이 치열하고, 화장품 위생허가 등 규제가 강화되는 등의 도전적인 측면도 존재한다. 따라서 기업들은 중국 시장의 특성을 잘 이해하고, 소비자들의 실수요를 충족시킬 수 있는 차별화된 전략을 모색해야 한다.”고 밝혔다.

자료: Frost & Sullivan, 쳰잔산업연구원(前瞻产业研究院), 중국 세관, KITA, 중국의약보건품수출입상회(中国医药保健品进出口商会), KOTRA 정저무 무역관 자체 자료

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (중국 기능성화장품 시장 동향)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

중국 화장품 산업 시장 현황

중국 2023-10-19

-

2

ChatGPT와 함께 알아본 중국 화장품시장 진출 유망분야

중국 2023-12-13

-

3

중국 화장품시장의 트렌드, 미니멀리즘 스킨케어

중국 2023-10-10

-

4

2023년 최대 쇼핑축제로 보는 중국 화장품 소비

중국 2023-11-20

-

5

디지털 시대에 걸맞는 중국 KOL 마케팅의 발전

중국 2023-11-27

-

6

중국 히알루론산 시장동향

중국 2023-11-02

-

1

2023년 중국 선박산업 동향

중국 2023-12-15

-

2

2021년 중국 2차전지 산업 동향

중국 2022-01-17

-

3

2021년 중국 의료산업 동향

중국 2022-01-17

-

4

2021년 중국 신에너지차 산업 동향

중국 2022-01-17

-

5

중국 스마트 커넥티드카(ICV) 산업 동향

중국 2022-01-14

-

6

2021년 중국 정보통신(ICT) 산업 동향

중국 2022-01-11