-

일본 주방기구 시장 동향

- 상품DB

- 일본

- 오사카무역관 하마다유지

- 2025-11-25

- 출처 : KOTRA

-

집에서 요리하는 소비자가 늘어나면서 프로용 주방기구에 대한 수요도 증가

가격 경쟁을 피하기 위해서는 제품의 차별화와 브랜딩 전략이 중요

색상·크기 등 한국과 일본 시장의 선호 차이를 분석하는 것이 수출 확대의 지름길

상품명 및 HS Code

HS Code 3924.10은 플라스틱제 식탁용품·주방용품을 지칭한다. 일본에서 프라이팬을 비롯한 다양한 주방기구는 해외 생산품이 차지하는 점유율이 높은 편이다. 한국은 해당 품목의 일본 내 3위 공급국으로 자리하고 있다.

HS Code

범주

3924.10

주방기구

[자료: 일본 재무성, 한국 관세법령정보포털]

<주방기구 예시: 일본시장의 T-fal 프라이팬>

[자료: KOTRA오사카무역관]

시장 동향

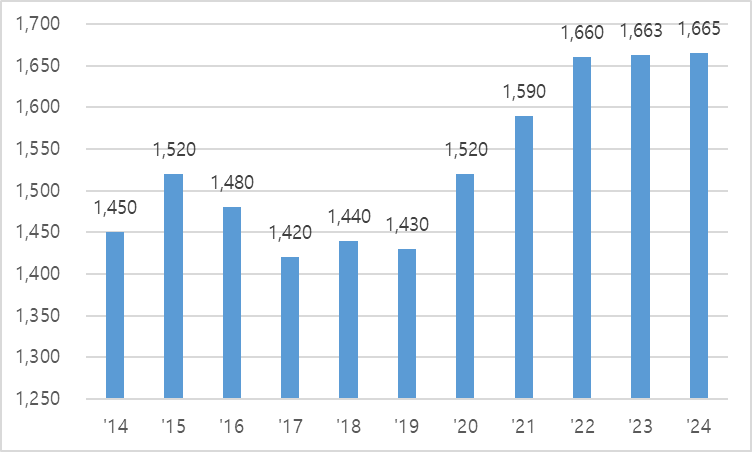

주방용품(조리 기구·커트러리)의 2024년 소매 시장 규모는 전년 대비 0.1% 증가한 약 1665억 엔으로 추정된다. 2019년 이후 완만한 증가세를 보이고 있다. 그러나 원자재 가격 급등 등의 영향으로 실질 수요는 감소한 것으로 보인다. 주방용품은 해외 생산 및 수입 비중이 높은 품목으로 중국·한국·동남아시아에서의 수입이 많다. 일본 제품은 알루미늄·구리·철 등 전문 요리사가 사용하는 조리 기구 외에도 기능성을 강화한 가정용 조리도구가 주로 유통되고 있다.

고가 제품군에서는 기능성을 중시한 중·고가 해외 브랜드의 인기가 높으며 T-fal 등 가정용 해외 브랜드를 포함한 다양한 수입 제품이 시장에 널리 자리 잡고 있다. 2020년 이후 코로나19와 물가 상승의 영향으로 집에서 요리하는 소비자가 증가하면서 가정용 주방용품에서도 고급 제품을 찾는 소비자층이 확대되고 있다. LE CREUSET, STAUB 등 화려한 색상과 디자인이 돋보이는 해외 브랜드는 오랫동안 히트 제품으로 인식됐으며 냄비나 프라이팬을 그대로 식탁에 올려도 어색하지 않은 실용성과 세련미를 갖춘 점이 인기 요인으로 꼽힌다.

<주방용품 소매 시장 규모 추이>

(단위: 억 엔)

[자료: 야노경제연구소]

주재국 수입 동향 및 대한 수입 규모

HS Code 3924.10의 2024년 전체 수입액은 전년 대비 2.8% 증가한 3억1099만 달러로 나타났다. 이 중 약 79%는 중국산 제품이 차지했다. 그 외에는 태국, 한국, 대만 순으로 수입액이 많았다. 대한민국으로부터의 수입액은 1095만 달러로, 전년 대비 10.5% 감소한 것으로 집계됐다.

<2022~2024년 일본의 국가/지역별 수입 동향 (HS Code 3924.10 기준)>

(단위: US$ 천, %)

순위

국가/지역

수입액

점유율

증감률

’24/’23

2022

2023

2024

2022

2023

2024

전 세계

336,144

302,495

310,993

100.0

100.0

100.0

2.8

1

중국

257,702

232,741

245,221

76.7

76.9

78.9

5.4

2

태국

18,708

18,955

17,356

5.6

6.3

5.6

-8.4

3

한국

13,991

12,229

10,946

4.2

4.0

3.5

-10.5

4

대만

13,761

9,620

9,634

4.1

3.2

3.1

0.1

5

베트남

8,319

8,591

9,326

2.5

2.8

3.0

8.6

6

인도네시아

3,410

3,691

4,154

1.0

1.2

1.3

12.6

7

미국

5,831

4,053

4,093

1.7

1.3

1.3

1.0

8

필리핀

3,054

2,355

2,438

0.9

0.8

0.8

3.5

9

프랑스

1,895

1,482

1,320

0.6

0.5

0.4

-11.0

10

말레이시아

2,790

1,691

1,281

0.8

0.6

0.4

-24.2

[자료: Global Trade Atlas (2025.11.18.)]

2025년 1월부터 9월까지의 수입액은 전년 동기 대비 1.8% 감소한 2억2884만 달러 규모였으며, 이 중 80%를 중국 수입품이 차지했다. 한국으로부터의 수입액은 전년 동기 대비 약 28% 감소한 622만 달러를 기록했다.

<2023~2025년 1~9월 일본의 국가/지역별 수입 동향 (HS Code 3924.10 기준)>

(단위: US$ 천, %)

국가/지역

수입액

점유율

증감률

’25/’24

2023

2024

2025

2023

2024

2025

전 세계

230,340

233,124

228,843

100.0

100.0

100.0

-1.8

1

중국

176,962

182,489

183,031

76.8

78.3

80.0

0.3

2

태국

14,658

13,425

13,158

6.4

5.8

5.7

-2.0

3

대만

7,236

7,122

6,246

3.1

3.1

2.7

-12.3

4

한국

9,353

8,620

6,222

4.1

3.7

2.7

-27.8

5

베트남

6,551

7,204

6,197

2.8

3.1

2.7

-14.0

6

미국

3,183

3,208

3,207

1.4

1.4

1.4

0.0

7

인도네시아

2,644

3,208

2,950

1.1

1.4

1.3

-8.0

8

필리핀

1,693

1,797

1,547

0.7

0.8

0.7

-13.9

9

말레이시아

1,226

1,124

1,070

0.5

0.5

0.5

-4.8

10

이탈리아

925

816

1,020

0.4

0.4

0.4

24.9

[자료: Global Trade Atlas (2025.11.18.)]

경쟁 동향

시장은 크게 부가가치가 높은 일본·해외 브랜드 제품과 중저가대 해외 제품으로 구분된다. 중저가대 제품은 특정 브랜드명이 없는 경우가 많다. 일본 제품 중에서는 Aichi Dobby 사의 Vermicular(프라이팬, 냄비, 식기 등) 브랜드가 널리 알려져 있다. 해외 브랜드로는 T-fal, LE CREUSET 등이 대표적이다. 이러한 해외 브랜드 제품은 쇼핑몰이나 백화점 등 오프라인 매장을 중심으로 판매되며, 선물용으로도 높은 인기를 얻고 있다.

<경쟁사 예>

(단위: 백만 엔)

기업명

대표 브랜드

국가

매출액 규모

Aichi Dobby

Vermicular

일본

3,400

Group Seb Japan

T-fal

프랑스

34,000

ZWILLING J.A. HENCKELS JAPAN

STAUB

독일

10,000

Vita Craft Japan

Vita Craft

미국

1,850

LE CREUSET JAPAN

LE CREUSET

프랑스

4,500

* 주: 2023년 기준

[자료: 야노경제연구소]

유통 구조

대다수의 한국산 제품은 일본 내 수입 상사를 통해 소매점으로 납품된다. 또한, 한국 기업이 베트남 등 해외 공장에서 생산한 제품을 일본으로 직접 수출하는 사례도 있다. 이들 제품은 비교적 저렴한 가격대가 많아 AEON 등의 GMS나 생활협동조합(카탈로그·통신판매) 등에 주로 납품되고 있다. 수입 상사들은 OEM 제품을 중심으로 취급하는 경우가 많으며, 필요시 생산·수입하는 방식이 일반적이어서 고정된 ‘대리점’의 형태로 운영되는 경우는 많지 않다.

NITORI와 같은 SPA(제조·소매 일괄형) 기업은 자체 조달 루트를 활용해 해외에서 직접 제품을 수입하고 자사 매장에서 판매한다. 이들 제품은 비교적 저렴한 가격대가 많아 중국산이 차지하는 비중이 크다.

반면, 고가 주방용품을 판매하는 해외 기업(Group Seb Japan 등)은 일본 내 총대리점을 두거나 일본 법인을 통해 수입·판매를 진행한다. T-fal이나 LE CREUSET과 같은 해외 브랜드는 쇼핑몰과 아울렛몰 내 직영점에서 판매되며, Amazon 등 온라인 쇼핑몰과 백화점 등에도 폭넓게 입점해 있다.

관세율

WTO 협정 관세율은 3.9%이며, RCEP(역내포괄적경제동반자협정)을 이용할 시, 관세율은 2.1%가 적용된다. 통관 시 소비세 10%가 추가로 부과된다.

<관세율>

HS Code

기본

WTO 협정

RCEP

3924.10

5.8%

3.9%

2.1%

[자료: 일본 재무성 무역통계 실행 관세율표]

수입규제 및 인증

식품류(관련 기구 포함)를 판매 목적으로 수입할 경우 후생노동성 검역소의 식품 등 수입 신고 접수창구에 식품 등 수입 신고서와 함께 필요한 서류(원재료·성분 또는 제조 공정 설명서, 위생증명서(해당 시), 시험 성적서(해당 시))를 제출해야 한다. 심사 결과에 따라 규격 기준 충족 여부나 안전성 확인이 필요하다고 판단되면 검사받아야 한다. 심사·검사에서 법적 문제가 없는 경우에만 세관 수입 신고 시 검역소가 발행한 식품 등 수입 신고 완료 증명서를 함께 제출해 통관할 수 있다. 기준에 부적합한 제품은 반송 또는 폐기된다.

일본에서 프라이팬 등의 주방 기구를 유통할 때 특별한 의무 인증은 없으나 임의 인증으로 SG 마크(Safe Goods 마크) 제도가 있다. 소비 생활용 제품 안전법에 따라 설립된 일반 재단법인 제품 안전 협회가 인정하는 SG 마크는 안전한 제품이 갖춰야 할 요건을 갖춰 기준상 적합하다고 인정된 제품에 부착되는 임의 마크이다. 의무는 아니나, GMS나 대형 소매 체인점 등은 안전한 제품을 판매하기 위해 SG 마크 취득을 납품사(수입상, 유통상 외)에 요구하는 경우가 많다. 프라이팬 외에도 유모차, 헬멧, 자전거 등도 SG 마크 취득 대상 제품이며, 제품안전협회에 따르면 SG 마크 부착 제품에 만일 결함이 있어 사람의 신체에 피해가 발생하고, 결함과 피해 사이에 인과관계가 인정되면 최고 1억 엔까지 배상하는 조치가 이루어진다. 즉, SG마크는 안전 기준·제품 인증·사고 배상이 일체화된 제도이다.

이 외에도 임의 인증으로 JIS(일본 산업 규격)가 있으며, 알루미늄 조리 기구(프라이팬)의 내구성 성능을 나타내는 기준으로 ‘JIS S 2103’(내마모성 시험)이 있다. 시험 합격 기준(3000회의 마찰에 견디면 합격)에 다다르면 인증을 표시하고 광고할 수 있다. 이러한 임의 인증은 기본적으로 일본 바이어가 신청하는 경우가 대부분이다.

<SG MARK/JIS MARK>

[자료: 제품안전협회, 일본산업표준조사회]

시사점

중저가 제품은 AEON 등의 GMS나 생활협동조합(통신판매) 등에 납품하는 바이어가 주요 타깃이다. NITORI 와 같은 대형 양판점이나 CAINZ 등 홈센터 체인은 PB 제품을 해외에서 직접 수입하고 있으나 수입 조건으로 가격 경쟁력을 강하게 요구하기 때문에 중국산 제품을 취급하는 경우가 많다. 2000년대 한국산 마블 프라이팬이 일본에서 유행한 뒤 중국에서 유사품이 생산·수입되면서 일본 내 판매가격이 크게 하락한 사례도 있다. 이러한 경험은 가격 경쟁에 휘말리지 않기 위해 브랜딩의 중요성이 크다는 점을 보여준다.

주방용품은 색상, 크기 등의 선호가 국가마다 다르기 때문에 일본 소비자 특성을 분석하는 것이 필요하다. 일본에서는 일반 가정에서도 600L가 넘는 대형 냉장고 보급률이 높지 않다. 한국처럼 김치냉장고와 같은 2대째 냉장고 수요도 많지 않다. 또한 반찬을 여러 날 보관해 먹는 식습관이 한국과 다르기 때문에 보관 용기 수요도 상대적으로 적다는 의견이 바이어들 사이에 있다. 이러한 생활 습관 분석은 일본 시장 공략의 핵심 요소가 된다.

일본 수입 상사는 가격 경쟁력뿐 아니라 안정적인 품질 관리, 지속적인 신제품 개발 능력을 우리 기업에 요구하는 경향이 있다. 불량품 발견 시 대응이 신속하고 유연하다는 점도 한국 기업을 선택하는 이유 중 하나로 언급되므로, 현지에 새로 진출하고자 하는 기업들은 이 점을 참고하면 좋을 것으로 보인다.

자료: 일본 재무성, JETRO, 야노경제연구소, GTA, 기업 홈페이지, 업종별 심사사전, KOTRA 오사카무역관 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (일본 주방기구 시장 동향)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

미국 데이터센터 건설 붐에 산업용 야외창고(IOS) 품귀… 미국 산업·물류 부동산 새 투자처 부상

미국 2025-11-25

-

2

젊은 소비가 여는 베트남 미용의료기기 시장, K-뷰티 기업에게 온 기회

베트남 2025-11-25

-

3

뉴질랜드, 2026년 배출감축 2단계 시행... 한국 기업 협력 길 열리나

뉴질랜드 2025-11-25

-

4

스트리밍 시대, 미국은 지금 오프라인에서 ‘체험의 경쟁’ 중

미국 2025-11-25

-

5

“프라이빗 라벨, 미국 유통의 핵심 전략으로 부상”… PLMA 2025 현장을 가다

미국 2025-11-25

-

6

일본 강관제품 시장 동향

일본 2025-11-25

-

1

2025년 일본 조선업 정보

일본 2025-10-16

-

2

2025년 일본 농산물 산업 정보

일본 2025-07-03

-

3

2024년 일본 에너지산업 정보

일본 2024-11-19

-

4

2024 일본 리튬이온 전지 산업 정보

일본 2024-11-18

-

5

2021년 일본 석유산업 정보

일본 2022-01-20

-

6

2021년 일본 의료기기 산업 정보

일본 2022-01-20

- 이전글

- 다음글