-

2025년 일본 조선업 정보

- 국별 주요산업

- 일본

- 오사카무역관 김대수

- 2025-10-16

- 출처 : KOTRA

-

日 조선업, 1980년대 이후 구조조정과 규모 축소를 거쳐 특수 선박에 집중

日 정부, 경제안보 관점에서 조선업 재건 중시... DX, 탈탄소 기술 개발을 통한 조선 산업 생태계 재편 추진

우리 기업의 대일 수출과 협업, 선박 기자재 공급망 및 친환경 기술 협력 중심으로 검토할 여지 존재

산업 특성

① 일본 조선업 역사와 2020년대 글로벌 정세 변화

일본 조선업은 1970년대 초반 세계 조선 시장 점유율 50% 이상을 차지하며 전성기를 구가했다. 초대형 유조선과 벌크선의 대량 건조를 통해 글로벌 시장을 장악했던 일본은 1970년대 오일쇼크와 1980~90년대 엔고 현상으로 인해 급격한 구조조정을 겪었다. 이 시기 한국이 유조선, 벌크선, LNG선 등 일본의 전통 강세 분야에서 경쟁력을 확보하며 추격에 나섰다.

2000년대 들어 중국의 급부상으로 한중 양강 체제가 형성되면서 일본의 점유율은 10%대로 하락, 세계 3위로 고착됐다. 2008년 글로벌 금융위기는 일본 조선업에 결정적 타격을 입혔고 이에 따라 2013년 JMU(재팬마린유나이티드) 출범 등 산업 재편이 가속화됐다. 대형 조선소는 필리핀 등 해외 생산기지로 이전하며 비용 절감을 도모했고 중소 조선소는 이마바리 지역을 중심으로 집약화를 추진했다. 현재 일본은 가격 경쟁력 대신 기술력과 신뢰성을 내세워 LNG선, 자동차운반선(PCC), 특수선, 노후 선박 해체/재활용 등 틈새시장에 집중하는 전략을 유지하고 있다.

그 이후 2020년대부터 글로벌 조선업은 두 가지 메가트렌드에 직면했다. 첫째는 환경규제 강화다. IMO(국제해사기구)는 2023년부터 2030년, 2040년, 2050년 단계별 온실가스 감축 목표를 설정했다. 2030년까지 2008년 대비 20% 감축 및 무탄소 연료 선박 비중 5% 이상 확대, 2040년까지 70% 감축, 2050년까지 온실가스 순배출 제로 달성이 목표다. EU 는 ETS(배출권거래제) 와 FuelEU Maritime을 시행하며 탈탄소 연료 전환 압력을 강화했다.

둘째는 공급망 위기다. 러시아-우크라이나 사태 이후 유럽의 LNG 수입이 급증하며 연료와 강재 가격이 변동했고 해상 물류 운임도 상승세를 지속했다. 2022년 2~5월 건화물 벌크선 운임은 60% 상승했다. 2023~2024년 파나마운하 가뭄과 홍해에서의 상선 공격과 함께 운항 기간이 증가하고 물동량이 감소하면서 선박 수요가 증가했다. 2024년 1~2월 파나마운하와 수에즈운하의 무역량은 각각 32%, 50% 감소했다.

② 일본의 조선업 부흥 정책과 특징

이러한 국제 정세 속에서 일본 정부는 2020년대 들어 조선업을 국가 전략산업으로 지정하며 산업 부흥을 적극 추진하고 있다. 일본 조선업 정책의 가장 큰 특징은 법제화와 제도화를 통해 정책의 지속성과 일관성을 보장한다는 점이다. 2021년 해사산업강화법은 조선·해운·해양산업을 국가 전략산업으로 규정하고 구조 개편과 특수선박 도입을 제도적으로 뒷받침했다. 2022년 경제안보추진법은 핵심 기자재 공급망 안정화에 정부의 직접 개입을 가능케 했으며, 2020년 출범한 그린 이노베이션 펀드는 2조 엔 규모로 수소·암모니아 추진선, CCUS, 재생에너지 등 탈탄소 프로젝트에 투입되고 있다. 이러한 일본의 조선업 부흥 정책은 디지털 전환과 탈탄소 기술 개발, 인재 양성, 국제 협력 등 다양한 분야에서 구체화되고 있다.

우선 디지털 전환 분야를 살펴본다. 일본 조선업은 이마바리조선과 같은 일부 대형사를 제외하면 지역 기반의 중소 규모 조선소가 분산돼 있어 생산성이 낮다는 구조적 한계를 안고 있다. 이에 일본 정부는 2013년 JMU 출범, 2021년 NSY(이마바리-JMU 합작) 설립 등 산업 내 구조조정과 통합을 제도적으로 유도했다. 2020년 이후에는 설비 도입, 디지털 전환 및 친환경 전환을 위한 보조금과 저리융자 등 다양한 지원책을 본격화했다. 그러나 대형화와 효율화를 추진했음에도 경쟁국들의 대형 조선사 대비 가격과 물량 경쟁에서 여전히 열세라는 평가가 이어지고 있다.

<시기별 일본 기업 선박 준공량 순위 TOP 5>

순위

2011년

2016년

2022년

기업명

생산량(GT)

기업명

생산량(GT)

기업명

생산량(GT)

1

이마바리 조선

434

이마바리 조선

379

이마바리 조선

335

2

유니버설 조선

218

JMU

254

JMU

157

3

미츠이 상선

174

오시마 조선소

136

오시마 조선소

125

4

미츠비시중공업

148

나무라 조선

107

나무라 조선소

92

5

오시마 조선소

138

신쿠루시마도크

76

신쿠루시마도크

79

[자료: 일본 국토교통성 ‘조선업 현황과 과제’ 등]

이 같은 문제를 극복하기 위해 일본은 디지털 전환 정책을 중점적으로 추진 중이다. 국토교통성과 해사연구소가 추진하는 K-Program은 디지털 트윈과 시뮬레이션을 활용한 차세대 선박 연구개발 과제로 설계부터 운항까지 전 과정을 통합 관리하는 플랫폼 구축을 목표로 한다. 이를 통해 설계 오류와 공정 지연을 사전에 줄여 건조 기간 단축 및 원가 절감을 도모하고 있다. 생산 현장에서는 로봇 용접기와 자동 블록 조립 설비 등 생산공정 자동화를 지원하며, CAD·시뮬레이션 기반 설계 최적화와 로봇·IoT 활용 공정 자동화를 위한 보조금 사업도 시행 중이다. 구체적으로 버츄얼 엔지니어링 보조금(보조율 50%, 상한 2000만 엔)과 DX 오토메이션 보조금(보조율 50%, 상한 7000만 엔)을 통해 중소 조선소의 디지털 전환을 적극 지원하고 있다.

<K-Program (지속가능하고 경쟁력있는 해운사업을 위한 통합 시뮬레이션 플랫폼 개발) 개요>

[자료: 국토교통성 자료, KOTRA 오사카 무역관]

스마트 야드(Smart Yard) 구축, MEGURI 2040 프로젝트 역시 중요한 과제다. 일본은 스마트 야드(Smart Yard) 구축 사업을 통해 IoT 기반 실시간 공정 관리 시스템, 디지털 트윈, 자동화 설비를 적용한 차세대 조선소를 육성하고 있다. 이는 2020년 조선업 구조개혁 및 경쟁력 강화 실행계획을 거쳐 2022년부터 법제화됐고, 보조금 사업으로 본격화됐다. 인력 부족 대응, 생산성 향상, 원가 절감, 품질 안정화, 탄소배출 저감 등 친환경 경영 전환을 동시에 추구하는 종합 전략이다. 또한 MEGURI 2040 프로젝트를 통해 2040년까지 완전 무인 자율운항 선박의 상용화를 추진하고 있다. 대형 해운사(NYK, MOL, K Line)와 조선소(JMU, 이마바리), 기술기업(ClassNK, MTI 등)이 참여하는 산학연 컨소시엄이 자율운항 기술, 원격 제어 시스템, AI 항해 안전 관리, 충돌 회피 등을 단계적으로 실증하고 있다.

<MEGURI 2040 프로젝트 개요>

ㅇ 개요: 18년부터 日 국토교통성이 추진하는 자율운항 실증 프로젝트

- 인력 부족·고령화 문제 해결과 물류 안전성 제고 목표

- 40년까지 완전 무인 자율운항 선박 상용화를 비전으로 설정

ㅇ 특징

- 대형 해운사(NYK, MOL, K Line), 조선소(JMU, 이마바리), 기술기업(ClassNK, MTI 등) 등 산학연 컨소시엄

- 자율운항 기술, 원격 제어 시스템, 항해 안전 관리, 충돌 회피 AI 등 다각적 기술 실증

- 일부 실증에서는 LNG·대체연료 선박 적용 등 GX 추진 성격도 포함

ㅇ 단계별 전환 로드맵

- (Phase 1) 연안 항로 및 단거리 페리 실증 → 원격 조종, 자동 접안 · 이안 시험 (2020~2025년)

- (Phase 2) 중거리 항로 적용, 자동차운반선(PCC) 등 대형 상선 실증 부분 자율운항 도입 (2025~2030년)

- (Phase 3) 원양 항로 적용, 모든 선종에서 완전 무인 자율운항 실증 → 상용화 목표 (2030~2040년)

[자료: 국토교통성]

두번째로 친환경 전환 정책이 시행되고 있다. 일본 정부는 2050년 탄소중립 목표 달성을 위해 조선·해운을 핵심 GX 산업으로 규정하고 있다. NEDO 주도의 약 2조 엔 규모 그린 이노베이션 펀드를 통해 수소·암모니아 추진선 및 친환경 연료 인프라 기술 개발을 지원하고 있다. 연료 생산-공급-운항-안전 규제를 아우르는 전주기적 GX 생태계 구축이 특징이다. 연료 인프라 측면에서는 수소·암모니아 벙커링 시설, 항만 인프라 구축, 안전규제 및 기술 표준 마련을 통해 국제 협상력 확보에 나서고 있다. NYK·MOL·IHI 등 민간기업이 주도하는 암모니아 추진 예인선, 수소 연료선박 등 개별 선종 실증 연구에는 정부가 대규모 펀드와 제도로 적극 지원한다. 대형 선사와 조선소의 민간 실증 사업을 정부가 재정 지원하고 산학연이 공동으로 안전성 평가, 기술 인증, 표준화 과정에 참여해 IMO(국제해사기구) 등 국제 규제 대응을 강화하는 방식이다. 단순한 선박 건조 지원을 넘어 대체연료 생태계 전체를 육성한다는 점이 두드러진다.

세번째로 조선업의 경제안보 산업화가 이루어지고 있다. 일본 정부는 불안한 국제정세 속에서 조선업을 국가 안보와 경제안보의 핵심 산업으로 인식하고 있다. 2022년 경제안보추진법에 근거해 조선·해운 관련 핵심 기자재를 국가 관리 대상으로 지정·관리하며 특정 국가 의존도가 높은 소재·부품의 대체 및 공급망 다변화를 추진한다. 위기 발생 시 정부의 직접 개입을 통한 조달 안정화도 법적으로 보장된다. 방위산업과의 연계도 강화하고 있다. 해상자위대 함정 건조(구축함 · 잠수함 등)를 통해 군함 기술과 생산역량, 숙련 인력을 유지하며 방위산업-민간 조선소 협업으로 기반기술 계승을 도모한다. LNG, 암모니아, 원자력 특수선박 등은 국가 전략물자로 분류해 정부-선사 협력을 통해 에너지 운송선 확보 및 운항 보호 체계를 강화하고 있다.

2025년 6월에는 자민당 경제안보추진본부가 국립 도크(National Dock) 구상을 총리에게 제출했다. 국가가 조선소 도크를 직접 건설하거나 기존 시설을 현대화해 민간 조선사에 임대하는 GOCO(Government Owned, Contractor Operated) 방식으로, 1조 엔 규모의 공공·민간 펀드 신설을 추진 중이다. 이 구상에선 설비투자, 인프라 구축, 기술개발, 인재 양성 등에 활용하며 조선업을 국가 전략자산으로 직접 관리하겠다는 의지를 명확히 했다.

이처럼 일본의 조선업 정책은 법제화와 제도화를 통해 정책의 지속성·일관성·구속력을 확보하고 DX·GX·경제안보를 유기적으로 연계하는 종합전략으로 구체화되고 있다. 한국이 대형사 중심의 유연한 민관협력구조라면, 일본은 법제도적 틀을 통해 중소 조선소를 체계적으로 지원하고 국가 전략산업으로 육성하는 방식을 택하고 있다.

<일본 국영조선소 (국립 도크) 구상 개요>

ㅇ 개요: 국가가 조선소(도크)를 직접 건설하거나 기존 시설을 현대화해

이를 민간 조선사에 임대하는 GOCO 방식 구상

* GOCO: Government Owned, Contractor Operated,정부 소유·민간 운영

ㅇ 재원조달

- 1조 엔 규모의 공공·민간 펀드 신설 추진

- 설비투자, 인프라 구축, 기술개발, 인재 양성 등에 활용

ㅇ 정책적 배경

- 日 조선소의 고령화·설비 노후화, 인력 부족 문제 심화

- 한국, 중국과 경쟁력 격차 심화

- 경제안보 시대 국가 전략 자산으로서의 선박의 중요성 제고

ㅇ 추진내용

- DX 추진: 설계·생산·운영 과정의 디지털 전환

- GX 대응: 탈탄소 선박, 대체연료·친환경 기술 개발 지원

- 인재 양성: 젊은 기술자·현장 인력 확보

- 국제 협력: 해외 조선·해운사 및 IMO 규제 대응과 연계

[자료: 일본 전략연구포럼(JFSS)]

산업 수급현황

일본 조선업의 산업구조를 살펴보면 중소형 조선소 중심 구조에서 비롯되는 경쟁력 약화 문제가 만성적인 과제다. 전국적으로 600여 개 조선소가 존재하지만 대부분이 지역 기반 중소 규모로 대형 선박의 동시 건조나 대량 발주 대응 능력이 제한적이다. 이러한 분산형 구조는 설비 표준화 및 공정 효율화를 어렵게 만들어 생산성이 낮고 인력·기술의 집적 효과(규모의 경제)를 실현하기 어려워 집약적 대형 생산체제를 갖춘 한국이나 중국의 조선소에 비해서는 원가 절감과 납기 단축이 어렵다는 평가가 있다. 이제 일본 정부가 주도해 JMU·이마바리 합병 등 구조조정을 통해 일부 통합을 추진했으나 일본의 국토교통성은 자국의 조선업계에 대해 여전히 중소조선소의 기술력 격차와 인력 고령화, 인력부족 등이 산업 경쟁력 회복의 걸림돌로 남아있다고 평가하고 있다.

고부가가치 선종 경쟁력 측면에서도 일본은 LNG 운반선·초대형 컨테이너선 등 핵심 시장에서 타국과의 경쟁이 심화되고 있다. 한국은 2000년대 이후 LNG선·메탄올 추진선 등 친환경 고부가 선종을 전략적으로 육성해 세계 발주량의 절반 이상을 점유하고 있으며 대형 조선소의 생산 효율과 정부의 기술개발 지원이 결합된 구조를 보인다.

반면, 일본은 자동차운반선(PCC)·특수선 등 틈새시장 중심의 전략을 유지하고 있으나 2024년 신규 선박 수주량이 전 세계의 약 5% 수준에 그치며 글로벌 수주 경쟁력 약화 추세가 뚜렷하다. 고비용 구조로 인한 가격 경쟁력 저하, 그리고 LNG·암모니아 등 차세대 연료선 개발 투자 규모의 제한이 이러한 격차를 더욱 심화시키고 있다. 이에 일본 정부는 앞서 설명한 K-Program, MEGURI 2040 등을 통해 디지털 전환과 친환경 선박 기술 고도화를 추진하고 있지만 실질적 성과가 가시화되기까지는 시간이 필요하다는 평가다.

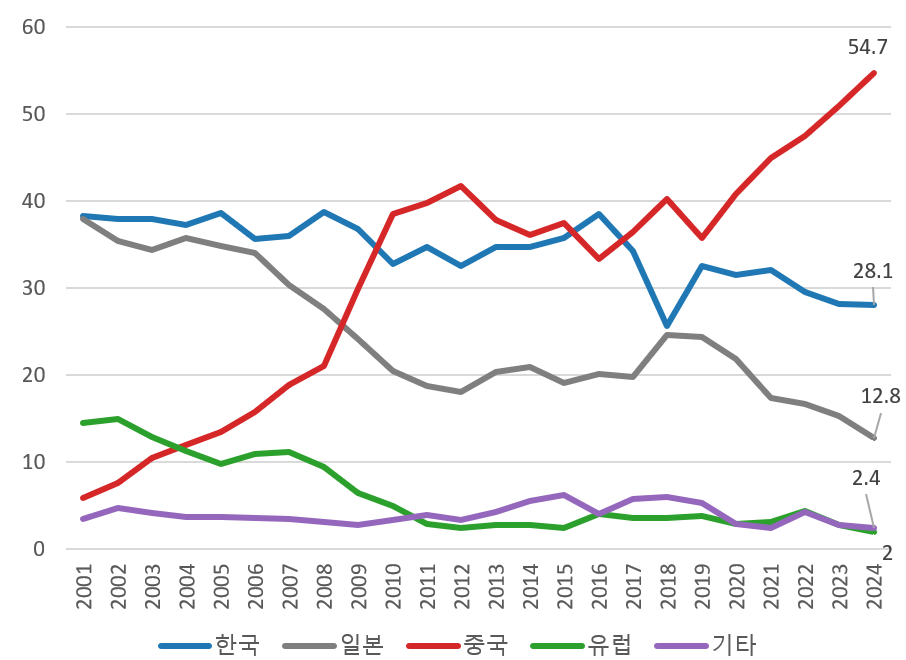

① 선박 건조 현황

2024년 신조선 준공량 기준 전 세계 조선업 시장은 한국 28.1%, 일본 12.8%, 중국 54.7%로 3국 구도가 고착됐다. 한국은 LNG·메탄올 추진선 등 고부가가치 선종에서 우위를 확보하며 초대형 컨테이너선과 가스선 시장에 집중하고 있다. 중국은 탱커선, 컨테이너선 등 저부가가치 선종 내 점유율 확보 후 LNG선 R&D 투자를 강화하며 고부가가치 시장 진출을 가속화하고 있다. 일본은 대형선 생산 경쟁에서 밀려나 자동차운반선(PCC), 특수선, 일부 고부가 LNG선 등 틈새시장 중심 전략을 유지 중이다.

<2010년대 이후 한중일의 시장점유율(신조선 준공량 기준)>

[자료: 일본 조선공업회]

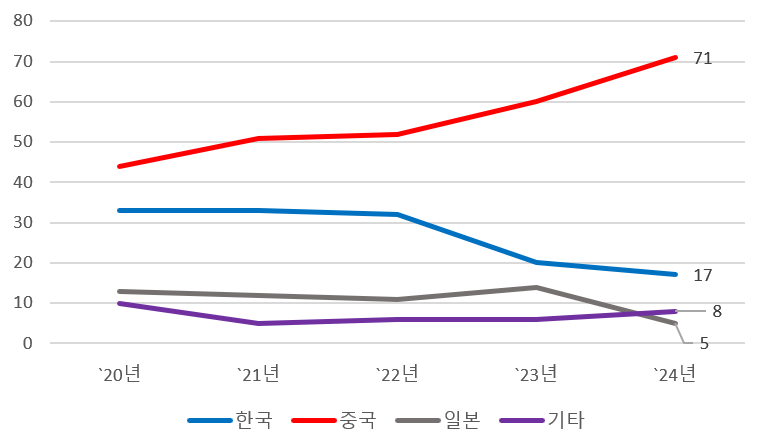

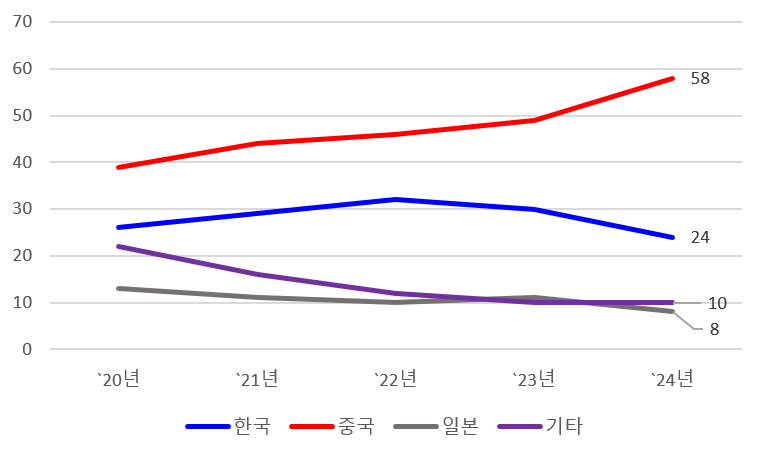

국제 해운/조선 산업 전문 조사기관 클락슨리서치에 따르면, 2024년 전 세계 신규 선박 수주량 중 중국이 71%, 한국이 17%, 일본이 5%를 차지했다. 즉, 중국의 점유율은 높아졌지만, 한일 점유율은 축소되고 있는 것으로 나타났다. 또한 2024년 수주잔량 기준으로 중국은 58%를 차지했지만, 한국과 일본은 각각 24%, 8%의 수주잔량을 차지한 것으로 나타났다.

<2020~2024년 신규 수주량 기준 한중일 점유율(위)와 수주잔량(아래)>

[자료: 클락슨 리서치]

② 수출입 현황

선박 (HS코드 89류)에 해당하는 상품의 수출입현황을 살펴보면, 2020년을 제외하고 가장 높은 대일 선박 수출액을 기록한 국가는 파나마였다. 다만, 파나마는 전 세계 최대의 편의치적국(flag of convenience)으로, 실제 선박을 건조해 수출하기보단 일본 선주들이 소유한 선박이 파나마에 등록된 상태에서 매입·소유권 이전이 이루어지기 때문에 통계상 파나마발 수입으로 집계되는 구조적인 이유가 있다. 2024년 기준 파나마를 제외한 일본의 국가별 선박 수입액은 중국, 미국, 스리랑카, 프랑스 등의 순서로 컸으며, 한국으로부터는 550만 달러 규모의 수입이 있었던 것으로 나타났다.

선박류 수입액의 특징은 프로젝트 규모와 건수에 따라 매년 편차가 크다는 것이다. 예컨대 2021년 일본의 대한 선박 수입액은 570만 달러였는데, 2020년 81만 달러 대비 금액이 급증한 것은 LNG 운반선 등 특정 프로젝트가 종료되면서 한국으로부터 선박 준공과 인계가 일어났기 때문으로 파악된다.

<2020~2024년 일본 선박 수입국별 규모(HS89류)>

(단위: US$ 천)

국가/지역

2020

2021

2022

2023

2024

총합계

파나마

22,757

248,610

80,020

125,075

53,244

529,705

중국

153,386

151,680

42,570

38,170

41,975

427,781

미국

63,290

52,055

55,065

55,902

39,292

265,605

스리랑카

-

-

-

-

26,578

26,578

프랑스

10,858

10,886

25,647

22,755

23,452

93,598

미국

12,128

8,452

18,269

23,030

20,166

82,044

멕시코

12,404

14,994

17,648

13,057

10,271

68,374

이탈리아

42,146

21,128

32,651

15,329

7,179

118,433

네덜란드

148

5,502

456

3,919

5,873

15,898

대만

4,398

4,306

2,387

2,617

5,586

19,294

한국

815

57,467

584

318

5,507

64,692

기타

59,764

253,359

73,910

178,275

29,403

594,711

총합계

382,094

828,439

349,204

478,449

268,527

2,306,713

* 주: 자료원에서 조회 불가한 경우 "-"로 표기

[자료: Global Trade Atlas (2025.10.6.)]

한편, 2020년부터 2024년까지의 일본의 해외 수입액은 2021년 2억2400만 USD를 기록한 이후 2024년 1억3900만 달러까지 하락한 것으로 나타났다. 일본의 선박 기자재 수입국 중 한국은 2024년 기준 중국에 이어 두번째로, 전체적인 수입감소 속에서도 한국산에 대한 수입량은 비교적 안정적인 양상을 보였다. 수입통계 조사의 기준이 되는 HS코드는 아래와 같이 앵커(731600), 증기터빈과 부품(8406호), 디젤엔진(840810), 비항공용 가스터빈(841181-090), 프로펠러 및 블레이드(848710) 이다.

선박 기자재* 분류에 해당하는 상품의 수출입현황은 아래와 같다.

* 주: HS코드 기준 하단 표 참조

<2020~2024년 일본 부품/기자재 수입국 및 기준 HS코드>

(단위: US$ 천)

국가/지역

2020

2021

2022

2023

2024

총합계

중국

35,547

39,813

43,266

50,990

39,056

208,672

한국

25,823

26,318

23,698

30,406

24,113

130,358

미국

24,973

41,449

13,260

15,445

20,619

115,746

독일

30,873

27,125

15,314

37,185

18,033

128,530

대만

5,515

9,285

11,806

10,173

9,377

46,157

인도

9,846

44,983

18,068

28,663

7,463

109,022

베트남

4,478

4,246

5,744

5,798

6,703

26,970

필리핀

3,611

4,072

4,203

4,190

3,359

19,434

벨기에

-

-

-

8

1,829

1,837

스웨덴

1,691

1,837

1,553

545

1,301

6,927

기타

34,155

24,794

65,100

15,912

7,267

147,228

총합계

176,513

223,920

202,013

199,316

139,118

940,880

품목

HSJ코드

(9단위,수입)

영문 해설

닻 및 부품

7316.00 - 000

Anchors, Grapnels And Parts Thereof, Of Iron Or Steel

선박증기터빈

8406.10 - 000

Steam Turbines And Other Vapour Turbines For Marine Propulsion

증기터빈부품

8406.90 - 000

Parts Of Steam Turbines And Other Vapour Turbines

디젤엔진

8408.10 - 000

Compression-Ignition Internal Combustion Piston Engines (Diesel Or Semi-Diesel Engines) For Marine Propulsion

비항공용 가스터빈

8411.81 - 090

Gas Turbines Other Than Turbo-Jets And Turbo-Propellers, Of A Power Not Exceeding 5,000 Kw, Excluding Those For Aircraft

프로펠러 및 블레이드

8487.10 - 000

Ships' Or Boats' Propellers And Blades Therefor

* 주: 자료원에서 조회 불가한 경우 "-"로 표기

[자료: 한국무역협회 MTI-HS코드 맵핑 데이터, 한국 관세청, 일본 세관, Global Trade Atlas(2025.10.6.)]

진출 전략

① SWOT 분석

Strengths (강점)

Weaknesses (약점)

・고도화된 특수선 기술력: PCC, 특수선, 암모니아 화물창, 액화수소 운반선 등 친환경 선박 기술 세계 최고 수준 보유암모니아 · 수소 연료 실증 선도, 고정밀 용접·조립 기술과 소형화·틈새시장 특화 전략 강점

・안정적인 제도적 기반: 해사산업강화법, 경제안보추진법 등 법제화를 통한 정책 지속성과 구속력 확보항만·벙커링 인프라, 안전 제도 정비 체계적 진행, 국가 차원의 장기 저리융자·보조금·펀드 지원 안정적 운영

・산학연 협력 생태계: MEGURI 2040, K-Program 등 대형 프로젝트에 대형 해운사, 조선소, 기술기업, 대학, 연구소가 참여하는 컨소시엄 기반 협력

・중소조선소 위주의 산업구조: 대형 발주 대응력과 상용화 속도에서 한국·중국 대비 열위, 낮은 생산성, 규모의 경제 실현 한계

・LNG선 등 고부가 선종 경쟁력 열위: LNG 운반선, 초대형 컨테이너선에서 한국에 밀려 글로벌 수주 경쟁력 약화, 2024년 신규 수주량 5% 수준

・가격 경쟁력 부족: 높은 인건비, 설비 노후화, 엔고로 인한 가격 경쟁력 저하, 중국 대량생산 체제와 경쟁 곤란인력 부족 및 고령화: 만성적 인력 부족과 숙련 인력 고령화로 생산 현장 지속가능성 위협

Opportunities (기회)

Threats (위협)

・환경규제 강화에 따른 대체연료 선박 수요 급증: 2024년 신조선 수주량의 약 50%가 대체연료 대응 선박, 일본의 암모니아·수소 추진선과 특수선 기술 확보 기회

・경제안보 시대의 공급망 다변화 요구: 미국·유럽 리쇼어링, 탈중국 정책, 지정학적 리스크 확산에 따른 공급망 다변화 수요, 일본의 안정적 공급망과 기술력 차별화 요소

・노후선박 해체 · 재활용 시장 확대: 노후 선박 수명 종료와 ESG 요구 확대에 따른 친환경 해체·재활용 수요 증가, 저연비 노후 선박 조기 폐선 수요 확대

・한일 정상회담 협력 모멘텀: 2025년 정상회담 공동 발표문에서 수소·청정에너지 협력이 명시되며 대체연료 선박 기술 협력 의제 부상

・중국의 압도적 시장 지배력: 2024년 신규 수주량 점유율 71%, HHI 0.54 수준, LNG선 R&D 강화로 일본의 틈새시장 위협 가능성

・한국과의 경쟁 심화: LNG · 메탄올 추진선 등 고부가 선종에서 한국과의 경쟁 심화, 초대형 컨테이너선·가스선 중심 집중, 높은 수출경합도

・연료 기술 표준 불확실성: LNG, 수소, 암모니아, 메탄올 등 다양한 연료 기술 개발 중, 미래 주력 선종 불명확, 기술 선택 실패 시 R&D 매몰 위험

・발주 기회 축소: 일본 점유율은 2023년 14%에서 2024년 5%로 하락, 발주 기회 축소와 경쟁력 약화 악순환 가능성

② 유망 분야

지금까지 살펴본 일본의 조선업 현황을 바탕으로 아래와 같이 우리 기업의 유망 진출분야를 정리했다.

우선, 기자재 공급망을 들 수 있다. 한국의 가격 경쟁력 있는 제품과 디지털화 기자재, 일본의 고부가가치 기자재 간 상호 보완적 교역을 확대할 수 있다. 현재 한일 간 선박 기자재 교역에서 일본의 대한 수출액은 연간 약 1억 달러인 반면에 한국의 대일 수출액은 연간 200만~300만 달러에 불과해 교역 불균형이 크다. 또한, 한국은 선박용 디젤엔진에서 강점을 보유하고 있으나 대중국 수출에 집중돼 변동성이 크다. 일본 시장은 중소 조선소가 많고 안정적인 수요처가 될 수 있어 양국 간 기자재 교역 확대의 잠재력이 높다. 러시아-우크라이나 사태, 중동 사태 등 지정학적 리스크나 원자재 공급 차질 발생 시 상호 대체 가능한 공급망 협력 체계를 구축한다면 공급망 안정성을 크게 높일 수 있다.

두번째는 선박 해체·재활용 시장 분야다. 20세기에 건조된 노후 선박의 가용수명 종료가 도래하면서 ESG 요구가 확대되고 있다. 친환경 해체·재활용 공정의 공동 개발이 필요한 시점이다. 향후 안전·환경 규제 강화로 저연비 노후 선박의 조기 폐선 수요가 증가하면 선박 해체 및 재활용 시장도 함께 성장할 전망이다. 한국은 대형 선박 건조·분해 기술과 고부가 강재 재활용 기술을 보유하고 있고, 일본은 이미 노후선박 해체·재활용을 틈새시장으로 지정하고 기술 개발에 나서고 있다. 양국이 EU·OECD 환경 기준 충족을 위한 공동 인증 및 표준화를 추진한다면 글로벌 시장 선점이 가능할 것으로 보인다. 특히 Hong Kong Convention(선박 재활용에 관한 홍콩 국제협약) 준수, 유해물질 관리, 친환경 공정 인증 등 측면에서 공동으로 대응하면 효과적일 것이다.

*주: (참고기사) 선박 해체 시장의 중요성 대두, 일본의 대응 현황은? (클릭 시 이동)

자료: 국제해사기구, 일본 경제산업성, 국토교통성 '조선업 현황과 과제', 일본 세관, Meguri 2040, K-Program, 일본 전략연구포럼, 일본 조선공업회, 클락슨 리서치, Global Trade Atlas, 무역협회, KOTRA 오사카 무역관 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (2025년 일본 조선업 정보)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

선박 해체 시장의 중요성 대두, 일본의 대응 현황은?

일본 2025.09.26

-

1

일본 요양 서비스의 미래 '돌봄테크'

일본 2025-10-16

-

2

일본 지방창생 2.0, 축소 사회를 전제로 한 새로운 도전

일본 2025-10-15

-

3

인도 청정에너지 산업, 재생에너지 확대와 에너지 저장 중심의 도약

인도 2025-10-16

-

4

"남는 전기, 안 버리고 팔아요" TAGA 사례로 본 일본의 잉여전력 거래제도

일본 2025-10-13

-

5

독일 메모리반도체 시장동향

독일 2025-10-14

-

6

일본 헤어케어 제품 시장 동향

일본 2025-10-16

-

1

2025년 일본 농산물 산업 정보

일본 2025-07-03

-

2

2024년 일본 에너지산업 정보

일본 2024-11-19

-

3

2024 일본 리튬이온 전지 산업 정보

일본 2024-11-18

-

4

2021년 일본 석유산업 정보

일본 2022-01-20

-

5

2021년 일본 의료기기 산업 정보

일본 2022-01-20

-

6

2021년 일본의 산업 개관

일본 2021-12-29