-

중국의 리튬 및 수산화리튬 공급망 현황

- 경제·무역

- 중국

- 선전무역관

- 2024-06-16

- 출처 : KOTRA

-

중국, 높은 리튬 제련기술력을 내세워 전 세계 수산화리튬 생산의 65% 차지

중국의 최대 수산화리튬 수출 대상국가는 한국으로 전체 수산화리튬 수출의 71.7% 차지

중국, 전 세계 리튬 매장량 4위∙생산량 3위 차지

리튬은 주기율표상 가장 가벼운 금속으로 ‘하얀 석유’로 불린다.

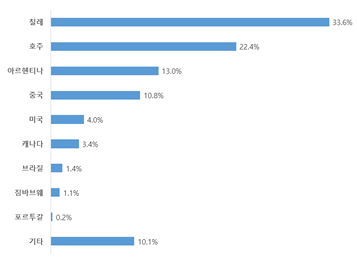

미국 지질조사국(US Geological Survery)에 따르면, 2019년 1,700만 톤이었던 리튬 매장량이 2023년 2,800만톤까지 늘었다. 2023년 전 세계 리튬 매장량 1위 국가는 칠레로 약 930만 톤이 매장돼 있다. 이는 전 세계 리튬 매장량의 33.6%를 차지한다. 뒤를 이어 호주와 아르헨티나가 각각 22.4%, 13.0%를 차지해 전 세계 리튬 매장량 2위와 3위다. 2023년 중국에 매장된 리튬은 300만 톤으로 전 세계 리튬 매장량의 10.8%를 차지한다.

<2023년 국가별 리튬 매장 비율>

[자료: 미국 지질조사국]

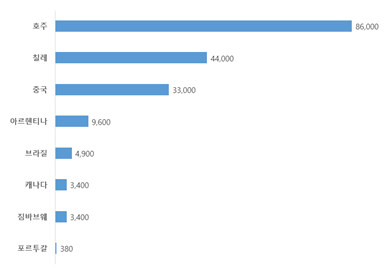

최근 몇 년 간 리튬배터리 시장이 커지면서 핵심 원자재인 리튬에 대한 수요가 급증했다. 이에 따라 리튬 생산량은 매년 더 빠른 속도로 증가하고 있다. 미국 지질조사국에 따르면 2019년 8만 6,000톤이었던 리튬 생산량은 2023년 두 배가 넘는 18만 톤을 기록했다.

2023년 호주가 연간 8만 6,000톤의 리튬을 생산해 리튬 생산량 1위 국가다. 이는 전 세계 연간 리튬 생산량의 46.6%를 차지한다. 두 번째로 많은 리튬을 생산한 국가는 칠레로 4만 4,000톤을 생산했다. 중국은 리튬 생산량 3위 국가로 전 세계 생산량의 17.9%를 차지한다. 상위 세 개 국가가 2023년 연간 생산한 리튬이 전 세계 생산량의 88.3%를 차지한다.

<2023년 국가별 리튬 생산량>

(단위: 톤)

[자료: 미국 지질조사국]

중국 리튬 생산량, 7년만에 14배로 늘어나

중국 자연자원부에 따르면 2022년 중국의 리튬 매장량이 전년대비 57.0% 늘어났다. 이 중 장시성(江西省) 매장량이 전체 매장량의 40%를 차지해 가장 많은 것으로 나타났다. 이외에도 칭하이성(青海省)과 쓰촨성(四川省)도 리튬 주요 매장 지역이다. 올해 1월 쓰촨성 간쯔장족자치주(甘孜藏族自治州) 야장현(雅江县)에서 매장량 1만 톤에 육박하는 리튬 자원이 발견됐다.

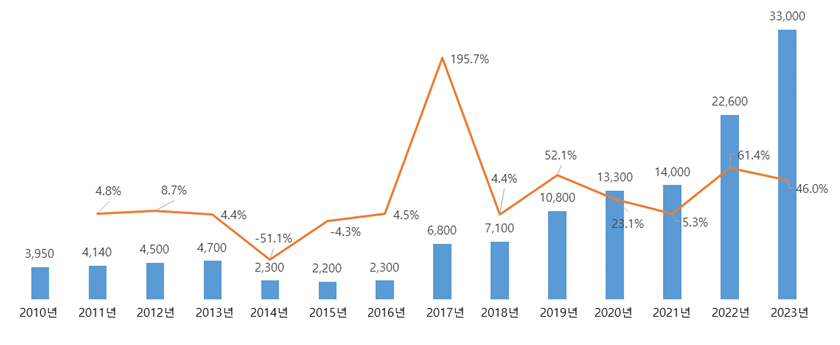

2023년 중국의 리튬 생산량은 2022년대비 46.0% 늘어난 3만 3,000톤이다. 중국의 리튬 생산량은 2017년 전년대비 195.7% 크게 늘어난 이후 증가율의 차이는 있으나 매년 늘어나고 있는 추세다. 2016년 2,300톤이었던 중국의 리튬 생산량은 7년만에 14배가 됐다.

<중국의 리튬 생산량 추이(2010~2023년)>

(단위: 톤)

[자료: Statista]

중국, 높은 리튬 제련기술력으로 배터리 핵심소재인 수산화리튬 생산에서 높은 점유율 보여

글로벌 시장조사 기관 Statista에 따르면, 2024년 2월 시가총액 기준 세계 최대 리튬 생산 기업은 미국의 Albemarle사다. Albemarle사의 시가총액은 2024년 2월 기준 141억 1,000만 달러로 자동차 배터리용 리튬을 가장 많이 생산하는 기업이다. 상위 7개 기업 중에는 칠레기업 1개 사와 중국, 미국, 호주기업이 각각 2개사씩 자리잡고 있다. 중국의 톈치리예(天齐锂业)와 간펑리예(赣锋锂业)는 시가총액 기준 각각 세 번째와 네 번째로 큰 리튬 생산기업이다.

<글로벌 리튬 생산 기업 순위(2024년 2월 시가총액 기준)>

순위

기업명

국가

시가총액(억 달러)

1

Albemarle(ALB)

미국

141.1

2

SQM

칠레

120.7

3

톈치리예

중국

104.3

4

간펑리예

중국

92.6

5

Mineral Resources Ltd.

호주

773.

6

Pilbara Minerals

호주

72.2

7

Arcadium

미국

51.2

자료: Statista

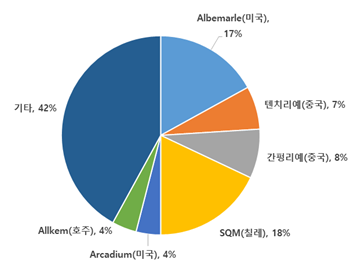

생산량 기준으로 2023년 가장 많은 리튬을 생산한 기업은 칠레의 SQM사다. SQM이 연간 생산한 리튬은 전 세계 리튬의 18%를 차지한다. 미국의 Albemarle사가 두 번째로 많이 생산해 약 전체 생산량의 17%를 차지한다. 중국의 톈치리예와 간펑리예의 연간 리튬 생산량은 각각 7%와 8%를 차지한다.

<2023년 글로벌 리튬 생산기업별 생산 비중>

자료: Statista

경제적으로 채굴 가능한 고품위 리튬은 호주와 칠레에 집중돼 있으며 중국은 자원보존 등의 이유로 다른 자원국보다 상대적으로 생산량이 적고 저품위 리튬을 위주로 생산하고 있다. 톈치리예와 간펑리예 등 중국의 대표적인 대형 리튬 생산기업들은 적극적인 해외투자를 통해 해외에서 고품위 리튬을 생산하고 있다.

한국무역협회에 따르면 중국은 높은 리튬 제련 기술을 보유하고 있어 세계 각국에서 채굴된 리튬은 중국으로 운반돼 고순도 리튬 화합물로 제련된다. 2022년 기준 전 세계 리튬 화합물 생산량 중 중국에서 생산된 비중이 65%다. 특히 수산화리튬 제련에 있어서 중국이 절대적 기술적 우위를 차지해 2022년 전 세계 수산화리튬 생산량 중 약 75%가 중국에서 생산됐다.

2023년 한국의 수산화리튬 수입 중 중국산이 79.6%

리튬배터리에 사용되는 리튬은 크게 수산화리튬과 탄산리튬으로 구분된다. 수산화리튬은 니켈과 합성이 용이하고 에너지 밀도가 높은 특징이 있다. 따라서 삼원계 배터리를 주로 생산하는 우리기업은 수산화리튬에 대한 수요가 높다. 반면 LFP 배터리 생산에 주력하는 중국기업은 탄산리튬에 대한 수요가 높다.

2023년 중국이 한국에 수출한 수산화리튬(중국 HS Code 28252010)은 44억 5,202만 달러로 2022년대비 50.0% 늘어났다. 한국은 중국의 수산화리튬 최대 수출 대상 국가로 2023년 한국에 수출한 금액이 중국 전체 수산화리튬 수출금액의 71.7%를 차지한다. 중국이 두 번째로 수산화리튬을 많이 수출하는 국가는 일본으로 2023년 기준 일본에 수출한 금액이 전체 리튬 수출금액의 24.2%를 차지한다.

<2023년 중국 수산화리튬(중국 HS Code 28252010) 주요 수출국가>

순위

국가

수출금액(천불)

전년대비 증감률(%)

점유율(%)

합 계

6,213,531

59.6

100

1

한국

4,452,024

50.0

71.7

2

일본

1,503,335

83.3

24.2

3

스웨덴

156,246

226.1

2.5

4

독일

33,956

46202.5

0.5

5

싱가포르

13,364

64.9

0.2

자료: 한국무역협회

한국은 수산화리튬(한국 HS Code 2825202000) 수입에 있어서 중국 의존도가 높다. 2023년 한국이 중국으로부터 수입한 수산화리튬은 전년대비 53.2% 늘어난 49억 2,688만 달러다. 2019년부터 2023년까지 한국이 중국으로부터 수입하는 리튬이 전체 리튬 수입에서 차지하는 비중은 매년 75%를 상회했다. 그 중 가장 높은 의존도를 보인 것은 2022년으로 중국으로 수입한 리튬이 87.9%를 차지했다.

<한국의 對중국 수산화리튬(한국 HS Code 2825202000) 수입액 및 수입중량 추이(2019~2023년)>

연도

수입금액(천불)

전년대비 증감률(%)

중량(kg)

전년대비 증감률(%)

2023년

4,926,882

53.2

93,418,558

60.6

2022년

3,216,168

479.4

58,178,878

33.2

2021년

555,113

56.4

43,690,358

52.9

2020년

355,041

25.8

28,567,793

68.7

2019년

282,288

95.9

16,937,096

105.8

자료: 한국무역협회

시사점

미국 지질조사국에 따르면, 2023년 생산된 리튬 중 87%가 배터리 생산에 사용됐다. 리튬의 중요성이 확대됨에 따라 주요 생산국가와 기업 간의 경쟁도 치열해질 것으로 예상된다. 특히 높은 제련기술을 보유하고 있는 중국의 역할이 더욱 커질 것으로 예상되기 때문에 핵심 원자재에 대한 우리나라의 수입의존도가 높은 것을 고려했을 때 공급망 안정을 위해 수입처 다변화 등 대책이 필요하다.

자료원: 한국무역협회, 미국 지질조사국, 중국 자연자원부, Statista, KOTRA 선전무역관 자료 등 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (중국의 리튬 및 수산화리튬 공급망 현황)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

2024년 제10대 유럽의회 총선 결과와 전망

벨기에 2024-06-14

-

2

대(對)오스트리아 수출 1위는 전기차, 반도체 부품·화장품도 유망 품목

오스트리아 2024-06-11

-

3

인도네시아 구리·철·납·아연 등 광물 수출 금지령 시행 연기

인도네시아 2024-06-07

-

4

불가리아 50대 총선 실시 결과 및 전망

불가리아 2024-06-13

-

5

EU, 신규 수소·보건 IPCEI에 최대 24억 유로 규모의 공적 지원 승인

벨기에 2024-06-11

-

6

AI 시대 도래에 5G 인프라 정비를 서두르는 일본

일본 2024-06-07

-

1

2023년 중국 선박산업 동향

중국 2023-12-15

-

2

2021년 중국 2차전지 산업 동향

중국 2022-01-17

-

3

2021년 중국 의료산업 동향

중국 2022-01-17

-

4

2021년 중국 신에너지차 산업 동향

중국 2022-01-17

-

5

중국 스마트 커넥티드카(ICV) 산업 동향

중국 2022-01-14

-

6

2021년 중국 정보통신(ICT) 산업 동향

중국 2022-01-11