-

일본 전지용 분리막 시장 동향

- 상품DB

- 일본

- 도쿄무역관 하세가와요시유키

- 2024-07-09

- 출처 : KOTRA

-

Keyword #분리기 절연체 배터리 축전지 축전지

축전지 수요 확대 추세에 따라 분리막 수요도 기대

시장을 선도하고 가격경쟁력이 뛰어난 중국기업과 경쟁하기 위해서는 끊임없는 연구개발 및 성능 향상이 요구됨

상품 기본정보

상품명: 분리막(HS코드 392119, HS코드 850790)

* 본고에서는 배터리용 분리막을 가정함. 일본 세관이 공표하는 '사전교시답변사례'(등록번호 122000674)에 따르면, '축전지용 분리막'의 세번으로 '8507.90-000'을 부여하고 있다. 따라서 본고에서는 HS코드 392119뿐만 아니라 HS코드 850790을 배터리용 분리막의 HS코드로 부기한다.

(참조 URL) https://www.customs.go.jp/tetsuzuki_search/bunrui/J4/22/J42200081.htm

<리튬 이온 배터리 분리막으로 사용되는 아사히카세이의 폴리올레핀 평막 '하이포아'>

* 평막(平膜) : 필름 형태의 다공성 소재

[출처 : 아사히카세이]

분리막(세퍼레이터)은 배터리 내부에서 충전된 양극과 음극을 분리해 합선(쇼트)을 방지하는 배터리의 주요 부재 중 하나다. 이 분리막은 양극과 음극을 절연(전류, 열을 차단)하면서도 이온이 유동할 수 있도록 통과시켜야 한다. 분리막의 특징은 완전한 절연성과 함께 이온이 통과할 수 있을 정도로 얇고 미세한 다공성을 가진다는 것이다.

사용되는 소재로는 부직포, 폴리프로필렌(PP), 폴리에틸렌(PE)을 적층한 폴리오필렌 등이 있다. 일반적으로 리튬이온전지용 분리막은 납축전지용 분리막보다 가격이 높다. 이는 리튬이온전지용 분리막이 가연성 전해액을 사용하고 내열성이 뛰어나 발화 및 파열을 방지하는 역할을 하기 때문이며, 적층막과 세라믹 코팅 등 제조 공정의 차이도 가격에 영향을 미친다.

<배터리용 분리막의 세그먼트>

배터리

재료

최종 사용자

-리튬 이온(LiB)

-납(LAB)

-폴리에틸렌(PE)

-폴리프로필렌(PP)

-부직포

-자동차・산업

-산업용

-소비자 전자제품

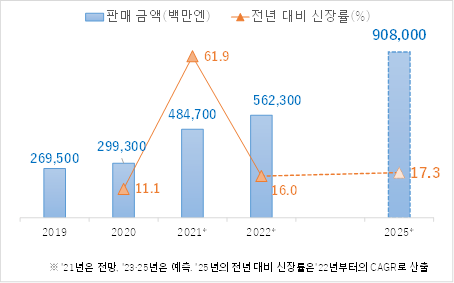

분리막 시장의 규모를 살펴보면, 특히 리튬이온 이차전지 분리막이 중심을 이루고 있다. 일본의 대형 시장조사기관인 후지경제의 보고에 따르면, 2021년 리튬이온 이차전지 분리막의 세계 시장 규모는 95억6800만㎡(전년 대비 66.9% 증가), 금액으로는 4847억 엔(전년 대비 61.9% 증가)에 이른다. 배터리별 판매량 구성비를 보면, xEV용이 54%를 차지하며 스마트폰이나 PC 등 소형 민생기기에 비해 대당 탑재 면적이 크다. 2025년 시장 전망은 9080억 엔으로, 2023년부터 연평균 성장률(CAGR)이 17.3%에 달할 것으로 예상된다. EV 생산 증가세는 다소 완만할 것으로 보이나, ESS(Energy Storage System)와 소형 배터리용은 중장기적으로 높은 성장세를 유지할 것으로 보인다.

배터리 시장은 중국 업체들이 주요 부문(양극재, 음극재, 전해액, 분리막)을 석권하고 있는 상황으로 다른 국가의 업체들은 원가 절감, 생산 규모 확대, 기능성 향상 등의 전략을 강화하고 있다. 일본 대형 종합화학업체의 배터리 부품 담당 임원은 "가격 경쟁이 치열해져 몇 년 후를 목표로 했던 원가 절감 수준을 당장 요구받고 있다"라고 밝혔다.

예를 들어, 아사히카세이는 캐나다에 1800억 엔을 투자해 공장을 건설하고, 도레이는 한국에 5000억 원을 투자해 공장을 증설하는 등 생산 규모를 확대하려는 움직임이 보인다. 또한, 유럽 전기차 시장 확대를 위한 중고차 시장의 필요성에 대한 논의가 시작되는 등 기능성 향상이 수명과 같은 요구 성능에 중요한 영향을 미치고 있다는 점을 지적했다.

<리튬이온 이차전지 세퍼레이터의 시장규모(전세계) 추이>

(단위: 백만 엔, %)

[출처: 후지 경제 그룹]

최근 3년간 수입 규모와 동향

HS코드 392119의 일본 수입을 분석하면, 2023년 전 세계로부터의 수입액은 1억6721만 달러로, 전년 대비 8.85% 성장했다. 이는 7년 연속으로 전년 대비 증가세를 보인 것이며, 지난 10년간 전년 대비 감소한 경우는 단 두 번에 불과하다. 2023년 국가별 수입액을 살펴보면, 미국이 6610만 달러로 1위를 차지했다. 이는 전년 대비 15.14% 증가한 금액으로 점유율 39.53%를 기록했고, 이는 3년 연속 증가다. 2위는 중국으로 2983만 달러(전년 대비 4.14% 감소, 점유율 17.84%), 3위는 한국으로 1542만 달러(전년 대비 2.57% 증가, 점유율 9.23%)였다. 이들 상위 3개국은 전체 수입 금액의 약 70%를 차지하고 있다.

<최근 3년간 일본의 배터리용 분리막(HS코드392119) 수입 동향 (국가별)>

(단위: US$ 천, %)

순위

국가

수입금액

점유율

증감률

2021

2022

2023

2021

2022

2023

‘23/’22

-

전 세계

138,587

153,608

167,210

100.0

100.0

100.0

8.9

1

미국

53,103

57,409

66,102

38.3

37.4

39.5

15.1

2

중국

26,952

31,126

29,836

19.5

20.3

17.8

-4.2

3

대한민국

15,629

15,041

15,428

11.3

9.8

9.2

2.6

4

아일랜드

5,576

6,338

11,046

4.0

4.1

6.6

74.3

5

대만

6,841

6,851

9,698

4.9

4.5

5.8

41.6

6

태국

6,647

5,732

9,196

4.8

3.7

5.5

60.4

7

인도네시아

2,356

5,813

7,704

1.7

3.8

4.6

32.5

8

독일

7,336

9,138

6,127

5.3

6.0

3.7

-32.9

9

베트남

7,251

8,035

5,577

5.2

5.2

3.3

-30.6

10

영국

4,563

4,970

4,046

3.3

3.2

2.4

-18.6

[자료: Global Trade Atlas]

HS코드 850790의 일본의 총 수입액은 2023년 4억8334만 달러에 달하며, 전년 대비 124.86% 증가해 4년 연속 증가세를 보였다. 지난 10년 간의 추이를 보면, 2020년까지는 대체로 1억 달러 내외를 유지하다가 2021년부터 증가세가 뚜렷하게 나타났다. 2023년 국가별 수입액 분석 결과, 중국이 4억1491만 달러로 가장 큰 비중을 차지해 1위(전년 대비 증가율 165.55%, 점유율 85.84%)를 기록했다. 이어서 2위는 미국이 2260만 달러(전년 대비 증가율 69.71%, 점유율 4.68%), 3위는 한국이 1871만 달러(전년 대비 감소율 12.37%, 점유율 3.87%)로 기록했다. 중국은 일본 수입 시장에서 80% 이상의 점유율을 차지하며 압도적인 비중을 보이고 있다.

<최근 3년간 일본의 배터리용 분리막(HS코드 850790) 수입 동향 (국가별)>

(단위: US$ 천, %)

순위

국가

수입금액

점유율

증감률

2021

2022

2023

2021

2022

2023

‘23/’22

-

전 세계

132,096

214,950

483,346

100.0

100.0

100.0

124.9

1

중국

72,928

156,250

414,919

55.2

72.7

85.8

165.6

2

미국

14,718

13,319

22,604

11.1

6.2

4.7

69.7

3

대한민국

20,959

21,353

18,712

15.9

9.9

3.9

-12.4

4

필리핀

2,828

4,539

8,764

2.1

2.1

1.8

93.1

5

베트남

1,922

5,408

7,068

1.5

2.5

1.5

30.7

6

태국

5,293

4,709

5,055

4.01

2.2

1.1

7.4

7

인도네시아

4,485

2,397

918

3.4

1.1

0.2

-61.7

8

말레이시아

9

37

859

0.0

0.0

0.2

2,227.9

9

프랑스

1,438

831

845

1.1

0.4

0.2

1.7

10

독일

625

825

799

0.5

0.4

0.2

-3.1

[자료: Global Trade Atlas]

경쟁 동향

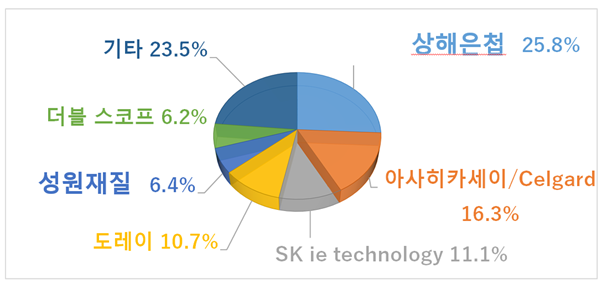

리튬 이온 축전지용 분리막 세계 시장(2021년 기준)에서는 중국 상해은첩(SEMCORP)이 25.8%의 점유율로 1위를 차지하고 있다. 2위는 일본의 종합화학 대기업 아사히카세이로, 점유율은 16.3%다. 아사히카세이는 EV 전환에 따른 배터리 수요 확대를 예상해 2024년 가을에 리튬 이차전지용 습식 분리막 사업 전문 자회사를 설립할 예정이며, 북미의 EV 수요 확보를 위해 캐나다에 제막-도장 공정을 포함한 일괄생산 공장을 건설할 예정이다. 이 공장에는 1800억 엔이 투자돼 2027년 가동될 예정이다. 3위는 SK아이이테크놀로지로 점유율 10.7%를 기록하고 있으며, 4위는 도레이로 동일하게 점유율이 10.7%다. 도레이는 2021년 LG화학과 헝가리에 자동차용 리튬이온 축전지 분리막 제조 합작회사를 설립한 바 있다. 5위는 성원재질(6.4%), 6위는 더블스코프(6.2%)가 그 뒤를 잇고 있다.

<리튬이온 이차전지 분리막의 메이커별 세계 점유율(2021년)>

[자료: 후지경제그룹]

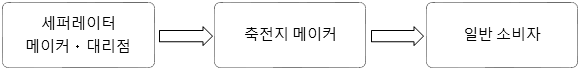

유통 경로

세퍼레이터로서 이용되는 부직포, 폴리프로필렌(PP)·폴리에틸렌(PE)을 적층한 폴리오필렌 등은 대부분의 경우 직접 소비자에게 공급되는 일은 없고, 전지 메이커 등에 부재로서 공급된다.

<유통 구조>

[자료: KOTRA 도쿄 무역관]

ㅇ 관련 기관

- BAJ(일반사단법인 전지공업회)https://www.baj.or.jp/

- SBRA(일반사단법인 납축전지재자원화협회)https://www.japia.or.jp/

ㅇ 전시회

- BATTERY JAPAN https://www.wsew.jp/hub/en-gb/about/bj.html

관세, 수입 규제, 인증

배터리 분리막과 관련해 일본의 수입 규제나 필요한 인증 등은 존재하지 않는다. 관세에 대해서는 아래와 같다.

HS CODE

기본

WTO협정

RCEP(한국)

3921.19

5.4%

4.5%

2.9%

8507.90

무세

무세

무세

[자료: 실행관세율표(2024.4.1.)]

시사점

배터리 분리막 시장은 CO2 배출량 감소 요구, 전기차 생산의 급증, 스마트폰을 포함한 소형 배터리 수요 증가 등으로 향후 연평균 17%의 높은 성장을 기대할 수 있다. 중국 업체들은 가격 경쟁력과 더불어 품질 향상에도 주력하고 있어, 중국 업체와 경쟁하기 위해서는 기존 제품의 소폭 개선을 넘어, 배터리 성능을 대폭 향상하는 새로운 소재와 기술 개발이 필요하다. 특히, EV 시장 확대에 기여할 수 있는 혁신적인 제품이 필요하다. 또한, 일본에서 전기차를 포함한 소형 가전 시장은 앞으로 크게 확대될 것으로 보이므로, 일본 시장은 우리 분리막 업체에 큰 기회가 될 것이다.

자료: 후지경제그룹, Asahi Kasei, Global Trade Atlas, KOTRA 도쿄 무역관 자료 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (일본 전지용 분리막 시장 동향)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

AI4BELGIUM 전략에 따라 발전하고 있는 벨기에 AI 생태계

벨기에 2024-09-04

-

2

2024년 하반기 중국 소비 트렌드 세 가지

중국 2024-09-25

-

3

이집트, 연속혈당측정기로 수요 전환을 주목하라

이집트 2024-10-24

-

4

중국 리튬배터리 분리막 시장동향

중국 2024-09-04

-

5

싱가포르 신선 포도 시장 동향

싱가포르 2024-10-07

-

6

과테말라에서 확산 중인 한국 소비재의 인기

과테말라 2024-11-05

-

1

2025년 일본 농산물 산업 정보

일본 2025-07-03

-

2

2024년 일본 에너지산업 정보

일본 2024-11-19

-

3

2024 일본 리튬이온 전지 산업 정보

일본 2024-11-18

-

4

2021년 일본 석유산업 정보

일본 2022-01-20

-

5

2021년 일본 의료기기 산업 정보

일본 2022-01-20

-

6

2021년 일본의 산업 개관

일본 2021-12-29

- 이전글

- 다음글