-

사례로 보는 中 자동차 기업의 해외 시장 공략법

- 트렌드

- 중국

- 베이징무역관

- 2023-08-31

- 출처 : KOTRA

-

R&D-생산-마케팅-물류-금융을 망라한 해외 산업망 구축에 주력

기술력, 브랜드 파워를 강화하며 고급화 전략 추진

전기차의 스마트화 수준을 높이며 세계 전기차 시장 집중 공략

중국 자동차업체들은 중국 정부의 강력한 지원책과 거대한 내수시장을 바탕으로 경쟁력을 키워왔다. 최근 들어 이들 업체는 대외 수출을 확대하고 해외 생산기지를 구축하는 등 본격적으로 해외시장 공략에 나서고 있다. 본 보고서는 중국 주요 기업 사례를 통해 중국 자동차업체들의 해외시장 전략을 살펴보고자 한다.

1. 상하이자동차그룹(SAIC, 上汽集團)

'중국 기업이 해외에서 판매한 자동차 3대 중 1대는 상하이자동차그룹차'란 말이 있다. 2022년 SAIC의 해외 판매량은 전년대비 45.9% 증가한 101만7000대*를 기록하며 중국의 첫 해외 판매량이 100만 대 돌파한 자동차 제조사로 자리매김했다.

주*: 이 중 중국에서 제조한 후 수출한 물량은 90만6000대, SAIC의 해외 생산기지에서 제조한 물량은 11만1000대

SAIC가 해외시장에서 100만 대의 판매실적을 올릴 수 있는 데는 산하의 영국 브랜드 MG(Morris Garage)의 브랜드 인지도가 크게 작용했다. SAIC는 MG 전기차를 앞세워 유럽과 아시아(중국 제외)지역에 진출하고 있다. 경제발전 수준이 높고 시장이 성숙한 유럽시장에서 SAIC는 영국 MG 디자인센터에서 디자인을 맡고 중국 공장에서 생산한 후 다시 영국 등 유럽지역으로 수출하는 전략을 펼치고 있다. MG의 디자인 역량과 유통채널을 충분히 활용하기 위함이다. 이러한 마케팅 전략은 유럽시장의 급격한 전동화 전환과 맞물리며, 2022년 MG 순수전기차의 유럽시장 판매량은 4만 대에 육박했다.

<SAIC 산하 MG 순수전기차의 유럽시장 판매량>

(단위: 대, %)

2019년

2020년

2021년

2022년

점유율

1,732

12,815

21,472

39,745

3.1

[자료: EU-EVs, 기업 홈페이지, KPMG]

인건비가 중국보다 낮은 동남아 등 지역에서는 현지화 생산기지를 구축하며 시장입지를 강화하고 있다. SAIC는 2010년대부터 동남아 현지 공장 구축에 착수했으며, 코로나19 팬데믹 이전 이미 태국·인도·인도네시아 등 공장을 가동했다. 2021년 팬데믹 기간에는 파키스탄 KD* 공장을 가동해 MG 브랜드 제품의 해외 생산능력을 확장했다.

주*: KD는 Knockdown의 약자로 기계 및 자동차 등을 부품 단위로 분해한 뒤 수출해 현지 공장에서 조립, 생산하는 방식을 의미

<SAIC의 해외 생산라인 구축 동향>

브랜드

국가

생산 차종

가동시기

유형

MG

태국

MG5, MG ZS, MG HS (PHV), MG VS HV, MG ZS EV, MG Extender

2015년

완성차

MG

인도

MG Hector(Plus), MG Hector(Mild HEV),

MG ZS EV, Gloster(CKD), Astor, Comet, G10(계획)

2019년

완성차

MG

파키스탄

MG ZS(EV), MG HS, MG3, MG5, MG Gloster

2021년

KD

우링(五菱)

인도네시아

SUV, MPV시리즈, Air EV, Almaz HV, Alvez

2019년

완성차

[자료: Marklines,GUOHAI SECURITIES]

SAIC는 이미 R&D-생산-마케팅-물류-금융을 망라한 해외 산업망을 구축했다. 2023년 상반기 기준 3개 해외 혁신연구센터, 3개 완성차 제조기지, 93개 부품 제조기지를 보유하고 있으며 최근 유럽 현지 공장 신설을 검토하고 있다. 또 12개 해외 마케팅센터와 600개 이상의 해외 유통매장을 통해 제품을 홍보하고 브랜드 파워를 강화하고 있다. 2011년 설립된 물류자회사인 안지(安吉)물류의 6개 국제항로를 통해 100여 개 국가/지역으로 제품을 운송하는 안정적 물류망 구축에도 신경을 쓰고 있다. 해외금융업체 우링-인도네시아금융회사를 설립해 인도네시아 현지 자동차 금융시장에까지 진출한 상태이다.

- 생산: 3개 해외 혁신연구센터, 3개 완성차 제조기지, 93개 부품 제조기지

- 마케팅: 12개 마케팅센터와 600개 이상의 유통매장

- 물류: 2011년 4월 물류자회사 안지물류를 설립, 6개 국제항로를 통해 100여 개 국가/지역에 운송

- 금융: 해외금융업체 우링-인도네시아금융회사를 통해 현지 자동차금융 시장에 진출

2023년 상반기 SAIC는 해외시장에서 53만 대의 완성차를 판매했으며 현지 업계 관계자들은 연내 SAIC의 해외 판매량은 120만 대를 돌파할 것으로 보고 있다.

2. BYD(比亞迪)

중국 전기차 시장 호황에 힘입어 세계 최대 전기차 업체로 부상했지만 BYD는 최근에야 해외진출을 시작한 후발주자이다. 2010년대부터 해외 산업망 구축에 착수한 SAIC와 비교하면 10년 뒤처진 셈이다. 2022년 BYD의 해외 판매량은 4만5250대에 불과하다. 100만 대를 돌파한 SAIC의 5%에도 못미친다. 이러한 상황에 비춰 BYD는 전기차 중심으로 단계적으로 해외 산업망을 구축하는 전략을 추진하고 있다.

우선 전기버스로 일본, 싱가포르, 콜롬비아, 브라질 등 지역에서의 입지를 다진 후 기술력을 선보이며 단계적으로 현지 시장을 개척했다.

<BYD의 해외시장 공략법>

[자료: iResearch(艾瑞咨詢)]

내수시장에서 전기차 중심으로 경쟁력을 키워온 BYD는 해외시장에서 저가 공세보다는 기술력, 제품력을 내세웠다. 칼날처럼 얇고 긴 배터리 셀을 여러 개 끼워만드는 방식으로 조립된 블레이드 배터리(Blade Bettery) 등으로 기술력을 강조하면서 판매가를 벤츠, BMW, 테슬라 등과 비슷한 수준으로 책정했다. 싱가포르 시장을 예로 들면, 주행거리 491㎞의 테슬라 모델3 현지 판매가는 11만 싱가포르 달러, BYD e6의 주행거리는 552㎞, 판매가는 15만 싱가포르 달러로 책정됐다.

<BYD의 해외시장 가격 경쟁력 비교>

국가

현지진출 자동차 브랜드

현지 인기 차종

싱가포르

ㅇ 중국계: MG, BYD

ㅇ 일본계: 도요타, 닛산, 마쓰다

ㅇ 유럽계: 벤츠, 포르쉐, 볼보, BMW

ㅇ 미국계: 테슬라

ㅇ 테슬라 모델3

- 가격 11만 싱가포르 달러, 주행거리 491㎞

ㅇ BYD e6

- 가격 15만 싱가포르 달러, 주행거리 552㎞

[자료: JETRO]

유통망 구축에 있어 BYD는 성숙한 유럽 시장에서는 현지 파트너를 선정해 유통채널을 확보하고 아시아, 중남미에서는 직영 매장을 설립하는 방식을 택했다. 스웨덴, 독일에서는 Hedin Mobility그룹과 오프라인 매장을 개설하고 스페인에서는 Quadis, Caetano Retail Espana, Astara 등 업체와 협력하여 유통채널을 확장하고 있다. BYD는 2023년 연내 아시아(중국 제외) 지역에서 70개 오프라인 매장, 오세아니아에서 19개 전시센터를 구축하고 중남미에서 100개 경소상*을 모집할 계획이다.

주*: 경소상(經銷商): 제조업체로부터 상품을 구매해 소비자에게 파는 중개 판매상

BYD는 또 운송비용 절감 및 물류 안정성 보장을 위해 8척의 자동차 운반선(47억 위안 투자)을 제작하고 있으며 태국 공장(2024년 가동 예정), 베트남·필리핀 공장(검토 중) 등 해외 생산라인 신설에도 박차를 가하고 있다.

2023년 8월 9일 BYD의 전기차 누계 생산량이 500만 대를 돌파했다. 2021년 처음으로 100만 대를 달성한 데 이어 1년 후 200만 대, 6개월 후 300만 대, 9개월 만에 500만 대를 넘으며 세계 최대 전기차 업체의 자리를 굳혔다. 올 상반기 BYD의 자동차 수출량은 전년 동기 대비 106% 증가한 8만1000대를 기록하며 중국 자동차 수출 TOP 10(9위)에 진입했다. 향후 공격적인 해외시장 진출을 통해 안정적 성장을 유지할 방침이다.

3. 체리(CHERY, 奇瑞)

2023년 상반기 체리자동차(CHERY, 奇瑞)는 39만4000대(전년 동기 대비 170% 증가)의 수출실적으로 SAIC에 이어 중국 자동차 수출량 2위에 랭킹했다. 2001년부터 해외 판로를 개척해온 체리자동차는 80여 개 국가·지역에 자동차를 수출하고 있으며 2023년 6월 말 기준 누적 수출량은 200만 대를 돌파했다. 2022년 체리자동차 판매량 123만 대 중 45만 대가 해외시장에서 이뤄졌다. 해외시장 비중이 약 40%이다.

2000년대 초반 일찍이 해외시장 진출에 나선 체리자동차는 글로벌 강자들이 포진해있는 유럽, 북미보다는 중동, 북아프리카 등 지역에 집중했다. 가성비를 내세워 개도국 중심으로 해외 판로를 개척하고 실력을 키운 후 단계적으로 유럽 등 성숙한 시장으로 확장하는 전략이다. 2010년대부터는 브랜드 파워를 키우고 현지시장 맞춤형 제품을 개발하는데 주력했다. 2022년 중국 차종별 수출 TOP20에 체리자동차는 5개 모델이 이름을 올렸다.

<2022년 중국 차종별 수출 TOP20에 이름 올린 체리자동차 모델>

[자료: 기업 홈페이지]

체리자동차는 러-우 사태 이후 글로벌 메이저 메이커들이 러시아 시장에서 사업을 축소하는 기회를 활용해 러시아향 수출을 대폭 늘렸다. 2023년 상반기 대러시아 수출량은 4만7000대로 체리자동차 전체 수출에서 12%의 비중을 차지했다.

개도국 시장에서 브랜드파워를 키워온 체리자동차는 최근 고급화 전략을 추진하고 있다. 체리자동차의 해외 주력 모델인 Tiggo 8의 경우에 러시아, 이집트, 브라질 시장에서의 판매가는 각각 23만3000위안, 20만8000위안, 23만7000위안으로 책정됐다. 중국 자동차업체 관계자 A씨는 KOTRA 베이징 무역관과의 인터뷰에서 “Tiggo 8의 중국 내 판매가격이 9만8900위안”이라며 “체리자동차가 수출기회를 활용해 고급화 전략을 추진하고 있다”는 분석이다.

체리자동차도 현지화 생산 전략을 추진하고 있다. 체리자동차의 이집트 조립 공장은 팬데믹 이전부터 가동 중이며 브라질 공장은 2025년 완공 예정이다. 체리자동차는 해외에 있는 6개 R&D센터, 1300여 개 유통매장 등 공급망을 활용해 해외시장에서의 점유율을 지속 확대할 계획이다.

<체리자동차의 해외 생산라인 구축 동향>

국가

생산 차종

가동시기

유형

파키스탄

티고(瑞虎)4, 티고8

-

KD

브라질

티고5x(Pro), 티고7, 티고8, 티고8 PHEV(계획)

-

완성차

인도네시아

티고8 Pro, 티고7 Pro, 티고4 Pro(계획)

-

KD

이집트

Arrizo5, 티고3, 티고7

2019년

KD

브라질

Arrizo6 Pro(계획), iCar(계획)

2025년

완성차

[자료: Marklines,GUOHAI SECURITIES]

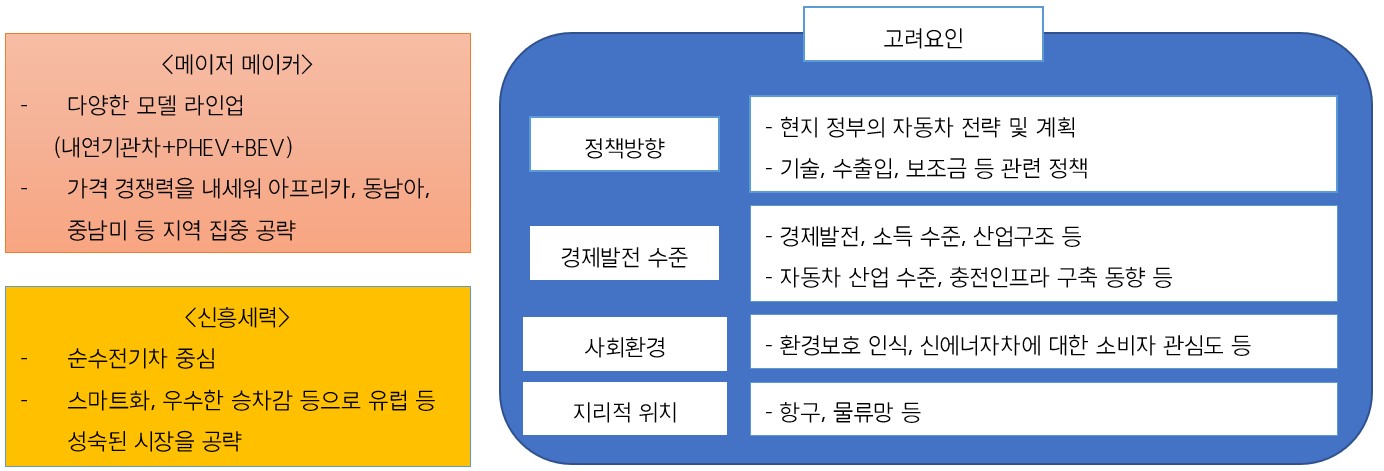

중국 기업의 해외진출 시 고려 요인

중국 자동차기업들은 크게 목적지의 정책, 경제발전 수준, 사회환경, 지리적 위치 등 요인을 종합적으로 고려한다. 현지 정부의 자동차 전략, 기술이전, 수출입, 보조금 등 관련 정책을 비교한 후 수출·진출 목적지를 정한다. 또 진출지역의 소득 수준, 산업 구조, 특히 자동차 산업망, 충전 인프라 구축 현황 등에 따라 주력 차종·모델을 확정하고 항구·물류망, 소비자들의 전기차에 대한 관심도 등을 면밀히 분석한 후 유통망 구축 전략을 제정한다. 내연기관차 중심으로 기술력을 키워온 메이저 메이커들은 다양한 모델 라인업, 가격 경쟁력을 내세워 개도국 시장에 주력한다. 국내외 전기차 시장 호황에 힘입어 발전을 거듭해온 신흥세력들은 순수 전기차의 스마트화 수준을 높여 유럽 등 성숙한 시장을 집중적으로 공략한다.

<중국기업의 해외진출시 고려 요인>

[자료: iResearch(艾瑞咨詢)]

전망 및 시사점

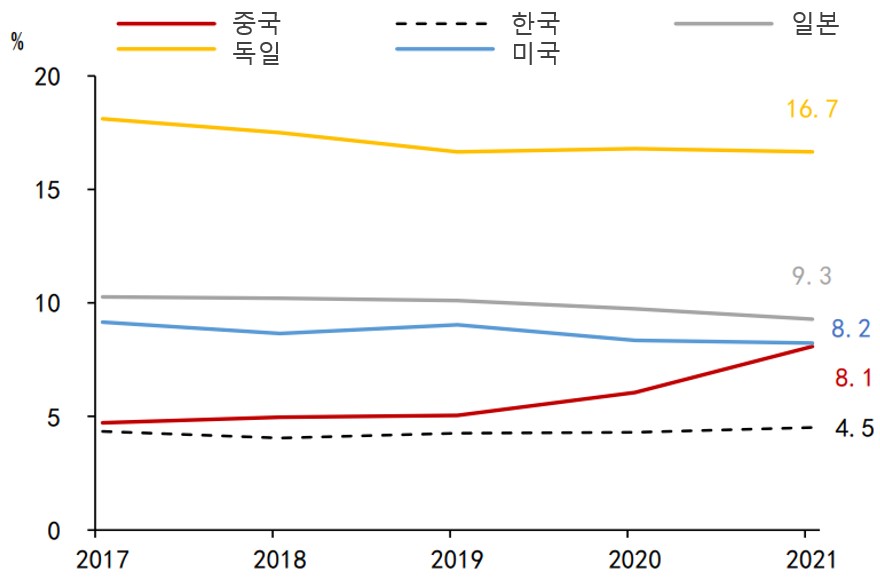

중국 기업의 해외진출은 일반적으로 제품 수출로부터 시작하여 해외생산기지 구축 → 현지 R&D 센터 구축 → 최종적으로 관련 기업(부품업체 등)의 해외진출까지 이어지고 있다. 현지 전문가들은 “최근 전반 자동차 산업망의 해외진출이 이뤄지고 있다”고 평가했다. 이들 업체는 또 해외 생산기지를 설립하면서 해외 브랜드 인수합병을 통해 브랜드 파워를 강화하거나 현지 기업과의 협력을 통해 유통채널을 구축한다. 현재 다수 중국 기업의 해외진출은 초기단계로, R&D센터는 중국 본부에 두고 해외 생산기지를 구축하는 2단계이다. 해외 생산라인 신·증설 가속화와 더불어 중국 자동차 수출은 계속하여 상승세를 탈 전망이다. 시장조사기관 카날리스(Canalys)는 올해 중국 자동차 수출량은 전년대비 100만 대 이상 늘어난 440만 대에 달할 것으로 내다봤다. 세계 자동차 수출량에서 중국산의 비중은 2021년 30%에 육박했으며 수출액 기준으로는 8.1%로 미국을 바짝 추격했다. 2023년 상반기 중국은 일본을 제치고 세계 최대 자동차 수출국으로 부상했다. 중국 이외의 시장에서 우리 관련 기업들은 중국 제품과 더욱 치열한 경쟁을 벌이게 됐다.

<세계 자동차 수출에서 중국산의 비중>

[자료: Haver, HUATAI SECURITIES]

기술적 우위를 확보하고 시장 트렌드 변화에 맞춰 전략 조정 등을 고심해야 한다. 내수시장에서 기술력을 키워온 중국 업체들은 최근 세계 시장에서 저가 경쟁이 아닌 고급화 전략을 추진하고 있다. 특히 전기차 시장에서 BYD 등 업체들은 기술력, 브랜드 파워를 강화하는데 주력하고 있다. 중국 기업의 해외진출 가속화에 따라 세계 시장에서 한중 경쟁은 더욱 치열해질 것으로 예상되는바 우리 기업의 대비책, 경쟁전략 마련이 시급한 상황이다.

자료: 중국자동차공업협회(中國汽車工業協會), iResearch(艾瑞咨詢) 등 KOTRA 베이징 무역관 자료 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (사례로 보는 中 자동차 기업의 해외 시장 공략법)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

中, 2023년 상반기 세계 최대 자동차 수출국으로 부상

중국 2023-08-28

-

2

중국 자동차 시장동향 및 전망

중국 2023-02-20

-

3

2023 베트남 내 한국인 취업 현황

베트남 2023-08-30

-

4

독일, 2023년 상반기 경제도 제자리걸음...2024년 전망은 밝아

독일 2023-08-31

-

5

MWC 2023 미리보기: 북미 모바일 시장 트렌드와 전망

미국 2023-08-31

-

6

중국 자동차 시장의 명과 암

중국 2024-02-14

-

1

2023년 중국 선박산업 동향

중국 2023-12-15

-

2

2021년 중국 2차전지 산업 동향

중국 2022-01-17

-

3

2021년 중국 의료산업 동향

중국 2022-01-17

-

4

2021년 중국 신에너지차 산업 동향

중국 2022-01-17

-

5

중국 스마트 커넥티드카(ICV) 산업 동향

중국 2022-01-14

-

6

2021년 중국 정보통신(ICT) 산업 동향

중국 2022-01-11