-

인도 조선산업, 잠재력을 넘어서 강국으로...

- 국별 주요산업

- 인도

- 뭄바이무역관 김준범

- 2025-12-10

- 출처 : KOTRA

-

글로벌 점유율 2% 인도시장... 정부 대대적 지원 통해 블루 이코노미 겨냥

넓어지는 글로벌 기업 시장진출 가능성, 늘어나는 인프라 및 프로젝트 수요 활용 필요

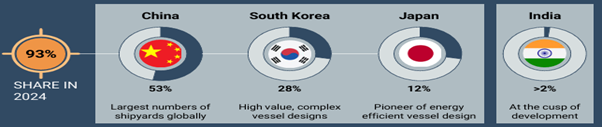

산업특성

인도의 조선산업은 해양 역량 강화, 수입 의존도 축소, 블루 이코노미(Blue Economy)* 확장을 목표로 하면서 전략적 중요성이 빠르게 높아지고 있다. 인도는 7,500km에 달하는 해안선, 대규모 철강 생산기반, 방위·상업용 선박수요 증가 등 산업 기반을 갖추고 있음에도 글로벌 점유율은 아직 2% 미만에 머물러 있다. 반면 Invest India에 따르면, 중국(53%), 한국(28%), 일본(12%)은 고도화된 생태계와 기술력을 기반으로 시장을 주도하고 있다.

※ 블루 이코노미(Blue Economy): 해양자원을 지속가능하게 활용하여 경제적 성장, 일자리 창출, 해양생태계 보존을 동시에 달성하는 경제모델(자료: World Bank)

<주요 조선 강국 대비 인도 입지>

[자료: Invest India Report]

세계 조선산업은 친환경·탈탄소 선박, LNG 추진선, 해상풍력 지원선, 글로벌 선대 교체 등의 요인에 힘입어 안정적인 성장 국면에 재진입했다. IBEF 보고서에 따르면 글로벌 조선시장 규모는 2024년 1504억 달러에서 2025년 1555억 달러, 2033년에는 2037억 달러까지 증가할 전망이다. 중국·한국·일본이 전체의 93%를 차지하고 있으나, 인도는 조선소 현대화, 부품 제조 강화, 해양 클러스터 구축을 통해 입지 확대 준비를 하고 있다.

<글로벌 조선산업 시장규모>

(단위: US$ 십억)

[자료: IBEF]

인도는 Maritime India Vision(MIV) 2030, Maritime Amrit Kaal Vision 2047과 같은 장기 국가계획을 중심으로 미래형 조선 생태계를 구축 중이다. 조선소 고도화, 상업·방산 선박 생산 확대, 친환경 선박 생산 장려, 항만 인프라 현대화, SBFAS 2.0 및 Maritime Development Fund와 같은 재정지원 프로그램이 포함되며, 향후 경쟁력 있는 글로벌 조선 허브로서 인도를 육성하기 위한 장기계획이다.

인도 상공부(Ministry of Commerce) 산하의 IBEF(India Brand Equity Foundation) 보고서에 따르면, 위와 같은 장기계획에 힘입어, 인도 조선시장은 2022년 9000만 달러에서 2033년 81억 달러로 성장할 전망이며 연평균 성장률은 약 60%에 달한다. 시장 확대는 페리선, 해양지원선(OSV), 연안화물선, 친환경 추진선 등 특수선박 중심으로 이뤄지고 있다.

<인도 조선시장 규모>

(단위: US$ 백만)

[자료: IBEF]

주요 정책 - Maritime India Vision (MIV) 2030 & Maritime Amrit Kaal Vision 2047

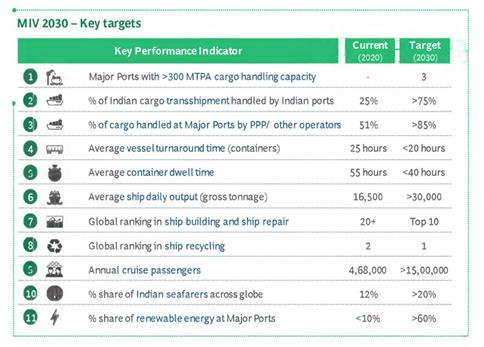

MIV 2030은 인도를 글로벌 경쟁력을 갖춘 해양 허브로 육성하기 위한 국가 로드맵이다. 350개 이상의 이해관계자 의견수렴 및 글로벌 벤치마킹을 통해 구축되었으며, 인도 해양산업 전반에 걸친 10대 분야·150개 이상의 실행과제를 제시한다.

주요 목표는 ▲일일 조선 생산량 30,000 GT 이상 달성 ▲글로벌 조선·수리 분야 Top 10 진입 ▲세계 1위 선박 해체국 지위 강화 ▲항만 PPP 비중 85% 이상 확대 ▲선박 회전율 및 체선시간 대폭 축소 등이다. 2047년까지의 장기 비전인 Maritime Amrit Kaal Vision의 토대를 형성하는 작업이며, 글로벌 통합형 해양 생태계를 구축하기 위한 핵심 역량을 육성한다.

<Maritime India Vision (MIV) 2030 주요 목표>

[자료: Maritime India Vision (MIV) 2030 Report]

Amrit Kaal Vision 2047은 MIV 2030을 기반으로 인도를 친환경 해운·선박 기술·항만 인프라·블루 이코노미 분야에서 글로벌 선도 국가로 도약시키기 위한 장기 전략이다. “Amrit Kaal(암리트칼)”은 미래지향적 국가 발전기를 의미하며, 300개 이상의 프로젝트가 제시되어 있다.

2047년까지의 핵심 목표로는 ▲선박 해체 세계 1위 ▲조선 분야 Top 5 진입 ▲수소·암모니아 대응 및 탄소중립 항만 구축 ▲연안·내수로 물동량 500MMTPA 달성 ▲전 항만 100% PPP 운영 ▲스마트 포트(port)·초대형 환적(transshipment) 허브 구축 등이 있다. 이러한 목표를 인도를 지역 강국에서 글로벌 해양 리더로 전환하는 전략적 이정표로 활용한다.

MIV 2030 및 Amrit Kaal Vision 2047은 조선소 확장, 친환경 선박 인센티브, 현대화된 법규, 항만 중심 개발 등을 통해 효율적이고 경쟁력 있는 조선 생태계를 구축하고 있으며, 이는 인도의 조선소·항만·해안선 개발 등 해양 인프라 전반의 발전을 앞당기고 있다.

재정지원 및 제도개혁

정부는 약 29억 달러의 예산으로 SBFAS 2.0 정책을 통해 친환경·하이브리드 선박에 20~30% 지원하고 있다. 2025년도 예산안은 29.4억 달러 규모의 해양개발기금(Maritime Development Fund)을 조성하여 장기 파이낸싱 여력을 확대했으며, 23.5억 달러 규모의 조선개발계획(Shipbuilding Development Scheme) 역시 인프라 강화 및 리스크 관리를 지원하여 산업경쟁력 제고를 뒷받침한다.

구자라트 국제 파이낸스 테크시티(GIFT City) 선박 리스 세제혜택, 대형선박 인프라 지위 부여, 법·규정 현대화 등도 투자 접근성을 강화하고 있다. 방산조선 분야에서는 국내 디자인 및 생산(IDDM) 제도를 통해 국내생산 지원과 동시에 글로벌 조선업체도 기술이전, 라이센싱 생산, 공동 개발 등의 방법으로 협력할 수 있는 길이 생겼다.

관련 조선산업 생태계 - 항만

인도는 동쪽 6개, 서쪽 6개로 이뤄진 12개의 주요 항만과 200개 이상의 비(非)주요 항만을 운영하며, 이들은 인도 전체 무역 물동량의 95%를 담당한다. 최근 10년 동안 항만 처리능력은 1,350 MTPA에서 2,700 MTPA로 거의 두 배 확대됐으며, 항만 운영 효율성도 크게 개선됐다.

<인도 내 주요 항구 12개>

[자료: PIB]

최근 재정된 Indian Ports Act 2025을 통해 과거 식민지 시대 법안들이 개정되며, 현대적 거버넌스, 민간 투자 확대, 디지털화, 글로벌 항만 운영 표준 정합성 강화 등이 추진되고 있다. 이는 향후 조선·물류·해양경제 전반의 성장 기반이 될 것으로 기대된다.

관련 조선산업 생태계 - 해안선

인도의 총 해안선은 11,098.81km이며 9개 주와 2개 연방령에 걸쳐 있다. 해안선은 237만㎢에 달하는 독점적 경제구역(EEZ) 지원, 인도 GDP의 60% 기여, 액 8억 인구의 생계 기반 등 다양한 전략적 가치를 가진다. 중동, 아프리카, 동남아시아를 연결하는 위치를 통해 인도가 해상 물류, 조선, 수리, 해양서비스, 해군 작전 수행 등의 분야에서 중요한 역할을 담당할 수 있는 요인이다.

<인도 내 지역별 해안선 길이>

연번

지역명

해안선 길이(KM)

1

Gujarat

2,340.62

2

Maharashtra

877.97

3

Goa

193.95

4

Karnataka

343.30

5

Kerala

600.15

6

Tamil Nadu

1,068.69

7

Andhra Pradesh

1,053.07

8

Odisha

574.71

9

West Bengal

721.02

10

Daman & Diu

54.38

11

Pondicherry

42.65

12

Lakshadweep Islands

144.80

13

Andaman & Nicobar Islands

3,083.50

총 길이

11,098.81

[자료: Ministry of Ports, Shipping and Waterways]

장거리의 해안선을 통해 용이한 수출입이 가능하며, 주요 선박수리 허브, 해군 기지, 해양풍력개발, 오일·가스 산업 등 다양한 수요를 뒷받침한다. 인도 정부 역시 이 같은 중요성을 인식하고, Sagarmala, 해안 산업클러스터, 어항 현대화 등 정부 프로그램을 통해 해안 기반 인프라를 강화하고 있다.

산업 수급 현황

국내생산

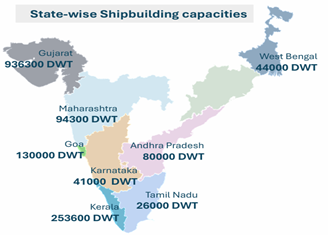

인도는 총 53개의 조선소를 보유하고 있으며, 중앙정부 7개, 주정부 2개, 민간 조선소 44개로 이뤄져 있다. 주요 DWT 기준, 지역별 조선역량은 구자라트 주 936,300 DWT, 케랄라 주 253,600 DWT, 고아 주 130,000 DWT, 마하라슈트라 주 94,300 DWT, 안드라프라데시 주 80,000 DWT, 웨스트벵갈 주 44,000 DWT, 카르나타카 주 41,000 DWT, 타밀나두 주 26,000 DWT 등이다.

<인도 내 주(州)별 조선역량>

[자료: Ship Building & Repair Catalyst for Economic Growth Report by INMEX]

공영 조선소는 방산·국방 선박에 집중하며, Cochin Shipyard Limited (CSL), Hooghly Cochin Shipyard Limited (HCSL), Udupi Cochin Shipyard Limited (UCSL), Hooghly Dock & Port Engineers Limited (HDPEL), and Mazagon Dock Shipbuilders Limited (MDSL) 등 주요 공영 조선소가 인도 Ministry of Ports, Shipping & Waterways 산하에 있다.

Mazagon Dock Shipbuilders Limited (MDSL), Garden Reach Shipbuilders & Engineers Limited (GRSE), Goa Shipyard Limited (GSL), and Hindustan Shipyard Limited (HSL) 등의 공영 조선소는 Ministry of Defence 산하이다.

민간 조선소는 주로 상업선, 해양지원선(OSV), 선박 수리에 집중하며, L&T Shipbuilding, Shoft, Swan Defence, Chowgule 등의 주요 기업이 있다. 다수의 민간 조선소는 지나치게 높은 자본금 필요액, 고급 장비에 대한 낮은 접근성, 파이낸싱 여력 부족으로 인해 가동 효율성이 떨어진 상태이다. 그럼에도 인도는 방산용 및 상업용으로 활용 가능한 다양한 조선소 기반을 갖추고 있으며, 친환경연료 선박, 맞춤형 조선에 높은 관심을 가지고 있다. 국내 조선소 잠재력을 최대한 이끌어내기 위해, 인도 정부 또한 SBFAS 2.0, 조선업에 대한 인프라 지위 부여, 구자라트 국제 파이낸스 테크시티(GIFT City) 세제 인센티브 등의 제도를 통해 조선업 현대화를 추진하고 있으며, Make in India, Atmanirbhar Bharat 정책과 함께 민간·글로벌 기업 참여를 강화하고 있다.

<주요 조선소 및 선박수리업체 목록>

연번

조선소명

주요 정보

1

Cochin Shipyard Ltd

Headquarter: Kochi, Kerala

Shipbuilding Capacity ('000 DWT): 110

Website: https://cochinshipyard.in/

2

Hindustan Shipyard Ltd

Headquarter: Visakhapatnam, Andhra Pradesh

Shipbuilding Capacity ('000 DWT): 80

Website: https://hslvizag.in/en/

3

Shoft Shipyard Ltd

Headquarter: Thane, Maharashtra

Shipbuilding Capacity ('000 DWT): 10

Website: https://shoftshipyard.com/

4

San Marine

Headquarter: Kakinada, Andhra Pradesh

Shipbuilding Capacity ('000 DWT): 8

Website: https://sanmarine.in/

연번

주요 수리업체명

주요정보

1

Cochin Shipyard Ltd

Headquarter: Kochi, Kerala

Ship Repairing Capacity ('000 DWT): 125

Website: https://cochinshipyard.in/

2

Hindustan Shipyard Ltd

Headquarter: Visakhapatnam, Andhra Pradesh

Ship Repairing Capacity ('000 DWT): 80

Website: https://hslvizag.in/en/

3

Waterways Shipyard Pvt. Ltd

Headquarter: Vasco da Gama, Goa

Ship Repairing Capacity ('000 DWT): 8 Website: https://waterwaysshipyard.com/

4

Modest Infrastructure Pvt. Ltd

Headquarter: Panaji, Goa

Ship Repairing Capacity ('000 DWT): 6

Website: https://www.modship.com/index.html

[자료: Ship Building & Repair Catalyst for Economic Growth Report by INMEX]

설비투자

인도의 국내 조선 산업은 정부의 강력한 정책 지원과 확대되는 상업 수요를 바탕으로, 대규모 설비 투자의 단계에 진입하고 있다. Cochin Shipyard, Mazagon Dock Shipbuilders, Garden Reach Shipbuilders, Goa Shipyard, Larsen & Toubro 등 주요 공영·민간 조선소와 새롭게 부상하는 주정부 지원 조선소들은 드라이도크 현대화, 철·블록 가공 및 의장 설비 업그레이드, 첨단 용접·자동화·블록 제조 기술 도입에 적극 투자하고 있다.

정부는 조선소의 장기 파이낸싱, 인프라 고도화, 리스크 관리를 지원하기 위해 ‘조선 개발 계획(Shipbuilding Development Scheme)’과 ‘해양개발기금(Maritime Development Fund)’ 등 다수의 투자 패키지를 발표한 바 있다. 이와 더불어 두가라자파트남(Dugarajapatnam) 조선·수리 클러스터를 비롯해 인도 해안선을 따라 조성 중인 신규 초대형 조선 허브들은 선체 제작, 해양 엔진, 추진 시스템, 의장 작업장, 특수 선박 수리 시설 등 새로운 생산 역량기반을 구축할 예정이다.

마하라슈트라주 등에서 추진 중인 조선 허브 설립 관련 MOU와 각종 주도(州導) 투자계획은 설계센터, 선박수리 작업장, 친환경 선박 기술 분야로 국내 자본이 유입되고 있음을 보여준다. 이러한 투자가 집약적으로 이뤄지면서 인도는 대형·첨단 선박 건조 역량을 강화하고, 해양 분야에서의 자립도와 수리·개조 능력을 확대하며, Maritime India Vision 2047 아래 글로벌 조선 중심지로 성장할 수 있는 기반을 갖춰가고 있다.

수출(HS코드 72119013, 84871000, 85443000, 84099990, 73269080, 89011090)

2024년 기준 인도의 선박·해양 관련 수출은 5억 143만 달러로 전년 대비 14.09% 증가했으며, 미국이 1억7841만 달러(점유율 35.58%)로 최대 수출 시장을 유지했다. 영국, 독일, 이탈리아, 아랍에미리트(UAE), 브라질 등도 주요 수출국으로 자리하고 있는 가운데, 스리랑카, 터키, 러시아, 한국 등으로의 수출이 크게 증가했다. 특히 한국은 268%, 스리랑카는 572%라는 높은 증가율을 기록하며, 인도의 해양 제품·선박 장비·관련 서비스 분야에서 글로벌 시장 확장세가 강화되고 있음을 보여준다.

한편 2025년 1~9월 기준 인도의 선박 관련 수출은 3억4556만 달러로, 전년 동기 대비 11.63% 감소했다. 미국은 여전히 최대 수출 시장이지만 미국 수출은 약 17% 감소하였다. 반면 영국, UAE, 폴란드, 프랑스, 나이지리아, 한국 등은 증가세를 보였다. 특히 UAE로의 수출은 48%, 프랑스는 65%, 나이지리아는 약 280% 증가하는 등 전체 수출량이 조정 국면에 있음에도 불구하고 수출 시장이 보다 다변화되는 흐름이 뚜렷하게 나타나고 있다.

<수출통계(2022~2024년)>

(단위: US$ 백만, %)

순위

국가명

수출규모

점유율

전년 대비 증감률

(2023/2024)

2022

2023

2024

2022

2023

2024

전 세계

461.46

439.51

501.43

100.00

100.00

100.00

14.09

1

미국

170.91

169.40

178.41

37.04

38.54

35.58

5.32

2

영국

36.83

32.52

34.72

7.98

7.40

6.92

6.78

3

독일

26.72

33.35

32.18

5.79

7.59

6.42

- 3.50

4

스리랑카

11.63

4.09

27.49

2.52

0.93

5.48

571.86

5

이탈리아

36.47

31.02

25.38

7.90

7.06

5.06

- 18.19

6

러시아

3.04

17.77

23.60

0.66

4.04

4.71

32.81

7

UAE

12.30

12.74

18.89

2.67

2.90

3.77

48.23

8

튀르키예

9.67

10.70

16.81

2.09

2.44

3.35

57.05

9

브라질

13.94

12.09

15.52

3.02

2.75

3.10

28.44

10

폴란드

7.42

10.43

10.71

1.61

2.37

2.14

2.69

19

대한민국

0.69

1.28

4.73

0.15

0.29

0.94

268.46

[자료: Ministry of Commerce]

<수출통계(2023~2025년 당해 연도 1~3분기>

(단위: US$ 백만, %)

순위

국가명

수출규모

점유율

전년 대비 증감률(2024/2025)

2023

2024

2025

2023

2024

2025

전 세계

329.39

391.03

345.56

100.00

100.00

100.00

- 11.63

1

미국

130.17

137.10

113.92

39.52

35.06

32.97

- 16.91

2

영국

24.54

26.37

29.60

7.45

6.74

8.57

12.24

3

독일

25.33

23.86

22.70

7.69

6.10

6.57

- 4.86

4

UAE

9.82

13.14

19.45

2.98

3.36

5.63

48.05

5

이탈리아

24.13

19.99

13.06

7.33

5.11

3.78

- 34.67

6

폴란드

8.16

8.11

10.69

2.48

2.07

3.09

31.92

7

브라질

9.02

11.75

10.51

2.74

3.01

3.04

- 10.56

8

프랑스

4.55

6.28

10.39

1.38

1.61

3.01

65.34

9

나이지리아

2.30

2.52

9.58

0.70

0.65

2.77

279.64

10

튀르키예

8.38

12.21

9.20

2.54

3.12

2.66

- 24.68

20

대한민국

0.93

3.24

3.49

0.28

0.83

1.01

7.71

[자료: Ministry of Commerce]

수입(HS코드 72119013, 84871000, 85443000, 84099990, 73269080, 89011090)

한국은 인도 조선·해양 부품 분야에서 중요한 공급국으로 자리하고 있으나, 최근 3년간 그 위상은 약화되고 있다. 연간 수입 통계에 따르면 한국의 시장 점유율은 2022년 12.2%에서 2024년 8.1%로 하락했으며, 수입 금액도 7166만 달러에서 4914만 달러로 감소했다.

2025년 연간 누적(YTD) 자료에서도 이 같은 추세가 확인되는데, 한국산 수입은 7.4% 감소하며 중국, 독일, 이탈리아, 일본에 뒤처진 것으로 나타났다. 다른 주요 국가들이 강한 성장세를 보인 반면, 한국산 선박 부품 수입은 정체되거나 감소하는 추세를 보이며, 가격 경쟁력 압박과 인도 조선소들과의 현지 협력 부족이 원인으로 지적된다. 인도 조선·해양 부품 수요가 지속 확대되는 상황에서 경쟁력을 회복하기 위해서는 한국 기업들이 보다 강화된 파트너십 구축, 서비스 네트워크 확충, 적극적인 마케팅 전략을 통해 선박 부품·엔진·해양 기자재 수요를 선제적으로 확보할 필요가 있다.

<수입통계(2022~2024년)>

(단위: US$ 백만, %)

순위

국가명

수입규모

점유율(%)

전년 대비 증감률(2023/2024)

2022

2023

2024

2022

2023

2024

전 세계

589.71

635.54

606.75

100.0

100.0

100.0

- 4.53

1

독일

80.43

112.76

100.59

13.6

17.7

16.6

- 10.79

2

중국

67.03

91.83

89.86

11.4

14.4

14.8

- 2.15

3

대한민국

71.66

63.48

49.14

12.2

10.0

8.1

- 22.59

4

일본

38.96

45.12

43.86

6.6

7.1

7.2

- 2.79

5

체코

40.46

34.76

39.97

6.9

5.5

6.6

14.98

6

미국

50.53

46.98

37.37

8.6

7.4

6.2

- 20.46

7

싱가포르

17.63

27.43

37.18

3.0

4.3

6.1

35.58

8

이탈리아

81.90

52.09

36.96

13.9

8.2

6.1

- 29.04

9

벨기에

6.89

13.12

19.81

1.2

2.1

3.3

51.00

10

영국

32.35

23.72

19.42

5.5

3.7

3.2

- 17.89

[자료: Ministry of Commerce]

<수입통계(2023~2025년 당해 연도 1~3분기>

(단위: US$ 백만, %)

순위

국가명

수입규모

점유율

전년 대비 증감률(2024/2025)

2023

2024

2025

2023

2024

2025

전 세계

492.22

472.45

453.66

100.00

100.00

100.00

- 3.98

1

중국

68.77

64.07

78.55

13.97

13.56

17.31

22.59

2

독일

86.87

78.04

70.40

17.65

16.52

15.52

- 9.79

3

이탈리아

38.03

26.09

54.00

7.73

5.52

11.90

106.94

4

일본

30.96

35.46

34.29

6.29

7.51

7.56

- 3.32

5

대한민국

50.79

36.47

33.76

10.32

7.72

7.44

- 7.42

6

싱가포르

18.24

30.68

27.38

3.71

6.49

6.04

- 10.74

7

체코

26.46

31.19

23.81

5.37

6.60

5.25

- 23.66

8

미국

40.76

28.52

22.57

8.28

6.04

4.98

- 20.86

9

영국

20.21

14.32

16.04

4.11

3.03

3.54

12.04

10

벨기에

11.26

17.27

14.42

2.29

3.66

3.18

- 16.50

[자료: Ministry of Commerce]

진출전략 - SWOT 분석

강점(Strength)

약점(Weakness)

- 세계 2위 철강 생산국으로 원재료 기반 강점

- 경쟁력 있는 노동력 및 기술 인력

- 선진 방산선박 제작능력

- 성장하는 수주잔고와 제조역량

- 전략적 지리 위치

- 글로벌 시장점유율 2% 미만

- 자본집약 산업 특성으로 파이낸싱 접근성 낮음

- 기술, 자동화, 설비 격차

- 조선소간 역량 편차 및 민영 조선소 저활용

- 상업선 수요 부족

기회(Opportunity)

위협(Threat)

- 탈탄소∙친환경 선박 글로벌 수요 증가

- 2030∙2047 장기 비전의 강력한 정책 기반

- 신규 조선해양 클러스터

- 선박수리 및 MRO 시장 확대

- 선박 해체 분야 경쟁력

- 전략적 해상 물류 회랑 확대

- 글로벌 기술 협력 강화

- 동아시아 3국의 압도적 경쟁력

- 방글라데시 등 선박 해체 경쟁국

- 인프라∙승인 지연

- 조선업 특유의 경기변동 위험

- 글로벌 경기둔화 노출

유망품목

국내기업의 인도 조선시장 수출유망품목으로 다음과 같은 품목이 있다.

연번

품목명(국문)

품목명(영문)

연번

품목명(국문)

품목명(영문)

연번

품목명(국문)

품목명(영문)

1

선박 리프트 시스템

Ship Lift Systems

11

선박·해양용 펌프류

Pump machines

21

선박용 밸브 및 스트레이너

Marine Valve and Strainer

2

선박용 디젤 엔진

Marine Engines

12

UV 살균 장치

UV Sterilizers

22

동적 위치제어 시스템

Equipment – Dynamic Positioning Systems

3

선박용 공조 시스템

HVACs

13

선박용 조명 및 케이블

Marine lightings and cables

23

선체 오염·마모 모니터링 시스템

Hull rate monitoring systems

4

선박용 후판

Steel Plates

14

요트용 밸브

Valves of yachts

24

컨테이너 추적 장치 및 전자항해 솔루션

Container tracking devices, E-Navigation solution

5

아연 실리케이트 숍 프라이머 및 신나

Zinc Silicate Shop Primer and Thinner

15

소형 선박용 펌프

Compact pumps

25

선박용 해양 케이블

Marine cables

6

선박용 구조정

Rescue Boat for Ship / Lifeboat

16

HDPE 모듈식 부유 시스템

HDPE modular floating systems

7

쿠프로니켈 배관

Cupro-Nickel Pipe

17

SRB 보트

SRB Boats

8

선박용 조명

Marine Lightings

18

항해·자동화 장비

Navigation and automation instruments

9

선박 보조장비

Ancillators

19

선박용 기어박스

Gear Box

10

해수 담수화 설비

RO plants

20

소방펌프

Fire pumps

인도시장 진출을 추진하는 기업은 인도 공영 및 민간 조선소와 합작법인(JV), 기술이전, 설계 라이선스, MOU, 프로젝트 기반 파트너십 등 다양한 방식으로 협력할 수 있다. 공영 조선소는 조달 규정에 따른 공식 입찰을 필요로 하며, 해외 공급업체는 각 PSU 조선소에 벤더로 등록되어 있어야 한다. 전자조달에 입찰 시 사양 정보 제공, 원산지 기준 및 산업무역진흥부(DPIIT)의 입찰자 기준을 준수해야 한다. 직접 또는 인도 대리인을 통한 간접 입찰을 통해 단 하나의 입찰만이 가능하다. 낙찰된 공급업체는 품질보증, 설치 지원, 해양 품질 기준 준수가 필요하다. 반면 민간 조선소는 입찰경쟁 뿐 아니라 직접 협상·장기 공급계약 등 유연한 방식이 가능하다. 선박 건조, 항만, 항구 및 조선 관련 서비스 분야에서 인도의 FDI 정책은 100% DFI를 자동 승인 절차를 통해 허용하고 있을 만큼 해외기업의 참여에 매우 우호적이므로 국내기업은 인도 조선시장 진출을 적극 모색해 볼 수 있다.

자료: Invest India, IBEF, Maritime India Vision (MIV) 2030, PIB, Ministry of Ports, Shipping and Waterways, Ministry of Commerce, INMEX 등 KOTRA 뭄바이무역관 자료 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (인도 조선산업, 잠재력을 넘어서 강국으로...)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

2025년 아제르바이잔 금융산업 정보

아제르바이잔 2025-12-10

-

2

사우디, 원유에서 화학으로…에너지 공급망 구조 전환

사우디아라비아 2025-12-09

-

3

미국 스마트홈 시장, AI·표준화·에너지 효율 중심으로 고도화

미국 2025-12-10

-

4

독일, 로봇·AI 기반 진단기기로 의료 혁신 가속

독일 2025-12-10

-

5

폴란드 산업용 특수목적 기계류 시장 동향

폴란드 2025-12-10

-

6

세르비아 지폐계수기 시장 동향

세르비아 2025-12-10

-

1

2025 인도 신발산업 정보

인도 2025-09-16

-

2

2025 인도 반도체 산업 정보

인도 2025-07-07

-

3

2024년 인도 철강산업 정보

인도 2025-01-03

-

4

2024 인도 섬유 산업 정보

인도 2024-11-29

-

5

2024년 인도 화학산업 정보

인도 2024-11-25

-

6

2024년 인도 문구 및 미술 용품 산업 정보

인도 2024-10-16