-

"더 건강하게, 더 힘차게"... 의료기기 국산화 의지와 함께 나타나는 인도 임플란트 시장 지각 변동

- 트렌드

- 인도

- 뭄바이무역관 김준범

- 2025-07-14

- 출처 : KOTRA

-

인구 고령화, 건강인식 확대, 의료 인프로 확충과 맞물려 인도 임플란트 시장은 날로 성장 중

의료기기 국산화에 전력투구하는 인도 정부, 주도권은 다국적기업에서 현지 기업으로

다양한 부수효과 누릴 수 있는 우리 기업의 인도시장 진출... 인증제도 준수는 필수

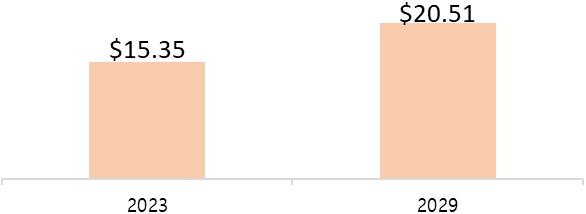

인도의 의료기기 산업은 국내 의료 수요 증가와 경제적 및 인구학적 요인에 힘입어 빠르게 진화하고 있다. Indian Brand Equity Foundation(IBEF)에 따르면, 인도 의료기기 산업 규모는 2023년 기준 153억5000만 달러로 평가되며, 2029년에는 205억1000만 달러(연평균 성장률 5.35%)에 이를 것으로 전망된다. 보다 넓은 범위의 의료기술 산업은 2030년까지 500억 달러 달성을 앞두고 있다. 이 중 정형외과 및 관상동맥 임플란트 분야는 환자의 이동성 개선, 심장 건강 증진, 전반적인 삶의 질 향상에 있어 핵심적인 역할을 담당하며, 산업 내에서도 두드러진 성장세를 보이고 있다. 인도 내에서 퇴행성 질환 및 외상 관련 질환이 증가하며 함께 증가하는 양상의 임플란트 수요는, 첨단 외과 시술 및 수술 후 관리에 대한 현지인들의 높아지는 관심 역시 보여준다.

<인도 의료기기 시장 규모 전망(2023~2029)>

(단위: US$ 십억)

(*CAGR: 연평균 성장률)

[자료: IBEF]

전 세계적으로 정형외과 및 심장 임플란트 시장은 약 700억 달러 이상의 가치가 있는 것으로 평가된다. 인도의 시장 규모는 2024 회계연도 기준으로 약 23억~25억 달러 수준이며, 전체 임플란트 부문(수출 포함)은 같은 회계연도 기준 약 24~27억 달러로 추정되며, 이는 2028 회계연도까지 약 45~50억 달러(연평균 성장률 15~16%)에 이를 것으로 전망된다. 이는 전체 의료기기 산업의 성장률을 상회하는 수치로, 정형외과 및 심혈관 치료에서 임플란트 기반 치료 수요 증가를 보여준다. 이는 외과 시술 혁신, 첨단 소재 도입, ‘메이크 인 인디아(Make in India)’와 같은 정부의 자국 내 제조 장려 정책에 힘입어 가속화되고 있다.

인도의 정형외과 및 관상동맥 임플란트 시장은 여러 구조적 요인에 힘입어 강한 수요 증가세를 보이고 있다. 주요 요인 중 하나는 빠르게 고령화되는 인구 구조이다. 인도의 45세 이상 인구는 2020년부터 2050년까지 연평균 약 2.3~2.4%의 성장률을 기록할 것으로 전망되는데, 이는 전체 인구 증가율을 크게 상회한다. 이와 함께 1인당 소득 증가, 의료 접근성 개선, 보험 보장 확대 등이 시장 성장을 견인하고 있다. 또한 건강관리 인식 제고, 도시화, 다분야 전문병원 확충 등도 도시 및 준도시 지역에서의 수요를 이끌고 있다. 이러한 다양한 요인들이 복합적으로 작용하여 인도 전역에서 고품질 정형외과 및 심장 임플란트에 대한 수요를 만들어낸다.

높은 성장세에도 불구하고, 임상 데이터의 한계와 규제 상의 어려움으로 인해 인도 제조업체들의 글로벌 임플란트 시장 내 점유율은 아직 미미한 수준에 머물러 있다. 그럼에도 불구하고, 이들은 높은 가격 대비 성능과 현지 맞춤형 솔루션을 바탕으로 신흥 시장에서 점차 입지를 넓혀가고 있다. 해당 산업은 꾸준히 성숙해가며, 인도 보건의료 경제의 핵심 축으로 자리매김하고 있으며, 글로벌 시장에서의 입지 또한 점차 높아지고 있다.

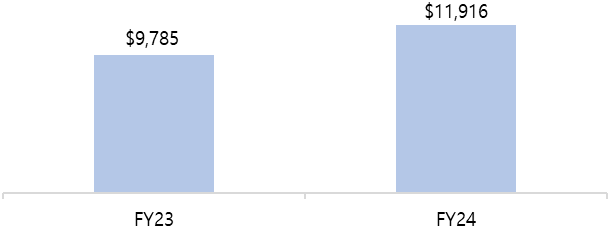

다국적기업에서 토종 기업으로 옮겨가는 무게 중심

인도의 정형외과 및 관상동맥 임플란트 시장은 그동안 안전성과 효능에 대한 확고한 신뢰를 앞세운 외국계 다국적기업(MNC)이 주도해왔으며, 주로 수입 위주의 시장이었다. 그러나 최근 경쟁 구도가 변화하고 있다. 다국적기업은 팬데믹 이전 시장 점유율이 90%에 이를 정도로 강력한 경쟁 우위를 유지하고 있었으나, 인도 당국은 점차 수입 의존도를 낮추기 위한 노력을 기울이고 있다. 인도 내 임플란트 시장은 전체 매출이 2023년 97억 8500만 달러에서 2024년 119억 1600만 달러로 증가하며 뚜렷한 성장세를 나타내고 있다.

<임플란트 총매출>

(단위: US$ 백만)

[자료: CareEdge Rating]

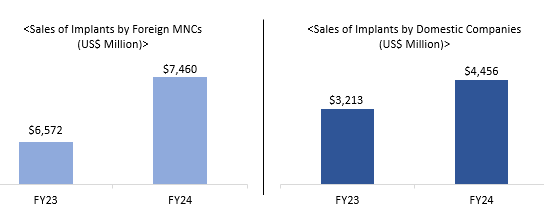

그러나 무엇보다 주목해야 할 점은, 이러한 매출 성장이 현지 기업들이 주도하고 있다는 점이다. 2024년 외국계 기업의 매출은 8억8800만 달러 증가한 반면, 현지 기업은 12억4300만 달러의 매출 증가를 기록하며 더 빠른 성장세를 보였다. 현지 기업의 매출 급증의 원인으로 경쟁력 있는 가격과 정부형 보험 제도 가입 확대가 지목된다.

<외국계 및 현지 기업 임플란트 매출>

(단위: US$ 백만)

[자료: CareEdge Rating]

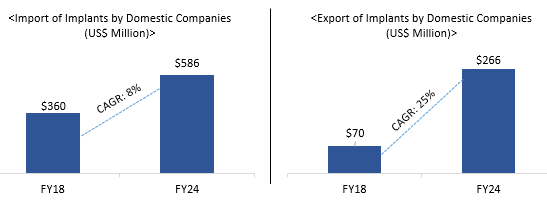

이에 따라 2018년부터 2024년까지 인도의 임플란트 수출 증가율은 수입 증가율을 크게 상회했으며, 이를 통해 인도의 자국 산업 성장과 글로벌 진출에 대한 자신감을 확인할 수 있다. 인도 제조업체들이 국내외에서 입지를 빠르게 확대함에 따라 시장의 경쟁 구도도 더욱 치열해지고 있다. 특히, 다수의 국내 기업 등장으로 인해 양산형 제품과 기본형 제품 부문에서 가격 경쟁이 심화되고 있다. 향후 대형 제약사의 임플란트 시장 진입이 예상됨에 따라 이러한 경쟁은 더욱 격화될 전망이다.

<현지 기업의 임플란트 수입 및 수출금액>

(단위: US$ 백만)

[자료: CareEdge Rating]

이 같이 최근 들어 임플란트 시장을 주도하는 주요 국내 제조업체는 다음과 같다.

기업명

세부내용

웹사이트

Meril Life Sciences Pvt. Ltd

설립연도: 2007년

본사 소재지: 구자라트

주요 생산 품목: 정형외과 및 관상동맥 임플란트

- 150개국 이상에 진출해 있으며, 35개 이상의 해외 자회사 보유

- 2024년부터 스텐트, 판막, 정형외과 임플란트, 치료용 임플란트 등 의료기기 생산 확대를 위해 1억 706만 달러를 공장 설비 투자 중GPC Medical Ltd.

설립연도: 2004년

본사 소재지: 뉴델리

주요 생산 품목: 정형외과 임플란트

- 110개국 이상에 제품을 수출 중

- 2016년, 자사의 잠금형 골절판 및 나사 제품에 대해 미국 FDA 510(k) 승인 획득을 발표Narang Medical Ltd

설립연도: 2004년

본사 소재지: 델리

주요 생산 품목: 정형외과 임플란트

- 80개국 이상에 지사 및 대리점 보유

- 2012년, 인도 내 첫 번째 쇼룸을 런칭하며 글로벌 소매 네트워크 구축 개시Translumina Therapeutics

설립연도: 2009년

본사 소재지: 델리

주요 생산 품목: 관상동맥 임플란트

- 6개의 생산 시설을 보유하고 있으며, 65개국 이상에 진출

- 2024년에는 아랍에미리트(UAE) 현지 법인을 설립하며 직접 진출[자료: 각 기업 웹사이트 및 뉴스 기사]

의료기기 국산화에 '전력투구'하는 정부 지원책 및 제도인도 정부는 2025~2026년 예산안에서 보건의료 부문에 114억8000만 달러의 예산을 배정하며, 임플란트를 포함한 의료기기의 국내 제조를 촉진하기 위해 아래와 같이 다양한 정책을 추진하고 있다.

정책 및 제도

세부내용

생산 연계 보조금 제도(PLI)

2020년에 도입되었으며(총 예산: 4억 6878만 달러, 생산 기간: 2022-2023 회계연도부터 2026-27 회계연도까지) 국산 의료기기 제조 장려를 목표로 한다. 19개의 신규(그린필드) 프로젝트가 진행되어 44종의 제품을 생산하고 있으며, 6개 국내 제조업체가 승인되었다.

국가의약품가격관리국(NPPA)

다양한 스텐트와 관절 대체 임플란트에 대해 가격 상한제를 시행하고 있다. 가격은 매년 도매물가지수(WPI) 변동에 따라 검토 및 조정된다.

- 약물방출스텐트 약 447달러, 금속스텐트 약 124달러

- 무릎 임플란트 약 376~976달러

아유슈만 바라트(Ayushman Bharat) 또는 프라단 만트리 잔 아로기야 요자나(PM-JAY)

2017년 국가보건정책에 따라 보편적 보건 목표와 함께 도입되었으며, 27개 전문 분야에 걸쳐 1,949개 시술에 대해 가족당 연간 5,882.35달러의 건강보장 혜택을 제공한다. 일부 치료의 임플란트 비용도 포함된다.

메드테크 미트라(MedTech Mitra)

2023년 12월 25일 인도의학연구위원회(ICMR)과 중앙의약품표준통제기구(CDSCO)가 국가발전기구(NITI Aayog) 산하에서 출범시킨 사업이다. 임상 평가, 규제 관련 도움, 제품 도입에 대해 전략적 지원함으로써, 저렴하고 접근성 높은 국산 치료제, 백신, 의료기기 및 체외진단기기의 개발 촉진을 목표로 한다.

의료기기 산업 강화 계획

2024년 도입되어, 부품 및 부속장비 제조, 산업인력 역량 개발, 임상 연구 지원, 산업 인프라 구축, 산업 홍보 등을 핵심 목표로 하고 있으며, 총 예산 5882만 달러가 배정되었다.

외국인 직접 투자(FDI)

브라운필드 및 그린필드 프로젝트 모두에 대해 자동 승인 방식으로 100% 외국인직접투자(FDI)가 허용된다. 2000년 4월부터 2024년 9월까지 총 37억 3593만 달러에 달하는 꾸준한 FDI 유입은, 특히 장비, 기기, 소모품, 임플란트 분야에서 글로벌 투자자의 높은 신뢰를 보여준다.

[자료: 정부 웹사이트, IBEF, CareEdge Rating]

면밀한 인증제도 파악과 준수는 필수

인도로의 의료기기 수입은 중앙의약품표준통제기구(CDSCO)가 감독하는 엄격한 규정에 의해 관리된다. CDSCO는 의료기기 수입 승인 및 허가를 담당하며, 제품의 안전과 효능을 보장하는 역할을 한다. 모든 해외 제조업체와 수입업체는 성공적인 시장 진입을 위해서 2017년에 제정된 의료기기 규정을 철저히 준수해야 한다. 인도에 지정 의료기기를 수입하기 위해서는, 해외 제조업체가 먼저 제조 시설과 해당 의료기기를 모두 CDSCO에 등록해야 한다. 이후 신청서(MD-14) 제출 후 수입 허가서(MD-15)를 발급받게 된다. 이 과정 전반에 걸쳐 해외 제조업체를 대리할 제조 또는 도매 허가증을 보유한 인도 현지의 공식 대리인(Authorized Indian Agent)이 반드시 필요하다. 서류 제출 및 진행 상황 조회를 포함한 전체 신청 절차는 Sugam 온라인 포털을 통해 진행된다. 승인까지 약 6~9개월의 소요 기간을 예상해야 하며, 수수료는 아래와 같이 위험 등급에 따라 산정된다.

등급

수수료

A등급(체외진단기기 제외)

제조 시설 당 1,000달러, 개별 의료기기마다 50달러의 추가 수수료 부과

B등급(체외진단기기 제외)

제조 시설 당 2,000달러, 개별 의료기기마다 1,000달러의 추가 수수료 부과

C, D등급(체외진단기기 제외)

제조 시설 당 3,000달러, 개별 의료기기마다 1,500달러의 추가 수수료 부과

CDSCO 규정을 준수하지 않을 경우, 중대한 법적 제제, 제품 몰수, 시장 접근 제한, 제품 판매 금지, 시장 신뢰도 하락 등 심각한 결과가 발생할 수 있으므로, 해당 규정 준수는 성공적인 인도 의료기기 시장 진출을 위해 필수적이다.

신흥 시장 선점에서 R&D까지... 현지 진출 통해 일석이조 효과 노릴 수 있어

이처럼 빠르게 성장하는 인도 임플란트 시장에 진출함으로써 우리 기업은 중요한 기회를 모색할 수 있다. 2028 회계연도까지 연평균 15~16%의 성장률이 예상되는 인도 시장은 이미 성숙기 단계에 접어든 포화상태의 서구 시장에 비해 큰 성장 잠재력을 제공한다. 인구 고령화, 1인당 소득 증가, 건강 인식 향상, 의료 인프라 확장과 같은 변화에 의해 수요가 빠르게 증가하고 있으며, 인도 진출은 국내 업체들에게 높은 수요를 바탕으로 빠르게 성장하는 시장에서 입지를 구축할 수 있는 기회가 될 수 있다.

또한 인도를 전략적 거점으로 삼아 인근 남아시아 국가들과 아프리카, 중동의 신흥 시장으로 사업을 확장할 수 있는 기회도 얻을 수 있다. 이들 지역의 중앙에 자리잡은 인도의 위치, 지역 보건의료 허브로서의 위상, 개선되는 물류 환경은 보다 광범위한 지역으로 사업을 전개할 수 있는 디딤돌이 된다. 이는 우리 기업의 글로벌 시장 진출을 다각화할 뿐만 아니라, 개발도상국 의료기술 수출기업으로서의 위상도 한층 높여준다.

더불어, 인도는 의료 생태계는 연구개발 협력에 매우 유리한 환경을 제공한다. 한국 기업들은 높은 가격 대비 효율을 자랑하는 인도의 임상시험 생태계, 숙련된 의료 전문가, 방대한 환자 풀(pool)을 활용해 데이터 확보, 맞춤형 제품 제작, 규제 승인 지원 등의 이점을 누릴 수 있다. 또한 인도 내 병원 및 연구기관과의 협력을 통해 혁신 주기를 단축하고, 특히 저소득 및 중간소득국가를 겨냥한 글로벌 시장에 적합한 공동 개발 솔루션을 도출할 수 있다.

마지막으로, 국내 기업들은 인도에 현지 조립 또는 생산 시설을 구축함으로써 제조 및 유통 비용을 절감할 수 있다. ‘메이드 인 인디아(Make in India)’ 정책에 따른 정부 보조금과 국산 의료기기에 대한 수용도 증가로 인해, 한국 기업들은 가격 경쟁력 면에서 더욱 강력해질 수 있다. 이는 인도와 한국 간의 전통적인 자동차·전자 산업을 넘어, 의료기술 등 고부가가치 분야에서 양국 간 경제 협력을 한층 강화하는 계기도 될 수 있다. NK컨설턴트의 Bindra 이사는 KOTRA 뭄바이무역관과의 인터뷰에서 “인도의 정형외과 및 심장 임플란트 수요 증가는 한국이 글로벌 의료기술 시장에서 입지를 확대할 수 있는 큰 기회를 제공한다. 인도 의료기관과의 협력 및 현지 생산 역량 활용을 통해, 한국 기업은 합리적인 가격의 고품질 솔루션을 제공할 수 있으며, 이는 한국 기업의 시장 진출 가속화 뿐 아니라 양국간 협력 강화로 이어질 것이다.”라고 밝혔다. 현지 파트너와 협력하여 인도 시장 진출을 위한 국내 기업들의 발 빠른 움직임이 요구되는 시점이다.

자료: DGTR, CDSCO, ICEGATE, Indian trade portal, IBEF, CareEdge Rating, KOTRA 뭄바이무역관 자료 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 ("더 건강하게, 더 힘차게"... 의료기기 국산화 의지와 함께 나타나는 인도 임플란트 시장 지각 변동 )의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

인도, AR·VR 기술로 미래를 설계하다

인도 2025-07-14

-

2

페루 빈곤율과 시장 진출 시 참고 사항

페루 2025-07-14

-

3

전문매장을 중심으로 확산되는 파나마의 K-뷰티 열풍

파나마 2025-07-14

-

4

Agri Vietnam 2025로 보는 베트남 스마트팜 트렌드

베트남 2025-07-09

-

5

고기능·고감성 소비가 이끄는 그리스 뷰티 트렌드

그리스 2025-07-14

-

6

인도네시아 전력 시장 동향 및 현황

인도네시아 2025-07-10

-

1

2025 인도 반도체 산업 정보

인도 2025-07-07

-

2

2024년 인도 철강산업 정보

인도 2025-01-03

-

3

2024 인도 섬유 산업 정보

인도 2024-11-29

-

4

2024년 인도 화학산업 정보

인도 2024-11-25

-

5

2024년 인도 문구 및 미술 용품 산업 정보

인도 2024-10-16

-

6

2024년 인도 해양 산업 정보

인도 2024-07-09