-

2025년 베트남 섬유의류 산업 정보

- 국별 주요산업

- 베트남

- 하노이무역관 지혜

- 2025-04-11

- 출처 : KOTRA

-

미국 관세 정책 대응책 마련 시급

가. 산업 특성

베트남 통계청(GSO)에 따르면, 2025년 1월 기준 베트남 섬유·의류 제품의 수출액은 약 32억 달러로 집계됐다. 이는 컴퓨터, 전자기기, 기타 기계 및 부속품에 이어 전체 수출 품목 중 세 번째로 높은 비중을 차지한다. 국가별 수출 현황에서는 미국이 약 14억 달러 규모로 최대 수출국이며, 일본과 한국이 그 뒤를 잇고 있다.

< 2025년 3월 기준 베트남 섬유 봉제 제품 나라별 수출 금액>

(단위: US$ 천)

총수출금액

3,189,411

미국

1,399,714

일본

378,631

한국

297,860

캐나다

103,523

네덜란드

83,903

[자료: 베트남 통계청, KOTRA 하노이 무역관 종합]

베트남은 오랜 기간 글로벌 패션 브랜드의 핵심 생산기지로 자리매김해 왔다. 인건비 경쟁력과 풍부한 노동력은 베트남 섬유·의류 산업의 주요 강점으로 평가된다. 이러한 배경하에, 베트남 정부는 섬유·의류 산업을 국가 전략산업으로 지정하고, 2022년 12월 19일 총리령 제1643/QD-TTg호를 통해 섬유·의류 및 신발 산업 발전을 위한 2035년까지의 전략과 비전을 공식 발표했다. 해당 전략에서는 2025년까지 섬유·의류 수출액을 550억 달러 규모로 확대하는 것을 목표로 설정하고 있다. 이를 위해 생산 기술의 고도화, 친환경 경영 및 인증 확대, 전문 산업단지 조성, 현지화율 제고 등 다양한 산업 육성 정책이 마련됐다.

<총리령1643/QD-TTg호에 따른 2030년 목표 및 2035년 비전>

2030년 목표

2035년 비전

수출액 증가율

연간 6.8~7.2%

국산화 비율을 늘리기 위해 수입을 줄이고 섬유·의류

생산 지원을 위한 원자재 투자 확대

수출액

680억~700억 달러

베트남은 섬유, 의류 제조 및 수출을 위한 지속 가능한 허브가 되는 것을 목표로 함

현지화 비율

56%~60%

(2026~2030년)

베트남 패션의 세계적 인정 및 주요 국제 브랜드를

유치하는 행사들을 통해 국제적인 인정 받는 것을 지향

<총리령1643/QD-TTg호에 따른 섬유의류산업 성장을 위한 세부계획>

산업별

세부 계획

섬유산업

(섬유, 직조, 염색 및 가공)

수입의존도를 낮추기 위해 고부가가치 제품의 생산역량 강화 예정

다양한 직물에 대한 투자 확대 예정

직조, 염색, 마감까지 이어지는 공정을 위한 대규모 산업단지 조성

의류산업

풍부한 노동력과 인프라가 갖추어진 지역으로 생산 기지 이전 검토

생산능력 향상과 제품 다양성을 위해 자동화 및 디자인 개발에 투자

[자료: 총리령1643/QD-TTg호, KOTRA 하노이 무역관 종합]

<섬유의류산업에 대한 우대 정책>

지원분야

세부 계획

천연섬유

합성섬유

(폴리에틸렌, 비스코스)

- 법인세 감면 혜택 제공

편직사 및 직조사

(스판텍스사, 나일론)

- 원자재 수입에 대한 수입세 면세 혜택

직물

(부직포, 편직물)

- 투자를 위한 대출 시 우대 금리

산업용 재봉용 실

- 유연한 부가가치세 신고

염료 및 마감용 화학품

베트남 내 환경보호기금에 대한 우대 대출 제공

재봉부자재

[자료: 시행령 111/2025/ND-CP호, KOTRA 하노이 무역관 종합]

이러한 성장 동력에도 불구하고, 최근 미국 무역 정책의 변화는 산업에 리스크 요인으로 작용하고 있다. 특히 2025년 4월에 발표된 베트남산 제품에 대한 46%의 관세부과조치는 대미 수출 의존도가 높은 산업 구조에 부담을 줄 수 있다는 분석이 제기되고 있다.

주요기업

베트남 세관에 따르면, 현재 베트남 섬유·의류 산업에는 약 7,000개의 기업이 활동 중이며, 이 중 외국인직접투자(FDI) 기업은 전체의 약 24%를 차지하고 있다. FDI 기업들은 대규모 생산설비와 글로벌 네트워크를 기반으로 산업 내 영향력을 지속적으로 확대하고 있으며, 현지 기업들과 함께 산업 생태계의 양축을 형성하고 있다.

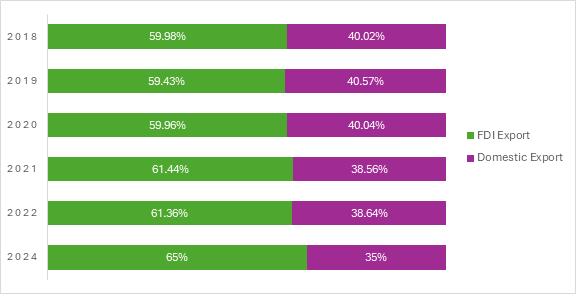

<베트남 섬유의류산업에서 FDI기업 및 현지기업 비율>

[자료: 베트남세관, KOTRA 하노이 무역관 종합]

해당 산업은 베트남 제조업 고용에서도 중요한 비중을 차지한다. 섬유·의류 분야에 종사하는 근로자는 300만 명 이상으로 추정되며, 이는 베트남 전체 제조업 종사자 중 상당한 비율을 차지하는 규모이다. 또한, 베트남의 대표적인 대기업 순위인 VNR500에 포함된 기업들 중 다수가 섬유·의류 업종에 속해 있어, 이 산업이 국가 경제와 수출에 미치는 기여도가 매우 높다는 점이 확인된다.

한편, 내수 시장에서도 베트남 섬유·의류 산업은 빠르게 성장하고 있다. 다수의 베트남 현지 브랜드들이 전국적으로 소매 유통망을 확장하면서 국내 시장 전반에 걸쳐 입지를 강화하고 있음에도 불구하고, Finngroup 등 조사업체에 따르면 베트남 북부 지역에서는 로컬 브랜드의 점유율이 2024년 기준 39%를 유지했다. 다만, 글로벌 브랜드들은 베트남 소비 시장에서 강한 존재감을 보유하며, 특히 Zara, H&M, Uniqlo 등 다국적 패션 브랜드는 대도시 중심으로 매장을 확장하는 추세로, 현지 소비자들의 국제 브랜드에 대한 관심 증가에 따라 시장 점유율을 빠르게 높이고 있다. 예를 들어, Uniqlo는 2019년까지 매장을 주로 남부 지역에만 운영했으나, 2024년까지 북부 지역으로 확장해 현재 전체 매장의 43%가 북부에 위치하고 있다. H&M은 남부 지역에서의 점유율을 44%까지 끌어올린 반면, 중부 지역에서는 점유율이 17%로 낮아지는 경향을 보이고 있다. 이러한 변화는 각 브랜드의 지역 전략에 따른 결과이며, 동시에 지역별 소비 성향의 차이를 반영한다.

<베트남 지역별 글로벌/로컬 브랜드 점유율>

(단위: %)

국제 브랜드들이 도시 중심으로 집중하는 전략은 베트남 도시 소비자들의 글로벌 패션 수요가 지속적으로 증가하고 있다는 점을 시사한다. 실제로 시장조사기관 FiinGroup이 2025년 2월에 발표한 최신 보고서에 따르면, 베트남 의류 시장은 2025년까지 약 35억 달러 규모에 이를 것으로 예상되며, 연평균 성장률은 9~10%에 달할 것으로 전망된다. 이 같은 성장은 급속한 도시화, 가처분 소득 증가, 그리고 고급 브랜드에 대한 소비자 관심의 확대 등이 주요 요인으로 작용하고 있다.

이처럼 베트남 섬유·의류 산업은 고용과 수출 양면에서 국가 경제의 핵심 산업으로 자리 잡고 있을 뿐만 아니라, 내수 시장에서도 글로벌 및 로컬 브랜드 간 경쟁이 심화되며 고속 성장을 이어가고 있다.

<베트남 의류시장 매출규모>

(단위: US$ 십억)

<현지 주요 섬유·의류 생산 기업>

기업명

주요 내용

VIETNAM NATIONAL TEXTILE & GARMENT GROUP

홈페이지

http://vinatex.com.vn

설립연도

1995

주요산업

섬유 및 직물 제조·유통·수출

28 CORPORATION ONE MEMBER LIMITED LIABILITY COMPANY

홈페이지

http://agtex.com.vn

설립연도

2011

주요산업

섬유 및 직물 제조·유통·수출

BEST PACIFIC VIETNAM COMPANY LIMITED

홈페이지

http://bestpacific.com

설립연도

2015

주요산업

스포츠 웨어에 쓰이는 기능성 섬유 제조

PHONG PHU CORPORATION

홈페이지

http://phongphucorp.com

설립연도

2009

주요산업

원사 및 직물 생산

DAMSAN JOINT STOCK COMPANY

홈페이지

http://damsanjsc.vn

설립연도

2006

주요산업

직물 제조, 부동산 및 신재생 에너지 투자

[자료: 각 사 홈페이지]

<현지 주요 의류브랜드 기업>

기업명

로고

주요 내용

VIET TIEN GARMENT CORPORATION

홈페이지

www.viettien.com.vn/

설립연도

1977

주요산업

의류생산 및 유통

TNG INVESTMENT AND TRADE JSC

홈페이지

www.tng.vn

설립연도

1979

주요산업

의류생산 및 수출

HOA THO TEXTILE CARMENT JSC

홈페이지

www.hoatho.com.vn

설립연도

1962

주요산업

의류생산 및 수출

SONG HONG GARMENT JSC

홈페이지

www.songhong.vn

설립연도

1988

주요산업

의류 및 홈텍스타일 생산

GARMENT 10 CORPORATION JSC

홈페이지

www.garco10.com.vn

설립연도

1946

주요산업

의류생산

[자료: 각 사 홈페이지]

베트남 섬유·의류 산업은 최근 지속 가능한 생산체제 구축과 디지털 전환을 통한 생산성 향상이라는 두 가지 축을 중심으로 급격한 변화를 보이고 있다. 글로벌 시장의 요구 변화와 함께, 베트남 정부와 기업들은 친환경 기술 도입 및 4차 산업혁명 기술의 적용을 통해 산업 경쟁력을 강화하고 있다.

현지 언론 보도에 따르면, 베트남 섬유·의류 산업은 지속 가능한 생산방식과 친환경 소재 개발에 높은 관심을 기울이고 있으며, 관련 법제화도 진행 중이다. 유럽연합(EU)과 일본 등 주요 수출 시장에서는 친환경 인증을 받은 섬유 제품을 요구하고 있으며, 특히 EU는 내구성, 재사용성, 재활용 용이성을 갖춘 순환형 섬유제품 생산을 의무화하는 방향으로 정책을 강화하고 있다. 이러한 글로벌 트렌드는 베트남 기업들로 하여금 친환경 전환과 소재 개발에 대한 투자를 가속화하도록 유도하고 있다.

기술동향 ① 무수 직물 염색 기술을 통한 온실가스 배출 감소

베트남은 이미 네덜란드의 DyeCoo사가 개발한 물을 사용하지 않는 염색 기술인 ‘CleanDye’를 도입하고 있다. 해당 기술은 기존 염색 공정 대비 온실가스 배출량을 최대 58%까지 줄일 수 있어 환경적 부담을 크게 낮추는 대안으로 주목받고 있다. 이는 특히 염색 공정이 의류 생산 전체 탄소배출의 약 52%를 차지한다는 점에서 산업 전반의 탄소 감축에 기여할 수 있는 핵심 기술로 평가된다.

한편, 베트남 현지 기업들도 다양한 친환경 소재 개발에 적극 나서고 있다. Ecofa Vietnam과 BaoLan Textile은 파인애플 잎에서 추출한 친환경 섬유 소재인 ‘Ananas’의 대규모 생산에 성공했으며, 이는 지속 가능한 글로벌 트렌드에 대한 베트남의 적극적인 대응 사례로 주목된다. 이 외에도 Thanh Cong Garment는 사탕수수와 옥수수를 활용한 내화성 섬유를 개발하고 있으며, May10은 커피, 박하 등 천연 소재의 의류 제품 적용을 확대하고 있다.

주요이슈

주요 이슈 ① 현지화의 핵심인 관련산업 개발 부진

산업무역부 통계에 따르면, 현재 베트남 섬유 산업에서 사용되는 원자재의 약 70%는 중국에서 수입되고 있다. 이로 인해 베트남 정부가 지원하는 관련 산업 개발 사업도 제한적인 수요로 인해 투자 유치에 어려움을 겪고 있다. 호치민시 섬유 및 자수협회 부회장 Pham Van Viet는 "수년간 산업이 성장했음에도 불구하고, 현지 지원 제도가 시장 안정성 부족 등의 이유로 투자자들에게 충분한 매력으로 작용하지 못하고 있다"고 지적했다.

<베트남 섬유의류산업의 원자재 수입현황>

(단위: US$ 천)

[자료: 베트남통계청, KOTRA 하노이 무역관 종합]

주요이슈 ② 미국 등 주요 시장에서의 경쟁 심화

한편, 베트남은 글로벌 패션 브랜드의 핵심 생산 기지로서의 입지를 유지하고 있으나, 2024년 미국 내 의류 시장에서는 방글라데시, 인도 등과의 경쟁이 더욱 치열해지고 있다. 방글라데시는 저렴한 인건비와 빠른 친환경 전환을 앞세워 베트남의 주요 경쟁국으로 부상하고 있으며, 인도는 아시아 내 새로운 섬유 생산 거점으로 급부상 중이다.

<2024년 미국 상위 10개 의류 조달 국가>

(단위: %)

[자료: 2024 USFIA Benchmarking Survey, KOTRA 하노이 무역관 종합]

주요이슈 ③ 미국 상호관세 부과

미국이 여전히 베트남 섬유·의류 산업의 최대 수출 시장이라는 점에서, 미국 내 무역 정책 변화는 베트남 수출 흐름에 직접적인 영향을 미칠 수 있다. 로이터 통신에 따르면, 아디다스(Adidas)의 CEO 비욘 굴덴(Bjorn Gulden)은 미국의 잠재적 수입 관세가 비용 상승과 소비자 수요 감소로 이어질 수 있다고 경고했다. 그는 도널드 트럼프 전 대통령이 베트남에 대한 관세 인상을 시사한 부분에 대해 구체적인 평가는 하지 않았지만, 이러한 불확실성은 베트남 섬유·의류 산업이 미국의 무역 정책 변화에 매우 취약함을 보여주는 지표로 해석된다. 특히 4.2일자로 트럼프 대통령이 46% 고율 상호관세를 부과한 것은 베트남의 섬유·의류 산업계에 큰 도전으로 평가된다.

주요 트렌드

주요 트렌드 ① 디지털 전환과 4차 산업 기술 도입

베트남 섬유·의류 산업은 생산 효율성 제고를 위해 디지털 전환과 4.0 기술의 적용에도 속도를 내고 있다. 현지 기업인 May10은 봉제 과정에 소프트웨어 시스템을 도입해 생산 상황을 실시간으로 모니터링할 수 있게 했으며, 이로 인해 생산 라인의 균형 조정과 인력·장비 투입 결정이 보다 과학적으로 이루어지고 있다. 또한, 내부 문서 및 프로세스의 디지털화를 통해 전체 업무 흐름의 단순화와 처리 속도 향상을 달성하고 있다.

베트남 정부도 4차 산업 기술 기반의 연구개발(R&D) 역량 강화를 위해 관련 정책을 적극적으로 추진 중이다. 현지 국회의원인 Thanh Duc Viet은 언론과의 인터뷰에서 정부가 섬유 기업들의 디지털 전환을 촉진하기 위해 세금 감면 등의 인센티브를 제공하고 있으며, 섬유 관련 전공자들을 위한 국제 장학금 프로그램도 확대 운영할 계획임을 밝혔다.

주요 트렌드 ② 지속 가능한 생산 및 친환경 경영

더불어, 베트남 기업들은 에너지 전환 측면에서도 친환경 경영을 실천하고 있다. 박장 의류 주식회사는 태양광을 활용한 친환경 공장을 설립하고, 에너지 절감형 LED 조명을 설치하는 등 저탄소 생산환경을 구축했다. 쭝꾸이 섬유회사는 롱안 지역의 생산시설에 친환경 설비를 도입하기 위해 2700억 동 규모의 투자를 단행했다. 이와 같이 에너지 절약, 재생에너지 전환, 친환경 설비 투자는 베트남 섬유 산업의 지속가능성 확보에 실질적인 기여를 하고 있다.

나. 산업 수급 현황

1. 투자 현황

베트남 섬유의류협회(VITAS)에 따르면, 2024년 기준 베트남 섬유·의류 산업에는 약 3,500개의 외국인직접투자(FDI) 프로젝트가 진행 중이며, 총투자액은 370억 달러에 달하는 것으로 나타났다. 한편, 2018년에는 섬유·의류 산업이 베트남 전체 수출액의 약 60%를 차지했으나, 2024년에는 그 비중이 65%까지 확대돼 산업 내에서의 위상이 더욱 높아지고 있다. FDI 기업들은 전 세계적인 수요 증가와 더불어, 베트남이 글로벌 공급망 내에서 전략적 위치를 차지하고 있다는 점, 그리고 저렴한 노동력 등을 바탕으로 섬유 원단 생산보다는 봉제 중심의 의류 생산에 더 많은 투자를 진행하는 경향을 보이고 있다.

<연도별 전체 수출액에 대한 섬유의류산업 수출기여 비중>

(단위: %)

[자료: 베트남 통계청 및 기획투자국]

<베트남 섬유 및 의류산업 내 FDI 기업 투자 분야 현황>

[자료: GSO, KOTRA 하노이 무역관 종합]

국가별 투자 현황을 살펴보면, 한국이 약 60억 달러 규모로 베트남 섬유·의류 산업 내 최대 외국인 투자국의 지위를 유지하고 있으며, 그 뒤를 대만, 중국, 일본, 인도 등이 잇고 있다. 주요 투자 지역으로는 동나이(Dong Nai), 빈즈엉(Binh Duong), 떠이닌(Tay Ninh), 롱안(Long An), 남딘(Nam Dinh), 하이즈엉(Hai Duong), 빈푹(Vinh Phuc) 등이 있으며, 이들 지역은 산업단지 조성과 물류 접근성 측면에서 강점을 지니고 있다.

한편, 2024년에 진행된 주요 해외 투자 프로젝트는 다음과 같다.

<베트남 섬유 및 의류산업 내 FDI 기업 투자 분야 현황>

(단위: USD, 백만 달러)

회사명

투자자

지역

진출 현황

Sanbang Towels, Fabrics, and DTY Yarn Factory

SanBang Co

남딘

(Nam Dinh)

30

싱가폴

Textile and Dyeing Factory Project

남딘

(Nam Dinh)

203

Top Textile Co

일본

SAB Industrial Clothing Accessories Plant

타인 호아

(Thanh Hoa)

62

Weixing Group

중국

Yi Da Denim Mill

남딘

(Nam Dinh)

60

Crystal Int Group

홍콩

[자료: 현지언론, KOTRA 하노이 무역관 종합]

베트남 섬유의류협회(VITAS)에 따르면, 2024년 기준 베트남 내 3800여 개가 넘는 섬유공장 중 약 70%는 의류(봉제) 생산을 담당하고 있으며, 섬유 생산과 직물 제조는 23%, 염색 공장은 4%에 불과한 것으로 나타났다. 이처럼 섬유 산업 내 생산 구조는 봉제에 집중되어 있으며, 직조 및 염색 부문은 상대적으로 취약한 상황이다.

베트남은 원사 생산과 봉제 능력 면에서는 경쟁력을 확보하고 있지만, 직물 제조 및 염색 가공 부문의 발전은 상대적으로 뒤처져 있다. 이로 인해 국내 원단 공급이 충분히 이뤄지지 못하고 있으며, 섬유·의류 산업 내 기업 간 연계성도 미흡한 실정이다. 결과적으로 원부자재의 국내 조달률이 낮아 수입 의존도가 높아지고 있으며, 산업무역부에 따르면 베트남 섬유·의류 기업의 현지화율은 약 40~45%에 그치고 있다.

특히 섬유 및 염색 산업의 발전이 더디게 진행되면서, 직물 생산에 대한 국내 투자가 제한되고, 패션 디자인 및 고부가가치 창출 영역에서의 혁신도 더디어지는 실정이다. 현재 베트남 섬유 산업은 원사를 생산해 수출하는 반면, 직물은 여전히 수입에 의존하는 구조적 불균형을 안고 있다.

이러한 구조적 한계는 최근 인건비 상승과 인플레이션 등 외부 환경 변화에 따른 주문량 감소와 맞물리며 베트남 섬유업계의 수익성에도 영향을 미치고 있다. 대부분의 의류 제조 업체들은 여전히 바이어가 제공한 자재를 바탕으로 생산하는 아웃소싱 방식에 의존하고 있으며, 독자적인 브랜드 개발이나 부가가치 창출에는 한계가 있는 것으로 평가된다.

결과적으로 베트남 섬유·의류 산업은 생산 구조의 불균형, 높은 수입 의존도, 투자 제약, 글로벌 경쟁 심화, 그리고 미국 시장에 대한 과도한 의존이라는 복합적인 구조적 과제에 직면해 있으며, 중장기적 산업 경쟁력 강화를 위한 전략적 대응이 필요한 시점이다.

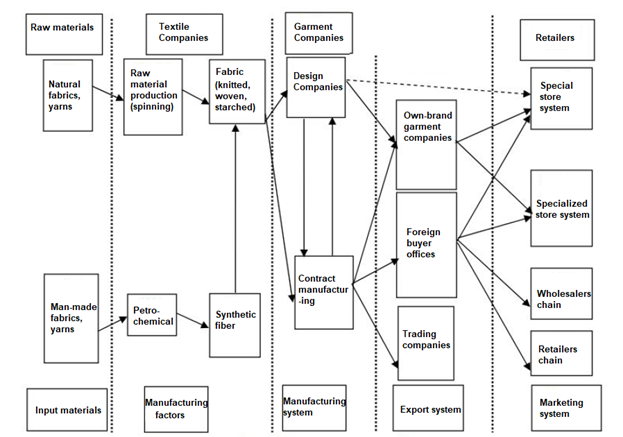

<베트남 섬유·의류산업 밸류체인>

[자료: Kirin Capital]

FiinGroup이 2025년 2월에 발표한 최신 보고서에 따르면, 베트남 의류시장은 도시화의 가속, 가처분 소득 증가, 고급 브랜드에 대한 소비자 관심의 확대를 기반으로 연평균 9~10%의 성장률을 보이며 2025년까지 시장 규모가 약 35억 달러에 이를 것으로 전망된다. 내수 시장의 확장과 더불어, 베트남의 섬유 및 의류 수출 또한 중장기적으로 회복세를 보이고 있다.

베트남의 섬유·의류 수출은 2022년 370억 달러를 기록하며 정점을 찍은 후, 2023년에는 글로벌 경기 둔화의 여파로 수출액이 감소했다. 그러나 2024년에는 전년 대비 11.0%의 성장률을 보이며 다시 370억 달러 수준을 회복했다. 이는 글로벌 수요 회복세에 따른 반등으로 해석된다.

다만 세부 품목별로는 차이를 보였다. 섬유·원사 수출은 변동성이 큰 흐름을 보였으며, 2024년에는 1.35%의 완만한 성장률을 기록하는 데 그쳤다. 이러한 수출 회복과 동시에 베트남은 2024년에도 무역 수지 흑자를 유지하며, 강한 수출 기반을 입증했다. 그러나 이와 동시에 생산에 필요한 원자재의 상당 부분을 수입에 의존하고 있다는 점도 분명히 드러나고 있다.

<베트남 섬유·의류 수출입 동향>

(단위: USD, 십억,%)

2020

2021

2022

2023

2024

2024

성장률

수출

의류

29.81

32.75

37.56

33.33

37.03

11.1%

섬유·원사

3.73

5.61

4.71

4.35

4.41

1.35%

원자재

21.53

26.36

27.96

24.05

27.65

15.0%

수입

<베트남 주요 섬유·의류 수출품목>

(단위: US% 억, %)

[자료: GTA]

Global Trade Atlas에 따르면, 베트남 섬유·의류의 핵심 수출 품목인 HS 코드 61(편물 또는 뜨개질한 의류)과 HS 코드 62(편물 또는 뜨개질하지 않은 의류)의 수출액은 2023년에 큰 폭으로 하락했다. 2022년에는 약 329억2000만 달러를 기록했으나, 2023년에는 292억 달러로 11.28% 감소했다.

이러한 수출 감소의 원인으로는 글로벌 소비 둔화, 고물가로 인한 인플레이션, 미국과 유럽 등 주요 시장에서의 소비 지출 감소가 주요하게 작용했다. 여기에 더해, 글로벌 패션 브랜드들의 재고 과잉 문제, 러시아-우크라이나 사태에 따른 공급망 불안정성도 수출에 부정적인 영향을 끼친 요인으로 분석된다.

아울러 중국, 방글라데시, 인도, 인도네시아, 파키스탄, 터키 등 섬유 강국들의 공격적인 시장 확장이 베트남의 글로벌 점유율에 추가적인 압력을 가하고 있다. 특히 이들 국가는 원자재 자급력, 친환경 인프라 도입, 정부 차원의 수출지원 정책 등에서 경쟁 우위를 확보하고 있어, 베트남이 직면한 도전 과제는 더욱 복합적이다.

이러한 어려움에도 불구하고, 베트남은 여전히 글로벌 섬유 시장의 주요 국가로 자리하고 있다. 외국인 직접투자(FDI) 프로젝트의 유입은 베트남 섬유·의류 산업의 생산 능력과 수출 규모 확대에 기여했다. 그 결과, 베트남은 현재 중국, 방글라데시에 이어 세계 3위의 섬유·의류 수출국으로 자리 잡았다.

2023년 기준, 미국은 베트남 섬유·의류 수출의 최대 시장으로, 전체 수출의 47.50%를 차지하며 138억7000만 달러 규모를 기록했다. 일본은 두 번째로 큰 시장으로, 베트남 섬유·의류 수출의 12.3%를 차지했다. 한국 역시 주요 시장이지만, 일본과 중국보다 낮은 9.55%의 점유율을 기록하며 뒤를 이었다.

<2023 베트남 섬유,의류 수출시장 점유율>

(단위: %)

[자료: Global Trade Atlas, 2025.3.17.]

<베트남 주요 섬유·의류 수출 품목별 상위 10개 주요 국가>

(단위: US$)

2021

2022

2023

No

HS code

61

62

61

62

61

62

1

미국

9,880,393,781

6,461,725,722

8,266,606,371

6,452,541,215

7,825,849,448

6,045,911,053

2

일본

1,569,960,379

1,451,265,637

1,574,463,879

1,717,952,059

1,900,395,429

1,690,244,583

3

대한민국

1,105,028,502

1,916,708,418

1,700,667,460

2,424,052,225

988,644,029

1,800,804,799

4

캐나다

498,820,516

434,973,595

585,260,502

524,351,237

524,685,928

525,552,150

5

네덜란드

339,762,395

369,476,496

399,354,245

499,594,310

462,787,103

479,396,454

6

중국

466,801,708

507,841,093

395,185,899

499,572,748

388,873,981

499,087,238

7

독일

313,140,124

465,582,378

356,556,812

583,378,078

327,286,264

476,940,014

8

영국

251,299,094

324,608,187

267,473,835

432,578,282

246,104,875

375,694,845

9

스페인

49,091,721

253,390,840

70,268,578

323,454,870

159,798,369

360,494,232

10

러시아

187,588,942

179,438,417

113,089,802

113,086,331

128,346,732

345,354,038

WORLD

16,243,391,645

14,033,913,829

16,531,958,272

16,383,493,333

14,762,778,782

14,440,794,842

[자료: Global Trade Atlas, 2025.3.17.]

<베트남 섬유 및 의류 산업 SWOT 분석>

구분

내용요약

강점

숙련된 노동력 보유

글로벌 브랜드 생산경험 풍부

섬유 수출 비중 높음

FTA 및 전략 파트너십 활용 가능

약점

중국 원자재 의존도 높음

친환경, 디지털 전환에 자금 부족

친환경 정책 및 지원에 대한 명확성 부족

직물 및 염색 분야의 낮은 역량

기회

정부의 현지화율 확대 정책

글로벌 공급망 다변화 수혜

친화경소재 개발에 적극적

스마트 공장 등 디지털 전환 가속

위협

방글라데시, 인도 등과 경쟁 격화

친환경 규제 기준 강화

미국발 관세 정책 변동성

수요 감소 및 공급망 불안정

[자료: KOTRA 하노이 무역관 정리]

시사점

베트남 섬유·의류 산업은 글로벌 공급망 변화와 친환경 전환이라는 흐름 속에서 전략적 기회와 구조적 제약을 동시에 안고 있다. 이와 같은 산업 변화 속에서 공급망 다변화, ESG 대응, 기술 전환 등의 측면에서 다음과 같은 시사점을 도출할 수 있다.

첫째, 베트남은 숙련된 노동력과 안정적인 생산 인프라를 기반으로 글로벌 패션 브랜드의 핵심 생산기지로 자리 잡고 있다. 특히 19개의 FTA와 12개의 전략적 파트너십을 통해 시장 접근성이 뛰어나며, 미국·EU·일본 등 주요 시장과의 연결성이 높다. 이는 우리 기업이 글로벌 바이어를 대상으로 한 OEM/ODM 생산기지 확보를 고려할 경우, 베트남이 전략적 후보지로 유효함을 시사한다.

둘째, 베트남 정부는 섬유산업을 국가 전략산업으로 지정하고 현지화율 친환경 산업단지 조성 등을 통해 경쟁력 강화를 추진 중이다. 다만, 여전히 원자재의 약 70%를 중국에 의존하고 있으며, 직물·염색 공정의 내재화 수준이 낮아 생산체계의 자립성이 부족하다는 점은 우리 기업의 진출 시 리스크 요인으로 작용할 수 있다. 이에 따라, 원자재 또는 염색 등 전방산업에서의 협력 기회 발굴이 필요하다.

셋째, 베트남은 친환경 전환과 디지털 전환에 속도를 내고 있으며, 파인애플·사탕수수·굴 껍데기 등 천연 소재 활용, 무염색 기술 도입, 태양광 공장 등 ESG 기반 투자를 확대하고 있다. 이 같은 흐름은 향후 글로벌 수출 조건에서 친환경 인증이 중요한 경쟁 요소가 될 것임을 의미한다. 우리 기업도 친환경 기술을 보유하고 있거나 ESG 제품 생산이 가능한 경우, 현지 시장과의 접점을 확대할 수 있다.

넷째, 글로벌 경기 둔화와 경쟁국의 부상은 베트남 섬유산업의 수출 동력을 제한하고 있다. 미국·EU의 수요 감소, 재고 과잉, 지정학적 리스크 등 외부 요인이 여전히 존재하며, 방글라데시, 인도 등 저임금 국가와의 경쟁이 치열해지는 상황에서 가격 외의 차별화 전략이 요구된다. 이에 따라, 우리 기업은 단순한 저비용 전략보다는 기술력, 납기 대응력, 친환경 설계 등 복합 경쟁력을 바탕으로 현지에서 차별화된 포지셔닝을 마련할 필요가 있다.

다섯째, 베트남 정부는 디지털 전환을 위한 세제 혜택과 장학 프로그램 등을 확대하고 있으며, 기업의 생산성과 기술 도입을 적극 유도하고 있다. 우리 기업은 디지털 공정관리 시스템, 스마트 생산 설비 등 한국의 기술을 접목한 방식으로 협력 모델을 구축할 수 있으며, 이러한 기술 이전 및 공동 투자 방식은 장기적 파트너십의 기반이 될 수 있다.

마지막으로, 최근 불거진 트럼프發 상호관세 부과로 베트남은 경쟁국 대비 고율의 관세에 노출됐다. 미국 현지시간 기준 4월 9일 자로 베트남을 포함한 주요국 대부분에 90일간 상호관세 유예 조치가 내려진 상황이나, 베트남이 향후에도 글로벌 공급망의 핵심에 위치할 수 있을지 여부가 중대한 시험대에 오른 현 상황에서, 베트남-미국 간 무역 및 관세 협상을 면밀히 주시하고 기민하게 대응할 필요가 있다.

결론적으로 베트남 섬유 산업에서 성공적인 진출을 위해서는 위의 다방면의 리스크 및 기회요인을 고려한 전략적 접근 방식이 필수적이다.

자료: 베트남 통계청, 베트남 관세총국, 베트남 산업무역부, Decision 1643/QD-TTg, Decree 111/2015/ND-CP, GTA, 베트남섬유협회(VITAS), FiinGroup, Statista, Kirin Capital, 현지언론, 각 기업 홈페이지, KOTRA 하노이 무역관 자료 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (2025년 베트남 섬유의류 산업 정보)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

베트남 인스턴트 라면 시장 동향

베트남 2025-04-11

-

2

2025년 베트남 자동차산업 정보

베트남 2025-04-02

-

3

이집트 건강 라이프 스타일 확산, 휴대용 블렌더의 신규 트렌드 형성

이집트 2025-04-11

-

4

카타르의 기후 변화 대응 및 탄소 감축 노력

카타르 2025-04-14

-

5

베트남 100대 기업을 통해 베트남 산업을 엿보자

베트남 2016-09-29

-

6

2025년 브라질 자동차부품산업 정보

브라질 2025-04-11

-

1

2025년 베트남 자동차산업 정보

베트남 2025-04-02

-

2

2024년 베트남 전력 및 에너지 산업 정보

베트남 2024-12-10

-

3

2024 베트남 건설산업 정보

베트남 2024-11-06

-

4

2024년 베트남 커피 산업 정보

베트남 2024-10-02

-

5

2024년 베트남 스마트 농업 산업 정보

베트남 2024-06-17

-

6

2023년 베트남 금융산업 정보

베트남 2024-01-04