-

2024년 스웨덴 반도체 산업 정보

- 국별 주요산업

- 스웨덴

- 스톡홀름무역관 채정원

- 2024-11-11

- 출처 : KOTRA

-

스웨덴, 전력반도체 분야 선도

1. 산업특성

□ 산업개요

스웨덴의 반도체 산업은 인공지능, 통신, 사물인터넷, 자율주행차 등 첨단기술 수요와 혁신에 대한 국가차원의 적극적인 관심으로 수년간 성장해왔다. 특히 스웨덴은 1980-90년대부터 ABB, Ericsson과 같은 기업들이 전력 전자 및 전력 변환장치에 대한 투자를 진행해 연구·개발 전문성과 생산 노하우를 보유하게 됐다.

스웨덴의 반도체 산업은 학술 연구 및 산학 협력을 수행하는 반도체 연구소, 반도체 회로설계, 측정기기, 장비 생산해 판매하는 기업, 전자제품을 생산하는 반도체 구매기업(ABB, Ericsson, Saab, Volvo 등)으로 이뤄져 있다. 비즈니스 스웨덴의 조사에 의하면, 반도체 산업에 약 60여개의 기업이 있으며 대부분은 반도체 회로 설계 또는 엔지니어링 관련 기업이다.

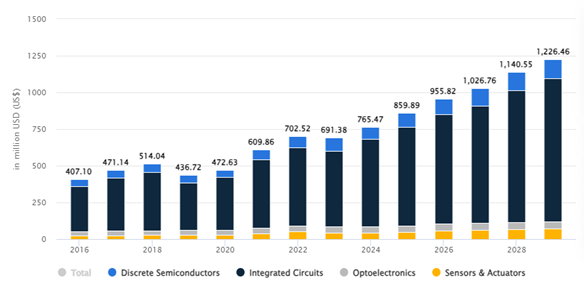

2024년 기준, 스웨덴 반도체 시장 매출은 약 7억6500만 달러로 예상되는 가운데, 주력분야인 집적회로가 그 중 약 5억9500만 달러로 전체 매출의 약 77.7%를 차지하고 있다. 그 외 개별반도체 등도 2023년 이후 소폭상승세를 이어가고 있다. 2029년까지 스웨덴 반도체 매출은 약 12억2000만 달러에 이를 전망이다.

<스웨덴 연도별 반도체 매출 현황 및 예측>

(단위: US$ 백만)

[자료: Statista]

□ 정책 및 규제현황

2022년 유럽연합은 유럽 반도체 법안(European Chips Act)을 도입했고, 유럽 내 반도체 연구개발과 생산을 증진해 2030년까지 세계 반도체 시장 내 점유율을 20%까지 늘리는 것을 목표로 다양한 프로젝트를 시행하고 있다. 스웨덴 역시 유럽연합의 반도체 관련 정책 및 방향에 발맞춰 자국 내 반도체 제조사와 연구기관의 성장을 지원하고 있다.

○ 스웨덴 반도체 역량 센터 Swedish Chips Competence Center

스웨덴은 유럽 반도체 법 내 Chips Joint Undertaking program의 일환으로, 유럽 내 반도체 생태계를 강화하고 공급망의 회복력을 높이며 외부 의존도를 줄이는 것을 목표로, 혁신청(Vinnova)에서 룬드대학, 샬머스 인더스트리테크닉(Chalmers Industriteknik), 왕립공과대학간의 협력 프로젝트를 구성하고 이를 스웨덴 반도체 역량 센터 (Swedish Chips Competence Center)가 총괄하도록 지정했다. 이 센터는 딥테크 관련 기술을 다루는 중소기업 및 스타트업의 지식전달 허브로서 기업들에게 회로설계 교육 등을 제공하고 유럽연합의 파일럿 라인에 접근을 지원해 반도체 신기술을 시험해 볼 수 있도록 할 예정이다. 반도체 역량센터는 4년간 총 350만 유로(약 380만 달러)를 유럽연합과 스웨덴 혁신청에서 지원을 받을 예정이며 2024년 말 또는 2025년 초부터 운영이 시작될 예정이다.

○ 스웨덴 전략연구재단, 반도체 시스템 설계를 위한 ClassIC 연구센터 설립

유럽반도체 법 주요 투자사업인 유럽 내 반도체 제조에 스웨덴의 참여를 늘리기 위해, 스웨덴 전략연구재단(Swedish Foundation for Strategic Research)은 ClassIC 연구센터(Chalmers-Lund Center for Advanced Semiconductor System Design)를 설립해 총 6천만 스웨덴 크로나(약 550만 달러)를 지원하기로 했다. 이 기관을 통해 스웨덴은 반도체 시스템 설계 분야의 역량을 강화하는 것을 목표로 하고 있으며, 스웨덴 내 2개의 대학과 8개 기업 등, 총 10개의 파트너가 참여한다.

참여기관은 다음과 같다.

- 프로젝트 리더: Christian Fager (샬머스 공과대학 교수)

- 참여대학: 샬머스 공과대학, 룬드 대학

- 참여기업: Axis Communications, Ericsson, Qamcom Group, SAAB, Codasip, GlobalFoundries, STMicroelectronics, Acconeer

○ 북유럽 3국 연합 Nordic Chip Collaboration 발족

유럽연합 정책과 더불어, 스웨덴은 핀란드, 노르웨이와 함께 지속가능한 반도체 및 마이크로일렉트로닉스 산업을 위한 전략적 협력을 위해 2024년 Nordic Chip Collaboration이라는 협업 이니셔티브를 설립했다. 이 프로젝트는 스웨덴, 핀란드, 노르웨이 3국의 무역투자대표부 (Business Sweden, Business Finland, Innovation Norway)의 공식적인 협력을 통해 북유럽의 반도체 산업을 위한 공통의 가치를 창출하고 주요 시장에서 북유럽의 기술 및 생산입지를 강화하고자 하는 목표를 가진다. 약 3년전 발족했던 Nordic Battery Collaboration을 통해 북유럽 3국이 배터리산업의 기술 동향정보를 공유하는 등 프로젝트를 성공적으로 수행한 바 있으며, 2024년 10월 8일 웨비나를 통해 협업플랫폼 출범시켰고, 지속적인 협업을 구축할 예정이다.

□ 주요 기업 및 연구소 현황

스웨덴의 반도체 생산기업은 대부분 프론트엔드 공정에 집중돼 있다. Silex, IRNova, Smoltek 같은 기업이 주요기업이다. 프론트엔드 공정은 웨이퍼(집적회로의 핵심재료인 원판)위에 반도체 디바이스 및 회로를 형성하는 반도체 제조공정을 뜻한다. 반도체 소재, 부품분야에서는 Norstel (현재 글로벌 반도체 기업 STMicroelectronics가 인수), SweGaN, Hexagem, Kisab, 장비 분야에서는 Mycronic, Epiluvac, Obducat 등이 있다.

<스웨덴 반도체 산업 주요 기업>

분야

회사명

주요내용

집적회로(IC) 디자인

Qamcom

RF 및 통신 시스템 설계, 무선 통신기술 솔루션

SGA

전자기기 및 시스템에 대한 고급설계, 개발

Sivers Semiconductors AB

5G 통신시스템에 필요한 고주파 반도체 집적회로 설계

Stynective Labs

FPGA, ASIC 반도체 설계

Fingerprints

생체 인식 센서 집적회로 설계

CATENA

반도체 테스트 및 검증 솔루션

AlixLabs

원자층에칭(ALE) 미세공정 솔루션 개발 Fabless

Aconeer

저전력 레이더 센서 개발

Comheat

실리콘전력소자개발 시스템 설계

ShortLink

무선 통신 및 휴대용 제품을 위한 저전력 전자제품 개발

Imsys

AI, 임베디드 시스템, 자동화 설계

제조

Silex Microsystems

MEMS(마이크로 전기 기계 시스템) 제조하는MEMS Foundry

Polar Light Technologies

차세대 microLED 기술을 개발

Nanosc

나노기술 관련 반도체 소재, 공정 기술 제조

PiezoMotor

정밀한 모션 제어 피에조모터 개발 및 제조

Myvox

음향 및 전자기기 관련 솔루션

Coherent (Optoskand AB)

산업, 통신, 전자 및 계측 소재, 광학 및 레이저 시스템 제조 (글로벌기업 Coherent가 Optoskand 인수)

Beammwave

mmWave (밀리미터파) 기술 기반 RF 반도체 설계, 초고속 데이터 전송, 5G 네트워크 핵심 반도체 솔루션

SiTek Electro Optics

전자기기, 광학 센서기술 및 모듈개발, 생산

IRnova

적외선 광전자소재 R&D

IDMs

Gapwaves

고주파 대역 차량 통신 및 5G 네트워크 등 안테나 기술

Exeger

태양광 기술 Powerfoyle 개발, 딥테크 회사

Myvox Ultrasonics

초음파 기술 기반 제품개발

ScandiNova

고주파 전자기기 및 소스 시스템 설계 및 제조

GOMspace

우주 산업을 위한 소형 위성 솔루션

SenSic Gas Sensors

가스 센서 개발, 환경 모니터링 및 안전 솔루션

SICK Sverige

(SICK Sensor Intelligence)

산업 자동화 및 물류 분야 센서 및 자동화 기술개발 및 제조, 독일에 본사가 위치한 글로벌기업

EDA,

Core IPZeroPoint

반도체 성능과 전력 효율성을 높이는 기술을 개발

Packet Architects

클라우드 서비스, 데이터 센터를 위함 고성능 네트워킹 솔루션

arm

에너지 효율 마이크로프로세서 아키텍처로 알려진 반도체, 소프트웨어 디자인 기업

Xenergic

전자 기기 에너지 효율성을 높이는 저전력 메모리IP

Synopsys

EDA, 반도체 칩 설계 및 검증 소프트웨어, 서비스 제공

Cadint Sweden

전자 설계 및 제조 서비스, 제품개발 및 프로토타입, 생산과정 지원

소재, 부품

Norstel

(STMicroelectronics)

실리콘 카바이드(SiC) 웨이퍼 제조

Smoltek

탄소 나노기술, PEM전해조 기술 연구, 수소산업 솔루션개발

Kisab

실리콘 카바이드(SiC) 기판

SweGaN

GaN-on-SiC 에피택셜 웨이퍼 개발

Hexagem

룬드 대학의 스핀오프 회사, GaN-on-silicon 웨이퍼 기술개발

Graphensic

실리콘 카바이드(SiC) 위에Epitaxial Graphene 소재

Coherent (Optoskand AB)

산업, 통신, 전자 및 계측을 위한 고품질 소재, 광학 및 레이저 시스템 제조

Mat4Green Tech AB

인듐 주석 산화물(ITO) 생산, 인듐 재활용

장비

Mycronic

반도체, 디스플레이 제조 생산장비

Epiluvac

SiC, GaN 에피택셜 층 생산을 위한 화학 기상 증착(CVD) 장비 제작

Midsummer

태양광 패널 관련 장비 생산, CIGS 태양광 제조 장비 중 하나인 DUO 시스템 제공하는 청정 에너지 기술업체

Epinovatech

신호 처리와 통신 시스템 개발

Veeco

LED, MEMS, 전력 소자 및 첨단 반도체 패키징 관련 첨단공정장비제공

Obducat

나노 및 마이크로 구조 제작을 위한 리소그래피 기술 제공

Alix Labs

ALE 기술 APS (Atomic Layer Pitch Splitting) 개발

NSS Water Enhancement Technology

고순도 물(UPW) 생성하는 장비(Water Enhencement Tool) 개발

Ecxcillum

마이크로포커스 X선 튜브 개발, 제조

[자료: Business Sweden, RISE 및 각 기업 홈페이지, KOTRA 스톡홀름 무역관 정리]

또한 스웨덴은 여러 대학을 중심으로 교육과정 및 산학협력 연구소 등을 운영하고, 또한 국립 연구소와 국내외 기업들이 협력해 연구할 수 있는 테스트베드 환경을 갖추고 있어 수준 높은 R&D 역량을 보유하고 있다.

<스웨덴 반도체 산업 주요 대학 및 연구기관>

대학교

주요학과 및 연구소

왕립공과대학 (KTH)

Micro and Nanosystems.

Integrated Devices and Circuits

Electronics and Embedded Systems

샬머스 공과대학

(Chalmers University of Technology)

Department of Microtechnology and Nanoscience

Quantum Technology Laboratory

Nanofabrication Laboratory

린셰핑 대학

(Linköping University)

Department of Physics, Chemistry and Biology (IFM)

Thin Film Physics Division

Laboratory of Organic Electronics

룬드 대학

(Lund University)

Department of Electrical and Information Technology

Division of Solid State Physics

Lund Nano Lab

웁살라대학교

(Uppsala University)

Department of Materials Science and Engineering

Solid State Electronics Research Group

Ångström Laboratory

룰레오 공과대학

(Luleå University of Technology)

Department of Engineering Sciences and Mathematics

EISLAB (Embedded Internet Systems Laboratory)

미드 스웨덴 대학

(Mid Sweden University)

STC (Sensible Things that Communicate)

Electronics Design Division

연구소

주요내용

RISE

스웨덴 국립연구소로 반도체, 전력전자분야 연구를 포함한 다양한 산업분야 혁신지원, 유럽에서 4번째로 규모가 큼

MyFab

마이크로, 나노 제조를 위한 국가 인프라, 반도체 및 나노 장치 개발을 위한 최첨단 시설제공, 연구 및 제조 공정 지원

Electrum Lab

RISE 가 운영하는 반도체 및 마이크로시스템 개발을 위한 테스트베드, 소자설계, 공정개발 연구

ProNano

RISE가 운영하는 나노소재 및 반도체 공정 테스트 지원하는 테스트베드, 클린룸, 스캐닝 전자 현미경(SEM) 등 제공

NanoLund

룬드 대학의 나노과학 연구소, 스웨덴 정부의 전략적 연구 자금을 지원받는 스웨덴 최대 규모의 나노소재, 기술 연구소

[자료: 각 대학 및 연구기관 홈페이지, KOTRA 스톡홀름 무역관 정리]

□ 주요 이슈

○ 스웨덴 내 대규모 반도체 생산 공장 건설에 대한 논의

스웨덴은 반도체 설계, 개발과 기술 연구에 강점을 가지고 있지만, 실제 대규모 생산 시설은 부족한 상황이다. 스웨덴 국립연구소 RISE보고서에 의하면 과거에 대규모 반도체 생산을 위해 몇 차례 이니셔티브를 추진했지만 잘 이뤄지지 않았고, Ericsson도 90년대 중반에 스톡홀름 시스타에 ASIC 반도체 파운드리를 설립했지만 10년도 채 지나지 않아 해체됐다고 한다.

업계 전문가들은 R&D 연구기관의 근접성과 지질학적 조건 등 스웨덴이 대규모 반도체 생산에 적합한 조건을 갖추고 있다고 한다. 그러나 반도체 생산은 대규모 자본을 투입하는 장기적인 투자이기 때문에 RISE는 스웨덴의 강점 분야에 대한 새로운 테스트 또는 파일럿 생산 시설에 투자하거나 유럽프로그램 참여하는 등 국제 협력 플랫폼을 구성해 공공 및 민간 투자 모델을 개발 개발하는 전략이 더 바람직할 것이라고 제안했다.

□ 최신 기술 동향

○ 와이드밴드갭(WBG) 전력 반도체 개발에 주력

전통적으로 자동차 제조강국인 스웨덴은 2010년대 이후 전기차의 핵심 부품인 전력 변환 및 고속 스위칭 장치에서 중요한 역할을 하는 화합물 반도체 개발에 앞장서 왔다. 이는 밴드갭(전자가 지나는 길)이 넓은 질화갈륨(GaN)이나 실리콘 카바이드(SiC) 같은 화합물 소재를 이용한 와이드밴드갭(WBG) 전력 반도체 기술로, 스웨덴이 집중하고 있는 차세대 기술이다. 통신, 방산, 전력 변환 등의 고부가가치 영역에서 와이드밴드갭 반도체 기술이 활용돼 6G 통신과 같은 미래 기술에 중요한 기여할 것으로 보인다.

○ RF 및 전력반도체 소재 질화갈륨(GaN) 반도체 개발 및 제조능력 확대를 위한 투자유치

최근 스웨덴 내 질화갈륨 반도체 분야 기업들이 투자유치를 통해 장기성장과 연구개발을 가속화해 스웨덴 내 제조 능력 확대와 신기술 상용화를 이루고자 하는 움직임이 있다. 고성능 6인치 질화갈륨-실리콘 카바이드 (GaN on SiC) 에피택셜 웨이퍼 개발·제조 기업 SweGaN은 2024년에 총 1200만 유로(약1300만 달러) 규모의 투자를 유치했다. 에피택셜 웨이퍼란 원판모양의 기판인 웨이퍼위에 반도체 재료를 원자단위로 성장시키는 기술이다. 스웨덴 발렌베리 그룹의 자회사 Navigare Ventures, 대만의Wafer Works Corporation, 미국의 Lifelike Capital을 비롯해, 한국의RFHIC(GaN소자 및 고전력 반도체 부품 및 시스템 제조업체)와 BRV캐피탈 매니지먼트 등이 주요 투자자다.

2. 산업의 수급현황

□ 스웨덴 반도체 수출입현황

스웨덴 반도체 산업의 주력분야인 집적회로가 포함된 HS 코드 8542, 반도체 화합물소재가 포함된 HS 코드 3818, 그리고 웨이퍼 등 제조에 사용되는 기계가 포함된 HS 코드 8486의 수출입 현황은 다음과 같다.

○ 집적회로 수출입 현황

스웨덴의 전자 집적회로(HS코드 8542)의 수출액은 2023년 기준 약 3억6050만 달러로, 전년대비 약 30% 감소했다. 최대 수출국은 폴란드, 에스토니아, 중국, 독일 순으로 수출전체의 약 44.9%의 비중을 차지한다. 對한국 집적회로 수출은 127만 달러로 32위, 수출 총액대비 0.2%를 차지했다.

<전자집적회로 (HS코드 8542) 수출 현황>

(단위: US$천, %)

순위

국가

수출규모

점유율

증감률

2021

2022

2023

2023

’23/’22

총계

386,053

514,821

360,502

100

-30.0

1

폴란드

28,523

54,209

49,714

13.8

-8.3

2

에스토니아

32,713

33,226

47,786

13.3

43.8

3

중국

61,051

53,844

35,933

10.0

-33.3

4

독일

24,999

68,691

28,547

7.9

-58.4

5

멕시코

13,428

16,220

20,095

5.6

23.9

6

프랑스

3,847

11,519

19,020

5.3

65.1

7

미국

16,940

33,056

18,526

5.1

-44.0

8

이탈리아

15,053

37,320

15,950

4.4

-57.3

9

태국

14,296

20,210

13,737

3.8

-32.0

10

네덜란드

13,181

44,590

13,467

3.7

-69.8

32

한국

653

1,039

1,273

0.4

22.5

[자료: Global Trade Atlas, 2024.10.14.]

전자 집적회로(HS코드 8542)의 수입액은 2023년 기준 약 14억954만 달러로, 전년대비 9.8% 증가했다. 최대 수입국은 네덜란드, 독일, 타이완, 프랑스, 벨기에 순이며 한국은 6위로 수입 전체의 약 4.1%의 비중을 차지한다. 한국으로부터 집적회로의 수입은 계속 증가하고 있는 추세인데, 2023년에는 전년대비 66.6%가 증가했다. 2023년 기준 7위를 차지한 중국은 전년대비 63.5% 감소했다.

<전자집적회로 (HS코드 8542) 수입 현황>

(단위: US$천, %)

순위

국가

수입규모

점유율

증감률

2021

2022

2023

2023

’23/’22

총계

832,677

1,283,643

1,409,540

100

9.8

1

네덜란드

193,604

249,667

289,212

20.5

15.8

2

독일

134,922

220,196

286,885

20.4

30.3

3

대만

103,401

146,844

192,086

13.6

30.8

4

프랑스

63,875

85,219

152,473

10.8

78.9

5

벨기에

52,607

76,468

119,798

8.5

56.7

6

한국

12,353

35,069

58,429

4.1

66.6

7

중국

88,982

115,424

42,106

3.0

-63.5

8

미국

22,462

41,841

38,373

2.7

-8.3

9

필리핀

12,431

40,328

37,067

2.6

-8.1

10

말레이시아

22,644

55,991

26,435

1.9

-52.8

[자료: Global Trade Atlas, 2024.10.14.]

○ 반도체 소부장 수출입 현황

와이드밴드갭 전력 반도체 주 소재인 질화갈륨이 포함된 반도체 화합물 소재(HS코드 3818)의 수출규모가 최근 3년 중 2022년에 다소 위축됐던 가운데 2023년 기준 수출 총액은 약 1800만 달러로 전년대비 92.4% 증가했고, 對한국 수출은 31만 달러로 전년대비 162.2% 증가했다. 웨이퍼 장비 등 기계(HS코드 8486)의 수출 총액도 2023년 기준 약 1억 4847만 달러로 전년대비 74.7% 증가했고, 對 한국 수출은 1044만 달러로 중국, 미국에 이어 3위를 기록했다. 2023년 기준 반도체 화합물 소재(HS코드 3818)의 수입 총액은 약 2148만 달러로 전년대비 16.9% 하락했고, 웨이퍼 장비 등 기계(HS코드 8486)의 수입액은 약 5610만 달러로 전년대비 35% 상승했다. 각 품목별 수출입 현황은 다음과 같다.

<반도체 화합물 소재 (HS코드 3818) 수출 현황>

(단위: US$천, %)

순위

국가

수출규모

점유율

증감률

2021

2022

2023

2023

’23/’22

총계

29,954

9,391

18,067

100

92.4

1

이탈리아

8,955

3,532

11,705

64.8

231.3

2

스위스

237

627

1,790

9.9

185.3

3

미국

1,095

1,672

1,689

9.3

1.0

4

독일

52

4

1,475

8.2

39570.4

5

한국

16,306

121

318

1.8

162.2

6

일본

70

394

240

1.3

-39.1

7

싱가폴

35

829

219

1.2

-73.5

8

대만

172

871

198

1.1

-77.2

9

중국

1,576

473

99

0.5

-79.2

10

영국

746

576

94

0.5

-83.7

[자료: Global Trade Atlas, 2024.10.28.]

<반도체 화합물 소재 (HS코드 3818) 수입 현황>

(단위: US$천, %)

순위

국가

수입규모

점유율

증감률

2021

2022

2023

2023

’23/’22

총계

29,216

25,852

21,484

100

-16.9

1

대만

2,059

4,822

4,362

20.3

-9.5

2

중국

1,999

1,541

3,550

16.5

130.5

3

독일

11,400

4,516

2,480

11.5

-45.1

4

미국

3,573

3,126

2,352

10.9

-24.7

5

덴마크

744

1,522

2,077

9.7

36.5

6

일본

4,939

5,643

2,072

9.6

-63.3

7

핀란드

2,615

3,006

1,362

6.3

-54.7

8

네덜란드

785

907

1,069

5.0

17.8

9

영국

78

178

647

3.0

264.1

10

호주

0

0

547

2.5

222167.1

14

한국

477

80

108

0.5

34.6

[자료: Global Trade Atlas, 2024.10.28.]

<반도체 보울, 웨이퍼 등 제조에 사용되는 기계 (HS코드 8486) 수출 현황>

(단위: US$천, %)

순위

국가

수출규모

점유율

증감률

2021

2022

2023

2023

’23/’22

총계

136,448

84,980

148,477

100

74.7

1

중국

62,078

18,142

85,342

57.5

370.4

2

미국

15,277

28,660

33,427

22.5

16.6

3

한국

37,711

12,467

10,449

7.0

-16.2

4

일본

8,688

3,997

8,024

5.4

100.8

5

홍콩

23

69

5,893

4.0

8471.1

6

핀란드

1,122

671

1,495

1.0

122.6

7

대만

326

7,607

748

0.5

-90.2

8

영국

874

332

724

0.5

118.4

9

네덜란드

410

287

451

0.3

57.3

10

덴마크

54

134

388

0.3

190.2

[자료: Global Trade Atlas, 2024.10.25.]

<반도체 보울, 웨이퍼 등 제조에 사용되는 기계 (HS코드 8486) 수입 현황>

(단위: US$천, %)

순위

국가

수입규모

점유율

증감률

2021

2022

2023

2023

’23/’22

총계

33,844

41,569

56,108

100

35.0

1

독일

8,939

7,692

13,292

23.7

72.8

2

일본

9,149

6,887

9,833

17.5

42.8

3

영국

1,082

8,276

7,716

13.8

-6.8

4

대만

587

1,532

5,660

10.1

269.5

5

미국

1,969

10,820

4,157

7.4

-61.6

6

네덜란드

333

397

3,580

6.4

803.0

7

오스트리아

889

382

2,722

4.9

613.6

8

중국

2,750

1,582

2,582

4.6

63.3

9

이탈리아

1,851

454

2,326

4.1

412.5

10

프랑스

856

749

1,060

1.9

41.5

12

한국

489

405

402

0.7

-0.8

[자료: Global Trade Atlas, 2024.10.25.]

3. 진출 전략

□ SWOT 분석

<스웨덴 반도체 산업 SWOT분석>

강점 (Strengths)

약점 (Weakness)

- 다양한 반도체기술 연구 프로젝트에 대한 정부의 투자와 지원

- 와이드밴드갭 전력반도체, MEMS, 반도체 소부장 연구개발 등에 강점

- 자동차, 통신, 제조업 등 반도체 및 System-on-Chip수요가 있는 산업의 발달

- 대규모 제조시설 부족으로 인한 생산능력의 제한, 시장경쟁력 확보 필요

- 작은 내수 시장규모

기회 (Opportunities)

위협 (Threats)

- 반도체 육성 관련 다양한 유럽 지원 프로그램(유럽 반도체법)을 활용한 연구기회, 제조 확대 움직임

- 북유럽 및 기타 유럽, 글로벌 국가와의 협력, 투자유치 및 파트너십 기회 증가

-전력반도체, 통신 및 집적회로디자인 R&D협력 기회(MyFab인프라 등)

- 소부장 개발, 제조 기회: 나노기술 및 고급반도체 소재, 화합물 반도체(GaN 등)

- 주요 산업에 필요한 반도체의 높은 수입 의존도

- 전문인력양성을 위한 대학 및 양성기관 지원자 수 부족

- 반도체 공정에 사용되는 과불화화합물 (PFAS) 규제 입법 검토 중

□ 유망분야 및 진출전략

스웨덴 반도체 산업은 전력 반도체, 특별히 와이드밴드갭 전력 반도체 장비 및 신소재분야에 대한 연구 개발에 오랜 노하우를 가지고 있다. 와이드밴드갭 전력 반도체 기술은 글로벌 수요가 증가하고 있는 인공지능, 통신, 사물인터넷, 자동차 전력변환 등 미래기술과 밀접한 관계가 있어 이에 대한 연구개발과 제조수요가 지속적으로 증가하고 있다.

한국 또한 2024년부터 산업통상자원부가 수행하는 '화합물 전력반도체 고도화 기술개발사업'을 통해 전력반도체 상용화기술을 확보하고 전력반도체 밸류체인 역량을 강화하고자 하고 있어 전력반도체 분야에 대한 한-스웨덴 간 다양한 협력기회 모색이 필요할 것으로 보인다.

스웨덴은 연구개발 경쟁력에 비해 대규모 제조시설이 부족해 Global Trade Atlas에 따르면 2023년 기준 세계 반도체 시장에서 집적회로는 47위, 반도체 디바이스는 42위의 수출 순위를 차지했다. 이에 반해 한국은 메모리반도체 및 집적회로 대규모 생산에 대한 경쟁력이 뛰어나므로 스웨덴 기업들과 파트너십 등을 통해 시너지 효과를 낼 수 있을 것으로 기대된다. 이미 일부 한-스웨덴 기업들 간의 글로벌 시장 진출을 위한 상호보완적 교류가 진행중에 있고 2024년 주요 투자 및 협력 사업은 다음과 같다.

○ 스웨덴은 한국 반도체 장비 제조업체 인수, 한국은 스웨덴 소부장 업체에 투자

스웨덴의 산업용 장비 및 공구 기업인 Atlas Copco Group이 2024년 상반기 한국 반도체 진공 밸브 제조업체 프리시스(Presys)를 인수했다. 이로써 프리시스는 Atlas Copco의 진공 기술 사업부문 반도체 챔버 솔루션사업부에 소속됐다. 한국의 RFHIC와Ignite Innovation, BRV캐피탈 매니지먼트도 스웨덴 질화갈륨-실리콘 카바이드 에피텍셜 웨이퍼 제조업체인 SweGaN에 투자를 했다.

○ 학술회의를 통한 최신동향 교류 및 R&D파트너 발굴

한-스웨덴 간 반도체 학술 회의나 세미나를 통해 최신 기술 동향과 연구개발을 위한 교류도 진행되고 있다. RISE와 주한 스웨덴무역투자대표부(Business Sweden)는 2023년 반도체 소재 부품 장비 기술 세미나를 개최했던 것에 이어 2024년 10월에도 전력반도체에 관한 포럼을 개최했다. 이를 통해 양국의 강점을 살린 협업 전략과 R&D파트너 발굴기회를 모색 중이다.

○ 스웨덴의 테스트베드(Test-bed)를 통한 반도체 연구개발 협력

지난 2024년 10월 22일, 한국 기업 현대모비스는 스웨덴 국립연구소 RISE와 함께 협력해 차세대 차량용 전력반도체를 연구 조사 및 개발을 진행해온 것을 발표했다. 현대모비스에 따르면, 전력반도체의 대표라 할 수 있는 실리콘 IGBT부분 양산검토를 시작했고, 이와 더불어 밸류체인을 구축하는 과정 중 RISE와 협력 연구를 시작하게 됐다고 한다. 현대모비스는 기존에는 Fabless업체로 설계분야에 집중해왔지만, 전력반도체 개발의 중심에 있는 스웨덴 RISE의 테스트베드인 Electrum에서 직접 공정을 통해 자사구조반도체를 구현하기 위한 공정을 진행하고 있다.

□ 진출 시 유의사항

스웨덴은 유럽연합의 화학물질 관리제도인 REACH(Registration, Evaluation, Authorisation and Restriction of Chemicals) 규정을 준수한다. 이는 스웨덴으로 수입되는 모든 화학물질의 등록, 평가, 인허가 및 제한을 통해 화학물질을 관리하는 제도다.

또한 2023년 스웨덴은 독일, 네덜란드, 덴마크, 노르웨이와 함께 영원히 분해되지 않아 환경 및 건강에 영향을 미치는 화학물질인 과불화화합물(PFAS)의 사용 제한을 유럽화학물질청(ECHA)에 제출했다. PFAS에는 반도체 공정에 사용되는 물질들이 포함돼 있어 이 규제가 시행될 경우 PFAS물질에 대한 유럽 내 생산 및 수입이 제한되는 등 반도체 산업에 영향을 미칠 것으로 예상된다. 이에 스웨덴 반도체 시장으로 진출 시 관련 화학물질 규정과PFAS 규제안의 입법동향에 대한 주시가 요구된다.

□ 시사점

2023년 기준 스웨덴 집적회로, 반도체 소재, 제조장비의 對한국 수출규모는 한국의 총 수입 규모의 0.1% 내외의 점유율을 가지고 있다.

<한국의 반도체 품목별 수입 현황>

(단위: US$천, %)

품목

순위

국가

수입규모

점유율

증감률

2021

2022

2023

2023

’23/’22

전자

집적회로

(HS코드 8542)총계

50,339,776

62,400,258

51,685,861

100.0

-17.2

1

대만

14,604,243

19,398,799

17,283,314

33.4

-10.9

2

중국

20,729,680

23,504,783

16,816,793

32.5

-28.5

3

일본

3,182,959

5,302,034

5,058,786

9.8

-4.6

32

스웨덴

631

985

1,872

0.0

90.0

반도체 화합물 소재

(HS 코드 3818)총계

2,315,348

2,541,169

2,388,962

100.0

-6.0

1

중국

563,395

777,186

797,984

33.4

2.7

2

일본

948,142

897,605

735,426

30.8

-18.1

3

싱가폴

371,693

386,504

343,330

14.4

-11.2

19

스웨덴

79

83

389

0.0

370.5

반도체 웨이퍼 장비 등 기계

(HS 코드 8486)총계

22,214,512

20,142,344

17,336,367

100.0

-13.9

1

네덜란드

6,552,952

5,553,092

5,409,699

31.2

-2.6

2

미국

5,972,742

5,256,785

3,882,385

22.4

-26.2

3

일본

5,440,963

5,085,140

3,560,965

20.5

-30.0

17

스웨덴

42,823

12,964

10,816

0.1

-16.6

[자료: Global Trade Atlas, 2024.11.10.]

그러나 한-스웨덴 간 반도체 투자 및 기술협력을 통해 향후 양국의 반도체 시장에 변화가 예상된다. 특별히 한국의 대표 수출품목인 메모리, 시스템 반도체와는 달리 전력반도체 시장에서 한국은 90%이상 수입에 의존하고 있는 가운데, 와이드밴드갭(WBG) 소재와 전력반도체 연구 개발 및 양산 분야의 협력이 양국에 상호보완의 효과를 낼 것으로 기대된다.

스웨덴 국립연구소 RISE는 앞서 언급한 현대모비스와의 협업 외에도 한국 기업 및 연구기관들과 다양한 프로젝트를 수행하고 있다. 지난 10월 30일에 열린 한국-스웨덴 전력반도체 포럼에서 RISE와 한국자동차연구원 간의 실리콘 카바이드를 이용한 고효율 고전압 PTC 히터 개발 공동 연구와 RISE와 레보텍(Revotech)과의SiC MOSFETs를 이용한 전기차용 고효율 시스템 프로젝트 등이 소개됐다.

현재 한국의 전력반도체 생산 시장은 초기단계로 새로운 시장 진입에 대한 연구 개발이 필수적이라 할 수 있다. 스웨덴 연구기관 및 기업과의 공동연구, 투자, 협력의 기회가 확대되고 있는 만큼 전력반도체 분야에서 연구 협력을 통해 우리기업의 진출기회와 생산력을 확장할 수 있을 것으로 기대된다.

자료: 유럽반도체법(European Chips Act), EU집행위, RISE, 스웨덴 지역 경제 개발청 (tillväxtverket), 스웨덴혁신청(vinnova), Semiconductors by Sweden Alliance, Business Sweden, Nordic Innovation, 산업통상자원부, 한국무역협회, EU 산업별 관련 법규 동향 (KOTRA 브뤼셀무역관 작성 자료), 현대모비스, SweGaN, Statista, Global Trade Atlas, KOTRA 스톡홀름 무역관 자체 자료종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (2024년 스웨덴 반도체 산업 정보)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

일본 의료기기 시장, 지피지기면 백전불태!

일본 2024-11-11

-

2

2024년 싱가포르 반도체 산업 정보

싱가포르 2024-11-11

-

3

폴란드 바이어가 알려주는 뷰티 시장 진입 전략

폴란드 2024-11-11

-

4

'미니'로 작아지거나 '메가'로 커지거나! 중국 간식 판매의 혁신

중국 2024-11-11

-

5

그리스 자동차 배터리 시장동향

그리스 2024-11-11

-

6

대만 반도체 제조용 장비 시장동향

대만 2024-11-13

-

1

2024년 스웨덴 전력산업 정보

스웨덴 2024-12-18

-

2

2021년 스웨덴 의료기기산업

스웨덴 2021-11-30

-

3

2021년 스웨덴 산업개관

스웨덴 2021-11-29

-

4

2021년 스웨덴 자동차산업

스웨덴 2021-11-27

-

5

2021년 스웨덴 에너지산업

스웨덴 2021-11-27

-

6

2021년 스웨덴 ICT 산업

스웨덴 2021-11-24

- 이전글

- 다음글