-

베트남 소매시장·유통망 동향 및 트렌드

- 트렌드

- 베트남

- 호치민무역관 박하림

- 2023-06-19

- 출처 : KOTRA

-

전통과 현대, 온라인과 오프라인이 혼재하는 베트남 소매 시장

주요 온오프라인 유통망별 특징 파악을 통한 접근 필요

글로벌 경제침체에도 성장 중인 베트남 소매시장

베트남 정부의 2023년 GDP 성장률 6.5% 목표에도 불구하고 세계적인 경제 침체의 영향으로 1분기 GDP 성장률은 3.32%에 그쳤다. 베트남의 1분기 수출액은 전년 동기 대비 8.33% 감소했고, 3월 제조업 구매관리자지수(PMI)는 47.7 포인트를 기록하는 등 제조건설업은 역성장을 보였으나 서비스업은 전년 동기보다 더 높은 6.79%의 성장률을 달성하며 전체 GDP의 플러스 성장을 견인했다.

서비스업의 성장을 조금 더 자세히 들여다보면, 2022년 3월부터 국제 관광객 유치를 위해 적극적으로 시행한 개방 정책, 지속적인 가구별 가처분소득 증가를 토대로 음식숙박업이 전년 동기 대비 25.98% 성장했으며, 도소매업이 8.09%, 금융보험업이 7.65%, 운수 및 창고업이 6.85% 성장하며 뒤를 이었다.

<2022-2023 1분기 베트남 GDP 성장률 비교>

(단위: %)

[자료: 베트남 통계총국(GSO)]

미·중 무역분쟁, 팬데믹, 러시아-우크라이나 사태 등 외부의 악재에도 불구하고 최근 4년간 1분기 판매액 기준 베트남의 소매시장은 꾸준한 성장세를 보이고 있다. 이러한 성장 요인으로는 앞서 언급한 관광산업 회복, 가구소득 증가 외에도 베트남 정부의 인플레이션 통제 조치와 코로나19 이후 외국인 투자자들의 복귀 및 신규 투자 등이 소매 활동을 촉진시키는데 복합적으로 작용한 것으로 보인다.

<2020~2023년 베트남 상품 및 서비스 소매 판매액>

(단위 : 1조 동)

항목

상품 소매업

음식숙박업

관광업

기타 서비스업

계

2020년 1분기

985.8

126.2

7.8

126.3

1,246.1

2021년 1분기

1,033.2

124

3.1

130.8

1,291.1

2022년 1분기

1,062.2

124.4

3.1

128.3

1,318.0

2023년 1분기

1,187.2

161.1

6.8

150.2

1,505.3

[자료: 베트남 통계총국(GSO)]

<2022-2023년 1분기 베트남

도소매 유통 및 수리서비스업 외국인투자 유치 현황>

(단위: US$ 백만)

<2018~2022년 베트남 연간 물가상승률 추이>

(단위: %)

[자료: 베트남 기획투자부(MPI)]

[자료: Statista]

지역별, 형태별 소매 시장 비교

베트남 통계총국에 따르면, 2021년 기준 베트남 상품 및 서비스 소매 판매액은 4657조660억 동을 기록했다. 지역별 소매시장 규모를 비교해 보면, 호찌민시가 17.07%, 하노이가 10.93%를 차지하고 있으며, 나머지 61개 성시의 비중은 72%지만 개별적으로 보면 약 0.1%~4%로 확연히 줄어든다.

<2021년 베트남 상위 10개 지역 상품 및 서비스 소매 판매액>

(단위: US$ 10억, %)

지역명

시장규모

비중

호찌민(TP. Hồ Chí Minh)

611.5

17.1

하노이(Hà Nội)

392.3

10.9

빈즈엉(Bình Dương)

140.7

3.9

동나이(Đồng Nai)

131.1

3.7

하이퐁(Hải Phòng)

115.9

3.2

안장(An Giang)

98.7

2.8

탄호아(Thanh Hóa)

93.1

2.6

꽝닌(Quảng Ninh)

92.9

2.6

끼엔장(Kiên Giang)

78.0

2.2

동탑(Đồng Tháp)

70.5

1.9

[자료: 베트남 통계총국(GSO)]

남북으로 길게 자리 잡은 베트남의 지형적 특성에 따라 전국적인 소매 유통망을 갖추기 어려운 구조로 인해 현대식 소매점은 상대적으로 대도시에 집중돼 있으며, 도시 외곽 및 농촌지역에서는 전통식 소매점(시장, 노점)이 강세를 보인다. 리서치업체 Nielsen에 따르면, 현대식 소매점과 비교했을 때 베트남 소매 시장에서 전통식 소매점이 차지하는 비중은 전체의 70%에 달한다. 최근 해당 지역의 소득수준이 점차 향상되며 구매력이 높아지자 많은 현대식 소매점들이 대도시의 포화상태 및 경쟁에서 벗어나 신규 지역으로 진출하기 위해 노력하고 있다.

주요 온·오프라인 유통망 현황

시장조사기관 Q&Me에 따르면, 2020년 코로나19 확산 이후 주춤했던 오프라인 유통망 점포수는 2022년에 들어 일부 업종을 제외하고는 상당수 회복 또는 증가하는 추세를 보인다. 또한, 전자상거래 및 디지털경제국(iDEA)은 2022년 베트남 전자상거래 시장 매출액이 164억 달러를 기록하며, 전년 대비 20% 이상 성장했고 상품 및 서비스 소매 총판매액의 7.5%를 차지했다고 발표했다. 이와 관련해 성장을 주도하는 베트남의 대표 유통망을 알아보고자 한다.

<2019~2022년 베트남 오프라인 유통망 점포수>

(단위: 개)

[자료: Q&Me 2022]

주요 온·오프라인 유통망별 특징

1. 대형마트

유통망

Coop Mart

Big C

로고

설립연도(또는 베트남 진출연도)

1999년

1993년

인기품목

신선식품, 생활용품

식품, 세정용품, 개인위생용품

유통망 특징

호찌민시 협동조합 산하 마트

- 식품, 생활용품 관련 PB상품 개발해 판매 중

태국계 대형마트체인. 매장 내 95% 이상이 베트남산 제품이며, 식품, 생활용품 관련 PB상품 개발해 판매 중

주 고객층

25~49세 직업을 가진 기혼 여성

23~50대 직장인

지역별 매장 수(개)

호찌민시

43

7

하노이

6

4

기타 지역

79

39

[자료: Statista, 현지 언론사, 현지 대학 보고서 및 호치민 무역관 종합]

2. 슈퍼마켓 및 편의점

유통망

Winmart+

Circle K

로고

설립연도(또는 베트남 진출연도)

- 2014년(빈마트+ 설립)

- 2021년(마산그룹 빈커머스 인수 후 상호변경)

2008년

인기품목

신선식품, 가공식품

간편식품, 생필품

유통망 특징

베트남에서 가장 많은 슈퍼마켓 점포 수 보유

커피 체인 푹롱 지분 인수 후 Winmart+에 푹롱 키오스크 설치

편의점 내 좌석 확보 중시

주 고객층

기혼 여성

직장인: 간편식품 및 음료 선호

학생: 내부 공간을 공부 및 네트워킹 공간으로 활용

지역별 매장 수(개)

호찌민시

644

201

하노이

852

141

기타지역

1311

45

[자료: Statista, 현지 언론사, 현지 대학 보고서 및 호치민 무역관 종합]

3. 전자상거래 플랫폼

유통망

Shopee

Tiktok Shop

로고

설립연도(또는 베트남 진출연도)

2015년

2022년

인기품목

생활용품, 건강 및 뷰티제품, 여성패션

패션, 스낵, 뷰티, 가전

유통망 특징

베트남 최대 규모 전자상거래 플랫폼으로 2023년 1분기 매출액 기준 시장의 약 63% 차지.

매월 각종 기념일마다 크고 작은 프로모션 진행

라이브커머스 기능 제공

플랫폼 내 자체 결제시스템 제공

주 고객층

18~35세 하노이, 호찌민시 거주 여성

대도시 거주 Y, Z세대

[자료: Statista, 현지 언론사, 현지 대학 보고서, KOTRA 호치민 무역관 종합]

베트남 전자상거래 판매·구매 트렌드

베트남 내 높은 인터넷 및 스마트폰 보급률을 토대로, 소셜 미디어가 기존의 기능을 넘어 전자상거래 시장의 강력한 플레이어로 변모하고 있다. 현지 소비자들은 소셜 미디어를 통해 자신들의 지인 또는 유명 인플루언서가 추천해주는 제품을 믿고 구매하며, 저자본으로도 쉽게 진입할 수 있는 환경이기 때문에 기업뿐만 아니라 개인에게도 수입을 늘릴 수 있는 방법으로 자리 잡게 됐다.

시장조사기관 Statista에 따르면, 2022년 1억에 육박하는 베트남 인구 중 약 7500만 명이 소셜 미디어를 사용하고 있었으며, 이들 중 90% 이상이 Facebook, Zalo, Youtube를 이용했다. 앞서 실시된 2020년 조사에서는 베트남 소셜 미디어 사용자들 중 84%가 최소 한 명의 인플루언서를 팔로우하고, 이들 중 77%가 인플루언서의 추천에 제품을 구매한 경험이 있다고 답했다. 이들이 가장 선호하는 소셜 커머스 플랫폼으로는 Facebook을 꼽았으며, 2위는 Zalo였다.

<2022년 4분기 베트남 세대별 소셜 미디어 이용률>

(단위: %)

[자료: Statista]

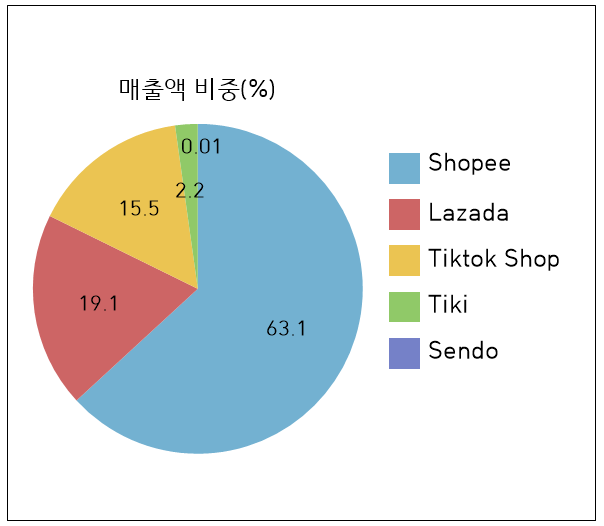

하지만, 소셜 커머스 플랫폼 중 단연 두각을 드러내는 것은 바로 Tiktok이었다. 2022년 2월 28일 베트남에 Tiktok Shop을 정식 론칭한 틱톡숍은 Z, Y세대 이용자들의 폭발적인 성원에 힘입어 Tiki와 Sendo를 제치고 단기간 내 2023년 1분기 전자상거래 플랫폼 5개 중 매출액 3위를 기록했다. 기존 텍스트와 사진을 통해 일방적인 정보를 제공받던 것과 달리, 라이브 스트리밍과 영상이 결합해 양방향 소통과 더욱 다양한 시각에서 제품을 소개할 수 있었던 것이 주효한 것으로 보인다.

Statista 설문 결과, 소셜 커머스 플랫폼 중 가장 선호도가 높은 Facebook 역시 별도의 이커머스 카테고리(Market Place)를 두어 운영하나, 자체 결제 시스템 없이 단순 판매자와 구매자를 연결시켜 주는 것에 그치고 있다.

<2023년 1분기 베트남 TOP 5 전자상거래 플랫폼 매출액 및 비중>

플랫폼

매출액(US$)

Shopee

1,073,913,043

Lazada

326,086,957

Tiktok Shop

260,869,565

Tiki

36,804,348

Sendo

2,391,304

[자료: Metric_2023]

시사점

베트남의 소매시장은 정부의 경제 대책 및 소득 수준의 향상 등으로 코로나19 확산 여파를 극복하고 성장세를 보여주고 있다. 저가 식품 및 생필품 위주의 전통식 소매점 위주의 도시 외곽 및 농촌지역에도 현대식 소매점이 점차 진출하고 있으며, 전자상거래 플랫폼 Sendo는 교외 지역을 중심으로 배송비 할인 정책을 펼치는 등 온라인 유통망에서도 배송지역을 확대하고 있다.

베트남 소비자들의 대다수가 소셜 미디어를 사용하고 있으며, 주변 지인 또는 팔로우하는 인플루언서의 추천에 따라 물건을 구매하기도 한다. 중저가의 제품은 온라인에서 쉽게 주문하나, 고가의 제품은 오프라인 매장에서 직접 눈으로 확인하고 구매한다. 높은 스마트폰 보급률을 토대로 온라인에서 쉽게 제품 정보를 확인하지만 마찬가지로 높은 오토바이 보급률로 인해 직접 매장에 방문하는 것 또한 어려운 일이 아니기 때문이다. 이에 따라 옴니 채널, 라이브 커머스 등 베트남에서 특히 소비재에 대한 유행은 빠르게 변화하고 있어 베스트셀러는 될지언정 스테디셀러가 되긴 어렵다.

베트남의 1980년 대 중반 경제 개혁·개방 이후 현재까지 수많은 국가에서 제품들이 수입되고 있다. 이미 베트남에는 글로벌 외투기업들의 제품과 로컬제품, 그리고 각종 수입 제품들이 치열한 경쟁을 펼치고 있는 것이다. 이와 관련, 베트남 화장품 전문 수입·유통 A사 대표는 KOTRA 호치민 무역관과의 인터뷰에서 일부 베트남 소비자들은 한국제품 구입 전 인터넷에 제품을 검색해 한국 판매가와 정보를 찾아볼 정도로 깐깐하게 제품을 선택한다며, 베트남에 수출을 희망하는 국내기업은 사전 시장 조사를 통해 제품 경쟁력 확인, 판매 타깃 및 가격 설정, 마케팅 방향 등 구체적인 전략을 세울 필요가 있다고 조언했다.

하지만, 아무리 사전 조사를 한다 하더라도 실제 진출해 보지 않은 국가에 대해 완벽히 파악하는 것은 어려우며, 실적에 대한 확신 없이 직접 진출하기에는 부담이 있다. 이에, 코트라 호치민 무역관에서는 수출 경험이 없거나 적은 국내 중소·중견 기업을 위해 베트남에서 이미 온·오프라인 유통망을 확보하고 있는 현지 벤더들과 협력해 한국산 제품의 수출 및 현지 유통망 입점을 지원하는 사업을 진행하고 있다. 또한, 수입된 제품에 대해서는 연말 호찌민시 내 대형 백화점에서 10일 동안 개최되는 판촉전을 통해 현지 소비자들에게 직접 판매되고 시장 반응 확인과 제품 인지도를 제고할 수 있도록 지원할 예정이다. 관심이 있는 국내 기업들은 무역투자24 사이트 내 ‘2023 베트남 소비재 온·오프라인 유통망 입점 지원사업(호치민)’을 통해 참가 신청을 할 수 있다.

자료: Metric, Statista, Q&Me, 베트남 통계총국(GSO), 베트남 기획투자부(MPI), 현지 언론사, 현지 대학 보고서 및 KOTRA 호치민 무역관 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (베트남 소매시장·유통망 동향 및 트렌드)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

베트남 전자상거래 시장의 신흥 강자, 소셜 커머스(Social Commerce)

베트남 2023-06-27

-

2

베트남 인구구조 변화와 함께 변화하는 소비 트렌드

베트남 2023-03-30

-

3

베트남 Z세대를 알아야 한다

베트남 2023-06-05

-

4

일본 소비자 니즈의 다양화에 따른 새로운 마케팅 전략

일본 2023-06-19

-

5

일본의 2대 전자상거래 플랫폼(라쿠텐, 아마존) 비교

일본 2023-06-16

-

6

14억 인구 대국 인도 소비시장 트렌드

인도 2023-06-13

-

1

2023년 베트남 금융산업 정보

베트남 2024-01-04

-

2

2023년 베트남 IT산업 정보

베트남 2024-01-04

-

3

2023년 베트남 관광산업 정보

베트남 2023-12-12

-

4

2023년 베트남 물류산업 정보

베트남 2023-12-11

-

5

2023년 베트남 산업개관

베트남 2023-12-11

-

6

2023년 베트남 자동차 산업 정보

베트남 2023-12-08