-

2023년 베트남 물류산업 정보

- 국별 주요산업

- 베트남

- 하노이무역관 박정호

- 2023-12-11

- 출처 : KOTRA

-

최근 교역·투자 감소로 인해 부진

물류허브가 되기 위해서는 물류비용 절감이 관건

가. 산업 특성

정책 및 규제

(1) 베트남에서 정의하고 있는 ‘물류’

2005년 6월에 제정된 베트남 상법(Commercial Law) 제36/2005/QH11호 제233조에 정의된 바와 같이 베트남에서 물류 서비스는 고객과의 계약에 따라 화물의 접수, 운송, 보관, 통관 및 기타 절차 관련 서류 작업, 컨설팅 제공, 상품의 포장, 표시(라벨링), 배송 서비스 또는 기타 서비스를 포함한 하나 또는 여러 작업의 수행을 조직하여 서비스 요금을 받는 상업적 활동이다. 시행령 제163/2017/ND-CP호 제3조에 따라 이를 유형별로 정리하면 아래와 같다.

<물류 서비스의 유형>

1. 컨테이너 취급 서비스(공항에서 제공되는 서비스 제외)

2. 해상 운송을 위한 지원 서비스로 분류될 수 있는 컨테이너 입고 서비스

3. 복합 운송을 위한 지원 서비스로 분류될 수 있는 입고 서비스

4. 배달 서비스

5. 화물 운송 대행 서비스

6. 통관 중개 서비스(통관 서비스 포함)

7. 선하증권 검사, 화물 중개 서비스, 화물 검수, 샘플링 및 계량 서비스, 물품 수령 및 인수 서비스, 운송 서류 작성 등 기타 서비스

8. 재고 관리, 수집, 분류 및 배송을 포함한 도소매 보조 서비스

9. 해상 운송 서비스

10. 내륙 운송 서비스

11. 철도 운송 서비스

12. 도로 운송 서비스

13. 항공 운송 서비스

14. 복합 운송 서비스

15. 물류 검수 서비스

16. 운송을 위한 기타 보조 서비스

17. 그 밖에 상법의 기본 규정에 따라 물류 서비스 제공업체와 고객 간에 체결된 계약에 따른 기타 서비스

[자료: Decree No. 163/2017/ND-CP]

(2) 발전 전략

베트남의 물류 산업 발전 전략은 2017년 2월 14일에 발표된 ‘2025년까지의 베트남 물류 서비스의 발전과 경쟁력 향상을 위한 실행 계획’에 관한 결정(Decision No. 200/QD-TTg)과 이를 2021년에 개정한 결정문(Decision No. 221/QD-TTg)에 명시되어 있다. 두 결정문에 따르면, 베트남에서 물류는 국가 경제의 중요한 서비스 부문이며, 각 지역뿐만 아니라 국가 전체의 사회·경제 발전을 지원하고 국가를 연결하는 역할을 하고 있다. 이에 베트남은 지리적인 강점을 최대한 활용하고 연결성을 개선하여 베트남을 중요한 물류 허브로 발전시켜야 할 필요가 있음을 강조하며 아래와 같은 목표를 제시하고 있다.

<2025년까지의 물류 산업 발전 목표>

항목

목표치

GDP에서 물류 산업이 차지하는 비중

5~6%

물류산업의 성장률

15~20%

물류 아웃소싱 비중

50~60%

물류 비용이 GDP에서 차지하는 비중

16~20%

LPI지수 순위

50위 이상

[자료: Decision No. 221/QD-TTg]

이러한 목표 달성을 위한 전략으로써 베트남은 물류 서비스 관련 정책 및 법률 개혁을 추진 중이다. 물류 활성화를 위한 법률 개정, 세관 절차 개편, 수출입 및 출입국 관련 모든 절차에 대한 국가 단일 창구 적용 등이 이에 해당한다.

두 번째 전략은 물류 인프라 개선이다. 아세안 지역 및 동북아 지역과의 물류 인프라 연결 확대, 베트남 항구와 라오스, 캄보디아, 태국 및 중국 남부를 연결하는 노선에 물류 인프라 구축 등이 세부 전략으로 제시되고 있다.

마지막으로, 결정문은 물류 서비스 시장 개발을 발전 전략으로 제시하고 있다. 구체적으로, 락후옌(Lach Huyen)과 까이멥-티바이(Cai Mep-Thi Vai) 항구의 화물 흐름을 개선하여 이들 항구를 국내 및 국제 상품 환적(transshipment) 허브로 전환한다는 계획이다.

(3) 자격 요건

시행령 제163/2017/ND-CP호에서는 물류 서비스 공급자는 해당 서비스를 공급하기 위한 법적 요건을 충족해야 한다고 명시하고 있다. 예를 들어, 해상 운송 서비스업을 하려면 해상 운송 사업, 해운 대행 서비스 등에 대한 자격 요건을 밝히고 있는 시행령 제160/2016/ND-CP호의 요건들을 충족해야 한다. 또한 인터넷, 셀룰러 네트워크 또는 기타 개방형 네트워크에서 물류 서비스의 일부 또는 전부를 제공하는 공급자는 전자상거래에 관한 규정을 준수해야 한다. 물류 서비스업을 하기 위해 외국인 투자자가 충족해야 할 조건은 다음과 같다.

<베트남 물류산업 투자 조건>

물류 서비스 유형

외국인 투자자의

자본출자비율 상한

기타 조건

해상 운송 서비스

(내륙 운송 제외)

49%

- 선박은 베트남 국기를 게양할 것

- 외국인 선원은 전체 선원의 1/3을 초과할 수 없음

- 선장 또는 1등 항해사가 베트남인일 것

컨테이너 취급 서비스

50%

-

통관 서비스

(해상 운송을 위한 보조 서비스)

제한 없음

-

내륙 수로 및

철도 화물 운송 서비스

49%

-

도로 화물 운송 서비스

51%

운전기사가 모두 베트남인일 것

입고서비스, 배달서비스, 화물운송대행서비스

100%

-

[자료: Decree No. 160/2016/ND-CP]

(4) 인센티브 정책

베트남 물류산업의 인센티브 정책은 지역별, 세부 산업별로 시행되고 있으며, 일부를 소개하면 아래와 같다.

<베트남의 물류산업 지원 정책 예시>

주체

관련 법률 문서

인센티브 내용

교통부

(MOT)

베트남 해안 운송 개발 프로젝트에 대한 결정문

(Decision No. 1254/QD-BGTVT)

- 베트남 선주 대상 물품 운송용 선박을 수입 시 2026년까지 부가가치세 면세

- 1,500TEU 이상의 컨테이너선 또는 청정에너지(LNG)로 운항하는 선박 구매 및 운항 시 수입세 면세 및 톤세(tonnage fees) 50% 감면

- 국내 항로 운항 선박에서 근무하는 베트남 선원에 대한 개인소득세(PIT) 면세

투아 티엔 후에 성

(Thua Thien Hue Province)

투아티엔후에성과 찬메이(Chan May)항을 이동하는 컨테이너 운송 지원 정책에 관한 결의

(Resolution No. 18/2022/NQ-HDND)

월 최소 2회의 기항을 하며, 찬메이항에서 컨테이너를 운송하거나 물품을 반송 또는 적재하는 선사 및 해운 대리점에 기항당 2억 1,000만 동(약 8,600 달러) 지원

탄호아성

(Thanh Hoa Province)

탄호아성 응이손(Nghi Son)항을 통한 컨테이너 운송에 대한 지원 정책에 관한 결의

(Resolution No. 248/2022/NQ-HDND)

- 응이손항을 경유하는 국제 컨테이너 노선 운항 컨테이너 선사에 대해 기항당 5억 동(약 2만 달러) 지원

- 응이손항을 통해 컨테이너 운송 노선을 개설하는 베트남 해운사에 대해 항차(trip)별 3억 동(약 1만 2천 달러) 지원

[자료: Decision No. 1254/QD-BGTVT, Resolution No. 18/2022/NQ-HDND, Resolution No. 248/2022/NQ-HDND]

주요 기업

베트남물류기업협회(Vietnam Logistics Business Association, VLA)의 ‘물류 보고서 2022’에 따르면 베트남에는 3만 개 이상의 물류 기업이 등록되어 있으며, 이 중 5,000개 기업이 3PL 물류(Third Party Logistics, 제3자 물류) 서비스를 제공한다. 법인수 기준으로는 3PL물류 기업의 89%가 국내 기업, 10%는 합작투자 기업, 1%는 지분100% 외투법인이 구성하고 있다. 이처럼 베트남 물류 산업에서는 국내 기업이 대다수이지만 이들의 시장 점유율은 약 30%에 불과하다. 베트남 기업들은 주로 영세한 규모이며, 자본과 인적 자원, 국제적 운영 경험 등 측면에서 한계가 있기 때문이다.

이에 반해, 베트남에서 활동하고 있는 외국 기업은 다국적 물류 서비스를 제공하며, DHL, Kuehne + Nagel, DSV, DB Schenker 등 세계 50대 물류 기업 목록에 이름을 올린 글로벌 기업들이 많이 진출해 있다.

<베트남 500대 기업(VNR500 2023) 중 주요 물류 기업>

구분

영기업명

(VNR 500 순위)

기업 로고

유형

웹사이트

도로 운송

Hanoi Transportation Corporation (433)

국영

https://transerco.com.vn/

해상 운송

Expeditors Vietnam (89)

외국계

(미국)

https://www.expeditors.com/

Vietnam Maritime Corporation (102)

국영

https://vimc.co/

PetroVietnam Transportation Corporation (155)

국영

https://www.pvtrans.com/

GEMADEPT (328)

민간

https://www.gemadept.com.vn/

HTK Shipping and Import Export (440)

민간

https://htkvn.com/

Vietnam Ocean Shipping (462)

국영

https://www.vosco.vn/

우편 및 택배

Vietnam Post (66)

국영

https://www.vnpost.vn/

Viettel Post (71)

국영

https://viettelpost.com.vn/

Giao Hang Tiet Kiem (173)

민간

https://giaohangtietkiem.vn/

Express Delivery Services (353)

민간

https://ghn.vn/

Vnpost Express Corporation (499)

국영

https://www.ems.com.vn/

창고, 선적 및 하역

The Vegetexco Port (173)

국영

https://vegeport.com.vn/

Hai An Transport and Stevedoring (383)

민간

https://haiants.vn/

South Logistics (450)

국영

http://sotrans.com.vn/

Port of Hai Phong (463)

국영

https://haiphongport.com.vn/

기타 운송

지원

Airports Corporation of Vietnam (85)

국영

http://www.vietnamairport.vn/

Bee Logistics (143)

민간

https://www.beelogistics.com/

In Do Trans Logistics (158)

민간

https://itlvn.com/

DHL Global Forwarding (Vietnam) (180)

외국계

(독일)

http://www.dhl.com.vn/

Nippon Express Vietnam (267)

외국계

(일본)

https://www.nipponexpress.com/

Transimex Corporation (340)

민간

https://transimex.com.vn/

Dolphine Sea Air Services (442)

민간

https://dolphinseaair.com/

주: Vietnam Report에서 2023년에 발표한 베트남 500대 기업(VNR 500) 순위를 기재

[자료: Vietnam Report, 각 기업 홈페이지, KOTRA 하노이무역관 종합]

주요 이슈: 취약한 인프라에 따른 높은 물류 비용

베트남물류기업협회(VLA)에 따르면, 베트남의 GDP 대비 물류비 지출은 세계 평균치인 10.7%를 훨씬 웃도는 16.8%이다. 베트남의 물류 비용은 아세안 다른 국가들과 비교하더라도 높다. 예를 들어 싱가포르는 GDP 대비 물류비용이 8.5%에 불과하고, 말레이시아와 태국도 각각 13%, 15.5%로 알려져 있다. 2014년 세계은행의 보고서에 따르면 베트남의 물류비 지출은 GDP의 20.9%였다.

물류 비용이 높아지는 이유는 인프라가 취약하기 때문이다. 인프라가 취약해 전체 물류 비용 중 운송 비용이 60% 이상을 차지하고 있다. 예를 들면, 내륙 철도 운송은 도로 운송에 비해 비용을 절감하는 데 도움이 되지만, 베트남의 철도 시스템은 프랑스 식민 시대의 유산이 아직도 많이 남아 있을 정도로 오래되었고, 규모가 작다.

현지 업계 전문가에 따르면, 수출 시 베트남 상품에 대해서 외국 해운사가 운임, 수수료, 운송 할증료 관련 높은 요율을 부과하고 있어 물류 비용이 크게 발생하고 있다. 베트남 수출입 물량의 대부분은 외국 해운사가 처리하고 있는데, 해운사가 수수료와 할증료를 조정하는 경우 가격 조정 시점 15일 전에 가격 변경 사항을 게시하기만 하면 되기에 베트남 수출 기업들이 수출 시 구조적으로 높은 비용을 부담하고 있다는 것이다.

나. 산업 현황

시장 규모

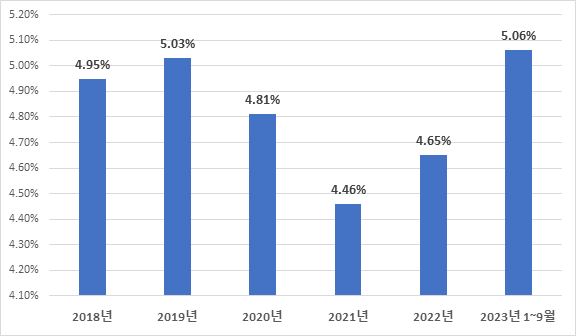

베트남이 새로운 제조업 허브 및 공급망 기지로 부상하고 베트남의 전자상거래 부문이 성장하면서 베트남 경제에서 물류의 중요성이 크게 부각되고 있다. 실제로 현지 자산운용사인 비나캐피탈(VinaCapital)에 따르면 베트남 물류산업은 지난 수년간 연평균 14~16% 성장하고 있으며, 향후에도 중산층 인구 증가 및 전자상거래 시장 성장에 따라 성장세가 지속될 전망이다. 현재 물류 산업은 베트남 전체 GDP의 약 4.5%~5%를 차지하고 있어 2025년까지 물류 산업이 GDP의 5~6%에 기여하도록 하겠다는 정부 목표 달성에 가까워지고 있다.

<2018~2023년 베트남 운송 및 보관업의 전체 GDP 대비 비중>

(단위: %)

[자료: 베트남 통계총국(GSO)]

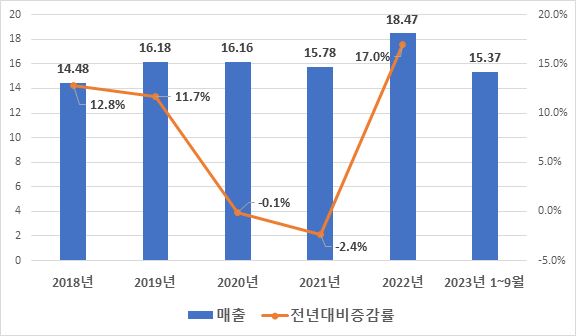

운송 및 보관업계의 매출은 2020~2021년 코로나19 팬데믹 시기를 제외하고 최근 몇 년 동안 꾸준히 두 자릿수 성장률을 기록했다. 2023년 1~9월 누계 기준 업계 매출은 전년 전체 매출의 83.2%에 해당하는 153억7000만 달러이다.

<2018~2023년 베트남 운송 및 보관업의 매출 추이(경상가격 기준)>

(단위: USD 십억, %)

[자료: 베트남 통계총국(GSO)]

한편 베트남은 세계은행이 발표한 2023년 물류성과지수(Logistics Performance Index, LPI) 순위에서 43위를 기록해 2018년의 39위보다 4계단 하락했다. 이는 아세안에서 싱가포르, 말레이시아, 태국에 이어 4위에 해당한다. 순위 하락에 대해 베트남물류기업협회(VLA) 부사장은 팬데믹 기간 동안 과도한 봉쇄 조치로 인해 배송 시간이 길어지고 공급망이 중단된 결과라고 분석했다.

<2018~2023년 베트남의 물류성과지수(LPI) 변화>

항목

2018년

2023년

변동폭

통관

2.95

3.1

↑ 0.15

물류 인프라

3.01

3.2

↑ 0.19

운임 산정 용이성

3.16

3.3

↑ 0.14

물류 서비스

3.4

3.2

↓ 0.2

화물추적

3.45

3.4

↓ 0.05

정시성

3.67

3.3

↓ 0.37

전체 점수

3.27

3.3

↑ 0.03

순위

39

43

↓ 4

주: 격년으로 발표되나 2019~2022년은 코로나19로 발표하지 않음

[자료: 세계은행]

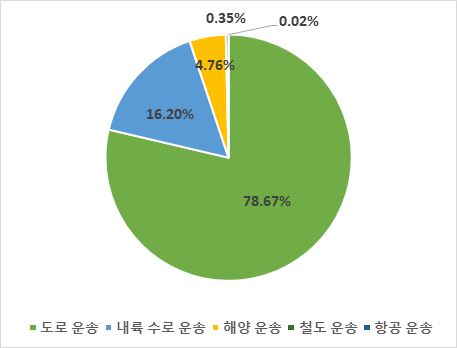

운송 수단별 비중

<2022년 베트남의 화물 운송 수단별 물동량 비중>

(단위: %)

[자료: 베트남 통계총국(GSO)]

베트남 통계총국(GSO)에 따르면 2022년 총 화물 운송량은 전년 대비 16.9% 감소한 16억 4,000만 톤이었다. 가장 많이 이용되는 운송수단은 도로로 전체 물동량의 78.67%를 차지했으며, 내륙 수로가 16.2%로 두 번째였다. 해상 운송, 철도 운송, 항공 운송은 각각 4.76%, 0.35%, 0.02%로 그 비중이 매우 낮았다. 이처럼 베트남의 국내 화물 운송은 도로에 크게 의존하고 있지만, 대부분의 교역품은 해양과 항공을 통해 베트남에 수출입되고 있다. 해양 운송을 통해 운송되는 대표적인 제품으로는 기계, 전자제품, 섬유, 의류 등이며, 항공 운송은 일반적으로 컴퓨터나 핸드폰과 같은 고가 상품의 이동에 많이 사용되는 것으로 알려졌다.

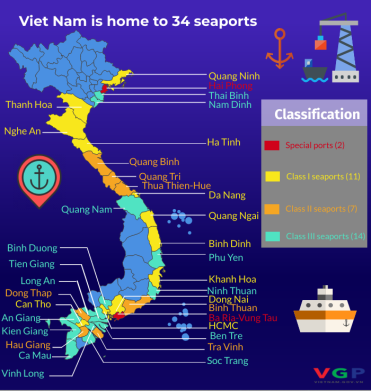

베트남의 항구 및 공항 현황

베트남은 우리나라처럼 무역의존도가 매우 높은 국가이므로 앞서 언급한 바와 같이 항만 및 공항을 이용한 해양운송과 항공운송을 통해 교역이 이루어진다. 이를 위해 베트남에는 현재 296개의 항구(seaport)와 22개의 공항을 갖추고 있다.

베트남 교통부(MOT)는 2023년 11월 결정 제522/QD-BGTVT호를 통해 베트남 항구 개수를 296개로 확정했다. 이 결정문에 따르면, 베트남에 항국가 가장 많은 도시는 하이퐁시로 총 50개이며, 바리어붕따우(Ba Ria – Vung Tau)성이 47개, 호치민시가 40개로 그 뒤를 이었다. 또한, 베트남의 항만 국제 운항 노선은 총 34개(미국 20개, 아시아 11개, 유럽 3개)로, 아세안에서는 말레이시아와 싱가포르에 이어 3번째로 많다.

<항구를 보유한 34개 도시(시, 성)>

[자료: 베트남 정부 온라인 신문(VGP)]

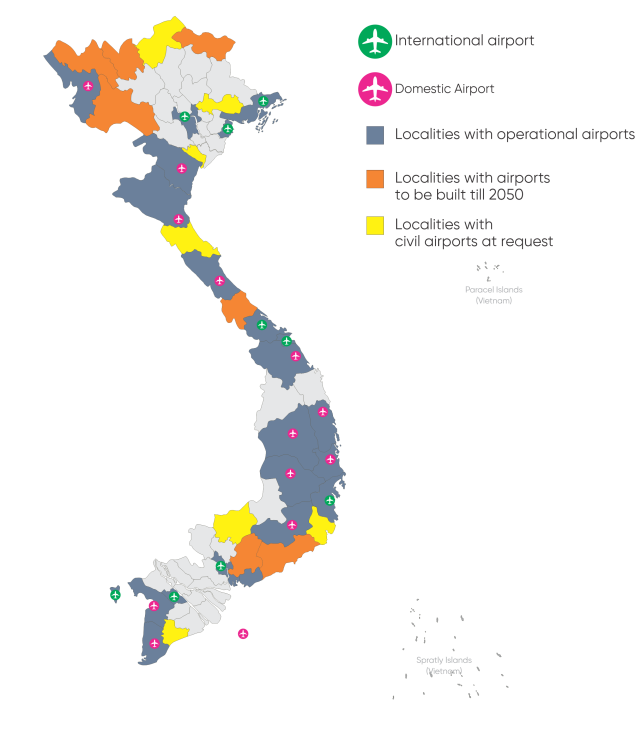

베트남 물류 산업 발전과 더불어 관광산업이 성장하고 다양한 저비용 항공사가 도입되며 공항이 늘어나고 있으며, 현재 베트남은 22개 공항을 운영 중이다. 이 중 10개 공항은 국제공항, 12개 공항은 국내선 전용으로 연간 1억 명의 승객을 수송하고 있다. 국영 지분이 95.4%인 베트남 최대 공항 운영사 베트남공항공사(Airports Corporation of Vietnam, ACV)는 현재 전국 공항을 관리 및 운영하고 있다. 이에 공항 대부분은 국가가 소유 및 운영하고 있으며, 일반 사기업이 투자 및 우영하는 곳은 꽝닌성의 반돈(Van Don) 공항뿐이다. 반돈 공항은 현재 썬그룹(Sun Group)에서 운영하고 있다.

호찌민 떤썬녓(Tan Son Nhat), 다낭(Da Nang), 깜자잉(Cam Ranh, 국내에는 캄란으로 알려져 있음) 등 3개 공항이 현재 설계 용량의 150%로 운영되고 있다. 반면 12개 공항의 처리량은, 설계 용량에 미치지 못하고 있으며, 특히 디엔비엔(Dien Bien), 까마우(Ca Mau), 락자(Rach Gia) 공항의 처리량은 설계 용량의 20%에도 미치지 못하는 상황이다. 이에 베트남은 2050년까지 14개 국제공항 및 17개 국내공항 등 총 31개 공항 체계를 갖추는 것을 목표로 하고 있다.

<베트남 공항 분포도>

주: (초록)국제공항, (분홍)국내선전용 공항, (주황)2050년 내 공항 설립 예정지

[자료: 베트남 국영방송(VOV)]

▶ 참고: KOTRA 하노이무역관 해외시장뉴스 “베트남의 항만 및 공항 현황” [바로가기]

외국인 투자 현황

물류산업은 베트남 기획투자부가 분류한 19개 투자 분야 중 투자신고액 누적 기준 외국인 투자자들이 베트남에서 일곱 번째로 많이 투자한 분야이다. 최근 프랑스의 FM Logistic은 빈즈엉(Binh Duong)성에 총 2,500만 달러를 투자하여 2만㎡ 이상의 면적을 가진 물류센터를 개설했다. 싱가포르의 SPX도 박닌(Bac Ninh)성 산업단지에 최첨단 자동화 분류센터를 설립했다.

중국 기업들도 시장을 확대하고 배송 속도를 높이기 위해 베트남 물류 투자에 관심을 보이고 있다. 2022년 Best Express(중국)의 베트남 법인은 박닌과 호치민에 상품 분류 센터를 건설하기 위해 2,000만 달러를 투자했고, 또다른 중국 기업인 Cainiao Network는 롱안(Long An)성에 11만㎡ 규모의 물류센터를 가동하기 시작했다.

<’88~’23 누계 투자신고액 기준 베트남의 상위 7대 FDI 분야>

(단위: USD 백만, %)

순위

분야

프로젝트 수

투자신고액

전체 대비 비중

(투자신고액)

1

제조가공업

16,753

280,539.54

60.67

2

부동산업

1,127

67,572.78

14.61

3

전기, 가스, 증기 사업

192

38,570.78

8.34

4

숙박·음식서비스업

982

12,847.38

2.78

5

건설업

1,817

11,005.92

2.38

6

도·소매, 유통, 수리업

6,921

10,967.38

2.37

7

운송 및 보관업

1,087

6,123.81

1.32

-

기타

9,965

34,771.06

7.52

-

전체

38,844

462,398.66

100

주: 2023년 11월 20일 기준

[자료: 베트남 기획투자부(MPI)]

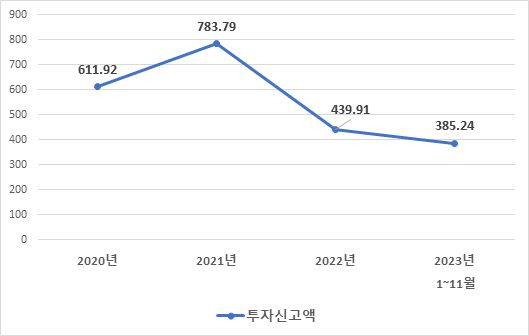

하지만 최근 베트남 물류산업의 해외 투자 유치는 다소 부진한 상황이다. 2022년 베트남에는 운송업 및 창고업 관련 72건의 신규 FDI 프로젝트가 있었으나, 투자신고액이 4억 3,991만 달러에 불과해 전년 대비 43.9% 감소했다. 2023년의 경우 11월까지 3억 8,524만 달러가 신고되었는데 이는 전년동기대비 89%에 해당하는 수준으로 베트남 물류산업에 대한 FDI는 2021년 이후 감소세에 접어들고 있는 것으로 판단된다.

<2020~2023년 베트남 물류산업 FDI 추이>

(단위: USD 백만)

주: 2023년 11월 20일 기준

[자료: 베트남 기획투자부(MPI)]

다. 진출전략

SWOT 분석

<베트남 물류산업 SWOT 분석>

강점(Strengths)

약점(Weaknesses)

- 15개의 FTA 참여로 개방적인 무역 환경 조성

- 긴 해안선을 보유해 해양 운송에 유리한 지형

- 철도 노후화 및 연결성 문제, 공항 과밀 등 열악한 물류 인프라

- 글로벌 물류업체에 대한 높은 의존도 및 국내깅버의 저조한 국제운송 참여율

기회(Opportunities)

위협(Threats)

- 글로벌 공급망 기지로의 부상

- 전자상거래 부문의 성장

- 산업 발전에 대한 정부의 방향성 및 의지

- 비효율적인 물류 처리 과정으로 인한 높은 물류비용

- 다소간 불분명하고 일관성이 없는 물류산업 지원 정책

[자료: KOTRA 다낭무역관, 하노이무역관 종합]

시사점 및 전망

베트남은 15개 FTA에 참여하는 개방적인 무역 환경을 갖추고 있어 경제 영토가 넓고, 긴 해안선을 보유해 여러 항구를 보유할 수 있는 유리한 지형을 갖추고 있다. 그럼에도 불구하고 최근 코로나19를 팬데믹 기간을 거치며 LPI순위가 하락하고, 외국인 투자가 감소하는 등 부진을 겪고 있다.

그러나 이는 글로벌 경기 침체로 인해 베트남의 교역 자체가 감소함에 따라 발생한 것으로 보이며, 베트남 물류 산업은 잠재력이 풍부하다는 전문가들의 의견이 많다. 인프라 개선, 첨단 기술을 활용한 물류 최적화 및 효율화 등을 통해 물류비용을 절감하게 된다면 베트남 물류산업은 빠르게 성장할 수 있을 것으로 기대된다.

작성자: 박정호, Tang Thi Thanh Lam

자료: 베트남 법률문서(Decree No. 163/2017/ND-CP, Decision No. 221/QD-TTg, Decree No. 160/2016/ND-CP, Decision No. 1254/QD-BGTVT, Resolution No. 18/2022/NQ-HDND, Resolution No. 248/2022/NQ-HDND), Vietnam Report, 세계은행, GSO, VGP, VOV, MPI, KOTRA 다낭무역관, KOTRA 하노이 무역관 자료 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (2023년 베트남 물류산업 정보)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

2023년 베트남 산업개관

베트남 2023-12-11

-

2

2023년 베트남 자동차 산업 정보

베트남 2023-12-08

-

3

베트남의 항만 및 공항 현황

베트남 2023-06-15

-

4

2023년 베트남 IT산업 정보

베트남 2024-01-04

-

5

2023년 베트남 금융산업 정보

베트남 2024-01-04

-

6

2023년 베트남 관광산업 정보

베트남 2023-12-12

-

1

2025년 베트남 철강 산업 정보

베트남 2025-07-07

-

2

2025년 베트남 전자산업 정보

베트남 2025-05-13

-

3

2025년 베트남 섬유의류 산업 정보

베트남 2025-04-11

-

4

2025년 베트남 자동차산업 정보

베트남 2025-04-02

-

5

2024년 베트남 전력 및 에너지 산업 정보

베트남 2024-12-10

-

6

2024 베트남 건설산업 정보

베트남 2024-11-06