-

2023년 1분기 美 스타트업 투자 동향 분석

- 투자진출

- 미국

- 실리콘밸리무역관 서한승

- 2023-05-11

- 출처 : KOTRA

-

2023년 1분기 글로벌 메가딜 및 유니콘 생성 6년 내 최저치, 기업상장 10년 내 최저수준

시드 단계도 예외가 되지 못함, 생성형 인공지능 투자는 활발

KOTRA 실리콘밸리 무역관은 ‘2022년 2분기 美 스타트업 투자 동향 분석’ 제목의 해외시장뉴스를 통해 '스타트업 펀딩 감소는 2022년 3분기에도 지속될 것', '2022년 3분기 스타트업 펀딩은 2022년 2분기보다 적어져서 2020년 3분기 수준이거나 이보다 조금 적을 수도 있을 것'으로 예상한 바 있다. 실제로 2022년 하반기 투자는 전망한 바와 동일한 동향을 보이면서 마무리됐다.

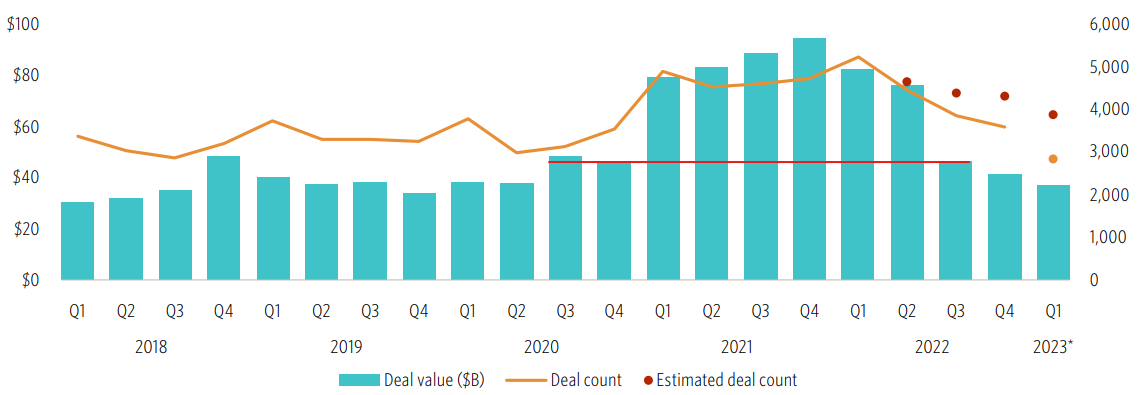

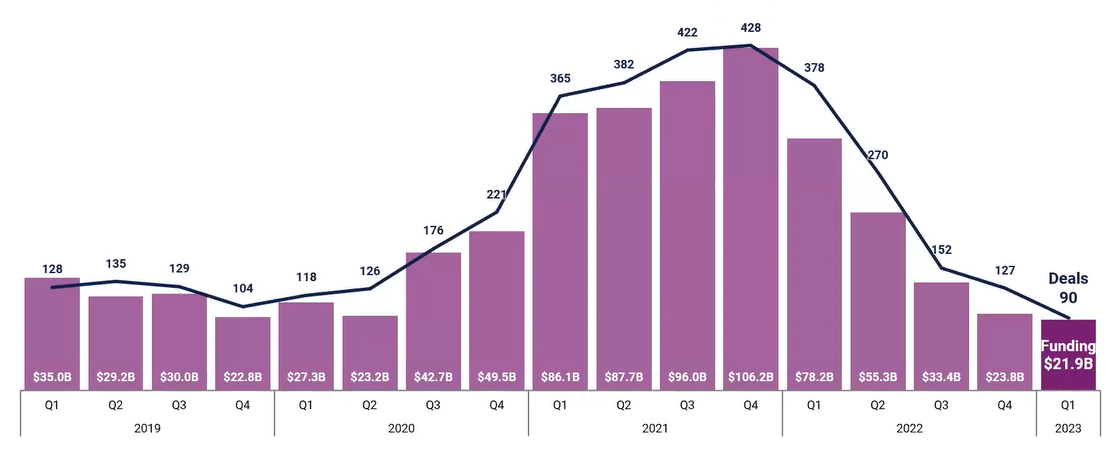

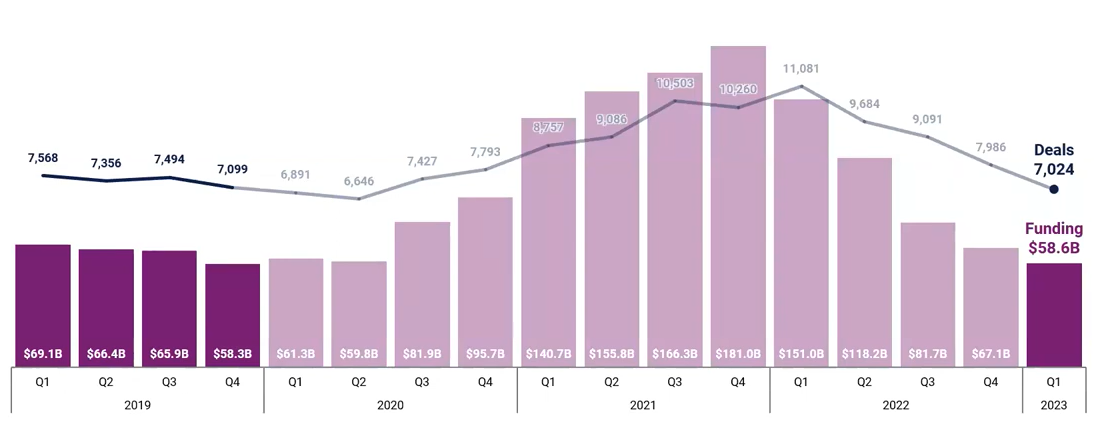

<미국 분기별 벤처캐피털 거래활동(2018년 1분기부터 2023년 1분기까지)>

[자료: PitchBook-NVCA(북미벤처협회), 빨간색 직선은 실리콘밸리무역관 첨가]

이제 이렇게 2022년 하반기에 스타트업 펀딩이 감소했음은 주지의 사실인데 그렇다면, 새로운 해인 2023년 1분기에 스타트업 투자는 어떠했을까? 북미 지역을 위주로 글로벌 벤처투자 동향을 살펴본다.

북미 스타트업 펀딩, 2023년 1분기 추가 약화

CrunchBase에 따르면, 2023년 1분기 북미 스타트업 투자 금액은 463억 달러로 2022년 1분기 대비 46% 감소했다. 이 수치에는 Microsoft가 OpenAI에 투자한 것으로 알려진 100억 달러와 핀테크 기업 Stripe의 65억 달러 펀딩이 포함돼 있어 이 두 개의 대형 거래가 없었다면 2023년 1분기 스타트업 투자 금액은 2022년 1분기 대비 60% 이상 감소, 훨씬 더 급격한 감소세를 기록했을 것이다. 북미 스타트업 투자 건수(2370건)도 전 분기(2022년 4분기) 대비 13%, 전년 동기(2022년 1분기) 대비 48%가 감소했다.

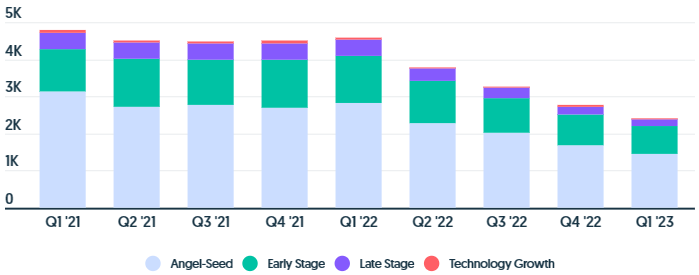

<북미 벤처 거래 볼륨(2021년 1분기부터 2023년 1분기까지)>

(단위: 건)

[자료: CrunchBase]

시드단계도 같은 모습

‘2022년 2분기 美 스타트업 투자 동향 분석’ 당시 2022년 2분기 시드단계 펀딩은 다른 라운드와 달리 전년 동기(2021년 2분기) 대비해서는 증가하는 모습을 보였고 실리콘밸리 벤처투자 회사 대표 K씨도 "투자회수 기간을 길게 보는 초기 단계 스타트업들이 상대적으로 영향을 적게 받고 있는 것 같다”라고 전했다. 하지만 2023년 1분기에는 그런 시드 단계조차 비슷한 모습의 투자감소 추세를 보였다.

구체적으로 살펴보면 2023년 1분기 북미 시드 단계 투자는 총 30억 달러로 전 분기(2022년 4분기) 대비 9%, 전년 동기(2022년 1분기) 대비 48%가 감소했다. 초기 단계 스타트업 투자(133억 달러)도 전 분기 대비 10%, 전년 동기 대비 53% 감소했다.

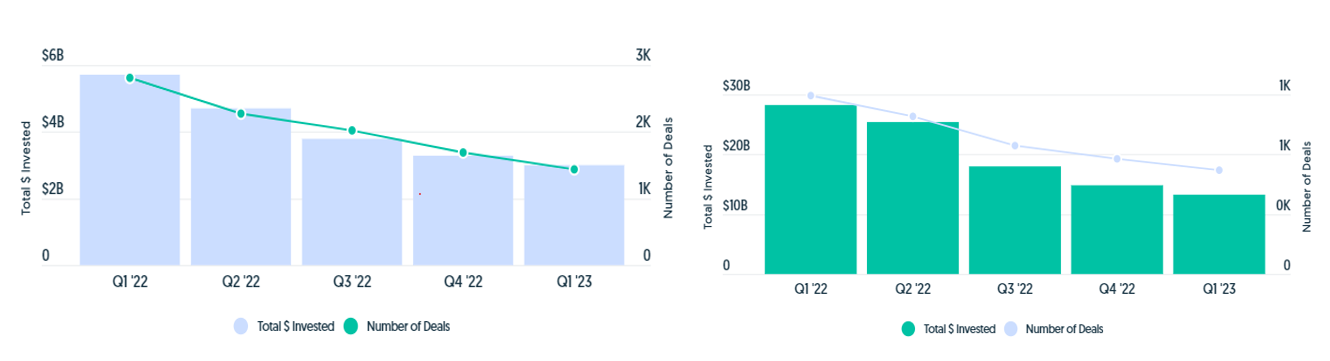

<왼쪽: 북미 시드 및 엔젤 투자, 오른쪽: 초기 단계 투자(2022년 1분기부터 2023년 1분기까지)>

[자료: CrunchBase]

후기단계는 더 크게 감소

후기단계인 시리즈 D의 하락폭은 더 컸다. 2023년 1분기 시리즈 D 투자는 전 분기 대비 50%, 전년 동기 대비 86%가 하락했다. 그리고 정점이었던 2021년 4분기, 즉 5분기 전과 비교하면 92%가 하락했다. 이와 같은 추세라면 몇 년 만에 가장 낮은 연간 시리즈 D 총 투자액을 기록할 것이 거의 확실하다.

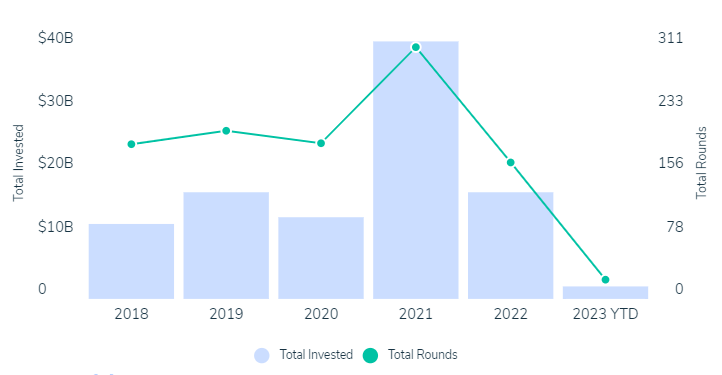

<연간 시리즈 D 펀딩 라운드(2018년부터 2023년 현재까지)>

[자료: CrunchBase]

메가딜 및 유니콘 생성 6년내 최저치로 하락

2021년 북미 스타트업 투자가 최대치를 기록하던 당시 실리콘밸리 무역관에서는 또 다른 시장뉴스인 ‘2021년 1분기 북미 스타트업 펀딩 동향 분석’을 통해 1억 달러 이상 투자를 일컫는 메가딜(mega-deal)의 증가가 그 주요 이유로 꼽힌다고 밝힌 바 있다. 마찬가지로 메가딜의 감소도 투자감소의 주요 이유가 될 텐데, 2023년 1분기 글로벌 메가딜은 2017년 이후 최저수준으로 하락했다.

<글로벌 스타트업 메가딜(2019년 1분기부터 2023년 1분기까지)>

[자료: CB Insights]

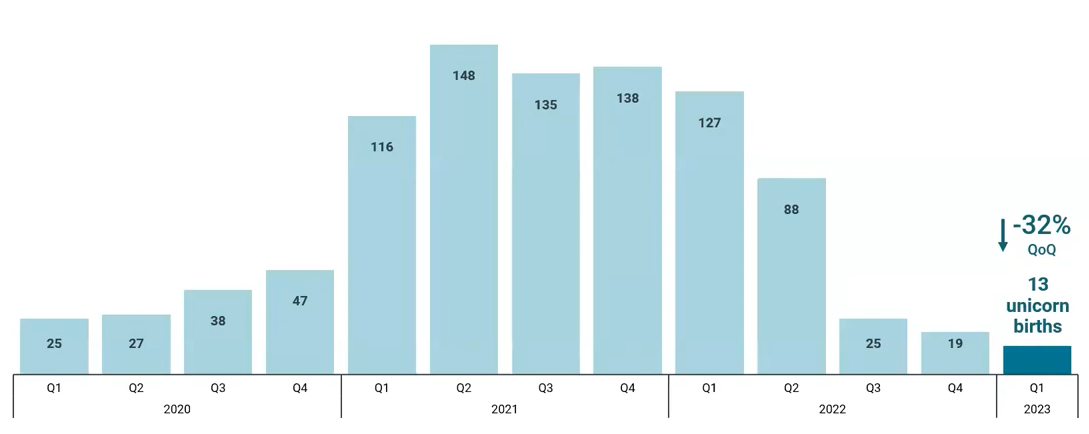

10억 달러 이상 회사 가치를 가진 스타트업을 의미하는 유니콘(Unicorn)도 2023년 1분기에는 13개사가 추가됐는데, 이 수치는 전 분기 대비 32%, 전년 동기 대비 90%나 감소한 것으로 6년 내 가장 적은 숫자이다. 이에 CB Insights는 유니콘이 되는 것이 다시 드문 일이 됐다며, 글로벌 유니콘 숫자가 1200개를 넘어서면서 ‘유니콘’은 더 이상 드문 것이 아니었으나 이제 ‘새로운 유니콘’은 다시 드문 것이 됐다고 평가하고 있다.

<글로벌 유니콘 생성 수(2020년 1분기부터 2023년 1분기까지)>

(단위: 개사)

[자료: CB Insights]

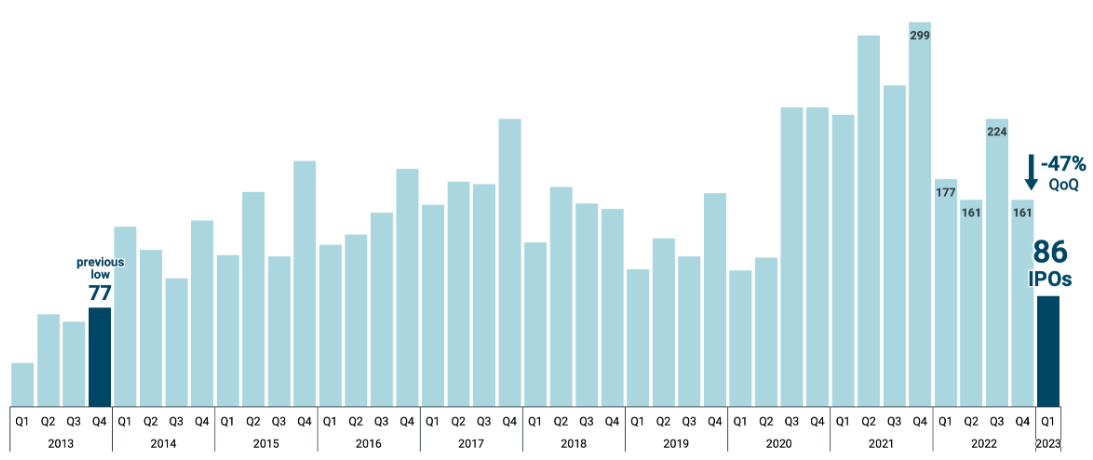

기업상장, 10년 내 최저수준으로 하락

2023년 1분기 동안 글로벌 스타트업 기업상장은 86건을 기록했다. 이는 전 분기 대비 47%가 감소한 수치로써 2013년 4분기 이후 거의 10년 만에 가장 적은 숫자이다. 이에 스타트업들의 기업상장이 속도가 늦어진 것이 아니라 아예 정체됐다는 평가를 받고 있다.

<분기별 글로벌 스타트업 기업상장수(2013년 1분기부터 2023년 1분기까지>

(단위: 건)

[자료: CB Insights]

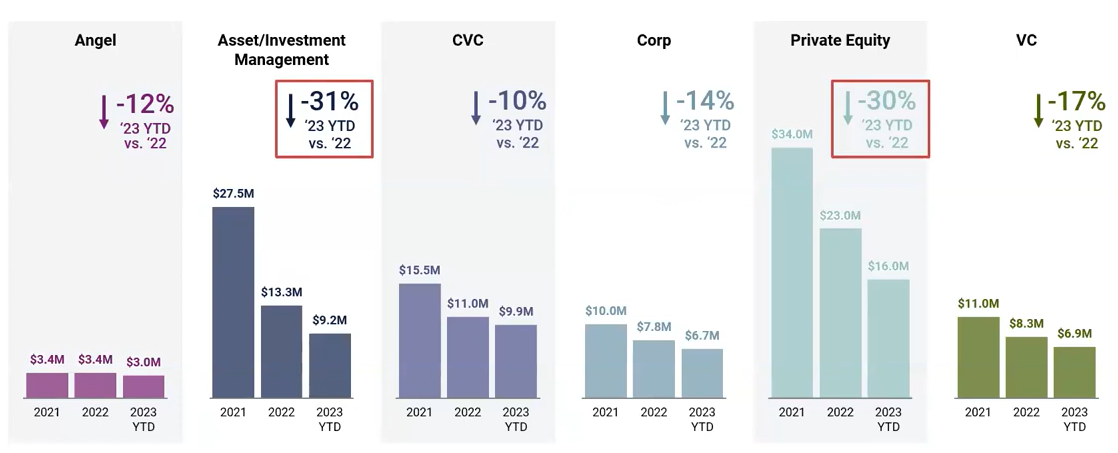

사모펀드, 자산운용사 투자의 대폭 감소

투자가 유형별 딜사이즈도 모두 감소했지만 그중에서도 가장 큰 규모의 투자를 하던 두 유형의 투자가, 즉 사모펀드와 자산운용사의 감소세가 두드러졌다. 이들은 주로 후기단계 스타트업에 큰 규모의 투자를 해왔는데, 다른 유형의 투자가들의 투자거래 중간값 규모가 10~17% 감소하는 동안 이들은 30~31% 감소하는 모습을 보였으며, 이는 전체적인 투자감소 폭이 커지는 하나의 이유가 됐다.

<투자가 유형별 중간 거래 규모(2021년부터 2023년 1분기까지)>

[자료: CB Insights]

벤처캐피털 금융 자문 법률사무소의 사례

위와 같은 투자감소 추세는 실리콘밸리에 본사를 둔 글로벌 로펌 Cooley의 사례에서도 찾아볼 수 있는데, 동 법률사무소의 2023년 1분기 벤처캐피털 금융 자문 업무 건수 및 투자 금액은 2017년 1분기 이후 최저였다고 한다. 시리즈 단계별로는 시리즈 C 및 이후 단계에서 감소 폭이 더욱 컸는데, 사상 최고치를 기록했던 2021년 4분기와 비교하면 건수로는 90%, 금액으로는 97%가 감소하는 극적인 모습을 보였다. 이전 단계인 시드, 시리즈 A, 시리즈 B의 경우 건수로는 감소 폭이 그나마 크지 않아 전년 동기 대비 각각 32%, 56%, 44%가 감소했지만, 투자 금액으로는 각각 71%, 76%, 84%로 상당한 수준 감소했다.

생성형 AI 스타트업 및 실리콘밸리 외 지역 투자

위에서 살펴본 내용 외에 2023년 1분기 미국 스타트업 펀딩 동향 중 눈에 띄는 부분은 2023년 1분기에 추가된 미국 유니콘 기업이 전체를 대변한다고 할 수는 없겠지만 많은 사람이 예상하는 바와 같이 생성형 AI에 대한 투자가 많았고 실리콘밸리 외 지역에 대한 투자도 많았던 점이다.

8개의 신생 미국 유니콘을 살펴보면 그중 생성형 AI 스타트업이 3개사였고 실리콘밸리 외 지역에 본사를 둔 스타트업이 5개사였다. 특히, 텍사스주 스타트업이 3개사였는데, 캘리포니아주의 비싼 물가와 높은 세금 그리고 정부 규제를 피해 Tesla와 Oracle를 비롯해 많은 기업들이 텍사스주로 이전한다는 뉴스가 이제는 스타트업계에도 적용될 것 같다.

한편, 요즘 가장 주목받는 기술인 생성형 AI 스타트업 3개사는 모두 실리콘밸리에 소재하고 있는데 이것을 보면 최첨단 혁신의 장으로서 실리콘밸리가 가지는 중요성은 계속되고 있다고 할 수 있다.

<2023년 1분기에 추가된 미국 유니콘>

연번

회사명

기업가치

(억 달러)

산업

본사소재주

(도시)

1

Anthropic

44

생성형 AI

캘리포니아

(San Francisco)

2

ShiftKey

20

모바일 소프트웨어 & 서비스

텍사스

(Dallas)

3

Kindbody

18

의료시설 & 서비스

뉴욕

(New York)

4

Our Next Energy

12

에너지 저장

미시간

(Novi)

5

Colossal

12

바이오 테크놀로지

텍사스

(Dallas)

6

Adept

10

생성형 AI

캘리포니아

(San Francisco)

7

Atmosphere

10

텔레비전

텍사스

(Austin)

8

Character.AI

10

생성형 AI

캘리포니아

(Menlo Park)

[자료: 실리콘밸리 무역관 정리]

투자감소 이유

이렇게 스타트업 펀딩이 감소한 이유로는 주로 미국 이자율 상승에 따른 자금 조달의 어려움, 거시경제의 불확실성으로 인한 투자가들의 조심스러운 행보 및 지난 몇 년간 주식시장에 상장된 스타트업들의 주식가격 하락으로 현재 후기단계에 있는 스타트업들에 대한 투자가 이루어지지 못하고 있는 점 등이 꼽히고 있다.

한편, 실리콘밸리 소재 엑셀러레이터사 대표인 J는 초기 단계에 주로 투자하는 투자사들의 경우에도 다른 투자사들이 투자를 하지 않는 상황에서 선뜻 먼저 투자에 나서기가 어렵고 스타트업들이 평상시라면 성장 속도가 늦어지는 정도겠지만 요즘과 같은 때는 아예 없어질 수가 있어서 투자를 하지 않고 기다리는 것 같다며, 기업가치가 내려가는 상황에서 투자가들은 기다린다고 손해볼 것이 없다는 의견을 밝혔다.

투자 혹한기 vs 정상화 vs 정화기

이렇게 투자가 감소하는 상황을 어떤 사람들은 투자 혹한기라고 부르며, 겨울이 가면 봄이 오듯이 곧 다시 예전처럼 투자가 활발해질 것을 기대하고 있다. 반면, 어떤 사람들은 팬데믹 기간이 오히려 비정상적인 시기였다며 지금이 정상으로 돌아가는 것이라고 한다.

<팬데믹 이전 수준으로 복귀한 2023년 1분기 글로벌 스타트업 펀딩>

[자료: CB Insights]

한편, 현 상황을 투자 정화기로 부르며 긍정적으로 평가하는 사람도 있다. 실리콘밸리 벤처캐피털사 대표인 A는 지난 10년간 투자만 하면 가치가 저절로 올라서 투자하기에 적합하지 않았던 곳도 투자를 받았던 경우가 있다며, 지금과 같은 시기가 옥석이 가려지는 시기로 핫한 스타트업은 지금도 잘하고 있고 오히려 (다른 스타트업들이 투자를 못 받아서 그만큼 더) 투자받기가 쉬워졌다고 밝히고 있다.

스타트업 투자 언제 다시?

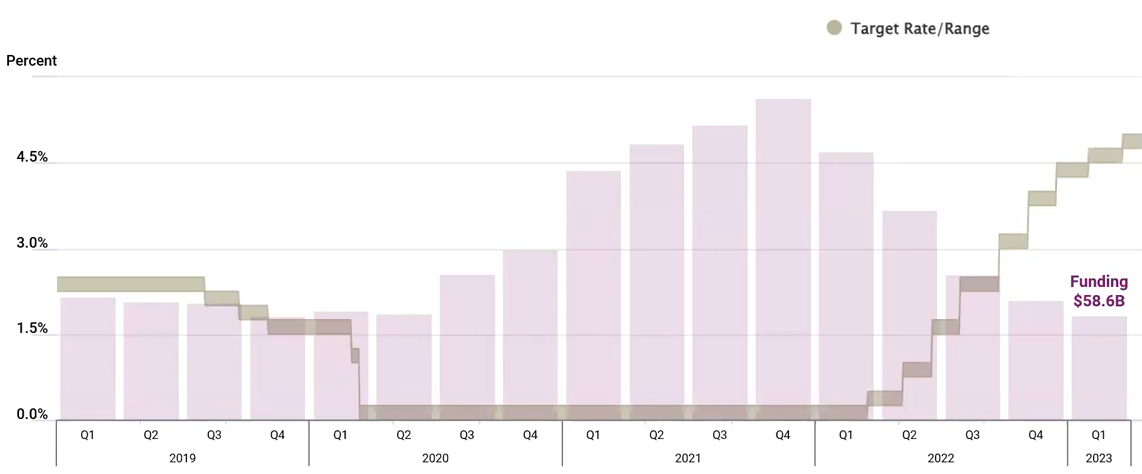

위 엑셀러레이터 대표 J는 현재 투자사들이 Dry powder(투자 가능 자금)를 많이 가지고 있고 펀드 기간이 정해져 있어서 투자집행을 마냥 늦출 수는 없으므로 2023년 하반기가 되면 상황이 좋아질 걸로 긍정적인 전망을 하고 있다. 한편, 스타트업 투자라고 특별한 것이 아니며 다른 투자활동과 마찬가지로 이자율과 반대돼 움직일 뿐이라는 의견도 있다. 이는 미국 기준금리가 다시 내려가지 않는 한 지난 몇 년과 같은 모습의 스타트업 투자는 기대하기 어려울 것이라는 의미이다.

<미국 기준금리와 글로벌 스타트업 펀딩(2019년 1분기부터 2023년 1분기까지)>

[자료: CB Insights]

시사점

그렇다면 2023년 2분기는 어떠할까? 많은 사람들이 2023년 2분기에도 현재의 추세가 지속돼 스타트업 펀딩은 감소하고 후기단계가 더 큰 영향을 받겠지만 시드 단계, 초기 단계 역시 비슷한 감소추세를 보일 것으로 전망하고 있다. 좀 더 길게 예상을 해보면, 2023년내에 상황이 급반전돼 다시 지난 몇 년과 같은 펀딩환경이 될 것을 기대하고 스타트업 운영계획을 세우는 것은 바람직하지 않은 것 같다. 실리콘밸리 글로벌 기업의 CVC에 근무하는 G도 ‘2023년과 2024년에는 보수적으로 투자가 이루어질 것 같다’, ‘주력사업과 관련된 쪽으로 집중될 것 같다’ (즉, 주력사업과 관련있는 곳만 선별적으로 투자하겠다)며 변화된 투자 기조를 전하고 있다.

한편, 벤처투자나 스타트업 창업 자체가 사라진 것이 아니고 지금 이 순간에도 계속되고 있다는 점을 잊지 말아야겠다. 넘치는 유동성과 제로금리에 기댄 벤처 투기는 사라지더라도 혁신을 이루고 새로운 기술을 만드는 좋은 스타트업에 장기적인 지원을 하는 벤처투자는 계속될 것이므로, 이럴 때일수록 주변 상황에 너무 연연하지 않는 긴 안목과 원칙에 입각한 기업활동이 필요할 것으로 생각된다.

자료: CB Insights, Cooley, Crunchbase, NCVA, PitchBook, KOTRA 실리콘밸리 무역관 자료 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (2023년 1분기 美 스타트업 투자 동향 분석)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

2022년 2분기 美 스타트업 투자 동향 분석

미국 2022.08.22

-

2

2021년 1분기 북미 스타트업 펀딩 동향 분석

미국 2021.06.09

-

1

2022년 2분기 美 스타트업 투자 동향 분석

미국 2022-08-22

-

2

2023년 독일에서 인기있는 스타트업 분야는?

독일 2023-02-20

-

3

일본, YANMAR건기 인터뷰를 통해 알아보는 소형 건설 기계

일본 2023-05-11

-

4

미국 'RSAC 2023' 참관기

미국 2023-05-11

-

5

중국 에듀테크 시장동향: 온라인 소양교육을 중심으로

중국 2023-05-02

-

6

[기고] 베트남 경제 및 증시 전망

베트남 2023-05-11

-

1

2021년 미국 사이버 보안 산업

미국 2022-01-04

-

2

2021년 미국 의류 산업 정보

미국 2022-01-03

-

3

2021년 미국 엔터테인먼트 및 미디어 산업 정보

미국 2021-12-30

-

4

2021년 미국 자동차 산업 정보

미국 2021-12-30

-

5

2021년 미국 석유 및 정유 산업 정보

미국 2021-12-30

-

6

2021년 미국의 반도체 장비 산업 정보

미국 2021-12-30