-

일본 반도체 제조장치 부품 시장동향

- 상품DB

- 일본

- 도쿄무역관 진석순

- 2023-03-23

- 출처 : KOTRA

-

Keyword #반도체 제조장치 #반도체 제조장치 부품

2022년 반도체 제조장치 판매액 3조6840억 엔으로 집계

5G·IoT 진전 및 데이터센터 능력 확장, EV, 재생에너지 투자로 시장 성장 기대

상품 기본정보

ㅇ 상품명 및 관세율: 반도체 장비의 부분품 및 부속품

HS Code

품목명

기본 관세, WTO 협정관세

8486.90

부분품 및 부속품

무관세(세금 없음)

[자료: 일본 관세율표(2023.3.1. 기준)]

반도체 제조장치는 반도체 디바이스의 제조를 위해 사용되는 기기를 지칭하며 크게 각종 재료막을 형성하는 장치, 사진 식각기술을 이용해 재료막을 형상 가공하는 장치, 미량의 불순물을 첨가하는 장치, 조립장치, 검사장치로 분류할 수 있다.

이러한 반도체 제조 장치에 사용되는 부품은 장치 내에서 단순히 워크를 고정하는 지그를 필두로 패턴 노광 공정용 부품(렌즈, 필터), 이온주입공정용 부품(특수합금부품), 에칭 공정용 부품(실리콘 전극), 성막 공정용 부품(알루미늄 부품) 등 각 공정에서 사용하는 특수 부품들이 있다. 반도체 제조장치 부품은 일반적인 장치 부품과 비교해 높은 부하 공정을 견디기 위해 텅스텐, 알루마이트, 몰리브덴 등 특수 재료를 사용하고 부품의 가공 정밀도가 현격해 지그 부품 하나라도 JIS* 정급 이상의 정밀도로 가공**돼 매우 정교하다. 그러므로 금속부품은 정밀도를 높이기 위해 용접이 아닌 직접 가공이 대부분인 것이 특징이다.

주: * JIS(Japanese Industrial Standards): 일본산업규격으로 자동차, 전자제품 등 산업제품 생산에 관한 것 뿐만 아니라 문자코드, 프로그램코드와 같은 정보처리, 서비스에 관한 규격 등

** 정밀부품 가공에서 중요한 JIS 정급: 정밀부품 가공이란 ‘5/1000㎜(수미크론) 레벨 요구에 응할 수 있는 가공’으로 JIS에서는 정급(精級, 0.01~0.1㎜의 공차 정밀도), 중급(中級, 0.1~1㎜의 공차 정밀도), 조급(粗級), 극조급(極粗級)의 4가지로 나누어져 공차 정밀도 허용 범위가 달라진다.

<반도체 제조장치부품 예>

[자료: 교세라(Kyocera.co.jp) 반도체 제조장치부품 카탈로그 참조]

시장 동향

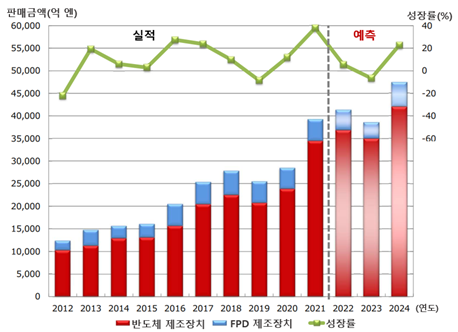

일본 반도체제조장치협회(SEAJ)가 2023년 1월 12일에 발표한 수요 예측 조사에 따르면, 2022년 반도체 제조장치 판매액은 3조6840억 엔(전년 대비 7.0% 증가)이다. 2021년부터 2022년에는 반도체 수요가 급속히 확대되면서 실적은 최고조였으나 미국의 대중 수출규제와 D램을 중심으로 한 메모리 가격 하락에 따른 설비투자 억제 영향을 받았을 뿐만 아니라 글로벌 인플레이션에 따른 고물가, 러·우 사태 장기화, 중국의 제로 코로나 정책에 따른 봉쇄 등이 겹치면서 스마트폰과 PC 등 민생기기 수요가 부진한 결과 하반기에는 급격한 메모리 가격 하락으로 하향 조정됐다. 2023년 전반 또한 메모리 투자가 불투명해 3조4988억 엔(전년 대비 5.0% 감소)으로 예상하는 한편, 2024년은 메모리 투자가 본격적으로 회복돼 로직용 대형 투자를 전망할 수 있어 4조1997억 엔(전년대비 20% 증가)으로 늘어날 전망이다.

<일본의 반도체 제조장치 및 FPD 제조장치 판매액 추이(2012~2024년)>

주: 여기서의 제조장치 판매 금액은 일본 기업 (해외 거점 포함)의 일본 국내 및 해외 매출을 포함한 것

[자료: 일본 반도체제조장치협회(SEAJ), 2023.1.21. 발표]

수입 동향

일본의 HS 8486.90 품목 수입 상황을 살펴보면, 2020년에는 코로나19 팬데믹으로 1655억 엔 수준을 기록하기도 했으나 최근 2년간(2021~2022년)은 2000억 엔 전후 규모의 추이를 보이고 있다. 2022년 일본의 반도체 제조장치 전체 수입액은 전년대비 21.1% 증가한 2396억 엔을 기록했다. 수입 상위 3개국인 미국(38.0%), 한국 (16.7%), 중국(14.8%)이 전체 70%를 차지하는 높은 점유율을 나타내며 부품 시장을 과점하고 있다. 한국으로부터의 수입은 전년대비 14.2% 증가한 400억 엔으로 16.7%의 점유율을 차지해 최근 들어 높은 상승세를 보이고 있다.

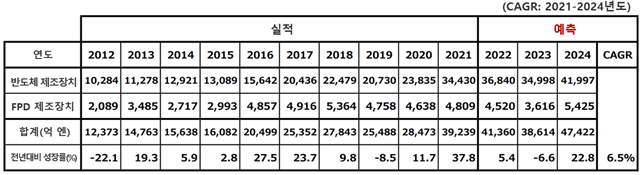

<최근 3년간 일본의 반도체장비 부품 수입 동향(2020~2022년)>

(단위: 천 엔, %)

순위

(2022)

국가

2020

2021

2022

비중

증감률

2020

2021

2022

‘21/'20

‘22/'21

-

전체

165,466,372

197,944,569

239,613,899

100

100

100

19.6

21.1

1

미국

64,766,311

68,514,735

91,103,821

39.1

34.6

38.0

5.8

33.0

2

한국

33,350,311

35,040,398

40,016,811

20.1

17.7

16.7

5.1

14.2

3

중국

21,055,978

27,284,280

35,423,872

12.7

13.7

14.8

29.6

29.8

4

네덜란드

11,754,532

23,028,824

13,403,257

7.1

11.6

5.5

95.9

-41.8

5

싱가포르

8,876,238

10,675,166

10,057,800

5.3

5.3

4.2

20.3

-5.8

6

베트남

6,629,808

7,230,329

9,856,056

4.0

3.6

4.1

9.1

36.3

7

대만

4,121,802

4,270,841

9,518,034

2.4

2.1

3.9

3.6

122.9

8

말레이시아

3,366,702

5,758,795

7,256,028

2.0

2.9

3.0

71.1

26.0

9

독일

2,666,523

4,028,243

4,637,275

1.6

2.0

1.9

51.1

15.1

10

태국

2,267,866

3,757,613

4,030,238

1.3

1.9

1.6

65.7

7.3

[자료: 재무성 무역통계 참조 KOTRA 도쿄 무역관 작성]

경쟁 동향

반도체 제조장치는 일본 기업이 높은 경쟁력을 보유하고 있는 분야로 2022년에는 미국에 이어 세계 2위로 25% 이상의 시장점유율을 차지하고 있다. 2021~2022년 반도체 제조장비 매출 순위를 보면 1위 도쿄일렉트로닉, 2위 어드밴테스트, 3위 SCREEN HD로 도쿄일렉트로닉은 FPD 코터, 디벨로퍼, 에칭 장치 등 전공정 제조장치가 강점인 글로벌 3위 기업이다. 2위인 아드반테스트는 반도체 검사 장치의 대기업으로, 후공정 검사에서 세계 시장 40%를 차지한다. 3위인 SCREEN은 전공정 중 반도체를 세척하는 세정장치인 매엽식세정장치(35%), 배치식세정장치(58%), 스핀스크러버(63%)에서 각각 세계 시장 점유율 1위 자리에 있다.

<웨이퍼 제조공정에 따른 일본 반도체 제조장치 제조사>

구분

공정 과정

제조장치명

업체명

전공정

웨이퍼 표면 산화

열처리장치

도쿄일렉트론(東京エレクトロン), KOKUSAI ELECTRIC

박막 형성

박막 형성장치

도쿄일렉트론(東京エレクトロン)

포트레지스트 도포

코터 디벨로퍼

도쿄일렉트론(東京エレクトロン), SCREEN

노광·현상

노광장치

니콘(ニコン), 캐논(キャノン)

에칭

에칭장치

도쿄일렉트론(東京エレクトロン)

레지스트 박리·세정

세정장치

도쿄일렉트론(東京エレクトロン), SCREEN, 시바우라메카트로닉스(芝浦メカトロニクス)

이온 주입

이온 주입장치

닛신이온기기(日新イオン機器), 스미토모중기계이온테크놀로지(住友重機械イオンテクノロジー)

평탄화

CPM 장치

에바라제작소(荏原製作所)

전극형성

스패터링장치

알박(アルバック)

웨이퍼 검사

웨이퍼 검사장치

히타치하이테크(日立ハイテク)

-

배기가스 처리시설

칸켄테크노(カンケンテクノ)

후공정

그라인딩

그라인딩장치

디스코(ディスコ), 도쿄정밀(東京精密)

다이싱

다이싱장치

디스코(ディスコ), 도쿄정밀(東京精密)

다이본딩

다이본딩장치

FASFORD TECHNOLOGY

와이어 본딩

와이어본딩장치

-

몰딩

몰딩장치

TOWA

최종 검사

테스팅장치

아드반테스트(アドバンテスト)

-

반송장치

다이후쿠(ダイフク), 무라타기계(村田機械), 로체(ローツェ)

[자료: SEMI 홈페이지(www.semijapanwfd.org/semicon_map.html)]

반도체 제조 장치의 부품 및 서브시스템 부분에서도 일본 기업은 높은 세계 점유율 차지하고 있다. 특히 드라이펌프, 매스플로우컨트롤러, 가스제해장치 등 가스계열 시스템 부분에 강점을 가진다. 반도체 제조장치 시장 조사업체인 VLSI Research사 발표에 의하면 2020년 반도체 제조장치에 사용하는 밸브, 펌프 등 주요 부재와 서브시스템 공급업체 글로벌 톱 10에서 호리바제작소가 5위, 에바라제작소가 10위에 포함됐다. 후지킨은 반도체 제조장치용 전자밸브와 집적화 가스시스템의 생산 능력을 증강하기 위해 일본과 한국에 약 74억 엔을 들여 반도체 제조장치용 초정밀 밸브유닛 신공장을 지어 설비 투자할 예정이다.

<일본 반도체 제조장치 부품 및 컴포넌트(서브시스템) 제조사)>

품목

업체명

MFC(매스플로컨트롤러)

후지킨(フジキン), 호리바에스텍(堀場エステック)

유체 제어

후지킨(フジキン), CKD

펌프

에바라제작소(荏原製作所), 카시야마공업(樫山工業)

기계 요소 부품

THK, 니혼덴산(日本電産)

다이아몬드 공구

디스코(ディスコ), 아사히다이아몬드공업(旭ダイヤモンド工業)

[자료: SEMI 홈페이지(www.semijapanwfd.org/semicon_map.html)]

유통구조

반도체 제조장치 제조사는 반도체 제조사에 각 제조공정(전공정, 후공정 등)에 필요한 장치를 납품한다. 반도체 제조사는 공급받은 장치를 이용해 반도체 칩을 완성시킨 후 반도체 상사에 납품한다. 반도체 상사의 종류는 크게 세 가지*로 구분돼 일본 내에는 상장된 반도체 상사만 30곳 이상이 있으며 2차 상사와 3차 상사를 포함하면 1000곳이 넘는 것으로 알려져 있다.

주*: 세 가지는 다음과 같음.

1) 제조사 계열 반도체 상사: 반도체 제조업체의 제품을 메인으로 취급하는 반도체 상사로 최근 반도체 제조업체 쇠퇴 및 재편에 의해 감소 중

2) 독립 계열 반도체 상사: 현재 가장 많은 형태로 제조업체에 의존하지 않고 고객이 원하는 반도체 칩을 판매

3) 외국 계열 상사: 해외 대기업 반도체 상사의 일본 법인

수입규제 및 관련 인증 등

반도체 수출과 관련해 규제는 없으나 기본 사항으로 글로벌 반도체 업계의 국제공업규격인 'SEMI 국제표준(SEMI Standards)'*을 준수할 필요가 있다.

주*: SEMI 국제표준: 국제 반도체장비재료협회(Semiconductor Equipment and Materials International, SEMI)가 반도체 및 평판 디스플레이 제조장치를 포함한 반도체 산업의 국제공업규격 통일을 목적으로 정한 규격

또한, 관련 전시회를 통해 기술, 재료, 장치 등 종합적인 반도체 제조 장치의 최신 정보 및 고객 정보를 알 수 있다.

<관련 기관 및 전시회>

구분

명칭

URL

기관

SEMI

일반사단법인 일본반도체 제조장비협회(SEAJ)

일반사단법인 일본전자 디바이스산업협회(NEDIA)

전시회

NEPCON JAPAN

SEMICON JAPAN

JPCA Show

[자료: 각 기관 및 전시회 홈페이지 참조 KOTRA 도쿄 무역관 작성]

시사점

2022년은 일본 반도체 산업 부활의 원년이며 5월 미국과 일본의 상무·산업 파트너십(JUCIP) 장관급 회의의 「반도체 협력 기본 원칙」를 시작으로, 6월 골태방침에서 「2020년대 후반에 차세대 반도체의 설계·제조 기반 확립」이 명기됐고 11월 「차세대 반도체의 설계·제조 기반 확립」을 위해 양산 제조거점인 'Rapidus'와 연구 개발 거점인 'LSTC'의 발표가 있었다.

미국과 중국의 기술 패권 다툼을 기점으로 세계가 경제안보 강화에 나서는 가운데 기시다 정권은 성장 전략의 핵심 중 하나인 새로운 경제안전보장정책을 위해 기술 혁신에 필수적인 반도체 산업의 재흥을 도모한다. 그 일환으로 디지털 시대 경제사회의 기반이 될 반도체 공급 안정을 위해 일본 정부의 700억 엔 지원과 일본 내 8개사(도요타, 소니, 덴소, NTT, NEC, 소프트뱅크, 키옥시아, 미츠비시UFJ은행)가 총 73억 엔을 출자해 차세대 반도체 제조기업인 '라피더스(Rapidus)'를 설립했다. 2나노 공정의 최첨단 반도체 양산화를 목표로 최첨단 반도체 개발을 위해 미국 IBM과 제휴하면서 2020년대 후반에는 다품종 소량 생산으로도 비즈니스가 가능한 반도체 산업을 확립할 예정이다.

또한, 일본 반도체제조장치협회 우시다 가즈오 회장은 일본에서 지금처럼 반도체의 중요성이 대두된 적은 없었다며 2023년은 '지속적인 반도체 부족으로 공급망 혼란을 야기했던 생산능력을 정비하고 부품을 포함한 공급망 재건과 강화를 도모해 기술개발 속도를 높여 나가기 위한 중요한 해'가 될 것이라고 2023년 연초 소감을 밝혔다. 이와 더불어 향후 「광대한 데이터 처리가 사회를 견인하는 시대」와 「장래의 탄소중립 사회」를 양립시키기 위해서는 반도체의 고기능화 및 저소비 전력화를 동시에 진행하는 것이 필수 조건이며 높은 기능과 합리적인 비용을 양립시키기 위해서 제조장치 업계의 역할은 앞으로도 커질 것이라 기대감을 나타냈다.

이처럼 민관이 협력해 일본의 반도체 산업 재흥을 도모하는 가운데 첨단 로직 부분에서 차세대 트랜지스터인 GAA(Gate-All-Around)가 사용되는 등 지속적인 패키지 기술 혁신이 반도체 제조장치 시장의 수요 견인차로 예상된다. 5G(제5세대 이동통신 시스템)·IoT(사물 인터넷)화의 진전이나 그에 따른 데이터 센터 능력 확장의 필요성 등 반도체 잠재 수요는 지속적이며 자동차 전동화 및 고성능화, 재생에너지 투자 등의 수요도 안정적이어서 반도체 수요를 뒷받침할 것으로 전망된다.

자료: 일본 관세청, 재무성, 경제산업성, 일본 반도체제조장치협회(SEAJ), 반도체장비재료협회(SEMI), NIKKEI신문, 각 기업 홈페이지 및 KOTRA 도쿄 무역관 자료 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (일본 반도체 제조장치 부품 시장동향)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

중국 PMIC 시장 동향

중국 2023-03-22

-

2

미국 광섬유 케이블 시장동향

미국 2023-03-21

-

3

브라질, 미-중 반도체 경쟁 속 새로운 투자 대상으로 부상

브라질 2023-03-13

-

4

2023년 중국 경제정책 방향 및 유망산업

중국 2023-03-16

-

5

2023년 스페인 바르셀로나 MWC 참관기

스페인 2023-03-16

-

6

인도, 반도체 현지생산 기반 확충 추진

인도 2023-03-15

-

1

2021년 일본 석유산업 정보

일본 2022-01-20

-

2

2021년 일본 의료기기 산업 정보

일본 2022-01-20

-

3

2021년 일본의 산업 개관

일본 2021-12-29

-

4

2021 일본의 정보 보안 산업

일본 2021-12-29

-

5

2021 일본의 수산업

일본 2021-12-29

-

6

2021 일본의 자동차 산업

일본 2021-12-29

- 이전글

- 다음글