-

중국 임플란트 시장동향

- 상품DB

- 중국

- 우한무역관

- 2023-03-09

- 출처 : KOTRA

-

우수한 품질 및 가성비 앞세운 한국 임플란트 브랜드 중국 시장 점유율 40% 이상 차지

중국 정부의 임플란트 조달 정책은 향후 안정적인 시장 구축의 기반이 될 것으로 기대

제품명 및 HS코드

HS코드

한글 명칭

영문명

9021.29.00

치과용 피팅(임플란트)

Dental Fittings, Nes

[자료: 중국 상무부]

임플란트 시장동향

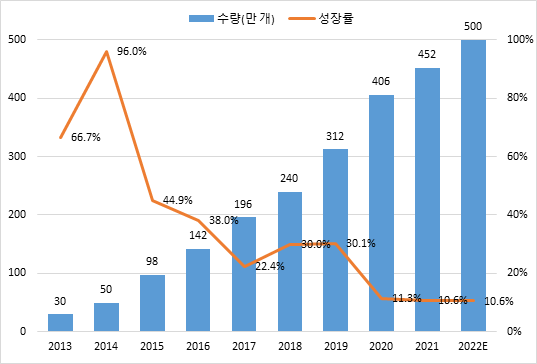

중국은 경제 성장과 더불어 의료 시장도 꾸준히 발전하고 있으며, 임플란트 시장은 최근 10년간 높은 성장을 지속하고 있다. 2013~2022년 중국에서 판매된 임플란트 제품은 연간 30만 개에서 500만 개로 증가하였으며, 10년 간 연평균 복합 성장률(CAGR)은 36%에 달한다.

<2013~2022년 중국에서 판매된 임플란트 제품 및 성장률>

[자료: 중상칭바오왕]

2010년 전까지 중국에서 임플란트 제품은 비싸고 의료 보험이 적용되지 않아 시장 규모가 크지 않았지만, 중국 국민 소득 증가하고 인구 노령화가 빠르게 진행됨에 따라 임플란트 시장이 폭발적으로 성장하기 시작했다. 하지만, 중국의 임플란트 보급률은 타국가와 비교하여 여전히 낮은 수준으로 향후 성장의 여지가 많다. 한국은 1만 명당 600개로 전 세계에서 임플란트 보급률이 가장 높으며 독일, 이탈리아 등 유럽 국가도 1만 명당 100개 이상이나 중국은 1만 명당 30개에 불과하다.

<주요 국가별 임플란트 보급률 비교>

(단위: 개/만 명)

[자료: 치엔잔산업연구원]

일부 병원과 공급상의 담합으로 원가 대비 너무 비싸게 판매되는 임플란트 가격을 바로잡기 위해 중국 국무원, 국가의료보험국 및 각 지방의 의료보험국은 임플란트 가격 정상화를 위한 다양한 정책을 발표해왔다. 2022년 9월 국가의료보험국은 <구강서비스 및 제품 가격관리 실시 통지(开展口腔种植服务和材料价格治理的通知)>를 통해 임플란트 제품은 향후 정부 관리감독 하에 조달하겠다는 정책을 발표하였으며, 해당 정책에는 임플란트 가격뿐만 아니라 관련 서비스의 가격 상한선을 포함하고 있다.

<2022년 중국 임플란트 시장 관련 주요 정책>

시기

정책명

담당부처

주요 내용

2022년 9월

<구강서비스 및 제품 가격관리 실시 통지

(开展口腔种植服务和材料价格治理的通知)>

국가

의료보험국

- 임플란트 제품의 정부 관리감독 하 조달 계획

- 공공시설의 임플란트 서비스 가격 조정

- 민간시설에 합리적인 임플란트 가격 책정 요구

2022년 8월

<임플란트 요금 및 가격조사 등록 업무 통지

(种植牙收费和价格调查登记工作的通知)>

국가

의료보험국

- 임플란트 비용 및 의료 서비스 가격 등록 전면 시행

2022년 5월

<의약품 조달 및 서비스 과정의 불공정 관행에 대한 의견

(纠正医药采购和医疗服务领域不正之风的意见)>

국가위생건강위원회및 공업및정보화부

- 치과의료 서비스 및 제품 비용 표준화

- 중앙정부 조달계획에 참가하지 않는 지방 의료시설에 대한 관리감독 강화

2022년 4월

<2022년 안후이성 의료보장 업무 요점

(2022年安徽省医疗保障工作要点)>

안후이성

의료보험국

- 성급 의료시설에 대한 의료제품 구매방안 모색

- 치과용 임플란트, 정형외과 제품 등 정부차원 조달계획 검토

2022년 2월

<2022년 푸젠성 의료보장 업무 요점

(2022年福建省医疗保障工作要点)>

푸젠성

의료보험국

- 성급 차원의 의료제품 조달 대상 확대

- 각 도시별 의료제품 공공조달 방식 권장

2022년 1월

국무원 상무회의

국무원

- 고가 의료제품에 대한 정부의 관리감독 대상 확대

- 수요가 많은 임플란트 제품, 정형외과 제품에 대한 정부 차원의 조달계획 수립

[자료: KOTRA 우한 무역관 자체 정리]

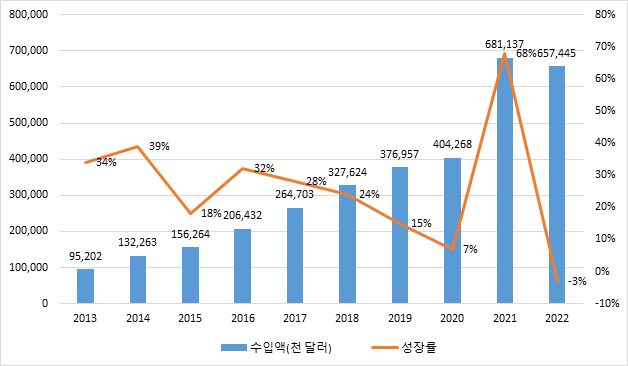

임플란트 수입 동향

2013~2022년 중국 임플란트 제품의 수입규모는 계속해서 증가해 2022년 총 수입액은 6억8000만 달러로 2013년 대비 7배 이상을 기록했다. 다만 2022년에는 중국의 방역정책으로 수입 규모가 2021년 대비 소폭 감소하였다.

<2013~2022년 중국 치과용 임플란트 수입 규모 및 성장률>

[자료: ITC]

중국 임플란트 수입제품 중 한국 브랜드는 3년 연속 점유율 1위를 차지하고 있다. 2022년 중국이 한국으로부터 수입한 임플란트 제품 총액은 전년 대비 28.3% 증가한 2억7000만 달러에 달한다.

<2020~2022년 중국 치과용 임플란트 수입 상위 10개국>

(단위: 천 달러, %)

순위

국가

2020년

2021년

2022년

수입금액

점유율

수입금액

점유율

수입금액

점유율

1

한국

125,113

30.95

217,648

31.96

269,454

40.99

2

스위스

91,901

22.73

145,108

21.31

142,677

21.70

3

미국

58,009

14.35

89,865

13.20

107,877

16.41

4

스웨덴

29,535

7.31

51,698

7.59

42,106

6.40

5

독일

41,659

10.30

48,759

7.16

33,233

5.05

6

프랑스

12,977

3.21

18,300

2.69

22,861

3.48

7

이스라엘

5,305

1.31

9,381

1.38

11,835

1.80

8

대만

2,544

0.63

16,215

2.38

10,903

1.66

9

이탈리아

1,872

0.46

5,672

0.83

9,484

1.44

10

스페인

1,347

0.33

756

0.11

1,086

0.17

[자료: ITC]

2022년 중국은 총 371톤의 치과용 임플란트 제품을 수입했으며, 평균 단가는 킬로당 1772달러를 기록하였다. 수입 상위 10개국 중 스웨덴 제품의 단가가 가장 비쌌으며, 한국산 제품은 킬로당 1045 달러로 다른 국가의 제품 대비 좋은 가성비를 보였다.

<2022년 중국 수입 임플란트 단가 순위>

순위

국가

수량(톤)

단가($/kg)

1

스웨덴

4

11,781

2

스위스

21

6,907

3

타이베이

3

3,148

4

스페인

3

2,661

5

프랑스

9

2,660

6

미국

41

2,617

7

이스라엘

6

2,091

8

독일

16

2,046

9

이탈리아

7

1,303

10

한국

258

1,045

합 계

371

1,772

[자료: ITC]

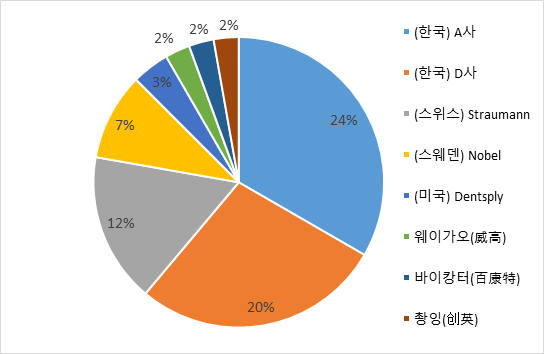

시장 경쟁 현황

2021년 기준 중국 시장에 등록된 임플란트 브랜드는 117개이며 그중 수입 브랜드 99개, 중국 브랜드는 18개로 자국 브랜드 비중이 15%에 불과하다. 다수의 수입 브랜드 중 한국 브랜드는 시장 초창기부터 우수한 품질 및 가성비를 앞세워 시장 점유율을 빠르게 늘려나갔다. 2022년 기준 한국 브랜드 A사, D사는 점유율 1, 2위를 차지하고 있으며 전체의 40% 이상의 점유율을 기록하고 있다.

유럽 및 미국 브랜드는 첨단기술을 앞세우며 프리미엄 시장을 공략하고 있지만, 개당 1만 위안이 넘는 제품을 선보이고 있어 시장 점유율은 다소 낮은 편이다. 중국 브랜드의 경우 임플란트 기술력이 상대적으로 부족하고 가격 또한 한국산 제품과 비슷한 수준이어서 시장 점유율은 유럽 프리미엄 브랜드에도 못 미치고 있다.

<주요 브랜드별 중국 임플란트 시장 점유율>

[자료: 저상증권]

국가 브랜드별 임플란트 제품의 타깃시장 및 평균 가격을 보면, 한국 임플란트 제품의 평균 가격은 3000위안 이내이며, 주요 타깃 시장은 일반 시장으로 주요 1선 도시와 개인병원 등이다. 스위스 등 유럽 국가의 브랜드는 프리미엄 시장을 공략하고 있으며, 제품 가격은 최소 3500위안에서 최대 1만4000위안에 판매되고 있다. 유럽 브랜드는 고가 제품임에도 불구하고 기술력을 인정받아 중국 내 주요 고객은 공공의료기관 및 프랜차이즈 의료시설 등이다. 마지막으로 중국 브랜드의 경우 저가 시장을 타깃으로 하며 2,3선 도시의 정부기관 및 의료시설 등을 주요 고객으로 한다.

<국가별 임플란트 제품 평균가격 및 주요 고객 >

타깃 시장

주요 국가

평균 가격(위안/개)

주요 고객

프리미엄 시장

스위스, 독일

3,500~14,000

공공 의료기관, 프랜차이즈 의료시설

일반 시장

한국, 이스라엘

2,500~3,000

1선 도시의 개인병원 등 의료시설

저가 시장

중국

1,600~2,600

2,3선 도시 정부기관 및 의료시설

[자료: 지역별 임플란트 제품 구매문건(口腔种植体省际联盟集中批量采购文件)]

관세 및 수입 규정

임플란트(HS CODE: 9021.29.00) 제품의 중국 수입 최혜국(MFN) 세율은 4.0%, 한중 FTA 및 RCEP 세율은 0%이며, 수입 부가가치세율은 13%이다. 중국에서 임플란트는 제3류 의료기기에 속하며 중국에서 정식 판매 전 중국약품감독관리국(NMPA)에서 발급하는 의료기기 인증서를 취득해야 한다.

<중국 임플란트 수입세율>

HS코드

상품명

최혜국(MFN) 세율

한중 FTA 세율

RCEP 세율

수입 부가가치 세율

9021.29.00

치과용 피팅

(임플란트)

4.0%

0%

0%

13%

[자료: 중국 상무부]

시장 전망

2022년 기준 중국의 65세 이상 인구는 전체 인구의 14.9%로 일찍이 고령화 사회에 진입했으며, 2033년에는 노인 비중이 20%를 초과하여 초고령화 사회 진입이 확실시 되고 있다. 또한 2050년에는 중국의 노년 인구가 3억8200만 명에 달하여 전 세계 노년층 인구의 24%를 차지할 것이며, 그에 따라 실버산업의 주요 품목 중 하나인 임플란트 제품에 대한 수요는 향후 지속적으로 확대될 것으로 전망된다.

이러한 추세 속에 중국 정부는 노년층 대상 양질의 치과 서비스 제공을 위해 임플란트 제품 공공조달 정책을 시행하였으며 최근 중국 정부의 관리감독 하에 조달된 임플란트 제품 가격을 살펴보면, 기존 가격 대비 50% 이상 하락한 제품도 있다. 해당 정책이 장기간 성공적으로 시행된다면 기존에 비용 문제로 임플란트 제품 구입을 망설였던 수많은 소비자가 새로운 고객이 될 것으로 보인다.

중국 의료기기협회에 따르면, 중국 정부의 조달 정책이 계속해서 유지된다면 연간 소비되는 임플란트 제품 수는 현재 500만 개에서 두 배 이상 증가할 것으로 전망했다. 중국 임플란트 시장은 아직까지 수입품 의존도가 매우 높으며, 그중 한국 브랜드는 높은 점유율과 우수한 품질, 적정한 가격을 바탕으로 고객의 신뢰를 계속해서 쌓아가고 있다. 향후 꾸준한 성장이 예상되는 중국 임플란트 시장에 우리 기업은 지속적으로 투자하고 세밀하게 고객관리를 해야 하며, 시장에 미치는 영향력이 높은 중국 정부의 관련 정책에도 주목해야 할 것이다.

자료: 중국 상무부, 중상칭바오왕, ITC, KOTRA 우한 무역관 자체 정리자료 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (중국 임플란트 시장동향)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

중국 임플란트 시장동향

중국 2021-08-27

-

2

중국, 정부 주도 임플란트 의약품 대량구매제도 본격 가동

중국 2022-11-09

-

3

중국 구강산업 발전을 주목하라: 남부 국제 치과전시회 참관기

중국 2023-03-10

-

4

임플란트, 교정이 주도하는 중국 치과의료 시장

중국 2023-10-11

-

5

미국 임플란트 시장 동향

미국 2022-06-22

-

6

2023년, 미국에서는 어떤 기술이 진정한 혁신으로 거듭날까?

미국 2023-03-09

-

1

2023년 중국 선박산업 동향

중국 2023-12-15

-

2

2021년 중국 2차전지 산업 동향

중국 2022-01-17

-

3

2021년 중국 의료산업 동향

중국 2022-01-17

-

4

2021년 중국 신에너지차 산업 동향

중국 2022-01-17

-

5

중국 스마트 커넥티드카(ICV) 산업 동향

중국 2022-01-14

-

6

2021년 중국 정보통신(ICT) 산업 동향

중국 2022-01-11

- 이전글

- 다음글