-

중국 의료미용용 보톡스(보툴리눔 톡신) 시장 동향

- 상품DB

- 중국

- 상하이무역관

- 2023-02-24

- 출처 : KOTRA

-

중국 의료미용시장 세계 2위, 비수술 시장(보톡스, 히알루론산 등)이 유망

한국은 4대 수입국, 2021년 수입액 188% 성장

상품명 및 HS 코드

<의료미용-보톡스 HS 코드>

품목

HS 코드

의료미용-보톡스(보툴리눔 톡신)

3002.90

[자료: HS 코드망]

현재 보톡스(공식 명칭은 보툴리눔 톡신)는 보톡스균(그람 양성 혐기성 세균)이 천연적으로 생성하는 신경독성 단백질로 여러가지 혈청형의 보톡스가 생성된다.

<보톡스 항목 및 적용범위>

항목

적용 범위

주름 제거

이마 주름, 미간 주름, 잔주름, 코순골 주름, 목 주름

윤곽 성형

교근(咬筋, 저작근의 일종) 비대, 종아리 근육 비대, 승모근 비대

얼굴 변형

눈썹 올리기, 윗입술 주름, 이가 드러나며 입꼬리 처짐

기타

얼굴 비대칭, 흉터 증식, 겨드랑이 악취, 괄약근 기능 장애, 빈뇨, 양성 전립선 비대, 사지 경련

[자료: 공연망(共研网)]

시장 동향

중국의 의료미용은 수술, 약물, 의료기기 및 기타 외상성 또는 침입성이 있는 의학기술 방법을 사용해 사람의 외모 및 인체 각 부위의 형태를 복구하고 재형성하는 것을 포함한다. 의료미용은 방식에 따라 수술류와 비 수술류로 나눌 수 있다.

- 수술류 항목: 얼굴 및 신체 부위의 외관을 근본적으로 변화시키거나 개선

- 비수술 항목: 주로 주사류 항목(보톡스, 히알루론산 등), 에너지원 항목(피코초 레이저, 광자 피부 등) 및 기타 항목을 포함

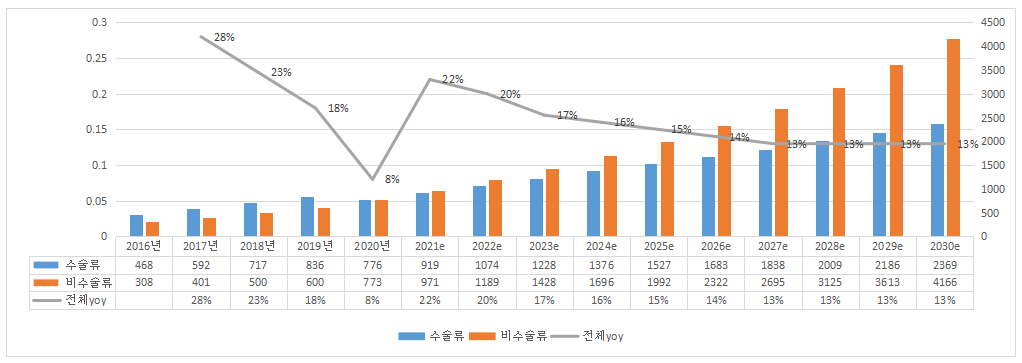

중국은 경제 성장 및 소비 고도화에 따라 의료미용 산업이 빠르게 발전했으며 세계 2위 시장으로 성장했다. 2016~2020년 중국 의료미용 시장 규모는 776억 위안에서 1549억 위안으로 증가하며 연평균복합성장률(CAGR)이 18.9%에 달했다. 2030년에는 연평균복합성장률이 15.5%로 성장하며 6535억 위안에 달할 것으로 예상된다. 후이보 데이터에 따르면 현재 비수술 시장은 수술 시장과 비슷한 규모이나 향후 매년 10% 이상의 성장을 거쳐 2030년에는 비수술 시장이 수술 시장의 1.75배 이상 성장할 것으로 예상된다.

<2017~2022e 중국 의료미용 시장 규모>

(단위: 억 위안, %)

[자료: 후이보]

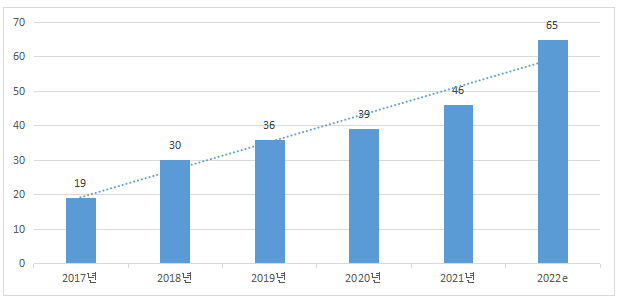

2017년부터 2021년까지 중국 보톡스 시장 규모는 19억 위안에서 46억 위안으로 증가했으며 연평균복합성장률은 25.6%였다. 2022년 중국 보톡스 시장 규모는 65억 위안에 달할 것으로 예상된다.

<2017-2022e 중국 보톡스 시장 규모 추이>

(단위: 억 위안)

[자료: 중상정보망]

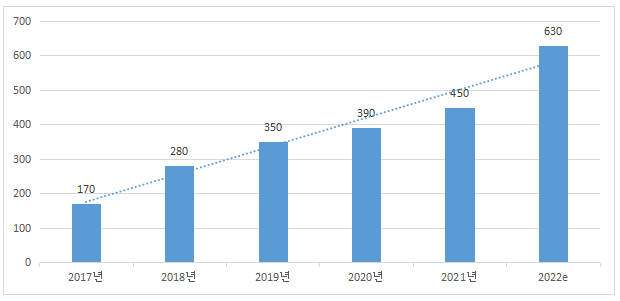

중국의 1인당 가처분 소득이 증가함에 따라 보톡스 소비는 앞으로 빠르게 증가할 것으로 예상된다. 또한 현재 출시된 보톡스 제품은 일반적으로 평균 효과 지속기간이 약 4개월로 재구매율이 높고(1년에 보통 2~3회 필요) 다른 관련 제품과 묶음으로 판매하기가 용이해 고객 군 확대 시 유용한 제품이다. 이러한 특성에 따라 중국 보톡스 시장은 빠르게 성장하고 있다. 2017~2021년 동안 중국 보톡스 주사 수는 연평균복합성장률 27.4%를 기록하며 170만 건에서 450만 건으로 증가했다. 중국 보톡스 주사 건수는 지속 증가해 2022년은 630만 건까지 증가할 것으로 예상된다.

<2017-2022e 중국 보톡스 주사 건수>

(단위: 만 건)

[자료: 중상정보망]

전 세계적으로 약 20개의 A형 보톡스 제품이 상장 판매를 승인받았다. 권위 있는 의료 데이터에 따르면 2020년 중국 비수술 항목 중 주사류 시장 매출은 의료미용 시장의 57.4%를 차지한다. 이 중 히알루론산 매출은 주사는 66.6%, 보톡스 매출은 32.7%로, 보톡스는 히알루론산에 이어 중국에서 두 번째로 큰 비수술 의료미용 분야이다.

수출입 동향

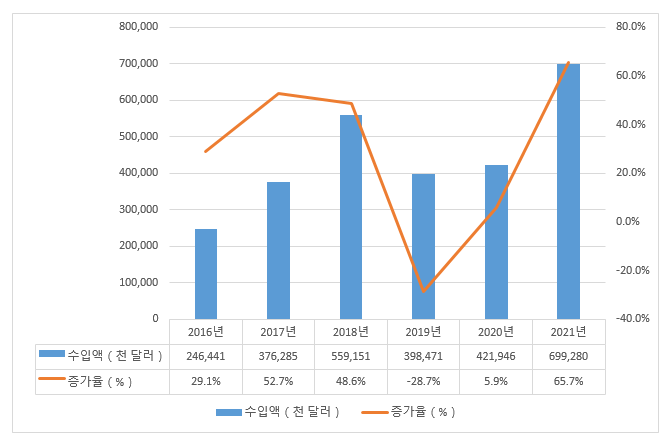

중국의 보톡스(HS CODE: 3002.90>)수출액은 2016년부터 2018년까지 대폭 증가세를 보였고, 2019년부터 2021년까지 수출액은 안정적으로 상승했다.

<2016~2021년 중국 보톡스(3002.90 기준) 수출액>

(단위: 천 달러, %)

[자료: 한국무역협회]

중국의 보톡스(HS Code 3002.90) 수입은 2016년부터 2018년까지 급속한 상승세를 보였고 2019년 수입액이 상대적으로 감소했지만, 2020~2021년 증가율이 5.9%에서 65.7%로 급속 증가해 4억2194만6000달러에서 6억9928만 달러로 확대됐다.

<2016-2021년 중국 보톡스(3002.90 기준) 수입액>

(단위: 천 달러, %)

[자료: 한국무역협회]

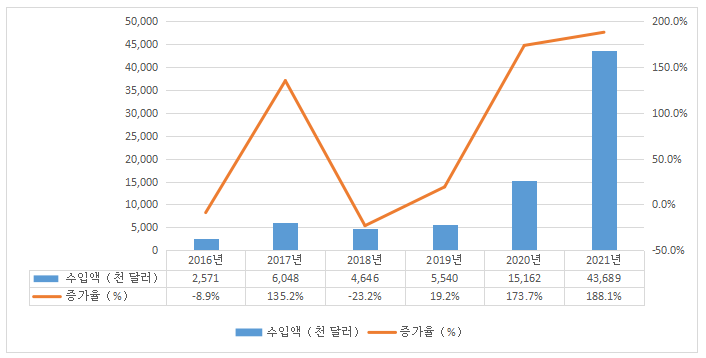

중국의 주요 수입국은 2021년 기준 아일랜드·덴마크·미국·한국 순이며, 이중 아일랜드와 한국은 전년 대비 증가율이 가장 높았고 한국의 전년 대비 증가율은 188.1%에 달했다.

<최근 3년간 중국 국가별 HS Code 3002.90 수입액>

(단위: US$ 천, %)

순위

국가

2019년

2020년

2021년

증감률

1

아일랜드

129,681

147,213

420,657

185.7

2

덴마크

66,857

58,792

62,722

6.7

3

미국

89,721

59,735

57,829

-3.2

4

한국

5,540

15,162

43,689

188.1

5

프랑스

45,718

55,220

38,734

-29.9

6

영국

9,570

33,049

25,724

-22.2

7

대만

16,308

14,396

11,906

-17.3

8

독일

9,781

19,362

6,958

-64.1

9

뉴질랜드

359

3,382

6,120

81.0

10

호주

9,664

4,884

5,880

20.4

[자료: 한국무역협회]

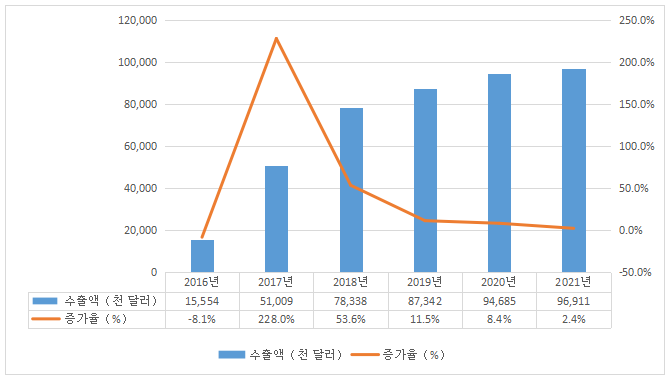

한국의 대중 수출은 2016년, 2018년 역성장을 거치고 2020년부터 큰 폭으로 증가하고 있다.

<2016~2021년 중국 보톡스(3002.90 기준) 대한국 수입액>

(단위: 천 달러, %)

[자료: 한국무역협회]

가격 및 경쟁 동향

중국 인증 보톡스 제품은 2개에서 4개로 증가했으며 가격대는 Botox> Dysport > Letybo> BTXA 순으로 낮다. Dysport는 유럽에서 유행하는 보톡스 제품으로 다른 제품 대비 효과가 빠르고(평균 효과가 나타나는 시간 약 2일, 타 제품은 일반적으로 약 1주일 소요), 1회 주사 시 지속되는 기간도 긴 편이다. (약 6개월 유지 가능해 타 제품의 4~6개월보다 긴 편임)

Letybo는 한국 상장사 Hugel이 연구 개발해 제조한 제품으로 2010년 한국에서 출시돼 2016~2019년 4년 연속 한국 보톡스 시장 점유율 42%, 매출액 1위를 달성했다. Letybo는 중국에서 트렌디하며 가벼운 사치에 관심있는 90년대생과 00대생을 타깃으로 한다. Letybo는 99.5%의 900kDa 유효 단백질로 구성돼 업계 순도 요구 사항보다 훨씬 높으며 품질 면에서 좋은 평을 받고 있다.

또한 미국 등 해외 기업도 보톡스 제품을 출시하기 시작했으며 보톡스는 히알루론산보다 진입 장벽이 높아 대부분 중국기업과 협업한다. 보톡스는 현재 정식 인증받은 제품이 적고 개발 잠재력이 커서 의료미용 분야의 블루오션 분야라 할 수 있다. 중국 기업은 주로 대리 및 지분 투자 방식으로 보톡스 시장에 진입했으며, 에미컴(爱美客), 하오하이바이오(昊海生科), 화둥제약(华东医药), 푸싱제약(复星医药) 등 많은 기업이 한국, 미국, 독일 등 해외 보톡스 생산기업과 협업을 하고 있다. 앞으로도 보톡스 시장이 규범화됨에 따라 더 많은 우량기업이 진입할 것으로 예상된다.

<중국 인증 완료 및 진행 중인 보톡스 제품>

브랜드

심사비준현황

원산국

회사

중국 대리상

제품 특징

위안/100U

가격

인증

제품

헝리

BTXA

(衡力)

1997.1.

중국

란저우 바이오(Lanzhou biology

兰州生物)

-

중국산 가격 대비 성능 높은 편

800~1,500

중저가

바오투오스

Botox

(保妥适)

2003.4.

미국

Allergam

시노팜 홀딩스 및 기타 총판매상(Sinopharm Group Co., Ltd, 国药控股以及国内总经销商)

분산도 낮음. 고순도,

시장 인지도 높음

3,000~4,000

고급

르테보

Letybo

(乐提葆)

2020.1.

한국

휴젤

Hugel

베이징 쓰환의약 단독대리(Beijing Sihuan Pharmaceutical Co., Ltd.

四环医药独家代理)

고순도, 저 알레르기,

가격 대비 성능 우수

1,000~2,000

중고가

지스

Dysport

(吉适)

2020.6.

영국

Ipsen

상하이제약 홀딩스(Shanghai Pharmaceutical Co., Ltd., 上药控股)

약제 내성이 낮고, 효과가 빠름

2,000~3,000

중고가

진행 중인

제품

시마

Xeomin

(西马)

2021.1 등록신고, 2023 예정

독일

Merz

정정의약(Parexel China Co., Ltd. 精鼎医药)

보조단백질 미함유

항체 미생성

상온 수송 보존 가능

-

-

그린보톡스

Nabota

(绿毒)

2021.7.

임상3기 완료

등록신고 완료

한국

대웅제약

大熊制药

대웅 베이징 지사(Daxiong Beijing branch, 大熊北京分公司)

항체 미생성

긴 유지 시간

-

-

오렌지보톡스 Hutox

(橙毒)

임상3기 시험

2023-2024E

한국

휴온스

Huons

에미컴(Imeik Technology Development Co., Ltd., 爱美客)

동적인 눈살을 찡그린 주름에 사용

-

-

RT002

2020.12

임상3기 시험

미국

Revance

푸싱의약(Shanghai Fosun Pharmaceutical(Group) Co., Ltd., 复星医药)

약확산 신형 보톡스, 특허승 펩타이드 기술 안정성 증가, 유지 기간 연장

-

-

블루보톡스

The Toxin

(蓝毒)

2020.11 합작 협의 달성, 등록 승인 전

한국

제테마

Jetema

화동의약(Huadong MEDICINE Co., Ltd., 华东医药)

균주는 영국에서 도입해 안전성 높음

-

-

ET-01

'21년 하오하이 바이오(昊海生科), Eirion사 합작 협의,

임상 착수 전

미국

Eirion

하오하이바이오(Shanghai Haohai Biological Technology Co., Ltd., 昊海生科)

외부 도포형 보톡스 제품

-

-

Myobloc

푸싱의약 도입 임상3기, FDA 인증 완료

미국

Solstice

Neurosciences

-

유일한 B형 보톡스로 A형 보톡스 면역내성 있는 군체에 적합. A형보다 효능과 유지기간(약 2~3개월)이 낮음

-

-

INIBO

한국

임상3상 완료 품목 허가 승인 대기 중.

중국 임상 3상 IND 제출 완료

한국

이니바이오(INIBIO)

Blossom Aesthetics Limited

CCUG 7968(AT19397) 균주 제품 최소 상용화 순도 약 100%

-

-

[자료: 후이보]

유통구조 및 관세율

보톡스, 히알루론산 등은 중국 국가약품감독관리국의 심사 비준을 거쳐 인증을 받은 제품이 인체 주사에 사용될 수 있다. 또한 보톡스의 판매, 구매 및 사용에 대해서는 '의료기관 개업 허가증'을 취득한 정규 의료기관 또는 의료 미용기관에서만 구매 및 사용할 수 있다. 이에 인증받고 정식 수입된 정품의 가격이 비교적 비싸고 비준기간이 약 6~7년으로 장기간 소요돼 일부 불법 의료 및 미용 기관이 국가 약품감독관리국의 승인을 받지 않은 불법 채널를 통해 상품을 구입하는 경우도 발생한다.

<의료미용 보톡스 관세율>

HS 코드

한중 FTA

RCEP

MFN

일반 세율

3002.90

0%

0%

3%

20%

[자료: 중화인민공화국 세관총서]

정책 규정

중국에서 보톡스 의약품은 일반 의료기기류 품목보다 심사 비준 절차가 길고 입안부터 비준까지 8년 이상 걸려 진입장벽이 높은 편이다. 또한 업계의 관리감독도 엄격해졌으며 정책 방향도 중장기적으로 질서 있는 산업 발전과 수요공급 균형을 촉진하기 위해 관련 기업 및 기관에 대한 관리도 실시되고 있다. 다만 최근 지속 강화되던 정책 감독이 점차 일상적인 감독 관리로 전환되는 추세이다.

2021년 8개 부처 및 위원회는 공동으로 '불법 의료미용 서비스 단속 특별 시정 작업 방안'을 발표했으며 중국 국가약품감독관리국 종합국도 '의료미용에 사용되는 의약기기 감독 강화에 관한 통지'를 통해 불법 의료 및 미용 기관, 불법 의약품 제조 및 판매를 엄격하게 단속하고 의료 및 미용 서비스 행위를 규범화했다.

2022년에는 '2022년 의료미용기관 규범 운영 지침'을 발표하고 '3대 정규 의료미용 플랫폼'을 정식 출시해 정규 병원, 정규 의사, 정규 제품 등의 정보를 집중적으로 관리 및 홍보하며 관련 정보 조회, 검증서비스 등을 제공했다. 2023년 1월 19일, 국가약품감독관리국 종합부서와 국가위생건강위원회 판공청은 최근 공동으로 '주사용 A형 보톡스 추적 시스템 구축 가속화에 관한 통지'를 발표하며 주사용 A형 보톡스 관리 강화 강화, 의약품 전 과정 추적 등을 통해 공공 의약품의 안전을 보장하고자 했다.

전망 및 시사점

의료용 보톡스는 고립성 경부 근육 장애, 경련성 뇌성 마비 아동의 하지 경련 치료, 양성 교근 비대 및 원발성(原發性) 겨드랑이 다한증의 일시적 개선 등 다양한 치료를 위해 개발됐다. 의료미용 등 보톡스의 적용 범위가 확대됨에 따라 보톡스 시장은 지속 확대될 것이다. 보톡스 품질 향상을 위해 단백질 재조합 기술 등 새로운 생산 기술 연구개발을 하며 제품 순도와 신경독소 효능을 제고해야 한다. 또한 현재 중국 시중에서 판매되는 대부분의 보톡스의 유지 기간은 약 4개월로 유지 기간을 확대하는 것도 중요한 마케팅 포인트가 될 것이다.

최근 중국 정부는 의료미용용 보톡스 시장에 대해 관리감독 강화 기조에서 일상 관리감독, 규범화 정착 단계로 전환하고 있다. 또한 한국의 의료미용 제품에 대한 현지 선호도가 높아 인증 등 진입장벽이 높은 시장임에도 불구하고 잠재 수요가 큰 편이다. 또한 많은 현지 대형 제약사 및 의료기관 등이 의료미용 시장에 신규 진출을 희망하고 있다. 여러 해외기업의 진출 사례를 검토해 현지 시장을 이해하고 유통 경쟁력을 갖춘 중국 기업을 발굴하는 것이 급성장 중인 중국 의료미용 보톡스 시장에 진출하는 첫 걸음이 될 것이다. 단, 현지 인증 비준기간 등을 감안해 장기적 진출 전략이 필요하다.

출처HS 코드망(HS编码网), 공연망(共研网), 후이보(慧博), 중상정보망(中商情报网), 소후망(搜狐网), wind, 중화인민공화국 세관총서, GTA, KOTRA 상하이 무역관 자료 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (중국 의료미용용 보톡스(보툴리눔 톡신) 시장 동향)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

예뻐지고 있는 중국, 의료미용 시장이 확대된다

중국 2023-04-05

-

2

中 의료미용 이젠 미용 시술이 대세

중국 2021-11-15

-

3

중국 의료미용 기기 시장 현황

중국 2022-12-02

-

4

중국 2위 제약사, 히알루론산·필러 등 한국 의료미용 제품에 러브콜

중국 2023-04-19

-

5

바이어 인터뷰를 통해 알아보는 태국 보톡스, 필러 시장

태국 2021-11-25

-

6

보톡스, 필러에 관심 갖는 베트남

베트남 2018-10-15

-

1

2023년 중국 선박산업 동향

중국 2023-12-15

-

2

2021년 중국 2차전지 산업 동향

중국 2022-01-17

-

3

2021년 중국 의료산업 동향

중국 2022-01-17

-

4

2021년 중국 신에너지차 산업 동향

중국 2022-01-17

-

5

중국 스마트 커넥티드카(ICV) 산업 동향

중국 2022-01-14

-

6

2021년 중국 정보통신(ICT) 산업 동향

중국 2022-01-11