-

베트남 분유시장 동향

- 상품DB

- 베트남

- 다낭무역관 김진모

- 2022-04-14

- 출처 : KOTRA

-

높은 출산율(2.09명)로 베트남 분유시장 견고한 성장 기대

고품질, 기능성 등을 강조한 프리미엄 마케팅 전략 필요

상품명 및 HS Code

유아용 조제 분유의 상품코드는 한국 HS코드(10자리) 기준 1901.10.1010이며, 베트남 HS코드(8자리) 기준 1901.10.20로 분류된다.

구 분

HS Code

품목

한 국

1901

맥아 추출물(Extract)과 고운 가루・부순 알곡・거친 가루・맥아 추출물(Extract)의 조제 식료품, 제0401호부터 제0404호까지에 해당하는 물품의 조제식료품

1901.10

유아용 조제 식료품(소매용으로 한정한다)

1901.10.1010

조제분유

베트남

1901

맥아 추출물(Extract)과 고운 가루・부순 알곡・거친 가루・맥아 추출물(Extract)의 조제 식료품, 제0401호부터 제0404호까지에 해당하는 물품의 조제식료품

1901.10

유아용 조제 식료품(소매용으로 한정한다)

1901.10.20

제 0401호부터 제 0404호까지에 해당하는 물품의 것

관세의 경우, 한-베 FTA 및 한-아세안 FTA로 0%가 적용되며 베트남 현지 부가세는 통상 10%이나, 2022년 2월부터 12월 31일까지 한시적으로 8%(15/2022/ND-CP)의 인하된 관세가 적용된다.

관세

최혜국(MFN)

7%

한-베트남 FTA

0%

한-아세안 FTA

0%

VAT

8 – 10%

시장 규모 및 동향

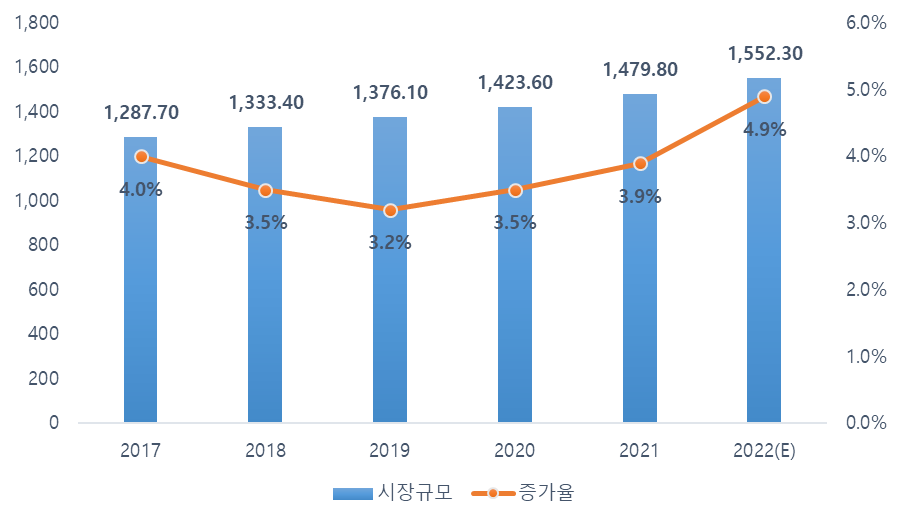

<베트남 영유아 분유 시장 규모>

(단위: 백만 달러, %)

분류

2017

2018

2019

2020

2021

2022E

연평균성장률*

(’17-’21)

전체 분유식품

1,287.7

1,333.4

1,376.1

1,423.6

1,479.8

1,552.3

2.82

- 스탠다드 분유

109.6

108.4

110.1

112.3

115.6

120.3

1.07

- 팔로우온 분유

173.1

172.5

174.5

178.9

184.6

192.3

1.29

- 그로잉업 분유

1,005

1,052.5

1,091.5

1,132.5

1,179.6

1,239.7

3.26

주1) 연평균복합성장률(Compound Annual Growth Rate, CAGR) 방식으로 산출

주2) 스탠다드 : 6개월 미만 영유아, 팔로우온 : 6-12개월 미만 영유아, 그로잉업 : 1-3살 영유아 대상

[자료: 유로모니터(Euromonitor)]

2021년 베트남 분유 시장규모는 약 14억7,900만 달러 규모로 코로나19에도 불구하고 전년대비 3.9%, 최근 5개년 연평균 2.82%의 안정적인 성장세를 보여주고 있다. 세부적으로는, 스탠다드, 팔로우온 분유 부문은 최근 5개년 연평균 1%대의 낮은 성장률을 보이고, 그로잉업 분유 부문이 3%로 분유시장의 성장을 견인하고 있다.

2019년 베트남 평균 출산율은 2.09명으로 한국(0.92)대비 2배 이상 높은 수치를 기록했다. 특히, 급격한 도시화로 맞벌이 가정* 또한 증가하며 모유 수유보다는 분유 수유를 선호하는 부모들이 늘고 있어 향후 베트남 분유 시장의 성장세가 기대된다.

* 2018년 통계청 기준 베트남 맞벌이 가정은 74%로 동남아 국가 중 1위

베트남 부모들은 분유 선택시 ‘신뢰도’와 ‘안전’을 가장 많이 고려하며 수입산 브랜드를 선호하는 것으로 분석된다. 최근에는 영양에 대한 관심이 높은 베트남 부모들은 ‘키 크는 분유, 뇌 발달’ 등 성장촉진 및 기능성 분유에 대한 수요가 증가하고 있으며, 빨라진 베트남의 고령화 속도에 맞춰 성인 및 고령층을 위한 시니어 분유 시장 또한 확대되고 있다.

수입 규모 및 동향

<베트남 분유(HS1901.10) 수입동향>

(단위: 천 달러, %)

순위

국가명

수입액(비중)

연평균성장률

(’16-’20)

2016

2017

2018

2019

2020

전세계

258,559

290,454

230,119

271,836

286,014

2

1

일본

25,170

27,255

32,825

46,663

59,391

18.7

2

태국

55,933

42,251

41,593

44,362

45,610

-4

3

싱가포르

67,883

116,639

73,658

51,174

45,034

-7.9

4

아일랜드

42,497

18,960

8,714

34,980

27,204

-8.5

5

스위스

7,445

11,979

11,784

15,727

20,980

23

7

한국

7,178

6,617

6,715

10,282

14,807

15.6

주1) 순위 기준 : 2020년 수입액 기준

[자료: ITC Trade Map]

2020년 베트남 분유(HS 1901.10) 수입 규모는 약 2억8,600만 달러로 최근 5년간 연평균 2%의 성장률을 기록하였다. 주요 수입국은 일본(20.8%), 태국(15.9%) 싱가포르(15.7%)로 2020년 전체 수입액의 52.5% 비중을 차지하였다. 특히, 일본의 경우 2016년 약 2,500만 달러에서 5,900만 달러로 베트남의 수입액이 급격히 늘어나면서 2020년 1위 수입국으로 도약하였으며, 태국, 싱가포르는 수입액이 최근 5년간 감소하고 있는 점이 주목된다.

베트남의 2020년 대한국 분유 수입액은 2020년 1,400만 달러로 전체 수입액의 5% 수준이다. 다만, 최근 5개년 연평균 성장률이 15.6%로 수입규모가 지속적인 확대가 기대된다.

경쟁 동향 및 주요 기업

<베트남 분유식품 주요 기업 및 제품>

기업명

VINAMILK

설립년도

1976

취급 품목

우유 및 유제품

홈페이지

기업 구분

베트남 현지

시장점유율(’21)

27.4%

관련제품

브랜드

Dielac

Dielac

Redielac

Optimum Gold

기업명

Nutifood

설립년도

2000

취급 품목

우유 및 유제품

홈페이지

기업 구분

베트남 현지

시장점유율(’21)

18.9%

관련제품

브랜드

GrowPLUS+

GrowPLUS+

Nuti

Nuti

기업명

Abbott

설립년도

1888

취급 품목

우유 및 유제품

홈페이지

www.vn.abbott

기업 구분

미국

시장점유율(’21)

17%

관련제품

브랜드

Similac

Similac

PediaSure

Grow

[자료 : 각 사 홈페이지 및 EUROMONITOR]

Vinamilk 및 Nutifood와 같이 베트남 현지 기업들이 2021년 시장 점유율 40% 이상을 차지하며 시장을 선도하고 있다. 특히, Vinamilk는 최근 영국 컨설팅 회사 Brand Finance에 동남아 국가중 유일하게 전세계 Top 10 유제품 브랜드로 선정되었으며, 미얀마, 라오스 등 일부 국가에 수출하는 등 국제 경쟁력 또한 입증받고 있다. 이외에 Abbott(미국), Royal Friesland(프랑스)와 같은 다국적 기업이 각각 2021년 시장 점유율 17%, 10%를 차지하며 뒤를 잇고 있다.

분유 시장에서 안전과 신뢰도가 가장 중요시 되는 요소이기 때문에, Vinamilk 및 Nutifood와 같은 현지 기업들은 일본 등 해외 유제품 회사와 업무 협약을 맺어 고품질 제품을 생산 및 수입하기위해 노력하고 있다. 더불어, Abbott(미국), Royal Friesland(프랑스)와 같은 다국적 기업들은 상품 포장에 기업의 국적을 명기하며, 국가 이미지와 상품 품질을 결부시키는 마케팅을 펼치고 있다.

한국제품은 일동후디스의 ‘하이키드’, 남양유업의 ‘임페리얼’, ‘아이엠마더’ 등이 유통되는데, 영양소 및 제조공정 등을 부각하는 고퀄리티 강조 마케팅으로 ‘프리미엄' 상품의 이미지를 구축, 높은 가격대에 판매되고 있다.

유통구조

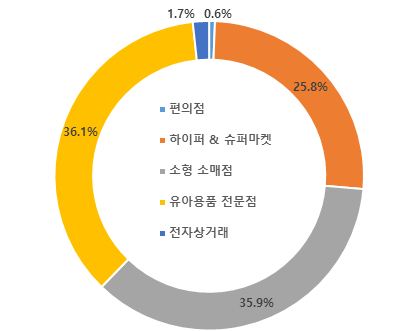

<베트남 분유식품 유통채널별 점유율>

유통 채널

점유율

매장 판매

98.3%

- 편의점

0.6%

- 하이퍼 & 슈퍼마켓

25.8%

- 소형 소매점

35.9%

- 유아용품 전문점

36.1%

비매장 판매

1.7%

- 전자상거래

1.7%

주1) 2021년 점유율 기준

[자료: EUROMONITOR]

베트남에서 분유 유통은 매장판매와 비매장판매로 나뉘는데, 매장판매가 98.3%에 이를 정도로 전통적인 방식을 선호한다. 특히 유아용품 전문점에서 구매하는 비중이 제일 높은데, 이는 유아용품 전문점은 믿을 수 있다는 인식과 자신의 아이에게 맞는 분유 등을 상담받을 수 있기 때문인 것으로 분석된다.

최근에는 코로나19로 직접 매장에 방문하기 어려워 짐에 따라 전자상거래 방식의 비매장 판매율도 증가하기 시작했다. 베트남 분유 제조사들은 Tiki, Lazada 등 전자상거래 플랫폼을 활용 하거나 Vinamilk의 전자상거래 사이트(giacmosuaviet.com.vn)과 같이 자사 쇼핑몰을 개발하는 등 비대면 유통채널을 적극 활용하고 있다.

시사점

베트남의 평균 출산율은 OECD 국가 평균 1.68명 보다 높은 2.09명으로 분유를 포함한 유아용품 시장 성장이 기대된다. 특히, 소득수준 향상에 따른 고품질, 프리미엄 제품라인과 성장 발육, 뇌 발달, 면역력 증가 등 기능성이 가미된 분유 제품이 인기를 끌 것으로 전망된다. 최근 비나밀크는 제비집을 활용한 면역력 강화 분유제품을 출시하며, 베트남 현지뿐만 아니라 싱가포르 등 주변국에도 수출하기도 하였다.

한국 제품의 경우 아직 베트남 시장에서 점유율이 미비하지만, 성장가능성은 높은 것으로 평가받고 있다. 일동후리스 관계자는 키 성장 분유인 ‘하이키드’ 제품의 베트남 매출이 2020년 298억원으로 전년 대비 68% 증가했다고 밝히며, 향후 베트남 시장의 성공을 토대로 태국 등 동남아시아로 확대할 계획임을 밝혔다. 특히, 한국의 저출산(평균 출산율 0.81명) 기조에 따라 한국 분유 시장이 축소되면서 베트남이 대안 시장으로도 주목받고 있다.

베트남 소비자들은 분유를 단순히 이유식보다는 성장발달, 키 성장 등에 도움을 주는 건강기능식품으로 인식하는 경향이 크다. 이에 따라 효능을 강조한 마케팅 문구 혹은 제조공정 등 믿을 수 있는 제품이라는 인식을 심어주는 것이 중요하다. 더불어, 영유아 분유뿐만 아니라 고령층의 영양공급을 위한 시니어 분유 등 제품군도 다양해지고 있는 바, 시장 변화에 기민한 대응이 필요하다.

자료 : EUROMONITOR, ITC TRADE MAP, UNcomtrade, Vietnam news등 현지언론, KOTRA 다낭무역관 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (베트남 분유시장 동향)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

베트남 조제유 시장동향

베트남 2021-06-09

-

2

2050년 넷제로를 위한 베트남의 순환경제정책 및 협의체 동향

베트남 2022-07-14

-

3

육아용품에 투자를 아끼지 않는 베트남 소비 트렌드

베트남 2020-08-18

-

4

2021년 베트남 소매유통산업 정보

베트남 2021-08-30

-

5

2022년 상반기 베트남 경제동향 및 하반기 전망

베트남 2022-07-06

-

6

베트남 영유아 분유 시장 동향

베트남 2019-06-14

-

1

2023년 베트남 금융산업 정보

베트남 2024-01-04

-

2

2023년 베트남 IT산업 정보

베트남 2024-01-04

-

3

2023년 베트남 관광산업 정보

베트남 2023-12-12

-

4

2023년 베트남 물류산업 정보

베트남 2023-12-11

-

5

2023년 베트남 산업개관

베트남 2023-12-11

-

6

2023년 베트남 자동차 산업 정보

베트남 2023-12-08

- 이전글

- 다음글