-

러시아 소스류 시장동향

- 상품DB

- 러시아연방

- 블라디보스톡무역관

- 2021-06-01

- 출처 : KOTRA

-

- 코로나 19로 인한 가정식 확산으로 러시아 소스 시장 꾸준히 확대 중 -

- 건강, 웰빙, 아시아 식품에 대한 인기 상승 등으로 한국 소스 제품의 러시아 시장 진출 확대 가능할 것 -

상품명 및 HS 코드

조사상품은 소스류이다. HS코드는 2103에 해당한다. 그 중에서도 HS 210310의 간장, HS 210320의 케첩, HS 210390에 해당하는 기타 소스류와 마요네즈에 초점을 맞추고 있다.

HS코드

상품명

2103

소스와 소스용 조제품, 혼합 조미료

210310

간장

210320

케첩

210390

기타 소스제품 및 마요네즈

시장동향

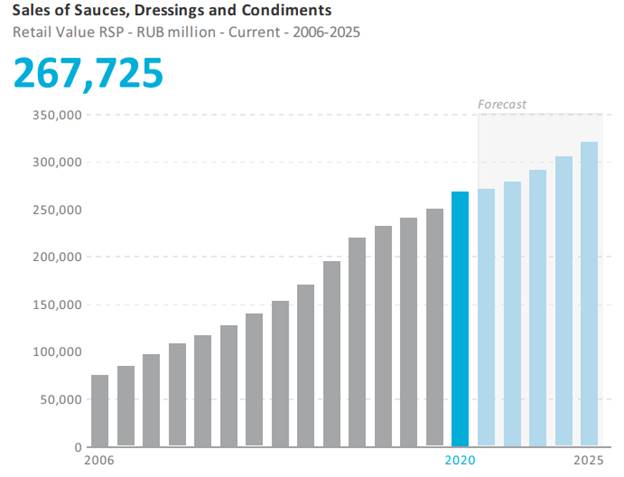

Euromonitor에 따르면, 2020년 코로나19의 영향으로 외식이 줄고, 가정식이 증가하면서 소스류에 대한 수요가 광범위하게 늘어났다. 2020년 러시아 소매체인의 소스류 판매액은 2,678억 루블에 달했다. 전년 대비 8% 성장한 것으로 2019년 성장률이 4%였던 것에 비하면 성장세가 가파르게 올랐다. 2020년 제품의 평균 단가는 약 3% 오른 것으로 나타났다. 소스류의 판매 수량은 판매액 성장률 보다는 다소 작은 4%로 집계되었으며 연간 1,200만 톤이 판매되었다.

러시아의 소스류 판매액 추이

자료 : Euromonitor

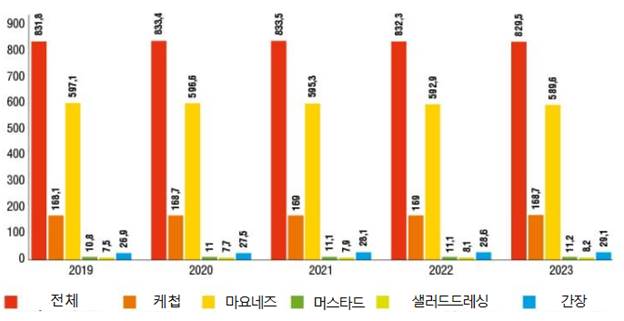

소스류 중 러시아 시장에서 가장 큰 비중을 차지하고 있는 것은 마요네즈이며, 그 다음으로 케첩의 판매액이 많다. 마요네즈는 러시아의 전통 스프와 잘 어울리고, 러시아 사람들이 좋아하는 샐러드에 들어가는 소스로 오래 전부터 자리를 잡았다. 심지어 라면에도 마요네즈를 넣어 먹기도 한다.

한편, 2020년 가장 큰 성장세를 보인 제품은 간장이었다. 간장은 2020년 전년대비 18% 성장하여 102억 루블 상당이 판매되었다. Euromonitior는 간장의 판매 증가의 원인을 러시아 시장 내 아시아 음식에 대한 인기 상승에서 찾았다. 마요네즈와 케첩은 러시아에서 이미 시장이 성숙되어 있지만, 간장과 같은 제품은 여전히 성장의 여지가 많은 것으로 보고 있다. 아시안 푸드에 대한 관심 증가와 더불어 아시안 푸드 체인들의 러시아 시장 팽창이 이어지면서 간장의 판매 증가가 이어질 것으로 전망되고 있기 때문이다. 수입 간장의 견고한 성장세도 이어질 것이지만, 러시아 로컬 브랜드들의 간장 제품도 판매도 증가할 것으로 예상된다.

러시아 슈퍼마켓에서 판매되고 있는 아시안 푸드 소스

자료 : KOTRA 블라디보스톡무역관 자체 촬영

아래의 그래프는 2018년 Euromonitior가 내놓은 제품 종류별 2019~2023 판매량 전망이다. 코로나19로 현재에는 다소 변화가 있지만, 러시아 소비자들이 선호하는 소스 제품과 트렌드를 참고할 수 있다.

2019~2023 러시아 소스 시장 전망(2018년 기준)

자료 : Euromonitor

가정식의 증가라는 긍정적인 환경 변화에 더해 건강과 웰빙 트렌드가 지속되면서 허브와 스파이스 관련 제품의 인기가 이어지고 있다. 특히 생강 등이 면역을 증진한다는 소문이 퍼지면서 관련 제품에 대한 관심이 더욱 커지고 있다. 이런 트렌드에 발맞춰 허브 등을 첨가한 케첩과 마요네즈 제품들도 출시되고 있다. 허브와 스파이스 관련 제품은 PB 제품이 강한 존재감을 드러내고 있는데, 이는 러시아 소비자들의 가격 민감성이 영향을 미치고 있는 것으로 풀이된다.

가정식 증가 트렌드로 소비자의 선택이 증가한 또 다른 제품군은 파스타 소스다. 다양한 요리에 대한관심이 생겨나고, 간단한 조리법으로 레스토랑에서 먹는 것과 비슷한 맛을 즐기고 싶은 소비자들의 욕구로 파스타 소스에 대한 소비도 증가하고 있다.

수입동향

러시아의 최근 3년간 소스류 수입은 다소 증가하고 있다. 전년대비 2019년 3.1%, 2020년 5.9% 성장하여, 러시아의 소스류 소비 증가를 반영하고 있다.

러시아의 최근 3년간 소스류(HS 22103) 수입액

(단위 : 천 USD, %)

순위

국가

수입액

비중

증감율(20/19)

2018

2019

2020

2018

2019

2020

1

독일

50,470

47,814

44,417

21.4

19.7

17.3

-7.1

2

오스트리아

38,264

37,425

42,206

16.3

15.4

16.4

12.8

3

한국

11,367

19,271

26,195

4.8

7.9

10.2

35.9

4

중국

16,989

20,597

19,218

7.2

8.5

7.5

-6.7

5

이탈리아

12,928

16,352

18,744

5.5

6.7

7.3

14.6

6

네덜란드

13,064

13,163

14,988

5.6

5.4

5.8

13.9

7

에스토니아

11,354

10,492

11,328

4.8

4.3

4.4

8.0

8

폴란드

11,074

11,448

9,791

4.7

4.7

3.8

-14.5

9

태국

4,922

6,411

7,372

2.1

2.6

2.9

15.0

10

베트남

7,877

7,276

6,318

3.3

3.0

2.5

-13.2

전체

235,331

242,692

256,934

100

100

100

5.9

자료 : GTA

국가별로 살펴보면, 독일, 오스트리아, 한국, 중국 등에서 많이 수입하고 있다. 이들 상위 4개국이 러시아 소스류 수입시장에서 차지하는 비중은 50%가 넘는다. 특히 독일과 오스트리아는 전통적으로 러시아 소스류 수입 시장의 강자로 자리잡고 있다.

최근 3년간 한국의 소스류 수입 증가세가 눈에 띤다. 2018년 4.8%였던 수입 시장 점유율은 2020년 10.2%로 뛰어올랐다. 한국이 전통적으로 러시아에서 강점을 보여왔던 마요네즈 제품의 탄탄한 시장을 바탕으로 다양한 소스들이 러시아 시장에서 인기를 얻고 있기 때문이다. 여기에다 아시아 음식에 대한 관심 증가로 간장을 비롯한 한국의 장류 수입도 증가하고 있기 때문인 것으로 보인다.

러시아 슈퍼에서 판매되는 한국의 마요네즈 제품

자료 : KOTRA 블라디보스톡무역관 자체 촬영

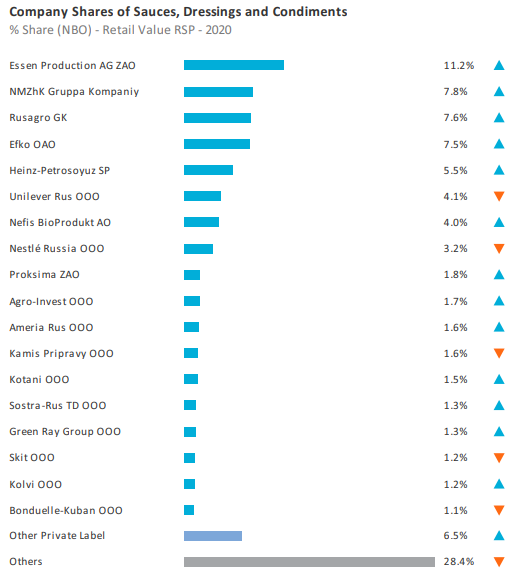

경쟁동향

러시아 내 소스류 시장은 러시아 국내 브랜드 Essen Production AG ZAO, NMZhK Gruppa Kompaniy, Rusagro GK, Efko OAO 등이 경쟁하는 가운데, Heinze, Unilever 등 글로벌 브랜드의 현지 법인이 일정 부분의 시장 점유율을 가지고 있다.

이 중 Essen Production AG ZAO가 Maheev라는 브랜드를 중심으로 시장 점유율 11.2% 차지하면서 선두자리를 지키고 있다. 그 다음으로 NMZhK Gruppa Kompaniy와 Rusagro GK, Efko OAO 등이 7~8%의 점유율로 뒤를 잇고 있다. NMZhK Gruppa Kompaniy는 새로운 XXL 사이즈 포장으로 2020년 소비자들의 주목을 받았다. 가정식 증가로 큰 사이즈 제품도 많이 관심을 끌고 있는 것이다.

러시아 소스 시장 기업별 점유율

자료 : Euromonitor

마요네즈 시장에서는 Rusagro GK는 2020년 전체 시장의 19% 차지해 1위이며, 그 뒤를 NMZhK Gruppa Kompaniy와 Essen Production AG ZAO 등이 잇고 있다. 케첩 시장에서는 Heinze-Petrosoyuz SP가 34% 시장점유율로 1위이며, Essen Production AG ZAO가 29%로 그 뒤를 잇고 있다.

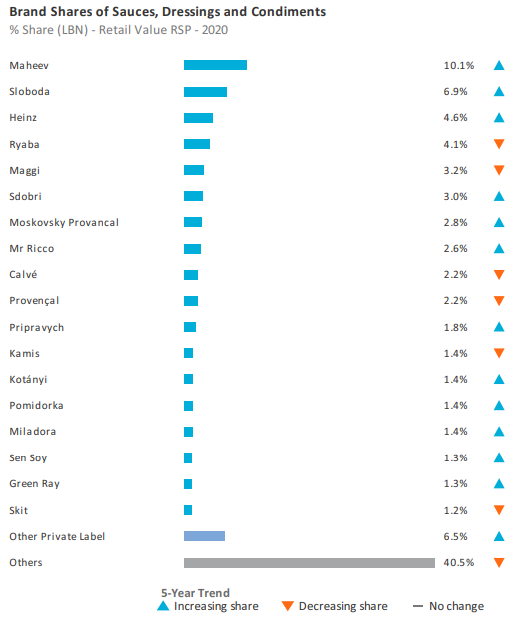

브랜드에서는 Makheev(Essen)가 10.1%로 1위이며, 그 뒤를 이어 Sloboda(Efko), Heinze(Heinze-Petrosoyuz SP)가 2위, 3위를 차지하고 있다.

러시아 소스시장 브랜드별 점유율

자료 : Euromonitor

유통구조

러시아 내 식품은 2018년 기준으로 대부분 오프라인에서 판매가 이루어졌다. 점포판매에서는 식료품점이 96.2%로 가장 높았다. 그러나, 최근 들어 언택트 소비가 활성화되면서 식품도 온라인 쇼핑몰에서 판매하고 있으며, 식품만 전문으로 판매하는 온라인 슈퍼도 생기고 있다.

관세율 및 수입규제

러시아의 소스류 수입 관세는 HS 코드별로 아래와 같다.

HS코드

품목

관세율

2103 10 0000

간장

8%

2103 20 0000

케첩

10%

2103 90 9001

마요네즈

6%

2103 90 9009

기타 소스

6%

자료 : alta.ru

수입관세 외에 부가세 20%가 붙는다.

러시아에 식품 수출을 위해서는 유라시아 경제연합(EAEU)의 통합 인증 제도인 TRCU(Test Regulation of Custom Union)인증을 받아야 한다. 이는 국내 인증 대행업체를 통해서도 인증 취득이 가능하다. 한편, 소스류의 경우 기술규제(technical Regulation)인 ‘TC 029/2012’(간장, 케첩, 마요네즈), 혹은 ‘TC 033/2013)(기타 소스)를 통과해야 한다.

제품 정보는 반드시 러시아어로 표시되어야 하는데, 보통 제품 포장지에 러시아어 스티커를 붙이고 있다.

시사점

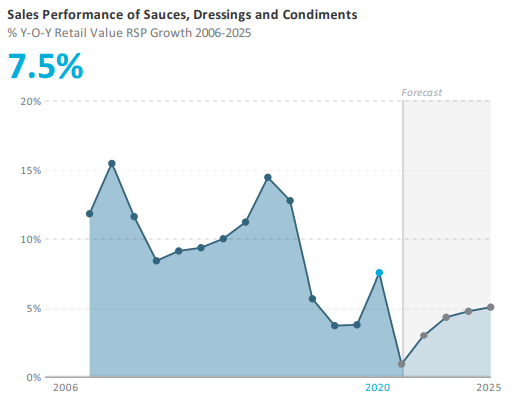

러시아에서 가정식 증가로 소스류 시장은 당분간 꾸준히 확대될 것으로 전망되고 있다. Euromonitor에 따르면 2006년부터 2025년까지 연평균 7.5% 성장할 것으로 기대되고 있다.

러시아 소스류 시장 성장률 추이 및 전망

자료 : Euromonitor

마요네즈와 케첩과 같은 성숙 제품의 경우 시장 확대는 어려우나 건강과 웰빙 키워드를 넣어 제품이 세분화될 것으로 전망된다. 한편 아시아 푸드의 인기 상승으로 간장을 비롯한 아시아 소스류의 인기는 더욱 높아질 것으로 보인다.

한국의 소스 제품은 마요네즈 제품의 탄탄한 입지를 바탕으로 현지에서 인기 상품으로 분류되고 있다. 최근 아시아 식품에 대한 인기 및 웰빙, 건강 트렌드 확산으로 장류 제품도 더욱 판매가 늘어날 것으로 보고 있다. 그러나 지나치게 낙관적인 전망도 경계해야한다는 목소리도 있다. 러시아에서 10여년간 한국 식품 수입을 해왔던 관계자는 "러시아 소스 시장은 다른 식품군보다도 더욱 경쟁이 치열하다. 작은 차이로 성패가 갈릴 수 있다. 다른 제품과의 차별성을 부각하는 전략이 필요하다"고 조언했다.

러시아 슈퍼마켓에서 판매되고 있는 한국의 소스 제품

자료 : KOTRA 블라디보스톡무역관 자체 촬영

자료 : Euromonitor, GTA, regnum.ru, mdmag.ru 등

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (러시아 소스류 시장동향)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

러시아 간편식품 시장동향

러시아연방 2020-07-10

-

2

러시아 소스 시장동향

러시아연방 2018-08-11

-

3

러시아 식품시장, 아시아 음식 열풍

러시아연방 2017-01-26

-

4

2021 러시아 의약품 산업

러시아연방 2021-12-27

-

5

러시아의 스마트팜 프로젝트 진행 현황

러시아연방 2021-04-13

-

6

캐나다의 일회용 플라스틱 제조 및 판매 규제 본격 시행

캐나다 2023-01-20

-

1

2021 러시아 자동차 산업

러시아연방 2022-01-19

-

2

2021 러시아 광산업 정보

러시아연방 2022-01-11

-

3

러시아 화학 산업

러시아연방 2022-01-05

-

4

2021 러시아 의료기기산업 정보

러시아연방 2021-12-29

-

5

2021 러시아 의약품 산업

러시아연방 2021-12-27

-

6

2021년 러시아 조선산업 동향

러시아연방 2021-11-29

- 이전글

- 다음글