-

인도네시아, 자동차 현지 조립생산방식 선호

- 트렌드

- 인도네시아

- 자카르타무역관 허유진

- 2017-11-14

- 출처 : KOTRA

-

- 인도네시아 정부, CKD·IKD 수입방식 관련 법 추가 제정해 12월부터 효력 -

- 조립 생산 허가, 관련 제조활동에 대한 내용이 추가돼 -

대중교통은 없고 승용차만 눈에 띄는 자카르타 시내도로

자료원: Tempo.Co

□ 인도네시아 자동차시장 진출 기회

ㅇ 세계 4위 인구, 구매력을 갖춘 두꺼운 중산층의 형성으로 인도네시아는 태국과 견주며 동남아에서 가장 큰 자동차시장으로 인식되고 있음.

ㅇ 인도네시아의 자동차산업은 2015년과 2016년에 하향길을 걸었으나 2017년에 회복세를 보이기 시작

- 인도네시아 기준금리, 정부 지출, 보조금 감축으로 인한 연료값 상승, 주택담보대출규정, 인플레이션 등과 같은 거시경제적 상황이 인도네시아 자동차시장 성장에 영향을 주고 있기 때문

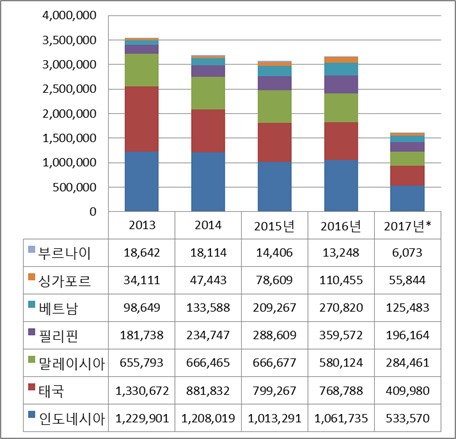

최근 5년 ASEAN 국가 자동차 판매 규모

(단위: 대)

주: 2017년만 1~6월 자료

자료원: 아세안 자동차협회(ASEAN Automotive Federation)

ㅇ 실제 경기 및 경제적 상황이 자동차시장 성장의 주요 동력임에도 인도네시아 차량 판매에 영향을 주는 주요 요인이 존재

- ① 인도네시아 주요 도시 대중교통의 미비, ② 인도네시아의 소비자 성향 및 태도, ③ 사치세 등 조세 제도와 같이 인도네시아인들의 차량 구매에 막대한 영향을 주는 정부 규정 등이 있음.

ㅇ 인도네시아 경제는 최근 몇 년 동안 가파른 성장 속도를 보였고, 그 결과 국민 소득이 증가하고 자차를 보유하는 것이 인도네시아에서는 일종의 신분상승으로 여겨져 의식주 해결에서 벗어나 개인차량을 소유하고 싶어하는 심리가 조성됨. 또한 수중의 자금으로 인생을 좀 더 풍요롭게 살아보려고 하는 인도네시아인의 습성도 작용

ㅇ 따라서 인도네시아 주요 대도시의 교통체증이 심각함에도 이를 해결하기 위한 정부 차원의 도로 인프라 개선작업이 지속되고 있으며, 인도네시아인의 차량 보유량은 지속해서 증가할 것으로 보임.

□ 인도네시아 자동차시장 및 주요 경쟁업계 동향

ㅇ 인도네시아 자동차 판매는 증가하는 신규 차종의 상용 및 승용차 판매로 인해 지속해서 증가하고 있음.

- 유로모니터에 따르면, 2016년의 신규 차종의 승용차 판매량이 전년 대비 약 3% 증가한 77만8000대로 집계가 됐음.

- 상기 차량 판매 증가는 차량 신규 모델 도입과 2016년 하반기 경제에 낙관한 인도네시아인의 소비심리로 인해 발생

- 또한 차량을 구매하는 소비자의 2/3가 대출을 받는 경향이 있는 인도네시아에서의 대출금리도 2015년에는 12.7%를 기록하던 것이 2016년에는 11.9% 기록하며 낮아짐에 따라 차량 구매를 위한 대출 기회도 증가하고 있음.

ㅇ 차종 중에서 인도네시아에서는 MPV(Multi-Purpose Viechel), 즉 다목적 차량이 가장 인기가 좋으며 2016년의 자동차 판매시장에서 다목적 차량이 차지하는 비율은 36%였음.

ㅇ 또한 경차가 다목적 차량의 판매량을 따라잡고 있으며 2016년 경차의 판매시장 점유율은 26%임. 경차의 인기는 LCGC(Low Cost Green Gar) 차량, 즉 저비용 친환경 차량의 도입으로 인해 발생하고 있음.

ㅇ 인도네시아는 소형 엔진 탑재 및 최대 7인승 차량에 대해 세제 혜택을 주고 있으며 해당 차량의 가격 범주는 대략 1억1000만 루피아(약 8070달러)에서 1억5000만 루피아(약 1만1005달러) 사이임.

ㅇ 브랜드별로는 도요타(Toyota)가 신규 모델 차량으로 가장 인기가 좋았으며, 2016년 판매시장 점유율은 36%, 다음으로 혼다(Honda)가 19%, 다이하츠(Daihatsu)가 18%임.

인도네시아 주요 인기 10개 브랜드별 소매 판매 규모

(단위: 대)

브랜드 종류

2014년

2015년

2016년

2017년

Toyota

388,095

325,939

388,204

272,181

Daihatsu

183,702

166,567

192,410

134,230

Honda

151,904

166,258

190,229

130,587

Suzuki

160,490

122,348

97,872

76,835

Mitsubishi

144,468

115,980

100,238

82,550

Hino

29,947

22,014

22,332

20,748

Isuzu

28,506

19,881

16,315

13,992

Nissan

35,392

26,779

16,085

12,653

Datsun

17,344

29,651

25,875

9,496

Chevrolet

10,706

4,881

2,013

2,723

주: 2017년만 1~9월 통계

자료원: 인도네시아 자동차협회(Gaikindo)

ㅇ 도요타, 다이하츠, 혼다는 인도네시아 자동차시장에서 주요 3대 자동차 브랜드로 통용되고 있음.

ㅇ 인도네시아 차량 유통·판매시장에서 주도적인 역할을 하는 Astra International의 경우 차량 판매시장 점유율의 50% 이상을 차지하는 도요타, 다이하츠 전용 매장을 갖추고 있음.

- 300개의 도요타 매장과 840여 개의 부품 판매 매장을 운영하기 위해 Astra international 유통사는 Auto 2000, Nasmoco, PT Hadji Kalla와 같은 7개의 주요 판매업체와 협력하고 있음.

ㅇ 다트선(Datsun) 브랜드의 경우 인도네시아 저비용 친환경차(LCGC) 시장을 공략한 판매 전략으로 일반 브랜드의 마케팅 전략과는 구별됨.

- 저비용 친환경차는 구매자뿐 아니라 판매자에게도 이득이 있는 차종으로, 일단 시장 진입 시 들어가는 비용이 경차(MPV)보다도 17% 적은 경향이 있으며 차를 구매하기 위한 금융상품이 더 저렴하고 이용하기도 쉬움.

- 무엇보다도 저비용 친환경차는 저렴한 비용과 연료 절감으로 사치세를 면제받을 수 있다는 장점이 존재해 2014년에 고작 1만7344대만 판매되던 다트선 저비용 친환경차는 2015년에 2만9651대가 판매됨. 증가율은 전년대비 70.95% 기록

- 그러나 저비용 친환경차를 능가할만한 매력적인 차종의 등장과 소비자의 구매력 상승으로 2016년에는 판매 수량이 2만5875대로 전년 대비 -12.7% 감소

□ 인도네시아 자동차 수입동향

ㅇ 인도네시아 자동차 내수시장 수요가 증가하면서 2017년 1월에서 9월까지의 인도네시아 자동차 수입실적은 2016년 같은 기간 대비 18.45% 증가

- 인도네시아 자동차협회(Gaikindo)에 따르면, 2017년 3분기 자동차 수입 현황은 최근 3년 동안 3분기 수입 부진에서 벗어나 호조 상태이며 2017년 9월 한 달만 해도 자동차 수입실적은 21만7164대를 기록하며 2016년 같은 기간 대비 18.45% 기록

ㅇ 인도네시아로 유입되는 수입차는 인근 동남아 국가와 마찬가지로 CKD와 CBU 방식으로 나눌 수 있음.

CKD와 CBU 방식의 정의

구분

상세 내용

CKD(Complete Knock Down, 반조립제품)

부품조립 방식으로 목적지에 조립라인을 설립해 부품만 목적지에서 수입해서 조립한 후 완성품으로 판매되는 방식으로, 개발도상국에서 많이 사용

CBU(Completely Built-up, 완성차)

완성차를 온전하게 수입해 판매

ㅇ 2017년 9월 기준 인도네시아 자동차 수입시장에서 CKD 방식으로 수입된 차량이 총 14만6121대로, 9월 실적의 67.29%가량을 차지

- 증감 추세가 반복되면서 5년 전 실적보다 절반가량 줄어든 완성차 수입 형태보다 반조립 제품의 수입은 매년 증가해 5년 전 동기 실적보다도 약 26.03% 증가

최근 5년 인도네시아 CBU·CKD 방식별 자동차 수입 현황

(단위: 대)

분류

2013년

2014년

2015년

2016년

2017년

CBU

153,920

104,503

82,533

61,110

75,571

CKD

189,011

187,469

172,237

120,208

174,027

총계

342,931

291,972

254,770

181,318

249,598

주: 1) 2017년은 1~9월 통계

자료원: Gaikindo

ㅇ 위 통계에서 알 수 있듯이 최근 5년간 CKD 방식이 CBU 방식을 압도하며 앞으로도 CKD 방식의 수입이 지속해서 증가할 전망

ㅇ 인도네시아 산업부는 자동차협회와 마찬가지로 사륜차 이상의 자동차 수입이 최근 5년 동안 계속 감소하다가 전년도부터 느린 속도로 수입 시장이 회복하고 있음을 언급

- 2016년에 사륜차 이상의 차량 수입 실적은 24억4000만 달러로, 22억9000만 달러를 기록한 2015년에 비해 약 1.77% 증가

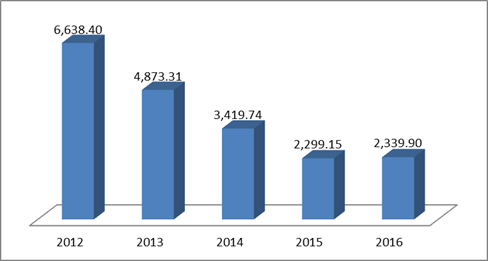

사륜차 이상 자동차의 최근 5년 수입 동향

(단위: 백만 달러)

자료원: 인도네시아 산업부

□ 자동차 수입 시장동향 및 한국 차 수입동향

ㅇ 주요 상품, HS Code, 관세율, 관련 법규는 우리나라의 대인도네시아 주요 수출 품목을 위주로 정리

연번

HS Code

제품 설명

관련

규정

수입규제

내용

수입 관세

MFN

AKFTA

(한-아세안)

1

8702.90.10

전동차(스트레치 리무진 그러나 객차를 포함하지 못하면서 버스, 미니버스 또는 밴을 포함)

없음

없음

10%

0%

2

8703.32

실린더 용량이 1,500cc 초과 2,500cc 이하인 것

없음

없음

10~50%

0%

3

8703.23

실린더 용량이 1,500cc 초과 3,000cc 이하인 것

없음

없음

10~50%

0~5%

4

8703.22

실린더 용량이 1,000cc 초과 1,500cc 이하인 것

없음

없음

10~50%

0~5%

5

8703.24

실린더 용량이 3,000cc를 초과하는 것

없음

없음

10~50%

0~5%

6

8703.21

실린더 용량이 1,000cc 이하인 것

없음

없음

10~50%

0~5%

주: 1) HS Code 8703은 승객운송용 차량, 2) 자료원: 인도네시아 재무부, 한국무역협회, 대한민국 관세청ㅇ 인도네시아 수입차 시장은 여전히 일본 제조업자가 주도권을 장악하고 있으며, 가장 오래된 대인도네시아 자동차 최대 비즈니스 국가이기도 함.

- 2017년 1월부터 9월까지 인도네시아 수입차 시장의 일본차 수입 실적은 15만3339대로, 전체 수입국 중 70.61%의 비율로 가장 많은 비중을 차지

- 그다음이 태국 자동차로 대수로는 3만7705대이며 시장점유율은 17.4%, 인도산 자동차는 1만8236대로 8.4%임.

2017년 1~9월 대수에 따른 주요 국가별 자동차 수입 순위

순위

국가명

총 수입(대)

비중(%)

1

일본

15,339

70.6

2

태국

37,705

17.4

3

인도

18,236

8.4

4

한국

1,611

0.7

5

말레이시아

1,265

0.6

6

스웨덴

776

0.4

7

독일

676

0.3

8

기타

3,556

1.6

총계

217,164

100.0

자료원: Gaikindo, 무역협회, Global Trade Atlas

금액*에 따른 최근 3개년 상반기** 주요국 자동차 수입 순위

(단위: 천 달러)

순위

국가명

2015년

2016년

2017년

1

태국

276,530

343,902

247,418

2

일본

259,534

159,692

152,181

3

인도

8,572

5,062

63,940

4

한국

52,357

43,695

52,935

5

독일

55,827

37,593

33,151

6

말레이시아

13,018

10,076

6,499

7

미국

4,157

5,750

6,474

8

영국

7,233

5,607

3,303

9

이탈리아

4,213

9,592

1,479

10

슬로바키아

0

813

860

총계

전체

687,050

623,751

570,076

주*: HS Code 8702, 8703 중 우리나라 대인도네시아 주 수출 품목(HS Code 870321, 870332, 870323, 870322, 870324, 87029010) 을 중심으로 통계 분석했으며 전체 차량이 아님. 차량 대수 기준으로는 세단, SUV, 버스, 트럭, 에너지 절약차 등의 기준으로 구분이 되며, HS Code 구분에는 사람이 탈 수 있는 차량에 한해 실린더 용적별로 돼있음.

주**: 매년 1~6월 실적

자료원: Gaikindo, 무역협회, Global Trade Atlas

ㅇ 한국은 대수로는 인도네시아 수입차 시장에서 4위를 차지하며, 2017년 1~9월 총 수입대수가 1611대이며 시장점유율은 0.7% 차지

- 대수로 보면 2017년에 한국차량 수입 대수는 전년 대비 7% 증가했으나 2013년에 비해 33% 감소했음.

- 한국 차량의 경우 기아자동차 수입이 한국 차 수입 대수 실적에 기여를 가장 많이 했으나 갈수록 감소하고 있으며, 2017년에 르노(Renualt) 브랜드의 약진으로 한국 수입 증가

인도네시아에서의 한국 자동차 브랜드별 5개년 수입 동향

(단위: 대)

브랜드

카테고리

2013년

2014년

2015년

2016년

2017년

KIA

CBU

11,748

8,936

3,041

1,442

731

CKD

373

0

0

0

0

Hyundai

CBU

2,399

1,595

1,001

797

346

Renault

CBU

37

242

17

2

534

Total

14,557

10,773

4,059

2,241

1,611

주: 1) 2017년은 1~9월 실적, 2) 각 연도의 1월부터 6월까지의 통계 수치.

2017 년도 수입차량 대수와 비교하기 위해 2017년 자료 활용, 2) 자료원: Gaikindo

ㅇ 반면, 수입금액 실적의 경우 수입차 시장 상위 주요 국가 순위가 다소 차이가 있으며 이러한 차이에는 수입차량 단가가 주된 영향을 주는 것으로 보임.

ㅇ 우리나라 자동차의 경우 대수와 마찬가지로 금액 기준으로도 2017년 인도네시아 수입차시장에서 4위를 차지하고 있으나 수입 금액은 5294만 달러로 2017년 상반기 전체 상기 품목에 대한 인도네시아 수입액 실적 중 9.28% 차지

- 2015년 상반기만 해도 한국의 수입액 규모를 앞질렀던 독일이 2016년 상반기를 기점으로 한국이 독일을 앞지르기 시작함.

- 2015년부터 2017년 상반기 수입 금액이 매년 감소한 데 비해 한국 자동차의 수입금액은 2016년 같은 기간 대비 21.15% 증가

□ 2017년 8월, 자동차 수입에 대한 인도네시아 정부 입장

ㅇ 인도네시아는 2017년 11월 현재 전 주력산업에 걸쳐서 수입보다는 내수 산업 육성을 중시

- 2017년 8월, 인도네시아 산업부는 완전조립생산(CKD) 자동차 부품의 수입 관세를 현지 조달 비율을 높이기 위해 현행 7.5% 유지한다고 밝힘.

- 현지 언론에 의하면 산업부 해양·운수·국방장비국의 얀 시바랑 국장은 불완전조립생산(IKD) 자동차는 일부 부품을 국내에서 조달하기 때문에 국내 부품 업체가 혜택을 받을 수 있지만, CKD 자동차는 모든 부품을 해외에서 조달해 국내에서 조립만할 뿐이라고 함.

- 이에 산업부는 IKD 자동차 부품의 관세를 0%로 인하, CKD 자동차 관세는 현행 7.5%로 동결하기로 재무부와 협의

□ 2017년 9월, 자동차 수입 관련 규정 제정

자료원: Nikkei Asian Review

ㅇ 투자 환경을 개선하고 세계 시장에서의 경쟁력을 갖추기 위해 4륜 이상의 사람을 운반하는 차량 산업의 경쟁력을 갖추기 위해 인도네시아 산업부는 산업부 장관령 No.34/M-IND/PER/9/2017를 9월 8일 자로 제정했으며, 이 법령은 제59조(2010)의 규정을 보충

- 이 규정은 차량 조립 생산업체에 대한 규정, CKD와 IKD(Incomplete Knock Down, 불완전조립생산) 방식의 수입에 관해 규정하고 있으며, 제정일로부터 3개월 후에 시행

- 이 규정을 통해 불완전조립생산(IKD) 차량과 완전조립생산(CKD)을 상세히 분류, 세단과 사륜구동(4WD) 차량 등의 국내 조립을 촉진할 목적

ㅇ 차량 조립 생산업체에 대한 규정

- 상기 형태의 업체는 인도네시아 내에 설립돼 운영되는 회사이며 자동차 조립 또는 생산을 위한 관련 영업 허가를 보유하고 있음.

- 차체 완성을 위한 조립 생산을 하기 위해서 기업체는 자동차 생산을 위한 산업 면허, 사업자등록번호(Surat Penetapan Kode Perusahaan)가 명시된 합법적 문서, 자동차 제조와 관련된 상표에 대한 계약서 또는 관련 당국이 발급한 상표 등록 허가서를 소지해야 함.

- 또한 상기 조립 생산 업체는 모든 주요 자동차 부품(차체, 캐빈, 섀시, 모터, 변속기 및 차축)을 국내 제조해야 하며 제조과정은 10가지의 활동을 거쳐야 함.

① 차체 조형(molding), ② 차체 연결, ③ 차체 도색, ④ 차량 내부제작 및 조립, ⑤ 섀시 제작 및 조립, ⑥ 전동부(motor drive) 제조 및 조립, ⑦ 트랜스액슬(transaxle) 제작 및 조립, ⑧ 차축의 제작 및 조립, ⑨자동차 조립 공정, ⑩품질 테스트 및 통제 등

- 제조는 제조업자가 자체 실행하거나 하청업체에 일부 또는 전체 공정에 대한 하도급 형태로 이뤄져야 함.

- 이러한 하도급 활동은 관련 이사회 또는 유사한 임원진 수준에서 서명된 계약서에 명시해야 함.

- 규정 제59조(2010)에 의하면, 만일 사업체들이 관련한 인프라를 갖추지 못했을 경우만 하도급 형태의 제조활동이 허용됨.

- 모든 하청 작업은 최소 3년의 계약기간 동안 실행돼야 하며, 이전 산업부 장관령 제59조(2010)에는 규정하지 않았던 자동차 제조활동에 대한 사항이 신규 법령인 산업부 장관령 제34조(2017)에는 명시

ㅇ CKD와 IKD(Incomplete Knock Down, 불완전조립생산) 방식의 수입

- CKD와 IKD는 자동차 자체가 완전히 해체돼 다양한 부품으로 분류가 돼 있는 상태

- CKD와 IKD의 차이점은 CKD의 경우 자동차 부품은 각자 분리된 상태이나 조립을 하면 완성차가 되지만, IKD는 분리된 자동차 부품을 조립해도 완성차 형태가 아닌 불완전 차량이 된다는 점임.

CKD

ㅇ 어떠한 CKD 차량의 수입은 ①차체 내부, ②섀시·모터·전도축 ③트랜스액슬, ④차축 등 4개의 주요 부품으로 구성돼있어야 함. 사업체는 CKD 차량을 인도네시아 국내에서 생산해야 하며, 다음과 같은 공정 과정을 포함해야 함.

- 차체 용접

- 차체 도색

- 조립

- 품질검사, 통제

ㅇ CKD 차량 수입과 관련해 하기 2가지 특정 요건을 준수해야 함.

- 최소의 녹다운(Knockdown) 상태(예: 차체가 용접되고 도색되지 않음)

- 최소한의 완성도 상태(규정의 첨부 문서에 상세 내용 안내)

IKD

ㅇ 자동차 제조 및 조립업자들은 수입된 IKD 차량 일체를 인도네시아 국내에서 생산 및 조립해야하며, 10가지의 관련된 제조활동 중 최소 2개 이상의 과정을 거쳐야 함.

ㅇ IKD 차량은 다음과 같은 제품 생산에 활용됨.

- 세미 트레일러용 도로 트랙터

- HS Code 제8702호에서 파생된 차량

- HS Code 제8703호에서 파생된 차량으로, 세단, 4x2 승용차 또는 4x4 승용차 등

- HS Code 제8704호에서 파생된 차량

- 화물 운송용으로 활용되는 운송수단 등

ㅇ CKD 차량 수입과 비슷하게 IKD 차량 수입을 위해 하기 2가지 특정 요건을 준수해야 함.

- 최소의 녹다운 상태(예: 차체가 용접되고 도색되지 않음)

- 최소한의 완성도 상태(최소한 2개 종류의 제품으로 구성돼 있어야 하며 IKD 차량과 관련해서 제외된 부품을 포함하고 있지 않아야 할 것)

ㅇ 차량 모델당 IKD과 CKD 부품 수입량은 연간 5000대분을 기본으로 하며, 수입할 수 있는 자동차 1대당 IKD가 1억5000만 루피아(약 1254만 원) 이상, CKD가 2억 루피아(약 1672만 원) 이상으로 설정됨

ㅇ 자동차 수입절차

- CKD와 IKD 형태 차량 수입에 앞서서 기업들은 산업부로부터 CKD 및 IKD 조립 생산에 관한 허가를 득해야 함.

- 영업 허가를 신청할 때는 산업부 장관령 제34조(2017)의 부록 3편에 첨부돼있는 신청서를 활용해 산업 면허, 사업자 등록증 사본, 생산 설비 목록, 수입 계획서 등과 같은 서류를 첨부해야 함.

- 관련 당국은 신청서 수령 후 영업일 기준 5일 내에 허가증을 발급하며 동 허가증의 유효기간은 5년임.

- 2010년에 공포된 제59조 법과의 차이점은 해당 법령이 CKD와 IKD의 수입에 앞서서 영업 허가를 받도록 규정하지 않았으며, 조립제품 수입 관련 완성 요건 등에 대해 구체적으로 명시하지 않았음.

- 그러나 새로 나온 산업부 장관령 제34조(2017)의 경우 CKD와 IKD 수입 요건 등에 대해 구체적으로 명시

- 법에서 요구하는 형식을 갖추기 위해서는 시간과 비용이 소요되며, '영업허가'라는 부분이 추가돼 허가를 받지 못하면 인도네시아에서의 CKD와 IKD의 수입 절차가 어려워지는 등 일종의 수입 규제가 될 수 있음.

위 법령에서 규정하는 해당 HS Code 제품 정의

연번

HS Code

해당 제품 정의

1

8701.20

세미트레일러(semi-trailer) 견인용 도로주행식 트랙터

2

8702

10인 이상(운전자를 포함한다) 수송용 자동차

3

8703

주로 사람을 수송할 수 있도록 설계된 승용자동차와 그 밖의 차량[제8702호의 것은 제외하며 스테이션왜건(station wagon)과 경주용 자동차를 포함한다]

4

8704

화물자동차

5

8705

특수용도차량(주로 사람이나 화물 수송용으로 설계된 것은 제외한다)[예: 구난차(breakdown lorry)·기중기차(crane lorry)·소방차·콘크리트믹서 운반차·도로청소차·살포차·이동공작차·이동방사선차]

□ 시사점 및 진출 유의사항

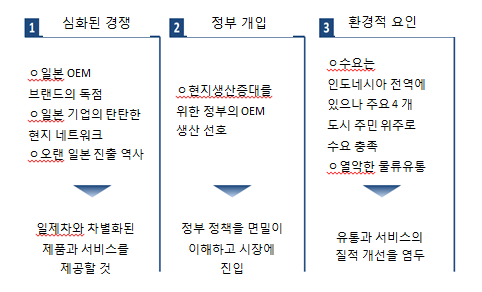

ㅇ 한국 자동차 업체가 인도네시아 시장 진출 시 직면해야 하는 사항은 자동차업계 내 일본차 독과점 체제로 인한 심화된 경쟁, 인도네시아 정부의 산업활동 개입, 환경적인 요인 등이 있음.

ㅇ 각각의 요인에 대해서는 기존 일본 자동차업계와는 차별화된 진출 전략, 정부 정책의 이해, 물류 유통 및 서비스 품질 개선이 인도네시아 자동차시장 진출 전략이라고 볼 수 있음.

ㅇ 예를 들어, 최근 자동차 글로벌 기업은 인도네시아 시장 진입을 위해 다양한 전략을 택함.

- Geely와 Cheery 같은 중국 브랜드는 염가로 차량을 제공해 일제차와 차별화된 시장 진입을 시도하고 있으나 중국 브랜드는 여전히 일본 브랜드의 막중한 영향력으로 어려움을 겪고 있음.

- 독일(벤츠, BMW, 아우디)과 같은 유럽 제조업체는 브랜드 가치 형성 및 충성도를 통해 프리미엄 고객층을 대상으로 일제차와의 직접적인 경쟁을 피하는 경향이 있음.

ㅇ 일본 브랜드의 우위에 성공적으로 대처하기 위해 우리 기업은 브랜드 구축 및 유통 및 판매 후 역량 개발에 중점을 둘 수 있음.

- 이미 현대차, 기아차, 르노의 인도네시아 자동차시장 점유율이 미미하기는 하지만 인도네시아 시장에 진출했음.

- 현대차의 경우 2017년 9월 20일 자로 호키사와 인도네시아에 대형트럭 엑시언트 500대 공급 계약을 체결하면서 현지에 CKD 공장 설립을 위한 조인트 벤처(Joint Venture) 계약 체결

- 계약 체결을 통해 중형급 트럭인 마이티와 세미 보닛 타입의 소형 자동차 H350을 생산할 계획

- 이는 한국 차가 4년 만에 처음으로 CKD 생산방식을 부활하며 동남아 상용차 진출의 교두보를 마련하게 되는 의미있는 순간으로 해석할 수 있음.

ㅇ 2017년 11월 기준 현재까지는 인도네시아에서의 한국차 수입의 경우 기아차가 CKD형태로 2013년에 수입한 것 말고는 CBU 형태로 수입되고 있음.

- CBU방식은 개도국이 선호하지 않는 수입방식이기도 하고 수출국 입장에서는 완성품을 수출하는 것보다 관세가 낮고 현지의 값싼 노동력을 이용할 수 있다는 장점이 있어 인도네시아 진출에는 CKD방식이 효율적일 것으로 보임.

ㅇ 소비자의 생활수준이 올라가면서 브랜드 선호도도 점차 다양해져 가는 추세가 있고, 차량 판매는 도로인프라가 개선돼가면서 더 증가할 것으로 전망

- 그러나 아직까지는 인도네시아에서 자동차의 일본 브랜드가 친숙하고 현지 조립 생산된 차량이 저렴한 가격에 판매되고 있음.

ㅇ 또한 인도네시아 정부는 CKD보다도 현지 부품 사용 가능성이 높은 IKD방식을 선호하나, 새로 제정된 법규의 절차를 따르는데 시간과 비용이 소요될 것이며, 일본차 시장이 막강해 완성차나 자동차부품시장 진입 및 사업 확장에는 오랜 시간이 걸릴 것으로 예상됨.

자료원: Gaikindo(인도네시아 자동차협회), 아세안 자동차협회, 한국무역협회, 대한민국 관세청, 인도네시아 재무부, 산업부, 자카르타 경제신문, KOTRA 자카르타 무역관 자료 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (인도네시아, 자동차 현지 조립생산방식 선호)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

2021년 인도네시아 자동차 산업 정보

인도네시아 2021-10-25

-

2

수입대체를 위한 인도네시아 정부의 움직임, 국산부품사용정책 동향

인도네시아 2021-12-14

-

3

태국 전기차 혜택 전격 해부

태국 2022-05-04

-

4

캄보디아 자동차 시장동향

캄보디아 2022-09-16

-

5

2021년 태국 자동차 산업 정보

태국 2021-12-02

-

6

우즈베키스탄 건설기계 시장동향

우즈베키스탄 2017-11-14

-

1

2021년 인도네시아 소비재 산업 정보

인도네시아 2022-01-10

-

2

2021년 인도네시아 기계 산업 정보

인도네시아 2022-01-10

-

3

2021 인도네시아 건설 산업 정보

인도네시아 2022-01-07

-

4

2021년 인도네시아 섬유산업 정보

인도네시아 2022-01-07

-

5

2021년 인도네시아 석유화학산업 정보

인도네시아 2021-12-28

-

6

2021년 인도네시아 신재생에너지 산업 정보

인도네시아 2021-10-25