-

중국 화장품 굴기: 자국 시장을 넘어, 해외시장 공략 잰걸음

- 트렌드

- 중국

- 베이징무역관

- 2024-05-16

- 출처 : KOTRA

-

내수 부진 속 중국産 화장품 수출 급증세

중국기업, R&D 투자 확대·해외 브랜드 M&A 등을 통해 경쟁력 확보

중국 화장품 소비 회복세 미진

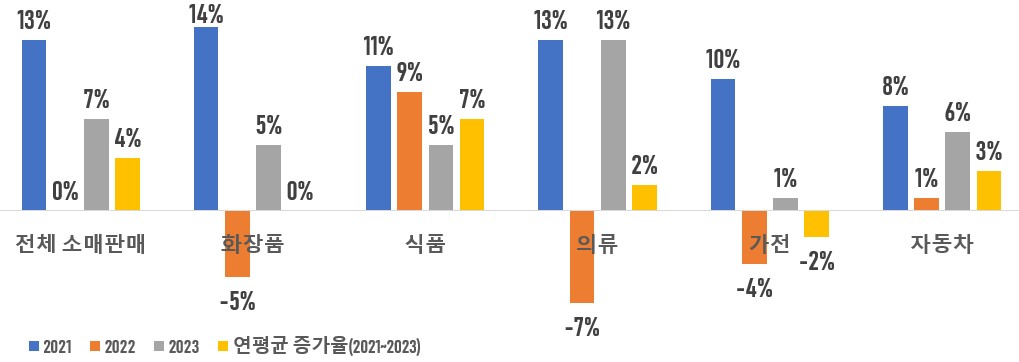

코로나19 팬데믹을 거치면서 중국 화장품 소비는 위축되는 양상을 보이고 있다. 현지 증권기관인 궈타이쥔안(國泰君安)증권이 중국 국가통계국의 품목별 소매 판매 통계로 계산한 결과, 2021~2023년 중국 전체 소매 판매 증가율이 연평균 4%에 달한 데 반해, 화장품 소매 판매 연평균 증가율은 ‘0%’로 나타났다. 2023년 중국 일상 정상화에도 불구하고 화장품 소매 판매 증가율은 5%로, 평균 소매 판매 증가율(7%)을 하회했다. 반면 화장품처럼 방역 통제의 영향을 크게 받고 선택형 소비 품목인 의류의 경우, 2023년 리오프닝으로 두 자릿수(13%) 증가율을 기록했으며 2021~2023년 연평균 증가율은 2%로 나타났다.

<품목별 소매 판매 증가율>

(단위: %)

[자료: 국가통계국, 궈타이쥔안(國泰君安)증권]

이러한 중국 화장품 소비 부진은 수입 시장에도 두드러지게 나타나고 있다. 2023년 중국 화장품(HS 3304) 수입액은 전년 대비 19.8% 감소한 144억7700만 달러로 집계됐다. 화장품 수입 상위 5개국으로부터의 수입은 모두 두 자릿수 감소 폭을 기록했다. 중국 화장품 총수입액은 2021년 최고치를 기록한 후 2년 연속 감소세를 지속하고 있으며, 2021년 고점 대비 58억 달러 감소했다. 코로나19 사태가 발발한 2020년보다 28억5200만 달러 낮은 수준이다.

* 2023년 對화장품 수입 상위 5개국 수입 증감률: 프랑스 △12.2%, 일본 △22.3%, 한국 △20.2%, 미국 △23.6%, 영국 △37.2%

<중국 화장품(HS 3304) 10대 수입국>

(단위: US$ 백만)

순위

수입국

2014

2015

2016

2017

2018

2019

2020

2021

2022

2023

전 세계

2,194

3,068

4,003

5,846

9,920

13,225

17,329

20,272

18,041

14,477

1

프랑스

830

910

1,080

1,408

2,031

2,858

3,887

4,577

4,559

4,005

2

일본

350

488

674

1,212

2,325

3,134

4,292

4,987

4,510

3,503

3

한국

215

705

1,080

1,546

2,641

3,041

3,265

3,896

2,572

2,052

4

미국

322

344

390

566

907

1,258

1,861

2,029

2,033

1,552

5

영국

162

166

247

259

420

742

1,585

1,882

1,610

1,012

6

이탈리아

39

42

42

76

143

258

330

466

445

457

7

스웨덴

34

43

43

59

127

250

246

282

281

255

8

독일

34

44

55

82

185

186

211

246

212

230

9

캐나다

39

49

61

61

141

217

205

253

254

226

10

벨기에

53

97

57

120

137

233

356

467

486

222

[자료: Global Trade Atlas]

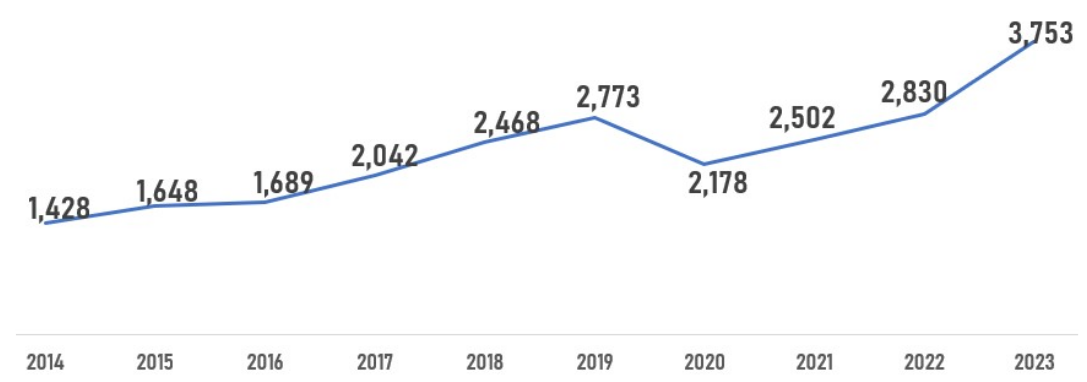

중국 화장품 수출 2년 연속 최고치 경신

국내외 화장품 업체들의 ‘기회의 땅’이었던 중국 화장품 시장이 포화 상태에 진입한 가운데, 중국 토종 브랜드들은 해외시장 진출에 속도를 내고 있다. 2023년 중국 화장품(HS 3304) 수출액이 전년 대비 32.6% 증가한 37억5천만 달러를 기록하며 또 한 번 최고치를 경신했다. 코로나 이전인 2019년과 비교했을 때 약 10억 달러 늘어난 수치다.

<중국 화장품(HS 3304) 수출액>

(단위: US$ 백만)

[자료: Global Trade Atlas]

지난해 중국산 화장품의 對 홍콩(+51.5%), 영국(+35.6%), 인도네시아(+75.4%), 한국(+244.8%), 러시아(+104.5%) 등 국가/지역 수출이 큰 폭으로 증가하며 중국 전체 화장품 수출을 견인했다. 중국과 무역 경쟁 중인 미국향(+12.5%) 화장품 수출도 두 자릿수 증가폭을 기록했다.

<중국 화장품(HS 3304) 10대 수출국>

(단위: US$ 백만)

순위

수출국/지역

2014

2015

2016

2017

2018

2019

2020

2021

2022

2023

전 세계

1,428

1,648

1,689

2,042

2,468

2,773

2,178

2,502

2,830

3,753

1

미국

527

636

636

798

802

708

564

716

767

863

2

홍콩

113

178

126

207

408

628

430

455

330

500

3

영국

124

145

164

179

195

215

183

229

218

295

4

인도네시아

9

8

12

15

34

47

35

50

123

216

5

한국

11

12

20

15

20

35

35

42

44

152

6

러시아

13

9

13

14

18

23

28

46

60

123

7

일본

66

70

65

64

67

76

64

77

118

122

8

네덜란드

18

17

21

33

35

45

41

67

90

120

9

프랑스

65

63

57

62

89

86

80

86

108

113

10

스페인

15

15

19

25

31

39

42

54

54

84

[자료: Global Trade Atlas]

중국 정부가 통계로 집계하는 화장품 수출은 1) 해관에 수출통관을 신고하고, 2) 중국에서 제조한 제품을 기준으로 하기 때문에, 모두 중국 화장품 브랜드라고 볼 수는 없다. 그러나 중국 화장품 수출이 2021년의 25억 달러에서 2023년 37억5천만 달러로, 2년 사이에 12억5천만 달러 이상 급증한 것은 중국산 화장품의 수출경쟁력 지속 강화, 중국 화장품업체의 공격적인 해외시장 진출의 결과로 풀이된다.

중국 화장품 기업 동향

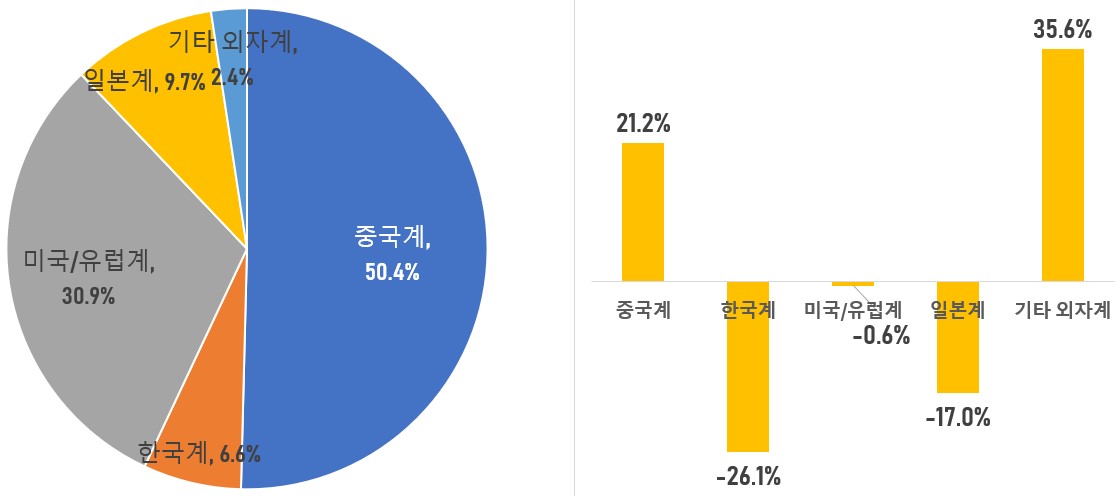

중국 화장품 업체들은 자국 내수시장에서 경쟁력을 키우며 입지를 다졌다. 현지 뷰티 전문 조사기관 칭옌(靑眼)에 따르면 2023년 중국 화장품 시장에서 토종 브랜드의 시장점유율 합계는 50.4%로, 외자계(49.6%)를 소폭 상회하는 것으로 나타났다. 중국계 브랜드의 2023년 화장품 매출 증가율은 21.2%로, 호조세를 보인 데 반해 한국계, 미국/유럽계, 일본계 화장품은 중국 화장품 시장에서 마이너스 성장을 기록했다.

<2023년 브랜드 소속 국가별 중국 화장품 시장점유율 및 매출 증감률>

(단위: %)

* 우측: 시장점유율, 좌측: 매출 증감률

[자료: 칭옌(靑眼)]

국내외 주요 기관들은 중국 화장품 브랜드의 약진을 '연구·개발 역량을 집중해 성장동력을 확보한 결과'로 보고 있다. 중국 화장품 상장기업 5개사의 연구·개발(R&D) 지출과 매출 대비 R&D 지출 비중을 살펴보면, 모두 가파른 상승세를 타고 있는 모습이다. 화시바이오테크의 경우, 2022년 매출 대비 R&D 지출 비중이 6%를 넘어섰으며, 2023년 9월 말 기준에는 6.6%에 도달했다. 현지 증권 전문잡지인 ‘증권시장WEEKLY’에 따르면 2023년 상반기 중국 화장품 상장기업의 매출 대비 R&D 지출 비중은 3.5% 수준으로, 중국 내 외자 화장품 업체의 평균치인 1.5~3.5%를 웃돌고 있는 것으로 나타났다.

<중국 주요 화장품 상장사의 R&D 지출>

(단위: 억 위안, %)

기업

R&D 지출

매출 대비 R&D 지출 비중

2020

2021

2022

2023.

1~9.

2020

2021

2022

2023.

1~9.

화시바이오테크

(華熙生物科技)

1.41

2.84

3.88

2.77

5.4

5.8

6.1

6.6

윈난 Botanee

(雲南貝泰妮生物科技)

0.63

1.13

2.55

1.82

2.6

3.0

5.6

5.3

프로야

(PROYA, 珀莱雅)

0.72

0.77

1.28

1.29

1.9

1.7

2.0

2.5

상하이쟈화

(上海家化聯合)

1.44

1.63

1.6

1.7

2.2

2.3

2.5

2.6

수이양그룹

(水羊集團)

0.48

0.66

0.89

0.65

1.3

1.3

1.9

1.9

주: 상하이쟈화는 2023년 12월 말 기준임

[자료: 기업 발표, wind, JETRO 등]

중국 기업들은 해외 화장품 브랜드 인수합병도 적극 추진해 왔다. 현지 화장품 전문 잡지인 ‘화장품관찰(化粧品觀察)’에 따르면 코로나 이전 화시바이오테크 등 화장품업체뿐만 아니라 중신(CITIC) 캐피탈홀딩스와 같은 사모펀드들까지 해외 화장품 브랜드 M&A에 나섰다. 중국 정부가 코로나 방역 통제를 실시한 기간에도 프로야, 이셴(逸仙) 등 화장품업체와 투자기업들이 해외 화장품 브랜드를 인수하며 시장 입지를 강화했다.

<중국 화장품 기업의 해외 브랜드 인수합병(M&A)>

연번

연도

인수 측

매각 측

브랜드

국가

특징

1

2017

화시바이오테크

Revitacare

프랑스

프리미엄 스킨케어

2

2018

중신(CITIC) 캐피탈홀딩스

Trilogy

뉴질랜드

내추럴 스킨케어·아로마

3

2019

Golong 홀딩스

Sepai

스페인

노화방지기술

4

2019

Jean d’Estrées

프랑스

스킨케어

5

2019

프로야(珀莱雅)

YNM

한국

중저가 스킨케어

6

2019

프로야(珀莱雅)

SingulaDerm

스페인

프리미엄 노화방지

7

2020

USHOPAL

(上海深屹網絡科技)

Juliette Has A Gun

프랑스

프리미엄 향수

8

2020

푸싱 인터네셔널

(復星国際)

WEI Beauty

미국

프리미엄 스킨케어

9

2020

이셴(逸仙)

Galénic

프랑스

프리미엄 스킨케어

10

2021

USHOPAL

(上海深屹網絡科技)

BULK HOMME

일본

남성용 화장품

11

2021

HARMA

(北京話梅楽享科技)

Kevyn Aucoin

미국

미용기관 전용 제품 및 도구

12

2021

프로야(珀莱雅)

Off&Relax

일본

두피케어

13

2021

이셴(逸仙)

EVE LOM

영국

프리미엄 스킨케어

14

2022

USHOPAL

(上海深屹網絡科技)

ARgENTUM

영국

프리미엄 스킨케어

15

2022

수이양그룹

EDB

프랑스

프리미엄 노화방지

[자료: ‘화장품관찰’ 잡지, JETRO 등]

중국 화장품은 2010년대부터 국경 간 전자상거래를 활용해 해외시장 공략에 시동을 걸었다. 그러나 그 당시 중국 화장품 내수시장이 폭발적으로 성장하고 있었고, 중국산 제품의 경쟁력 저하 등으로 중국 화장품 수출 급증으로 이어지지 않았다.

반면 최근 중국 화장품 시장이 포화상태에 진입한 가운데, R&D 투자 확대와 해외 브랜드 입수합병으로 경쟁력을 확보한 중국 기업들이 해외시장 공략을 본격적으로 추진하면서 중국 화장품 기업들의 ‘저우추취(走出去: 중국기업의 해외 진출)’가 확산되고 있는 모습이다. 코로나 사태 이전엔 주로 기초화장품 제조사들이 전자상거래를 활용해 동남아 시장 공략에 주력해 왔다면, 코로나 사태 발발 이후에는 색조화장품 브랜드까지 ‘저우추취’ 대열에 가세했다.

* 저우추취(走出去): ‘밖으로 나간다’라는 의미로 중국 기업들의 해외시장 공략 및 해외사업 확장을 뜻함

중국 색조화장품 브랜드들은 가격 경쟁력을 내세워 일본, 미국 등 선진국 시장도 적극 개척하고 있다. 티몰, 징둥 등 전자상거래 플랫폼 이외에도 현지 뷰티 스토어, 자사 기업 홈페이지 등 다양한 온오프라인 채널을 활용하고 있다. 중국 대표 색조화장품 브랜드로 부상 중인 화시즈의 경우, 현지에서 오프라인 매장, 팝업 스토어 등을 개설해 브랜드 인지도를 높이고 고객 접근성을 확장하고 있다. 2023년엔 일본 최대 백화점인 이세탄 신주쿠점에서 팝업 스토어를 오픈해 해외시장에서의 매출 기회를 개척했다.

<중국 화장품업체 해외진출 동향>

구분

브랜드

연도

진출지역

유통채널

기초화장품

위니팡(御泥坊)

2013

동남아

전자상거래

양성탕(养生堂)

2017

일본

KIMURA SAE 대리

즈란탕(自然堂)

2018

미국, 호주, 베트남

전자상거래

뉴시즈미

(纽西之谜)

2019

동남아

전자상거래

상이번차오

(相宜本草)

2019

프랑스 등

-

즈우이솅

(植物医生)

2019

일본, 동남아

오프라인 매장

이예즈(一叶子)

2019

동남아

전자상거래

바이즈추이

(百植萃)

2021

동남아

전자상거래

프로야(珀莱雅)

2022

동남아

전자상거래

위노나(薇诺娜)

2023

전 세계

전자상거래

색조화장품

마리 달가(玛丽黛佳)

2017

동남아

Sephora

캐트킨(卡婷)

2019

캐나다, 멕시코, 동남아,

일본, 러시아 등

전자상거래,

카즈란(卡姿兰)

2019

전 세계

전자상거래

화지효(花知晓)

2019

일본, 동남아

전자상거래, 뷰티 스토어

즈시(滋色)

2019

일본, 미국

오프라인 매장, 전자상거래, CS매장

컬러키(Colorkey)

2020

일본, 동남아

전자상거래, 뷰티 스토어

퍼펙트 다이어리

(完美日記)

2020

일본, 동남아

전자상거래, 뷰티 스토어

마오거핑(毛戈平)

2020

전 세계

Sephora

화시즈(花西子)

2021

일본, 동남아, 미국 등

전자상거래, 오프라인 매장, 팝업스토어

쥬디돌(橘朵)

2021

일본, 동남아

전자상거래, 오프라인 매장

쟈오서(酵色)

2022

일본, 캐나다

현지 뷰티 스토어

차이탕(彩棠)

2023

일본

전자상거래

[자료: 궈타이쥔안(國泰君安)증권]

전망 및 시사점

중국 내수시장 회복세 미진, 토종 업체들의 경쟁력 강화와 더불어, 중국 화장품의 대외 수출 및 해외시장 공략은 더욱 거세질 것으로 전망된다. 현지 증권기관의 애널리스트 A 씨는 KOTRA 베이징 무역관과의 인터뷰에서 “내수 부진 속 시장경쟁이 치열해지면서 토종 업체들은 해외시장에서 신시장 개척을 통해 활로를 찾고 있다”라며, “특히 중국 신예 색조 화장품 브랜드들이 다양한 유통채널을 통해 해외시장 공략에 속도를 낼 것”이라고 전망했다. 이에 따라 중국 이외의 시장에서 우리 관련 기업들은 중국 제품과 치열한 경쟁을 벌이게 됐다.

우리 기업들은 중국 화장품 제품 경쟁력을 면밀히 살펴보고 대응책을 강구해야 한다. 중국 기업들의 R&D 투자 확대를 통해 기술력을 제고하고 가성비, 과감한 마케팅으로 해외시장에서의 입지를 강화하는 가운데 우리 상품의 제품 혁신력 향상이 시급하다.

자료: 국가통계국, Global Trade Atlas, 궈타이쥔안(國泰君安)증권, 선완훙위안(申萬宏源)증권, JETRO, KOTRA 베이징 무역관 자료 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (중국 화장품 굴기: 자국 시장을 넘어, 해외시장 공략 잰걸음)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

착한 화장품 찾는 소비자, 성장하는 中 더마코스메틱 시장

중국 2024-05-07

-

2

중국 화장품 산업의 新성장동력, '원료'에 주목

중국 2024-05-13

-

3

간편하게 건강하게! 일본 고단백 식품 붐

일본 2024-05-21

-

4

베트남 아이 메이크업 제품 시장동향

베트남 2024-05-20

-

5

저출산에도 커지고 있는 中 어린이 스킨케어 시장

중국 2024-05-14

-

6

2024년 일본 화장품 트렌드, 주목받는 우리 기업 제품은?

일본 2024-05-14

-

1

2023년 중국 선박산업 동향

중국 2023-12-15

-

2

2021년 중국 2차전지 산업 동향

중국 2022-01-17

-

3

2021년 중국 의료산업 동향

중국 2022-01-17

-

4

2021년 중국 신에너지차 산업 동향

중국 2022-01-17

-

5

중국 스마트 커넥티드카(ICV) 산업 동향

중국 2022-01-14

-

6

2021년 중국 정보통신(ICT) 산업 동향

중국 2022-01-11