-

2024년 멕시코 자동차 및 자동차부품 산업 정보

- 국별 주요산업

- 멕시코

- 멕시코시티무역관 박주영

- 2024-07-09

- 출처 : KOTRA

-

산업 개요

2023년 기준, 국제자동차제조협회(OICA, Organización Internacional de Constructores de Automóviles)에 따르면 멕시코는 세계 7위의 자동차 생산국이다. 또한 멕시코자동차부품협회(INA, Industria Nacional de Autopartes)에 따르면 세계 4위의 자동차 부품 생산국이기도 하다.

멕시코의 자동차 및 자동차 부품 산업은 2023년 기준 GDP의 4.9%이자 제조업 GDP의 21.8%를 차지하는 주요 산업이다. 자동차 및 자동차 부품 생산이 멕시코 GDP에서 차지하는 비중은 2021년 4.4%에서 2022년 4.7%, 2023년 4.9%로 점차 늘어나고 있다. 분야별로는 자동차 제조가 55.5%, 자동차 부품 제조가 44.5%를 차지하고 있다.

정책 및 규제

멕시코로 자동차나 자동차 부품을 수입하기 위해서는 기본적인 수입허가 취득 외에도 충족해야 하는 멕시코 표준 규격(NOM)이 있다. 공통적으로는 제품 라벨링 규정을 충족해야 하며 제품의 특성에 따라 오염물질 배출이나 전자기기 안전 관련 규제를 추가로 충족해야 한다. 자동차 수입 시 부과되는 관세는 0~20%이며, 중고차는 50%까지도 부과될 수 있다.

<자동차 및 자동차 부품 관련 멕시코 표준 규격>

멕시코 표준 규격(NOM)

내용

NOM-050-SCFI-2004

일반 제품에 대한 라벨링 규정

NOM-024-SCFI-2013

전자 제품에 대한 라벨링 규정

NOM-076-SEMARNAT-2011

탄화수소 및 기타 오염 물질 배출에 대한 규정

NOM-044-SEMARNAT-2006

디젤 엔진의 오염 물질 배출에 대한 규정

NOM-001-SCFI-1993

전자 기기에 대한 안전 규정

NOM-032-ENER-2013

예비용 장비의 전력에 대한 규정

NOM-208-SCFI-2016

무선 통신 시스템의 사양에 대한 규정

NOM-086/1-SCFI-2011

방사형 타이어에 대한 규정

NOM-086-SCFI-2018

기타 모든 타이어에 대한 규정

NOM-041-SEMARNAT-2015

차량 배기가스에 대한 규정

NOM-119-SCFI-2000

안전벨트

[자료: 멕시코 대외무역플랫폼 SNICE, ‘24년 6월]

자동차 산업은 멕시코 정부가 집중 육성하는 중점 사업 중 하나로 임시 수입에 대해 부가세를 유예해 주는 IMMEX나, 산업 육성을 위해 저관세로 부자재를 수입할 수 있도록 하는 PROSEC 등과 같은 인센티브의 대상이다. 또한 멕시코 경제부는 2016년 자동차 법령(Decreto Automotriz)도 발표했는데, 연간 5만 대 이상의 경차를 제조하는 자동차 회사는 FTA 미체결국에서도 2500대 혹은 전년도 생산량의 10%에 해당하는 자동차를 무관세 수입할 수 있도록 하는 내용이다.

▶ 멕시코의 인센티브 제도 멕시코 투자 및 수출 인센티브 트렌드 (kotra.or.kr)

▶ 멕시코 자동차 법령(원문) 자동차 법령 | 경제부 | 정부 | gob.mx (www.gob.mx)

주요 기업

멕시코에서는 다양한 국적의 자동차 및 자동차 부품 기업들이 치열하게 경쟁하고 있다. 2023년 매출 기준 주요 자동차 제조사는 제너럴 모터스(GM), 스텔란티스(Stellantis), 포드(Ford), 도요타(Toyota), 닛산(Nissan), 폴크스바겐(Volksvagen), 기아(Kia) 등이다. 주요 자동차부품 제조사로는 네막(Nemak), 마그나 인터내셔널(Magna International), 콘티넨탈(Continental), 리어(Lear Corporation), 발레오(Valeo) 등이 있다.

<2023 멕시코의 주요 자동차 및 자동차부품 기업>

(단위: US$ 백만)

구분

자동차

자동차부품

기업명

국가

매출액

기업명

국가

매출액

1

General Motors

미국

27,865

Nemak

멕시코

4,973

2

Stellantis México

네덜란드

21,910

Magna International México

캐나다

4,939

3

Ford de México

미국

15,785

Continental México

독일

4,247

4

Toyota Motor de México

일본

15,169

Lear Corporation México

미국

3,421

5

Nissan Mexicana

일본

12,417

Valeo México

프랑스

2,832

6

Volkswagen de México

독일

12,136

Adient México

아일랜드

2,583

7

KIA México

한국

10,730

American Axle Manufacturing de México

미국

2,265

8

Audi México

독일

6,769

Industrias Martinrea de México

캐나다

1,942

9

Honda de México

일본

5,618

BorgWarner México

미국

1,753

10

MG Motor México

중국

3,378

Plastic Omnium México

프랑스

1,520

11

Kenworth Mexicana

미국

2,368

Rassini

멕시코

1,433

12

Traton Group de México

미국

2,000

Grupo Surman

멕시코

1,348

13

Hyundai Motor de México

한국

1,685

Grupo Industrial Saltillo

멕시코

1,028

14

Mazda Motor de México

일본

1,629

Nexteer Automotive México

미국

902

15

Chirey

중국

1,067

Bridgestone de México

일본

796

[자료: 멕시코 일간지 Expansion, ‘24년 6월]

대부분의 자동차 및 자동차 부품 기업은 북부 국경지대 및 중부 바히오 지역에 분포하고 있다.

<멕시코의 자동차 및 자동차 부품기업 공장 분포>

[자료: Tetawaki, ‘24년 6월]

멕시코에서 자동차 및 자동차 부품을 생산 중인 우리 기업들도 100여 개사에 달한다. OEM으로는 기아차가 진출해 있고, 그 외 티어(Tier) 1, 2, 3의 자동차 부품 기업들이 진출해 있다.

<멕시코에 진출한 한국의 자동차부품기업>

구분

기업 및 품목

Tier 1

유라(하네스), 만도(브레이크 및 조향 장치), 코오롱 인더스트리(에어백), 현대위아(엔진), 현대트랜시스(변속기), 화성 오토모티브(고무부품), 한온시스템(열관리솔루션) 등

Tier 2

CTR 멕시코(조향 및 서스펜션 장치 부품), Ecocable(전자 모듈), 한서(원단 및 가죽), INFAC(케이블 및 안테나), KODACO(알루미늄 캐스팅), 경신(와이어링 하네스), LG이노텍(브레이크 잠김 방지 모터, 스티어링 모터), LS오토모티브(스위치) 등

Tier 3

GS 칼텍스(플라스틱 레진), 국동(냉각수, 부동액, 윤활유), 삼우 금형(금형) 등

[자료: KOTRA 멕시코시티 무역관 자료 종합, ‘24년 6월]

산업 수급 동향

멕시코에서는 연 380만 대 가량의 자동차가 생산되고 있는데 이 중 90% 이상은 수출용이며 연도별 내수시장에서 판매되는 대수는 140만 대 정도다.

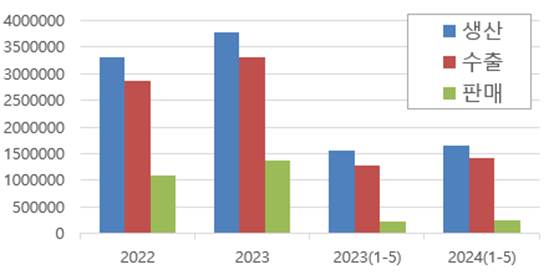

<2022~2024 멕시코의 승용차 수급동향>

(단위: 대, %)

구분

2022

2023

전년비

('23/'22)2023(1~5)

2024(1~5)

전년비

('24/'23)생산

3,308,346

3,779,151

14.2

1,565,126

1,651,930

5.6

수출

2,865,641

3,300,876

15.2

1,269,599

1,426,110

12.3

판매

1,094,728

1,361,433

24.4

230,524

245,559

6.5

[자료: 멕시코통계지리청, ‘24년 6월]

자동차 부품은 연간 700억 달러에 달하는 양이 생산 및 판매되고 있다.

<멕시코의 자동차 부품 생산, 판매액>

(단위: US$ 백만, %)

구분

2022

2023

전년비

('23/'22)2023(1~5)

2024(1~5)

전년비

('24/'23)생산

71,105

70,794

-0.4

23,766

23,200

-2.4

판매

70,968

70,532

-0.6

23,661

23,167

-2.1

*주: 환율은 1USD=18MXN 적용

[자료: 멕시코통계지리청, ‘24년 6월]

① 생산

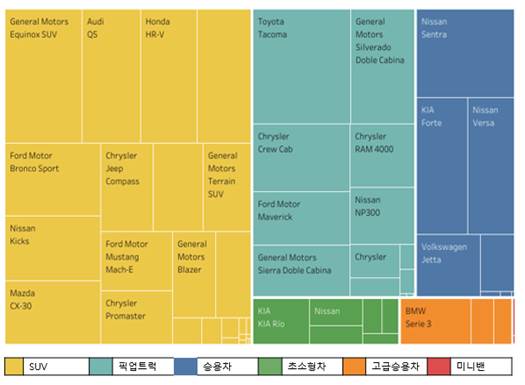

2023년 자동차 생산을 종류별로 나눠보면 SUV가 48.5%로 가장 많으며, 픽업트럭(27.5%), 승용차(16.7%), 초소형 차(4.1%), 고급 승용차(3.1%), 미니밴(0.1%) 순이었다. 종류별 모델들을 살펴보면 SUV는 GM의 이쿼녹스(Equinox), 픽업트럭은 도요타의 타코마(Tacoma), 승용차는 닛산의 센트라(Sentra), 초소형 차는 기아의 리오(Rio), 고급 승용차로는 BMW 3시리즈가 가장 많이 생산됐다.

<2023 멕시코에서 생산되는 자동차 모델별 비중>

[자료: 맥시코 자동차 협회, ‘24년 6월]

2023년 자동차 부품 생산을 분야별로 살펴보면 기타를 제외하고는 엔진 및 엔진부품 생산(19.2%)의 비중이 가장 크고, 전장 부품(15.8%), 시트 및 내부 부속품(10.6%) 순이다. 2023년 기준 엔진 및 엔진부품 생산은 기존보다 비중이 감소한 데 반해 조향 및 서스펜션 시스템과 브레이크 시스템, 전장 부품 등은 비중이 늘어났다.

<2021-2023 멕시코의 자동차 부품 생산>

(단위: US$ 백만, %)

구분

2021

2022

전년비

(22/21)2023

전년비

(23/22)2023

비중

엔진 및 엔진 부품

12,195.4

13,929.0

14.2%

13,772.1

-1.1

19.2

전장부품

10,511.1

11,083.1

5.4%

11,275.6

1.7

15.8

시트 및 내부 부속품

7,010.3

7,505.3

7.1%

7,623.7

1.6

10.6

트랜스미션 시스템 부품

7,183.7

7,461.1

3.9%

7,449.0

-0.2

10.4

조향 및 서스펜션 시스템 부품

5,229.4

5,795.6

10.8%

6,072.6

4.8

8.5

금속 금형 부품

5,373.8

5,894.3

9.7%

5,916.7

0.4

8.3

브레이크 시스템 부품

1,779.1

2,218.7

24.7%

2,263.3

2.0

3.2

기타 부품

15,578.2

18,016.4

15.7%

17,216.0

-4.4

24.0

합계

64,861.2

71,903.6

10.9%

71,589.1

-0.4

100.0

[자료: 멕시코통계지리청, ‘24년 6월]

② 수출

2023년 멕시코의 자동차 및 자동차부품 수출액은 991억 달러로 전년 대비 15.5% 증가했다. 이 중 자동차가 59%, 자동차 부품이 41%를 차지한다. 주요 수출 대상국은 미국이며, 수출되는 자동차를 종류별로 분석해 보면 SUV가 54.5%로 가장 많고, 픽업트럭(27.1%), 승용차(13.5%), 고급 승용차(3.4%), 초소형 차(1.6%) 순이다. 멕시코는 2023년 기준 세계 4위의 자동차 수출국으로 자동차 및 자동차부품 관련 수출은 멕시코 전체 수출의 16.5%를 차지한다.

<2021-2023 멕시코의 자동차 및 자동차부품 수출>

(단위: US$ 백만, %)구분

2021

2022

전년비

(22/21)

2023

전년비

(23/22)2023

비중

자동차(HSK 8703)

40,856.7

47,782.9

17.0

58,492.4

22

59

자동차부품(HSK 8708)

30,602.1

38,031.1

24.3

40,624.5

7

41

합계

71,458.9

85,813.9

20.1

99,116.9

15.5

100

[자료: 멕시코 중앙은행, ‘24년 6월]

③ 수입

2023년 멕시코의 자동차 부문 총수입액은 513억 달러로 전년 대비 24.1% 증가했다. 전체 수입액 중 63%가 자동차 부품, 37%가 자동차다.

<2021~2023 멕시코의 자동차 및 자동차부품 수입>

(단위: US$ 백만, %)구분

2021

2022

전년비

(22/21)2023

전년비

(23/22)2023

비중

자동차(HSK 8703)

8,211.2

11,789.8

43.6

18,870.1

60

36.8

자동차부품(HSK 8708)

26,039.8

29,573.3

13.6

32,475.9

10

63.2

합계

34,251.0

41,363.1

20.8

51,346.0

24.1

100.0

[자료: 멕시코 중앙은행, ‘24년 6월]

2023년 기준, 멕시코의 주요 자동차 수입 대상국은 미국, 중국, 일본으로 한국은 6위 수입 대상국이었다.

<2023 멕시코의 자동차 및 자동차 부품 주요 수입대상국>

(단위: US$ 백만, %)순위

수입대상국

자동차

자동차부품

합계(자동차 및 자동차 부품)

비중

1

미국

4,486.0

17,295.1

21,781.0

42.4

2

중국

4,602.5

4,022.4

8,624.9

16.8

3

일본

1,954.4

1,805.8

3,760.2

7.3

4

독일

990.8

2,533.2

3,524.0

6.9

5

캐나다

507.5

1,764.1

2,271.7

4.4

6

한국

457.0

1,240.8

1,697.8

3.3

7

인도

1,141.0

521.1

1,662.2

3.2

8

스페인

405.6

290.4

696.0

1.4

9

이탈리아

76.3

609.2

685.5

1.3

10

인도네시아

616.4

20.0

636.5

1.2

기타

3,632.5

2,373.7

6,006.2

11.7

합계

18,870.1

32,475.9

51,346.0

100.0

[자료: 멕시코 중앙은행, ‘24년 6월]

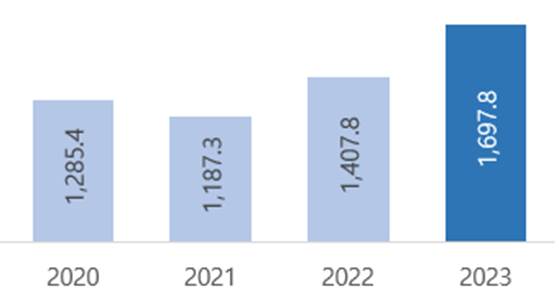

한국산 자동차 및 자동차 부품 수입은 2023년 기준 17억 달러로 전년 대비 37% 증가했다. 해당 품목의 멕시코 전체 수입 증가율인 24.1%보다도 더 큰 폭으로 증가했다.

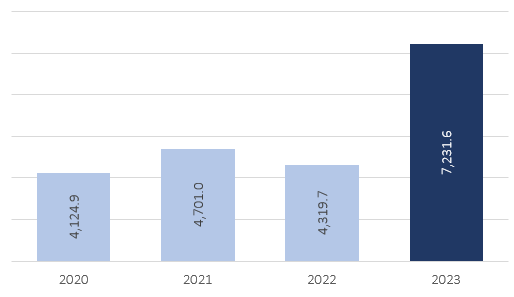

<멕시코의 한국산 자동차 부품 수입액>

(단위: US$ 백만)

[자료: 멕시코 중앙은행, ‘24년 6월]

멕시코가 한국에서 수입하는 자동차는 SUV와 고급 승용차 위주다. 멕시코가 한국에서 수입하는 자동차 부품은 차체용 액세서리(HSK 870829, 22%), 기타 부품(HSK 870899, 17%), 스티어링 휠(HSK 870894, 13%) 등이다. 2023년에는 전년 대비 한국산 클러치(HSK 870893)와 기어박스(870840), 서스펜션 시스템(HSK 870880)의 수입이 각각 15%, 9%, 7% 증가했다.

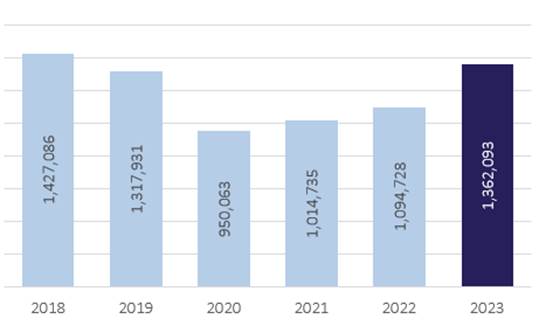

④ 판매

2023년 멕시코 국내시장의 자동차 판매량은 140만 대로 팬데믹 기간에 일시적으로 판매량이 줄었으나 2020년 이래 꾸준히 증가해 코로나 이전보다 많은 판매량을 기록했다.

<멕시코 내수 시장 자동차 판매>

(단위: 대)

[자료: 멕시코 통계지리청, ‘24년 6월]

2023년 판매량 중 한국에서 수입되거나 한국 기업이 생산한 제품은 약 7만5000대가량으로 이 중 21.2%는 현대, 기아, 르노 등에서 수입한 자동차이며 나머지 79%는 기아가 멕시코에서 생산했다. 내수용으로 잘 팔리고 있는 모델은 기아 스포티지, 쏘울, 포르테, 니로 등이 있다.

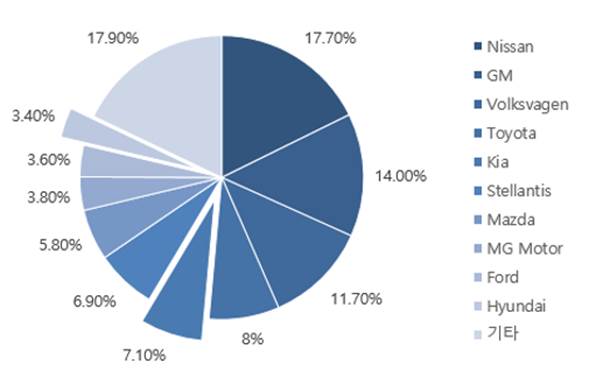

2024년 1분기 판매 동향 기준으로는 닛산(17.7%)의 자동차가 가장 많이 판매됐고, 이어서 GM(14%), 폭스바겐(11.7%) 순이었다. 한국 브랜드인 기아(7.1%)와 현대(3.4%) 자동차 판매량은 각각 5위와 10위를 차지했다.

<2024 1분기 멕시코 승용차 판매 브랜드별 비중>

(단위: %)

[자료: 멕시코통계지리청, ‘24년 6월]

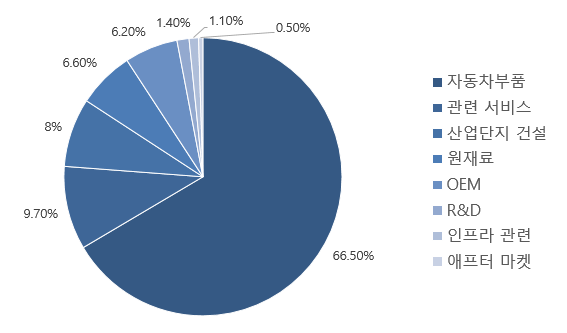

투자 동향

세계 100대 자동차 및 자동차부품 기업 중 90개사 이상이 멕시코에 진출해 있을 만큼 멕시코는 글로벌 자동차생산 허브로 자리 잡고 있다. 2023년 멕시코의 자동차 부분 FDI는 72억 달러로 전년 대비 67% 증가했다. 이는 멕시코 전체 FDI 유치의 1/5에 달하는 규모이다. 2023년 자동차 및 자동차 부품 관련 FDI를 분야별로 나눠보면 자동차 부품이 66.5%, 관련 서비스가 9.7%, 산업단지 건설이 8%, 원재료가 6.6%, OEM이 6.2%, R&D가 1.4%, 인프라 관련이 1.1%, 애프터마켓이 0.5%를 차지한다.

<멕시코의 자동차 및 자동차 부품 FDI>

(단위: US$ 백만)

[자료: 멕시코 경제부, ‘24년 6월]

<2023 멕시코의 자동차 및 자동차 부품 관련 FDI 세부 분야>

[자료: Directorio Automotriz, ‘24년 6월]

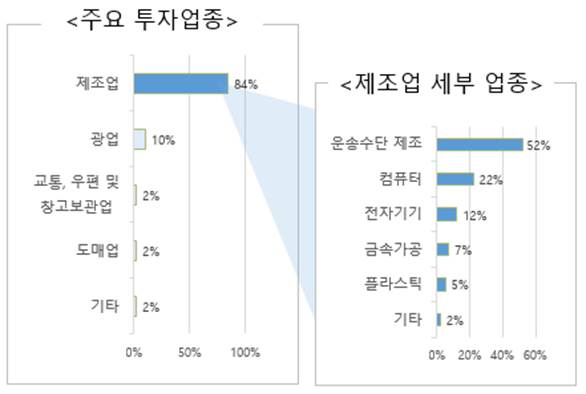

한국 입장에서, 자동차산업은 멕시코에 투자하는 우리 기업들이 가장 많이 진출하는 분야다. 2006~2023년 누적 기준 한국 기업의 FDI는 84%가 제조업 분야인데, 이 중 절반 이상이 자동차 및 자동차 부품 제조에 해당한다.

<한국의 대멕시코 누적 FDI 중 자동차 및 자동차부품 비중>

[자료: 멕시코 경제부 통계 기반 멕시코시티 무역관 제작, ‘24년 6월]

최근 멕시코 자동차 업계에서 떠오르는 키워드는 E-모빌리티로의 전환이다. 멕시코 내 전기자동차 생산이 시작되고 있으며, FDI 중 전장 부품 관련 투자도 많아지고 있다. Directorio Automotriz에 따르면 2023년 자동차 및 자동차 부품 관련 FDI 유치 건 중 33.4%에 달하는 96건이 E 모빌리티 관련이었으며, 자동차 부품 중에서는 E 모빌리티 관련이 48.6%에 달했다고 한다. E모빌리티 관련 투자 96건을 지역별로 나눠보면 북부의 누에보레온(23)과 코아우일라(19), 그리고 중부인 과나후아토(13)와 산루이스 포토시(7), 멕시코주(6), 아구아스 칼리엔테스(4) 순으로 투자 건수가 많았다.

진출전략

멕시코의 자동차 및 자동차부품 시장에 대해 SWOT 분석을 해보면 다음과 같다.

Strength

Weakness

l 세계 7위의 자동차 생산국이자 세계 4위의 자동차 부품 생산국

l 다수의 무역협정으로 관세 혜택 보유해 멕시코에서 생산 후 타 지역에 수출하기 용이

l 최대 소비시장인 미국과 지리적 인접성

l IMMEX, PROSEC 등 자동차 제조 시 활용할 수 있는 인센티브 정책

l 수출의 80% 이상이 미국향으로 미국 경제에 대한 의존도가 높음

l 숙련인력 부족으로 인력수급 애로 및 고정밀 공정 수행 제약

l EV 관련 인센티브 부족

Opportunity

Threat

l IRA법 등 멕시코에 유리한 미국의 공급망 재편 관련 정책

l 신정부의 EV를 비롯한 첨단 산업 육성의지

l 성장하고 있는 멕시코 내수 시장 및 미국의 경기개선으로 인한 소비시장 활성화로 수요 증가

l 다수의 공대 졸업생 배출 중으로 노동 숙련도 개선 여지

l 테슬라를 비롯한 주요 자동차 기업들의 투자 쇄도

l 정책적 불확실성

l 미국의 멕시코를 통한 중국 우회 수출 문제 제기

l 기진출 기업들 간의 경쟁 과열

l 인플레이션 및 최저임금 상승으로 생산비용 증가

시사점

멕시코는 글로벌 자동차 기업들이 다수 진출한 국가로 주요 자동차 생산국이자 수출국이다. 최대 소비시장인 미국과 인접해 있을 뿐 아니라 다수의 무역협정으로 수출에 용이하고, 또 미국의 공급망 재편을 활용할 수 있는 수혜지이기 때문에 앞으로의 산업 성장이 더욱 기대된다.

우리 기업들도 이미 멕시코의 자동차 시장에 다수 진출해 있는데 앞으로 기 진출한 업체들의 협력사가 점차 동반 진출함에 따라 진출기업이 더 많아질 것으로 전망된다. 향후 진출을 결정하는 기업들의 경우 숙련 인력 부족으로 인한 인력난이나 정책적 불확실성, 생산비용 증가 등의 요인들을 잘 고려해야 한다. 한편, E모빌리티로 전환이 일어나고 있는 트렌드를 고려해 전장 부품 등 품목에 주력해야 할 것이다. 멕시코시티 무역관은 사업파트너연결지원 서비스와 지사화 사업 등을 통해 멕시코 시장에 수출 혹은 투자 진출하고 싶어 하는 기업들을 지원하고 있다.

자료: 멕시코자동차협회 AMIA, 멕시코자동차부품협회 INA, 멕시코 경제부, Directorio Automotriz, 멕시코통계지리청, 멕시코중앙은행, KOTRA 멕시코시티 무역관 자료 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (2024년 멕시코 자동차 및 자동차부품 산업 정보)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

멕시코 수출·산업진흥제도 IMMEX와 PROSEC

멕시코 2021-03-16

-

2

멕시코 투자 및 수출 인센티브 트렌드

멕시코 2023-12-12

-

3

2024년 멕시코 산업개관

멕시코 2024-05-28

-

4

한국의 대멕시코 투자 동향

멕시코 2024-05-01

-

5

AI4BELGIUM 전략에 따라 발전하고 있는 벨기에 AI 생태계

벨기에 2024-09-04

-

6

2024년 사우디아라비아 자동차 산업 정보

사우디아라비아 2024-07-09

-

1

2024년 멕시코 광산업 정보

멕시코 2024-06-07

-

2

2024년 멕시코 산업개관

멕시코 2024-05-28

-

3

2023년 멕시코 철강산업 정보

멕시코 2023-09-20

-

4

2023년 멕시코 산업 개관

멕시코 2023-06-23

-

5

2023년 멕시코 항공우주 산업 정보

멕시코 2023-03-29

-

6

2022년 멕시코 반도체 산업 정보

멕시코 2023-01-18

- 이전글

- 다음글