-

이탈리아, 반도체 국내 공급망 확보에 전력

- 트렌드

- 이탈리아

- 밀라노무역관 유지윤

- 2023-09-04

- 출처 : KOTRA

-

유럽연합의 반도체 공급망 구축 추진으로 본격적인 내재화 움직임

이탈리아 정부, 인센티브로 반도체분야 투자 및 연구개발 활성화 추진

전 국민이 가지고 있는 스마트폰부터 인터넷에 동력을 공급하는 데이터센터, 자동차, 극초음속 전투기를 비롯한 화성 탐사선 우주선 등 최첨단 기술이 들어간 모든 곳에 반도체가 사용된다. 매년 전 세계에서 1000억 개 이상의 반도체 칩이 판매된다는 것을 생각하면 기술이 활용되는 모든 곳에 반도체가 사용된다고 여겨도 무방하다. 이러한 반도체 시장은 매년 급격한 성장을 거듭하고 있으며, 10년 후에는 연간 1조4000억 달러에 이를 것으로 예상하고 있다.

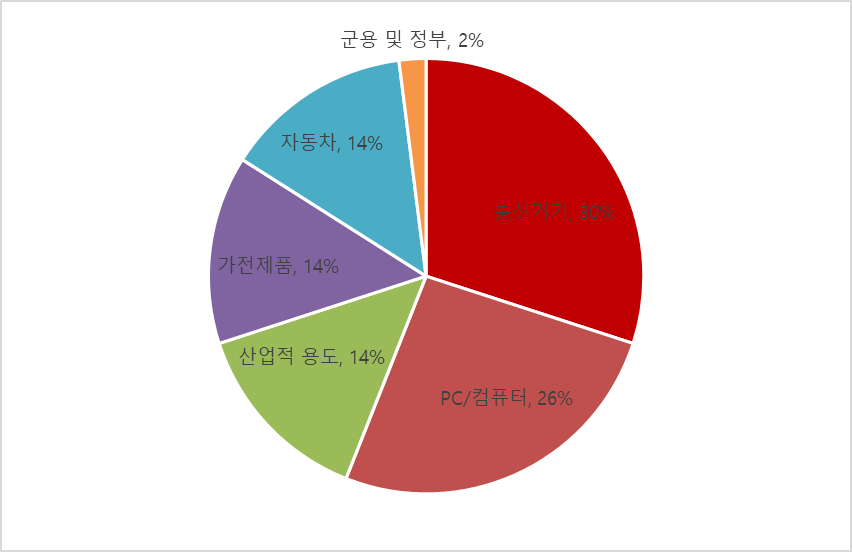

반도체가 가장 많이 사용되는 분야는 IT 및 통신기기로 전체 사용량의 56%가 스마트폰, PC, 서버 등에 사용되고 있다. 그러나 반도체 시장에서 가장 중요한 분야를 꼽으라고 하면 바로 자동차 산업을 꼽을 수 있다. 자동차에는 약 1400개의 반도체가 탑재되는데 엔진, 파워 스티어링, 안전장치 등 거의 모든 주요 부분에서 그 기능을 하고 있다. 지난 2021년에 반도체 부족현상으로 인해 전 세계 자동차 생산이 26% 감소한 것을 볼 때 자동차 산업에서 반도체가 얼마나 중요한 위치를 차지하는지 알 수 있으며, 이러한 반도체의 중요성 때문에 유럽연합에서는 역외국의 의존도가 높은 반도체산업의 역내 공급망 구축에 심혈을 기울이고 있다.

<반도체 활용 분야>

[자료: World Semiconductor Trade Statistics, 자료 인용: Il Sole 24 Ore]

EU 반도체산업 현황

EU는 반도체 수요에 있어 미국과 중국에 이어 반도체 3위의 소비시장이나 시장 점유율은 10% 미만으로 안정적인 공급망 구축이 시급한 상황이다. 이에 EU는 세계 반도체 시장 점유율을 2030년까지 20%로 2배로 늘이는 것을 목표로 430억 유로(약 62조 원) 규모의 EU 반도체 산업 육성 방안 시행에 합의해 본격적으로 역내 공급망 구축 강화에 집중하고 있다.

반도체산업은 분야별로 전문화가 뚜렷한 특징이 있는데 특히 유럽은 EDA&IP 및 장비 분야에 강점을 보유하고 있다. 반도체산업의 단계별 그리고 지역별 부가가치 비중 분포를 살펴보면, 장비는 미국, 일본에 이어 전체 시장의 21%의 비중을 차지하고 있으며 EDA&IP는 미국에 이어 20%의 비중을 보여 반도체 생산에 필요한 칩의 구조 및 논리 설계와 기계 분야에서는 중요한 위치에 있음을 알 수 있다. 그러나 유럽에는 글로벌 파운드리(위탁생산) 업체가 없어 유럽의 팹리스 업체들은 역외 파운드리에 위탁해 생산하고 있다.

<반도체산업 단계별·지역별 부가가치 비중 분포>

(단위: %)

EDA&IP

디자인

장비

소재

웨이퍼 제조

조립, 패키징

칩 생산

미국

72

49

42

10

11

5

7

유럽

20

8

21

6

9

4

0

중국

3

5

2

19

21

38

6

대만

1

6

0.5

23

19

19

63

일본

1

9

27

14

16

6

0

한국

1

20

3

17

17

9

17

기타

2

3

4.5

11

7

19

6

주: EDA&IP: 전자설계자동화와 지적재산권, 웨이퍼(Wafer): 반도체 소자를 제조하기 위한 기판으로 원반 형태의 디스크

[자료: World Semiconductor Trade Statistics, 자료인용: Il Sole 24 Ore]

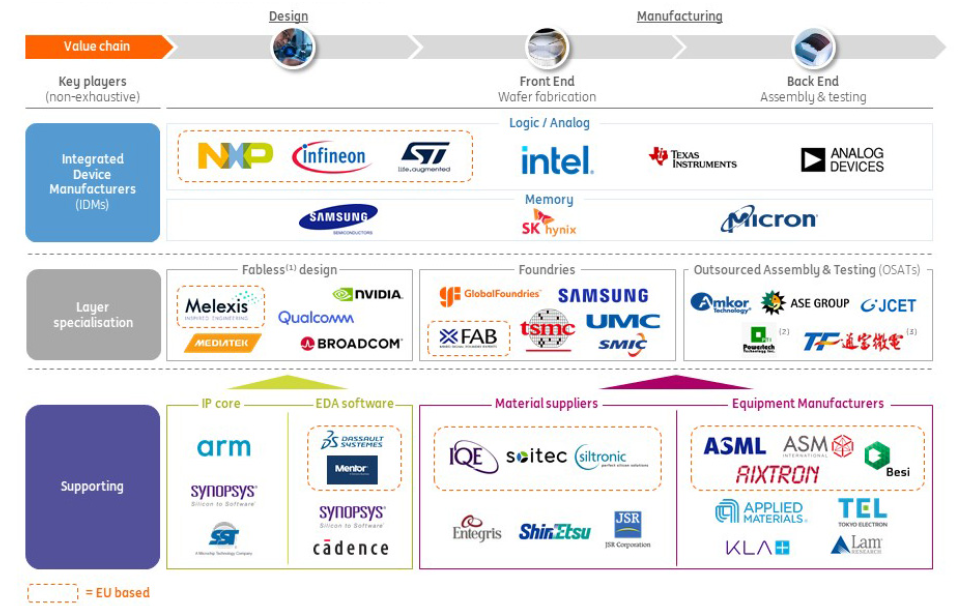

유럽에는 EDA분야와 소재 및 장비에 다수의 선도 기업이 포진해 있어 반도체 분야에서 연구 개발 역량을 높이고 있다. 종합반도체기업(IDM)으로는 NXP, ST마이크로일렉트로닉스, 인피니언 등으로 이들은 직접 반도체를 설계하고 제조하고 있으며 일부 물량은 파운드리 업체를 통해 위탁 생산하고 있다. 팹리스 업체들의 경우에는 해외 파운드리 의존율이 높으며, XFab사 등 일부 팹 업체에서는 유럽 내 웨이퍼 제조 시설을 가동하고 있다.

· 팹리스(Fabless): 자체적인 제조시설을 소유하고 있지 않아 칩의 설계만 전문으로 하는 업체

· 팹(Fab): 반도체 칩을 제조하는 시설로 특정 회사가 자체 제품을 생산하기 위해 운영하는 반도체 제조 시설

· 파운드리(Foundry): 반도체 제조 서비스 제공하는 회사. 클라이언트의 설계에 따라 반도체를 제조하는 업체

<유럽 반도체산업 밸류체인>

[자료: ING Research]

이탈리아 반도체산업 동향

이탈리아는 반도체산업에서 유럽 시장에서 약 3.3%를 차지해 두드러진 모습을 보이고 있지는 않다. 그러나 독일과 함께 제조 강국이기에 반도체 수요가 높은 편으로 2022년 기준 약 16억 유로(2조 3000억 원)의 매출을 기록했으며 특히 자동차 부문이 전체 매출의 40%를 담당하고 있다. 이탈리아에서 반도체 부문에는 약 1900개의 기업에 3만6000여 명이 종사하고 있으며, 이탈리아 국내에 생산기반을 보유한 ST마이크로일렉트로닉스(STMicroeletronics)와 L파운드리(LFoundry) 등을 중심으로 시장이 형성돼 있다.

또한, 이탈리아 반도체산업의 강점은 연구 및 개발 분야에 있다. 밀라노 공과대학(Politecnico di Milano)과 볼로냐 대학(University of Bologna)을 중심으로 반도체 및 초소형 전자공학(microelectronics)에 대한 연구가 이어지고 있으며, 이는 기술 혁신과 특허 출원 등으로 이어지고 있다. 또한, 설계 및 개발로 지적 재산을 다수 보유하고 있으며, 틈새 반도체 애플리케이션에 강점을 보유하고 있다. 최근에는 탄화규소 및 질화 갈륨 복합재료 반도체 연구가 활발히 진행되고 있다.

이탈리아 정부는 EU의 ‘유럽반도체법(Chips Act)’에 따라 반도체 역내 생산과 공급망 다변화에 주력하고 있다. 이탈리아 정부는 5억 유로(약 7200억 원)의 예산으로 2027년까지 자국에 소재하는 회사가 반도체 부문의 연구 개발 프로젝트에 투자하는 경우 세금 공제 형태의 인센티브를 제공할 예정이다. 또한 대학 및 연구소의 연구 지원금으로 3000만 유로(약 430억 원)를 책정해 반도체 산업 역량 강화에 주력을 다 하고 있다.

이외에도 유럽 국가들 사이에서 반도체공장을 유치하기 위한 경쟁이 치열해짐에 따라 글로벌 파운드리의 제조시설 유치에 힘쓰고 있다. 이탈리아 정부는 인텔과 첨단 반도체 칩 조립 및 패키징 공장 설립에 필요한 세부적인 사항을 협상 중이다. 인텔은 지난 2022년 45억 유로(약 6조4000억 원)를 투자해 이탈리아에 반도체 칩 조립 공장을 짓기로 발표한 바 있다. 또한, 최근에는 대만과 반도체 협력을 강화하며 TSMC사의 반도체 공장 건설 유치에 힘썼으나 8월 TSMC사에서 독일에 유럽 첫 반도체 공장을 건설하기로 발표함에 따라 추후 더욱 적극적으로 글로벌 파운드리 기업의 제조시설 유치에 나설 것으로 전망되고 있다.

이탈리아 반도체 주요 기업 동향

이탈리아에 연구소 및 생산 시설을 보유한 ST마이크로일렉트로닉스는 스위스에 본사를 둔 스위스-이탈리아 다국적 기업으로 세계 최대의 종합반도체기업(IDM) 중 하나다. 마이크로 컨트롤러, 센서, 전력 IC 등을 포함한 광범위한 제품 포트폴리오를 보유하고 있으며, 특히 MEMS(Micro-Electro-Mechanical System) 부분에서 글로벌 리더로 높은 경쟁력을 보유하고 있다. 이 기업은 세계 각지에 제조 및 웨이퍼 제조시설을 보유하고 있으며, 이탈리아에는 밀라노 인근에 있는 Agrate Brianza와 시칠리아의 Catania 팹에서 200㎜(8”)와 300㎜(12”) 실리콘 웨이퍼를 생산하고 있다. 또한, 2022년 말부터 7억3000만 유로(약 1조518억 원)의 투자로 카타니아 공장을 확장하고 연구시설을 확충해 실리콘카바이드(SiC) 웨이퍼 제조시설을 건설하고 있으며, 이탈리아 정부는 이 중 2억9250만 유로(약 4214억 원)를 보조하고 있다.

이외에 이탈리아 중부 아퀼라 지방의 아베차노에 위치한 L파운드리는 집적회로(Integrated Circuit) 전문 제조업체로 200㎜ 제조 및 150과 110nm 노드의 독점 기술을 보유하고 있다. L파운드리의 지배구조를 살펴보면, 2016년 중국의 SMIC가 이 업체의 지분 70%를 인수하며 중국기업이 대주주로 등극했다. 이후 2019년 SMIC사가 중국의 Wuxi Xichanweixin Semiconductor사에 L파운드리의 지분을 매각해 이탈리아 내 생산 및 운영은 종전과 동일한 형태로 이뤄지고 있으나 현재 최대 주주는 중국 Wuxi Xichanweixin Semiconductor사이다.

<이탈리아 반도체 생산시설 위치>

[자료: ESPAS, 자료 인용: Il Sole 24 Ore]

시사점

글로벌 공급망에 있어 지정학적 의미가 무엇보다 중요해지는 지금, 지리적 편중이 높은 반도체를 중심으로 유럽 각국은 자국의 반도체 기술력과 제조역량을 강화하기 위해 노력하고 있다. EU는 2030년 세계 반도체 생산량의 20% 목표 설정과 함께 430억 유로(약 62조 원)의 투자를 진행할 예정이며, 이탈리아 역시 미래 육성산업으로 반도체 및 초소형 전자공학에 투자 및 지원을 강화할 계획이다. 또한, 반도체 공급망 강화를 위해 글로벌 파운드리 투자 유치에 적극적으로 나서고 있다.

현재 진행되는 STM의 생산시설 확장을 비롯해 향후 인텔의 생산시설 설립이 구체화될 경우 반도체 분야의 소재, 부품, 장비 수요는 모두 증가할 것으로 전망되고 있으며, 우리 기업의 이탈리아 시장 진출 기회로 작용할 수 있다. 특히, 이탈리아는 중소기업 중심의 산업구조로 이탈리아 국책은행 CDP 보고서에 따르면, 반도체 분야 이탈리아 기업 중 종업원수 50명 미만의 중소기업이 전체 기업의 95%에 달하는 것으로 나타났다. 이러한 산업 구조에서 대규모의 생산시설 설립이 진행될 경우 이미 글로벌 기업에 부품과 장비를 공급하는 우리 기업들은 직접 수출을 비롯해 협업 프로젝트 진행 등 다양한 방법으로 현지 진출을 도모해 볼 수 있을 것이다. 다만 향후 이탈리아 국내 반도체 생산설비 설립으로 인해 비메모리 및 시스템과 차량용 반도체 분야의 경쟁은 더욱 심화될 수 있다.

자료: 일간지 Il Sole 24 Ore, 이탈리아 국책은행 CDP(Cassa Depositi e Prestiti) 보고서, World Trade Atlas, ING Research 보고서, KOTRA 밀라노 무역관 자체 분석

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (이탈리아, 반도체 국내 공급망 확보에 전력 )의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

UAE, 국영 석유사 ADNOC의 탄소중립 입장은?

아랍에미리트 2023-09-04

-

2

유럽 전기자전거, 폭발적 수요 전망

벨기에 2023-09-01

-

3

미국, 조립식 주택의 매력에 빠지다

미국 2023-09-01

-

4

일본 PPA 보급으로 태양광 시장 활기

일본 2023-09-01

-

5

사례로 보는 中 자동차 기업의 해외 시장 공략법

중국 2023-08-31

-

6

캐나다, 제로 플라스틱 정책이 가져온 현지 시장 트렌드는?

캐나다 2023-09-01

-

1

2021년 이탈리아 제약산업 정보

이탈리아 2021-09-08

-

2

2021년 이탈리아 섬유·패션산업 정보

이탈리아 2021-09-07

-

3

2021년 이탈리아 농식품산업 정보

이탈리아 2021-09-07

-

4

2021년 이탈리아 기계산업 정보

이탈리아 2021-09-06

-

5

2021년 이탈리아 산업 개관

이탈리아 2021-09-02

-

6

이탈리아 안경산업

이탈리아 2020-08-24