-

미국 풍력발전 타워 시장동향

- 상품DB

- 미국

- 시카고무역관 이준섭

- 2023-08-24

- 출처 : KOTRA

-

미국 풍력발전 설치량의 큰 폭 증가 전망으로 2026년부터 수습 불균형 예상

IRA의 첨단생산세액공제 혜택은 현지 생산시설 보유 기업에 유리

상품명 및 HS 코드

풍력 발전기는 바람개비 역할을 하는 블레이드(날개), 바람을 전기로 바꾸는 발전기, 이들을 지탱하는 타워로 구성된다. 프로젝트 특성에 따라 일반적으로 80~160미터 길이의 다양한 풍력 타워를 제조한다.

풍력발전기를 지지해 주는 철강으로 만든 구조물인 타워의 HS 코드는 7308.20이다.

산업 동향

글로벌 시장조사기관 IBIS World에 따르면 2023년 미국 풍력터빈 시장 규모는 136억 달러이다. 미국 풍력터빈 시장은 바이든 정부의 에너지 안보 정책 및 풍력 수요 증가 등에 힘입어 2028년까지 향후 5년간 연평균 3.2%씩 성장해 2028년에는 159억 달러가 될 전망이다. 이와 같은 풍력터빈 시장의 확대에 발맞추어 타워 시장 또한 증가세를 유지할 것으로 기대된다.

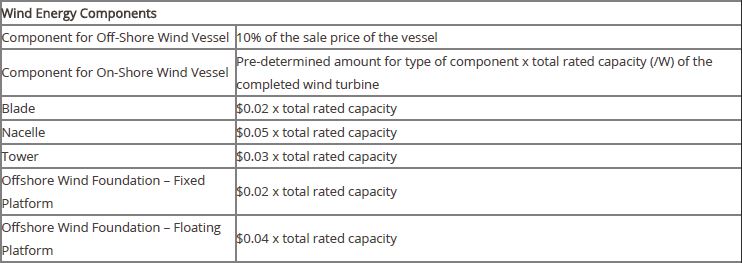

미국은 ‘인플레이션감축법’(Inflation Reduction Act, IRA)을 통해 에너지 안보 및 기후대응 분야에 전체 예산의 86%인 총 3690억 달러(약 480조 원)을 할당했다. 이는 미국 역사상 단일규모로는 최대인 기후입법안이다. 특히 ‘첨단생산세액공제’(Advanced Manufacturing Production Tax Credit, AMPC)를 통해 풍력, 태양광, 2차전지 등 신재생에너지 부품·소재산업을 대상으로 법인세 감면, 현찰 지급 등의 혜택을 제공할 계획이다. 이 중 풍력발전의 경우, 향후 10년 중 첫 5개년(2023년~2029년) 동안은 full credit을 제공할 계획이다. 이후 2030년부터 매해 지급 비율을 낮추어 2030년의 75%에서 시작해 매년 50%, 25%로 지원이 줄어드는 방향으로 구성했다. 또한 생산량 1㎿당 3만 달러 한계를 두고 지원할 계획이다.

<미국 IRA의 AMPC(Advanced Manufacturing Production Credit) 상세 안>

[자료: IRA 법안]

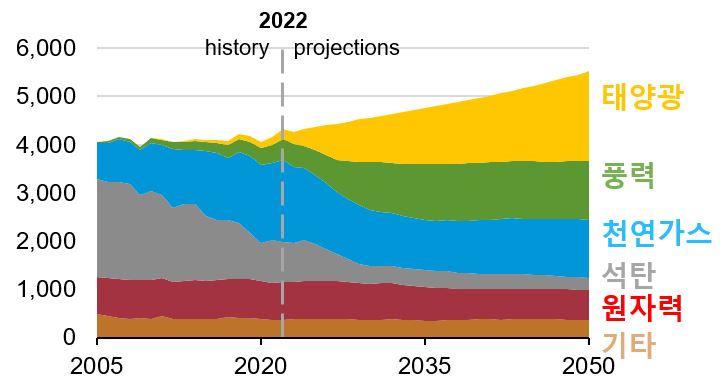

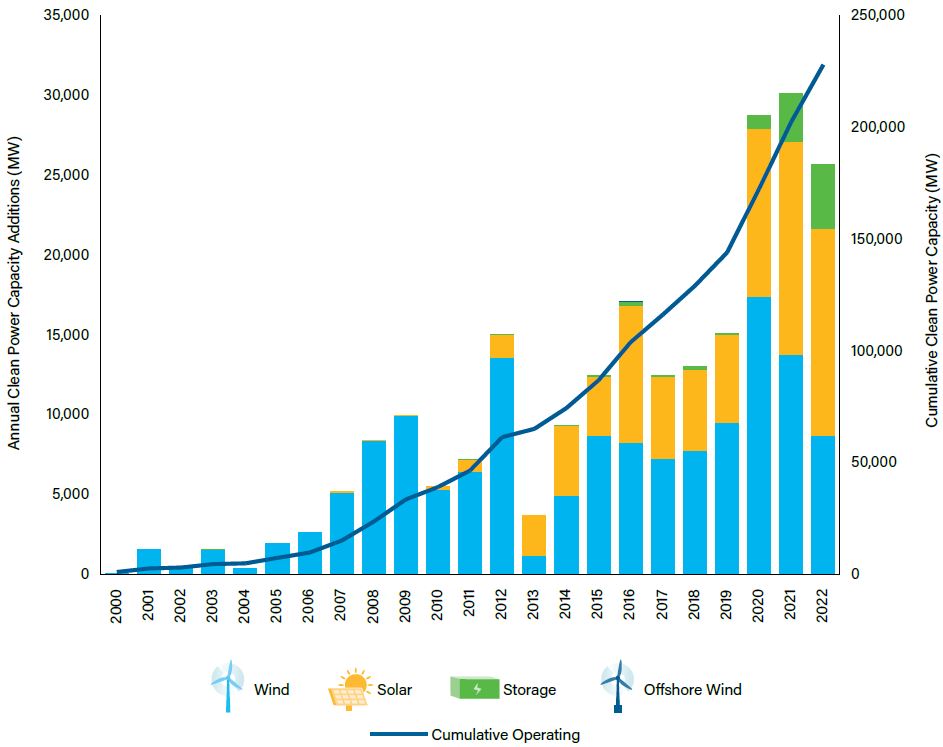

미국 에너지청(U.S Energy Information Administration, EIA)에 따르면 2022년 기준 신재생 에너지는 미국 전체 발전량의 13%를 차지하며, 이 중 풍력발전이 29%로 가장 큰 비중을 차지한다. 이는 미국 전체 발전량의 4% 정도이다. 향후 미국의 신재생 발전량은 지속적으로 증가해 2050년에는 미국 전체 발전량의 19%를 생산할 것으로 예측되기에 풍력 발전량 또한 증가할 것으로 전망된다. American Clean Power 발표에 따르면 2022년 기준 총 22만7852㎿의 신재생에너지 발전 전력 중 미국 풍력발전 설치량은 꾸준히 증가해 지난 10년 동안 두 배 이상 증가했고 이는 2002년에 비해 49배나 증가한 수치이다.

<에너지 원천별 발전량 전망>

[자료: EIA(2023. 3.)]

2022년 기준 총 40개의 풍력 프로젝트에 8.5GW 이상의 풍력 발전 설비가 설치됐다. 이들 프로젝트는 14개 주에 걸쳐서 진행됐으며, 그중 세 주가 500㎿ 이상 규모이다. 텍사스주가 신규 풍력 발전 설비 4.2GW를 설치해 최대 규모를 기록했고, 그 뒤를 이어 오클라호마주가 1.4GW 이상을 설치, 네브래스카주가 600㎿ 이상을 설치했다.

최대 규모의 풍력 발전 프로젝트는 Great Prairie Wind(Firewheel Wind) 풍력 발전소는 총 네 단계로 추진, 1GW 이상의 용량으로 2022년에 건설된 발전소가 1위를 차지했다. 그 뒤를 이어 오클라호마주의 996㎿ 트레버스 윈드(Traverse Wind) 풍력 발전 프로젝트와 텍사스주의 499㎿ 영 윈드(Young Wind) 풍력 발전 프로젝트가 뒤를 이었다.

<미국 연간 및 누적 신재생에너지 발전 용량 동향>

[자료: American Clean Power(2023)]

미국 풍력발전소는 남서부 지역의 텍사스주가 전체 생산량의 4분의1 이상을 차지하며 선도하고 있다. 남서부 지역이 미국에서 가장 많은 풍력발전을 담당하는 이유는 텍사스주의 신재생에너지 목표 설정과 대평원의 지리적 특성으로 강력한 발전용 바람을 이용할 수 있기 때문이다.

캘리포니아주 역시 서부 해안의 강풍에 노출돼 있고, 바다로부터 차가운 기압이 내려와 온난하고 건조한 계곡으로 향하는 연안 및 내륙의 통로에서 풍력 발전 설치장소로 적합하다. 오클라호마주와 아이오와주 모두 재생 에너지 기준을 충족하기 위해 풍력발전소 수를 확대하고 있다.

<2023년 기준 미국 내 상위 20개 주 풍력발전소 설립 현황>

(단위: 개소)

주

풍력발전소 수

주

풍력발전소 수

Texas

182

Michigan

24

California

100

New York

24

Iowa

51

Massachusetts

21

Colorado

47

Wyoming

21

Minnesota

41

Pennsylvania

20

Illinois

37

Wisconsin

15

Kansas

32

Florida

14

Washington

32

Idaho

12

Oregon

29

Maine

12

Oklahoma

28

Ohio

11

[자료: IBIS World]

수입 동향

미국의 풍력 타워의 수입은 2022년에 감소했으나 향후 빠르게 회복할 것으로 기대된다. 수입 현황에 따르면 한국에 강점이 있는 타워, 하부구조물 등은 미국 내 수입이 지속적으로 증가하고 있는 것으로 나타난다.

2022년 미국의 주요 수입국은 한국, 캐나다, 중국, 터키, 멕시코 등이며 대한 수입은 총 4억1900만 달러이다. 한국은 풍력 타워 수입시장에서 전년 대비 118% 증가해 미국의 수입 1위 국으로 등극했다. 이 밖에 캐나다 9300만 달러, 중국 8300만 달러, 터키 5300만 달러, 멕시코 2700만 달러 순으로 뒤를 이었다.

<2019~2022년 풍력발전 타워 미국 수입 현황>

(단위: US$ 천, %)

순위

국명

연도별 수입액

점유율

증감률

('22/'21)

2019년

2020년

2021년

2022년

2019년

2020년

2021년

2022년

전체

608,617

922,355

601,248

419,125

100.0

100.0

100.0

100.0

1

한국

137,747

107,130

61,950

94,227

22.6

11.6

10.3

22.5

118.4

2

캐나다

99,503

187,291

139,550

93,705

16.3

20.3

23.2

22.4

-3.4

3

중국

11,142

19,149

16,821

83,785

1.8

2.1

2.8

20.0

614.3

4

터키

20,168

8,965

3,482

53,572

3.3

1.0

0.6

12.8

2,033.3

5

멕시코

19,934

72,450

59,215

27,355

3.3

7.9

9.8

6.5

-33.7

6

아르헨티나

-

15,679

16,649

19,840

-

1.7

2.8

4.7

67.9

7

말레이시아

26,970

114,733

174,716

10,062

4.4

12.4

29.1

2.4

-91.8

8

스페인

24,755

117,167

18,832

8,677

4.1

12.7

3.1

2.1

-32.3

9

인도네시아

101,153

76,508

52,972

6,413

16.6

8.3

8.8

1.5

-83.0

10

인도

31,285

142,901

47,803

5,347

5.1

15.5

8.0

1.3

-83.8

주 : HS코드 7308.20 기준, 국가 순위는 2022년 수입액 기준

[자료: Global Trade Atlas]

경쟁 동향

제너럴일렉트릭(General Electric Company, GE), 베스타스(Vestas Wind Systems), 지멘스(Siemens Gamesa Renewable Energy) 상위 3개사가 점유율의 90% 이상을 차지하고 있으며, IRA 법안 통과 등에 힘입어 터빈 제조사들의 빠른 수주 회복세가 기대되고 있다.

<주요 풍력발전기 제조사>

General Electric Company

- 본사 소재지: 매사추세츠 보스턴

- 설립 연도: 1892년

- 고용인원: 20만5000명

- 항공기 엔진, 발전 및 수처리, 가전제품, 의료기기, 금융에 이르는 다양한 제품과 서비스를 제공하는 다국적 대기업

- 재생에너지, 전력, 오일가스, 가전 및 조명, 에너지 관리, 항공, 의료 및 교통의 8개 부문으로 크게 나뉘어 운영됨.

- 세계 최고의 풍력터빈 공급업체 중 하나로, 전 세계 육상 풍력터빈 설치 용량은 35개국에 걸쳐 총 62GW임.

- 미국, 독일, 노르웨이, 중국, 캐나다에 풍력터빈 제조 및 조립 시설 보유

- 해상풍력터빈 개발을 위해 4억 달러 이상을 투자함.

Vestas Wind Systems

- 본사 소재지: 덴마크 오르후스

- 설립 연도: 1898년

- 고용인원: 2만9000명

- 1979년부터 풍력터빈 생산 시작함. 프로젝트 계획, 터빈 조달, 건설, 운영 및 서비스, 발전소 최적화 등 종합적인 풍력발전 서비스를 제공함.

- 전 세계 83개국에 걸쳐 총용량 132GW의 풍력터빈을 설치함.

Siemens Gamesa Renewable Energy

- 본사 소재지: 스페인 사무디오

- 설립 연도: 1976년

- 고용인원: 2만7000명

- 풍력터빈 생산 및 풍력발전 서비스 제공

- 미국, 포르투갈, 덴마크, 중국 등에 생산시설 운영 중

- 전 세계 육상풍력터빈 설치량 94.6GW, 해상풍력터빈 설치량 15GW임.

[자료: 기업별 웹사이트]

유통 구조

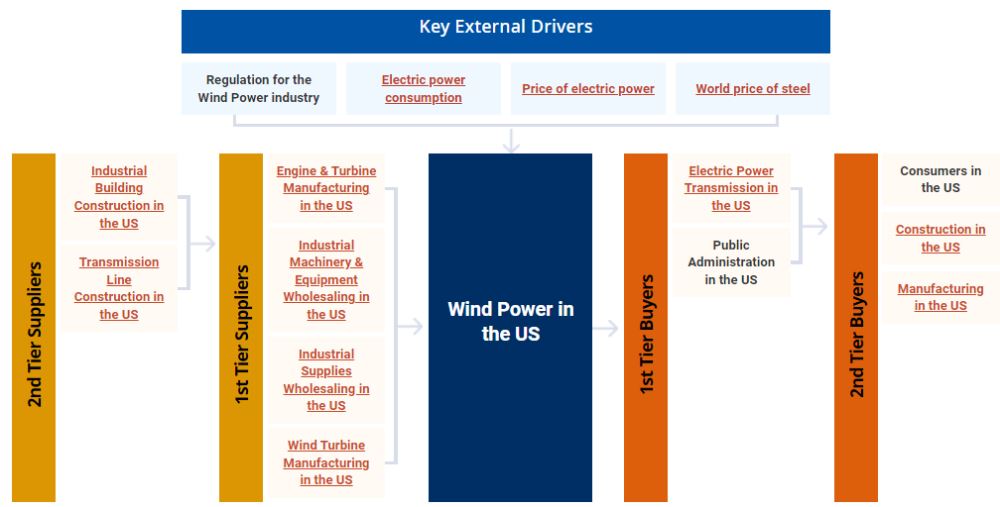

IBIS World에 따르면 미국 풍력터빈 유통구조는 1, 2차 공급업체와 1, 2차 바이어로 구성된다. 1차 공급업체는 2차 공급업체로부터 발전기, 타워, 블레이드, 배터리, 변환기 등의 부품을 납품받아 발전기를 제조한다. 1차 바이어로는 전력 업체들이며, 2차 바이어는 제조업, 건설, 소비자들로 구성된다.

풍력 프로젝트 개발사는 IBERDROLA, Nextera Energy, EDP Group, equinor, Orsted, RWE, edf, KEPCO 등이 있으며, 글로벌 풍력발전기 제조사로는 Vestas, GE, Siemens Gamesa, Nordex, Acciona, Goldwind가 있다. 이 같은 글로벌 풍력발전기 제작사에 타워를 제작해서 납품하는 기업으로는 GRI, Windar, Welcon, valmont, Arcosa, Broadwind, Marmen, GRI, Ventower, CS Wind, Titan Wind Energy 등이 있다.

< 미국 풍력터빈 유통 구조 >

[자료: IBIS World]

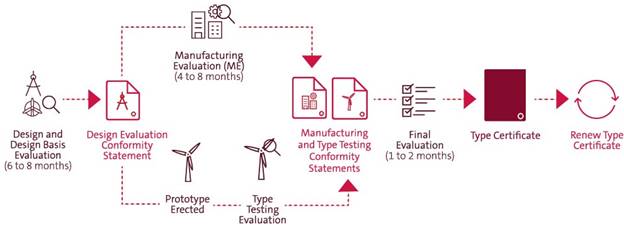

관세율 및 인증

풍력터빈 관련 UL 등 필수 인증은 아니나 실질적으로 대부분의 바이어들이 요구하고 있다. UL은 풍력터빈의 형식 및 부품을 인증한다. 형식 인증의 목적은 풍력터빈 유형이 특정 표준 및 현장 조건에 적합하게 설계, 문서화 및 제조됐는지를 확인하며, 풍력터빈의 설치, 유지, 관리 절차에도 적용된다. 형식 인증은 설계 수명 동안 풍력터빈의 완전성, 정확성 및 안전 기능에 대한 독립적 평가를 나타낸다.

부품 인증은 풍력터빈의 주요 구조, 기계 또는 전기 구성요소(주파수 변환기, 발전기, 타워, 로터 블레이드, 기어박스 등)에 되며, 해당 부품이 설계 요건, 기술 요건에 적합하도록 설계, 문서화, 제조 및 테스트 됐는지 확인한다.

<UL의 형식 승인 과정>

[자료: UL]

시사점

미국의 IRA, 유럽의 기후중립산업법은 모두 신재생 에너지 기술 및 상품의 역내 제조를 강화하는 것을 목표로 하고 있다. 이는 현지에 생산법인을 둔 기업에 큰 혜택으로 작용할 것이다.

글로벌 풍력설치 가속화 및 시장 다각화에 따라, 주요국들의 Glocalization에 따른 다각적인 부양책 확대, 대규모 건설이 가능하고, 가격경쟁력이 지속적으로 높아지는 해상풍력으로의 글로벌 대전환기 본격화, 2026년부터 유럽, 미국, 아시아 시장 수요급증으로 수급불균형이 예상된다.

미국 정부는 기후 문제 해결을 위해 적극 노력하고 있으며, 이를 위해 IRA 예산 절반 이상을 신재생에너지 확대를 위해 지원한다. 정부의 지원과 함께 전 세계적인 추세대로 풍력발전 산업은 향후 꾸준히 커질 전망이다. 에너지 업계 관계자는 미국의 해상 풍력발전 잠재력이 매우 높아 부유식 해양 구조물, 케이블, 계류용 체인 등 해상 풍력발전 관련 시장이 활성화될 것이라고 예상했으며, 한국은 해양 엔지니어링 기술을 보유하고 있어 해저 케이블, 하부구조물, WTIV선 등 제품에 강점이 있어 이들 분야에 적극 진출하면 유리하다고 전했다.

미국 IRA(AMPC)뿐만 아니라, 유럽의 넷제로산업법 등 주요국 신재생에너지 정책의 수혜가 본격화될 것이므로 한국기업은 향후 10년 장기적인 전략을 통해 빠르게 성장하고 있는 미국 시장 수요에 공격적으로 대응하고, 보호무역규제에도 유연하게 대응이 가능하며, 운반 효율성도 제고할 수 있는 인수·합병(M&A), 생산법인 지분 인수 전략과 기술경쟁력 제고, 공정 자동화에도 적극 투자해야 할 것으로 사료된다.

자료: 한국에너지공단, Global Wind Energy Council, American Clean Power, IRA 법안, EIA, IBIS World, 기업별 홈페이지, KOTRA 시카고 무역관 자료 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (미국 풍력발전 타워 시장동향)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

EU 해상풍력발전 현황 및 산업 동향

벨기에 2023-09-06

-

2

세계시장을 선도하는 영국 해상풍력, 'Global Offshore Wind 2023' 전시회 참관기

영국 2023-07-02

-

3

한국기업의 멕시코 투자 동향

멕시코 2023-08-31

-

4

미국 풍력발전산업, 해상풍력 성장 기대

미국 2022-04-07

-

5

커져가는 미국 풍력터빈 시장 동향

미국 2021-09-13

-

6

멕시코 충전기시장 성장 유망

멕시코 2023-08-24

-

1

2021년 미국 사이버 보안 산업

미국 2022-01-04

-

2

2021년 미국 의류 산업 정보

미국 2022-01-03

-

3

2021년 미국 엔터테인먼트 및 미디어 산업 정보

미국 2021-12-30

-

4

2021년 미국 자동차 산업 정보

미국 2021-12-30

-

5

2021년 미국 석유 및 정유 산업 정보

미국 2021-12-30

-

6

2021년 미국의 반도체 장비 산업 정보

미국 2021-12-30

- 이전글

- 다음글