-

미국 리튬이온 배터리 시장동향

- 상품DB

- 미국

- 실리콘밸리무역관 이지현

- 2022-12-05

- 출처 : KOTRA

-

리튬이온 배터리는 미래 에너지 산업의 핵심, 전기자동차를 중심으로 수요 폭발적 증가

주요 배터리 제조업체들은 미국 각지에 공장을 구축, 생산능력을 확대하기 위한 경쟁 중

상품명 및 HS Code

리튬이온 배터리는 높은 에너지 밀도로 고용량, 고효율 구현이 가능해 소형 가전·IT 기기·ESS·전기자동차에 이르기까지 활용영역이 매우 넓다. 뿐만 아니라 최근 글로벌 기후위기로 인해 탄소중립 사회로의 전환 요구가 높아지고 있는 바, 리튬이온 배터리는 미래 에너지 산업의 핵심이라고도 볼 수 있다. 리튬이온 배터리의 HS Code는 크게 ‘축전지(격리판을 포함하며 직사각형이나 정사각형인 지에 상관없다)’로 정의된 8507호에 속하며 세부적으로는 해당 호의 하위 품목인 8507.60호(리튬이온 축전지)로 분류된다.

시장동향

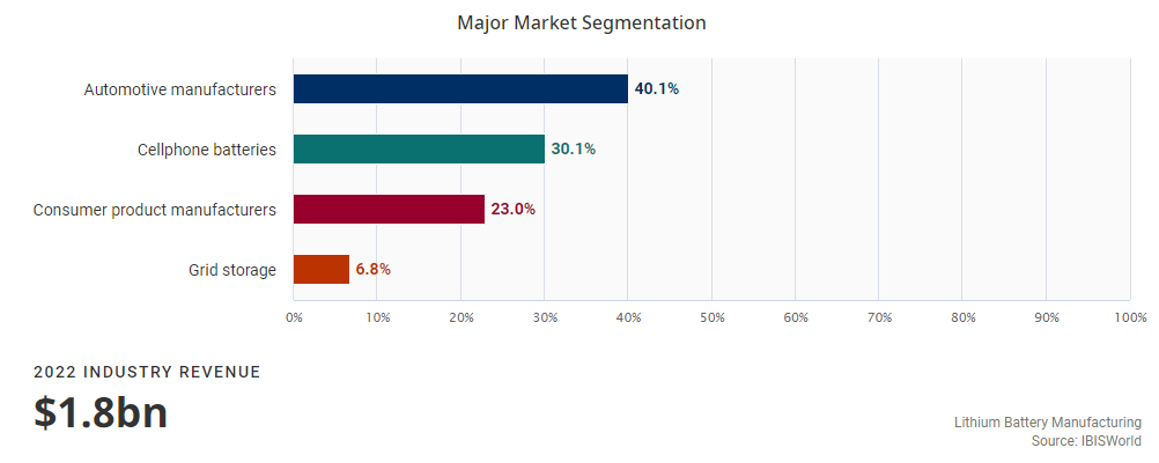

2022년 9월 시장조사기관 IBIS World에서 발행한 리튬이온 배터리 제조시장 분석에 따르면 2022년 미국의 리튬이온 배터리 산업 매출은 총 180억 달러 규모이다. 2017년부터 2022년까지 5년간 점점 더 다양한 전자제품에 리튬이온 배터리가 탑재되고 이러한 제품을 생산하는 기술장벽이 점차 낮아지면서 시장이 빠르게 성장했다. 특히 미국에서는 2022년 전기자동차에 대한 수요가 급증하면서 자동차용 리튬이온 배터리 부문은 40.1%를 차지해 가장 큰 시장 규모를 형성하고 있다. 휴대폰 배터리 부문이 그 뒤를 이었고, 태블릿, 컴퓨터 및 기타 충전식 소비재에 사용되는 배터리 수요도 계속 증가하는 추세인 바 23%의 시장점유율을 보였다. 한편 현재 규모는 크지 않으나 성장 중인 그리드 스토리지 부문에서도 리튬이온 배터리의 비중이 높다. 2022년 그리드 스토리지 부문은 매출의 6.8%를 차지했으며 2021년에 통과된 인프라 투자 및 일자리법으로 인해 최근 인프라에 대한 미국 정부 지출이 증가하고 있는 바, 해당 부문의 수요는 향후 5년 동안 더욱 증가할 것으로 전망된다.

<미국의 분야별 리튬이온 배터리 산업 매출>

[자료: IBIS World]

현재 기준 최신 데이터인 Bloomberg New Energy Finance의 2017년 보고서에 따르면 리튬이온 배터리의 가격은 2017년 기준 KWh당 162달러로 2010년보다 무려 83.8% 하락했다. 업계에서는 리튬이온 배터리의 가격이 조정되면서 전기자동차 및 에너지 저장 시스템과 같은 다양한 새로운 응용 분야에 대한 시장 수요가 폭발적으로 증가한 것으로 보고 있으며, 이러한 추세는 비철 금속 가격 상승에도 불구하고 지속될 것으로 분석하고 있다. 기술 발전으로 인해 리튬이온 배터리 생산이 더 간단해졌고 비용 효율적인 구조로 변화되고 있기 때문이다.

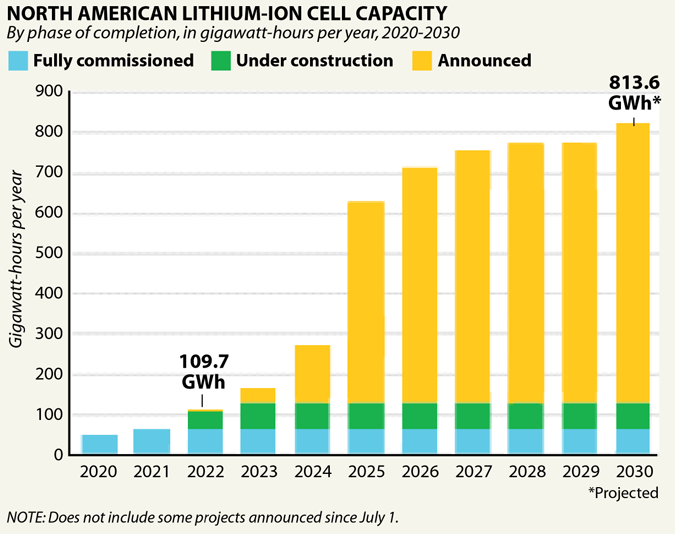

환경에 대한 우려가 높아지면서 전기자동차에 대한 미국 소비자의 선호도가 높아지고 있다. 미국에서 전기자동차가 대중화되는데 큰 역할을 하고있는 테슬라의 기가팩토리는 대규모 생산능력과 규모의 경제, 수직계열화 등으로 리튬이온 배터리 가격을 더욱 낮출 것으로 기대된다. 이와 관련해 Bloomberg New Energy Finance는 북미 지역에서 전기자동차에 대한 수요가 폭발적으로 증가하면서 2022년과 2030년 사이에 북미 지역의 리튬이온 배터리 제조능력은 약 7배 확장될 것으로 전망했다.

<북미 지역 리튬이온 배터리 제조능력 전망>

(단위: GWh/년)

[자료: Bloomberg New Energy Finance]

또한 미국에서는 리튬이온 배터리의 가격이 하락함에 따라 에너지 저장 애플리케이션의 배터리 수요도 증가하고 있다. 에너지 저장 애플리케이션에서 리튬이온 배터리는 태양열이나 풍력과 같은 재생 가능 에너지원을 통해 수집된 에너지를 저장하는데 사용된다. 지난 5년간 기후 문제에 대한 우려가 높아지고 미국 정부의 강력한 인센티브로 인해 재생 가능한 자원에서 파생된 에너지에 대한 수요가 증가했다. 미국 주 의회 전국 연합(National Conference of State Legislatures)에 따르면 현재 미국 37개 주가 재생 에너지 포트폴리오 표준을 가지고 있으며, 이는 법적으로 유틸리티가 일정 비율 또는 양의 재생 에너지를 판매해야 한다는 것을 의미한다. 태양광 투자 세금 공제(ITC) 제도는 2022년까지 연장되었고 2021년 바이든 행정부에서 통과한 인프라 투자법은 청정 전력망 개선에 650억 달러를 할당했는 바, 이와 같은 정부의 인센티브 및 이니셔티브는 태양 에너지 및 기타 재생 가능 자원에서 생성된 에너지에 대한 수요를 지속적으로 증가시키면서 에너지 저장 솔루션을 제공하는 산업 제품에 대한 다운스트림 수요도 한동안 계속 증가할 것으로 전망된다. 태양광 발전의 전반적인 수요 둔화에도 불구하고 미국 정부 지원은 에너지 저장에 사용되는 리튬이온 배터리에 대한 수요를 강화하는데 도움이 될 것으로 예상되고 있다.

한편, 에너지 분야 전문 글로벌 연구 및 컨설팅 그룹 Wood Mackenzie의 분석에 의하면 리튬이온 배터리 중에서도 2022년 기준으로 니켈-망간-코발트(NMC) 배터리는 리튬이온 배터리 시장의 대부분을 차지하고 있다. NMC 배터리는 에너지 셀 또는 전력 셀로 사용할 수 있도록 맞춤 제작할 수 있고 자체발열율이 낮아 전기자동차용으로 선호된다. 이와 함께 최근에는 리튬인산철 배터리(LFP)의 수요 증가세도 주목받고 있다. LFP 배터리는 비용이 저렴하고 독성이 낮으며 안정적인 충전 성능을 보이면서 높은 수준의 신뢰성 덕분에 전기 오토바이, 골프 카트, 전기 스케이트보드 및 기타 소형 전기 운송 장치와 같은 운송 응용 분야에서 매우 수요가 높다. 또한 LFP 배터리는 의료기기, 전자 담배, 스마트폰 및 태블릿을 비롯한 다양한 기타 애플리케이션에도 사용되고 있는 바, 향후 안정적인 수요를 보일 것으로 전망된다.

수입동향

2021년 리튬이온 배터리가 속하는 HS Code 8507.60제품군에 대해 미국 전체 수입액은 약 80억9400만 달러로, 전년대비 약 70.5% 증가했다. 최대 수입국은 2021년 수입액 약 44억1400만 달러를 기록한 중국으로 전체 수입 시장의 약 54.5% 비중을 차지한다. 중국의 경우 정부 주도의 강력한 전기자동차 보급정책으로 내수가 활발하고 주요 기업인 BYD, CATL 등이 선전하며 수입국 1위 자리를 유지하고 있다. 중국으로부터의 수입액은 전년대비 약 113.8% 증가했으며 대만을 제외하고 대한민국, 일본, 독일 등 수입 상위 9개국으로부터의 수입액이 전년대비 모두 증가했고 특히 멕시코는 약 177.8%의 높은 증가율을 보였다.

<최근 3년간 미국의 리튬이온 배터리 국가별 수입동향>

(단위: US$ 백만, %)

순위

국가명

수입규모

점유율

증감률

2019

2020

2021

2019

2020

2021

(21’/20’)

-

총계

3,630

4,746

8,094

100

100

100

70.5

1

중국

1,813

2,065

4,414

49.9

43.5

54.5

113.8

2

대한민국

733

924

1,406

20.2

19.5

17.4

52.2

3

일본

453

631

843

12.5

13.3

10.4

33.6

4

독일

103

267

277

2.8

5.6

3.4

3.7

5

헝가리

46

206

233

1.3

4.3

2.9

13.1

6

말레이시아

33

97

201

0.9

2.0

2.5

107.2

7

베트남

108

75

147

3.0

1.6

1.8

96.0

8

폴란드

34

88

143

0.9

1.9

1.8

62.5

9

멕시코

47

45

125

1.3

0.9

1.5

177.8

10

대만

98

120

117

2.7

2.5

1.4

-2.5

주: HS Code 8507.60기준

[자료: U.S. Department of Commerce, Bureau of Census, World Trade Atlas]

한편, 한국은 2021년 기준 전세계에서 두번째로 미국에 리튬이온 배터리를 수출한 것으로 나타났다. 최근 3년간 한국의 대미 수출액은 꾸준히 증가세를 보이고 있다. 2021년 기준으로 대한민국은 미국으로 약 14억600만 달러 규모의 리튬이온 배터리 제품을 미국으로 수출하면서 전년대비 수출액이 약 52.2% 증가했으며, 시장 점유율은 17.4%를 기록했다.

경쟁동향

미국의 리튬이온 배터리 시장은 LG 에너지솔루션(한국), 삼성 SDI(한국), CATL(중국), 파나소닉(일본), SK 이노베이션(한국)과 같은 기업들이 지배하고 있다. 해당 기업들은 리튬이온 배터리 시장에서 견인력을 얻기 위해 고급 신제품을 연구∙개발할 뿐만 아니라 다양한 기업과의 협력 전략을 채택하여 역량을 강화하고 다양한 지역에서 입지를 확장하고 있다. 특히 이들은 글로벌 공급망 재편 추세와 미국의 자국 내 생산강화 기조에 맞춰 미국 각지에 공장을 구축하면서 생산능력을 확대하기 위한 경쟁을 벌이고 있다.

TechCrunch는 AlixPartners의 발표(2022년 6월 기준) 내용을 인용하며 자동차 제조업체(OEM)와 배터리 공급업체는 북미에서 배터리 생산을 늘리기 위해 2026년까지 약 380억 달러 이상의 투자를 발표했다고 보도했다. 자동차 제조업체-배터리 공급업체의 미국 내 배터리 생산공장 투자와 관련한 주요 발표 내용은 아래와 같다.

<주요 EV-배터리 공급업체 미국 내 배터리 생산공장 투자 발표 내용>

(단위: US$ 백만)

EV OEM

배터리 공급업체

'22~'26 발표된 투자금

공장 위치

스텔란티스

LG 에너지솔루션

3,400

온타리오(캐나다)

포드

SK 이노베이션

3,867

켄터키주

포드

SK 이노베이션

9,500

켄터키주

테네시주

GM

LG 에너지솔루션

2,300

테네시주(공장 1)

GM

LG 에너지솔루션

1,533

테네시주(공장 2)

혼다

LG 에너지솔루션

2,750

오하이오주

다수 업체

LG 에너지솔루션

3,000

오하이오주

다수 업체

SK 이노베이션

4,000

조지아주(공장 1)

다수 업체

SK 이노베이션

2,600

조지아주(공장 2)

테슬라

파나소닉

4,000

캔자스주

다수업체

LG 에너지솔루션

1,150

오하이오주

토요타

파나소닉

1,000

노스캐롤라이나주

리비안

삼성 SDI

1,000

일리노이주

토요타

-

1,700

텍사스주

[자료: AlixPartners, TechCrunch]

이후 LG 에너지솔루션은 2022년 10월 혼다와의 합작법인이 설립될 미국 중부 오하이오주의 배터리 공장 부지를 구체적으로 확정지었다고 발표했다. 해당 공장은 40GWh 의 배터리 생산능력을 보유하게 될 예정이다. 삼성 SDI도 미국 인디애나 주에 크라이슬러 자회사인 스텔란티스 NV와의 합작 투자 배터리 공장 건설을 확정했다. 투자 규모는 25억 달러 이상으로, 해당 공장은 2025년 가동을 목표로 초기 연간 생산능력은 23GWh, 향후 33GWh로 확대할 예정이다.

2022년 10월 BMW도 전기자동차 및 배터리 부품 생산을 위한 미국 내 제조 공급망을 강화하기 위해 기존 사우스캐롤라이나주에 위치한 공장 기반 운영에 약 17억 달러를 투자할 예정임을 밝혔다. 여기에는 약 100만 평방피트에 달하는 고전압 배터리 조립 공장을 건설하기 위한 7억 달러가 포함된다. Nissan, NEC 및 Tokin Corporation의 합작 투자로 설립된 일본 기반의 리튬이온 배터리 제조법인인 Envision AESC도 BMW와의 계약에 따라 인근에 연간 30GWh의 생산 능력을 보유한 리튬이온 배터리 공장을 건설할 계획이다.

한편 CATL은 미국 켄터키 주와 사우스캐롤라이나주 등을 잠재적인 신규 배터리 생산부지로 검토 중이었으나 건설 계획을 연기했다. 로이터 등 주요 언론은 이를 두고 미국 정부에서 발표한 인플레이션 감축법(IRA) 때문에 배터리 재료 조달에 소요되는 비용이 높아지는 것을 우려한 결정이라고 보도했다.

유통구조

대부분의 리튬이온 배터리는 완성품의 구동을 위한 부품으로 취급되는 제품 특성상 주로 B2B 거래로 유통되고 있고 소비자용 소형 리튬이온 배터리는 일반적인 소매 유통채널을 통해 유통되고 있다.

관세율, 인증 및 수입규제

US International Trade Commission에 따르면 리튬이온 배터리는 기본세율 3.4%이 부과되는 제품이지만, 한미 FTA 협정세율 대상으로 무관세가 적용된다. 한편 리튬이온 배터리는 화재 위험성 때문에 비행기로 운송시 여러가지 제약 조건들이 있으므로 자세한 사항은 IATA(International Air Transport Association) 54th Edition Table 4.2를 참고(https://agashirinov.files.wordpress.com/2015/10/ekp000017565.pdf)할 필요가 있다. 또한 강제사항은 아니지만 리튬이온 배터리 생산 업체는 UL 인증을 통해 배터리 셀의 성능, 신뢰성 및 안전성을 보장하기 위해 적용 가능한 모든 산업 표준을 테스트하고 증명할 수 있다.(자세한 사항 확인: https://www.ul.com/services/battery-certification-services-cell-manufacturers)

시사점

미국의 바이든 행정부는 기후 위기를 해결하기 위해 2035년까지 탄소 공해가 없는 전력을 달성하는 에너지 경제를 구축할 것이라는 의제를 제시한 바 있다. 리튬이온 배터리는 이러한 의제를 달성하기 위한 핵심 동력원으로 미국에서 중요성이 더욱 커지고 있으며, 이에 따라 미국은 리튬이온 배터리에 대한 자국 내 공급망을 구축하고 전기자동차 및 전력망 저장 시장의 수요를 충족하는 배터리 제조 기반을 마련하는 노력을 당분간 지속할 것으로 전망된다. 특히 전문가들은 원자재의 공급망 문제가 미국의 리튬이온 배터리 산업의 위협 요인이 되고 있는 바, 미국 정부가 지속 가능한 자국 내 배터리 공급을 위해 지원 가능한 모든 방식을 동원할 것이며 공급망 문제를 우회하고 비용을 줄이기 위해 자체 배터리를 생산하는 자동차 OEM들도 늘어날 것으로 보고 있다.

한편 글로벌 배터리 제조업체들은 에너지 밀도는 최대한 높이면서 가격은 최소한으로 낮추기 위해 고체 형태의 리튬 음극재 및 고체 전해질을 활발하게 연구하고 있다. 또한 리튬, 코발트, 니켈, 흑연과 같은 기존 리튬이온 배터리 소재에 대한 수요가 높아지면서 이들을 대체할 완전히 새로운 소재를 찾기 위한 노력도 지속하고 있으며, 아직 초기 단계이긴 하나 미국에서는 폐기되는 배터리에서 원료 물질을 회수하고 다시 배터리 제조에 활용하는 배터리 재활용 산업도 성장 중이다. 미국 시장에서의 안정적인 시장 주도권을 유지하기 위해서는 위와 같은 시장 흐름을 면밀히 분석하고 지속적인 연구개발 투자가 필요할 것으로 사료된다.

자료: IBIS World, Bloomberg New Energy Finance, National Conference of State Legislatures, Global Trade Atlas, Wood Mackenzie, TechCrunch, AlixPartners, International Air Transport Association, U.S. Department of Commerce, Bureau of Census, US International Trade Commission, KOTRA 실리콘밸리 무역관 자료 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (미국 리튬이온 배터리 시장동향)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

중국, 리튬소재 공급망 안정화 대책 발표

중국 2022-12-05

-

2

미국의 배터리 시장동향

미국 2021-03-05

-

3

2023년에도 여전히 뜨거운 미국의 배터리 재활용 시장

미국 2023-01-16

-

4

미국 배터리 분리막 시장동향

미국 2022-10-20

-

5

체코 리튬이온 배터리 시장동향

체코 2023-07-18

-

6

2023년 미국의 소비 및 산업 트렌드는?

미국 2022-12-05

-

1

2021년 미국 사이버 보안 산업

미국 2022-01-04

-

2

2021년 미국 의류 산업 정보

미국 2022-01-03

-

3

2021년 미국 엔터테인먼트 및 미디어 산업 정보

미국 2021-12-30

-

4

2021년 미국 자동차 산업 정보

미국 2021-12-30

-

5

2021년 미국 석유 및 정유 산업 정보

미국 2021-12-30

-

6

2021년 미국의 반도체 장비 산업 정보

미국 2021-12-30