-

베트남, 반도체 고부가가치 산업 창출 현지 기업 부재의 딜레마

- 트렌드

- 베트남

- 하노이무역관 한아름

- 2022-10-17

- 출처 : KOTRA

-

삼성 스마트폰 세계 출하량 중 절반은 베트남산이나 2020년 삼성전자 베트남의 하이테크 상위 25위 벤더사는 모두 FDI 기업

반도체 GVC에서 베트남 현지 기업의 참여 비중을 향상하기 위해서는 산학협력, 숙련 기술자 육성, 연구·개발 투자 등 꾸준한 노력 필요

베트남 반도체 산업 시장 규모 및 전망

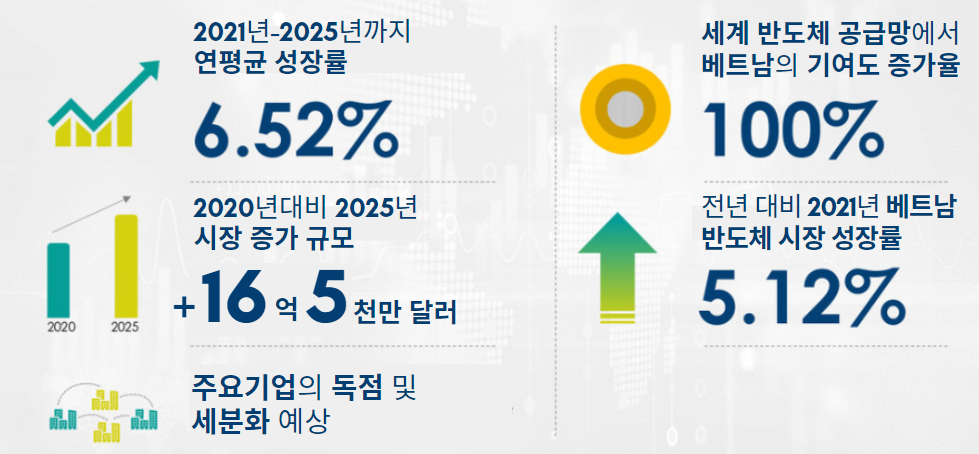

베트남 산업무역부는 베트남의 반도체 산업이 2020년부터 2024년까지 4년간 연평균 19.0% 성장하고 2024년까지 약 61억6000만 달러 규모로 성장할 것이라 내다보았다. 또한 시장조사기업인 Technavio는 2021년 베트남 반도체 시장은 전년 대비 5.12% 성장했으며, 2021년부터 2025년까지 4년간 베트남 반도체 시장 규모는 연평균 6.52% 성장하리라 전망했다. 2025년까지 반도체 칩 시장은 16억5000달러 규모에 도달할 것이라고 내다보았다.

<베트남 반도체 시장 개요(2020~2025년)>

[자료: Technavio(2022.5.20)]

베트남에서 전자 및 마이크로 칩 산업은 최근 몇 년간 베트남 수출 총액의 1/3 비중을 차지하는 기간산업으로 발전했다. 2021년 기준 베트남은 전자제품 수출 분야에서 세계 9위를 기록하며, 2022년 1월부터 8월까지 8개월간 베트남의 전자·통신기기 및 부품 수출액은 전년 동기 대비 12.1% 증가한 396억 달러에 이르렀다.

베트남의 집적회로(IC) 제조 분야는 아직 초기단계에 머물러 있으나, 베트남에서 반도체를 패키징하는 회사는 약 20개가 있다. 베트남에 진출한 다국적 반도체 기업 중 가장 큰 회사는 미국의 인텔이며 그 외 Juki, Renesas, Esillicon 등이 있다. 현지 업체로는 Saigon Semiconductor Technology, Viet Vmicro Electronics 및 VSMC가 있다. 최근 베트남 최초로 현지 회사인 FPT가 자회사인 FPT 반도체를 통하여 설계한 반도체를 한국에서 생산한 바 있다.

베트남 정부의 반도체 분야 발전 의지

베트남은 2012년 4월 16일 자 결정서(Decision No.439/QD-TTg)에 따라 반도체를 9대 핵심사업 중 하나로 지정하고 2012년부터 2020년까지 시행되는 국가 우선 제품 목록을 승인한 바 있다. 또한 ‘개발 투자 우선순위 기술 목록’ 및 ‘개발 장려 첨단 기술 제품 목록’에 대한 결정서 (Decision No·66/2014/QD-TTg)를 통하여 반도체 및 반도체 장치의 설계 및 제조 기술을 개발 투자 우선순위 및 개발 장려 첨단 기술 제품 목록으로 승인했다.

호찌민시는 반도체 산업 개발 프로그램을 발표한 유일한 지역으로 2012년 12월 14일 자 결정서 '호찌민시의 반도체 산업 개발 구성요소'(Decision No. 6358/QD-UBND) 및 2015년 4월 17일 자 '2013년부터 2020년까지 반도체 칩 산업 개발 프로그램'(Decision No. 1780/QD-UBND)을 승인했다.

주요 산업단지를 보유한 각 지방 성·시 및 지방성 투자청은 코로나19 유행 중에도 ICT 분야 FDI 기업 유치를 적극적으로 추진했다. 2021년 기준 FDI 전자·전기 회사의 약 65%는 베트남 북부에 있으며 약 30%는 남부에 위치한다. 그 외 5%는 중부에 있다. 그러나 베트남 반도체 산업은 아직 갈 길이 멀다. Nikkei Asia의 기사와 함께 베트남 반도체 시장이 나아가야 할 길에 대하여 알아본다.

세계 반도체 기업의 분류

반도체 관련 기업은 팹리스(Fabless), 칩리스(Chipless), 파운드리(Foundry)의 세 가지 중 어떤 단계를 소화할 수 있는지에 따라 기업 종류가 결정된다. 팹리스는 반도체 칩 설계 전문이지만 유통까지 소화하며, 칩 리스는 설계만 하는 기업이다. 파운드리는 생산에만 집중하고 있다. 대표적인 팹리스 기업은 그래픽카드 전문 기업인 엔비디아, 미디어텍, AMD 등이 있으며, 칩리스 기업은 ARM, Synopses가 있고 파운드리 기업은 TSMC, 글로벌 파운드리, 삼성전자 등이 있다. 또한 모든 공정을 다 소화하는 IDM(Integrated Device Manufacturer) 기업은 인텔, 삼성전자, SK하이닉스 등이 있다.

<반도체 기업의 종류와 역할>

[자료: 삼성자산운용]

베트남 반도체 산업 특성

베트남에서 이루어지는 반도체 산업 공정은 대부분 패키징으로 반도체 설계는 대부분 해외에서 하며 주요 부품 역시 해외에서 수입된다. 베트남 현지의 반도체 기업들은 반도체 GVC에서 가장 낮은 부가가치를 지닌 수출용 완제품 및 하위 조립품 패키징에 중점을 두고 있다. 다운스트림 분야는 현지 기업의 마케팅 역량과 자본 부족으로 인해 대부분 베트남이 아닌 해외에서 이루어진다. 베트남의 반도체 패키징 기업은 삼성, LG, 캐논, 파나소닉과 같은 다국적 기업들이 있다. 계약 제조업체는 전 세계의 다양한 선도 기업의 제조에 중점을 둔 주요 협력사로 Foxconn, Jabil 및 Compal 등이 베트남에 제조공장을 두고 있다. 플랫폼 리더는 다른 회사에서 널리 사용되는 선도적인 기술(소프트웨어, 하드웨어 또는 둘 다)을 보유한 회사로 베트남에 진출한 대표 기업은 미국의 인텔이 있다. 마지막으로 위의 세 부류의 기업에 부품 및 하위 구성품을 공급하는 현지 협력업체가 있으나 이들은 주로 한국 또는 일본에서 FDI 업체와 동반 진출한 협력업체이다.

<베트남의 주요 다국적 FDI 전자기업>

기업명

본사

소재국

베트남 소재지

누적 투자규모

(~2021년)

2021~2023년 추가 투자규모

Samsung

한국

박닌(북부), 타이응우옌(북부), 호찌민시(남부) 등 총 6개 공장

180억 달러

- 타이응우옌 9억2천만 달러

- 하노이 R&D센터 2억 2천만 달러

- 반도체 패키지 기판(FC-BGA) 생산시설 33억 달러

LG

하이퐁(북부)에 총 3개 다낭에 R&D 센터 보유

46억5000만 달러

- 2021년 8월 14억 달러

AmKor Technology

박닌

16억 달러

- 2035년까지 패키징 및 테스트 공장 설립 예정

Hana Micron

박닌 제1공장

박장 제2공장 총 2개

1850만 달러

- 제2공장에 추가 500억원 투자

- 2027년까지 SK하이닉스 메모리 제품에 대한 ▲패키징 ▲패키징 테스트 ▲모듈 조립 ▲모듈 테스트까지 전 과정을 수행하는 풀 턴키 방식의 대규모 후공정 공장 완공 예정

Pegatron

대만

하이퐁 3개

10억 달러(1만 명 직원 수용 6380만 달러 기숙사 건설 사업 포함)

- 제1공장 가동 중

- 컴퓨터, 전자장치, 통신 장비, 전자부품 및 회로기판 공장 설립 예정

ASE자회사

Universal Scientific Industrial Vietnam

하이퐁

2억 달러(4000명 근로자 수용 1834만 달러 기숙사 건설 사업 포함)

Fukang Technology Company

박장

22억 달러

- 추가 2억7천만 달러

- 폭스콘 협력사

Winstron

하남

3억 달러

- 디스플레이, 컴퓨터 주변기기, 장치 제조

Goertek

중국

박닌(북부), 응에안(중부) 2개 공장

10억6570만 달러

- 이어폰, 스마트시계 등을 제조하는 애플의 3대 협력 공급업체

Luxshare

중국

박장(북부), 응에안(중부) 2개 공장

6억 달러

- 애플 아이폰 생산 협력 업체

(’21년 3분기부터 아이폰 13 생산 시작)

Intel

미국

호치민

15억 달러(2700명 근무)

- 4억7500만 달러

- 5G 및 10세대 인텔 코어 프로세서 제조 설비 증설 중

- 전 세계 인텔 10대 공장 중 하나로 세계 최대 반도체 조립 및 패키징 테스트 공장 보유

[자료: 각 사 자료, 언론 보도 및 KOTRA 하노이무역관 종합]

그 외에도 미국의 자빌(Jabil), 대만의 시놀로지(Synology), 일본의 캐논(Canon), 파나소닉(Panasonic) 등이 베트남에 공장을 운영하고 있다.

FDI 부품 협력사의 패키징 공급망이 된 베트남

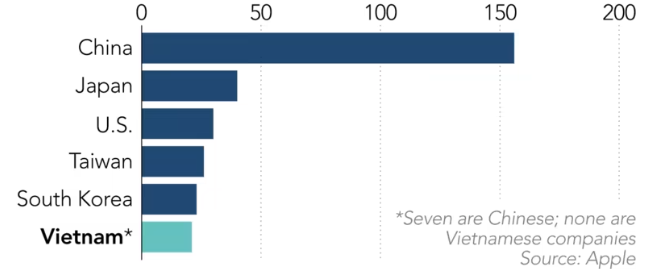

Nikkei는 베트남이 최근 3년간 하이테크 관련 기업들을 유치하는데 성공했으나 자체적으로 국내 기업의 첨단 기술 부분을 창출하지 못한 것에 대해 딜레마에 빠졌다고 분석했다. 베트남은 2020년부터 애플 협력업체가 세계에서 6번째로 많은 기업으로 거듭났으나 이 중 베트남 기업의 협력사는 전무하며, 모두 중국 혹은 대만계 부품 공급 협력사이다.

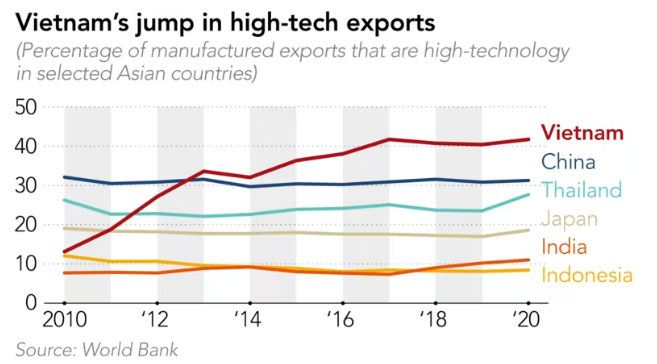

베트남의 수출에서 첨단 기술 제품이 차지하는 비중은 2010년 13%에서 2020년 42%로 10년 만에 29%p라는 비약적인 성장을 거두었다. 그러나 2019년 베트남 산업무역부 ITC 산업 백서는 베트남 현지 기업의 첨단 기술 참여도 및 고부가가치 창출 기업 지수가 대부분의 아세안 주변국보다 뒤져 있다고 밝혔다. 또한 반도체 산업 전문가들은 베트남의 반도체 산업 부문이 해외 주요 FDI 기업의 조립을 위한 다운스트림 산업 중심 국가로 남아있다는 사실에 주의 해야 한다고 주목했다.

<애플 부품 협력 공급업체 국가별 순위(2020)>

(단위: 개)

[자료: Apple, Nikkei Asia]

애플와치와 맥북, 곧 ‘메이드인 베트남’

2022년 8월 기준으로 베트남은 애플와치의 베트남 시험 생산을 시작했다. 2022년 9월 21일, Nikkei는 향후 빠른 시일 내에 애플와치와 맥북 상자를 뒤집으면 ‘메이드 인 차이나’ 대신 ‘메이드 인 베트남’을 보게 될 것이라고 보도했다. 베트남은 애플의 공급업체 목록에서 상위 6위 안에 진입한 유일한 국가이며 아이폰의 베트남 내 제조 협력사는 2014년 14개에서 2020년 21개로 증가했다. 그러나 베트남에 진출한 애플 협력사는 모두 FDI 기업으로 이들 중 베트남 현지 부품 조달 기업은 없는 실정이다.

베트남 하이테크 산업의 딜레마

1) 전 세계 삼성 스마트폰 출하량 절반은 베트남산, 하이테크 부품 공급업체는 모두 FDI 기업

삼성전자가 베트남에 진출한 것은 14년이 됐다. 삼성 스마트폰의 전세계 출하량 절반은 베트남이 담당하고 있으나, 2020년 기준 베트남 삼성전자에 부품을 공급 중인 하이테크 기업 상위 25개사는 모두 FDI 기업이다. 이에 대해 베트남 산업무역부 다자간 무역 담당자는 베트남의 반도체 GVC를 발전시키기 위해 베트남은 꾸준히 노력해왔으나 기술면에서 유리천장이 있으며, 이 한계를 돌파하기는 매우 어렵다고 밝혔다.

<베트남 및 주요 아시아 국가의 하이테크 산업 수출 성장 추이(2010-2020년)>

(단위:%)

[자료: Worldbank, Nikkei Asia]

메콩개발연구소 경제학자인 Phuong Tung은 베트남의 반도체 산업은 중국의 Oppo 혹은 말레이시아의 반도체 제조기업인 Silterra와 같이 경쟁력있는 반도체 제조업체를 키우는 것이 목표이지만, 이들과 동등한 수준의 기업을 육성하는 것에 실패하면 영원히 조립 플랫폼에 갇힌 다운스트림 공급망에 남을 것이라고 제언했다. 이 한계에서 벗어나기 위해서 베트남은 전략적으로 미드스트림에 진입하고 반도체 공급망에서 자신의 설 자리를 찾아야 한다고 덧붙였다.

(2) 숙련 기술자의 부족

베트남의 IC칩 제조 산업에서 가장 큰 걸림돌은 숙련 기술자의 부족이다. 숙련된 노동력이 부족하고 대부분 저부가가치 반도체 생산에 집중되어 있다. 베트남 최대 반도체 허브 도시인 호찌민시에는 2021년 기준 집적회로(IC) 엔지니어가 약 1000명에 불과하고, 임베디드시스템(Embedded System) 엔지니어도 2000~3000명 수준에 불과하다.

응웬 안 티(Nguyen Anh Thi) SHTP 대표는 베트남 반도체산업에 필요한 숙련된 엔지니어는 수만명에 달하지만 기업들의 요구를 충족시킬만한 인력을 찾기 어려우며 산학협력 체계를 더욱 긴밀하게 구축한 반도체 전문 숙련 기술자 양성이 시급하다고 지적했다.

베트남의 한 공정 노동 관련 컨설팅 회사는 베트남의 기업 순응 문화 및 규율이 하이테크 산업에서 필요한 창의성을 갖춘 고숙련 기술자 양성을 저해하는 요소라고 지적했다. 국제노동기구(ILO)는 2020년 보고서에서 베트남의 관리자급 및 전문 기술자는 동남아시아 6개국 중 가장 낮은 수준인 베트남 총 노동인구의 10.7% 비중에 불과하다고 밝혔다. ICT 산업에서는 창의적이고 자기주도적이며 문제제기를 하고 스스로 문제를 해결하고자 하는 인재가 필요하지만 베트남의 문화상 많은 기업들은 순응하고 규율대로 행동하는 직원을 좋아하며, 이에 길들여진 직원들의 문제해결능력 및 문제제기능력이 저조하다고 덧붙였다.

(3) 국내총생산의 20%에 달하는 물류 비용도 난제

비즈니스 리서치 기업인 Vietnam Industry Research and Consultancy의 2021년 보고서에 따르면 베트남 기 진출 FDI 투자자들의 최대 불만 중 하나는 국내총생산의 20%에 해당하는 물류 비용이다. 이는 아시아 평균 12.9%, 전세계 평균 10.8% 대비 각각 7.1%p, 9.2%p 높다. 또한 베트남의 총 도로 중 고속도로 비중이 5% 미만임에도 불구하고 육로 운송이 운임의 대부분을 차지한다고 보고서는 밝혔다. 베트남은 남북 고속도로 사업, 롱탄 호찌민 제2국제 공항 사업, 호찌민 항만 사업 등 주요 운송 인프라를 개선하는 사업을 추진 중이나 부지 정리와 사업 자금 조달에 어려움을 겪고 있으며 원하는 시기까지 운송 인프라를 개선시키기까지 많은 노력이 필요한 현실이다.

(4) 과거보다 어려워진 첨단 산업 공급망 편입

Nikkei Asia는 한국과 대만은 1960년대부터 특정 산업을 고부가가치산업으로 키워 수출 유망 산업으로 육성한 전례가 있고 밝혔다. 베트남은 이들의 성공을 벤치마킹하여 베트남 역시 한국과 대만이 첨단 기술 산업의 총아가 될 수 있었던 길을 걷고자 한다. 이에 대해 베트남의 한 경제학자는 과거에는 각국이 기업을 보호하기 위하여 세금이나 비관세장벽을 사용할 수 있었으나 다국적 기업이 기본 모델이 되고 수많은 공급국을 공급망으로 촘촘히 연결시키게 된 오늘날, 베트남의 신규 기업이 첨단 공급망에 편입하여 베트남이 한국과 대만과 같은 수혜를 입기는 쉽지 않다고 밝혔다.

FPT, 베트남 최초 직접 설계한 집적회로(IC) 칩 한국에서 제조 성공

2022년 9월 29일 베트남의 정보통신기술 기업FPT의 자회사인 FPT 반도체(FPT Semiconductor)는 의료장비용으로 쓰이는 집적회로(IC)칩을 2022년 8월 첫 출시했다고 밝혔다. 베트남 FPT에서 설계하고 한국에서 제조한 이 집적회로(IC)칩은 사물인터넷(IoT) 의료 기기에 사용된다. FPT반도체는 2025년까지 정보통신, IoT, 자동차, 에너지, 전자장치 등 다양한 반도체 분야 수요에 맞춘 7가지 유형, 2500만개의 반도체칩을 세계에 공급할 계획이며, 전세계 반도체 공급망 60% 비중에 달하는 아시아-태평양 반도체 시장에 참여하는 것을 목표로 한다.

응우옌 빈 꽝(Nguyen Vinh Quang) FTP 반도체 대표는 FPT가 베트남과 아시아태평양의 반도체 산업 발전에 기여하고, 베트남뿐만 아니라 한국, 일본, 중국, 대만, 미국, 유럽 등지의 기업이 선택하는 칩 공급업체가 될 것으로 기대한다고 밝혔다. 베트남에서 지난 23년동안 ICT 대표기업으로 자리매김해온 FPT 소프트웨어는 팹리스 반도체 분야에 진출하고 베트남의 반도체 생태계를 포괄적으로 확대해 나갈 계획이다.

시사점

현지화율을 높여야 베트남의 경쟁력 확보 가능

반도체산업과 분야는 다르지만 베트남에서 현지화율이 가장 높은 FDI 기업은 자동차 조립·생산기업인 도요타 베트남이다. 2021년 자동차 제조업계 지속 가능성 보고서에 따르면, 46개의 도요타 공급 협력업체 중 6개가 베트남 기업이었다. 최근 Giao Phong 고무회사는 도요타 공급업체 중 7번째 현지 기업이 됐다. 그러나 도요타와 같은 기업은 매우 드물다. 하이테크 FDI 기업들은 일반적으로 해외에서 부품 기업까지 같이 이전하는 경우가 대부분이다. 따라서 삼성이 베트남에서 스마트폰을 생산한다고 해서 부품을 현지에서 조달하는 것은 아니며 한국 또는 해외 부품공급사가 함께 베트남에 진출하는 시스템으로 움직이기 때문에 베트남의 현지 기업이 FDI 하이테크 기업의 부품 협력사로 합류하는 것은 어려운 일이다. 지난 9월 베트남 최초의 칩 설계 기업이 된 FPT 반도체를 보면 베트남도 패키징에서 벗어나 칩리스와 팹리스, 파운드리에 진출하고자 하는 목표가 뚜렷하다. 그러나 베트남이 원하는 대로 반도체 부품의 현지화율을 높이기 위해서는 현지 기업의 R&D, 시설투자비용 및 숙련 기술자 확보 및 육성이 가장 중요하며, 이를 위해서는 해외 기업과의 산학협력이 가장 현실적인 대안이다.

정부의 4차산업 육성책이 더욱 구체화돼야

베트남 정부는 하이테크 고부가가치산업을 적극적으로 육성하여야 베트남의 전자 산업 가치가 향상되는 것을 누구보다 잘 알고 있다. 그러나 베트남에 진출한 하이테크 기업들은 여전히 중요 공정은 해외에서 수행하고, 패키징만 베트남에서 하고 있다. 앞으로 삼성이 R&D 센터와 FC-BGA 기판 생산 공장을 설립하고, 앰코테크놀로지가 대규모 패키징 공장 설립을 완공한다면 베트남이 반도체 공급망에서 차지할 수 있는 비중은 일부 향상된다.

베트남 정부가 하이테크 고부가가치 산업에 주는 혜택은 최초 4년간 법인세 0%, 향후 9년간 5%, 이후 15년간 10% 등의 우대 등이 있다. 또한 산업 단지는 반도체 기업의 교육비용 10~15%를 지원한다. 그러나 이런 혜택만으로는 투자 기업을 유인하는 것이 쉽지 않다. 산업무역부 투자청의 한 관계자는 KOTRA 하노이 무역관과의 인터뷰에서 베트남 정부가 하이테크 고부가가치 산업 기업을 보다 효과적으로 유인하기 위해서는 현재 혜택보다 더욱 구체화되고 실질적인 혜택이 필요하다고 제언했다. 다양한 세제 혜택과 토지 및 산업공단 임대료에 대한 혜택뿐 아니라 복잡한 서류 행정 업무를 단순화하고, 성시별로 제각기 다른 산업공단 투자 혜택 역시 정부 차원에서 정리하여 투자자입장에서 일목요연하게 투자 입지 요건을 비교할 수 있게 만드는 것도 필요하다고 덧붙였다.

이제 막 첫술을 뜬 FPT 반도체 또는 비에텔 등의 베트남 현지 대표 ICT 기업이 세계 반도체 공급망에 더욱 높은 비중으로 참여하기까지 얼마나 많은 시일이 걸릴지 아직 아무도 알 수 없으나 베트남 현지 기업이 전 세계 전자기업들과 다양한 협업을 수행하면서 자체 기술력을 발전시킬 수 있기를 기대해 본다.

자료: 베트남 산업무역부(MoIT), 베트남 정보통신부(MIC), SEMI, Technavio, Nikkei Asia, The Investor Magazine, VN Express, Gatner, Vietnam Investnemt Review, Vietnam Briefing, EY, Deloitte 및 KOTRA 하노이무역관 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (베트남, 반도체 고부가가치 산업 창출 현지 기업 부재의 딜레마 )의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

세계의 섬유공장 베트남, 주문 감소에 따른 타격

베트남 2022-10-17

-

2

중국 선전, '22년 상반기 신에너지차 등 첨단기술 제품 생산량 가파른 증가세

중국 2022-10-17

-

3

지정학적 갈등과 경제 위기 속에서 성장하는 미국 비료산업

미국 2022-10-17

-

4

中 제20차 당대회 5대 관전 포인트

중국 2022-10-17

-

5

2021년 베트남 전자산업 정보

베트남 2021-09-29

-

6

네덜란드 반도체 기술의 탄생 배경

네덜란드 2022-10-17

-

1

2023년 베트남 금융산업 정보

베트남 2024-01-04

-

2

2023년 베트남 IT산업 정보

베트남 2024-01-04

-

3

2023년 베트남 관광산업 정보

베트남 2023-12-12

-

4

2023년 베트남 물류산업 정보

베트남 2023-12-11

-

5

2023년 베트남 산업개관

베트남 2023-12-11

-

6

2023년 베트남 자동차 산업 정보

베트남 2023-12-08