-

캄보디아 정부 고리대금과의 전쟁, 소액대출기업에 불똥

- 경제·무역

- 캄보디아

- 프놈펜무역관 이수진

- 2017-06-14

- 출처 : KOTRA

-

- 금융 선진화 위한 노력 분주 -

- P2P 블랙마켓 차단장치 미흡 -

□ 중앙은행 금리 상한 제한정책 발표, 소액대출법인(MFI) 큰 타격 예상

ㅇ 캄보디아 중앙은행은 지난 2017년 3월 감독 하에 있는 모든 MFI·MDI의 대출 금리상항을 18%로 제한하는 정책을 4월 1일부터 시행한다고 공표함.

- 금리 상한 제한으로 농민의 농업활동 촉진, 투자 유치 및 중소기업 국내 생산성 향상에 기여할 것으로 예상됨. 또한 최근 과열되는 양상을 보이는 대출업 시장에 대한 억제책으로 정책을 도입함.

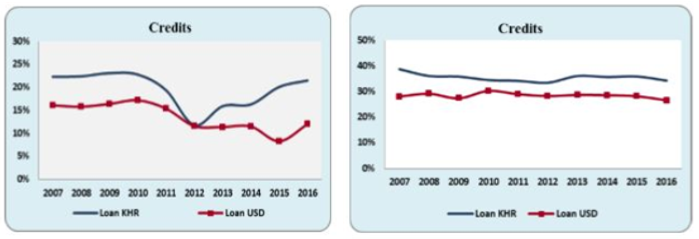

ㅇ 정책 도입 전까지 캄보디아 내 MFI(Micro Finance Institution) 평균 대출 금리는 리엘과 달러 각각 35.9%, 28.2% 수준으로 경쟁에 따라 조금씩 낮아지고 있던 금리를 대폭 축소해야 하는 상황에 놓여져 있음.

- 이러한 상황에서 MFI 업체들의 시장 철수 및 개인 대출업자나 비인가 MFI가 증가할 것이라는 우려섞인 전망이 나오고 있음.

은행 대출이자율 추세 MFI 대출이자율 추세

자료원: 캄보디아 중앙은행 Annual Report 2016

□ 고리대금업으로 내몰리는 저소득 농민층

ㅇ 캄보디아 MFI 대출액 증가세 감소의 원인이 소액대출 경쟁 과열 및 주요 대출 목적인 농산업의 수출 악화때문이라는 분석이 나오고 있음.

- 업체 간의 경쟁으로 비인가 MFI의 대출 기준이 완화되고 있으며, 이에 따라 많은 가정에서 대출이 편리한 비승인 MFI 및 개인대출업자 의존 비중이 높아지고 있음.

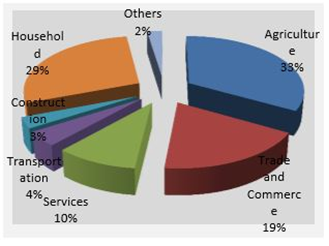

대출 목적별 대출액 분포

자료원: 캄보디아 중앙은행 Annual Report 2016

ㅇ 저소득 농민층은 대출금으로 생업을 이어가고, 상업은행에서 요구하는 수준의 담보를 만족하지 못해 고리대금업으로 내몰릴 가능성 높음.

- 저소득층 대상으로 이뤄지는 500달러 이하 대출의 경우 MFI에 많은 의존을 하고 있었으나, 소규모 MFI는 자본금 및 운영비 문제로 이자율을 쉽게 낮추지 못하고 있었음.

- 이러한 상황에서 정부의 갑작스런 금리상한 규제로 많은 수의 MFI가 시장을 떠나게 될 것으로 예상됨.

□ 캄보디아 MFI의 구조 및 현황

ㅇ 캄보디아 금융업의 구조는 크게 상업은행, 특수은행, 소액금융기관(MFI)의 3가지 형태로 구분되며, 이 중 MFI는 조건을 만족할 경우 수신 라이선스(Deposit Taking License)를 받을 수 있어 다시 세 가지 형태로 구분됨.

- 상업은행의 경우에는 최소 자본금이 3750만 달러 이상, 특수은행은 750만 달러 이상, MFI의 경우는 6만2500달러 이상이 돼야 함.

- MFI의 경우 대출 잔액이 2만5000달러까지는 캄보디아 중앙은행(NBC, National Bank of Cambodia)에 등록이나 인가가 없이도 합법적으로 소액대출 업무를 할 수 있음. 대출 잔액이 2만5000달러 이상 20만 달러 미만인 경우에는 중앙은행에 등록만 하면 대출업무를 할 수 있으나, 25만 달러 이상인 경우에는 반드시 중앙은행으로부터 MFI로 인가를 받아야 함.

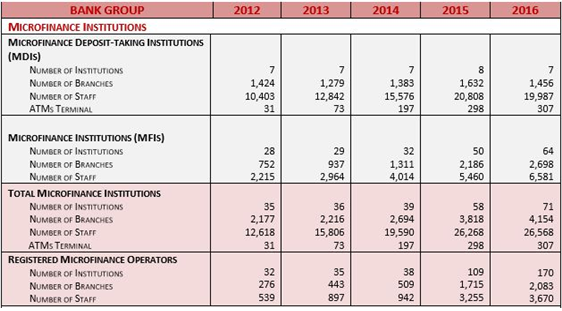

ㅇ 캄보디아 내 소액대출업은 최근까지 급격히 증가해 2017년 현재 MDI 7곳, MFI 64곳 및 소액대출업 170곳이 사업 운영 중

- 2012년 대비 MFI 업체 수는 약 두 배가 증가했으며, 대출액의 증가도 매우 커서 2011년부터 40%가 넘는 연간 성장률을 기록했음. 2016년 3월에는 최고치인 33억 달러에 달하는 대출액을 기록함.

캄보디아 MFI 업체 현황

자료원: 캄보디아 중앙은행 Annual Report 2016

ㅇ 그러나 2016년 하반기부터 성장률이 급격히 추락해 불과 4.7%의 성장률을 보였으며, 캄보디아 전체 MFI 대출 자산 합계는 31억6000만 달러로 감소했음.

- MFI 업계 2위 규모인 Sathapana MFI가 마루한 은행과 합병으로 인해 상업은행으로 재분류되며, Sathapana가 보유하고 있던 대출액이 MFI 통계에서 제외된 영향이 있음.

□ 전망 및 시사점

ㅇ 정책의 원래 목적과는 반대로 오히려 소액대출 업체의 감소로 지방 저소득 농민들은 비인가 업체, 고리대금업자에 대한 의존도 높아질 것

- 대출금이 제한의 영향으로 MFI가 대출 업무를 유지할 수 없는 것이라는 예상이 많으며, 이로 인해 지방 저소득 농민은 은행 대출 및 MFI 대출 모두 이용하지 못하는 상태로 고리대금업 의존도가 높아질 수 있음.

- 중앙은행에서도 충분한 검토 없이 정책을 도입한 것 아니냐는 여론이 있으며, 앞으로 저소득층에 대한 캄보디아 전반의 금융시스템이 악영향을 받을 것이라는 예측이 있음.

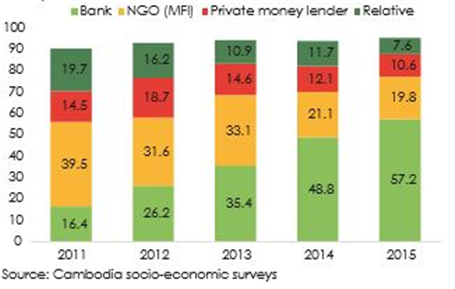

- 반면, 캄보디아 전체 대출은 은행 대출의 비중이 꾸준히 높아지고 있어 2015년에는 전체의 57.2%에 달했음. 이러한 변화로 저소득층 농민층의 금융 위험이 높아짐에도 불구하고 전체 시장에 대한 영향은 크지 않을 것이라 예상.

기관별 대출액 분포

자료원: Cambodia Economic Update, World Bank

ㅇ MFI에서 상업은행으로 변화가 촉구되며, 이는 시장 기회로 이어질 수 있을 것

- 우리은행은 2014년 현지 MFI 인 MALIS를 인수, 전북은행의 PPCB 인수 등 한국 금융업계의 캄보디아 진출이 활발함.

- MFI 금리 제한과 무관하게 상업은행 이용률은 2011년부터 꾸준히 증가하고, 캄보디아에서의 순이자 마진은 여전히 타국가보다 높을 것으로 기대됨.

자료원: KOTRA 프놈펜 무역관 자료 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (캄보디아 정부 고리대금과의 전쟁, 소액대출기업에 불똥)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

2021년 캄보디아 금융산업 정보

캄보디아 2021-10-18

-

2

주요 지표로 보는 호주 경제동향

호주 2021-09-01

-

3

캄보디아, 디지털 산업으로의 전환 정책

캄보디아 2021-06-16

-

4

2019년 루마니아 경제 현황

루마니아 2019-10-18

-

5

2022년 호주 경제 전망

호주 2021-12-06

-

6

베트남 은행업 동향 및 향후 발전 방향

베트남 2020-07-09

-

1

2021년 캄보디아 농업 정보

캄보디아 2021-12-27

-

2

2021년 캄보디아 건설 산업 정보

캄보디아 2021-12-27

-

3

2021년 캄보디아 산업 개관

캄보디아 2021-12-15

-

4

2021년 캄보디아 금융산업 정보

캄보디아 2021-10-18

-

5

2021년 캄보디아 관광산업 정보

캄보디아 2021-09-29

-

6

캄보디아 전력산업

캄보디아 2020-11-30