-

아세안 직접투자의 중심지, 싱가포르

- 투자진출

- 싱가포르

- 싱가포르무역관 May Chua

- 2022-12-16

- 출처 : KOTRA

-

외국기업들이 싱가포르에 투자하는 이유

싱가포르의 최근 외국인투자유치 동향 및 지원 제도

싱가포르 경제개발청(Economic Development Board, EDB)의 발표에 따르면 글로벌 기업의 아시아 지역 본부의 46%가 싱가포르에 위치해 있으며 다양한 산업군에 걸쳐 많은 글로벌 기업들이 싱가포르에 진출해 있다. EU-아세안(Association of South East Asian Nations, ASEAN) 비즈니스 이사회 이사 크리스 험프리(Chris Humphrey)는 동남아시아 지역은 유럽 기업들이 사업을 하기에 매력적인 곳이며, 그중에서 싱가포르는 계속해서 유럽 기업들의 유력한 선택지가 될 것이라고 언급하기도 했다.

2021년 싱가포르로 유입된 외국인직접투자(Foreign Direct Investment, FDI) 규모는 유량(Flow) 기준으로 USD 991억을 기록하며 2020년 754억 달러 대비 31.4% 증가했다. 이는 2021년 전 세계 외국인직접투자 총유입 규모의 6.3%로, 싱가포르는 미국(3674억 달러), 중국(1809억 달러), 홍콩(1407억 달러)에 이어 세계 4대 투자대상국이다.

<외국인직접투자(FDI) 유입액 및 증감률>

집계 기준

2017

2018

2019

2020

2021

유량(Flow)(a)

(US$ 억, %)

825

(22.2)

739

(-10.4)

1,063

(43.8)

754

(-29.0)

991

(31.4)

저량(Stock)(b)

(S$ 억)

15,700

(15.9)

17,300

(10.5)

19,200

(11.1)

21,400

(11.3)

미집계

[자료: (a) UNCTAD (2022년 10월 작성일 기준 최신 자료) (유량(Flow) 기준),

(b) 싱가포르 통계청(2022년 10월 작성일 기준 최신 자료) (연말 저량(Stock) 기준)]

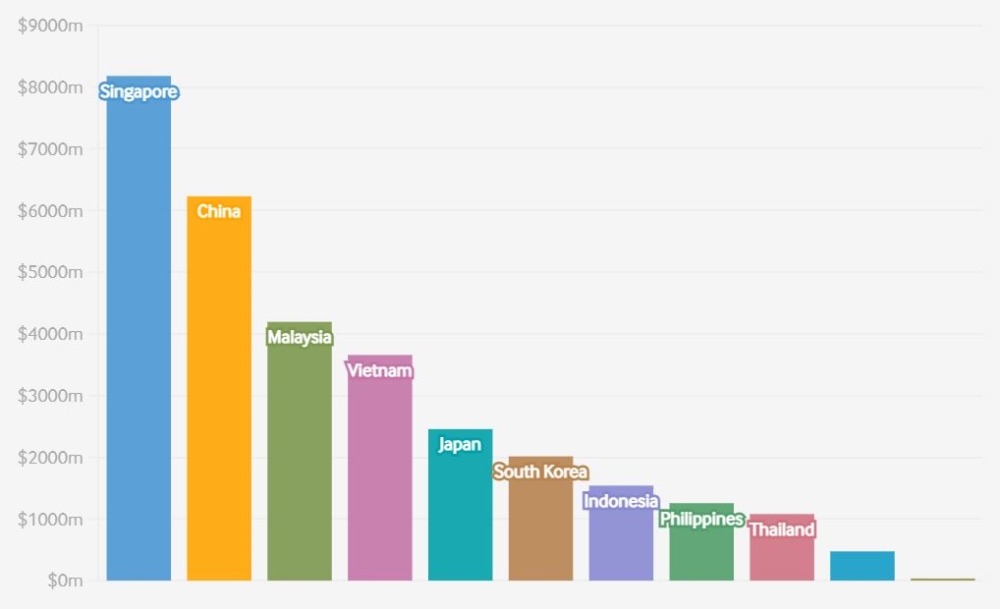

2022년 상반기 기준, 싱가포르는 아세안 지역 내 그린필드 외국인직접투자의 주요 목적지였다. 투자 분석기관인 에프디아이 마켓(fDi Markets)의 최근 자료에 따르면 싱가포르의 외국인 투자자들은 2022년 상반기에 82억 달러 규모의 142개 프로젝트를 발표했다. 해당 투자금액은 인근국인 말레이시아의 두 배에 달하는 규모이며, 아세안+3(대한민국, 일본, 중국 포함한 협동 포럼) 국가 중에서도 싱가포르가 독보적으로 앞섰다.

<2022년 상반기, ASEAN+3개국의 발표된 그린필드 FDI>

[자료: fDi Markets]

싱가포르 투자 유치 동향

(산업별) 금융‧보험업에 대한 투자가 총누적 FDI의 약 55%로 가장 큰 비중을 차지하며, 도소매업(14.8%), 제조업(12.0%), 기타 서비스업(10.6%) 순이다(저량(Stock) 기준).

<싱가포르 주요 산업별 FDI 현황>

(단위: S$ 백만, %)

구분

2017

2018

2019

2020

금액

비중

금액

비중

금액

비중

금액

비중

제조업

181,958

11.6

235,944

13.6

241,740

12.6

257,026

12.0

건설업

5,201

0.3

7,259

0.4

7,904

0.4

6,624

0.3

도소매업

280,017

17.9

277,299

16.0

280,420

14.6

317,756

14.8

숙박요식업

6,746

0.4

6,277

0.4

6,379

0.3

7,436

0.3

운송저장업

29,745

1.9

32,086

1.9

33,013

1.7

43,711

2.0

정보통신업

32,382

2.1

35,976

2.1

32,500

1.7

37,524

1.8

금융보험업

864,441

55.2

908,790

52.5

1,035,220

53.8

1,189,337

55.5

부동산업

41,415

2.6

44,854

2.6

46,569

2.4

44,805

2.1

기타 서비스업

110,858

7.1

165,025

9.5

223,061

11.6

227,564

10.6

기타

14,545

0.9

17,754

1.0

16,797

0.9

9,993

0.5

총계

1,567,307

100

1,731,264

100

1,923,604

100

2,141,775

100

*주: 싱가포르 통계청에서 발표하는 FDI 통계치는 연말 시점 저량(Stock) 기준

[자료: 싱가포르 통계청(2022년 10월 작성일 기준 최신 자료)]

(국가별) 싱가포르에 투자하는 국가 중 미국(24.7%)이 5287억 싱가포르 달러로 가장 큰 비중을 차지하며, 케이만군도(11.5%), 버진군도(7.6%), 일본(6.5%), 영국(5.9%) 순이다. 참고로 2020년 기준 한국은 대싱가포르 외국인직접투자국 15위(1.3%)를 차지했다.

<대싱가포르 국가별 FDI 현황>

(단위: S$ 백만, %)

순위

국가

2017

2018

2019

2020

금액

비중

금액

비중

금액

비중

금액

비중

1

미국

336,514

21.5

292,107

16.9

427,753

22.2

528,736

24.7

2

케이만군도

145,204

9.3

212,567

12.3

198,006

10.3

246,722

11.5

3

영국령버진군도

125,049

8.0

129,230

7.5

151,504

7.9

163,586

7.6

4

일본

97,742

6.2

115,879

6.7

130,828

6.8

139,948

6.5

5

영국

84,897

5.4

87,114

5.0

101,620

5.3

127,048

5.9

6

버뮤다제도

65,090

4.2

92,917

5.4

103,552

5.4

95,303

4.4

7

홍콩

61,285

3.9

61,663

3.6

75,657

3.9

89,778

4.2

8

스위스

38,687

2.5

60,646

3.5

66,845

3.5

74,018

3.5

9

캐나다

17,939

1.1

21,994

1.3

55,744

2.9

69,677

3.3

10

룩셈부르크

68,686

4.4

109,029

6.3

110,884

5.8

64,012

3.0

15

한국

16,523

1.1

19,723

1.1

23,906

1.2

28,512

1.3

총계

1,567,307

100

1,731,264

100

1,923,604

100

2,141,775

100

*주: 싱가포르 통계청에서 발표하는 FDI 통계치는 연말 시점 저량(Stock) 기준

[자료: 싱가포르 통계청(2021년 10월 작성일 기준 최신 자료)]

주요 투자 인센티브

싱가포르는 과거부터 개방경제를 표방하며, 외국인 투자유치를 통한 경제 발전을 위해 각종 인센티브 및 친-비즈니스 인프라를 구축해왔다. 싱가포르의 경제개발청(EDB)은 싱가포르를 세계 무역과 투자의 중심지로 육성하기 위해 외국인 투자, 산업개발, 투자 증진 등의 계획을 수립하고 실행한다. 부가가치가 높은 산업을 육성하기 위해 여러 인센티브와 제도를 통해 기업들의 역량을 업그레이드하거나 사업 운영 범위를 확대하는 것을 권장한다.

싱가포르의 주요 인센티브 제도는 다음과 같다.

(조세 감면) 산업군, 투자금액, 고용 창출, 사업지출 규모 등을 종합적으로 고려해 기본 5년 동안 법인세 면제 혹은 5~10%로 감면해준다. 참고로, 일반적인 싱가포르 법인세는 17%(단일세율)이며, 고정자산에서 발생하는 자본소득은 법인세 과세 대상에서 제외된다. 또한, 투자가를 비롯한 모든 개인에 대해 양도소득세 및 상속‧증여세가 없다(개인소득세: 0~22% 수준).

<조세감면 인센티브>

인센티브명

주요 내용

Pioneer

Certificate

Incentive(PC) & Development and

Expansion

Incentive(DEI)

지원대상(산업별/금액별/지역별)

- 성장산업군(Growing Industries)

선정기준 및 절차

- 양적·질적 기준 적용

* 고용창출효과(기술직, 전문직, 상급직 포함)

* 사업 총지출액 규모

* 역량 성장 가능성(기술, 노하우 등)

* 고정자산투자규모(제조업의 경우)

세부 지원내용 및 규모

- 법인세

- 면제 혹은 감면(5% PC 혹은 10% DEI)

- 기본 5년간 지원, 최대 15년 내에서 연장 가능

Finance & Tresury Centre(FTC) Incentive

지원대상 (산업별/금액별/지역별)

- 승인된 금융 및 재무회사

선정기준 및 절차

- 양적·질적 기준 적용

* 실질적 활동 및 전략적 기능 동반 필수

* 고용창출효과(기술직, 전문직, 상급직 포함)

* 사업 총지출액 규모

* 역량 성장 가능성(서비스 전문성 등)

세부 지원내용 및 규모

- 법인세 8% 감면

- FTC 입수 관련 대출이자 원천세 면제

- 기본 5년간 지원, 연장 가능

Aircraft Leasing Scheme(ALS)

지원대상(산업별/금액별/지역별)

- 항공기 임대회사

선정기준 및 절차

- 양적·질적 기준 적용

* 실질적 활동 및 전략적 기능 동반 필수

* 고용창출효과(기술직, 전문직, 상급직 포함)

* 잠재파트너 및 금융분야 협업 가능성

* 역량 성장성(항공기 임대기술, 노하우 등)

세부 지원내용 및 규모

- 법인세 8% 감면

- 항공기/항공엔진 구매관련 대출이자 원천세 면제

- 기본 5년간 지원, 연장 가능

Intellectual Property(IP) Development Incentive(IDI)

지원대상(산업별/금액별/지역별)

- 선도산업군(Globally leading industries)

선정기준 및 절차

- 양적·질적 기준 적용

* 실질적 활동 및 전략적 기능 동반 필수

* 고용창출효과(기술직, 전문직, 상급직 포함)

* 사업 총지출액 규모

* 역량 성장성(지적재산권(IP) 및 연구개발(R&D))

세부 지원내용 및 규모

- 법인세 5% 혹은 10% 감면(2018년 7월 이후 발생)

- Modified Nexus Approach(OECD 국제표준)에 의거 감면세율 결정

- 초기 10년 미만, 연장 가능

[자료: 싱가포르 경제개발청, 무역관 자료 종합]

(입지지원) 현재 내외국기업 관계없이 공개된 분양‧임대 지원 사항은 확인된 바 없다. 일부 산업의 경우 부지의 용도를 구분하고 있으나, 별도 경제자유구역 또는 외국인투자지역 등은 지정하고 있지 않다.

(기타 지원) 첨단기술산업에 대해 외국인 채용 규제 완화 및 고용비자 지원을 해준다.

<첨단기술 인센티브>

인센티브명

주요 내용

Tech@SG Programme

지원 대상(산업별/금액별/지역별)

- 급성장산업군(Fast-growing Companies)

선정기준 및 절차

- 선정기준:

* Accounting and Corporate Regulatory Authority 등록법인

* 디지털 및 테크놀로지 주력사업

* 지난 36개월간 USD 10M 이상 투자금 확보

* 지난 36개월간 Tech@SG 인정 회사로부터 투자금 수령

- 절차: Tech@SG Endorsement 신청 – 심사/승인 - EP 신청

세부 지원내용 및 규모

- 추후 2년간 10명의 신규 EP 소지자 채용 가능

- Tech@SG 지원채용자의 첫 번째 EP 연장지원(각 EP 3년간 유효)

[자료: 싱가포르 경제개발청, 무역관 자료 종합]

(제조설비 지원) 첨단 제조 산업군의 제조설비 관련 지출에 대해 일부 환급을 제공하며 제조설비 건설‧보수‧증축 관련 자본지출금(건물 예비조사, 디자인, 철거, 법률비용 등), 탄소감축 비용 등을 제공한다.

<제조설비 인센티브>

인센티브명

주요 내용

Land

Intensification Allowance

(LIA)

지원 대상(산업별/금액별/지역별)

- 제조 및 물류회사

선정기준 및 절차

- 선정기준:

* Zoning 및 Minimum Gross Plot Ratios

* 건물사용자 최소 80% 이상 Gross Floor Area 점유여부

* 건물소유자와 사용자와의 관계 등

- 절차: 신청 - EDB 심사/승인 – 입증서류제출 – 세무청 소득신고 시, 인센티브 클레임 - 사후관리

세부 지원내용 및 규모

- 초기지원: 건설, 보수, 증축 관련 자본지출금의 25%

- 연간지원: 건설, 보수, 증축 관련 자본지출금의 5%

- 자본지출금 예시: 건물예비조사, 디자인, 관련허가취득, 건설, 보수, 증축, 철거, 법률 비용 등

지원방법

- 승인완료 시 초기지원금 지원

- Temporary Occupation Permit 발행 시 연간지원금 지원

- 총지원금이 자본지출금의 100% 상응 시까지 지원

Resource Efficiency Grant for Energy

(REG(E))

지원 대상(산업별/금액별/지역별)

- 연 순매출액 SGD 500M 이상 제조회사

- 제조산업설비 싱가포르 내 위치

세부 지원내용 및 규모

- 탄소감축비용의 최대 50% 재정지원

[자료: 싱가포르 경제개발청, 무역관 자료 종합]

외국기업 대상 인센티브 제공 사례

인센티브는 싱가포르 경제개발청과의 협상을 통해 결정되며 투자가와 정부 간 협상은 비공개가 원칙으로, 세부 수혜내역은 공개되지 않는다. 아울러, 협상 가능 요소가 폭넓고 범위도 유연하여 투자가의 협상 방향(경제 환원, 채용규모 등)에 따라 기업별 인센티브 수혜 규모, 기간 등의 조건이 상이하다.

※ 싱가포르 투자유치 인센티브 관련 최근 참고사례

Dyson(영국 가전제조기업)이 글로벌 본사를 영국에서 싱가포르로 이전(2022), 리셴룽 총리 등 현지 최고위 인사 등이 Dyson 싱가포르 신사옥 방문

- Dyson에 따르면 향후 4년간 싱가포르에 S$ 15억 규모 투자 예정이며, 싱가포르 내 250명 이상의 AI‧로봇‧IT 분야 엔지니어, 연구원 채용 계획

- Financial Times 현지 언론에 따르면, Dyson사의 인센티브 수혜 내용은 공개되지 않았으나 정부 협상을 통해 법인세를 0%로 낮추는 것이 가능하다고 보도

[자료: 언론보도 등 공개자료 요약]

마무리

싱가포르가 현재의 경제 수준을 이룩할 수 있었던 이유 중 하나로 외국인 투자유치에 매우 적극적인 정부 정책을 꼽을 수 있다. 세계은행(The World Bank) 선정, 비즈니스 하기 좋은 국가 세계 2위의 투자환경을 가진 싱가포르는 금융, 물류, 최첨단 기술, 스타트업, 친환경, 지식재산 등 다양한 분야에서 산업 발전을 지원하고 있다. 지원 대상은 대부분 싱가포르 등록 또는 설립 기업으로 한정하고 있으나, 싱가포르 기반 기업에 투자하는 투자자 지원제도는 국적을 불문한다. 또한 싱가포르에 기업을 설립하고자 하는 외국인에게는 영주권을 부여하거나 비자 발급을 쉽게 하는 제도를 시행하여 투자의 문턱을 낮추고 있다. 이처럼 투자자들의 진입장벽을 낮추고, 기업들의 비즈니스에 최대한의 경제적 자유를 보장하는 정책을 유지하고 있다.

싱가포르는 역동적인 경제성장과 비즈니스 허브로 해외 우수기업을 유치하여 혁신을 도모하는 국가로 알려져 있다. 지난 50여 년간 외국 자본과 외국 기술, 외국 노동자 등 싱가포르에 없는 매우 다양한 생산자원을 유치하는 데 성공했다. 이로써 싱가포르는 지속적인 성장과 발전에 성공했을 뿐만 아니라 혁신 역량도 강화할 수 있었다.

동남아 시장 성장에 따라 한국 기업의 싱가포르 투자 진출도 계속 활발하게 이루어지고 있다. 특히 과거 대기업 중심의 도소매업, 금융업 투자에서 최근에는 업종이 IT, 이커머스, 엔터테인먼트, 프랜차이즈 등으로 다양화되고 있다. 앞으로도 동남아 진출의 교두보이자 아세안 투자 중심지인 싱가포르와의 투자 교류가 확대될 것으로 기대된다.

자료: UNCTAD, Singapore Department of Statistics, Economic Development Board, fDi Markets, Financial Times, 산업통상자원부 외국인투자통계, 한국수출입은행 해외직접투자통계, Bain & Company, 대외경재정책연구원, The World Bank 각 사 홈페이지, KOTRA 싱가포르 무역관 자료 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (아세안 직접투자의 중심지, 싱가포르)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

최근 싱가포르 스타트업의 생태계 이해

싱가포르 2022-07-19

-

2

싱가포르, 혁신 기술의 동남아시아 진출 교두보

싱가포르 2022-11-21

-

3

인구 감소에 대응하는 싱가포르 정부의 정책

싱가포르 2023-01-06

-

4

위드코로나19 싱가포르 동향 및 2023년 진출전망

싱가포르 2022-12-27

-

5

코로나19 이후 싱가포르 진출동향 및 전망

싱가포르 2023-03-10

-

6

최근 싱가포르의 물류 시장 현황

싱가포르 2023-06-01

-

1

2023년 싱가포르 바이오헬스 산업 정보

싱가포르 2023-05-23

-

2

2021년 싱가포르 IT산업 정보

싱가포르 2021-12-01

-

3

2021년 싱가포르 관광산업 정보

싱가포르 2021-11-29

-

4

2021년 싱가포르 건설산업 정보

싱가포르 2021-11-29

-

5

2021년 싱가포르 물류산업 정보

싱가포르 2021-11-29

-

6

2021년 싱가포르 금융산업 정보

싱가포르 2021-11-23