-

독일 자동차 산업 정보

- 국별 주요산업

- 독일

- 프랑크푸르트무역관 박소영

- 2021-05-06

- 출처 : KOTRA

-

가. 산업 특성

정책

하이테크 전략(Hightech Strategy) 2025

하이테크 전략은 2006년 도입된 독일의 범정부 차원의 신 혁신기술 및 혁신 중소기업 지원정책으로 독일의 미래산업 육성정책의 중추적 역할을 하고 있다. 2010년 7월 ‘하이테크 전략 2020’과 2014년 9월 3일 신하이테크 전략(New Hightech-Strategy)에 이어 2018년 9월 ‘하이테크 전략 2025’ 등의 후속 조치가 도입돼 시행 중이다. (관련 전략 개요는 ‘2021년 독일 산업 개관’ 참조 요망)

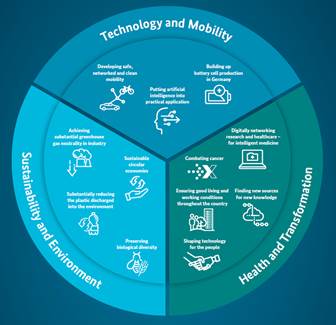

독일은 현재 추진 중인 ‘하이테크 전략 2025’상 총 12대 미션 중, ‘모빌리티’ 과제와 관련하여 직접적으로 2개의 미션을 수행 목표로 설정했다. 그 중 하나는 ‘독일 내 배터리 생산입지 구축’이고, 또 다른 하나는 ‘안전하고 네트워크화된 청정 모빌리티’이다. 아래 도표 상 윗 부분에 해당하는데, 기후보호 목표를 위한 정부 차원의 노력과 더불어 보급이 크게 확대되고 있는 전기자동차의 핵심 부품 입지 구축과 차세대 자율주행기술을 목표로 삼고 있다. 이 외에도 더 나아가 산업의 광범위한 온실가스 중립성, 인간을 위한 기술, 인공지능(AI) 상용화 등의 기타 미션도 지원 목표로 추진 중이다.

하이테크 전략(Hightech Strategy) 2025의 12대 미션

자료: hightech-strategie.de

국가 차원의 미래 모빌리티 플랫폼(NPM : Die Nationale Plattform Zunkunft der Mobilitaet)

독일 정부는 기존의 국가 전기자동차플랫폼(NPE)*에 이은 후속 조치로 2018년 9월 18일 쇼이어(Andreas Scheuer) 독일연방디지털인프라부(BMVI) 장관의 주도 하에 연방내각에서 소집을 결정하고 2018년 9월 26일 공식 발족했다.

* 국가 차원의 전기자동차 개발계획(NPE: Nationaler Entwicklungsplan Elektromobilitaet)은 2009년 8월19일 독일 정부가 발족한 친환경 자동차 개발 및 보급을 위한 지원 정책이며, 기존의 NPE는 NPM과 통합되었다.

이 플랫폼의 추진 목표는 아래와 같으며, 모빌리티 영역에서 필요한 전략적 결정을 논의하고, 복잡하고 논란이 되는 주제에 대한 사실을 명확히 하며, 이를 토대로 정치, 산업, 지자체 및 사회에 구체적인 실행방안을 제안하는 것을 주요 과제로 삼고 있다.

· 온실가스 중립적이고 친환경적인 운송시스템을 위한 범 교통 분야 솔루션 개발

· 자동차 산업 경쟁력 보장 및 독일의 고용 입지 지원

· 효율적이고, 고품질이며, 유연하고, 경제적인 이동성 모빌리티 구현

이는 총 6개의 워킹그룹으로 구성되는데, ① 교통 분야에서의 기후 보호, ② 지속 가능한 모빌리티를 위한 대체 드라이브 및 연료, ③ 모빌리티 부문의 디지털화, ④ 모빌리티 및 생산 입지 확보, 배터리 셀 생산, 원자재 및 재활용, 교육 및 자격 확보, ⑤ 운송 및 에너지 네트워크 연결, 섹터 연결, ⑥ 표준화, 규격화, 인증 및 형식 승인 등으로 나뉜다.

이 외에도 독일 정부는 전기자동차 대중화를 위해 배터리 연구 개발 지원, 관련 자동차 부품 개발 지원, 자율주행 기술 개발 및 상용화 지원, 지능형 전력망 구축 지원, 전기자동차 구매 시 세제 지원 등을 주요 정책 분야로 선정하여 추진 중이다.

수소와 수소연료전지 국가혁신프로그램(NIP: Das Nationale Innovationsprogramm) II

독일 정부는 이 외에도 독일교통디지털인프라부(BMVI)의 주관 하에 수소와 수소연료전지 국가혁신 프로그램을 추진 중이다. 이는 독일 하이테크 전략의 일부로 국가 수소 및 연료전지기술협회(NOW: Nationale Organisation Wasserstoff- und Brennstoffzellentechnologie)가 실행에 옮기는 역할을 하고 있다. 이 기관은 2008년 2월 수소 및 연료전지 기술 관련 국제경쟁력 향상을 위해 설립되었다.

현재는 NIP I에 이어 2016~2026년까지II 단계 후속 프로그램이 시행 중이며 ‘지속가능한 모빌리티’ 지원에 중점을 두고 있다. NIP II의 지원 분야는 도로교통, 철도, 해상 및 항공운송, 특수 응용 분야에서의 수소 및 연료전지 기술이며, 지원 대상은 차량 기술 및 시스템과 재생에너지원을 활용한 수소연료전지 생산, 연료 포트폴리오로의 수소통합 프로젝트이다. 기업과 연구기관에 대해 지원 가능한 비용의 50%를 보조금으로 제공하며, 대학 또는 기관의 경우 지원 가능한 비용의 최대 100%, 대학 또는 대학 병원의 연구프로젝트는 지원 가능한 비용에 추가로 프로젝트 일시금 20%를 수령 가능하다.

규제

독일 자동차 산업을 둘러싼 규제는 대부분 EU 차원의 규제로 독일뿐만 아니라 EU 회원국 모두에 적용된다.

(EU CO2 규제) 2020년부터 EU 내 완성차 기업은 평균 판매대수를 기준으로 대당 연 평균 CO2 배출량의 최대 상한치 95g/km를 준수해야 한다. 2020년 배출량이 적은 신차의 95%의 평균 배출량을 기준으로 적용한 데 이어 2021년부터는 모든 신규 등록 차량에 적용하게 된다. 더 나아가 EU는 찬반 논쟁 끝에 승용차 CO2 배출량 감축 목표를 2021년 대비 2025년 15%, 2030년 37.5%로 합의했으며, 소형 상용차(차량 중량 3.5t 이하, 형식승인 N1으로 분류된 상용차)의 경우 2025년 15%, 2030년 31% 감축을 목표로 하고 있다.

(WLTP 신 연비테스트) 2017년 9.1일 EU는 신규 자동차 연비 통합 테스트 시스템(WLTP: Worldwide Harmonized Light-Duty Vehicles Test Procedure) 방식을 도입했다. 이는 우선적으로 신규 차량 모델 승인에 적용되었으나, 독일 완성차 기업의 디젤 배기가스 조작 스캔들에 따른 여파로 예정보다 이른 2018년 9.1일부터 모든 신차에 적용되었다. WLTP 방식의 차량인증에 따른 기업의 생산 둔화는 2018년 하반기 독일의 주요 경기 저해요인으로 지적되는 등 큰 파장을 불러 일으켰다.

(실 주행테스트(RDE) 시행) 신 RDE(Real-Driving-Emission) 테스트 방식이 기존과 다른 점은 도로 주행 시 배출되는 질소산화물을 가능한 한 실제 주행조건 하에서 측정하고 미세먼지에 확대 적용하기로 한 것이다. 이는 2017년 9월 1일 신규 차량 모델에 적용(배출가스 기준 Euro 6d-TEMP)된 데 이어, 2019년 9월 이래 모든 신규 등록 차량에 적용되고 있다. 이보다 기준을 한층 강화(질소산화물(NOx) 수치를 실험실 대비 2.1배 이내→1.5배 이내)한 Euro 6d는 2020년 1월 1일부터 신규 차량 모델에, 2021년 1월 1일부터 모든 신규 등록 차량에 의무적으로 적용되고 있다. EU 차원의 기후보호 목표와 더불어 향후 2025년 채택 예정인 Euro 7에도 관심이 주목되고 있다. 이는 신차 배출가스에서 발생되는 NOx(질소산화물)의 양을 30mg/km로 감축하고, 2025년까지 10mg/km까지 줄이는 것을 목표로 한다. 일산화탄소 역시 기존의 1000g의 절반인 500g까지, 차후 더 나아가 100g까지 감축하는 등의 목표가 포함될 것으로 알려져 있으며, EU는 2021년 말 경 관련 초안을 발표할 계획이다. 이는 차후 국내 완성차 수출에도 진입 장벽으로 작용할 것이므로 중장기적으로 유럽 시장 진입을 위한 친환경차로의 대대적인 전환은 불가피할 것으로 예상된다.

최신 기술 동향

독일 주요 완성차 기업은 다각도의 여러 솔루션을 고려해 장기적으로 신기술 개발에 박차를 가하고 있다. CO2 배출 감축을 위한 전기자동차를 중심으로 한 친환경차 생산에 역량을 집중하고 있으며, 이 외에도 자율주행차, 리튬이온 배터리 개발, 수소연료전지 기술, 경량화, 유해가스 배출이 적은 새로운 합성 연료(E-Fuels 등) 개발 등 기업별로 핵심 역량을 개발 중이다.

2021년 총 50개 이상의 전기차 모델 출시 예정

2020년은 전기차의 해라고 할 수 있을 정도로 코로나19 위기와 더불어 독일 전기차 시장은 급성장 국면을 맞았다. 업계의 신기술 정착 노력과 코로나19에 따른 경기 부양을 위한 정부의 지원에 힘 입어 2020년 독일 전기차 시장은 자동차 시장이 -19%의 감소세를 기록했음에도 불구하고 19만4163대가 판매되며 전년 대비 206.8%의 증가율을 기록했다.

자동차 전문 매거진 Auto, motor, sport에 따르면, 2021년에는 160개 이상의 신규 모델이 시장에 출시될 예정인데, 이 중 순수 전기차 및 하이브리드 모델이 50개 이상으로 압도적인 우위를 차지하고 있다고 한다. 다임러(Daimler)의 승용차 자회사인 메르체데스-벤츠(Mercedes-Benz)는 2025년까지 10개 이상의 순수전기차 모델 출시할 예정이며, 다임러는 2030년까지 총 판매 차량의 절반을 하이브리드를 포함한 순수전기차를 판매하고자 하는 목표를 추진 중이다. 폴크스바겐(VW)은 향후 2025년까지 총 70개의 전기차 모델과 함께 총 150만 대의 전기차를 공급하고자 한다. 이는 기존의 총 100만 대 판매 목표를 상향 조정한 것으로 동사는 2030년 전기자동차의 비중을 40%까지 달성할 수 있을 것으로 낙관하고 있다. 또한 동사는 2040년 이후 모든 내연기관차 생산을 중단할 예정이라고 발표하면서 전기차 개발에 올인하고 있다.

BMW 역시 2013년 전기차 모델 i3을 출시한 이래 2019년 6월 이래 전기자동차 전략을 강화하고 있다. 동사는 향후 5년 내 전체 생산차량의 전동화 목표 하 전기차 개발에 총력을 기울일 예정이라고 밝히고, 이를 통해 계획보다 이른 2023년 25개의 전기자동차(이 중 절반이 순수전기차)를 공급할 예정이다. 이 외, 아우디(Audi) 역시 2025년까지 총 30개 전기차(이 중 순수전기차 20개) 모델을 출시할 계획이다. 대부분의 글로벌 완성차 기업은 현재 전기차 모델 개발에 역량을 집중하고 있으며, 2021년에도 다양한 모델이 출시될 것으로 기대된다.

2021년 출시 예정인 신규 전기차 모델(VW ID4, Mercedes EQA, Audi Q4 e-tron, BMW i4)

자료: ADAC(일반독일자동차클럽)

자율주행차, 아직은 시범 단계이나 1~3년 가시적 성과 기대

자율주행 기술 개발과 관련해 독일 자동차 업계는 2025년까지 레벨 4, 2030년 이후 레벨 5 등 단계별 주요 기술을 도입할 계획으로 현재 각 기업별로 개발에 한창이다. 다임러는 2014년 미래형 무인 주행 트럭 ‘Future Truck 2025’과 2015년 미래형 콘셉트카 ‘F 015’의 첫 선을 보인 바 있으며, F105에서 채택한 일부 기술을 현실화한 무인자동차 출시 계획을 추진 중이다. 동사는 2019년 7월 이래 BMW와 자율주행 기술 공동 개발을 위한 협업 사업 펼쳐 나가고 있으며, 운전어시스턴트시스템과 고속도로에서의 자율주행기술, 자율 주차 기술 분야 공동 기술 개발 등을 통해 2024년 개인고객용 승용차에 장착한다는 목표를 추진하고 있다.

BMW는 2018년 차세대 콘셉트카 ‘iNEXT’를 선 보인 이래 자율주행 분야 선도 입지 확보를 위해 차량 제어 분야 강자인 인텔(Intel)과 협력 하에 센서, 인포테인먼트, 인터페이스 분야 연구에 집중하고 있다. 레벨3의 iNEXT 모델은2021년 출시 예정이었으나, 2020년 10월 동사는 어시스턴트 기능을 사용하기에는 아직은 시기 상조라는 판단 하에 레벨 2의 자율 주행차를 선보이는 것으로 선회했다. 동 모델은 2021년 11월 출시 예정이다.

VW는 2019년 1월 포드(Ford)와 자율주행 기술 개발을 위한 파트너십을 체결했으며, 2019년 4.3일 함부르크市에서 최초로 자율주행차 테스트를 실시한 데 이어 2025년경 자율주행차 출시가 가능할 것으로 전망하고 있다. 자율주행차의 기술 도입은 기술 안전성 외에도 법적 규정 마련 등에 따라 좌우될 전망이다. 아우디는 지난 2020년 4월 공공 도로 교통에서 자율주행 기능 사용에 대한 법적 근거가 마련되지 않은 관계로 레벨 3 자율주행차 A8의 기술개발을 중단한 바 있다. BMW 역시 완전 자율주행차 개발과 관련해 기능이 절대적으로 안전하고, 법적 전제조건이 마련된 경우에만 출시할 예정이라고 전했다.

* 2021년 2월 10일 독일 내각은 세계 최초로 자율주행 4단계를 위한 법적 프레임의 토대가 될 법 초안을 상정하며 큰 주목을 끌었다. 향후 2022년 자율주행 자동차 상용화를 목표로 한 독일의 행보에 귀추가 주목된다.

다임러의 ‘F 015’ 무인자동차와 ‘Future Truck 2025’ 및 BMW의 ‘iNEXT’

자료: 다임러 및 BMW

주요 이슈

코로나19 위기를 틈탄 자구책 활발

코로나19 확산에 따른 경기부진과 디지털화에 따른 비용 상승에 따른 영향이 업계에 전이되며 독일 자동차 시장 판매 감소세가 지속되고 있다. Ernst & Young 컨설팅의 자동차 전문가 푸쓰(Peter Fuß)는 2020년 하반기 자동차 판매 회복세에도 불구하고 적어도 2022년까지는 코로나19 위기 이전의 수준으로 돌아갈 것으로 기대하지 않으며, 2021년에서야 공장 폐쇄와 일자리 상실 등 시장 내 부정적 영향이 가시화될 것으로 전망한 바 있다. 이에 따라 새로운 판매모델로 위기를 돌파하고자 하는 기업이 증가하고 있으며, 코로나19 위기에 따른 수요 급감 및 내연기관 기술로부터의 전환 등을 이유로 주요 자동차 및 자동차부품 기업의 절감 정책도 강화되고 있는 추세이다. 특히 정부 차원의 경기부양책*에 힘입어 전기차를 주축으로 한 시장 재편이 가속화될 것으로 예상된다.

* 독일 정부는 코로나19 경기부양책의 일환으로 2020년 6.4일 이후 완성차 기업과 공동 분담으로 지원하는 친환경차 구매보조금을 확대 개편해 최대 9,000 유로까지 지원하고 2020년 11월 이를 2025년까지 연장하기로 했다.

美 대선 후 트럼프發 무역분쟁 향방에 관심 주목

2020년 11월 3일 미 대선 이래 바이든의 시대가 개막되었으나, 기존에 트럼프가 내세운 ‘America First’를 중심으로 한 보호무역주의 기조는 유지될 것으로 전망된다. 미·EU 무역분쟁은 쌍방간 관세 부과 및 부과 위협 등에 따른 보복 악순환 속에 미·EU 관계 경색 및 무역 긴장이 2020년 중반까지 지속돼 왔으나 지난 8.22일 미·EU가 일부 관세 완화에 동의하며 완화 조짐을 나타내고 있다. EU 통상교섭자 호건(Phil Hogan)과 美 무역대표 라이타이저(Robert Lighthizer)는 이는 “양측 관계 개선의 일환이자 추가 합의로 이어지는 프로세스의 시작”이라고 설명한 바 있다.

한편, 장기전으로 이어지고 있는 미·중 무역분쟁의 경우 바이든 정부 하에 어떠한 양상으로 전개될 지 주목되고 있는데, 전문가들의 견해에 따르면, 바이든 행정부가 중국을 압박하며 미·중 갈등은 여전히 글로벌 통상 질서의 변수를 유지할 것으로 예상된다. 바이든 대통령은 지난 2021년 1월 25일 미국산 조달 확대를 위한 행정명령 서명을 통해 ‘바이 아메리칸’ 정책을 강화하고자 하는 입장을 공식화했다. 이로써 양국 무역분쟁의 여지는 남아 있으며, 이는 차후 글로벌 경기둔화에 따른 수출 오더 감소 등으로 독일 산업 경기에도 부정적인 요인으로 작용할 전망이다.

차세대 핵심부품 시장 선점을 위한 배터리 생산에 박차

코로나19 위기에도 전기차 시장의 가파른 성장은 핵심 부품인 배터리 수요를 부추기고 있다. 독일 완성차 기업은 전기차 시대를 맞아 핵심 부품인 배터리 셀 공급량을 조기 확보하기 위해 안간힘을 쓰고 있으며, 기업 간의 합종연횡 행보도 크게 확대되고 있다.

다임러는 2030년까지 배터리 셀 구매에 총 200억 유로 지출할 예정이라고 밝힌 데 이어 작센주 카멘츠(Kamenz) 배터리 공장을 필두로 총 7개의 배터리 공장 신설할 예정이다. VW는 유럽 내 전기자동차용 배터리 셀 생산을 위해 스웨덴의 배터리 제조사 노스볼트(Northvolt)를 필두로 7개 EU 회원국의 파트너사와 ‘유럽 배터리 연합(European Battery Union)’이라는 컨소시엄을 결성해 배터리셀 공급에 만전을 기하고 있다. 아울러 2021년 3월 VW는 전기차용 배터리를 자체 생산을 위해 2030년까지 40GWh 규모의 배터리 공장 6개를 건설한다는 계획을 발표하는 등 적극적인 행보를 보이고 있다. BMW는 현재 독일 에어푸르트(Erfurt)에 건설 중인 CATL 공장으로부터 약 15억 유로 규모의 배터리 셀을 공급받아 iNEXT 모델에 사용할 예정이며, 특히 도요타와 기술 제휴를 통해 2025년 대량 생산을 목표로 전고체 배터리를 개발 중이다.

2019년 12월 EU는 배터리 기술 개발 지원 프로젝트에 총 32억 유로를 지원할 예정이라고 발표한 바 있는데, 이와 더불어 EU 내 배터리 원자재 및 혁신 소재 개발을 위시해 재활용에 이르는 전체 밸류 체인에 걸친 협업도 활기를 띠고 있다. EU는 더 나아가 2020년 12월 보다 친환경적이고 높은 내구성을 갖춘 배터리 생산을 위해 필수 요구사항을 제안하며, 보다 혁신적이고 지속 가능한 배터리 생산 능력 증대에 힘쓰고 있다. 이는 향후 2022년 1.1일 신 EU 배터리법을 통해 시행될 예정이다. (KOTRA 보고서 독일, 전기차 시대 배터리 패권 경쟁 참조)

차량용 반도체 공급 부족 장기화 우려

2020년 이래 코로나 팬데믹이 장기화됨에 따라 컴퓨터를 비롯한 IT 및 가전 제품의 수요가 크게 증가하고, 차세대 5G 통신망 구축과 전기자동차를 위시한 미래형 자동차 보급이 확대되며 전 세계적으로 차량용 반도체 및 전장부품 공급에 큰 차질을 빚고 있다. 이러한 반도체 수급난이 장기화될 가능성도 배제할 수 없는 상황에서 독일 완성차 기업의 생산 역시 큰 타격을 입고 있다. 2021년 3월 VW 그룹은 이로 인한 공급 차질 물량이 최소 10만 대에 이를 것으로 추산한 바 있으며, 5월 초 다임러 역시 이 문제로 몇몇 공장 내 단축 근무를 시행한 데 이어 추가 조치로 시행 예정이라고 밝혔다. 또한 애초 직접적으로 차질이 없는 것으로 밝힌 바 있는 BMW 역시 4월 말 부분적으로 생산을 중단하며 수급난이 확대되고 있는 추세이다.

차량용 반도체 및 전자부품의 글로벌 수급이 전 세계 자동차 산업계에 또 하나의 ‘핫 이슈’로 부상한 가운데, 현 사태를 계기로 EU 역내에서도 전기차 핵심 부품인 배터리와 유사하게 반도체 산업의 아시아 및 미국에 대한 의존도를 줄이고 자체 생태계를 구축해 나가고자 하는 노력이 보다 가시화될 것으로 전망된다. 4.29일EU 관계자를 인용한 독일 언론에 따르면, EU는 반도체 현지 생산 확충을 위한 협력 이니셔티브를 구축고자 하는 계획을 추진 중인 것으로 알려졌다.

주요 기업 현황

독일의 대표적인 완성차 기업은 폴크스바겐(Volkswagen), 아우디(Audi), BMW, 다임러(Daimler), 메르체데스 벤츠(Mercedes Benz, 다임러의 자회사), 포르쉐(Porsche) 등이다. 주요 자동차 부품 기업으로는 보쉬(Bosch), 콘티넨탈(Continental), ZF 프리드리히스하펜(ZF Friedrichshafen), 말레(Mahle) 등이 있는데, 이들 모두 글로벌 20대 자동차부품 기업에 속한다.

(전기자동차 개발 및 생산에 집중 투자) 독일 주요 완성차 기업은 상기 전기차 관련 기술 동향에서 소개한 바 있듯이, 현재 모두 전기차 모델 개발에 총력을 기울고 있다. 향후 2020년 11.13일 폴크스바겐은 코로나19에도 불구하고 2025년까지 향후 5년간 약 1,500억 유로의 투자 계획을 발표하고, 이 중 절반을 미래 E-모빌리티와 디지털화에 소요할 예정이라고 밝혔다. 다임러는 전기차 개발에 2022년까지 100억 유로를 투자할 예정이고, 다임러의 승용차 자회사인 Mercedes-Benz는 2025년까지 매출액의 25%를 전기차로 달성한다는 목표를 발표했다. 동사는 현재 E-클래스와 C 클래스 등 중형급 전기자동차 개발을 위한 프로젝트를 수행 중이다. BMW는 2025년까지 70억 유로를 투자하여 25개 모델을 개발할 계획을 추진하고 있다. 포르쉐 역시 2022년까지 60억 유로를 투자해 100km 주행 충전을 4분 만에 완료하는 기술을 개발 중이며, 2025년 매출액의 50%를 전기차로 달성하고자 한다. 독일 켐니츠 자동차연구소(CATI )의 전망에 따르면, 2022년까지 독일 내 연 전기자동차 생산은 2019년 대비 약 3배 증가한 60만 대, 2025년까지는 110만대로 증가할 전망이다.

한편, 한델스블라트가 자동차경영연구소(CAM) 보고서를 인용해 발표한 바에 따르면, 항속거리, 연비, 충전기능, 부문별 분석 및 기타 등의 5개 카테고리를 기준으로 전기자동차 분야에서 가장 혁신성이 높은 기업은 전년과 동일하게 테슬라로 선정됐다. 이를 이어 VW, BYD, 현대, 르노가 선도기업으로 2~5위를 차지하고 있으며, 독일 프리미엄급 완성차 기업인 다임러와 BMW는 중위권에 랭크돼 있다.

독일 시장 내 주요 완성차 기업의 전기자동차 생산관련 혁신성 평가

(단위: p)

자료: Handelsblatt/ CAM Electromobility Report 2020/21

(수소연료 전지차) 현재 수소차 시장은 도요타, 현대가 선도하고 있으며, 일부 기업을 제외하고는 독일완성차기업은 수소차 개발 및 양산에 적극적인 행보를 보이지 않고 있다. 다임러는 독일 완성차 기업 중 유일하게 2018년 10월말 리스용 수소차 모델 GLC F- Cell을 출시했으나, 제조 비용이 너무 높고 수익성이 좋지 않다고 판단해 개발을 중단한 상황이다. 한편 아우디는 수소연료전지차 개발에 투자를 지속하고 있으며, 애초 출시 예정이었던 2021년 보다 늦은 2022년 또는 2023년 최초의 수소연료전지차 ‘h-tron’을 출시할 예정이다. 단, 동 모델은 리스만 가능하다. 오펠(Opel)은 지난 20여 년간 수소연료전지차를 개발해 온 선도기업 중 하나이나 기업 자체 구조 조정을 통한 문제로 기술 개발이 진전을 보지 못했다. 그러나 2020년 10월 30일 로쉘러 대표는 2021년 수소연료전지차 테스트 계획을 발표하며, 자피라(Zafira) 모델의 패밀리 밴(Van)에 연료전지 장착할 예정이라고 밝힌 데 이어 2021년 5.4일최초의 수소차 모델 비바로(Vivaro)를 2021년말 출시할 계획이라고 밝혀 관심을 불러 일으키고 있다.

아우디의 수소연료전지차 ‘h-tron’와 오펠의 ‘Vivaro’

자료: Audi, Opel

한편, 부품업계 내에서의 기술 개발은 보다 활기를 띠고 있다. 세계 최강의 자동차부품기업인 보쉬는 잠재력이 큰 수소연료전지 기술 개발에 동참해 2021년 연료전지 시스템 양산체제를 구축한다는 목표를 추진하고 있다. 특히 장거리형 중형트럭에서는 수소연료전지가 전기자동차보다 잠재력이 크다고 판단해 美 스타트업 ‘니콜라 모터(Nikola Motor)’와 부품 개발을 위한 협업도 진행 중이다. 이 외에도 에를링클링어(ElringKlinger)가 저온 수소연료전지(PEMFC: Proton-exchange Membrane Fuel Cell), 말레(Mahle)가 수소연료전지의 공기 및 온도 관리 부품 및 진단과 관리 부품, 콘티넨탈이 차세대 연료전지 및 연료전지 시스템 개발 등의 개발에 힘쓰고 있다.

나. 산업의 수급 현황

(매출) 독일 자동차산업은 크게 완성차(OEM) 산업과 자동차 부품산업으로 양분되는 데, 2020년(잠정발표) 기준 독일 완성차 산업의 총매출은 2,964억 유로로 전년 대비 13.8% 감소했고, 자동차부품 산업 역시 707억 유로로 전년 대비 11.7% 감소했다. 2020년 독일 자동차 산업의 총매출은 총 3,782억 유로로 전년 대비 13.3% 감소했고, 총 내수 및 해외 매출이 각각 전년 대비 11.8%, 14.1% 감소했다. 전반적으로 코로나19 영향 하에 자동차 산업 경기 및 수요 부진에 따른 감소세가 두드러졌다.

(총 설비투자) 2020년 독일 자동차 산업의 설비투자액은 166억 유로로 전년 대비 6.4% 증가한 것으로 집계되었다.

* 2019년도 총 설비투자액은 177억 유로 → 156억 유로로 조정 발표되었다.

(생산) 독일 내 자동차 생산은 감소하고 있는 반면, 2020년을 차치하면, 해외 생산은 증가 추세가 지속되고 있으며, 해외 생산이 국내 생산의 두 배 이상을 상회한다. 2020년 독일의 국내 자동차 생산대수는 352만 대로 전년 대비 24.6%에 이르는 높은 감소세를 나타냈으며, 해외 자동차 생산대수 역시 981만 대로 전년 대비 13.8% 감소하며 기존의 증가세가 꺾였다.

(수출) 2020년 독일 승용차 수출은 총 265만 대로 전년 대비 24.1% 감소하며, 예년 대비 감소폭이 두드러졌다.

독일 자동차 산업 현황

(단위: 대. 유로, %)

구분

2018

2019

2020

전년대비 증감률

설비투자액(백만 유로)

16,835

15,600

16,600

6.4

생산(대)*

국내

5,120,409

4,663,749

3,515,488

-24.6

해외

11,235,423

11,379,606

9,810,848

-13.8

합계

16,355,832

16,043,355

13,326,336

-16.9

매출(백만 유로)**

426,212

436,156

378,173

-13.3

수출(대)*

3,992,724

3,487,321

2,646,644

-24.1

* 생산은 승용차 기준, 상용차는 미 포함, 2018년 이후 수출 통계 수치는 상용차를 제외한 승용차 기준으로 전년 대비 증감율을 도출함.

** 매출은 부가가치세 미포함 금액이며, 세부 통계상 완성차, 자동차부품, 트레일러 분야 매출을 합산한 수치임.

자료: 독일자동차산업협회(VDA)

부문별 독일 자동차 산업 매출 규모

(단위: 백만 유로, %)

구분

2018

2019

2020

증감률

완성차

국내

95,545

100,629

88,901

-11.7

해외

236,531

243,320

207,517

-14.7

소계(a)

332,076

343,949

296,418

-13.8

자동차부품

국내

47,746

46,320

40,431

-12.7

해외

33,643

33,725

30,286

-10.2

소계(b)

81,389

80,046

70,717

-11.7

트레일러

국내

6,308

6,475

6,061

-6.4

해외

6,439

5,685

4,977

-12.5

소계(c)

12,747

12,161

11,038

-9.2

합계(a+b+c)

국내

149,600

153,425

135,394

-11.8

해외

276,612

282,731

242,779

-14.1

총계

426,212

436,156

378,173

-13.3

자료: 독일자동차산업협회(VDA), 동 수치는 독일연방통계청(독일 산업 개관 내)이 발표한 수치와는 소폭의 편차 있음

(자동차 수출 동향) HS 코드 8703 기준 2020년 독일 자동차 수출은 총 1254억 달러로 전년 대비 14.62% 감소했다. 수출 상위 국가는 중국, 미국, 영국, 프랑스, 이탈리아 등의 순이며, 한국도 6대 수출 국가이다. 10대 수출 국가로의 수출이 전반적으로 감소세를 띠고 있는 가운데 대 한국 수출만이 22.13% 증가하는 실적을 나타났다. 대 네덜란드 수출도 소폭이긴 하나 0.15% 증가하며, 기존의 벨기에를 제치고 9위로 부상했다.

독일의 주요 10대 자동차 수출국

(단위: 백만 달러, %)

순위

국가명

2018

2019

2020

규모

규모

규모

증감률

총계

160,226

146,816

125,350

-14.6

1

중국

17,932

17,355

17,270

-0.4

2

미국

24,091

22,218

16,401

-26.1

3

영국

19,966

18,426

13,027

-29.3

4

프랑스

10,851

10,130

8,146

-19.5

5

이탈리아

9,261

8,428

6,760

-19.8

6

한국

6,292

5,476

6,687

22.1

7

벨기에

5,614

5,373

5,086

-5.3

8

일본

6,384

5,603

4,055

-27.6

9

네덜란드

3,696

3,820

3,825

0.1

10

스위스

4,240

4,062

3,786

-6.8

*주: HS 코드 8703(주로 사람을 수송할 수 있도록 설계된 승용자동차와 그 밖의 차량) 기준임.

자료: GTA

(자동차부품 수출) 2020년 HS 코드 8708 기준 독일의 자동차부품 수출은 총 545억 달러로 전년 대비 12.58% 감소했으며, 지난 3년간 지속 감소세를 나타내고 있다. 수출 상위 국가는 전년과 변동 없이 중국, 미국, 체코, 폴란드, 영국, 헝가리 등의 순이며, 한국은 24위를 기록했다. 수출 1위국인 중국을 제외한 모든 10대 수출국으로의 수출이 감소한 가운데, 특히 스페인과 영국으로의 수출이 예년과 유사하게 보다 감소폭이 큰 것으로 나타났다. 대 한국 수출은 총 5억1100만 달러를 기록하며, 7.87% 감소했다.

독일의 주요 10대 자동차부품 수출국

(단위: 백만 달러, %)

순위

국가명

2018

2019

2020

규모

규모

규모

증감률

총계

67,733

62,332

54,490

-12.5

1

중국

10,575

92,855

10,490

12.9

2

미국

5,949

5,406

4,768

-11.8

3

체코

3,965

3,778

3,045

-19.4

4

폴란드

3,842

3,620

3,006

-16.9

5

영국

4,188

3,606

2,804

-22.2

6

헝가리

2,419

2,559

2,519

-1.5

7

슬로바키아

2,728

2,608

2,515

-3.5

8

프랑스

3,437

3,215

2,504

-22.1

9

멕시코

2,024

2,356

2,001

-15.0

10

스페인

2,951

2,690

1,924

-28.4

24

한국

583

555

511

-7.8

*주: HS 코드 8708(부분품과 부속품(제8701호부터 제8705호까지의 차량용으로 한정)) 기준임.

자료: GTA

(자동차 수입) 2020년 독일의 자동차 수입 규모는 총 655억 달러로 전년 대비 9.21% 감소했다. 수입 상위 국가는 스페인, 미국, 체코, 벨기에, 슬로바키아 등의 등이며, 한국은 독일의 14대 수입국으로 지속 상승세를 유지하고 있다. 전반적으로 전기자동차를 중심으로 글로벌 자동차 산업 밸류 체인에도 변화가 있는 가운데 대 미국, 대 헝가리 수입이 3년 연속 상승세를 나타낸 반면, 수입 1위인 스페인을 위시해 벨기에, 슬로바키아, 프랑스, 멕시코로부터의 수입이 감소세를 보였다. 특히 남아프리카공화국으로부터의 수입 43.18%의 높은 감소율을 기록하며 남아프리카공화국 순위가 전년도 7위에서 10위로 하락했다. 대한국 수입은 총 14억3900만 달러 규모로 전 세계적인 교역 부진에도 4.06%의 증가세를 기록했으며, 지난 3년간 각 한 계단씩 상승해 14위를 기록했다.

독일의 주요 10대 자동차 수입국

(단위: 백만 달러, %)

순위

국가명

2018

2019

2020

규모

규모

규모

증감률

총계

64,616

72,144

65,501

-9.2

1

스페인

8,728

9,558

8,482

-11.2

2

미국

4,990

5,840

6,175

5.7

3

체코

5,753

5,807

5,925

2.0

4

벨기에

5,489

6,444

5,726

-11.1

5

슬로바키아

5,214

6,674

5,455

-18.2

6

헝가리

2,918

3,869

4,349

12.4

7

프랑스

4,549

4,674

4,316

-7.6

8

멕시코

3,510

4,160

3,907

-6.0

9

이탈리아

2,663

2,627

3,016

14.8

10

남아프리카공화국

3,357

4,529

2,573

-43.1

14

한국

1,166

1,383

1,439

4.0

*주: HS 코드 8703(주로 사람을 수송할 수 있도록 설계된 승용자동차와 그 밖의 차량) 기준임.

자료: GTA

(자동차부품 수입) 2020년 독일의 HS 코드 8708 기준 자동차부품 수입 규모는 총 329억 달러로 전년 대비 16.99% 감소했다. 수입 상위 국가는 체코, 폴란드, 프랑스, 오스트리아, 루마니아 등의 순으로 나타났다. 2020년 초 코로나 팬데믹 발발에 따른 중국의 부품난에 따른 수급 차질을 비롯해 독일 정부 차원의 록다운 조치 및 수요 둔화에 따른 영향 하에 10대 수입국으로부터의 수입이 모두 감소세를 기록했다. 슬로바키아와 중국을 제외한 모든 10위 국가로부터의 수입이 두 자리수의 감소세를 나타냈으며, 특히 지난 3년간 대 루마니아 수입이 지속적으로 감소세를 나타내며, 오스트리아가 루마니아를 제치고 수입 4위에 올랐다. 대한국 수입은 3억4000만 달러 규모로 전년의 호조세 이후 16.24% 감소했으나, 지난 3년간 21위 → 20위 → 18위로 부상하며, 순위 면에서는 지속 상승세를 나타내고 있다.

독일의 주요 10대 자동차부품 수입국

(단위: 백만 달러, %)

순위

국가명

2018

2019

2020

규모

규모

규모

증감률

총계

43,869

39,688

32,945

-16.9

1

체코

5,898

5,538

4,443

-19.7

2

폴란드

5,311

4,744

3,927

-17.2

3

프랑스

4,203

3,737

2,860

-23.4

4

오스트리아

3,244

2,902

2,424

-16.4

5

루마니아

3,557

3,245

2,418

-25.4

6

헝가리

2,806

2,766

2,395

-13.4

7

이탈리아

3,073

2,685

2,237

-16.6

8

슬로바키아

2,383

2,127

1,966

-7.5

9

스페인

1,985

1,720

1,406

-18.2

10

중국

13,463

1,211

1,133

-6.4

18

한국

375

406

340

-16.2

*주: HS 코드 8708(부분품과 부속품(제8701호부터 제8705호까지의 차량용으로 한정)) 기준임.

자료: GTA

다. 진출 전략

SWOT 분석

Strength

Weakness

∙ 국제적인 제조업 위상

∙ 세계 최강의 자동차산업 기업(Daimler, BMW, VW, Porsche, Audi 등) 보유

∙ 자동차 수출 강국(독일 생산 자동차의 75% 수출)

∙ 전기차, 경량화, 자율주행차 등 미래 신기술 개발 선도

∙ 글로벌 및 EU 기업 간 신기술 협업에 따른 시너지 효과 창출

∙ 일부 기업에 한정된 국제 경쟁력

∙ 높은 자국 생산 비용

∙ 해외 기술 및 부품에 대한 높은 의존성

∙ 전기자동차 시대 핵심 부품(배터리) 공급 기반 구축 미흡

Opportunities

Threats

∙ 높은 R&D 투자 비중(전 세계 자동차 분야 R&D 투자의 1/3, 독일 경제의 R&D 투자의 38% 차지)

∙ 다수의 글로벌 다자간 무역협정

∙ 정부의 신 성장 동력 지원(인더스트리 4.0, IoT, 디지털화)

∙ 코로나19 위기 극복을 위한 전기차 구매지원

∙ 전기차 핵심 부품인 배터리 자체 생산 투자 확충

∙ 경기불안 요인(코로나19, 브렉시트 여파, 미∙EU 및 미∙중 무역분쟁)

∙ 자동차업계 내 시장 재편 확산

∙ 산업 생산기지의 해외 이전

∙ EU 차원의 규제 강화(CO2 배출, RDE, WLTP 등)

∙ 디젤 스캔들 이후 리콜 및 벌금 부과에 따른 후속 영향

∙ 차량용 반도체 공급 부족난

주: 현지 산업 관점으로 작성(우리나라 관점이 아님)

유망분야

2020년 전 세계를 강타한 코로나19 위기로 산업, 소비, 수출 등 경제 전반에 걸친 타격이 큰 상황에서도 전기차를 필두로 한 친환경 자동차의 시장 잠재력은 매우 크다. 특히 한국 기업은 전기차의 핵심부품인 배터리 분야에서 일본, 중국과 함께 시장을 선도하고 있고, 앞으로도 배터리 소재인 양극재, 음극재, 분리막, 전해액 등을 비롯해 배터리 신소재 개발이나 장비 생산, 경량화 배터리 패키징 기술 등의 분야에서 선도적인 입지를 유지할 수 있을 것으로 기대된다.

이와 더불어, 연료 탱크, 충전센서 및 충전인프라 제품, 케이블, 인버터/컨버터, 전기차용 공조부품 등도 편승효과를 누리며 유망 품목으로 수출 상승이 기대되며, 연비절감 가능한 알루미늄 합금소재, 철강(스마트 코팅 제품 포함), 카본 파이프, 나노카본 부품, 프리미엄 케톤소재, 황산코발트(2차전지용 소재) 등 고급 신소재와 경량화 소재 역시 성장이 기대되는 분야이다.

지속적인 개발이 이뤄지고 있는 무인 자율주행차와 관련해서도 센서, 무인 차량용 자동 운전시스템, 차량보조 콘셉트, 안전모니터링 시스템, 차세대 지능형 카메라 시스템, 차량 간 커뮤니케이션 시스템 및 차량과 도로 인프라 사이의 정보 교환시스템 관련 솔루션, 고효율 마이크로 콘트롤러, 첨단 모바일 부품 등이 유망할 것으로 예상된다. 특히 고효율, 스마트형 제품을 중심으로 중장기 유망시장 적극 공략할 필요가 있다.

이 외에도 기존 부품이나 애프터마켓 시장을 겨냥한 소결금속 부품, 구동계 기어부품, 전장파트(전력계 변환 제어장치)를 위시한 기존 밸류체인에 따른 실수요 부품시장과 애프터마켓 시장 역시 꾸준한 수요 증가가 예상된다.

(유의사항) 독일 시장 진출을 위해 기본적으로 필요한 인증은 ISO 9001, ISO 14001, TS 16949 등이다. 이 외에도 중요한 기준이 납품 레퍼런스인데, 독일 자동차 관련 기업은 국내 완성차 업체 기업이나, 외국 유명 완성차 또는 Tier 1 업체에 공급한 경험이 있는 업체에 대한 선호도가 높다. 또한 국내 및 해외 프로젝트 참가 등을 통한 레퍼런스 확보가 시장 진출에 유리하게 작용하며, 완성차 업체 자체 실사평가에서 기준점수 이상(공급 업체로 선정된 이후 공장 실사)을 획득한 업체가 시장 진입에 유리한 편이다.

(기업을 위한 제언) 코로나19 위기와 더불어 정부 차원의 친환경 구매보조금 지원 강화로 전기자동차를 중심으로 자동차 시장이 급변하고 있고 기업 생태계 변화 속도도 한층 더 빨라지고 있다. 아직까지는 한국 몇몇 대기업이 전기차의 핵심 부품인 배터리를 중심으로 부품 시장을 주도하고 있으나, 기타 친환경차 관련 기술 경쟁력 확보가 향후 관련 기업의 생존 문제로 대두됨에 따라 미래 수출 먹거리를 확보하기 위한 주도권 경쟁은 지속될 전망이다. 이러한 시대적 흐름에 편승하여 경량화 소재나 자율주행 또는 친환경 자동차 기술 부품의 국산화를 통해 시장 판로 확대에 힘써야 할 것이며, 차세대 자율 주행기술이나 수소차 상용화 기술 등으로 시장을 선도할 수 있는 탄탄한 기반을 마련해 나가야 할 것이다. 2020년 코로나 팬데믹 발발 이래 기존의 오프라인 전시회가 온라인화 되면서 디지털 마케팅이 크게 활성화될 전망이므로, 이에 대한 기업 차원의 대비도 갖춰 나가야 할 것이다.

전시회명

개최 장소

웹사이트

개최기간

IAA 2021

뮌헨(최초, 프랑크푸르트에서 이전)

2021.9.7~12.

IZB 2021

볼프스부르크

2021.10.5~7.

Automechanika 2022

프랑크푸르트

automechanika.messefrankfurt.com

2022.4.4~10.

* 올해 개최 예정인 주요 전시회는 일정이 일부 공식화돼 있으나, 코로나19 장기화로 실제 개최 여부는 미정

자료: 독일연방통계청, 독일경제에너지부(BMWi), 독일자동차산업협회(VDA), 독일연방교통·디지털인프라부(BMVI), hightech-strategie.de, Global Trade Atlas, Automobilwoche, 국가 차원의 전기자동차 개발계획(NPE) 및 수소와 수소연료전지 국가혁신프로그램(NIP) 사이트, auto-motor-sport, Autozeitung, ADAC(일반독일자동차클럽), Handelsblatt 및 주요 일간지 CAM Electromobility Report 2020/21, 주요 기업 홈페이지, 각 전시회 사이트 및 KOTRA 자체정보 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (독일 자동차 산업 정보)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

2021년 중국 2차전지 산업 동향

중국 2022-01-17

-

2

2021년 중국 의료산업 동향

중국 2022-01-17

-

3

2021년 중국 신에너지차 산업 동향

중국 2022-01-17

-

4

중국 스마트 커넥티드카(ICV) 산업 동향

중국 2022-01-14

-

5

2021년 미국 사이버 보안 산업

미국 2022-01-04

-

6

2021년 중국 정보통신(ICT) 산업 동향

중국 2022-01-11

-

1

2024 독일 항공 우주 산업 정보

독일 2024-07-14

-

2

2021 독일 수소산업 정보

독일 2021-12-31

-

3

2021 독일 항공산업 정보

독일 2021-12-31

-

4

2021년 독일 해운산업 시장 동향 및 현황 정보

독일 2021-12-27

-

5

독일 사이버 보안 산업

독일 2021-07-09

-

6

독일 생활소비재_화장품 산업 정보

독일 2021-05-10

- 이전글

- 다음글