-

미국 헤어케어 제품 시장 동향

- 상품DB

- 미국

- 뉴욕무역관 김동그라미

- 2022-06-10

- 출처 : KOTRA

-

2021년 미국 헤어케어 제품의 시장 155억 달러 규모

코로나19 락다운 조치 이후 경제재개로 살롱의 전문가용 제품을 중심으로 시장 확대

상품명 및 HS Code

헤어케어 제품의 HS Code는 3305.90이다. (3305.90에는 샴푸, 파마용 제품, 모발 고정제품은 포함되지 않으나 이번 해외시장뉴스에는 미국의 전반적인 헤어케어 제품 시장에 대해 다룬다)

시장규모 및 동향

유로모니터에 따르면 2021년 미국 헤어케어 제품 시장규모는 155억 달러로 전년대비 7.7% 성장했다. 지난해 코로나19로 위축됐던 소비가 경제재개 이후 급증하면서 헤어케어 제품의 매출도 급증했다. 특히 전염병 우려로 미용실을 찾는 대신 가정에서 셀프케어 제품을 사용했던 수요가 다시 미용실로 몰리면서 전문가용 제품 판매는 전년대비 25% 증가한 37억 달러를 넘어섰다. 반면 염색제 판매는 전년대비 4.5% 감소한 25억9300만 달러를 기록했다. 팬데믹으로 가정에서 직접 머리를 염색하는 DIY(Do-it-yourself) 수요가 줄어들면서 매출도 하락했다. 하지만 주요 업체들이 가정에서 트렌디한 컬러를 쉽게 연출할 수 있도록 하는 혁신적인 제품들을 선보이고 있어 향후 염색제 시장 성장이 기대된다.

미국 소비자들의 모발 관리 관심도가 높아지면서 프리미엄 헤어케어 제품 판매 비율도 증가하고 있다. 2021년 전체 헤어케어 제품 판매 중 프리미엄 제품이 차지하는 비율은 34.4%였다. 유로모니터는 오는 2026년까지 이 비중이 36.7%까지 늘어날 것으로 전망했다. 프리미엄 헤어케어 시장이 긍정적으로 전망되면서 대기업도 브랜드 인수를 통해 프리미엄 포트폴리오를 강화하고 있다. P&G사는 지난해 프리미엄 헤어케어 브랜드인 OUIA를 인수했다. P&G측은 헤어케어 브랜드로 시작해 바디케어, 펫케어까지 품목을 확장하며 라이프스타일 브랜드로 성장한 OUIA가 P&G의 포트폴리오 전략과 잘 맞아떨어졌다고 인수 배경을 설명했다.

<2017~2021년 미국 헤어케어 제품 시장 규모>

(단위: US$ 백만)

품목

2017년

2018년

2019년

2020년

2021년

2 in 1 제품

675.0

697.5

711.6

740.4

754.3

염색제

2,203.5

2,304.0

2,380.9

2,715.2

2,593.1

컨디셔너∙트리트먼트

2,421.7

2,529.9

2,607.0

2,865.3

3,055.3

탈모제품

137.8

140.5

148.3

157.2

166.9

파마용 제품

96.8

90.1

83.1

83.3

68.7

전문가용 제품

2,829.1

2,998.8

3,300.5

2,966.0

3,702.4

샴푸

2,831.3

2,923.1

2,984.1

3,031.3

3,124.7

스타일링 제품

2,033.0

2,020.0

2,017.9

1,818.5

2,023.5

헤어케어 전체

13,228.1

13,703.9

14,233.4

14,377.2

15,488.9

[자료 : Hair Care in the US (2022년 5월 발간)]

<P&G가 인수한 프리미엄 헤어케어 브랜드 OUAI>

[자료: theouai.com]

최근 3년 수입 동향 및 대한국 수입규모

지난해 미국의 헤어케어 제품 수입액은 약 11억9041만 달러로 전년대비 22.4% 증가했다. 락다운 조치 이후 경제가 재개되면서 헤어케어 제품의 수요도 늘어난 것이 헤어케어 제품의 수입시장 성장의 주요인으로 분석된다.

미국의 헤어케어 제품 주요 수입국인 캐나다, 멕시코, 이탈리아가 전체의 60% 이상을 차지하고 있다. 캐나다는 지난해 3억376만 달러 규모의 헤어케어 제품을 미국에 수출해 미국 수입 시장점유율 25.5%로 1위에 올랐다. 2위인 멕시코는 대미 수출액 2억9847만 달러로 시장점유율 25.1%를 기록했으며, 이탈리아는 1억2976만 달러로 10.9%를 차지해 3위에 랭크됐다. 상위 10위권 국가 중 프랑스를 제외한 모든 국가가 전년대비 두 자릿수 성장률을 기록했다.

지난해 한국의 헤어케어 제품 대미 수출액은 전년대비 28.2% 증가한 2,681만 달러로 전체 미국의 수입 시장에서 점유율 2.3% 기록, 8위에 올랐다. 한국 헤어케어 제품은 미국에서 K-뷰티 인기로 주목을 받은 이후 미국 시장에서 꾸준한 성장세를 이어가고 있다.

<미국의 헤어케어 제품 수입 현황(HS Code 3305.90기준)>

(단위 : US$천, %)

순위

국가명

수입액

비중

‘20~’21년 증감

2019년

2020년

2021년

2019년

2020년

2021년

-

전체

943,782

972,569

1,190,406

100.0

100.0

100.0

22.4

1

캐나다

235,837

266,051

303,755

25.0

27.4

25.5

14.2

2

멕시코

273,647

261,281

298,471

29.0

26.9

25.1

14.2

3

이탈리아

99,220

107,739

129,762

10.5

11.1

10.9

20.4

4

독일

60,384

50,284

76,430

6.4

5.2

6.4

52.0

5

이스라엘

44,620

49,425

74,905

4.7

5.1

6.3

51.6

6

중국

36,427

32,501

44,512

3.9

3.3

3.7

37.0

7

스페인

36,761

28,991

35,633

3.9

3.0

3.0

22.9

8

대한민국

19,420

20,906

26,806

2.1

2.1

2.3

28.2

9

프랑스

23,735

30,402

26,489

2.5

3.1

2.2

-12.9

10

영국

16,695

16,651

25,007

1.8

1.7

2.1

50.2

[자료: U.S. Department of Commerce, Bureau of Census, World Trade Atlas]

경쟁동향

미국 내 헤어케어 시장의 기업 점유율은 상위 3개 기업인 로레알, 유니레버 홈 앤 퍼스널케어, P&G가 전체의 46.8% 차지하고 있다. 1위 자리를 지키고 있는 로레알은 레드켄(Redken), 가르니에(Garnier), 매트릭스(Matrix), 로레알 파리(L’Oreal Paris) 등 염색제, 샴푸∙컨디셔너, 스타일링 브랜드를 보유하고 있다. 유니레버는 트레스메(TRESemme), 도브(Dove), 넥서스(Nexxus) 등 샴푸와 컨디셔너 제품을 주축으로 한 브랜드를 주력으로 하고 있다. 이밖에 P&G의 대표 브랜드로는 팬틴(Pantene)과 해드앤숄더(Head & Shoulder) 등이 있다.

한편 소규모 브랜드의 시장점유율 성장세도 주목해야할 변화다. 코로나19와 인플레이션 등 다양한 요인으로 구매고객의 브랜드 충성도에 큰 변화가 생기고 있다. 사용하던 제품의 품절이나 가격 상승으로 새로운 브랜드나 제품을 시도하는 소비자들이 늘고 있기 때문이다. 실제로 지난 2020년 시장점유율이 높은 유명 브랜드를 제외한 기타 브랜드의 시장점유율은 15.9%에서 2021년 17.1%로 성장했다.

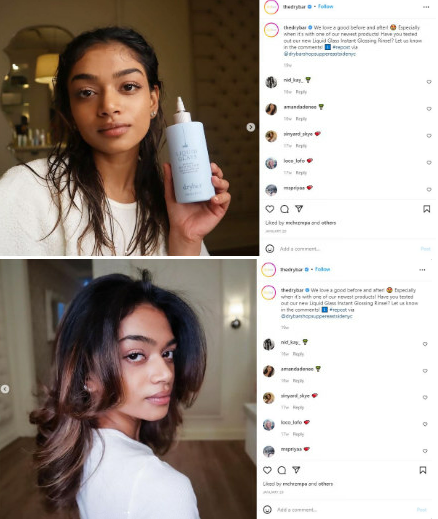

유통구조

헤어케어 제품은 제조업체-도매-소매 단계의 전통적 구조의 유통방식이 지배적이나 최근에는 온라인을 통한 제품 구매도 증가하고 있는 추세다. 특히 온라인을 기반으로 한 소비자 직접판매방식(D2C)의 브랜드들이 주목을 받고 있고, 소셜미디어나 웹사이트 리뷰 등을 통해 헤어케어 제품의 사용 전과 후를 비교한 사진이나 비디오를 확인할 수 있어, 온라인을 통한 사전 조사가 구매로 이어지고 있는 경향이 나타나고 있다.

<드라이바의 리퀴드 글래스 제품 사용 전(위)과 후(아래)를 비교한 인스타그램 포스팅>

[자료: Instagram @thedrybar]

관세율, 수입규제, 인증

헤어케어 제품에 해당되는 HS Code 3305.90은 무관세가 기본 세율로 적용된다.

미식품의약국(FDA)은 샴푸, 컨디셔너, 염색약, 파마약 등 헤어케어 제품을 일반 화장품으로 분류한다. FDA는 미국 식품∙의약품 및 화장품법(FD&C Act)에 의거하여 미국에서 유통되는 모든 화장품을 관할 및 규제하고 있으며, 화장품 제조 및 판매 업체는 안전하고, FDA의 라벨 표시 기준을 충족하는 라벨 부착을 통해 제품에 대한 정확한 정보를 제공해야 한다.

미국 세관 통관 이전에 생산기지등록, 제품 등록, 현지 에이전트 지정이 필요하다. 또한 콜타르 헤어 염료를 위한 착색 재료 외 색 첨가제는 의도된 사용을 위해 FDA의 승인을 받아야 한다. 이밖에 자외선 차단 성분이 함유되었거나, 탈모예방, 비듬치료 등의 기능이 첨가된 제품은 기능성화장품은 화장품이자 동시에 일반의약품(OTC)으로 분류되어 FDA의 사전 승인이 필요하다.

* 색상첨가제 관련 FDA 국문 안내문 : https://www.fda.gov/media/96321/download

** 기능성화장품 관련 FDA 국문 안내문: https://www.fda.gov/media/96708/download

전망 및 시사점

유로모니터는 오는 2026년까지 미국 헤어케어 제품 시장이 159억7600만 달러 규모까지 성장할 것으로 내다봤다. 피부를 관리하듯 두피와 모발도 꾸준한 관리와 투자가 필요하다는 인식이 소비자들 사이에서 확산되면서 헤어 스타일링 제품뿐 아니라 건강하게 유지하고 가꾸는 제품의 인기가 지속될 것으로 보인다.

스킨케어 브랜드들이 헤어케어까지 제품 라인을 확장하면서 시장 기회를 엿보는 것도 이 같은 이유 때문이다. 두피와 피부 타입에 따라 라인을 세분화하여 특정 타깃 고객을 공략하는 방식으로 시장을 확대하고 있다. 헤어케어와 스킨케어 제품의 영역이 모호해지고, 두발과 두피 케어에 대한 소비가 확대되면서 한국 화장품 업체들도 헤어케어 분야 시장 기회가 커질 것으로 기대된다.

자료 : Euromonitor, U.S. Department of Commerce, Bureau of Census, World Trade Atlas, Food and Drug Administration 및 KOTRA 뉴욕 무역관 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (미국 헤어케어 제품 시장 동향)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

급성장중인 중국의 캠핑 시장

중국 2023-07-17

-

2

미국의 톡톡 튀는 헤어케어 트렌드

미국 2022-07-27

-

3

미국 샴푸 및 컨디셔너 시장동향

미국 2021-04-29

-

4

미국 뷰티시장 핫 키워드는?

미국 2022-04-25

-

5

2021년 중국 2차전지 산업 동향

중국 2022-01-17

-

6

중국 헤어케어 제품 시장 동향

중국 2022-03-02

-

1

2025년 미국 화장품 산업정보

미국 2025-07-01

-

2

2025년 미국 조선업 정보

미국 2025-05-08

-

3

2024년 미국 반도체 제조 산업 정보

미국 2024-12-18

-

4

2024년 미국 의류 산업 정보

미국 2024-11-08

-

5

2024년 미국 가전산업 정보

미국 2024-10-14

-

6

2024년 미국 리튬 배터리 산업 정보

미국 2024-09-04

- 이전글

- 다음글