-

인도 폴리에틸렌 시장 동향

- 상품DB

- 인도

- 뉴델리무역관 한종원

- 2025-11-24

- 출처 : KOTRA

-

포장·인프라 수요 확대에도 불구, 국내 생산 증가와 규제 강화로 수입 전반적 감소

한국 기업의 고부가·특수용도 중심의 차별화 전략 필요

상품명 및 HS code

폴리에틸렌은 HS코드 390120에 속한다.

시장 동향

HS Code 390120(비중 0.94 이상 폴리에틸렌)은 에틸렌의 중합반응을 통해 제조되는 가볍고 활용도가 높은 합성수지로, 폴리올레핀 계열 중에서도 가장 중요한 소재군에 속한다. 폴리에틸렌은 밀도와 가지(branching) 구조에 따라 여러 유형으로 구분되며, 주요 종류로는 저밀도 폴리에틸렌(LDPE), 선형 저밀도 폴리에틸렌(LLDPE), 고밀도 폴리에틸렌(HDPE), 중밀도 폴리에틸렌(MDPE), 초고분자량 폴리에틸렌(UHMWPE), 가교 폴리에틸렌(PEX) 등이 있다.

이들 유형은 각각 유연성, 강도, 적용 분야가 상이하다. 예를 들어 LDPE는 높은 유연성을 바탕으로 비닐봉투나 필름류에 주로 사용되며, HDPE는 강도가 높아 단단한 용기, 파이프, 산업용 탱크 등에 널리 활용된다.

폴리에틸렌은 화학적 안정성, 우수한 전기 절연성, 가공성, 유연성 등의 장점 때문에 포장재, 용기류, 배관, 절연재, 의료용 임플란트(UHMWPE 활용) 등 다양한 분야에 사용된다. 반면 내열성이 낮고, 자외선에 취약하며, 분해에 오랜 시간이 걸리는 환경적 한계도 존재한다.

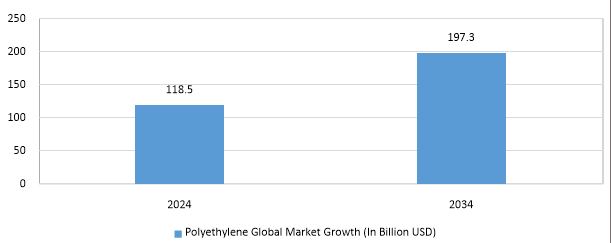

글로벌 PE(폴리에틸렌) 시장은 올해 다시 한번 뚜렷한 성장세를 보여주고 있다. Future Market Insights에 따르면, 2024년 전 세계 시장 규모는 약 1185억 달러로 평가되었으며, 향후 10년 동안 온라인 판매 플랫폼 확대와 함께 1973억 달러까지의 외형 성장이 예상된다. 연평균 5.2%라는 안정적인 성장률은 폴리에틸렌이 여전히 전 세계 제조·포장 산업의 기반 소재임을 보여준다. 시장 내에서는 여전히 합성 폴리에틸렌이 압도적 비중(86.4%)을 차지하고 있다. HDPE·LDPE·LLDPE 등 산업의 주력 제품군은 포장재, 산업용 필름, 자동차 부품 등 다양한 업종에서 꾸준히 수요를 이끌어낸다. 특히 포장 부문은 전체 시장의 42.3%를 차지하며 가장 큰 소비처로 남아 있다.

<글로벌 폴리에틸렌 시장 규모>

(단위: US$ 억)

[자료: Future Markets Insights Report]

하지만 단순한 수요 증가만으로 시장 흐름을 설명하기는 어렵다. 최근 업계는 순환경제(circular economy)를 핵심 의제로 내세우며 바이오 기반 PE, 재활용 PE, 에너지 절감형 공정 등 새로운 기술에 적극 투자하고 있다. 다만 재활용·바이오 PE의 상용화는 선진국 중심이며, 개발도상국에서는 비용·기술 장벽이 여전히 크다. 이와 함께 원유·나프타 등 원료 가격 변동성, 환경 규제 강화, 공급망 불안, 바이오플라스틱과 같은 대체 소재의 압박은 글로벌 PE 시장의 중장기 리스크로 지적된다.

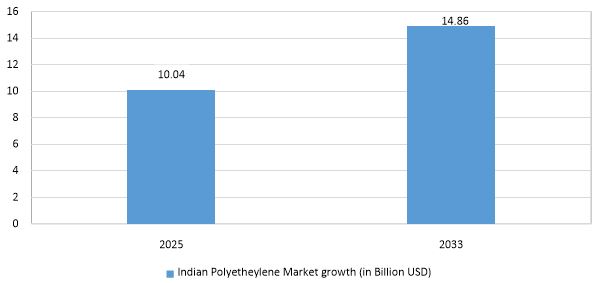

한편, 인도 시장은 글로벌 시장의 흐름을 그대로 따라가면서도 특유의 산업 구조와 인프라 수요에 힘입어 더욱 빠른 성장 곡선을 그리고 있다. Markets and Data는 인도 PE 시장 규모가 FY2025년 100억 달러에서 FY2033년 약 149억 달러로 커질 것으로 전망하며, 연평균 5%대 성장률을 제시했다.

<인도 폴리에틸렌 시장 규모>

(단위: US$ 억)

[자료: Future Markets Insights Report]

인도의 성장 배경에는 포장·건설·자동차·의료 등 주요 소비 산업의 급격한 확대가 자리하고 있다. 특히 정부가 대규모 도로, 배관, 도시개발 프로젝트를 추진하면서 폴리에틸렌 기반 파이프, 방수 멤브레인, 구조용 소재 등의 수요가 빠르게 늘고 있다. PE가 갖는 내구성·유연성·경량성 등 특성은 인도의 인프라 구축 과정에서 필수적 요소로 작용하고 있으며, 산업 전반의 현대화가 진행될수록 PE의 전략적 중요도는 더 높아질 것으로 보인다.

인도 폴리에틸렌 시장의 성장은 여러 산업에서의 구조적 변화와 맞물려 더욱 속도를 내고 있다. 가장 큰 동력은 포장 수요 증가다. 전자상거래 확대와 소득 증가로 유연 포장재 사용이 급증했으며, LDPE·LLDPE는 강도와 유연성, 재활용성 덕분에 식품 포장재로 널리 쓰인다. 특히 높은 방습성은 식품 변질률을 기존 소재 대비 크게 낮추면서 산업 전반의 채택을 이끌고 있다.

또한 도시화와 인프라 개발이 지속되면서 HDPE 파이프 수요도 빠르게 증가하고 있다. 인도 정부의 National Infrastructure Pipeline과 Smart Cities Mission은 상하수도·가스 배관 등 다양한 기반시설에 PE를 적극 활용하게 만들었고, 내식성과 내구성이 강한 HDPE는 기존 금속 소재를 빠르게 대체하고 있다.

농업 분야에서도 PE의 입지는 커지고 있다. 멀칭 필름, 관개 파이프, 비닐하우스 커버 등에서 HDPE가 활용되며, 이는 물 절약과 생산성 향상이라는 정부 농업정책(PMKSY)의 목표와 정확히 맞물린다. 고기능성 소재 개발 역시 중요한 변화다. 메탈로센 기반 PE, 이중모드 MDPE 등 신소재 등장으로 기계적 성능과 내환경성이 개선되면서 PE의 응용 분야는 포장에서 자동차·건설·산업용 컨테이너 등으로 확대되고 있다. 여기에 ‘Make in India’와 PLI 정책이 가세해 국내 생산역량도 빠르게 확충되고 있다. Reliance와 Indian Oil Corporation 등 주요 제조사가 시설을 확장하면서, 인도는 점차 자급 기반을 갖춘 PE 생산국으로 전환하는 중이다.

<인도 폴리에틸렌(390120) 수입 규모>

(단위: US$ 천, %)

순위

교역국

수입금액

전년 동기 대비

증감률

2022

2023

2024

’24.7월

’25.7월

세계

1,419,294

2,169,457

1,261,305

769,747

537,326

-30.19

1

UAE

610,533

898,774

512,054

314,285

235,064

-25.21

2

사우디아라비아

228,384

259,695

186,901

107,774

63,182

-41.38

3

오만

106,438

157,868

153,068

88,739

60,193

-32.17

4

카타르

154,023

174,285

133,072

86,676

50,268

-42.01

5

쿠웨이트

53,910

50,896

58,771

33,274

24,898

-25.17

6

미국

64,503

154,789

47,162

21,732

32,200

48.17

7

대한민국

27,043

100,163

39,243

32,691

10,379

-68.25

8

싱가포르

41,698

51,718

32,933

19,402

15,866

-18.22

9

태국

21,547

76,904

32,425

23,207

9,397

-59.51

10

말레이시아

20,134

39,588

13,113

9,715

2,235

-77.00

[자료: Global Trade Atlas]

인도의 HS Code 390120(비중 0.94 이상 폴리에틸렌) 수입은 최근 뚜렷한 감소세를 보이고 있다. 2023년 21억 6945만 달러 수준이던 수입 규모는 2024년 12억 6130만 달러로 크게 줄었다. 월별 흐름에서도 하락 기조는 이어지고 있다. 2024년 7월 7억 6974만 달러였던 수입액은 2025년 7월 5억 3732만 달러로 내려앉으며 약 30.2% 감소한 것으로 나타났다. 이 같은 흐름은 인도 내 생산능력 확충과 재고조정 움직임, 그리고 글로벌 에틸렌 가격 변동성에 따른 수입선 전략 변화 등이 복합적으로 작용한 결과로 해석된다.

대 한국 수입 역시 흐름이 유사하다. 한국산 PE 수입은 2022년 2704만 달러에서 2023년 1억 163만 달러로 크게 증가했으나, 이후 2024년에는 3924만 달러 수준으로 다시 감소했다. 2024년 7월 3269만 달러였던 한국산 수입액은 2025년 7월 1037만 달러로 줄어들며 약 68.3% 감소한 것으로 나타났다.

전반적으로 인도의 PE 수입 축소는 국내 주요 업체의 생산능력 확충, 수입대체 정책 강화, 가격 변동성에 따른 구매 전략 변화 등이 맞물린 영향으로 보이며, 한국산 제품도 이 흐름에서 예외가 아닌 것으로 분석된다.

관세율 및 인증

HS Code 390120는 한-인도 CEPA 특혜 관세는 적용되지 않는다. 따라서 한국산 제품이라도 표준 관세율(Standard Tariff Schedule) 을 그대로 적용받는다. 먼저 기본관세(Basic Customs Duty)는 7.5%이며, 여기에 사회복지세(SWS·Social Welfare Surcharge)가 10%, 그리고 통합간접세(IGST·Integrated GST)가 18% 부과된다. 이들 세목을 모두 합산하면 총 세율은 약 27.735% 수준이다. 즉, 해당 품목이 인도로 수입될 경우 소비자세·부가세에 해당하는 IGST까지 포함해 약 28%에 가까운 총 세율이 발생하는 셈이다.

인도는 폴리에틸렌 소재의 품질 관리를 강화하기 위해 LDPE, LLDPE, HDPE 전 품목에 대해 BIS 인증(IS 7328:2020)을 의무화하고 있다. 해당 규격은 재료의 밀도, 용융지수(MFR), 인장강도, 환경응력균열저항(ESCR) 등 기본 물성 시험을 반드시 수행하도록 규정하며, 식품·의약품·수처리용과 같이 인체나 물과 접촉하는 용도의 경우 추가적인 안전 기준을 요구한다.

BIS 인증 절차는 제품 범위 설정과 서류 제출을 시작으로, 시험성적서 발급, 공장심사, 라이선스(CM/L) 부여 단계로 이어진다. 등급과 용도별 사양이 다른 만큼, 기업은 각 PE 그레이드를 별도로 신청해야 하며, 인증 유지(renewal)를 위해 정기 시험과 공장 관리 기준을 지속 충족해야 한다.

더불어 화학비료부(DCPC)가 발효한 품질관리명령(QCO) 에 따라 해당 제품을 인도에서 제조·판매·수입하려면 반드시 유효한 BIS 인증서를 보유해야 한다. 따라서 PE는 사실상 BIS 없이 시장에 유통될 수 없으며, 표준(IS 7328:2020)은 인도 내 품질 판단의 핵심 기준으로 활용된다.

경쟁 및 유통 구조

인도 MDPE 시장은 다국적 기업과 국내 제조사가 혼재된 반집중형(semi-consolidated) 시장 구조를 보이고 있다. 릴라이언스 인더스트리스(Reliance Industries Limited) 는 2023년 기준 약 25%의 시장점유율로 선도하며, 통합 석유화학 밸류체인과 광범위한 유통망을 기반으로 영향력을 유지하고 있다. 자만가르(Jamnagar) 생산 기지는 아시아·태평양 지역에서 가장 큰 폴리에틸렌 생산시설 중 하나로 꼽힌다. GAIL(India) Limited 와 Indian Oil Corporation Limited(IOCL)은 합산 약 35%의 공급량을 담당하며, 특히 MDPE 수요의 약 40%를 차지하는 가스 파이프라인용 수요 덕분에 공공기업 특유의 인프라 기반 및 정부 지원을 받고 있다.

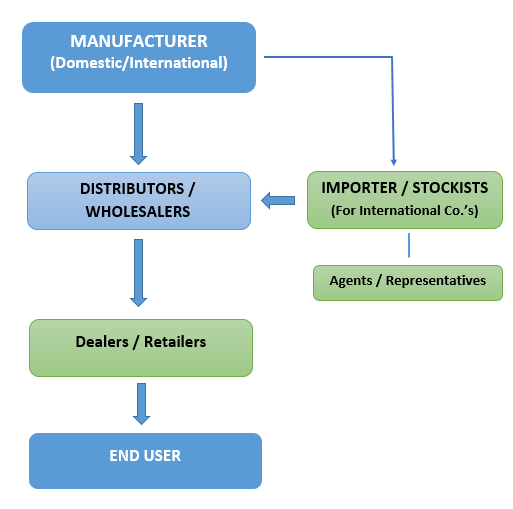

인도 PE 시장은 국내 대형 생산업체와 수입업자, 그리고 전국적으로 퍼진 도매·소매 네트워크가 연결된 단계적 구조로 운영되고 있다. 릴라이언스, IOCL, 할디아 석유화학 등 주요 제조사는 대형 산업 고객에게는 직접 공급하고, 중소 고객에게는 지역 대리점과 딜러망을 통해 물량을 배포한다.

해외 공급사의 경우, 대부분 수입업자나 스톡리스트를 통해 인도에 진입하며, 이들이 주요 산업 거점에 재고를 보유해 도매상과 가공업체로 다시 공급하는 방식이 일반적이다. 도매상은 다양한 등급의 PE를 조달해 포장·사출·압출 업체 등 전국 중소 제조업체에 공급하는 핵심 중간 단계다. 마지막 단계에서는 지역 딜러들이 소량 구매, 빠른 납기, 신용거래 등을 제공하며 MSME 고객층을 주로 담당한다.

또한 해외 업체는 인도 시장 특성에 대응하기 위해 전속 에이전트를 두는 경우도 많으며, 이들은 바이어 발굴과 인증·통관·기술 상담 등 전반적인 시장 진입을 지원한다. 주요 수요처는 포장 산업이 가장 크고, 인프라·농업·생활용품 등 다양한 분야로 소비가 확산되고 있다.

시사점

인도 폴리에틸렌 시장은 포장·건설·농업·자동차 등 주요 산업 전반에서 수요가 견조하게 늘고 있어 한국 기업에게도 여전히 기회 요인이 존재한다. 특히 이중모드(bimodal) MDPE나 메탈로센 기반 PE 등 고부가·고성능 등급은 현지 생산이 충분하지 않아 한국 기업의 기술 경쟁력이 비교 우위를 가질 수 있다.

다만 인도 시장은 릴라이언스, IOCL 등 대형 석유화학 기업이 강하게 자리 잡은 구조이기 때문에 가격 경쟁으로 승부하기는 쉽지 않다. 따라서 한국 기업은 일반 범용 제품보다는 특수 소재·고사양 용도 중심의 차별화 전략이 요구된다.

인도는 BIS 인증과 QCO 등 엄격한 규제 체계를 적용하고 있어, 수출을 위해서는 규제·시험·인증 절차를 정확히 이해하는 것이 필수다. 이 과정에서 현지 인증 경험이 있는 전속 에이전트 또는 통상 전문 파트너와 협력하는 것이 실무상 유리하다.

유통 측면에서는 인도 시장이 수입업자–스톡리스트–도매상–딜러로 이어지는 다층 구조를 갖고 있기 때문에, 신뢰도 높은 유통망을 확보하는 것이 시장 진입 성패를 좌우한다. 주요 산업단지나 필름·사출·압출 공장 밀집 지역의 핵심 유통업체와의 협업이 효과적이다.

또한 단순 수입 판매보다 합작(JV), 기술 협업, 현지 컴파운딩·가공 라인 구축 등 한 단계 진입 전략도 고려할 필요도 있다. 의료·전자·특수필름 등 고사양 분야를 공략하면 범용 PE 시장의 경쟁 과열을 피하고 안정적 수요처 확보에도 도움이 된다.

자료: BIS, Reliance Industries, Indian Oil Corporation(IOCL), Haldia Petrochemicals, AVH Polychem, Markets & Data, Future Market Insights, ReportLinker, DCPC, KOTRA 뉴델리무역관 자료 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (인도 폴리에틸렌 시장 동향)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

튀르키예 포장재 산업, 친환경과 기술의 만남

튀르키예 2025-11-24

-

2

이라크 커피 시장, 도시화와 젊은 소비자 수요 확대

이라크 2025-11-24

-

3

중국 플라스틱 식품용기 시장동향

중국 2025-11-20

-

4

요르단의 스마트시티 및 디지털 인프라 개발 동향

요르단 2025-11-24

-

5

인도 공구 시장 동향

인도 2025-11-24

-

6

멕시코 플라스틱 시장동향

멕시코 2025-08-26

-

1

2025년 인도 미디어·엔터테인먼트 산업 정보

인도 2025-12-12

-

2

인도 조선산업, 잠재력을 넘어서 강국으로...

인도 2025-12-10

-

3

2025 인도 신발산업 정보

인도 2025-09-16

-

4

2025 인도 반도체 산업 정보

인도 2025-07-07

-

5

2024년 인도 철강산업 정보

인도 2025-01-03

-

6

2024 인도 섬유 산업 정보

인도 2024-11-29

- 이전글

- 다음글