-

우크라이나 사태 이후의 러시아 미용시장 현주소

- 트렌드

- 러시아연방

- 모스크바무역관

- 2022-06-14

- 출처 : KOTRA

-

러시아 소비자 소득 감소 예상, 다양한 가격 정책 필요

2022년 러시아 미용 시장 특성

러시아의 미용 시장규모는 세계 시장의 15%를 차지하고 있다고 전문가들은 밝히고 있다. 최근 5년 동안의 러시아 미용 시장은 양적 변화뿐만 아니라 질적 변화를 거듭하고 있었다. 그러나 2022년 2월 24일 우크라이나 사태가 발발하면서 러시아의 미용 시장도 여느 상품 시장과 같이 큰 변화를 겪고 있고, 이에 대해 러시아 현지 기업들의 방향도 크게 전환되기 시작했다.

2022년 1분기 동안 러시아 미용 시장은 2월까지의 급속도의 시장 성장세 모멘텀으로 매우 양호한 실적을 기록했다. 심지어 3월에 발간된 Roif Expert(마케팅 대행 및 시장분석 기관)의 ‘러시아 화장품 시장, 그리고 대러시아 제재의 영향과 2026년 전망’ 보고서에 따르면, 2022년 러시아 화장품 시장규모는 전년대비 40억 루블이 성장할 것으로 예측됐다. 러시아 통계에 따르면 2021년 러시아 미용 시장(화장품 시장 포함) 규모는 8770억 루블(2021년 평균환율 적용 약 123억 달러)를 기록했다. 이는 코로나19 팬데믹 이전보다는 소폭 작은 규모이나 전년대비 11.8%가 성장한 결과이다.

<최근 5개년 러시아 미용 시장 규모>

(단위: US$ 십억)

[자료: www.trade.gov, InfoLine]

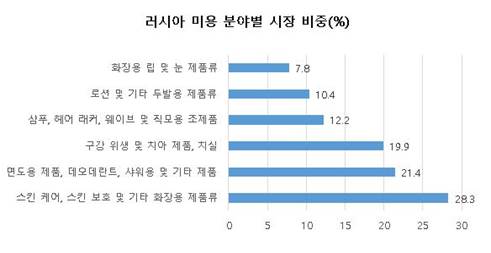

2022년 1분기 러시아 미용 시장의 특징으로는 스킨케어 등 화장품류의 미용 시장 비중이 크다는 점과 수입의존도가 여전히 높다는 것이다. 2022년 1분기 기준 러시아 미용 제품 비중을 보면, 스킨케어 및 보호제 등의 화장품류의 비중이 28.3%로 가장 크며, 위생용품 등의 기타 제품군을 제외하면 두발 및 두발로션케어 제품군이 10.4%로 두번째 비중을 차지하고 있다. 립스틱 및 아이컬러링 등의 색조(메이크업) 화장품은 7.8%로 세번째 비중을 차지하고 있고, 기타 제품군으로는 샴푸 및 헤어케어 제품, 구강 위생 및 치아관리제품, 면도 및 데오데란트 등 위생 제품을 들 수 있다.

[자료: Statista, Tebiz Group]

러시아 화장품 및 향수류와 위생용품 시장의 수입의존도는 2022년1분기 기준으로 50~70%에 이른다고 러시아 생산자협회(RSPP)는 밝히고 있다. 색조 화장품 및 기초 화장품의 수입의존도는 50%이며 향수 종류는 거의 70%에 가깝다는 지적이다. 수입의존도가 높은 미용 제품들은 러시아 시장 가격의 중고가 세그먼트에 속해 있다는 점도 주목할 만 하다. 한편, 2022년 1분기 동안 러시아 미용제품 생산량이 전년동기대비 3%가 감소했다는 점도 생산자협회는 밝혔다.

우크라이나 사태 이후 미용시장 변화

러시아 생산자협회에 따르면, 우크라이나 사태 이후 화장품 소매가격이 전년동기대비 40~70%가 인상됐다고 한다. 예를 들어, 러시아의 저가 향수 체인 매장인 Ulybka Radugi의 중저가 향수 및 화장품류 가격은 25~40% 정도 인상됐고 중고가 제품은 70%까지 상승했다고 전해진다. 동 매장 체인은 제로 마진 판매로 사업을 유지 중이나 유통이 힘든 인기 품목군을 제외시키고 저가 유사제품군으로 대체해야하는 방안도 강구 중이라고 밝혔다.

러시아 2위 전자상거래 플랫폼인 Wildberries의 미용 제품 판매가격 변동 추이를 보더라도 3월 동안 급격한 가격 상승세를 보였다가 4월에 인상폭이 소폭 하강세를 보였다. 예를 들어 NYX Professional 브랜드인 립스틱 가격은 3월 동안 1월 대비 89%의 가격 상승세를 보였다가 4월 동안 전월대비 26% 정도 가격이 하락했다. 3월 동안, 디오르 향수(DIOR Miss Dior Blooming Bouquet 50ML)는 1월 대비 약 40% 가격 인상됐고 로레알의 페이스 크림은 16%, 홀리카 홀리카 비비크림은 20% 정도 인상됐다.

<2022년 1~4월 Wildberries에서 판매된 향수 및 화장품 판매가격(대표 상품)>

(단위: 루블)

페이스 크림

L'Oreal Paris / Day face cream "Hyaluron Expert", SPF 20, with hyaluronic acid, 50ml (프랑스)

향수

DIOR Miss Dior Blooming Bouquet,

50ml(프랑스)

립스틱

NYX Professional Makeup, Matte cream lipstick SOFT MATTE LIP CREAM, matte,

8ml(미국)

비비 크림

Holika Holika / BB-cream for the face that gives radiance tone 01 ivory Petit BB Shimmering SPF 45 PA+++ 30ml(한국)

1월

3월

4월

1월

3월

4월

1월

3월

4월

1월

3월

4월

306

353

405

7,100

9,880

9,860

486

920

680

558

669

830

[자료: Wildberries 공식 웹사이트]

러시아 화장품 브랜드 Skadi 창립주 zhukova 대표에 따르면, 우크라이나 사태 이후 러시아 미용 제품 판매가격이 급격히 상승한 주 요인 중 하나는 화장품 제조 원료의 수입 의존도가 화장품 완제품보다 높기 때문이라고 한다. Skadi의 경우 화장품 제조 원료를 유럽, 미국, 일본에서 주로 수입하고 있고 수입 의존도가 80%에 이른 것으로 파악된다.

화장품 제조 주요 성분은 식물성 기름과 미네랄 오일, 유화제, 각종 동식물 추출물이며, 기초 성분은 펩타이드, 세포 추출물, 세라마이드 등을 예를 들 수 있다. 이 성분은 에멀젼 크림의 주 원료이기도 하다. Skadi사 외 원료 수급 차질로 제품 가격을 인상한 기업으로는 Estel, New Line, Arivia, Mixit, Kora 등이며 이 기업들이 주로 수입하는 화장품원료는 현지 재배가 불가능한 식물성 기름(호호바, 코코아, 올리브 등)과 식물성 유화제 등이다. 한편 러시아의 수입의존도가 높은 화장품 화학성분은 프로필라벤, BTMS, 경화 피마자유, 페닐트리메치콘 등이다.

<화장품 제조원료 중 러시아의 수입의존도가 높은 원료(대표 제품)>

제품명

HS 코드

사용 목적

Xyliance 밀 유화제

350790

- 노화 방지 화장품

- 얼굴 및 바디 스킨 케어 제품(크림, 로션, 밤 등)

- 컨디셔너 및 헤어 마스크

- 액체 형태의 장식용 화장품

- 자외선 차단제 및 애프터 선크림 제품

- 연고와 같은 무수(無水) 제품

정제된 호호바유

151590

- 오일은 피부와 모발의 영양제로 사용됨.

382499

- Sharomix는 다양한 화장품에 일반적으로 사용되는 방부제의 상표명임. 전체적으로 방부제 그룹에는 12개 이상의 성분이 포함됨. 일부 성분은 환경에 극도로 유해할 수 있고, 일부는 환경친화적임.

- 유럽인증기관 COSMOS에서 승인한 방부제 목록에는 다음의 구성 성분이 포함됨.

- 소르브산, Е-200

- 살리실산

- 벤조산, Е-210

- 탈수소 아세트산, Е-265

- 벤질 알코올, Е-1519

프로필파라벤

2918 29

p-하이드록시벤조산의 n-프로필파라벤은 많은 식물과 일부 곤충에서 발견되는 천연 물질이며, 화장품, 의약품 및 식품에 사용하기 위해 합성 제조됨.

BTMS (베헨트리모늄메토설페이트, 세테아릴 알코올)

3824 99

크림, 린스, 헤어 마스크를 만드는 데 가장 널리 사용되는 유화제 중 하나임. 별도의 성분을 추가하지 않고도, 단순한 에멀전으로도 컨디셔닝 효과를 냄.

PEG-40 경화 피마자유

151620

- 완제품(미용 제품)

- 데오데란트(무알코올)

- 샴푸/헤어 컨디셔너

- 친수성 보디 타일

- 수성 방향제/에센셜 오일이 함유된 토너

- 소금, 설탕 스크럽

페닐트리메치콘

391000

합성 물질, 수분 손실로부터 피부를 보호하고, 거품을 조절하고, 헤어 컨디셔너에 사용되며, 모발에 윤기를 더하고, 산화 방지제에서 백반 형성을 방지함.

[자료: KOTRA 모스크바 무역관]

우크라이나 사태에 의한 또다른 러시아 미용시장 변화는, 중고가 세그먼트 고객군이 중저가 세그멘트로 하향 이동되고 있다는 점이다. 중저가 고객군 이동의 시장변화에 따라 러시아 미용 제품 유통사들은 유통구조를 바꾸는 사례도 관찰되고 있다. 예를 들어 할인 제품 수를 대폭 줄이고 딜러망 공급 시 도매 선결제 시스템으로 전환하면서 지불 유예 또는 후불제 방식을 없애는 사례가 목격되고 있다. 유통구조 변화뿐만 아니라 취급 품목을 현지산 또는 벨라루스 산으로 대폭 전환하는 사례도 발행하고 있다. 러시아 최대 중저가 수퍼체인인 페레크료스톡(Perekrestok)는 2022년 3~4월 현지산과 벨라루스산 기성 화장품 매출량이 전년동기대비 2배 증가했다고 발표한 바 있다.

물류환경 악화에 따른 러시아 미용시장 변화의 대표적 사례로, 유럽 수입 의존도가 높은 코스메슈티컬 제품(의약품과 화장품 기능을 동시에 갖는 특수 화장품류)의 러시아 시장공급이 급격히 악화된 상황을 들 수 있다. 대표적으로 여드름 치료제, 필러 등 피부관리 클리닉의 코스메슈티컬 제품 시장공급이 크게 악화된 것으로 파악된다. 한편, 러시아 수입상들이 화물 보험금 납부를 거부하거나 거래은행이 제재 은행이기 때문에 결제가 거절되면서 보험처리가 안된 중국산 수입제품들이 중국 국경에서 정체된 경우도 발생하였다. 이는 화물 보험회사가 유럽계일 경우 보험금을 유로로 결제해야 하는데 러시아의 신규 외환거래법과 주요 거래은행들의 SWIFT 퇴출(제재)로 인해 결제가 불발되면서 발생된 사례로 볼 수 있다.

관련 품목의 러시아 수입 통계

러시아가 수입의존도가 높은 화장품 원료 및 성분을 HS코드 6자리로 분류해보면, 효소, 식물성 유지, 화학 조제품, 페놀 작용의 카르복실산(산성으로 소독 및 살균 작용), 실리콘수지(1차원료) 등으로 조회된다. 이 원료와 성분은 주로 유럽(독일, 프랑스, 이탈리아)과 미국, 중국 등에서 주로 수입하고 있다. 일반 화학제품을 포함한 화학조제품으로 분류(HS코드 3824 99)의 러시아 연간 수입규모는 2021년 기준 6억7653만 달러이며 전년대비 13%가 증가했고, 한국 비중은 약 1%이다. 효소의 연간 수입규모는 2021년 기준 약 2억 달러로 전년대비 56%가 증가했고 주요 수입국은 덴마크, 중국, 핀란드, 독일 등이고 한국은 0.1% 점유율에 불과하다. 실리콘수지는 연 1억 달러 이상 수입되고 있는데 중국 점유율이 33%이고 독일 점유율(26%)도 높은 편이다. 한국은 2021년 기준 225만 달러 수입규모를 기록했고 점유율은 1.6%로 전년(0.9%)보다 소폭 증가했다.

<러시아의 수입의존도가 높은 화장품 원료 수입 현황(한국 순위 포함)>

(단위: US$ 백만, %)

순위

Top 5

2018

2019

2020

2021

점유율

증감률

2020

2021

20/19

21/20

HS 350790: 효소

총계

113.086

117.284

125.794

196.852

100

100

7

56

1

덴마크

26.964

31.685

42.116

102.460

33.48

52

33

143

2

중국

22.972

21.665

18.466

24.609

14.68

12.3

-15

33

3

핀란드

12.779

14.177

17.288

18.581

13.74

9.4

22

7

4

독일

11.207

14.429

12.215

10.424

9.71

5.3

-15

-15

5

미국

6.841

7.276

9.284

4.795

7.38

2.4

28

-48

16

한국

0.001

0.568

0.179

0.165

0.14

0.1

-70

-4

HS 151590: 비휘발성 식물성 유지

총계

42.646

58.072

48.167

54.822

100

100

-17

14

1

스웨덴

19.301

28.084

15.542

25.086

32.27

45.8

-45

61

2

네덜란드

13.425

11.832

11.666

9.483

24.22

17.3

-1

-19

3

벨라루스

0.167

3.796

5.927

4.302

12.31

7.8

56

-27

4

인도

0.288

3.226

2.402

2.570

4.99

4.7

-25

7

5

이탈리아

1.508

1.583

1.918

1.762

3.98

3.2

21

-8

23

한국

0.075

0.063

0.066

43

0.14

0.1

5

-36

HS코드 3824 99: 화학제품 및 화학 물질의 조제품

총계

596.281

604.446

598.457

676.537

100

100

-1

13

1

독일

130.682

115.494

113.397

130.539

18.95

19.3

-2

15

2

중국

39.861

61.785

76.509

80.213

12.78

11.9

24

5

3

프랑스

71.873

66.549

61.486

67.126

10.27

9.9

-8

9

4

미국

52.630

58.338

59.940

61.257

10.02

9.1

3

2

5

이탈리아

34.413

38.980

41.524

41.691

6.94

6.2

7

0

21

한국

8.729

6.565

5.135

6.333

0.86

0.9

-22

23

HS코드 2918 29: 페놀 작용의 카르복실산

총계

7.897

8.652

8.257

10.450

100

100

-5

27

1

스위스

3.104

4.226

4.326

4.913

52.40

47

2

14

2

중국

0.887

0.807

0.970

2.123

1.75

20.3

20

119

3

한국

0.362

0.566

0.577

0.880

7.00

8.40

2

52

4

인도

0.380

0.329

0.277

0.450

3.36

3.4

-16

62

5

이스라엘

0.559

0.473

0.269

0366

3.3

3.5

-43

36

HS코드 151620: 식물성 유지와 그 분확물

총계

77.057

71.561

62.207

89.700

100

100

-13

44

1

말레이시아

24.834

28.625

21.060

31.134

33.86

34.7

-26

48

2

인도네시아

35.119

26.436

22.850

29.902

36.73

33.3

-14

31

3

스웨덴

4.181

3.766

5.217

9.853

8.39

11

39

89

4

네덜란드

8.815

7.071

6.338

9.459

10.19

10.5

-10

49

5

싱가포르

0.026

2.274

1.610

1.327

2.59

1.5

-29

-18

16

한국

0.001

0.020

0.034

0. 123

0.06

0.1

66

262

HS코드 391000: 실리콘수지(1차제품)

총계

131.955

114.460

101.107

140.989

100

100

-12

39

1

중국

46.061

30.801

22.245

46.026

22.00

32.6

-28

107

2

독일

40.773

39.245

37.978

36.822

37.56

26.1

-3

-3

3

미국

9.305

9.813

7.271

10.318

7.19

7.3

-26

42

4

영국

6.462

7.356

6.853

8.988

6.78

6.4

-7

31

5

벨기에

5.424

5.801

7.129

7.601

7.05

5.4

23

7

10

한국

1.222

1.467

0.919

2.257

0.91

1.6

-37

146

[자료: 러시아 연방 관세청( www.trademap.org)]

러시아가 수입의존도가 높으면서 한국 제품도 경쟁력 있는 제품을 HS코드로 분류해보면, 11개 품목군으로 구분해 볼 수 있다. 이 중 6자리 HS코드 기준으로 가장 큰 규모로 수입하고 있는 제품군은 메이크업 및 기초화장품(HS코드 3304 99)으로, 2021년 기준 러시아 수입규모가 9억6,460만 달러에 이르며 전년대비 29%가 상승했다. 동 품목군의 한국은 2위 수입국으로 점유율이 16.3%이고 금액으로는 1억5760만 달러를 기록하였다. 2021년 기준 11개 품목 중 한국 순위가 높고 수입규모가 큰 제품군은 피부세척용 유기계면활성제품(HS코드 340130)으로, 4위를 기록(1,1970만 달러, 8.6% 점유)를 기록하였다. 그 밖에 두발용 샴푸(HS코드 3305 10, 5위, 1,161만 달러, 5.76% 점유)와 치약(HS코드 3306 10, 728만 달러, 4위, 4.57% 점유) 등도 한국 순위가 높다.

<러시아의 미용제품 수입 현황(Top 5 수입국 기준)>

(단위: US$ 백만, %)

HS코드

(순)

총수입액

증감률

TOP 5 수입국 규모

점유율

2021

2022.1.

2021

2022.1

2021

2022.1.

2021

2022. 1.

1

HS코드 340130: 피부세척용 유기계면활성제품과 조제품(액체나 크림 형태의 소매용으로 한정하며, 비누를 함유한 것)

137.9

9.99

16.0

6.25

프랑스

36.58

프랑스

3.72

25.52

37.21

터키

18.78

터키

1.13

13.61

11.35

독일

15.01

독일

0.93

10.88

9.34

한국

11.97

한국

0.87

8.68

8.72

폴란드

9.97

폴란드

0.46

7.23

4.59

2

HS 코드 340111: 비누, 비누로 사용되는 화장용 유기계면활성제품과 조제품[막대 모양, 케이크 모양, 주형 모양으로 된 것으로 한정하며, 비누를 함유한 것]

95.55

8.39

8.55

12.03

말레이시아

18.69

말레이시아

1.66

19.56

19.78

터키

17.20

독일

1.64

18.00

19.55

독일

17.11

터키

1.30

17.91

15.46

폴란드

7.69

파키스탄

0.85

8.05

10.10

중국

5.19

폴란드

0.83

5.43

9.89

3

HS 코드 340119: 비누, 비누로 사용되는 유기계면활성제품과 조제품[막대모양, 케이크모양, 주형모양으로 된 것으로 한정하며, 비누를 함유한 것. 화장용은 제외]

18.25

2.03

5.31

55.28

중국

7.46

중국

1.39

40.88

68.56

말레이시아

4.76

말레이시아

0.39

26.07

18.03

터키

1.21

독일

0.37

6.61

3.32

미국

1.06

터키

0.067

5.83

1.89

독일

1.001

한국

0.037

5.49

1.84

4

HS코드 330410: 입술 화장용 제품류

92.16

5.79

13.4

8.84

프랑스

25.45

프랑스

1.78

27.61

30.81

중국

10.37

중국

1.12

11.25

19.40

독일

10.30

벨라루스

0.43

11.18

7.50

이탈리아

9.59

미국

0.38

10.40

6.55

폴란드

7.98

독일

0.36

8.66

6.29

5

HS코드 330420: 눈 화장용 제품류

152.3

8.92

23.0

-3.3

중국

32.35

중국

2.77

21.18

31.10

이탈리아

30.59

이탈리아

1.53

20.09

17.16

폴란드

17.67

벨라루스

0.93

11.60

10.40

벨라루스

15.97

폴란드

0.74

10.49

8.32

독일

15.73

독일

0.74

10.32

8.31

6

HS코드 3304 30: 매니큐어용 제품류와 페디큐어용 제품류

41.07

2.35

39.8

4.57

중국

9.69

중국

0.77

32.84

32.84

프랑스

4.60

프랑스

0.34

11.20

14.63

폴란드

3.36

폴란드

0.30

8.18

12.95

터키

2.99

캐나다

0.17

7.28

7.24

캐나다

2.77

터키

0.12

6.74

5.08

7

HS코드 3304 91: 페이스파우더, 루즈, 베이비파우더, 목욕파우더를 포함한 메크업용 파우더류 또는 스킨케어 제품

41.42

2.84

23.7

5.76

이탈리아

16.75

이탈리아

42.01

40.43

28.92

중국

4.50

중국

7.36

10.85

24.51

프랑스

3.72

영국

11.78

8.97

17.83

영국

3.29

프랑스

7.54

7.95

10.63

미국

3.07

태국

0.03

7.42

4.17

8

HS코드 3304 99: 미용이나 메이크업용 제품류와 기초화장용 제품류[선스크린과 선탠 제품류를 포함]

964.6

61.95

29.0

2.12

프랑스

259.8

프랑스

18.62

26.94

30.05

한국

157.6

한국

11.14

16.34

17.98

미국

89.48

중국

5.08

9.28

8.21

폴란드

62.96

미국

4.82

6.53

7.78

독일

55.70

폴란드

4.04

5.78

6.53

9

HS코드 3305 10: 두발용 샴푸

204.4

160.6

27.2

27.54

루마니아

59.74

루마니아

5.03

29.66

30.28

프랑스

27.11

스페인

2.81

13.46

16.94

이탈리아

20.10

프랑스

2.21

9.98

13.29

벨라루스

13.63

한국

1.02

6.77

6.13

한국

11.61

벨라루스

0.89

5.76

5.34

10

HS코드 3305 90: 기타 두발용 제품류

301.2

17.72

18.6

6.68

이탈리아

70.07

이탈리아

3.01

23.27

16.96

프랑스

37.86

프랑스

2.84

12.57

15.98

스페인

31.07

스페인

2.00

10.32

11.24

독일

28.92

독일

1.85

9.60

10.39

벨기에

23.80

벨기에

1.50

7.90

8.45

11

HS코드 3306 10: 치약

159.1

12.30

19.9

20.89

중국

72.61

중국

5.33

45.63

43.28

독일

26.92

독일

3.90

16.95

25.10

슬로바키아

22.28

슬로바키아

1.39

14.00

11.27

한국

7.28

폴란드

0.54

4.57

4.41

폴란드

5.73

한국

0.41

3.60

3.30

[자료: Global Trade Atlas]

시사점

우크라이나 사태가 발발 이후 유럽 및 미국의 화장품 원료 및 미용제품 공급사들이 러시아로 수출을 중단하거나 현지 법인을 철수시키겠다고 선언한 사례가 급격히 증가했다. 대표적으로 로레알은 3월9일에 러시아 내 모든 영업활동을 중단하고 신규 투자는 무기한 연장하겠다고 선언했다. 글로벌 성분 원료 공급사인 BASF와 Ajinomoto(일본)도 러시아 공급을 중단 선언하였다. 이와 관련 러시아 미용 제품 유통기업들은 현지산과 중국, 터키, CIS역내 국가들의 저가제품으로 제품군을 대체하는 현상을 보이기 시작했다. 한편, 중국, 터키, 인도 등은 이와 관련 되메우기(Back-filling) 전략에 나서고 있다.

러시아 화학제품 제조사 Eco Garant(1996년 설립, 화장품 원료 공급)의 펠릭스 듀 대표는, 우크라이나 사태에 의한 러시아 미용 시장변화의 가장 큰 요인은 국민 소득 감소(전년대비 최소 7%, 최대 20%까지 감소할 전망)라고 밝혔다. 이와 같이 러시아 국민의 소득 감소 및 경기침체가 예상되면서 제품군을 중저가 위주로 세그먼트를 다양하게 하는 것이 바람직하다는 것이 펠릭스 대표의 의견이다. 한편, 펠릭스 듀 대표는 어떠한 어려운 상황에서도 한국과의 지속적인 교역을 희망한다고 밝혔다.

자료원: ㅇ 관련 언론 및 보고서(https://rb.ru/news, https://vc.ru, www.kommersant.ru 등), ITC Trade Map(https://idserv.marketanalysis.intracen.org), 러시아 관세 통계자료(www.globusfea.com , www.trade.gov), 러시아 연방 천연자원부( www.mnr.gov.ru), 무역관 현지기업 인터뷰 및 자료 편집

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (우크라이나 사태 이후의 러시아 미용시장 현주소)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

미국 바이오 산업 트렌드 – 디지털 헬스

미국 2022-06-15

-

2

말레이시아 글로벌 공급망(GVC) 산업 동향

말레이시아 2022-06-14

-

3

美, 중국 신장위구르산 제품 수입 전면 금지 예정

미국 2022-06-14

-

4

대러시아 물류서비스 중단과 영공 비행 금지 현황

러시아연방 2022-03-04

-

5

10년의 러시아 경제실적, 그리고 2022년 하반기 전망

러시아연방 2022-06-13

-

6

베트남 Z세대를 노리려면 e스포츠 시장을 공략하라

베트남 2022-06-13

-

1

2021 러시아 자동차 산업

러시아연방 2022-01-19

-

2

2021 러시아 광산업 정보

러시아연방 2022-01-11

-

3

러시아 화학 산업

러시아연방 2022-01-05

-

4

2021 러시아 의료기기산업 정보

러시아연방 2021-12-29

-

5

2021 러시아 의약품 산업

러시아연방 2021-12-27

-

6

2021년 러시아 조선산업 동향

러시아연방 2021-11-29