-

중국 디스플레이 패널 생산설비 시장 동향

- 상품DB

- 중국

- 우한무역관

- 2021-10-27

- 출처 : KOTRA

-

- 향후 5년 내 중국 디스플레이 패널 생산량, 전 세계 생산량의 70%에 달할것으로 전망 -

- 중국 디스플레이 산업, 한국산 생산설비에 대한 의존도 높아 (2020년 기준 전체 수입량의 37.7%) -

상품명 및 HS CODE

HS CODE

국문명

영문명

848630

평판 디스플레이 제조용 기계와 기기

Machines and apparatus for the manufacture of flat panel displays

자료: 중국 상무부

디스플레이 패널 생산설비 전체 산업에서 가장 높은 투자 비중 차지

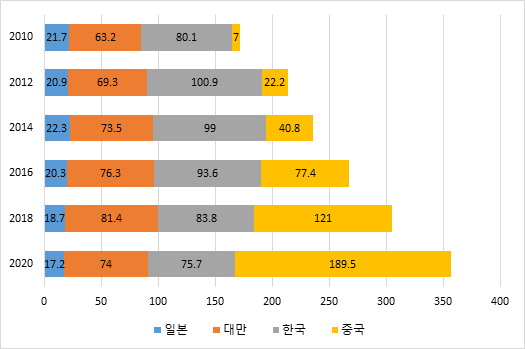

지난 10년 동안 중국 디스플레이 패널 산업은 낮은 인건비와 정부의 산업 부양책을 앞세워 매년 생산량을 증가시켰고, 그 결과 BOE, CSOT, TIANMA 등 로컬 제조사가 단기간 안에 빠르게 성장할 수 있었다. 또한 중국의 거대한 내수시장은 삼성, LG, 샤프 등 한국과 일본기업으로 하여금 디스플레이 8세대 제조 생산라인을 중국 현지에 설립하게 하였는데, 이는 2017년 중국 디스플레이 패널 생산규모가 처음으로 한국과 대만을 제치고 전 세계 1위를 차지하는 결과로 이어졌다.

2018년 기준 디스플레이 패널 제조사 수는 한국, 일본, 대만이 각각 9개, 2개, 7개사인 반면에, 중국은 총 18개사가 생산 중에 있다. 2020년에는 중국 디스플레이 패널(LCD, OLED 포함) 생산량은 이미 전 세계 전체 생산량의 53%에 달하였고, 향후 3-5년 동안 중국의 패널 생산량은 전 세계의 70%를 초과할 것으로 전망된다.

전 세계 디스플레이 패널(LCD, OLED) 생산량 현황(백만 m²)

자료: 중국띠엔즈신시찬예왕

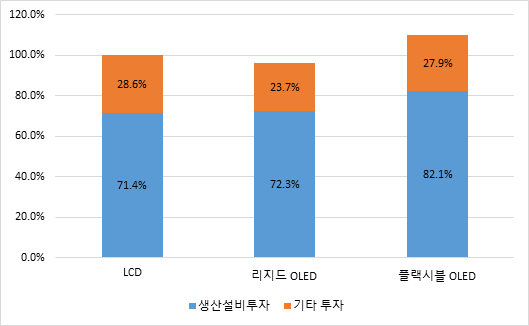

디스플레이 패널 생산설비는 사용 주기가 짧고 수시로 장비부품 및 시스템의 업그레이드가 필요하다는 특징이 있다. 패널 종류가 LCD, 리지드 OLED, 플렉시블 OLED 등 다양해짐에 따라 생산설비에 대한 투자도 크게 증가했고, 현재 신규 생산라인 설립 시 생산설비가 전체 투자금액의 70% 이상일 정도로 산업 내 가장 큰 투자 비중을 차지하고 있다. IHS Markit에 따르면, 플렉시블 OLED의 생산라인 전체 투자 규모는 LCD 생산라인의 110%에 달하며, 이중 설비에 대한 투자가 전체의 82.1%를 차지하였다.

생산설비가 전체 디스플레이 생산라인에서 차지하는 투자 비중

자료: IHS

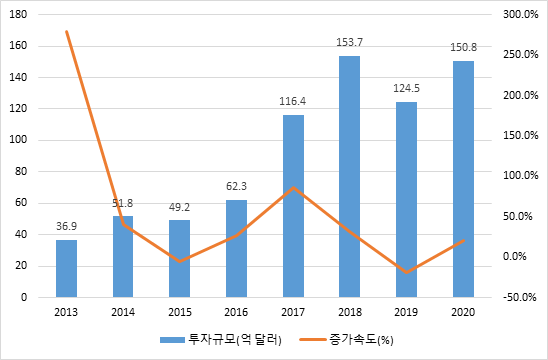

2010년부터 중국 정부가 대출, 토지보조금, 세무감면 등의 인센티브를 제공하면서 중국 각지에서 디스플레이 패널 투자 붐이 일어났고, 중국 기업의 생산설비에 대한 투자 규모도 매년 증가하여 2018년에는 생산설비에 대한 총 투자규모가 153억 7000만 달러에 달했다. 이후 2020년 코로나19로 인해 원격회의, 원격교육 등과 같은 재택 경제활동의 수요가 증가하면서 태블릿 PC, TV, 모니터 등과 같은 영상 장비의 수요도 같이 증가하여 디스플레이 생산설비에 대한 투자 규모가 2018년 수준으로 빠르게 회복하였다.

2013-2020년 중국 디스플레이 생산설비 투자 규모 및 증가 속도

자료: 화징칭바오왕

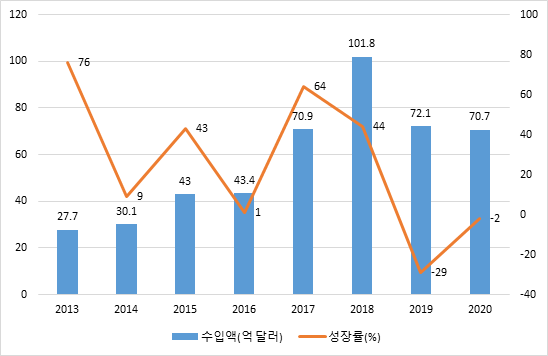

중국 디스플레이 패널 생산설비 수입 현황

012년부터 2018년까지 중국 디스플레이 패널 생산설비 수입 금액은 매년 증가하였고, 2018년 다수의 생산라인이 새롭게 구축되면서 설비 수입 규모는 역사상 가장 높은 101억 9천만 달러에 달했다. 그 후 2년 동안 새로운 생산라인에 대한 투자 감소와 중국산 생산설비 사용 증가로 외국산 제품에 대한 수입량이 감소하기 시작했다.

2013-2020년 중국 디스플레이 패널 제조설비 수입 현황

자료: ITC

하지만 여전히 외국산 생산설비 수입 시장 규모는 70억달러 이상을 유지하고 있다. 국가별로 봤을 때 2020년 기준 중국 디스플레이 패널 생산설비 수입 TOP3 국가(한국/일본/대만)의 점유율 합계는 98.8%에 달한다. 그 중 한국의 대중 수출액은 26.65억 달러로 전년 동기 대비 13.7% 증가하였고, 전체 점유율은 2019년보다 5.2% 증가한 37.7%에 달해 일본 다음으로 전체 점유율 2위를 기록하였다.

2018-2020년 중국 디스플레이 패널 생산설비 국가별 수입 현황

순위

국가

2018년

2019년

2020년

수입금액

(천 $)

점유율

(%)

수입금액

(천 $)

점유율

(%)

수입금액

(천 $)

점유율

(%)

1

일본

4,962,519

48.7

3,553,121

49.3

3,005,612

42.5

2

한국

3,749,708

36.8

2,344,149

32.5

2,665,415

37.7

3

대만

1,287,683

12.6

1,149,417

15.9

1,314,907

18.6

4

미국

127,447

1.3

103,496

1.4

61,226

0.9

5

네덜란드

687

0

7,716

0.1

7,608

0.1

6

독일

24,126

0.2

38,856

0.5

6,477

0.1

7

영국

6,035

0.1

602

0

3,607

0.1

8

말레이시아

0

0

560

0

2,379

0

9

스위스

132

0

2,798

0

2,225

0

10

홍콩

0

0

924

0

1,277

0

자료: ITC

2020년, 중국은 상위 10개국으로부터 총 6,748대의 디스플레이 패널 생산설비를 수입했으며, 평균 단가는 104.8만 달러/대에 달했다. 그 중 일본 설비 수입 단가가 가장 비싸 1대당 평균 255.1만 달러를 기록했다. 한국 생산설비의 단가 순위는 전체 3위로, 평균 가격은 1대당 80만 달러를 기록했다.

2020년 국가별 생산설비 수입 단가 현황

랭킹

국가

수량 (대)

1대당 단가 ($)

1

일본

1,178

2,551,453

2

말레이시아

2

1,189,500

3

한국

3,328

800,906

4

대만

1,647

798,365

5

미국

171

358,047

6

프랑스

2

352,000

7

오스트리아

5

148,200

8

스위스

16

139,063

9

독일

59

109,780

10

덴마크

2

109,000

총계 / 1대당 평균가격

6,748

1,048,299

자료: ITC

중국 디스플레이 패널 생산설비 시장 국가별 경쟁 현황

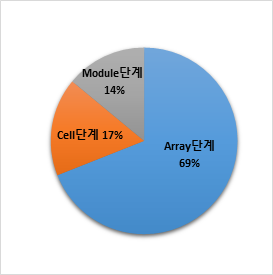

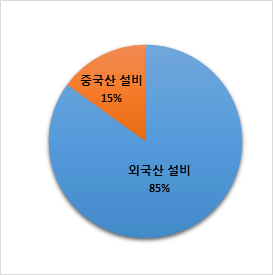

디스플레이 패널 생산은 Array-Cell-Module 3단계로 나뉜다. 단계별로 설비 투입 비율은 6.9:1.7:1.4인데, 전체 생산설비 중 중국산 장비의 시장 점유율은 15%에 불과하다. Array와 Cell 단계의 주요 설비 공급업체는 한국, 미국, 일본 업체들이 독점하고 있으며, 중국 설비업체는 주로 Module 단계에서 독점 양상을 보이고 있다.

단계별 생산설비 투입 비중 중국산, 외국산 생산설비 점유율

자료: UBI Research

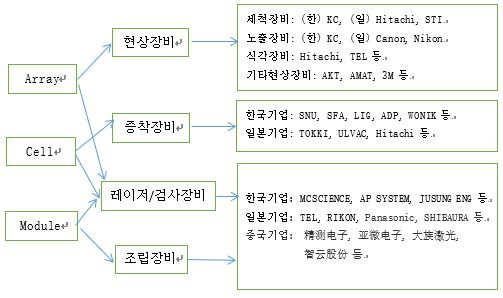

초기 단계인 Array 단계 핵심 설비는 침적, 노출, 현상 및 식각 설비로, 주로 KC, Hitachi 등 한국과 일본 기업이 공급하고 있다. Cell 단계에서 필요한 설비 역시 SNU, TOKKI 등 한국 및 일본 업체들이 주로 공급하고 있다.

패널 생산 단계별 주요 설비 및 대표 브랜드

자료: 광정헝셩

Module 단계인 레이저, 측정, 조립 분야에서는 중국기업이 기술적 우위를 점하고 있다. 2019년 검사 설비의 중국 국산화 진도율은 약 50%에 달했으며, 자동화, 모듈 밀착 등의 분야에서는 전체 설비 중 약 20% 정도는 중국산 설비를 사용중이다. 그 외에도 레이저 절단기, 자동 광학 측정기 등 다양한 장비들의 국산화를 위해 연구개발이 진행 중에 있다.

중국 주요 생산설비 제조 업체 및 제품

기업명

설립년도

주요 제품

주요 고객

징처디엔즈

(精测电子)

2006

모듈검사 시스템, 패널검사 시스템, OLED 검사 시스템, AOI 광학 검사 시스템 등

BOE, CSOT, FOXCONN, AUO 등

신싼리

(鑫三力)

2007

자동화COG/FOG 설비, 단자 세척기, 입자 측정기, ACF 부착기, 배광 조립기 등.

TPK, SAMSUNG, OFILM, Holitech 등

리앤더쥬앙베이

(联得装备)

2002

TFOG계열 설비, 자동화 COG/FOG 설비, ACF 부착기, FPC 고정기, OCA 부착기 등

FOXCONN, OFILM, BOE등

션커다

(深科达)

2004

에어히트프레스, 고정기, 액체히트프레스, ACF부착기, 광합 부착기, 편광필름 부착기 등

FOXCONN, LENS TECHNOLOGY, OFILM 등

지인커지

(集银科技)

2002

ACF 부착기, COG/FOG설비, 세척용 설비, FPC 부착기, 배광 라미네이트 설비 등

SHARP, JDI, Dongshan Precision 등

자료: 중국띠엔즈빠오

관세 및 수입규정

디스플레이 패널 생산설비는 중국 정부가 수입을 장려하는 제품 중 하나이며, 최혜국수입관세율(MFN)은 0%, 한중 FTA 관세율 역시 0%이며, 수입 부가세율은 13%를 적용하고 있다.

중국 디스플레이 패널 생산설비 수입 관세율

HS CODE

상품명

일반세율

최혜국 수입관세율(MFN)

한중 FTA 세율

수입 부가세율

848630

평판 디스플레이 제조용 기계와 기기

30%-100%

0%

0%

13%

자료: 중국 상무부

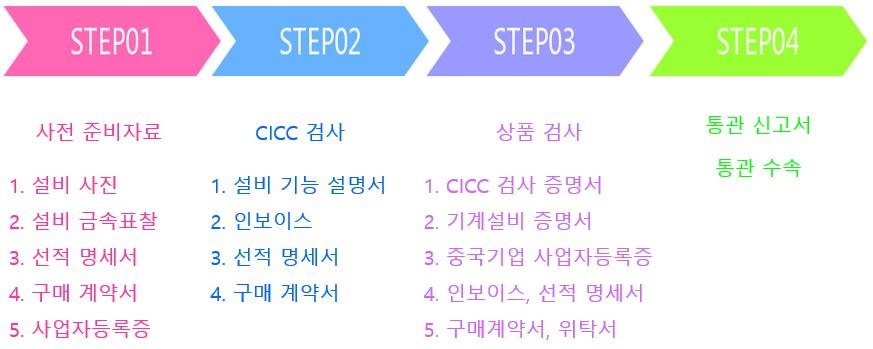

중국에 디스플레이 패널 생산설비를 수출하기 전 관련 서류를 준비하여 중국검증인증기관(CICC)에 제출하고, 필요한 절차를 단계별로 거쳐야 한다. 모든 절차를 통과 후에 최종적으로 통관 신고와 선적 작업을 진행할 수 있다.

디스플레이 패널 생산설비 수출 흐름도

자료: 동야궈지훠윈공스

시사점

코로나19 인해 원격회의, 원격교육 등 재택경제 수요가 증가하면서 2018년 이후 다소 정체되었던 중국 디스플레이 패널 산업은 빠르게 회복하였다. 또한, 현재 중국 정부는 신SOC 정책과 5G 인프라 건설을 적극 추진하면서 이에 힘입어 중국 디스플레이 산업의 성장세는 지속되고 있으며, 생산설비 수입시장 역시 2017년 이후부터 70억 달러 이상의 규모를 계속 유지하고 있다.

디스플레이 패널 생산량은 한국이 이미 중국에 추월당한 상황이지만, 디스플레이 패널 생산설비의 첨단기술 분야에서는 여전히 한국기업이 우위를 점하고 있다. 생산설비의 경우 사용주기가 짧고, 중국 디스플레이 패널 산업은 계속해서 신기술 도입을 통해 이전 생산설비의 업그레이드 또는 새로운 생산라인을 구축하고 있음으로 중국 디스플레이 생산설비 시장에서 한국기업 설비의 영향력은 상당 기간 지속될 것으로 전망된다.

중국은 현재 주력 생산제품을 LCD 제품에서 OLED 제품으로 전환하고 있으며, 향후 몇 년 사이 OLED 패널 생산라인 투자 금액 중 생산설비가 차지하는 비중이 80%를 초과할 것으로 예상된다. 중국 디스플레이 기업인 CSOT 우한법인 관계자에 따르면, “2020년 2분기부터 디스플레이 수요가 전세계적으로 급증하면서, 코로나19 여파에도 불구하고 우한 공장은 다수의 OLED 생산설비를 한국과 일본으로부터 수입하였다. 현재는 모든 생산라인이 정상적으로 가동중이며, 우한 생산라인에 투입된 누적 투자금액만 350억 위안에 달하지만, 디스플레이 제품의 기술발전이 워낙 빠른만큼 신제품 출시를 위해 업그레이드 된 생산설비를 지속적으로 구입할 계획이다.”라고 밝혔다.

중국은 생산설비의 국산화를 지속해서 추진하겠지만, 아직까지는 자체 기술력이 부족한 상황이다. 이러한 상황 속에서 미중 무역분쟁 이슈 등을 고려했을 때, 공급 사슬 안정화를 위해 수입 설비에 의존한 디스플레이 생산라인을 계속해서 확대할 것으로 전망된다. 이때 기술력을 갖춘 우리기업은 향후 산업 동향에 따라 중국기업의 니즈를 정확하게 파악한다면, 중국 디스플레이 패널 생산설비 시장에서의 영향력은 점차 커질 것으로 보인다.

최근 중국 주요 디스플레이 제조사들은 연안 경영환경 악화로 생산기반을 후베이성, 안휘성 등 내륙 도시로 이전하는 추세를 보이고 있다. 특히 후베이성 우한은 BOE, TIANMA, COST 등 메이저 제조사가 모두 진출한 지역으로 생산 공장을 계속 증설 중에 있으며, 이에 따라 한국 디스플레이 장비들의 수입이 증가하고 있다. 2020년 코로나19 기간임에도 불구하고 한국 디스플레이 장비 수출은 전년 대비 13.7% 증가하였다. 이에 따라 우리 장비 제조사들은 내륙 생산설비 이전 프로젝트에 주목해 볼 필요가 있다.

자료: 중국 상무부, ITC, IHS, 중국띠엔즈신시찬예왕, 광정헝셩, KOTRA 우한무역관 자료 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (중국 디스플레이 패널 생산설비 시장 동향)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

중국 액정디스플레이패널(LCD) 시장동향

중국 2021-12-03

-

2

코로나19 이후 한층 더 발전한 중국 디스플레이 산업

중국 2021-04-23

-

3

[기고] 중국의 디스플레이 관세 우대 정책과 대응 방안

중국 2021-10-12

-

4

중국 편광판 시장동향

중국 2021-12-03

-

5

중국 디스플레이의 새로운 거점, 안후이성 미개척시장 분석

중국 2021-07-07

-

6

2021년 중국 2차전지 산업 동향

중국 2022-01-17

-

1

2023년 중국 선박산업 동향

중국 2023-12-15

-

2

2021년 중국 2차전지 산업 동향

중국 2022-01-17

-

3

2021년 중국 의료산업 동향

중국 2022-01-17

-

4

2021년 중국 신에너지차 산업 동향

중국 2022-01-17

-

5

중국 스마트 커넥티드카(ICV) 산업 동향

중국 2022-01-14

-

6

2021년 중국 정보통신(ICT) 산업 동향

중국 2022-01-11

- 이전글

- 다음글