-

인도네시아 플라스틱 판, 시트, 필름 시장 동향

- 상품DB

- 인도네시아

- 자카르타무역관 허유진

- 2018-07-17

- 출처 : KOTRA

-

- 수입산 중 선진국 제품의 수요가 높으며, 주요 제품 구매 결정 요인은 가격 뿐 아니라 품질도 우선적으로 고려될 것 -

- 식음료 산업 발전, 건축, 인프라 구축 활성화에 따라 플라스틱 판, 시트, 필름에 대한 수요는 지속적으로 증가할 것으로 예상 -

플라스틱 판, 시트, 필름 이미지

자료원 : Grafix Plastics

ㅁ 상품명 및 HS Code

ㅇ 인도네시아로 수입되는 플라스틱 판, 시트, 필름 등의 제품은 HS Code 391990으로 분류되고 있으며, 상위 및 하위 분류체계는 다음과 같음.

- 인도네시아의 HS Code 최대 자리 수는 8자리이며, 8자리 코드까지 알아야 관세율, 관련 인증 등에 대해 조회 가능

상품명 및 HS Code

HS Code

제품 설명

3919

플라스틱으로 만든 접착성 판·시트(sheet)·필름·박(箔)·테이프·스트립과 그 밖의 평면 모양인 것(롤 모양인지에 상관없다)

3919.90

플라스틱으로 만든 접착성 판·시트(sheet)·필름·박(箔)·테이프·스트립과 그 밖의 평면 모양인 것(롤 모양인지에 상관없다), 기타

3919.90.10

염화비닐의 중합체로 만든 것

3919.90.20

경화 단백질의 것

3919.90.91

천연고무의 화학적 유도체의 것

3919.90.92

가산 중합 제품의 것 ; 응결 또는 전위 중합 제품의 것 ; 질산셀룰로오스, 초산셀룰로스 및 가소화 한 기타 셀룰로스의 화학적 유도체의 것

3919.90.99

기타

자료원 : 인도네시아재무부, 대한민국관세청

ㅁ 시장 규모, 시장 동향

ㅇ 인도네시아에서 플라스틱 산업은 최근 자동차, 건축, 전기전자, 보건의료, 섬유 봉제, 식음료 등 다양한 산업군에 기여하였음.

ㅇ 인도네시아 플라스틱협회 관계자(INAPLAS)는 국내 플라스틱 산업이 2018년에 전년에 비해 5.4~5.5% 가량 성장해 약 295만 톤의 플라스틱 제품이 내수 시장에 유통될 될 것으로 전망함을 밝힘.

ㅇ 유로모니터는 인도네시아 플라스틱 시장 규모가 2013년까지 증감을 반복하다가 2014년부터 2017년까지 꾸준히 증가하여 2017년 플라스틱 시장 규모는 186조 9,230억 루피아(약 130억 5,146만 루피아)로 파악됨.

인도네시아 플라스틱 시장 동향 및 규모

(단위 : 10억 루피아)

자료원 : 유로모니터

주1 : 2018년 7월 9일 인도네시아 중앙은행 기준환율, 1달러 = 14,322루피아

주2 : 2018년은 추정치

ㅇ 한편 플라스틱 판, 시트, 튜브 등 HS 코드 391990과 관련되는 시장규모의 경우 2012년을 제외한 나머지 기간 동안에 지속적으로 성장하였음.

ㅇ 2017년의 인도네시아 플라스틱 판, 시트, 튜브 시장 규모는 18조 1,010억 루피아(약 12억 6,386만 달러)로 전년 대비 5.59% 성장하였으며 유로모니터는 2018년 시장 규모는 20조 1,820억 루피아(약 14억 916만 달러)로 전망

인도네시아 플라스틱 판, 시트, 튜브 시장동향 및 규모

(단위 : 10억 루피아)

자료원 : 유로모니터

주1 : 2018년 7월 9일 인도네시아 중앙은행 기준환율, 1달러 = 14,322루피아

주2 : 2018년은 추정치

ㅇ 플라스틱 판, 시트, 박, 테이프 등의 제품은 다음과 같은 분류표에 따라 폴리에틸렌 및 폴리프로필렌등의 석유화학제품에서 기인하고 있음.

석유화학제품의 용도 및 수요 증가 전망치

자료원 : PT Chandra Asri Petrochemical Tbk

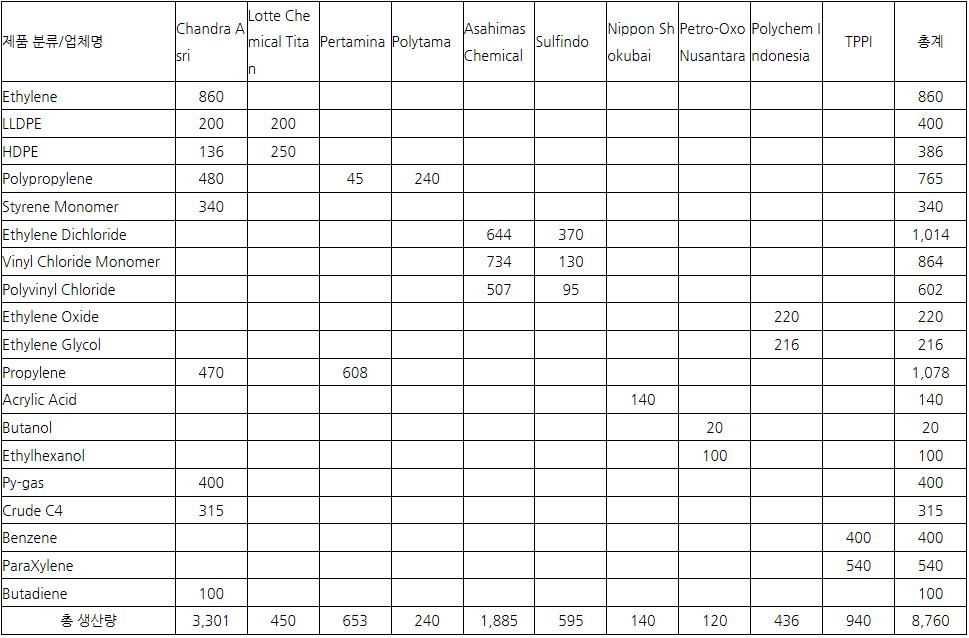

ㅇ 석유화학제품은 다음과 같이 10개 업체에서 주로 생산하며 2017년 기준 연간 생산량은 876만 톤임.

ㅇ 이 중 HS 코드 391990와 관련된 플라스틱 판, 시트, 박, 테이프 등의 원료가 되는 염화비닐, 폴리에틸렌, 폴리프로필렌을 생산하는 업체에는 PT Chandra Asri Petrochemical Tbk, Pertamina, Asahimas Cheimcal, Sulfindo 등이 있음.

2017년 인도네시아 업체별 석유화학제품 생산 규모

(단위 : 천 톤)

자료원 : PT Chandra Asri Petrochemical Tbk

ㅁ 최근 수입규모 및 상위 10개국 수입 동향

ㅇ인도네시아의 플라스틱 판, 시트, 필름 제품(기타) (HS 코드 391990) 수입실적은 2012년에서 2015년 사이에 상승과 하락세를 반복하다가 2016년을 기점으로 수입이 증가

ㅇ 2017년 플라스틱 판, 시트, 박 등의 제품(기타) (HS 코드 391990)에 대한 인도네시아의 수입 실적은 2억 1,867만 달러로 전년대비 약 10.19% 증가하였으며, 2018년 1분기 수입 실적도 5,601만 달러를 기록함에 따라 전년 동기대비 14% 증가, 연간 수입 실적은 2017년의 실적을 능가할 것으로 보임.

최근 인도네시아 플라스틱 판, 시트, 필름(기타) (HS 코드 391990) 수입 규모 및 동향

(단위 : 백만 달러)

자료원 : Global Trade Atlas

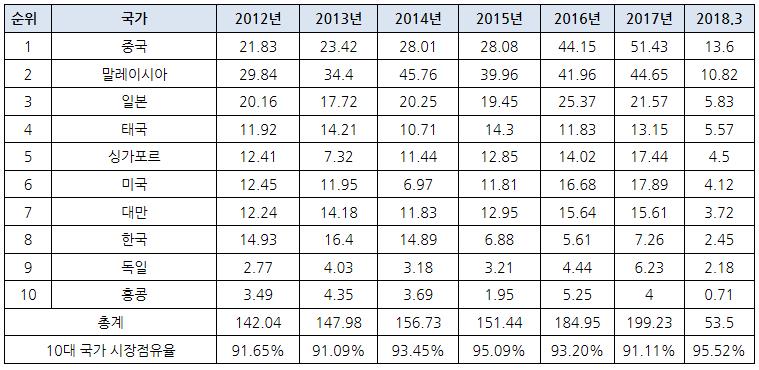

ㅇ 인도네시아 플라스틱 판, 시트, 필름(기타) (HS 코드 391990) 수입 시장에서 가장 많은 규모를 차지하고 있는 제품은 중국산 제품이며 전체 수입 실적과 관계없이 2012년부터 2017년까지 매년 증가하였음.

ㅇ 중국 다음으로 말레이시아, 일본, 태국, 싱가포르, 미국, 대만, 한국, 독일, 홍콩산 제품이 인도네시아 플라스틱 판, 시트, 필름 시장을 대부분 점유하고 있음.

ㅇ 2018년 1분기 기준 인도네시아의 이들 수입 상위 10개 국가에 대한 수입 규모는 5,350만 달러로 전체 수입 시장의 95.52% 차지

최근 인도네시아의 상위 10개국 플라스틱 판, 시트, 필름 (HS 코드 391990) 수입 규모 및 동향

(단위 : 백만 달러)

자료원 : Global Trade Atlas

자료원 : Global Trade Atlasㅁ 대한 수입 규모 및 동향

ㅇ 대한 수입 규모는 2017년 기준 726만 달러로 전년 대비 29.4% 증가하였으며, 2013년 이후 지속적으로 하락하던 대한 수입 규모가 최초로 증가세를 보임.

ㅇ 우리 기업의 2017년 대 인니 수출실적이 증가하였음에도 1,640만 달러를 기록했던 2013년에 비해서는 절반도 미치지 않는 수준으로 예전보다는 인도네시아의 한국산 제품 수입 규모가 크게 감소

ㅇ 인도네시아에서 한국산 플라스틱 판, 시트, 필름에 대한 수요는 주요 수입 국가에 비해 적게 발생하는 편이며 약 150개 내외의 한국의 중소 및 중견기업이 인도네시아로 수출하며 대기업 비중이 적음.

ㅇ 우리나라 수출 기업의 업종은 석유화학 뿐 아니라 전기전자 업체, 일반기계, 상사, 섬유 등 다양함.

최근 인도네시아의 한국산 플라스틱 판, 시트, 필름(기타) (HS 코드 391990) 수입 규모 및 동향

(단위 : 백만 달러)

자료원 : Global Trade Atlas

ㅁ 경쟁동향 및 주요 경쟁기업

ㅇ 플라스틱 판, 시트, 필름 등을 취급하는 업체의 시장점유율은 없으나, 이를 제조하기 위해 사용되는 원료를 생산하는 주요 경쟁사는 PT Titan Kimia Nusantara Tbk, PT Trias Sentosa Tbk, PT Argha Karya Prima Industry Tbk, PT Berlina Tbk, PT Dynaplast Tbk 등이 있음

- 이들 기업의 인도네시아 플라스틱 판, 시트, 필름 원료 생산 시장에서의 시장점유율은 2016년 기준 각각 약 2.8%, 1.0%, 0.7%, 0.6%, 0.5% 등임.

ㅇ 플라스틱 판, 시트, 필름 등을 취급하는 주요 업체에는 PT Asia Plast Industries Tbk, PT Bhineka Tatamulya Industri, PT KOLON INA, PT Tekpak Indonesia등이 있으며 기업정보 및 주요 제품, 로고 이미지는 다음과 같음.

플라스틱 판, 시트, 필름 주요 경쟁 기업 동향 및 관련 정보

기업명

기업정보

주요 제품 및 로고 이미지

PT Asia Plast Industries Tbk

ㅇ설립년도 : 1992

ㅇ취급제품 : 플라스틱 원재료 및 플라스틱 판, 필름, 박 등

ㅇ생산 공장개수 : 5개

ㅇ순매출

- 2016년 : 3,472억1천만 루피아

- 2017년 : 3,822억4천만 루피아

ㅇ총 이익

- 2016년 : 609억 9천만 루피아

- 2017년 : 551억 2천만 루피아

ㅇ웹사이트 : https://asiaplast.co.idPT Bhineka Tatamulya Industri

ㅇ설립년도 : 1992

-생산은 1994년부터 시작

-2014년 이후 연간 생산량 : 60,000톤

-주요 생산품목 : 플라스틱 판

-주 수출국 : 아프리카, 호주, 뉴질랜드, 방글라데시, 일본, 대만, 스리랑카, 미국

ㅇ웹사이트 : https://ptbhineka.com

PT KOLON INA

ㅇ설립년도 : 1995

ㅇ개요

-코오롱 산업과 인도네시아 합작법인으로 설립된 기업임

-‘Astroll’이라는 브랜드를 통해 기업은 플라스틱 시트 생산

ㅇ웹사이트: http://kolonina.com

PT Tekpak Indonesia

ㅇ설립년도 : 1996

ㅇ주요 제품 : 캐스트 팔렛 스트레치 필름

ㅇ웹사이트 : http://www.pt-tekpak.com자료원 : 각 기업 홈페이지 및 KOTRA 자카르타무역관 보유 자료

ㅁ유통 구조

ㅇ 일반적으로 플라스틱 판, 시트, 필름 제품 유통구조는 원부자재 수입 업자 및 제조업자는 유통업자를 거친 후, 유통업자는 HS 코드 391990 제품군 제조업자로 원부자재가 유통됨.

ㅇ 이후 플라스틱 판, 시트, 필름 제조업체는 제품을 제조한 후 유통업자에 납품하며, 유통업자는 제조사 뿐 아니라 해당 제품 수입업자로부터 물품을 구매하여 소매상 및 최종소비자에 판매

ㅇ 유통과정에서 플라스틱 판, 시트, 필름 제품 중에서도 제품에 따라 포장재 제조업자를 거치거나 생략할 수 있음.

- 이를 테면 셀룰로오스판지, 포장재 등일 경우 포장재 제조업자를 거치나, 스카치테이프, 일반 플라스틱판지일 경우 이 과정을 거칠 필요가 없음.

인도네시아 플라스틱 판, 시트, 필름 제품 유통구조

자료원 : KOTRA 자카르타무역관 자체 조사

*주 : 포장재 제조업자는 상품의 필요에 따라 거치거나 생략될 수 있음.

ㅁ 관세율(일반관세율, 한국산 제품 관세율), 수입규제, 인증 등

자료원 : 인도네시아재무부, 대한민국관세청

주 : 중국이 인도네시아에 최대 수입국

ㅇ 수입 규제 및 관련 규정 부연 설명

- 인도네시아 정부는 현재 플라스틱 제품이 부족하기 때문에 HS Code 별로 특정 수입 규제를 두고 있지 않음에 따라 위의 제품을 인도네시아에서 수입하기 위해 받아야 하는 별도의 인증이나 수입 쿼터는 없는 것으로 조회됨.

- 일반적으로 수입을 하기 위해서는 수입업자는 반드시 수입면허(API, Angka Pengenal Importir) 를 보유해야 함.

ㅁ 시사점

ㅇ 플라스틱 판, 박, 필름, 시트, 테이프 등의 제품은 민간 뿐 아니라 산업체에서도 두루 쓰이는 제품군임.

- 인도네시아 산업 발달 및 경제 성장에 절대적으로 필요한 제품군으로 현재 특정한 수입 규제는 없어 일반적인 수입 절차를 거치면 될 것이며, 이 제품의 수입 규모는 내수시장에 피해를 입힐만큼 큰 규모가 아니어서 당분간은 수입 규제가 없을 것으로 보임.

ㅇ 중국산 플라스틱 판, 박, 필름, 시트, 테이프 등의 제품이 가장 많이 수입되나 대 인도네시아 주 수입국에 독일, 미국, 일본, 싱가포르 등 선진국이 다수 포함되어있는 바, 주요 제품 구매 결정 요인은 가격 뿐 아니라 품질도 우선적으로 고려됨을 알 수 있음.

- 인도네시아 시장에서의 해당 제품에 대한 한국산 제품의 수입 실적은 상위 10위안에 들어가나 수입 시장에서 차지하는 비중은 2018년 1분기 현재 4.37%으로 적음.

ㅇ 그럼에도 식음료 산업 발달에 따른 플라스틱 소재 포장재 수요 증가, 인프라 산업 육성정책에 따른 건설현장 수요 증가, 전기전자 제품의 부품 수요 증가 등에 따라 HS 코드 391990 제품군에 대한 수요는 지속적으로 증가할 것이며 이에 한국산 제품의 대인니 수출도 증대할 수 있을 것으로 기대

ㅇ 인니 산업부는 현재 내수 시장 육성을 강조하고 있는 상황으로 수입보다는 현지 진출을 통한 생산 방식이 좀 더 정부로부터 환영 받을 것이나, HS 391990 제품군을 수출하는 우리 업체들의 기업 규모는 대부분 크지 않는 바 당분간은 전통적인 수출 방식이 주된 인니 진출 전략이 될 것

자료원 : 유로모니터, 인도네시아 무역부, 산업부, Global Trade Atlas, KOTRA 자카르타 무역관 보유 자료, 각 기업 홈페이지 등

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (인도네시아 플라스틱 판, 시트, 필름 시장 동향)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

[유망] 인도네시아 플라스틱 제품 시장동향

인도네시아 2017-08-31

-

2

인도네시아 포장재 산업 현황

인도네시아 2021-05-10

-

3

중국 공업용 접착테이프 시장 동향

중국 2011-10-31

-

4

인도네시아, 수입규제정책 효력 나타나나?

인도네시아 2018-10-17

-

5

베트남 통신기기 부분품 시장동향

베트남 2022-09-23

-

6

한·중·미 격전지, 인도 스마트폰 시장 동향

인도 2018-11-23

-

1

2021년 인도네시아 소비재 산업 정보

인도네시아 2022-01-10

-

2

2021년 인도네시아 기계 산업 정보

인도네시아 2022-01-10

-

3

2021 인도네시아 건설 산업 정보

인도네시아 2022-01-07

-

4

2021년 인도네시아 섬유산업 정보

인도네시아 2022-01-07

-

5

2021년 인도네시아 석유화학산업 정보

인도네시아 2021-12-28

-

6

2021년 인도네시아 신재생에너지 산업 정보

인도네시아 2021-10-25

- 이전글

- 다음글