-

인도 식이보충제(Dietary Supplement) 시장 현황

- 트렌드

- 인도

- 첸나이무역관 이민형

- 2023-12-13

- 출처 : KOTRA

-

인도 식이보충제 시장 동향

인도 식이보충제 시장 세그먼트 분석

인도 식이보충제 시장 유통구조

주요 업체 경쟁 현황

식이보충제(Dietary Supplement)는 인간의 영양 요구를 충족시키기 위해 개발된 제품으로 국내에선 흔히 영양제, 건강보조식품으로 불리는 것을 말한다. 이는 필수 영양소를 집중적으로 함유하고 있으며, 자연 식품에서 추출하거나 인공적으로 합성되어 만들어질 수 있다. 주로 캡슐이나 액체 형태로 섭취되며 소비자의 필요에 맞게 다양한 영양소를 조합하거나 특정 단일 영양소만 섭취하는 것도 가능하다. 식이보충제는 다양한 성분을 기반으로 비타민 & 미네랄 보충제 / 허브 보충제 / 단백질 보충제 / 기타로 분류할 수 있다. 이러한 보충제 섭취의 주요 목적은 신체의 영양 부족을 해결하고 생활 습관으로 인한 질병이나 기타 건강 문제를 예방하는 데 있다.

인도 식이보충제 시장 동향

코로나 19 이후 건강한 생활 습관과 강한 면역 체계의 중요성이 부각되면서, 최근 몇 년 사이 인도의 웰빙 부문에서 식이보충제 관련 수요가 급증했다. ‘India Forbes’에 따르면 인도 인구의 대다수인 94%가 가족의 건강을 걱정하고 있는데, 이는 전 세계 평균인 82%보다 월등히 높은 수치이다. 이러한 건강에 대한 인식 향상, 일반 식단으로는 섭취하기 어려운 영양소는 식이보충제 산업의 성장을 촉진시켰다. 또한, 가처분 소득의 증가, 의료 시설의 발전, 유통망의 개선, 스포츠 영양 시장의 급성장도 인도 식이보충제 시장의 주요 동력이 되고 있다. 2023년 인도 식이 보충제 시장 규모는 약 1억 8800만 달러로 평가되었고, 2032년까지 약 5억 8900만 달러에 이를 것으로 추정되어, 해당 기간 동안 13.49%의 CAGR(연평균 성장률)을 보일 것으로 예상된다.

인도 식이보충제 시장 세그먼트 분석

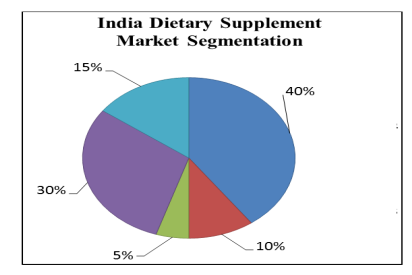

인도의 식이보충제 시장은 성분 기준으로 세분화되어 있으며, 비타민 & 미네랄 보충제가 40%로 가장 큰 점유율을 차지하고 유산균이 약 30%, 허브 보충제가 10%, 오메가-3가 5%, 기타가 15%를 차지한다. Mineral Analysis에 따르면 비타민 & 미네랄 보충제 소비자 중 약 58%가 여성이고, 인구의 약 22%는 올인원 형태의 종합 비타민제를 섭취한다.

<인도 식이보충제 점유율>

(단위: %)

[자료: Derpharma Chemica]

인도 식이보충제 시장 유통구조

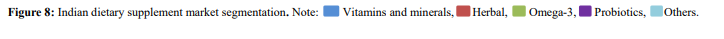

인도의 식이보충제는 다양한 판매 경로를 통해 소비자에게 전달된다. 시장의 절반 가량인 57%가 오프라인 매장을 통해 유통되며 이는 주로 약국, 상점, 무인 매장을 통해 이루어진다. 또한 Amazon이나 Flipkart와 같은 온라인 전자상거래 플랫폼이 25%를 차지하고, 직접 판매가 18%의 시장 점유율을 가지며 소비자들에게 식이보충제를 제공한다. 이러한 다양한 유통망은 소비자 니즈를 충족하는 식이보충제를 손쉽게 구매할 수 있도록 만들고 있다.

<인도 식이보충제 선호 구매 채널>

(단위: %)

[자료: Consumer Behaviour of Indian customers towards Personal care and Health supplements]

SWOT 분석

강점

인도는 전 세계에서 생산량이 세 번째로 큰 의약품 제조국이자 일반 의약품의 주요 공급자로서의 입지를 견고히 다져왔다. PLI(생산 연계 인센티브, Production Linked Incentive) 제도는 인도 식이보충제 산업의 경쟁력을 키우는 데 중요한 역할을 한다. 더불어 전자상거래 플랫폼의 급속한 성장은 인도 전역의 소비자들이 식이보충제를 더욱 쉽게 구매할 수 있도록 하였고, 특히 25만 명이 넘는 고객을 보유한 ‘Kindlife’와 같은 플랫폼에서 이러한 제품들에 대한 수요가 지속적으로 증가하고 있다.

약점

많은 소비자들이 가격에 민감하기 때문에 종합비타민을 선호하며 이러한 소비자의 가격 민감성은 업체들 간의 경쟁을 더욱 치열하게 만든다. 또한 인도에서는 식이보충제 부문이 여러 법률에 의해 관리되어 복잡한 규제 환경을 초래한다. 이는 QC(Quality Checked) 인증을 획득하는 데 어려움이 있을 것으로 보인다.

기회

인도 시장에서는 고품질이면서 안전한 식이보충제에 대한 수요가 커지고 있고 소비자들은 새로운 성분, 제형, 배송 방식에 큰 관심을 보이고 있다. 사람들의 아유르베다 치료법에 대한 믿음으로 인해 천연 허브 보충제가 인기를 끌고 있어, 많은 식이보충제 제조업체들은 현지화 전략으로 제품에 아유르베다와 허브를 포함시키고 있다. 특히 영유아, 노인, 임산부, 운동선수, 직장인 등 특정 소비자 그룹을 겨냥한 제품들이 시장에서 주목을 받고 있어, 이런 분야를 타켓으로 둔 식이보충제는 시장 진입 장벽이 상대적으로 낮을 것이다.

위협

강화된 규제로 인해 품질 관리 기준이 더욱 엄격해졌으며 이에 따라 규정을 지키지 않는 업체들은 타격을 받을 것으로 예상된다. 인도상공회의소연합(Associated Chamber of Commerce and Industry, ASSOCHAM) 및 시장조사기관인 RNCOS의 연구에 따르면, 인도 시장에 유통되는 식이 보충제 중 많은 수가 모조품이거나 승인되지 않았으며, 정부의 규제에도 불구하고 가짜 제품의 유통이 늘어나고 있다. 위조 제품은 합법적으로 제조하는 업체들에게 경제적 손해를 주며, 시장에 저품질의 저가 제품을 유통시켜 정직한 품질과 안전성을 우선으로 하는 기업들의 경쟁력을 저해할 위험이 있다.

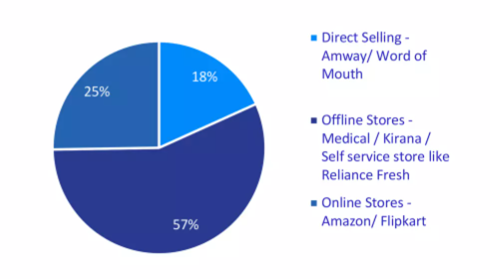

아래 표는 2019-2020년부터 2021-2022년까지 FSSAI*의 기준에 미치지 못하거나 안전하지 않은 것으로 판정된 보충제 수를 나타내는데, 이는 유해한 제품의 유통이 증가하고 있음을 보여준다.

* Food Safety and Standards Authority of India, 인도 규제기관

<FSSAI 규정 미준수 보충제의 증가>

[자료: Forbes India]

인도 식이보충제 시장 주요 업체 경쟁 현황

인도의 식이보충제 시장은 매우 분산되어 있으며, 다양한 규모의 업체들이 가격과 품질을 두고 치열하게 경쟁하고 있다.

<인도 식이보충제 시장 상위 5개 업체들의 마케팅 전략>

기업명

마케팅 전략

2018년 6세 미만의 어린이 보호자를 비롯한 지역 사회 구성원의 영양에 대한 인식을 높이기 위해 'Power of 5' 프로그램을 시작했고, 이 프로그램은 2021년부터 2023년까지 9만 명이 넘는 보호자와 2만 6,000명의 어린이들에게 혜택을 제공했다.

2023년 3월 인도 크리켓 관리 위원회(BCCI)는 보충제 브랜드인 ‘Herbalife Nutrition’과 협약을 체결하여 인도 프리미어 리그(IPL)의 공식 파트너로 지정했다. 이 파트너쉽은 인도의 유명 크리켓 선수 ‘Virat Kohli’와의 후원 계약과 미국 프로축구단인 ‘LA Galaxy’의 주요 유니폼 스폰서(연간 약 700만 달러)를 포함해 150명이 넘는 운동 선수, 팀, 이벤트를 후원한다.

세계 최대의 과학 기반 아유르베다 기업으로, 주요 전략은 인도 시장 매출 중 거의 47%를 차지하는 농촌 시장에 집중하는 것이다. ‘Yoddha’ 프로젝트를 통해 농촌 지역의 9만여 개 마을의 130만 개의 판매점에 제품을 공급하여, 이를 통해 농촌 시장에서의 입지를 넓혀가고 있다.

인도 내 입지를 다지기 위해 자체적으로 진행하는 캠페인을 활용하고 있다. 'Don’t Wait for Life' 캠페인은 심장 질환과 당뇨병에 대해 설명하고 토론하는 네 편의 영상 시리즈로 이루어져 있다. ‘Real Life Heroes’ 캠페인은 현대 의료 기술을 통해 건강 문제를 극복하고 활기찬 삶을 영위하는 이들의 이야기를 담고 있으며, 칸 국제광고제의 최종 후보까지 올랐다. 또한, 'Muscles Matter' 캠페인은 사람들에게 근육 나이를 테스트받게 함으로써 건강한 생활을 독려하고, 식이보충제 ‘Ensure’를 선보였다.

기아 해소, 영양 지원, 자립 가능한 식량 공급을 목표로 하는 프로그램들을 운영하는 단체들과의 전략적 협력을 통해 기반을 구축하고 있다. 2022년 동사의 지원을 받아 인도에서 ‘Rise Against Hunger’ 농업 프로젝트에 참여한 사람들이 기아에 직면한 많은 이들을 위해 대량의 식량을 생산하는 데 기여했다.

[자료: Business standard, Dabur Website, Annual report, iide, ESG report, Kraft Heinz company website, SP]

인도 아유르베다 관련 제품 주요 업체 경쟁 현황

아유르베다는 인도에서 시작된 고대 전통 의학체계 중 하나로써 질병을 치료하고 건강한 삶을 사는 생활양식, 노하우, 치료법 등을 통칭하는 개념이다. 아유르베다 관련 제품들은 질병에 대한 저항력을 증가시키고, 불순물을 제거하며, 염증을 예방하는 등 전반적인 건강 개선에 도움을 준다고 알려져 있다. 이 제품들은 천연 재료로 만들어져 약물이나 화학 물질에 비해 부작용이 적어 현재 인도에서는 주요 업체들이 개인의 필요와 성분 유형에 맞춰 제품을 추천해주고 있다.

<인도 아유르베다 상위 5개 업체들의 마케팅 전략>

기업명

마케팅 전략

100여 개국과 지역에 진출해 있으며, 세계에서 가장 많이 팔리는 비타민 및 식이보충제 브랜드로 자리매김하고 있다. 독특한 비즈니스 모델을 가진 이 회사는 5만5000명의 직접 판매 파트너들로 구성된 강력한 네트워크를 보유하고 있으며, 70% 이상의 판매가 온라인으로 이루어지고 있다. 인도 내에는 25개 창고가 존재한다.

인도 이외에 90여 개국에 진출한 동사는 리브(Liv)52와 루말라야 포르테(Rumalaya Forte) 제품이 가장 인기가 높다. 최근에는 아쉬와간다(Ashwaganda) 제품도 인기를 얻고 있다.

47,000개 이상의 소매 카운터 / 3,500명의 유통업자 / 18개 주에 위치한 여러 창고들 / 6개 주에 계획한 공장을 보유하고 있다. 또한 미국, 캐나다, 영국, 러시아, 두바이 등 많은 국가에서 시장 입지를 확보하고 있다. 동사는 2023년 웰니스 페스티벌을 위해 한국에도 진출하였다.

각각 120만 달러 이상의 매출을 기록하는 18개의 브랜드를 가지고 있다. 120개 이상의 국가에 글로벌 입지를 마련했다. 인도 내에 13개, 그 외 국가에 21개의 제조 시설을 운영 중이다. 또한 690만 개 이상의 소매점을 아우르는 강력한 유통망을 구축했으며, 이 중 130만 개의 매정에서 직접 판매를 하고 있다. 아유르베다 전체 시장에서 동사의제품인 채원프레쉬(Chyawanprash)는 60%, 꿀은 45%, 포도당은 40%의 시장 점유율을 차지한다.

30개 이상의 국가로 1,400개 이상의 제품을 수출하였다. 인도 복제 의약품 시장은 넓게 퍼져 있으며 2023년에는 총 연간 수익의 32%를 차지했고, 이는 전년 대비 20% 성장한 수치다. 500개 이상의 브랜드를 보유한 동사의 성공은 ‘시장 진입 전략’에 의해 주도되며, 이는 시장에 새로운 제품을 도입하기 위한 전략적 계획이다.

[자료: yahoo finance, FundsIndia, Himalaya Project, e4m]

정부 정책

FSSAI는 수입 허가증을 발급하는 기관으로 다양한 카테고리의 식이보충제에 적용되는 규정들을 발표했다. 이 규정들은 보충제 순도 / 특수 식이용 식품 / 특수 의료용 식품 / 의학적 감독 / 스포츠 보충제 / 유산균 보충제 / 새로운 보충제 / 단백질 보충제 / 비타민 및 미네랄 / 지방 및 리놀레산을 포함하는 제품들을 다룬다. FSSAI는 2023년 10월부터 FSSAI 라이선스를 받은S-아데노실-L-메티오닌(SAMe, S-Adenosyl-L-Methionine)이 함유된 제품들을 식품으로 간주하지 않겠다는 개정안을 도입하기로 결정했고, 이 개정안은 인도 전역에 적용된다.

수출입 동향

인도는 약용 식물을 수출입 할 때 일부 제품에 대한 수출입 신고와 CAS(Chemical Abstract Service)번호 및 IUPAC(International Union of Pure and Applied Chemistry) 명칭을 요구한다. 또한 인도에 영양제를 수입하려면 FSSAI 수입 허가증(인도에 등록된 회사 한정)과 수입 부서의 NOC(No Objection Certificate)를 취득해야 한다.

<수입 정책>

(단위: %)

ITC-HS 코드

설명

정책

제한

21069099

다른 곳에 명시되지 않았거나 포함되지 않은 식재료: 기타

없음

없음

GST-HS 코드

설명

GST요율

IGST-2106

다른 곳에 명시되지 않거나 포함되지 않은 식재료: 기타

18

CIF

운임, 보험료, 화물료

1

BCD

기본 관세

10

SWS

사회 복지 부담금

10

*CEPA 관세 혜택 적용 불가

[자료: Indian Trade Portal]

<2021-2022년 수출 상위 10개 국가 (HS Code-21069099)>

(단위: US$ 백만, %)

No

국가

2020-2021

2021-2022

증감률

1

미국

108.1

119.4

10

2

아랍에미리트

61.1

104.5

71

3

호주

28.2

35.4

25

4

영국

22.9

32.3

41

5

네팔

26.1

29.1

12

6

캐나다

26.6

28.3

6

7

싱가포르

15.3

15.7

3

8

이란

34.8

11.2

-68

9

네덜란드

4

10.1

156

10

스리랑카

6.7

8.9

33

합계

463.4

558.7

21

[자료: Ministry of Commerce & Industry]

<2021-2022년 수입 상위 10개 국가 (HS Code-21069099)>

(단위: US$ 백만, %)

No

국가

2020-2021

2021-2022

증감률

1

미얀마

8.1

38.7

376

2

미국

15.3

19.9

30

3

인도네시아

4.3

14.3

229

4

네덜란드

10.1

10.5

3

5

아일랜드

29.4

9.1

-69

6

중국

6.3

6.5

3

7

말레이시아

2.4

4.1

76

8

영국

2

3

52

9

캄보디아

0.6

2.2

284

10

싱가포르

1.3

1.7

32

합계

95.8

125

31

[자료: Ministry of Commerce & Industry]

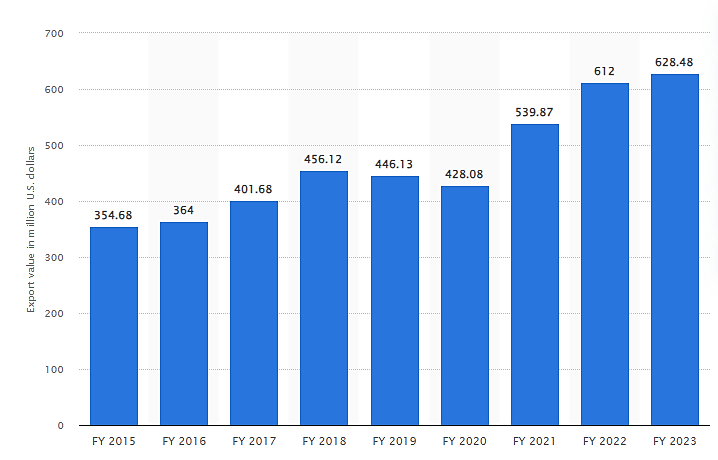

상기 통계에 포함되지 않은 제품으로 인도는 아유르베다 제품과 허브 영양제도 상당수 수출하며, FY23 기준 인도 아유르베다와 허브 보충제의 수출액은 약 6억 2,800만 달러에 달했다. 아유르베다 제품은 시럽, 캡슐, 연고, 밤, 젤라틴 등의 형태로 수출된다. 허브 제품은 알약, 가루, 젤, 정제 버터, 페이스트, 안약, 점비액, 바디 로션, 피부 & 헤어 관리 제품 등 다양한 제형으로 수출된다.

<FY15-23 인도 아유르베다 & 허브 제품 수출액>

(단위: US$ 백만)

[자료: Statista]

2021년 12월에 설립된 ‘Kindlife’는 현재 뷰티 & 퍼스널 케어, 건강, 홈 케어, 여성 위생용품 등의 카테고리에서 25개의 해외 브랜드와 함께 700개 이상의 브랜드를 보유하고 있다. Ayushi 고객 담당 매니저에 따르면, 웰빙 영양제들이 고객들에게 인기가 많지만 미용 보충제를 찾는 사람들 중에서는 콜라겐 / 운동선수와 피트니스 애호가들 사이에서는 단백질 보충제 / 면역력 강화를 원하는 사람들 사이에서는 종합 비타민 보충제가 가장 잘 팔린다고 한다.

시사점

인도 시장에 진출하고자 하는 한국 기업들은 천연성과 전통성을 중시하는 인도 소비자들의 요구에 맞추는 것에서 시작할 수 있다. 유통채널에서는 초기에 전자상거래의 급속한 성장을 활용한 온라인 유통 채널을 활용하는 것이 고려할 만하다. 이 접근 방식은 인도 소비자들에게 더 나은 접근성을 제공하고, 마케팅 효율성을 높일 수 있다. 또한, FSSAI와 같은 규제 기관의 기준을 만족하는 고품질의 제품을 제공함으로써 한국 기업들은 인도 시장에서의 신뢰를 구축하고 브랜드 가치를 강화할 수 있다.

자료: India Forbes, Business Standard, SlidePlayer, Transparency Market Research, Der Pharma Chemica, Neuro Tags, Statista, Imarc, Dabur, The Digital School, 2023 ESG Report, Food Compliance, UL Solutions, Ministry of Commerce and Industry, Indian Trade Portal, The Economic Times, International Journal of Drug Regulatory Affairs, FAQs Nutraceutical Regulations, MUNIYAL AYURVEDA, KOTRA 첸나이 무역관 자료 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (인도 식이보충제(Dietary Supplement) 시장 현황)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

4가지 키워드로 살펴보는 중국 건강식품 발전 전망

중국 2023-12-11

-

2

인도네시아 건강보조식품 시장 동향

인도네시아 2023-10-04

-

3

최근 3년간 우리 기업의 문의가 많았던 베트남 건강기능식품 시장동향

베트남 2023-11-16

-

4

인도 건강식품 시장동향

인도 2017-11-06

-

5

일본 과자시장, 2023년 히트 상품과 키워드는?

일본 2023-12-13

-

6

인도네시아 애완동물 케어 및 용품 시장 동향

인도네시아 2023-12-12

-

1

2023년 인도 전기자동차 산업 정보와 현지 동향

인도 2023-12-12

-

2

2022년 인도 반도체산업 정보

인도 2022-10-20

-

3

2022 인도 완구산업 정보

인도 2022-08-05

-

4

2022년 인도 화장품 산업 정보

인도 2022-05-25

-

5

2021년 인도 철강산업 정보

인도 2022-01-20

-

6

2021년 인도 보안산업 정보

인도 2022-01-20