-

중국 폴리카보네이트 시장동향

- 상품DB

- 중국

- 우한무역관

- 2024-08-14

- 출처 : KOTRA

-

한국산 폴리카보네이트의 최대 수출 대상국, 중국

의료소재, 광학소재, 자동차 등 고부가가치 제품분야에 주목할 필요

제품명 및 HS CODE

HS 코드

한국어 명칭

영문명

390740

폴리카보네이트

폴리카보네이트(In Primary Forms)

[자료: 중국 상무부]

시장 현황

폴리카보네이트는 높은 빛 투과율, 고강도, 내열성, 절연성 등 장점을 기반으로 빠르게 성장 중인 제품으로, 다양한 분야에서 사용되고 있다. 폴리카보네이트 산업 체인의 업스트림은 포스겐(COCL2), 디메틸 탄산염(DMC) 및 비스페놀 A(CHO2) 등의 석유화학 산업 영역이고, 다운스트림은 전기·전자 제품, 건축 자재, 자동차 등 분야이다. 또한 생산 기술의 지속적 향상으로 항공우주, 광학소자, IT 정보 등의 분야로도 활용 범위를 확대하고 있다.

<폴리카보네이트 산업체인>

[자료: 화징(华经) 산업연구소]

중국에서는 전자제품, 자동차 등 산업의 수요가 증가하고 새로운 폴리카보네이트 생산 기술이 공개됨에 따라 2023년 중국 내 폴리카보네이트 생산 및 소비가 역대 최고치를 기록했다. 생산량은 250만 톤으로 전년 동기 대비 40.4% 증가했고, 소비량은 320만 톤으로 전년 동기 대비 11.6% 증가했다.

<2017~2023년 중국의 폴리카보네이트 생산 및 소비량>

(단위: 만 t)

[자료: 즈옌(智研) 컨설팅]

최근 수년 글로벌 시장의 폴리카보네이트 성장은 동북아 지역이 이끌어 왔다. 신규 생산 능력은 주로 중국에 집중돼 있으며, 한국과 러시아에서도 일부 생산하고 있다. 2023년 전 세계 폴리카보네이트 생산량은 700만 톤을 돌파했다. 이 중 1/3 이상을 중국에서 생산 중이며, 미국(21%), 한국(8%)이 뒤를 이었다.

수입 동향

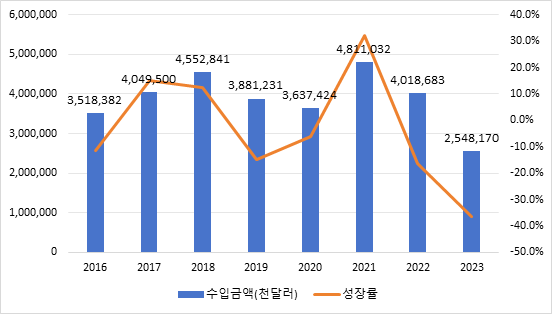

2016년부터 2021년까지 중국의 폴리카보네이트 수입량은 코로나19로 인한 변동이 있었으나 전반적인 상승세를 보이며 2021년 정점에 도달했다. 이후 중국의 폴리카보네이트 생산량이 증가하고 수입 대체가 빨라지며 2022년과 2023년 중국의 폴리카보네이트 수입량은 감소했다. 그 결과 2023년 중국의 폴리카보네이트 수입액은 25억5000만 달러로 전년 대비 36.6% 감소했다.

<2016~2023년 중국 폴리카보네이트 수입 현황>

(단위: US$ 천, %)

[자료: Global Trade Atlas (2024.7.15 조회)]

2023년 중국의 폴리카보네이트 수입 상위 10개 국가/지역의 시장 점유율은 총 93.6%에 달했다. 대만(22.1%)이 1위를 차지한 가운데 한국(17.9%)은 4억6000만 달러로 2위를 차지했다. 한국의 폴리카보네이트 수출액으로 보면 중국은 한국의 최대 수출국으로 2023년 한국의 수출에서 차지하는 비중은 29.1%였다.

<2021~2023년 중국 폴리카보네이트 수입 상위 10개 국가/지역>

(단위: US$ 천, %)

순위

국가/지역

2021년

2022년

2023년

수입금액

점유율

수입금액

점유율

수입금액

점유율

-

전 세계

4,811,032

100.0

4,018,683

100.0

2,548,170

100.0

1

대만

1,174,680

24.4

943,558

23.5

562,954

22.1

2

한국

960,428

20.0

728,860

18.1

455,730

17.9

3

태국

525,606

10.9

543,937

13.5

410,991

16.1

4

일본

516,933

10.7

417,115

10.4

316,558

12.4

5

미국

245,293

5.1

238,640

5.9

218,558

8.6

6

네덜란드

143,718

3.0

158,237

3.9

135,985

5.3

7

사우디 아라비아

422,304

8.8

350,132

8.7

128,414

5.0

8

말레이시아

103,082

2.1

93,550

2.3

73,010

2.9

9

중국

259,636

5.4

104,906

2.6

43,405

1.7

10

스페인

183,263

3.8

196,465

4.9

40,536

1.6

[자료: Global Trade Atlas (2024.7.15 조회)]

2023년 중국의 폴리카보네이트 총수입량은 104만 톤, 평균 수입 가격은 US$2.45/㎏였다. 중국의 10대 수입국 중 단가는 네덜란드가 가장 높으며(US$5.6/㎏), 말레이시아가 가장 낮았다(US$1.4/㎏). 한국산 제품의 단가는 2.1달러/㎏으로 중국 평균 수입 가격보다 약간 낮은 수준이었다.

<2023년 중국 폴리카보네이트 수입 국가/지역 단가 순위>

(단위: t, US$/kg)

순위

국가/지역

수량

단가

1

네덜란드

24,307

5.6

2

일본

67,037

4.7

3

중국

10,485

4.1

4

스페인

13,014

3.1

5

미국

78,514

2.8

6

대만

235,734

2.4

7

태국

180,060

2.3

8

한국

221,810

2.1

9

사우디 아라비아

85,045

1.5

10

말레이시아

51,144

1.4

총 수량 / 평균 가격

1,041,924

2.45

[자료: Global Trade Atlas (2024.7.15 조회)]

경쟁 동향

최근 몇 년 동안 주요 제조업체의 생산 능력이 지속해서 강화되고 환경 보호를 위해 낙후된 생산 시설이 퇴출당하며 중국 폴리카보네이트 산업은 주요 기업에 집중됐고 상위 6개 기업의 총 생산 능력이 전체의 약 70%를 차지하게 됐다. 2023년 말 중국 국내 폴리카보네이트 생산능력은 300만 톤을 넘어섰고 생산업체는 총 16개였다. 중국의 상위 10개 폴리카보네이트 제조업체 중 외자 또는 합작 회사는 Covestro(독일), SINOPEC SABIC(사우디아라비아), TEIJIN(일본), MGC(일본) 4개가 있다. 한편 Covestro(독일), 저장석화, 완화(万华)화학은 모두 50만 톤 이상의 생산 능력을 보유하고 있으며, 현재 중국 외 국가/지역에 40만 톤 이상의 생산 능력을 갖춘 회사는 없는 것으로 알려졌다. 현재 중국 폴리카보네이트 자급률은 75%를 넘어섰으며 향후 3년간 약 100만 톤의 생산 능력이 투입될 것으로 예상된다.

<중국 내 폴리카보네이트 제조업체 상위 10개>

(단위: 만 t)

[자료: 화역천하(化易天下)]

수입 제품을 보면 중국 시장의 주요 수입 브랜드에는 대만의 CHIMEI, IDEMITSU CHEMNICALS, FORMOSA CHEMICALS, 한국의 LG, 롯데 등이 있다.

유통 구조

폴리카보네이트 판매채널의 관점에서 볼 때, 대부분 기업의 유통방식은 생산부터 판매까지 통합된 형태로, 온라인 소매는 주로 주요 네트워크 플랫폼을 통해 홍보 및 판매된다. 2023년 중국의 폴리카보네이트 수입 지역은 주로 광둥성(43.8%), 상하이(27.5%), 저장성(12.0%)에 집중돼 있었으며, 위의 3개 성의 수입액은 중국 전국의 83.3%를 차지한다.

관세 및 수입 규정

한중 FTA에 따르면 중국의 한국산 폴리카보네이트 수입품에 대한 관세율은 FTA 체결일로부터 15년간 인하되며, 2029년에는 관세율이 0%가 된다. 현재(2024년) 한중 FTA 관세율은 2.167%로 RCEP 세율보다 낮다. 한편, 폴리카보네이드 수입에 별도 규제 및 필요인증은 없다.

<중국 편광판 수입세율>

HS 코드

상품명

최혜국 (MFN)

세율

한-중 FTA

세율

RCEP 세율

수입 부가가치세

세율

390740

폴리카보네이트

6.5%

2.167%

4.6%

13%

[자료: 중국 상무부]

<한중 FTA 조세감면협정>

(단위: %)

년도

세율

MFN

6.5

2015

6.067

2016

5.633

2017

5.2

2018

4.767

2019

4.333

2020

3.9

2021

3.467

2022

3.033

2023

2.6

2024

2.167

2025

1.733

2026

1.3

2027

0.867

2028

0.433

2029

0

[자료: 중국 상무부]

시사점

중국의 폴리카보네이트 시장은 지난 20년 동안 꾸준한 발전을 이루었지만, 중국 내 저가 산업이 동남아시아로 이전되면서 지난 2년간 보였던 성장 추세가 계속되기는 어려울 것으로 보인다. 연구기관에서는 향후 5년간 중국의 폴리카보네이트 소비 증가율이 낮은 수준을 유지할 것으로 전망하고 있다.

한편, 중국 내 생산 역량이 계속 증가하며 폴리카보네이트의 자급률도 상승세를 유지할 것이며, 2025년에는 중국의 국내 생산량이 국내 수요를 넘어설 것으로 예상된다. 판재, 일반 개조 및 합금용 제품과 같은 일부 저가형 전통 분야에서는 일정 부분 생산 과잉과 유사 제품 간 경쟁과열이 발생하며 가격 경쟁이 격화될 가능성이 높다.

하지만 일부 고급 분야, 특히 의료, 특수 광학, 가전 및 자동차 분야에서는 중국 국내 제조 기업(외자 기업 포함)의 자체 생산이 어려워 수입에 의존해야 하며, 그 양은 15만 톤을 초과할 것으로 예상된다. 따라서 한국 기업은 다양한 산업, 고객, 분야 맞게 차별화된 제품을 개발할 필요가 있다.

자료: 중국 상무부, 华经산업연구소, 智研컨설팅, GTA, 化易天下, Sinopec News Network, KOTRA 우한 무역관 자료 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (중국 폴리카보네이트 시장동향)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

공정 경쟁 심사 조례 시행, 중국 지방 정부의 투자유치 행보는?

중국 2024-10-23

-

2

중국 농기계 시장, ‘구매와 폐기’ 더블 보조금으로 새로운 기회 모색

중국 2024-11-19

-

3

‘최애’에 지갑 연다, 일본 팬덤 활동 '오시카츠' 시장

일본 2024-08-19

-

4

2024년 독일 IT 산업 정보

독일 2024-08-14

-

5

일본 AI 법 규제 본격 논의 시작...일본 기업의 대응은?

일본 2024-08-27

-

6

미국, 탄소중립 달성을 위한 CCS 기술에 주목

미국 2024-08-16

-

1

2025년 중국 수소에너지산업 정보

중국 2025-04-02

-

2

2024년 중국 풍력발전 산업 정보

중국 2024-12-17

-

3

2024년 중국 희토산업 정보

중국 2024-11-22

-

4

2024년 중국 산업개관

중국 2024-11-19

-

5

중국 신에너지 자동차 산업 발전 전망

중국 2024-07-29

-

6

2023년 중국 선박산업 동향

중국 2023-12-15

- 이전글

- 다음글