-

중국 적층 세라믹 커패시터(MLCC) 시장 동향

- 상품DB

- 중국

- 상하이무역관

- 2022-07-20

- 출처 : KOTRA

-

적층 세라믹 커패시터 시장 급부상

프리미엄 모델의 기술 개발 및 가격 경쟁력 모두 필요

세라믹 콘댄서라고도 불리는 세라믹 커패시터는 세라믹을 유전체로 사용하는 커패시터를 의미하며, 대체로 단층 세라믹 커패시터와 적층(다층) 세라믹 커패시터로 구분된다. 단층 세라믹 커패시터는 세라믹 기판의 양면에 은층을 도포한 후 저온 소성하여 은질 박막을 극판으로 제작하며, 그 외형은 웨이퍼 형상이 많다. 적층 세라믹 커패시터(MLCC, Multi Layer Ceramic Capacitor)는 여러 개의 금속 전극을 세라믹 매질속에 삽입한 후 다시 고온에서 공연소하여 형성되는데 이 제조 방식에서 선도식 적층 세라믹 커패시터와 칩형 적층 세라믹 커패시터로 세부적으로 구분된다.

(참고) 세라믹 커패시터의 주요 특징:

- 소형 소용량 (비교적 저렴하고 범용적 사용 가능)

- 무극성(전극이 정해지지 않음), 고주파 특성 좋음

- ESR, ESL이 낮음

- 전압에 민감하지 않음

- 열에 강함 (각종 온도 특성을 비교적 쉽게 구현 가능)

- 기판 적층이 용이하여 다층화함으로써 소형화 도모 (Mobile 기기에 많이 쓰임)

- 제작형태 : 적층형 구조((MLCC, Multi Layer Ceramic Capacitor) 위주

- 전극 : 은(Ag) 등 사용

- 유전체: 티탄산바륨(BaTiO3) 등 유전율이 큰 물질의 가루를 성형하여 소성함(燒成)

상품명 및 HS CODE

<적층 세라믹 커패시터(MLCC) HS 코드>

품목

HS 코드

적층 세라믹 커패시터

853224

[자료: 202년 중국 수출입세칙]

적층 세라믹 커패시터(MLCC)는 내부전극, 세라믹층, 엔드전극 등 세 부분으로 구성되며 유전체 재료는 내부전극과 어긋나는 방식으로 적층되여 고온 소결, 성형 후 칩의 양 끝에 금속층을 봉입하여 독석(独石)과 유사한 구조체를 얻게 된다.

<MLCC 제품 분류>

[자료: 첸잔산업연구원]

주요 기능과 적용산업

다층 세라믹 칩 커패시터(MLCC)는 오늘날 현대 전자제품의 중요한 구성 요소이며 일반적인 캐패시터 시장의 약 40%를 점유하고 있다. 다층 커패시터는 빗살 모양의 소결 전극이 있는 모놀리식 세라믹 블록으로, MLCC(Multilayer Ceramic Capacitor)는 소비자 가전, 자동차, 통신, 산업 기계, 방위 등과 같은 광범위한 산업에 응용되고 있다. 특히 전기, 가전제품 분야에서 가장 많이 쓰였으며, 2019년 기준 전세계 총량의 약 66.14%를 차지하며 가장 널리 사용된 분야였다. 가전 제품 중에서도 스마트폰 분야가 커패시터 전체 소비량의 39%를 차지한다. 글로벌 가전산업은 2026년까지 4,7513억 Pcs로 성장할 것으로 전망되며, 이에 따라 글로벌 다층 세라믹 칩 콘덴서(MLCC) 시장 규모 또한 2020년 USD 1억 7,790만 달러 수준에서 2026년 USD 3억 1,200만 달러로,연평균 성장율 13.2%를 기록할 것으로 예상된다.

커패시터 전체 소비량의 39%를 차지하는 스마트폰 시장이 커지면서 향후 커패시터의 고급화, 첨단화 추세도 지속될 것으로 보인다. 특히 고성능 탑재 스마트폰은 MLCC를 더 많이 사용하는데, 예를 들어 아이폰 X는 400개의 커패시터를 사용하는 아이폰 5S에 비해 1,100개의 MLCC가 필요하다. 그 외에도 TWS 헤드폰, 스마트 시계와 같은 휴대용 및 지능형 웨어러블은 최근 몇 년 동안 시장의 많은 관심을 끌면서 MLCC에 대한 상당한 수요를 창출하고 있다. 최근 5G의 상용화가 빠르게 진행됨에 따라, 5G 지원 스마트폰은 4G보다 MLCC를 필요로 하고 있다. MLCC를 10%~15% 더 사용하는 Sub-6Ghz 5G 스마트폰과 20%~30% 더 사용하는 mmWave 5G폰 등이 대표적이다. 한편, 5G 스마트폰의 높은 전력 소비량은 하이엔드 마이크로/울트라 마이크로(0201, 01005 등)에 대한 수요를 더욱 증가시켜, 향후 용량이 크고 전력 소비량이 적은 MLCC로의 수요 증가가 예상된다.

5G 등 기지국 구축도 커패시터 시장 발전 동력 중 하나다. 기존 4G 기지국에 비해 구축해야 할 5G 기지국 수가 더 많고 기지국당 MLCC 수가 더 많은 것이 MLCC 수요 증가를 이끌고 있다. 2023년까지 글로벌 통신 기지국의 MLCC 수요는 (타이요유덴이 추산한 바에 따르면) 2019년의 2.1배에 이를 것으로 보인다. 사물인터넷(IoT)의 경우, 안정적인 연결과 지속이 필수적인데, 대기 시간이 짧은 5G 네트워크 산업의 최대 수혜자가 될 것으로 보인다. 이에 따라 점점 더 많은 연결 IOT 장치가 MLCC 시장의 성장을 촉진할 것이라는 것을 예측할 수 있다.

신에너지 차량 산업의 발전도 커패시터 시장 발전을 촉진하는 요인 중 하나다. 신에너지 차량과 ADAS의 개발은 MLCC를 새로운 블루오션으로 이끌었으며, 특히 일반 자동차는 약 3,000~4,000개의 MLCC를 필요로 하는 것에 비해, 하이브리드/플러그인 하이브리드 자동차는 약 12,000개, 배터리 전기 자동차는 약 18,000개개의 MLCC를 필요로 한다. ECU와 같은 더 많은 수의 제어 모듈을 갖춘 신에너지 차량은 전자 시스템을 지원하기 위해 더 많은 수동적 구성 요소가 필요하며, 최소 10,000개의 MLCC가 필요하다고 추산된다. 이에 최근 몇 년 동안 전 세계적으로 ICE 차량 제거를 위한 시간표가 출시됨에 따라, 신에너지 차량은 더 높은 보급률을 보이고 있으며, 단일 차량에 의한 MLCC의 수요가 높아짐에 따라 차량용 MLCC에 대한 수요도 커지고 있다.

글로벌 주요 제조사

글로벌 주요 제조업체로는, 교세라(Kyocera (AVX)), 삼성, Samwha, Johanson Dielectrics, Darfon, Holy Stone, Murata, MARUWA, Fenghua(중국), Taiyo Yuden, TDK, Nippon Chemi-Con, Vishay, Walsin ,Three-Circle, Tianli, Yageoetc 등이 있으며, 이중 무라타, 삼성전기, Taiyo Yuden, 교세라(Kyocera (AVX)), Walsin 등 상위 5개업체가 세계 시장 점유율 60% 이상을 차지하고 있다. 2016년 이후, 무라타, TDK와 같은 MLCC 공급업체는 유망하고 수익성이 높은 첨단 기술 시장인 차량용 MLCC에 집중하기 시작했다. 이러한 움직임은 글로벌 패시브 부품 공급망 속에서, 중국 로컬 업체들이 중저가 제품 수요를 공략하여 빠른 시장 선점을 가능케 했다. 이에, 펑화첨단기술(Fenghua Advanced Technology), 차오저우 쓰리써클(Chaozhou Three-circle)과 같은 중국 로컬회사가 큰 폭의 성장세를 보였다.

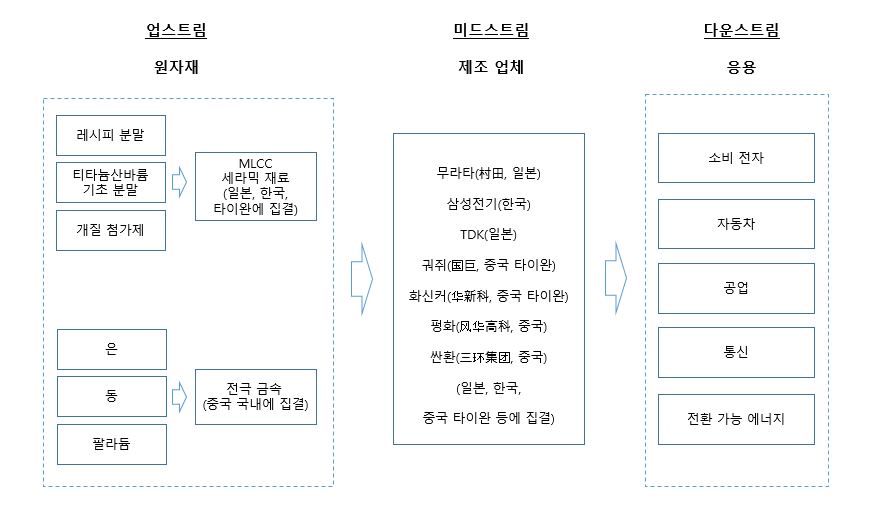

산업사슬 구성

MLCC 산업의 업스트림은 주로 세라믹 분체 재료와 전극 재료이다. 이 중 세라믹 분체 재료는 고순도 나트륨 미티타늄산 바륨 기초 분말과 MLCC 배합 분말을 포함하며 나노 재료, 희토류 기능과 정보 기능 재료의 교차 업종에 속한다. 전극 재료는 니켈, 은, 팔라듐, 동, 은 등을 포함한다. MLCC 산업 다운스트림는 최종 전자제품 업계로 응용 분야가 광범위하며 거의 모든 전자 설비 분야를 포괄하고 있다. 우주, 항공, 선박, 무기 등 무기장비 분야로부터 궤도교통, 자동차전자, 스마트그리드, 신에너지, 소비 전자 등 공업과 소비 분야에 이르기까지 최종 전자제품 시장의 수요는 MLCC 수요와 직접적으로 관련된다.

<MLCC 산업 사슬>

[자료: 첸잔산업연구원]

중국의 MLCC 시장 발전 연혁중국의 MLCC 생산은 1980년대 중반부터 시작되었으며, 기존 전자공업부 산하에 715공장, 798공장 및 몇개의 성시 지방정부의 직속 기업에서 미국의 13개 MLCC 생산라인을 도입하여 생산을 시도한 것이 중국 신형 전자부품산업 발전의 기초가 되였다. 30여년의 시간에 걸쳐 중국의 MLCC업계는 지속적으로 해외 생산기술을 도입하여 자체적으로 일정한 연구와 생산 능력을 축적해왔으며, 글로벌 하이테크 경쟁이 날로 치열해지는 추세 속에서 통상적인 제품의 생산 공정 및 기술 지표는 기본적으로 중국 내 대부분의 시장 수요를 만족시킬 수 있게 되어, 세라믹 커패시터 최대 생산 국가로 거듭나고 있다.

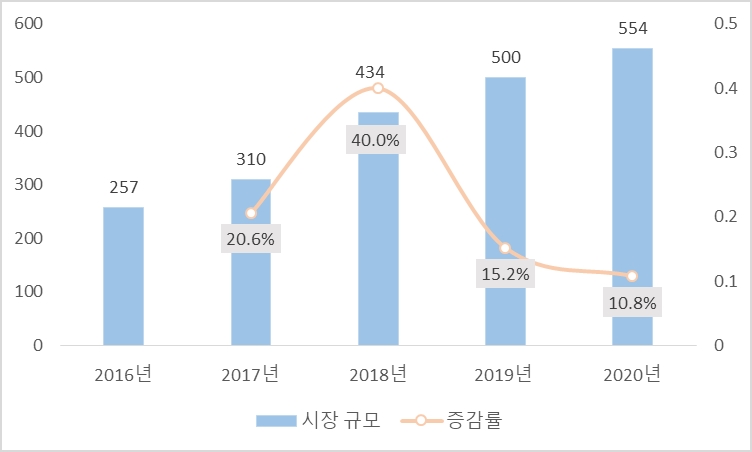

시장 규모

최근 5년간 스마트폰, 신에너지차, 산업제어, 5G 통신 등 산업의 급속한 발전에 힘입어 중국의 적층 세라믹 커패시터(MLCC) 시장이 급속히 성장했다. 2020년 중국전자부품업협회의 발표에 따르면 중국 MLCC 업계 시장 규모는 전 세계의 45% 이상을 차지하고 있으며 2020년 시장 규모는 554억 위안으로 전년 동기 대비 10.8% 증가하여 세계 총 증감률 5.6%를 훨씬 초과하였다.

<2016-2020년 중국 MLCC 시장 규모>

(단위: 억 위안, %)

[자료: 관앤보고]

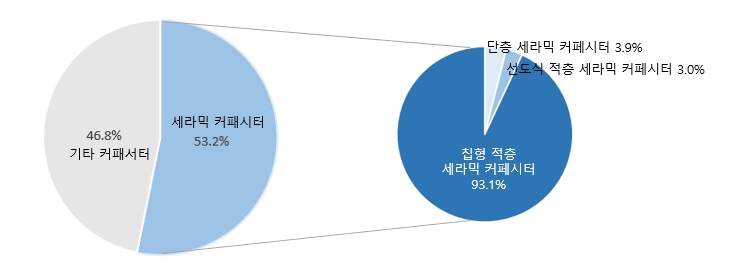

참고로 세라믹 커패시터는 중국 커패시터 시장 규모의 53.2%(2020년 기준)를 점하고 있으며 이 중 96% 이상은 적층 세라믹 커패시터(칩형 93%, 선도식 3%)이고 나머지 3.9%가 단층 세라믹 커패시터다.

<2020년 중국 세라믹 커패시터 비중>

[자료: 화징산업연구원]

수입 동향

현재 중국의 로컬 MLCC 제조업체는 신형 제품 연구개발에 박차를 가하고 있으나, 첨단 적층 세라믹 커패시터는 여전히 중국 국내의 수요를 충족시키지 못하고 수입에 의존하고 있어 중국의 MLCC 업계는 여전히 제품 수입량이 수출량보다 많은 무역 적자 위치에 있다. 2021년 기준 중국의 MLCC 수입 금액은 99억 6200만 달러, 수출 금액은 55억 6000만 달러로 44억 달러의 무역 적자를 기록했다.

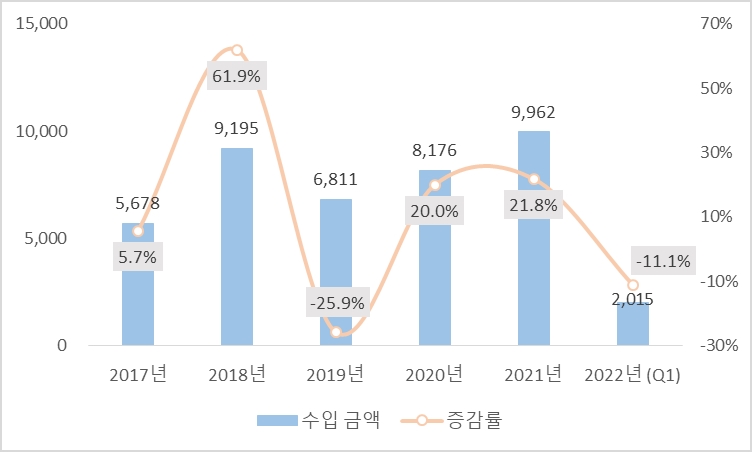

<2017년-2022년 Q1 중국 MLCC 수입 금액 추이>

(단위:백만 달러, %)

[자료: 한국무역협회]

2021년 중국의 국가별 MLCC 수입 순위로 보면 일본이 36억 7100만 달러의 수입 금액으로 총계의 36.9%를 차지하면서 지속적으로 1위를 유지하고 있지만 수입 증감률은 10.5%로 평균 증감률 21.8%의 절반 수준에도 미치지 못했다. 뒤이어 대만과 필리핀이 각각 11억 6900만 달러, 10억 7200만 달러로 2위와 3위를 차지했고, 각각 전년 대비 71.5%와 38%의 높은 증감률을 기록했다.

<2019-2022년 Q1 MLCC 국가별 수입 규모>

(단위:백만 달러, %)

순위

국가/지역

2019년

2020년

2021년

2022년 Q1

수입금액

수입증감률

수입금액

수입증감률

수입금액

수입증감률

수입금액

수입증감률

총계

6,811

-25.9%

8,176

20.0%

9,962

21.8%

2,015

-11.1%

1

일본

2,875

10.0%

3,324

15.6%

3,671

10.5%

837

0.3%

2

타이완

484

-53.6%

682

40.9%

1,169

71.5%

240

17.3%

3

필리핀

705

-30.1%

777

10.2%

1,072

38.0%

194

-27.0%

4

한국

392

-26.2%

600

53.2%

693

15.3%

159

-2.2%

5

말레이시아

448

-10.6%

474

5.7%

539

13.8%

108

-17.5%

6

멕시코

94

1.0%

98

4.3%

126

28.8%

30

1.6%

7

싱가포르

104

-9.7%

104

-0.1%

101

-3.1%

19

-23.7%

8

미국

31

-34.6%

29

-6.4%

39

35.2%

10

32.0%

9

인도네시아

27

11.3%

27

-1.2%

26

-1.1%

8

35.4%

10

엘살바도르

14

8.8%

12

-16.0%

14

21.8%

3

-8.8%

주*: 순위는 2022년 1분기 기준

[자료: 한국무역협회]

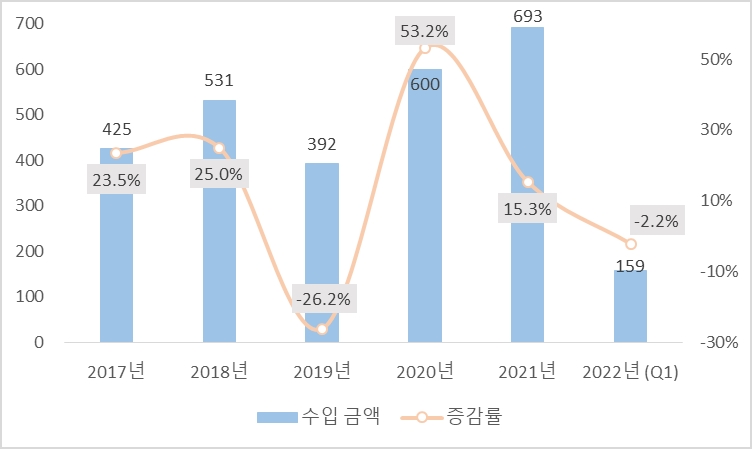

한국은 2002년부터 2015년까지 중국 MLCC 상위 3대 수입국으로 타이완과 2위, 3위 자리를 경쟁했으나, 2016년 말레이시아의 순위가 상승하면서 4위로 하락, 2019년 필리핀이 상승되면서 5위로 하락했다. 2020년부터 현재까지는 일본, 타이완, 필리핀을 이어 4위에 머무르고 있다. 2021년 수입 금액은 6억 9300만 달러로 전년 동기 대비 15.3% 증가했고 2022년 1분기는 1억 5900만 달러로 전년 동기 대비 2.2% 하락했지만 중국 MLCC 총 수입 금액 하락율 11.1%에 대비해보면 여전히 양호한 편이다.

<2017~2022년 Q1 중국 對 한국 MLCC 수입 금액 추이>

(단위:백만 달러, %)

[자료: 한국무역협회]

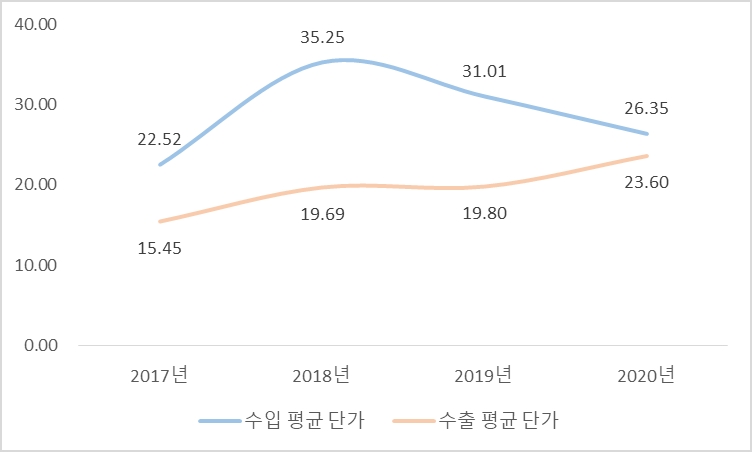

해관총서 자료에 따르면 중국 MLCC 수입 제품은 주로 중·고급 모델에 집중되었으며, 2020년 기준 MLCC 수입 평균 단가는 만 개당 26.35달러로 전년 대비 하락세를 보였고, 수출 단가는 상승세로 만 개당 23.6달러 수준이었다.

<2017-2020년 중국 MLCC 수출입 평균 단가 추이>

(단위: 달러/만 개)

[자료: 첸잔산업연구원]

중국 주요 MLCC 로컬 생산 기업

중국 MLCC 업계 주요 회사로는 펑화, 싼환, 훠쥐 등이 있으며 이 중 펑화의 MLCC 생산 및 판매량이 비교적 높은 편이다. 중국내 MLCC 생산지는 주로 광둥성에 집중되어 있고, 2021년 8월 기준 광둥성의 MLCC 기업 수는 전국총수의 40% 정도를 차지했다.

<2020년 중국 MLCC 주요 생산 업체 경영 현황>

(단위: 억 위안,억 개/년, %)

회사명

MLCC 영업 수입

(억 위안)MLCC 영업 이익률

(%)MLCC 생산 능력

(억 개/년)MLCC 생산량

(억 개)MLCC 판매량

(억 개)펑화(风化高科)

12.79

44.6%

2220

1500

1463.09

싼환(三环集团)

13.18

(전자부품 및 재료)56.45%

(전자부품 및 재료)1200

1061.64

(공업 전체 제품)1024.15

(공업 전체 제품)훠쥐(火炬电子)

8.71

(세라믹 커패시터)74.59%

(세라믹 커패시터)20

33.32

(세라믹 커패시터)24.85

(세라믹 커패시터)훙왠(鸿远电子)

8.75

(세라믹 커패시터)80.05%

(세라믹 커패시터)-

4.2

(세라믹 커패시터)4.01

(세라믹 커패시터)훙다(宏达电子)

1.22

(세라믹 커패시터)-

-

5.19

(전자 부품)4.72

(전자 부품)위양(宇阳科技)

3.52

17.5%

2000

-

-

[자료: 업체 공시 자료]

관세율 및 인증제도

2022년 적층 세라믹 커패시터(MLCC, HS CODE: 853224)의 MFN 세율, 한중 FTA 세율, RCEP세율은 모두 영세율이 적용되며, 일반 세율은 35%이다. 적층 세라믹 커패시터는 강제인증 범위에 속하지 않으며 필요에 따라 자율로 CQC (중국 품질 센터) 인증을 신청할 수 있다.

<적층 세라믹 커패시터 관세율>

MFN

한중 FTA

RCEP

일반 세율

0%

0%

0%

35% CIF

[자료: 중국 자유무역구 서비스]

전망 및 시사점

MLCC는 5G 스마트폰 한 대당 1000개 이상, 신에너지 차량 한 대당 1만 개 이상 사용됨으로 시장 수요가 매우 크며, 특히 프리미엄 모델 위주의 시장 수요가 높다. 연료차 한대 당 약 3000~4000개의 MLCC가 필요한 반면 신에너지차 한 대에 필요한 MLCC 수는 1만7000~1만8000개에 달하는 것으로 알려졌다.

2021년 9월 중국전자부품업협회에서 발표한 <중국 기초전자부품업종 14차 5개년 발전계획(2021~2025)>에 따르면 중국 커패시터 업종의 2025년까지 매출액은 1,439억 위안에 달할 것으로 전망되며, 14차 5개년 기간 '연평균 성장률 6%, 중국 본토 커패시터 기업 매출 680억 위안, 이 중 40억 위안 이상 매출의 커패시터 업체가 2개 이상'으로 목표를 설정한 바 있다. 급부상하고 있는 적층 세라믹 커패시터 시장과 글로벌 하이테크 경쟁이 날로 치열해지는 추세 속에서 우리 기업의 관련 제품의 중국 시장 점유율 확대를 위해 프리미엄 모델 위주의 연구개발 강화와 시장 공략이 필요한 시점이다.

자료: 첸잔산업연구원, 중국 전자신문, 한국무역협회, 대표기업별 홈폐이지, KOTRA 상하이무역관 정리

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (중국 적층 세라믹 커패시터(MLCC) 시장 동향)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

연간 5조 달러 신시장! 중국의 메타버스 산업 발전 현황은?

중국 2022-07-20

-

2

일본 적층세라믹콘덴서(MLCC) 시장 동향

일본 2022-12-15

-

3

대만 주요 기업들, 배터리 사업 확장에 잰걸음

대만 2022-07-21

-

4

IT 기술과 결합 중인 의료기기 시장

인도 2022-07-20

-

5

인터뷰를 통해 듣는 페루 5G 보급현황 및 발전 전망

페루 2022-07-11

-

6

프랑스, 반도체 산업 해외투자유치 사례 발표

프랑스 2022-07-21

-

1

2025년 중국 수소에너지산업 정보

중국 2025-04-02

-

2

2024년 중국 풍력발전 산업 정보

중국 2024-12-17

-

3

2024년 중국 희토산업 정보

중국 2024-11-22

-

4

2024년 중국 산업개관

중국 2024-11-19

-

5

중국 신에너지 자동차 산업 발전 전망

중국 2024-07-29

-

6

2023년 중국 선박산업 동향

중국 2023-12-15

- 이전글

- 다음글