-

베트남 전기차 시장 전망 및 진출전략

- 트렌드

- 베트남

- 하노이무역관 이언정

- 2022-12-20

- 출처 : KOTRA

-

베트남 완성차 업체 빈패스트(VinFast), 11월 25일 전기차 최초 미국 수출 기념행사

완성차뿐만 아니라 부품 수출을 통해 베트남 전기차 시장 공략이 가능할 것으로 전망

2022년 베트남 자동차 시장 동향

2020년 초 유행하기 시작한 코로나19는 베트남 자동차 산업을 비롯해 경제 전반에 영향을 미쳤다. 베트남 정부는 침체한 내수 자동차 시장 소비 진작을 위해 현지 조립∙생산 자동차 등록비 감면 정책 등의 조치를 시행했다. 그러나 2021년 4월부로 시작된 코로나 지역사회 감염 재확산과 더불어 정부가 강한 사회적 거리두기 정책을 펴면서 조업 및 생산 중단은 물론 소비도 다시 큰 폭으로 위축됐다.

특히 2022년 초 러시아-우크라이나 전쟁 발발 시점을 기준으로 유가 및 국제 원자재 가격 상승, 이에 따른 유류비 부담 증가로 인한 일반소비자 자동차 운행 감소 등 내연 자동차 시장은 지속적 침체를 경험했다.

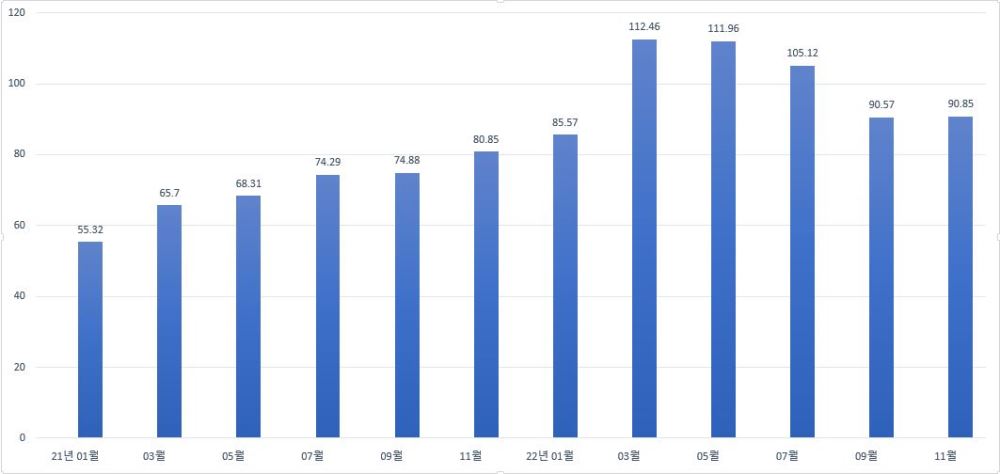

<2021~2022년 국제유가(브렌트유 기준) 그래프>

(단위: US$/배럴)

[자료: Petronet, KOTRA 하노이 무역관 종합]

베트남 국내 전기차 시장에 대한 긍정적 전망

베트남 내연 자동차 시장이 지속적 침체를 겪는 한편, 베트남 전기차 시장은 오히려 급속한 성장을 경험하고 있다. 유가 상승 및 유류비 부담 증가로 인한 내연 자동차 운행 감소와 더불어 탄소 배출 및 온실가스 감축을 위한 국제적 흐름 역시 그 요인으로 볼 수 있다.

2021년 베트남 전기차 시장은 갈 길이 멀다는 판단이 지배적이었다. 베트남 산업무역부에서는 대대적으로 전기차 시장 발전 저해 요소를 발표하며 전기차 생태계 구축을 위한 의지를 표명하기도 했다.

<2021년 베트남 전기차 시장 발전 저해 요소>

1) 선진국 대비 낮은 소득

2) 부족한 충전 인프라

3) 내연기관보다 짧은 주행거리

4) 유인책 부족

5) 전력 생산 문제

6) 리튬이온 배터리 재활용 및 환경오염 등

[자료: 베트남 산업무역부, KOTRA 하노이 무역관 종합]

2021년 8월 5일 산업무역부 발표에 따르면 베트남 내 전기차 등록 대수는 2019년 140대, 2020년 900대에 그쳤다. 2021년 1분기까지도 600대 수준에 불과했고 이마저도 대부분이 공무차량인 것으로 확인되었다. 또한 2021년 상반기 기준, 빈패스트(VinFast) 이외에는 전기차 사업을 수행하는 국내 완성차 기업 역시 전무했다. 이에 대해 산업무역부는 ‘2025년 자동차 산업 발전 로드맵’을 발표하고 배출가스 기준을 충족시키는 친환경 자동차 생산 확대 방침을 밝혔다.

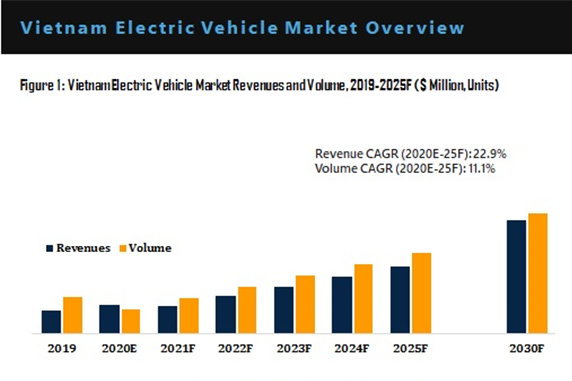

이러한 노력으로 2022년 베트남 전기차 시장의 분위기는 급변했다. 2020년 900대, 2021년 1분기 600대에 불과했던 전기차 등록 대수가 2022년 11월 기준 3000대 이상인 것으로 추산된다. 시장 조사 기관 6Wresearch에 따르면 2020~2025년 베트남 국내 전기차 시장 매출액 기준 연평균 성장률은 22.9%, 규모 기준 연평균 성장률은 11.1%에 이를 것으로 예상된다.

베트남 국내 전기차 전문가들은 경제 회복을 통한 소득 증가, 교통 전반 및 전기차 충전 인프라 확충 등 전기차 시장 성장을 뒷받침할 요인이 함께 성장한다면 베트남 국내 전기차 시장이 더 빨리 발전할 것으로 예측했다.

<2019~2030년 베트남 전기차 시장 성장률 및 전망>

(단위: 대 및 백만 달러)

[자료: 6Wresearch]

대중교통 전기차 전환, 전기차 시장 성장 요인으로 작용

일반 차량뿐만 아니라 대중교통 분야 전기차 전환 역시 시장 성장 요인으로 작용하고 있다. 베트남 토종 완성차 업체 빈패스트(VinFast)는 하노이, 호찌민, 하이퐁, 다낭 및 껀터 등 5개 지역 내 전기버스 운행을 위해 2019년 빈버스(VinBus)를 설립했다. 2021년 4월 하노이 첫 운행을 기점으로 하노이 시내 9개 노선으로 확대, 2022년 3월 호찌민 전기버스 운행 시작 등을 통해 주요 도시 내 전기버스 대중교통화 계획을 실행에 옮겼다.

하노이 교통국에 따르면 현재 총 85개 버스 노선 및 1100여 대 차량이 운영되고 있으며, 정부 방침에 따라 2050년까지 모든 버스는 전기버스로 전환될 예정이다. 이는 녹색 에너지 이행 및 교통수단 탄소 배출 절감 등에 관한 시행 계획 로드맵의 하나로 베트남 정부가 2050년까지 탄소 배출 넷제로를 선언함으로써 전기차 시장은 물론 탄소 시장 역시 함께 확대될 것으로 예상된다.

<2022년 11월 전국 빈버스(VinBus) 운행 현황>

(단위: 대)

[자료: VinBus]

베트남 국내 전기차 시장의 선두 주자, 빈패스트(VinFast)

1) 베트남 토종 완성차 업체, 빈패스트

지난 7월 15일 빈패스트는 가솔린차 주문접수를 중단했다. 지난 1월 내연 자동차 생산 중단을 선언한지 반년 만으로 애초 발표한 전기차 생산 전환 시기보다 4개월 이른 시점이다.

· 참고: KOTRA 해외시장뉴스 2021년 베트남 전기차 시장 동향 “전기차 시대로의 전환을 꿈꾸는 베트남, Vin Fast를 중심으로” > [원문 보기] 클릭

빈패스트는 “베트남의 삼성”으로 불리는 베트남 최대 민영 기업 빈(Vin) 그룹의 계열사로 2017년 설립 이후 애국주의 기반 마케팅 및 베트남 정부의 자국 완성차 우대 정책을 통해 단기간에 베트남 대표 완성차 기업이 되었다.

이후 2021년 10월 베트남 국내 최초 생산 및 빈패스트 1호 전기차 VF e34를 출시, 12월 고객 인도를 시작하며 본격적으로 전기차 시장에 뛰어들었다. 당시 출고가 6억9000만 VND(당시 약 3700만 원)로, 2021년 3월 사전 예약을 통해 12시간만에 4000대 주문접수가 이루어지면서 베트남 자동차 역사상 최단 시간 최다 예약이라는 기록과 함께 빈패스트 전기차 사업의 시작을 알렸다.

2) 빈패스트, 내연기관 차량 생산 중단 및 전기차 생산 집중 선언

2022년 1월 빈패스트는 내연기관 차량 생산시설을 2023년 말까지 모두 폐쇄하고 전기차 생산에 집중할 것을 선언했다. 또한 CES 2022에서 내연기관 차량과 전기차 간 구별을 위해 기존 전기차 모델에 붙이던 문자 'e(전기를 의미하는 Electric의 약자)’ 일괄 삭제 결정을 밝히며 전기차 생산 전환에 대한 강력한 의지를 표명했다. 이에 따라 2021년 11월 LA 오토쇼에서 선보인 SUV 전기차 VF e35 및 VF e36 2종의 모델명을 VF8 및 VF9로 변경했다.

이후 2022년 7월, 앞서 말한 바와 같이 내연기관 차량 주문접수를 중단하며 내연기관 차량 생산 중단 계획을 본격적으로 실행에 옮겼다. 빈패스트 공식 성명에 따르면 내연기관 차량 생산 중단 계획 발표 이후 주문 증가로 인해 신규 판매를 중단하고 전기차 생산 전환을 앞당긴 것으로 해석된다.

빈패스트는 2022년 8월 말까지 예약 차량 인도 계획을 발표했다. 당초 2022년 말까지 유지 예정이었던 내연기관 차량 생산을 계획보다 4개월 앞당겨 중단하고 전기차 생산 및 글로벌 시장 진출에 본격적으로 뛰어들 것을 예고했다.

3) SUV 전기차 VF8 모델 999대 미국 수출 최초 성사

지난 11월 25일 베트남 북부 항구 도시 하이퐁(Hai Phong)에서 빈패스트 SUV 전기차 VF8 모델 미국 수출을 기념하는 행사가 개최되었다. 하이퐁 시 관세총국에 따르면 총 999대가 하이퐁 MPC항을 통해 출발했다. 이번 수출은 빈패스트 전기차 최초 미국 수출뿐만 아니라 베트남 토종 완성차∙전기차 업체 최초 미국 수출이라는 의미가 있다.

이에 따라 응우옌 쑤언 푹(Nguyen Xuan Phuc) 베트남 국가주석 및 브엉 딩 후에(Vuong Dinh Hue) 베트남 국회의장이 축하 화환을 보내는 등 베트남 정∙재계 주요 인사가 참여한 가운데 기념식이 개최되었다. 응우옌 비엥 꽝(Nguyen Viet Quang) 빈 그룹 부회장 겸 최고경영자는 해당 수출 물량 중 일부는 미국 전기차 구독 서비스업체 오토노미(Autonomy)에, 나머지는 차량을 주문한 소매업체를 통해 약 20일 후 일반 소비자들에게 인도된다고 밝혔다.

오토노미는 지난 11월 17일 LA 오토쇼를 통해 VF8 및 VF9 총 2500대를 빈패스트에 수주한 바 있다. 양사 합의 내용에 따르면 빈패스트는 두 차종의 해외시장 납차 개시 이후 12개월 이내에 발주분 인도를 완료해야 한다. 레 티 투 투이(Le Thi Thu Thuy) 빈패스트 사장은 빈 그룹 공식 보도자료를 통해 “오토노미 사의 주문은 빈패스트가 그간 미국 시장에서 구축해온 신뢰의 증표”라며 구독 서비스를 통한 빈패스트 인지도 제고 등 미국 시장 진출 전략에 대해 밝혔다.

<빈패스트 미국 수출 기념식 팜 밍 찡(Pham Minh Chinh) 총리 연설>

[자료: VNA, Vietnamplus]

4) 시장 공략을 넘어 현지 생산 추진

빈패스트는 노스캐롤라이나주 공장 건설을 통한 가격 경쟁력 확보 계획을 밝혔다. 지난 7월 캘리포니아주 6개 쇼룸 오픈을 기점으로 전기차 모델 홍보 및 체험 서비스를 제공 중으로 단순 시장 공략을 넘어 현지 생산을 통해 생산 및 운송 비용 절감을 시도한다는 해석이다.

빈패스트는 지난 3월 29일 미국 노스캐롤라이나주 정부와 전기차 생산 공장 건설 양해각서(MOU)를 체결했다. 건설비용 약 20억 달러, 총 투자 규모 65억 달러의 대규모 사업으로 초기 연간 생산량 목표는 15만 대로 설정했다. 2022년 연말 착공 후 2024년 완공 및 가동 계획이며 해당 공장에서는 7인승 SUV VF9 및 5인승 SUV VF8이 생산될 예정이다.

5) 북미 및 유럽 시장 우선 공략 계획

빈패스트는 미국 시장뿐만 아니라 유럽 시장 공략을 위해 독일 프랑크푸르트, 프랑스 파리 및 네덜란드 암스테르담 등 3개 지역에 지역본부를 설립했다. 내수시장 공략 이후 해외시장을 노리는 여타 기업과 달리 빈패스트는 해외시장에 선제적으로 도전한다. 수요가 제한된 내수시장보다 전기차 수요가 큰 북미∙유럽 지역을 우선으로 사업을 전개하려는 시도로 해석된다.

빈패스트는 지난 6월 오슬로에서 열린 35회 EV 국제학술대회에서 독일 25개, 프랑스 20개, 네덜란드 5개 포함 유럽 전 지역 매장 50개 이상 확대 계획을 밝혔다. 2022 파리국제모터쇼에서는 2022년 11월 독일 쾰른 플래그십 스토어 개장을 시작으로 연내 프랑스 파리∙니스, 네덜란드 암스테르담, 독일 베를린∙뮌헨∙프랑크푸르트∙함부르크, 2023년 독일 오버하우젠, 프랑스 마르세유∙렌∙몽펠리에∙메스, 네덜란드 헤이그∙로테르담 등 지역 선정, 현지 엔지니어 200여 명 추가확보 및 AS센터 확충 등 구체적 계획을 발표했다.

베트남 국내 전기차 시장의 한계

내수시장 확보가 우선이라는 분석도 있지만 빈패스트에 있어 이러한 해외시장 개척은 필수적이다. The Diplomat에 따르면 빈패스트가 동남아 이외 시장 개척에 나서는 이유는 결국 수요 문제라는 분석이다. 인구 1억이라는 잠재적 소비자층 덕분에 베트남 전기차 시장의 잠재력이 큰 것으로 평가받고는 있으나 유럽 및 미국 시장과 베트남 내수시장의 크기는 아직까지 비교하기 어려운 규모이다.

The Diplomat에 따르면 동남아시아 전기차 시장에서의 경쟁은 쉽지 않다. 동남아시아 전기차 생산 시장에서는 태국이 구축된 인프라 및 시장 규모를 바탕으로 1위를 유지하고 있으며, 수요 확대로 인한 급성장을 경험하고 있는 인도네시아가 그 뒤를 잇고 있다. 베트남 내수시장은 아직까지도 내연기관 및 전기 자동차 수요보다 원동기 수요가 더 큰 상황으로 시장 확대를 위해서는 전기차 인프라 보급을 통한 수요 확대가 가장 큰 쟁점이다.

생산 측면에서도 규모가 작다. Statista에 따르면 아시아 시장 전체 전기차 판매량은 약 380만 대로 이 중 대부분은 GM, BMW 등과 기술 협력 중인 중국 제조사 혹은 테슬라와 같은 북미 제조사 차량이었다. 빈패스트를 비롯한 동남아 국가 제조사들은 기타로 분류되어 아시아 전기차 생산 시장 점유율 주요 10위에도 이름을 올리지 못한다.

<2022년 아시아 시장 전기차 제조사별 판매량 점유율>

(단위: %)

[자료: Statista, KOTRA 하노이 무역관 종합]

포브스(Forbes)에 따르면 2022년 미국 내 전기차 판매량은 2021년 48만 8000대보다 37% 증가한 수치인 67만 대를 기록할 것으로 전망되며, 이 수치는 계속 증가할 것으로 보인다. AutoPacific에 따르면 미국 내 전기차 판매량은 2024년까지 100만 대, 2026년까지 200만 대를 기록할 것으로 예상된다. 이로 인해 빈패스트는 수요가 적은 베트남 내수시장이 성장하기를 기다리는 것보다 성장 잠재력이 큰 북미 및 유럽 시장으로 진출해 해외시장부터 개척하는 전략을 선택한 것으로 보인다.

<2018~2027년 미국 내 전기차 실제 판매량 및 예상치>

(단위: 천 대)

[자료: Forbes, AutoPacific 및 KOTRA 하노이 무역관 종합]

베트남 전기차 시장 공략

1) 차량 분류 및 수입 관세율 체계 유의

적은 수요 및 인프라 부족에도 불구하고 베트남 전기차 시장에 한국 기업이 진출할 여지는 있다. 부품 수출을 통해 베트남 시장 공략이 가능할 것으로 전망된다.

베트남 관세총국에 따르면 2022년 9월 베트남 완성차 수입 물량은 총 1만 8303대로 3억7600만 달러에 달한다. 이 중 인도네시아 9314대, 태국 7102대, 중국 1347대로 3개 국가에서 수입한 물량이 약 97%를 차지한다. 이 중 대부분이 9인승 이하 차량으로 1만 5594대가 수입된 것으로 확인되었다. 해당 자료에 따르면 완성차 수입은 대부분 인근 아세안(ASEAN) 국가에서 이루어지는 것으로 분석된다.

<2022년 9월 베트남 완성차 수입 규모>

(단위: 대, US$, %)

분류

2022년 9월

전월 대비 증감률

비중

수입 규모

수입 금액

수입 규모

수입 금액

수입 규모

수입 금액

9인승 이하 차량

15,594

274,418,578

-3.3

-5.3

85.2

74.7

9인승 초과 차량

0

0

-

-

-

0.0

수송용 차량

1,662

48,623,584

10.9

2.2

9.1

13.2

기타

1,047

44,411,917

58.9

7.5

5.7

12.1

합계

18,303

367,454,079

0.1

4.7

100.0

100.0

[자료: 베트남 관세총국, KOTRA 하노이 무역관 종합]

차량용 부분품 및 부속품 수입의 경우, 한국산 부품 수입 규모가 1위를 기록했다. 베트남 관세총국에 따르면 총 5억500만 달러 중 한국이 1억2000만 달러, 중국 9500만 달러, 태국 8600만 달러, 일본 6300만 달러로 4개 국가 총합이 72%였다. 또한 전체 수입 규모 역시 전년 동기 대비 15.2% 증가한 수치로 일반 완성차 생산 및 수입이 아니더라도 부품 수출을 통해 베트남 시장 공략이 가능할 것으로 보인다.

다만 차량 및 부품 수출 시 관세율 체계, 특히 차량 분류에 따른 관세율 체계에 특히 유의해야 한다. 관세율 체계는 일반적으로 HS(Harmonized System) 코드로 알려진 품목분류표를 따르는데 6자리까지는 국제적으로 동일하게 사용한다. 그러나 국가별로 6자리 해석이 다를 수 있으며 우리나라는 HSK(HS of Korea) 10단위를 사용하는 반면 베트남은 8단위 HS코드를 사용하므로 수출 시 관세율(MFN 세율, FTA 협정세율) 확인에 유의해야 한다.

<차량 및 부품 수출입 관련 HS code 체계>

□ 완성차 및 차량 부품 HS code 체계

ㅇ 관세율표 제87류의 체계

- 차량, 차량 부분푸 및 부속품은 대체로 관세율표 제87류로 분류

- 완성 차량 및 차량용 부분품이 별도로 분류되는 경우가 있고(제8701호 ~ 제8705호 및 제8709호~제8710호, 제8715호~제 8716호), 완성 차량 세번으로 부분품이 함께 분류되는 경우가 존재

□ 각 차량의 분류와 베트남 수입 관세율

ㅇ 트랙터 및 특수용도 차량(제8701호 및 제8705호)

- 관세율표상 제8701호로 분류되는 트랙터란 주로 다른 차량·기기·화물을 끌거나 밀기 위한 차량으로, 트랙터의 용도에 따라서는 공구·종자·비료 등의 물품 수송용 보조기구를 갖춘 경우에도 트랙터로서 분류 가능

- 제8701호에 분류되는 트랙터 완성 차량의 경우, 다른 일반 차량에 비해 관세율이 낮은 편으로 차축이 하나인 트랙터의 경우 엔진 동력에 따라 10% 혹은 30%의 WTO 세율이 적용되며 FTA 관세율 혜택 적용 시 5% 및 24%까지 인하 혜택 가능

- 그 외 세미 트레일러 견인용 트랙터 및 기타 트랙터의 경우 5% WTO 세율 및 0% FTA 혜택 적용

- 관세율표상 제8705호의 특수용도 차량은 수송 이외의 기능을 지닌 차량으로써 구난차, 기중기차, 소방차, 살포차 등 여러 장비를 갖춘 자동차를 의미하며 트랙터와 같이 제8705호의 특수용도 차량은 낮은 관세율이 적용돼 WTO 세율 0%~15%, FTA 적용 시 0% 적용 가능

ㅇ 사람 수송용 차량(제8702호~제8703호)

- 사람을 수송하는 차량은 10인승 이상인 경우 제8702호, 10인승 미만인 경우 제 8703호로 분류되며, 각 4자리 HS code 하에서 구동 방식에 따라 6단위 소호가 달라지며, 베트남의 경우 차량의 용도 등에 따라서 8단위로 구분

· 압축점화식 피스톤 내연기관을 갖춘 경우

· 불꽃점화식 왕복 피스톤 내연기관을 갖춘 경우

· 내연기관과 추진용 전동기를 둘 다 갖춘 경우(하이브리드 차량)

· 추진용 전동기만을 갖춘 경우(전기차량) 등

- 사람 수송용 차량의 경우, 완성차에 대해 트랙터 및 특수용도 차량에 비해 고세율이 적용되며 한-베 FTA 및 한-아세안 FTA 적용 실익이 없는 경우가 많음.

ㅇ 화물 수송용 차량(제8704호)

- 차량 설계가 승객 운송용이 아닌 화물 목적용으로 설계된 화물 자동차, 트럭, 배달 자동차, 탱커, 이삿짐 운반차 등은 제8705호로 분류

- 제8704호의 경우 WCO의 HS CODE 제7차 개정을 통해 추진용 전동기만을 갖춘 차량에 대한 HS CODE가 신설되는 등 변화가 있었으나 베트남 관세율표상에는 아직 반영되지 않은 상황

- 화물 자동차의 경우 차량 총중량에 따라서 세율이 상이하며, 총중량이 클수록 낮은 WTO 세율 혜택이 적용되고 화물 수송용 차량은 사람 수송용 차량에 비교하면 완성 차량에 대한 세율이 0%~50%로 낮은 편

ㅇ 오토바이와 모터를 갖춘 전기자전거(제8711호)

- 관세율표상 자전거는 제8712호에 분류되지만 모터를 갖춘 전기자전거는 오토바이와 함께 제8711호로 분류되며 그 외 사이드카, 사람 수송용의 자율균형이륜차 등이 해당 호로 분류

- 제8711호의 물품에 대해서는 사이드카(32%)를 제외하면 내연기관을 갖춘 오토바이는 WTO 세율 75%, 추진용 전동기를 갖춘 오토바이에 대해서는 WTO 세율 55%등 비교적 고세율이 적용되는 편으로, FTA 활용 실익이 없음.

[자료: KOTRA 하노이 무역관 종합]

<관세율표 제87류 체계>

구분

4단위 세번

호의용어

부분품의 분류

일반 차량

8701

트랙터

부분품 별도 분류

8702

10인승 이상의 차량

8703

승용자동차

8704

화물자동차

8705

특수용도차량

부분품과 부속품

8706

엔진을 갖춘 섀시

8701~8705호 해당 차량의 부분품

8707

차체

8708

부분품

공장,창고,부두,공항용 단거리 운반 차량 및 전차

8709

단거리 화물 운반차량

완성 차량과 함께 분류

8710

전차 및 장갑차량

오토바이, 자전거

8711

모터사이클

부분품 별도 분류

8712

자전거

신체 장애인용 차량

8713

장애인용 차량

특수 차량, 오토바이, 자전거용 부분품과 부속품

8714

부분품

8711호~8713호 해당 차량의 부분품

유모차

8715

유모차

완성 차량과 함께 분류

트레일러

8716

트레일러

[자료: KOTRA 하노이 무역관 종합]

<제8702호 및 제 8703호>

구분

명세

WTO 세율

FTA세율

제8702호 –

10인이상 수송용 자동차

공항에서 사용하기 위해 설계된 차량으로 30명 이상 수송을 위한 것

5%

0%

(한-아세안, 한-베트남 FTA)

기타 10인이상 수송 차량, 모터 코치, 버스, 미니밴 등

70%

70%

(한-베트남 FTA)

제8703호 -

주로 사람을 수송할 수 있도록 설계된 승용자동차 및 그 밖의 차량

G-KARTS, ATV

70%

78%

앰뷸런스, 호송용 차량, 장례용 차량

15~20%

0% 혹은 78%

모터홈(캠퍼카), 세단, 기타 4륜 차량 및 4륜이 아닌 차량

70%

78%

[자료: KOTRA 하노이 무역관 종합]

2) 관련 세제 혜택 유의

자동차 부분품 및 부속품, 그리고 전기차 산업에 대한 세제 혜택 역시 베트남 진출 한국 기업들이 유의해야 하는 부분이다. 관련 기업들이 참고할 수 있는 세제 혜택은 다음과 같다.

<내연기관 차량 및 전기차 관련 세제 혜택>

ㅁ 자동차 부분품 및 부속품, 전기차 등 자동차 산업 세제 혜택

ㅇ 자동차 산업 관련 관세율 혜택 (베트남 관세율표 제98류)

- WCO에서 정하는 세계 공통 HS CODE 체계는 제1류에서 제97류까지만 규정하고 있으나, 베트남은 제98류를 두고 베트남 자국 정책에 따라 특정 품목에 대한 세율 혜택 및 부과를 위해 활용하고 있으며 이를 수출입세법 시행령 부록에서 규정

- 베트남 내 자동차 생산 및 조립 산업 활성화를 위해 제98류의 제98.21호 및 제98.49호에서 자동차 부품 세트 및 자동차 부품에 대한 수입 우대 세율 규정

- 제98.21호에서 자동차의 CKD 물품에 적용되는 세율에 관해 규정

- 완성 차량이 아닌 차량 CKD 부품 세트에 대해서는 제98류 제3장에서 정하는 수입자에 대한 조건 및 과학기술부에서 정하는 충분한 분해율 조건 등을 충족할 경우 각 부품별 세율 적용이 가능하고 조건 미충족 시 98.21호에서 정하는 완성차 수준의 세율 적용 필요

- 제98.49호의 경우 2018년도부터 적용된 자동차 부품에 대한 우대 수입 세율을 규정하고 있으며, 2022년도까지로 적용 기간을 두었으나 시행령 개정을 통해 적용 기간이 2027년까지 연장: 베트남에서 생산이 불가능한 부품으로써 해당 98.49호에 나열된 자동차 부품에 대해서는 0% 세율을 적용하는 제도로, 이때 부품의 수입자는 기간별로 시행령에서 규정하는 최소 생산량 및 배기가스 배출 정도, 분해율 등의 조건을 충족해야 한다.

ㅇ 기타 전기차 관련 세제 혜택

- 그 외 전기차 등록세에 대해 배터리로 구동하는 전기차의 경우 2022년 3월 1일부터 3년간 등록세 0% 혜택을 제공하고 있으며, 그 후 2년 동안은 동일한 내연기관 차량에 적용되는 등록세의 50% 감면 혜택 제공

- 차량에 적용되는 특별 소비세의 경우, 2027년까지 내연 기관 차량에 비해 낮은 5%~15%의 세율 적용의 혜택 제공

[자료: KOTRA 하노이 무역관 종합]

KOTRA 하노이 무역관, 베트남 전기차 진출 관련 웨비나 개최

지난 11월 28일 KOTRA 하노이 무역관 FTA활용지원센터에서는 베트남 전기차 수출 시장에 진출하고자 하는 한국 기업들을 대상으로 웨비나(온라인 세미나)를 개최했다. KOTRA 하노이 무역관 및 사단법인 한국스마트이모빌리티협회 공동 주관으로 베트남 전기차 시장 동향, HS code 분류, 전기차 관련 세제 혜택 및 해상 운송 시 주의점 등의 내용이 주를 이루었다.

<베트남 전기차 진출 웨비나>

[자료: KOTRA 하노이 무역관 종합]

시사점

베트남 국내 전기차 시장은 낮은 국민 소득으로 인한 낮은 수요, 전기차 충전 인프라 부족, 전력 생산 등 전기차 수급보다 인프라 부족으로 인해 시장 형성 단계에 그치고 있다. 그러나 베트남 정부에서 전기차 산업 발전을 목적으로 전기차 등록비 면제 법안 Decree 10/2022/ND-CP, 전기차 특별소비세 절감 법안 03/2022/QH15 등을 수립하면서 시장 확대에 대한 국가적 차원의 노력이 이루어지고 있다.

그뿐만 아니라 베트남 자동차 생산자 협회(Vietnam Automobile Manufacturers Association, VAMA)에서 전기차 생산 촉진 및 소비 규모 증진을 위한 “National Automobile Development Strategy(2021-2050)”을 제안하는 등 생산 업계에서도 시장 확대 노력이 이루어지고 있다.

따라서 사륜 전기차 완성차 수출만이 아니더라도 이륜 전기차, 관련 부분품 및 부속품 생산 및 수출을 통해 한국 기업이 베트남 전기차 시장에 수출할 여지가 있으므로 관련 세제 혜택 등에 유의하여 시장 진출을 준비해야 한다.

사단법인 한국스마트이모빌리티협회 송지용 사무국장은 베트남 전기차 시장에 진출하고자 하는 한국 기업을 위해 KOTRA 하노이 무역관과의 인터뷰에서 다음과 같이 조언했다.

<(사)한국스마트이모빌리티협회 송지용 사무국장 인터뷰>

Q. 향후 베트남 전기차 시장 전망 및 진출전략에 대한 조언 부탁드립니다.

A. 인도네시아, 베트남 등 동남아시아는 기존 내연기관 이륜차 수요가 연간 600만 대 이상의 큰 시장입니다. 특히 베트남의 이륜차 시장은 연간 250만 대가 판매되는 큰 시장이며, 한-베 FTA를 활용해 많은 한국 기업들이 베트남 시장진출을 시도하고 있습니다. 하지만 높은 관세 장벽으로 현지 생산방식을 고려하지 않을 수 없기 때문에 국산화된 핵심부품과 사용인프라, 서비스 플랫폼, 체계적인 A/S 등을 패키지화해 현지 시장 진출 방안을 모색 중입니다. 아울러 국내 중소기업들은 해외 마케팅에 어려움을 겪기에 우리 협회에서 온라인 전시관 기반 온오프라인 전시회, 웨비나, 바이어매칭/ 화상상담회 등을 지속적으로 추진하면서 동남아시아 시장의 마케팅 지원을 추진 중에 있습니다. 국내 이모빌리티 산업의 동남아시아 시장진출은 충분한 가능성이 있다고 생각한다.

공동작성: 박민설 관세사

자료: Petronet, 베트남 산업무역부(MOIT), 6Wresearch, Forbes, AutoPacific, 베트남 관세총국, VinBus, VNA, VietnamPlus, Statista, Reuters 등 KOTRA 하노이 무역관 자료 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (베트남 전기차 시장 전망 및 진출전략)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

전기차 시대로의 전환을 꿈꾸는 베트남, VinFast를 중심으로

베트남 2022-04-08

-

2

악화일로(惡化一路) 베트남 주차난, 스마트한 주차 플랫폼이 뜬다

베트남 2022-12-20

-

3

최근 베트남 자동차 판매동향

베트남 2023-07-04

-

4

전기차 허브로 도약하는 인도네시아

인도네시아 2022-08-17

-

5

베트남 자동차 부품 시장동향

베트남 2023-05-18

-

6

2021년 인도네시아 자동차 산업 정보

인도네시아 2021-10-25

-

1

베트남 흑연 산업 및 관련 프로젝트 동향

베트남 2025-07-11

-

2

2025년 베트남 철강 산업 정보

베트남 2025-07-07

-

3

2025년 베트남 전자산업 정보

베트남 2025-05-13

-

4

2025년 베트남 섬유의류 산업 정보

베트남 2025-04-11

-

5

2025년 베트남 자동차산업 정보

베트남 2025-04-02

-

6

2024년 베트남 전력 및 에너지 산업 정보

베트남 2024-12-10