-

잘 팔리는 미국 에너지 드링크 시장, 차별화가 대세

- 트렌드

- 미국

- 로스앤젤레스무역관 김서원

- 2024-05-10

- 출처 : KOTRA

-

에너지 드링크 업계 최대 시장인 미국, 2023년에만 14.6% 성장

저칼로리, 맛, 타켓층 등 다양한 차별화 전략 내세운 신흥 브랜드 급성장 눈길 끌어

에너지 드링크는 카페인, 타우린, 비타민 등을 함유해 마시는 즉시 일시적인 활력을 증가시켜 집중력을 향상 및 피로 해소에 도움을 주는 음료로, 스포츠 선수와 직장인, 학생이 찾는 경우가 많다. 에너지 드링크는 미국에서 가장 잘 팔리는 음료수 카테고리다. 실적 좋은 시장이지만 에너지 드링크 시장의 기업들은 끊임없이 새로운 제품을 선보이며 전통 강자인 ‘레드불’과의 차별화를 통해 자신들만의 고객층을 확보하려 노력하고 있다. 기업들의 각양각색 차별화 전략으로 활력을 띠며 에너제틱하게 성장해가는 미국 에너지 드링크 시장을 살펴본다.

미국인이 편의점에서 제일 많이 찾는 음료는 ‘에너지 드링크’

미국 편의점에서 소비자가 가장 많이 찾는 음료는 놀랍게도 바로 에너지 드링크이다. 시장조사기관 Statista에 따르면, 2022년 편의점에서 판매한 음료수 중 30.92%가 바로 에너지 드링크로, 탄산음료(27.28%), 스포츠음료(11.26%), 생수(7.2%)를 제치고 1위를 차지했다. 2023년 역시 에너지 드링크 시장이 성장하는 한 해였다. 미국의 데이터 분석기관 Circana은 52주간의 관찰 결과, 2023년 에너지 드링크 판매는 전년 대비 14.6% 성장해 141억 달러 규모의 매출액을 달성했다고 발표했다. 에너지 드링크 업계의 절대 강자인 오스트리아 기업 ‘레드불’(Red Bull)은 2023년 한 해 동안 미국에서 약 53억 달러의 매출을 올려 1위 자리를 지켰고, 미국 기업 ‘몬스터’(Monster)가 매출 약 38억 달러를 기록하며 2위를 점했다

<2023년 미국 에너지 드링크 매출 실적>

(단위: US$ 십억, 십억 개, %)

브랜드명

매출액

판매 수량

매출액

증감률

판매량

증감률

전체

14.1

14.6

4.67

8.8

레드불(Red Bull)

5.34

9.3

1.62

4.2

몬스터(Monster)

3.85

12.1

1.30

4.4

셀시어스(Celsius)

1.06

175.2

0.40

165.3

락스타(Rockstar)

0.49

1.0

0.20

-7.9

[자료: Circana, Cstore decisions에서 재인용]

Statista의 또 다른 연구 결과에 따르면, 2023년 전 세계 국가별 1인당 평균 에너지 드링크 판매량에서 미국은 1인당 약 29.19ℓ의 에너지 드링크를 소비한 것으로 나타나 전 세계에서 가장 에너지 드링크를 많이 소비한 나라가 됐다. 미국 다음으로 영국이 13.2ℓ, 일본이 10.87ℓ로 에너지 드링크를 많이 소비한 것으로 나타났으며, 한국은 순위권 밖으로 나타났다.

차별화 전략으로 레드불과 몬스터의 틈새를 노린다

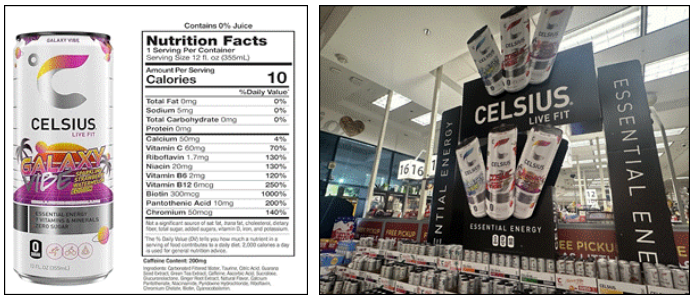

‘레드불’과 ‘몬스터’의 위세도 대단하지만 2023년 미국 에너지 드링크 매출 실적에서 주목할 만한 기업은 바로 전년 대비 175.2%의 매출액 성장을 보여준 ‘셀시어스’(Celsius)이다. ‘셀시어스’는 기존 에너지 드링크 대비 인공 향료와 설탕 첨가를 낮춰 ‘더 건강한’ 에너지 드링크로 브랜딩을 해 시장을 공략했다. ‘레드불’의 경우, 250㎖ 용량의 기본 캔 하나에 27.5g의 설탕이 들어가 있다. ‘몬스터’는 기본 캔 용량이 500㎖로 레드불보다 크며, 기본 캔 하나에 55g의 설탕이 들어가 있다. 반면 ‘셀시어스’는 설탕이 첨가되지 않았다. ‘셀시어스’는 자사 제품이 무설탕인 것은 물론 생강, 비타민과 같은 건강한 성분으로 만들어져 오히려 신진대사를 촉진하고 체지방을 연소해 건강에 도움이 되는 음료라고 대대적으로 홍보했다.

<웰니스 마케팅을 통해 급성장 중인 ‘셀시어스’>

[자료: 셀시어스 웹사이트(https://www.celsiusholdingsinc.com/), 로스앤젤레스 무역관 직접 촬영]

‘셀시어스’의 웰니스 마케팅은 비록 미국 SNS에서 ‘셀시어스는 정말 건강한가’라는 뜨거운 논쟁을 낳았지만 그 역시 제품에 대한 관심이 돼 매출은 성공적이었다. ‘셀시어스’는 2023년 전년 대비 175.2%의 매출 상승을 경험한 것에 이어 2024년 1분기에도 매출 3억5570만 달러를 기록했는데, 이는 전년 동기 대비 37% 증가한 수치이다. 특히 북미 시장에서만 3억3950만 달러 가량이 판매되며 전체 매출의 약 95%를 차지했다.

<2020년 이후 셀시어스 매출 동향(2024.1분기 기준)>

[자료: 셀시어스 웹사이트(https://www.celsiusholdingsinc.com/)]

자신들의 고객층을 구체적으로 타깃팅해 시장 내 지분을 확보하려는 브랜드도 있다. ‘지 퓨얼’(G-Fuel)은 게이머만을 위한 에너지 드링크를 표방해 마니아층을 만들고 있다. ‘지 퓨얼’은 미국 로스앤젤레스 기반 e스포츠팀 센티널즈(Sentinels)와 2022년 파트너십을 체결해 팀 로고를 넣은 상품을 출시하는 등 e스포츠와 연계한 스포츠마케팅을 통해 브랜드를 차별화하고 있다. 최근에는 ‘파이브아워 에너지’(5-hour Energy)라는 브랜드 역시 게이머를 위한 에너지드링크를 신제품으로 발표했다. ‘파이브아워 에너지’를 제작한 Living Essentials 대표 Jeff Sigouin은 신제품을 발표하며 “미국 성인의 62%가 비디오 게임을 하고, 그 중 많은 사람들이 게임을 하는 동안 에너지 음료를 마신다.”고 밝히며, 신제품 ‘파이브아워 에너지-게이머 샷’(Gamer Shot)에는 한 캔에 포함된 카페인은 230mg으로 평균 에너지 드링크보다 더 많은 카페인을 함유하고 있어 단기간 높은 집중력을 필요로 하는 게이머들에게 효과적이라고 홍보했다.

<게이머용 에너지 드링크를 표방하는 ‘파이브아워 에너지’의 신제품>

[자료: 파이브아워 에너지 웹사이트(https://5hourenergy.com/)]

미래 주요 소비자층인 알파 세대를 사로잡다

미래 주 소비자층인 알파 세대가 에너지 드링크에 높은 관심을 보이는 것 역시 미국의 에너지 드링크 시장의 지속적인 성장이 기대되는 이유이다. 알파 세대는 2010년대 이후 태어난 세대로 유아기부터 소셜미디어를 접해 ‘디지털 태생 세대’로 불리기도 한다. 미국 유명 복서, 프로레슬러이자 유튜버인 로건 폴(Logan Paul)과 KSI가 개발한 알록달록한 색상의 에너지 드링크 ‘프라임’(Prime)은 스탠리 텀블러와 함께 지난 2023년 알파 세대를 강타했다. 2023년 틱톡(TikTok)엔 프라임 패키지를 안고 좋아하는 알파 세대 남자아이들의 모습이 밈(meme)이 돼 끊임없이 업로드됐다. 제작자 로건 폴은 본인 스스로도 팔로워 4500만 명 이상을 거느린 강력한 인플루언서지만 캔자스 시티 쿼터백 패트릭 마홈스 등 유명인에게 음료를 제공하고, 프리미어 리그 축구 클럽 아스날을 대대적으로 후원해 브랜드 가치를 높이는 동시에 출시 당시 수요 대비 소량만 유통함으로써 품귀현상을 노려 또래에게 자랑하고 싶은 알파 세대의 심리를 자극했다.

<알파 세대에 인기를 끌고 있는 에너지 드링크 ‘프라임’>

[자료: 프라임 웹사이트(https://drinkprime.com) 화면 캡처]

미국 경제전문지 포춘(Fortune)은 ‘프라임’의 이러한 성공은 브랜드에 집착한 어린이들 덕분이라고 평했다. 알파 세대의 강력한 지지를 받은 유튜버가 처음부터 ‘핸드폰에 붙어 있는 트윈세대’(glued-to their-phone tweens)를 타깃해 만든 상품이란 분석이다. 이러한 에너지 드링크에 대한 알파 세대의 뜨거운 호응은 오늘날 Z 세대를 포섭하지 못해 수심에 빠진 알코올 시장의 기류와는 대조적인 것으로 볼 수 있다.

시사점

미국 에너지 드링크 시장은 ‘레드불’과 ‘몬스터’의 강력한 입지에도 불구하고 다양한 신제품들이 출시해 성공을 이루고 있어 아직 새로운 브랜드들이 도전할 여지는 충분한 것 보인다. KOTRA 로스앤젤레스 무역관이 인터뷰한 식품 업계 종사자 A는 “일반 탄산음료 대비 에너지 드링크는 신제품 출시가 잦은 편으로 고객이 우선 제품 브랜드를 언급하면서 신상품이 매장에 들어왔는지 묻는 경우가 빈번하다. 제품군이 워낙 다양하고 한정 출시 상품도 많아 온라인에서 구매하는 경우도 잦은 것으로 보인다”라고 밝혔다. 각 기업들은 시장에서 살아남기 위해 각양각색의 차별화 전략을 펼치고 있다. 각 브랜드들은 구성 재료를 강조해 건강을 추구하기도, 또는 운동용 또는 게임용 등 타깃을 구체화해 소비층을 확보하기도 한다. 아니면 틱톡 등 소셜미디어를 통해 자극적인 마케팅 콘텐츠를 끊임없이 생산해 소비를 이끌어내기도 한다. ‘레드불’과 ‘몬스터’ 역시 안주하지 않고 제로 설탕 상품과 새로운 맛을 출시해 지지층을 잃지 않으려 하고 있다.

한편 에너지 드링크는 카페인이 다량 함유돼 있어 미국 식품의약국(이하, FDA)과 학부모들의 주시를 받는 품목이기도 하다. 최근 4월엔 뉴욕의 한 소비자가 ‘프라임’이 제품에 표기된 카페인 함유 200㎎보다 높은 215~225㎎의 카페인이 함유돼 있다며 연방 법원에 소를 제기했다. FDA는 건강한 성인의 경우 하루 400㎎ 정도 까지 카페인을 섭취해도 무방하다고 밝히고 있다. 또한 FDA는 어린이에 대한 권고량을 별도 설정하진 않다고 밝히면서도, 한편으로 미국 소아과 학회는 어린이와 청소년의 카페인 섭취를 권장하고 있지 않음을 함께 명시하고 있다. 어린이가 에너지 드링크 섭취 후 카페인에 의한 각성으로 심장박동 이상 및 발작을 보여 사망하는 사례들이 있어왔던 만큼 에너지 음료의 카페인 함유량에 대해선 각별한 주의가 필요하다.

미국 대부분의 대형마트엔 에너지 드링크 섹션이 따로 마련돼 있으며, 다양한 브랜드에서 나온 에너지 드링크가 8층 정도의 선반을 꽉 채우고 있다. 강력한 마케팅과 새로운 효능, 맛으로 우리 기업의 에너지 드링크가 미국 시장에 ‘신제품’으로 출시되길 기대해 본다.

자료: FDA, Statista, Circana, CStore Decision, PR Newswire, USA Today, Fortune, TikTok, 에너지 드링크 제조사 웹사이트, 그 외 KOTRA 로스앤젤레스 무역관 자료 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (잘 팔리는 미국 에너지 드링크 시장, 차별화가 대세)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

美 뷰티 시장의 새로운 패러다임, '뷰티 테크'로 열다!

미국 2024-05-10

-

2

불황 없이 성장 중인 호주 라면 시장, 지속가능성도 고려 필요

호주 2024-05-10

-

3

간편하게 건강하게! 일본 고단백 식품 붐

일본 2024-05-21

-

4

이너뷰티부터 뉴로글로(Neuroglow)까지, 미국 뷰티 영양제 시장 트렌드

미국 2024-05-17

-

5

2024년 일본 화장품 트렌드, 주목받는 우리 기업 제품은?

일본 2024-05-14

-

6

이탈리아 음료 시장, 에너지 드링크와 제로 슈가 음료 인기

이탈리아 2024-05-09

-

1

2021년 미국 사이버 보안 산업

미국 2022-01-04

-

2

2021년 미국 의류 산업 정보

미국 2022-01-03

-

3

2021년 미국 엔터테인먼트 및 미디어 산업 정보

미국 2021-12-30

-

4

2021년 미국 자동차 산업 정보

미국 2021-12-30

-

5

2021년 미국 석유 및 정유 산업 정보

미국 2021-12-30

-

6

2021년 미국의 반도체 장비 산업 정보

미국 2021-12-30