-

베트남 주류시장 동향

- 상품DB

- 베트남

- 다낭무역관 최준환

- 2020-05-26

- 출처 : KOTRA

-

- 동남아 최대 맥주 소비국, 구매력 증가로 고급 주류 찾는 소비자 늘어 -

- 알코올 피해 방지법 국회 통과, 음주 관련 법률 정비로 음주문화 변화하나 -

□ 상품명 및 HS Code

HS Code

품명

2203.00

맥주

2204

포도주

2208

증류주

□ 시장 규모 및 동향

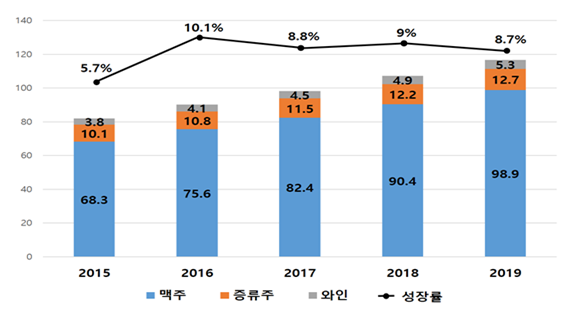

○ (시장규모) 2019년 베트남 주류 소비량은 약 50억 리터이며 2023년까지 54억 리터로 증가할 것으로 예상됨. 시장규모는 116억 9천만 달러로 2015년부터 2019년까지 연평균 8.46%의 고성장을 이룸.

- 베트남은 음주에 대해 개방적이며, 주류 소비량 증가세가 가파름. 영국의 랜셋 메디컬저널에 따르면 2010년부터 2017년까지 7년동안 알코올 소비량 증가율이 89.4%를 기록하며 같은 기간 동남아 평균 증가율(34%)을 크게 웃돌음.

- 베트남 주류음료협회(Vietnam Beer Alcohol Beverage Association, VBA) 응우옌 반 비엣(Nguyen Van Viet) 회장에 따르면, 중국 및 유럽 국가들의 맥주산업 성장률은 정체되거나 감소세를 보이고 있으나 베트남 맥주 소비는 안정적인 성장세를 보이고 있으며 인구증가 등의 요인으로 높은 성장 잠재력을 지니고 있다고 밝힘.

○ (동향) 남성 중심에서 남녀노소같이 즐기는 주류문화로 트렌드가 변화함에 따라 상대적으로 부드럽고 도수가 낮은 주류가 인기를 끌고 있음. 또한, 소득 향상에 따라 수제 맥주 등 고급 주류를 찾는 소비자들이 늘고 있음.

- (맥주) 하노이, 호치민, 다낭 등 대도시를 중심으로 수제 맥주(Craft Beer)가 인기를 끌고 있으며, 맥주의 프리미엄화가 시작되어 자국산 맥주보다 수입산 맥주를 즐기는 현지 소비층이 증가하고 있음.

- (포도주) 주로 대규모 행사나 연말 선물로 구매되던 포도주는 최근 대도시를 중심으로 ‘와인 마니아’ 층이 형성되고 있으며, 고가 수입 포도주에 대한 수요도 꾸준히 증가하는 추세

- (증류주) 남성 소비자 위주의 독한 보드카 중심이었던 증류주 시장은 최근 한류 열풍과 함께 여성들이 선호하는 부드러운 증류주인 소주가 주류 시장에서 큰 인기를 얻고 있음.

베트남 주류시장규모 및 증가율 추이

(단위 : 억 달러)

자료 : EUROMONITOR

□ 최근 5년간 수입규모 및 수입국 동향

○ (주류 수입 총액) 2018년 기준 베트남 주류수입시장은 약 8,500만 달러 규모로 2014년 대비 7% 증가

○ (품목별) 증류주 33%, 포도주 23%, 맥주 11%, 기타 32%로 다양한 종류의 주류가 고르게 수입되고 있음.

- (맥주) 국내소비 규모는 가장 크지만, 현지 브랜드 선호도가 높고 외국 맥주의 경우 현지생산*하는 경우가 많아 수입 규모는 작은 편

* 네덜란드 하이네켄사는 올해 바리어 붕따우성에 약 6,900만 달러를 투자하여 현지 생산량을 6억 리터에서 11억 리터로 늘릴 계획

- (포도주) 현지에서 생산되는 중저가 제품이 주로 소비되며, 상대적으로 비싼 외국산 포도주 수입량은 적은 편임. 다만, 향후 구매력 증가에 따른 고가의 수입 포도주 수요 증가가 기대됨.

- (증류주) 포도주나 포도즙을 짜낸 찌꺼기로 얻은 증류주(2208.20)에 속하는 코냑 및 기타 증류주의 수입량이 가장 많았으며, 소주, 고량주, 데킬라 및 기타 증류주(2208.90), 위스키(2208.30)가 뒤를 잇고 있음. 럼주, 보드카 등의 수입은 미미한 수준임.

주요 주류 베트남 수입 동향

(단위 : 천 달러)

품명(HS Code)

2014년

2015년

2016년

2017년

2018년

맥주(2203)

11,684

(14.5%)

7,524

(8.4%)

8,194

(10.6%)

11,185

(13.2%)

12,614

(14.7%)

포도주(2204)

17,276

(21.5%)

22,995

(25.8%)

22,301

(28.8%)

22,799

(27.3%)

27,707

(32.3%)

증류주(2208)

48,144

(59.9%)

54,161

(60.8%)

41,485

(53.5%)

41,755

(49%)

39,371

(45.9%)

기타(2206)

3,275

(4.1%)

4,501

(5%)

5,475

(7.1%)

8,848

(10.5%)

6,097

(7.1%)

합계

80,379

89,181

77,455

84,587

85,789

자료 : ITC TRADE MAP

○ (국가별) 맥주, 포도주, 증류주 모두 상위 3개국이 각 주류 수입 규모의 70% 이상을 차지하고 있음.

- 맥주 수입은 네덜란드가 40% 이상을 차지하고 있으며, 이는 베트남 맥주 소비시장에서 약 4.4%의 점유율을 차지하고 있는 하이네켄의 영향으로 보여짐.

- 지난 2015년 증류주 수입 시장 7위였던 한국은 소주의 수입 증가로 인해 ‘18년 3위로 상승

국가별 주요 주류 수입액(2018년 기준)

(단위 : %, 천 달러)

품명

(HS코드)

1

2

3

4

5

총 수입액

국가

비중

국가

비중

국가

비중

국가

비중

국가

비중

맥주

(2203)

네덜란드

42

태국

12

체코

10

멕시코

9.9

벨기에

9.9

12,614

포도주

(2204)

칠레

31.3

프랑스

24.4

이탈리아

20.6

호주

7.6

스페인

4.8

27,707

증류주

(2208)

프랑스

40.5

영국

33.9

한국

12.4

러시아

4

일본

1.7

39,371

기타

(2206)

싱가포르

41

일본

31

한국

24

호주

1.2

중국

1

6,097

자료 : ITC TRADE MAP

○ (대한국수입) 맥주와 포도주 수입은 미미한 편이지만, 소주의 수입이 증가하면서 2018년 635만 달러 규모의 수입액을 기록

- (맥주) 글로벌 브랜드(하이네켄)와 태국 맥주가 주로 수입되며, 한국산 맥주 수입은 저조함. (’18년 4만 달러, 수입 14위)

- (증류주) ‘한국 소주의 세계화’를 목표로 한국 주류 기업들은 ’16년 이후 본격적으로 베트남에 진출하였음. 부드럽고 순한 주류에 대한 관심 증가와 K팝, 한국 드라마 등 한류열풍에 힘입어 한국 소주 수요가 급증하며 수입 규모(HS Code 2208.90기준)는 ’16년 125만 달러에서 ’18년 408만 달러로 3배 이상 증가

- (기타) 주류(HS code 2206) 대한국 수입액은 ‘18년 기준 144만 달러이며, 최근 막걸리에 대한 수요가 증가하고 있음.

베트남 대한국 주류 수입 규모 추이

(단위 : 천 달러)

품명(HS Code)

2014

2015

2016

2017

2018

맥주(2203)

12

36

80

29

40

포도주(2204)

0

0

0

103

0

증류주(2208)

168

343

1,492

3,390

4,874

기타(2206)

1,819

2,643

1,830

1,147

1,442

합계

1,999

3,022

3,402

4,669

6,356

자료 : ITC TRADE MAP

□ 경쟁 동향 및 주요 기업

○ (맥주) 베트남 기업 SABECO와HABECO 포함 상위 4개사가 맥주시장의 80%를 점유하고 있으며, 브랜드 별로 Saigon Export가 약 17%, 333’ export가 14.5%, Tiger가 13.1%, HABECO의 Hanoi가 11.5%, 그 외 Heineken, Huda 등이 약 10%를 차지하고 있음.

○ (포도주) 베트남 소비자들은 미국과 유럽 등 외국 브랜드를 선호하는 경향이 있으나, 포도주 시장은 현지 기업인 Thanh Long Liquor JSC와 LamDong Foodstuffs JSC가 시장의 30%를 차지하고 있음.

- 포도주 소비는 주로 하노이 등 고소득 대도시에서 이루어지며, 선물용 구매가 활발한 연말에 집중되어 있음.

○ (증류주) 소수의 기업이 시장을 과점하고 있는 맥주, 포도주 시장과 달리 증류주 시장은 브랜드별로 시장점유율이 비슷한 제한적인 경쟁 체제임. 최근 도수가 낮고 부드러운 한국 소주에 대한 인기가 높아지면서 상위 4개사 중 2개사가 한국 기업임.

베트남 주류 시장 주요 기업 및 브랜드

맥주(2203)

기업명

SABECO

(베트남)

Vietnam Brewery

(네덜란드)

HABECO

(베트남)

Hue Brewery (베트남)

브랜드명

SAIGON

Heineken

Ha Noi

Huda

제품사진

포도주(2204)

기업명

Thanh Long Liquor

(베트남)

LamDong Foodstuffs

(베트남)

Grands Chais de France SA, Les

(프랑스)

Pernod Ricard Groupe

(프랑스)

브랜드명

Thang Long

Dalat

JP Chenet

Jacob’s Creek

제품사진

증류주(2208)

기업명

Hite Jinro

(한국)

HABECO

(베트남)

Lotte

(한국)

Diageo

(영국)

브랜드명

Chamisul

Vodka Hanoi

Choumchorum

Johnnie Walker

제품사진

자료 : EUROMONITOR

○ (한국산) 베트남 내 한국 주류는 소주를 위주로 판매되고 있으며, 한식당을 중심으로 맥주, 막걸리 등도 유통되고 있음. 진출 기업으로는 하이트진로가 하노이 법인(’16년) 및 호치민 지사(’18년)를 설립한 바 있고, 롯데주류 또한 베트남 법인 설립을 위한 시장조사가 진행 중임.

베트남 내에서 판매되고 있는 주요 한국 주류

자료 : KOTRA 다낭무역관 종합

□ 유통구조

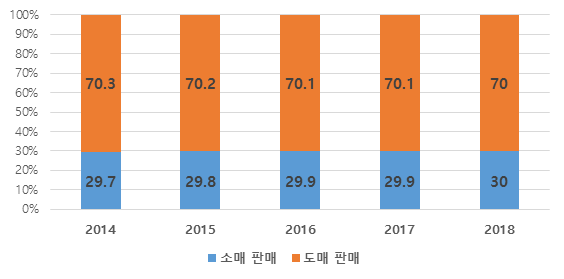

○ (도매) 2018년 기준 베트남 전체 주류 소비량의 70%는 호텔, 레스토랑, 바와 같은 도매 유통채널에서 이루어짐.

- ’19년 기준 도매 유통량(도매 유통 비율) : 맥주 30억리터(70%), 증류주 6천만 리터(71%), 포도주 4,700만 리터(71%)

베트남 전체 주류 도소매 판매 비율

자료 : EUROMONITOR

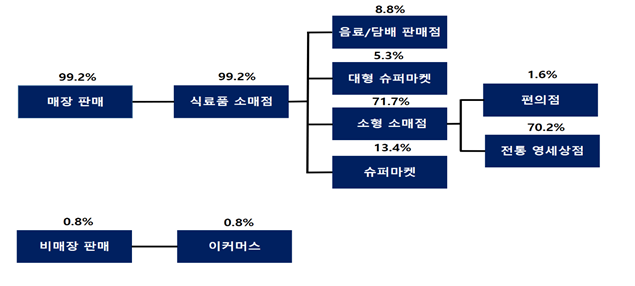

○ (소매) 소매 판매는 99.2%가 오프라인에서 발생하며, 이커머스(E-Commerce)를 통한 온라인 판매는 0.8%만을 차지함.

- 오프라인 판매의 71.7%가 식료품 소매판매점에서 발생하며, 이중 편의점이 1.6%, 전통적 영세 상점이 70.2%를 차지

- 한국의 경우 주류의 소매 판매 중 26%가 편의점에서 발생함. 향후 베트남 역시 현대식 유통망이 재래식 유통망을 대체될 것으로 전망됨에 따라 편의점의 주류 판매 비율이 비약적으로 증가할 것으로 예상됨.

자료 : KOTRA 다낭무역관 종합

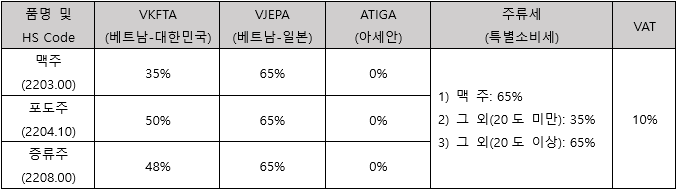

□ 관세율 및 규제

○ 베트남의 주류 관련 세금은 ‘관세+부가가치세(10%)+특별소비세(주류세)’로 구성되어 있음.

- (관세) 관세의 경우 각국 간 자유무역협정에 따라 상이하며, 우리나라의 경우 ‘VKFTA’를 적용받아 35%(맥주)부터 50%(포도주)까지의 관세가 부과됨.

- (특별소비세) 베트남은 알코올 도수에 따라 주류세 성격의 ‘특별소비세*’가 차등 부과되며 20도 이상인 경우 65%, 20도 미만 주류에는 35%가 부과됨.

* 2010년 20%(40도 이하 주류)에서 ’19년 기준 35~65%로 인상되었으며, 최근 호치민시를 중심으로 추가 인상하려는 움직임이 있음.

주요 주류 관세율 및 부가세

자료 : 관세법령정보포털

○ (규제정책) 작년 6월 베트남 정부는 높은 음주율로 인한 사회적 비용이 증가함에 따라 ▲음주운전 금지 ▲타인에 대한 음주의 강요 및 권유 등의 행위 금지 ▲만 18세 미만 대상 주류 판매 및 제공 금지 ▲알코올 도수 15도 이상의 주류 광고 금지 등을 담은 ‘알코올피해방지법(44/2019/QH14)’을 발표함.

- 대중교통 체계가 갖춰지지 않은 베트남에서 오토바이는 시민들의 주요 교통수단으로, 강화된 음주운전 단속은 일과 후 맥주를 즐기는 문화에 익숙한 현지인들의 음주문화에 적잖은 변화를 가져올 것으로 전망

□ 시사점

○ 베트남은 국영기업 내에서 ‘음주왕 선발대회’가 열릴 정도로 음주에 관대한 문화가 형성되어 있으며, 소득증가에 따라 타 동남아시아 국가에 비해서 높은 주류 소비량 증가율*을 기록하고 있어 향후 글로벌 주류기업들의 각축장이 될 것으로 전망

* ’14~’19년 연평균 증가율 기준, 베트남7.3%, 인도네시아3.3%, 태국0.8%, 라오스5.1%, 말레이시아4.2%, 싱가포르1.6% 등

○ 상대적으로 도수가 낮아 건강에 미치는 영향이 적다는 인식과 저렴한 가격으로 인해 맥주는 주류시장에서 가장 큰 비중을 차지하고 있음. 수입 규모가 가장 큰 증류주는 시장 선도 현지 기업의 부재와 기업 간 제한적 경쟁 체제가 이루어져 있어 다양한 종류의 증류주가 수입 및 판매되고 있음.

○ 베트남 주류 시장은 ▲ 구매력 증가에 따른 고급 주류 시장 확대 ▲ 건강한 주류 문화 확대로 낮은 도수의 깔끔한 주류 선호 ▲ 주류소비자들의 브랜드에 대한 높은 충성도 등으로 특징 지을 수 있으며, 진출을 희망하는 한국 기업들은 이러한 특징을 고려하여 진출전략을 수립해야 함.

○ 베트남은 주류시장은 높은 성장률뿐만 아니라 아시아 지역 물류의 요충지로서 타 국가에 미치는 파급력도 큼. 기회요소가 많은 만큼 내수 한계에 직면한 한국 기업들에게 베트남 주류시장은 동남아시장 진출을 위한 전초기지로서 매력을 더해가고 있음.

자료 : EUROMONITOR, ITC TRADE MAP, UNcomtrade, Vietnam news등 현지언론, KOTRA 다낭무역관 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (베트남 주류시장 동향)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

베트남 겨냥할 우리 술, 소주 다음 타자는?

베트남 2021-05-20

-

2

베트남 주류 시장동향

베트남 2017-11-23

-

3

베트남 맥주 산업, 메이저 회사들의 치열한 경쟁

베트남 2020-12-04

-

4

베트남 와인 시장 트렌드

베트남 2022-08-01

-

5

아세안 최대 주류 소비국, 태국의 주류시장 동향

태국 2016-08-16

-

6

인도네시아 주류 시장 동향

인도네시아 2021-08-24

-

1

2023년 베트남 금융산업 정보

베트남 2024-01-04

-

2

2023년 베트남 IT산업 정보

베트남 2024-01-04

-

3

2023년 베트남 관광산업 정보

베트남 2023-12-12

-

4

2023년 베트남 물류산업 정보

베트남 2023-12-11

-

5

2023년 베트남 산업개관

베트남 2023-12-11

-

6

2023년 베트남 자동차 산업 정보

베트남 2023-12-08