-

농업테크와 클린테크, 두 키워드로 본 인도네시아 스타트업

- 트렌드

- 인도네시아

- 자카르타무역관 도희수

- 2024-07-16

- 출처 : KOTRA

-

인도네시아, 스타트업 생태계의 새로운 허브로 부상

다채로운 환경 속 비즈니스 성장의 기회 많아

디지털 경제와 스타트업이 미래를 이끌어

농업테크, 클린테크 등 새로운 분야 유망

인도네시아는 비즈니스가 성장하고 확장하기에 적합한 환경을 갖추고 있는 국가이며, 실제로 동남아시아에서도 기업가 정신이 높은 국가로 알려져 있다.

인도네시아는 1만7000개 이상의 섬으로 이뤄진 군도 국가로, 각 섬마다 환경과 조건이 달라 지역별로 다양한 산업과 기술에 대한 요구가 있다. 특히 바다로 둘러싸인 지리적 특성은 물류를 포함한 블루이코노미와 새로운 기술의 기회를 제공한다. 해양 자원과 공간을 이용해 다양한 경제적 이익을 창출할 수 있다는 뜻이다. 또한, 인도네시아는 태평양과 인도양을 연결하는 주요 국제 무역로의 교차로에 위치해 있는데, 이는 전략적으로도 중요한 위치다.

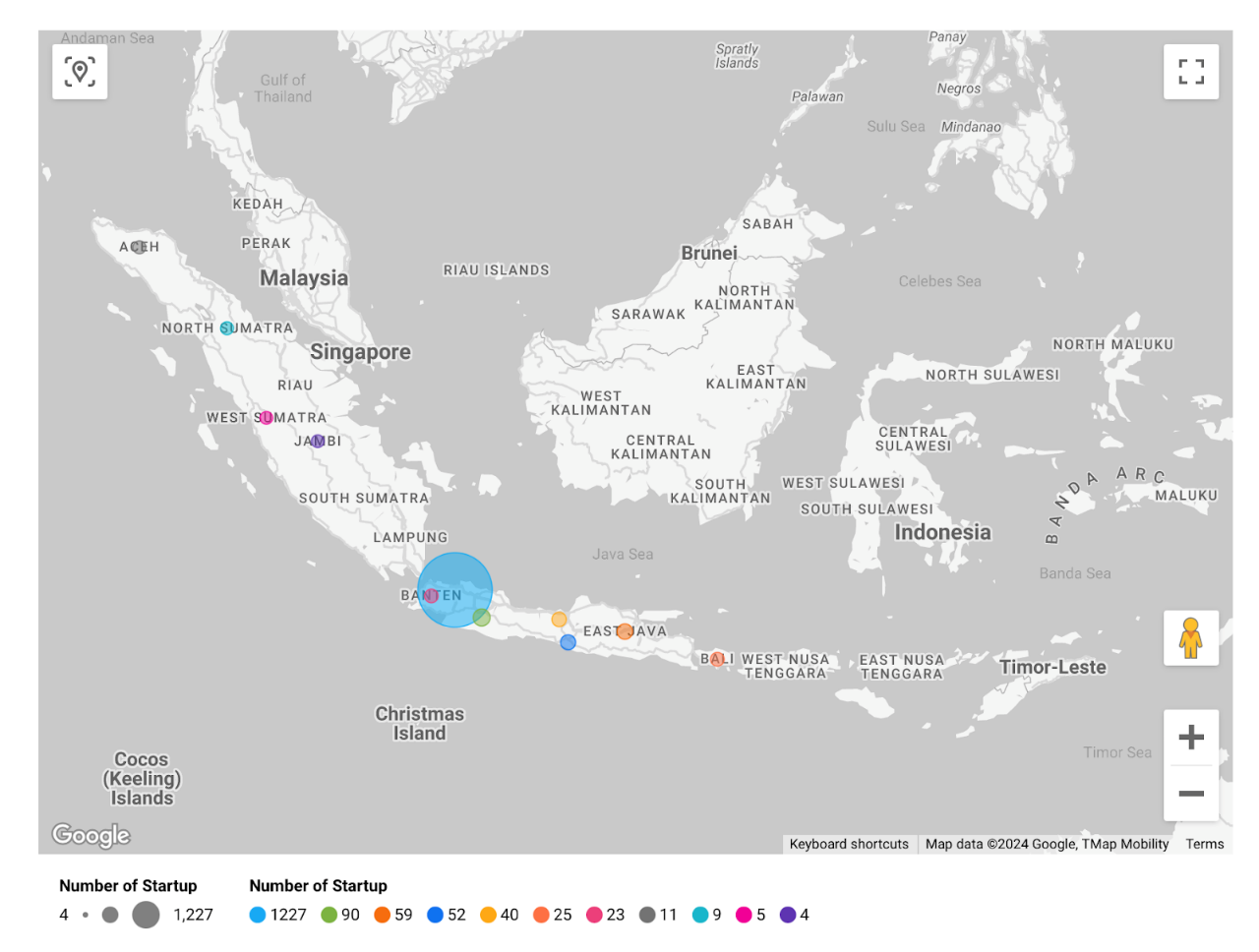

한편 인도네시아는 넓은 국토로 인해 지역별 경제발전 정도가 다르다. 스타트업의 경우 자카르타, 반둥, 수라바야, 자카르타, 발리와 같은 도시를 중심으로 발달하고 있다. 이들 도시는 인도네시아 스타트업 생태계의 중심지 역할을 하고 있다.

<인도네시아 지역별 스타트업 분포도>

[자료: StartupBlink]

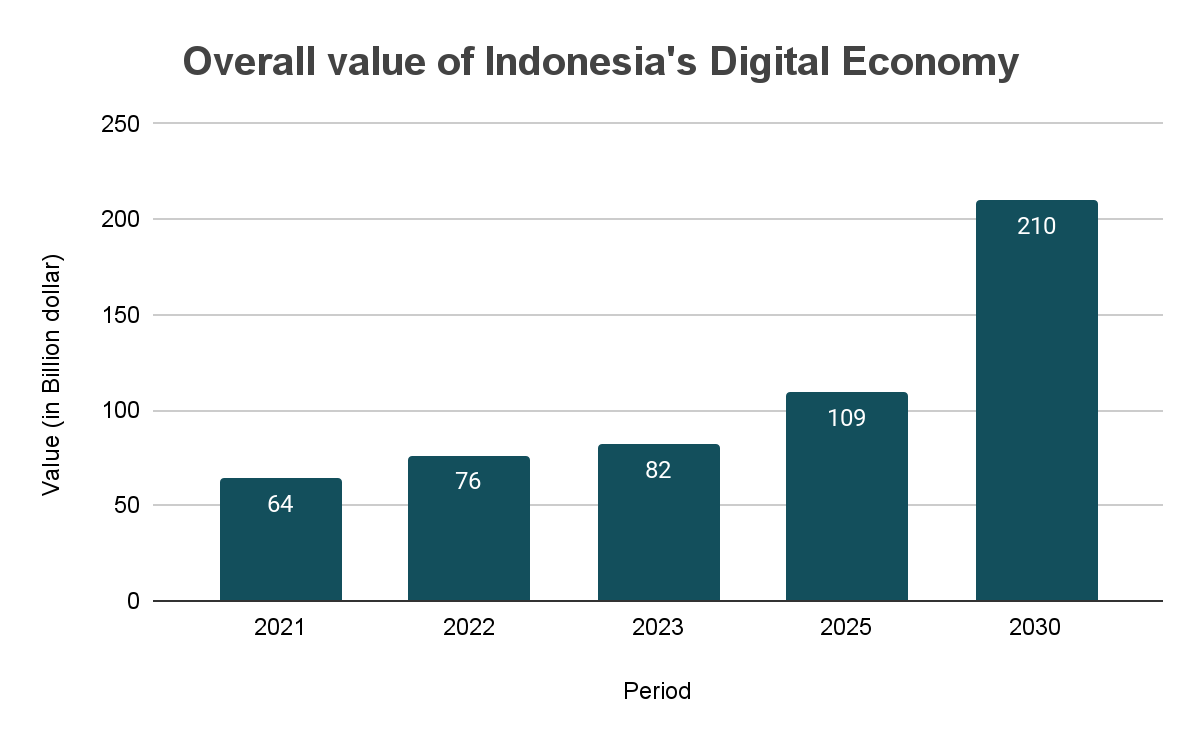

아울러 인도네시아는 국내총생산(GDP)이 전 세계 16위인 국가로, GDP 성장률은 최근 2년 연속 5%대를 기록했다. 특히 디지털 경제 시장 규모가 상당하다. 인도네시아는 동남아에서 가장 큰 디지털 경제 시장을 보유하고 있다. 인도네시아의 디지털 경제 가치는 전년 대비 19% 증가해, 2021년 640억 달러에서 2022년 760억 달러로 대폭 증가했다.

<인도네시아 디지털 경제 가치>

(단위: US$ 십억)

[ 자료: eComomy SEA 2023 Report]

온라인 결제가 급속도로 보급되기 시작하며 발전 속도가 빨라졌다. 또한 코로나19 팬데믹은 소비자들이 일상의 물품 구매부터 디지털 플랫폼을 이용하는 방식으로 전환하는 계기가 됐다. 인도네시아 금융감독원(OJK)은 디지털 이코노미에서 이커머스 분야가 꾸준히 성장할 것으로 전망했다. 현재 이커머스 시장은 토코피디아(Tokopedia), 블리블리(Blibli), 쇼피(Shopee), 라자다(Lazada), 부칼라팍(Bukalapak) 등 같은 다섯 개의 기업으로 구성돼 있다.

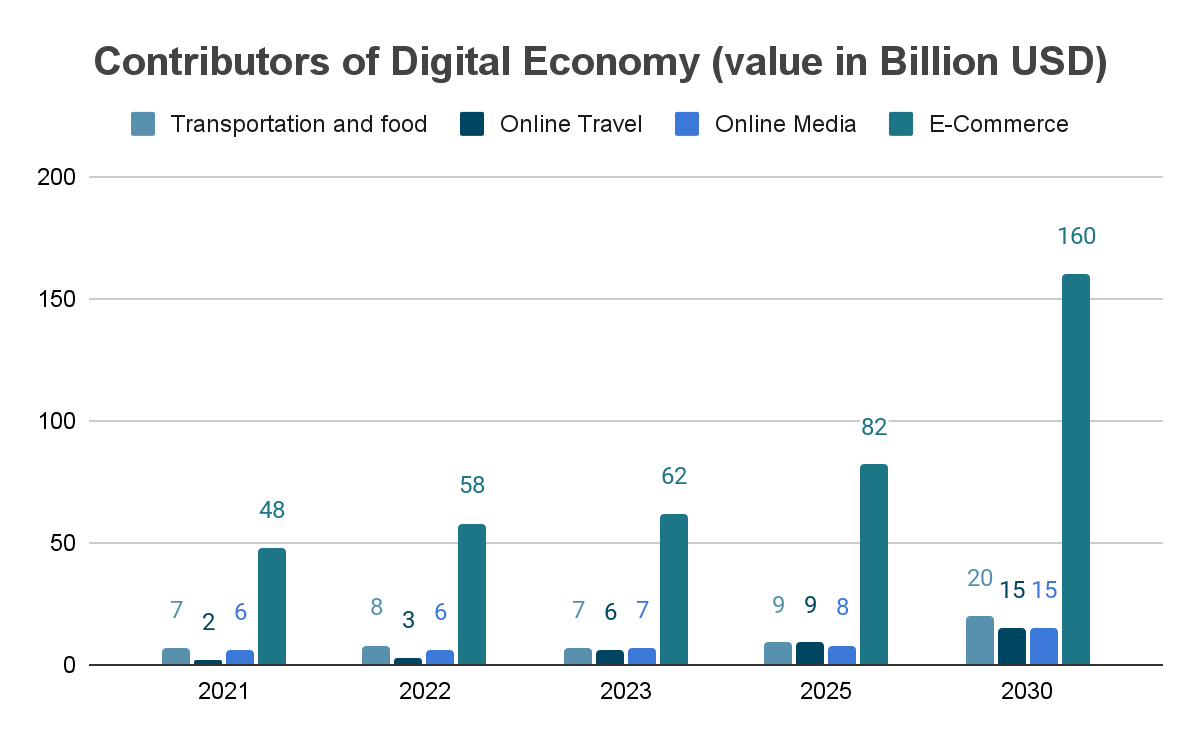

글로벌 컨설팅사 베인앤드컴퍼니(Bain & Company)는 디지털 경제에 있어 전자상거래, 운송 및 식품업, 온라인 여행, 온라인 미디어와 같은 주요분야가 2030까지 점점 크게 성장할 것이라고 전망했다. 이러한 움직임을 바탕으로, 인도네시아 내 이커머스 분야는 물론 핀테크, 헬스테크 의 다양한 디지털 서비스들이 생겨나고 또 자리잡게 되었다.

<디지털 경제 내 주요 산업군>

(단위: US$ 십억)

[자료: 인도네시아 금융감독원(OJK)]

떠오르는 스타트업 허브, 인도네시아

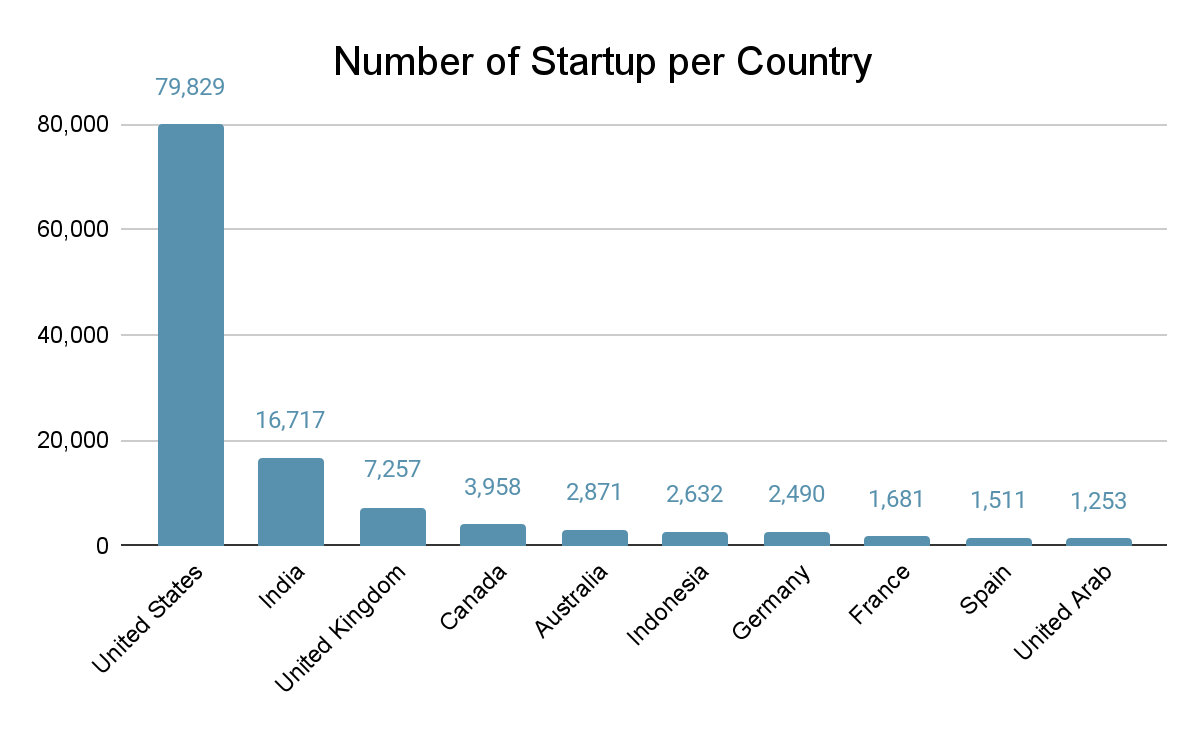

인도네시아는 동남아시아 스타트업 생태계에서 가장 역동적인 국가 중 하나다. 자카르타는 기술과 혁신의 새로운 허브로 떠오르고 있다. 스타트업 지놈(Startup Genome)에 따르면 자카르타는 떠오르는 스타트업 생태계 순위에서 전 세계 12위를 차지했다. 또한, 인도네시아는 전 세계에서 가장 많은 스타트업이 있는 상위 10개 국가에 포함돼 있다. 인도네시아에 있는 스타트업은 총 2632개로, 전 세계 6위다.

<국가별 스타트업 수>

[자료: Startup Ranking, Startup Genome]

인도네시아는 2021년부터 2022년까지 연간 36억 달러의 변함없는 투자 규모를 확보했다. 같은 기간 미국, 중국, 인도 등의 주요 시장은 20~40%의 감소를 보였다. 하지만 인도네시아도 2022년 하반기부터 2023년 초기까지 거래 건수와 평균 거래 규모가 감소하며 투자자들의 경계심이 높아지고 있다. 이는 세계적인 투자 감소 추세와 동일한 양상을 보였다.

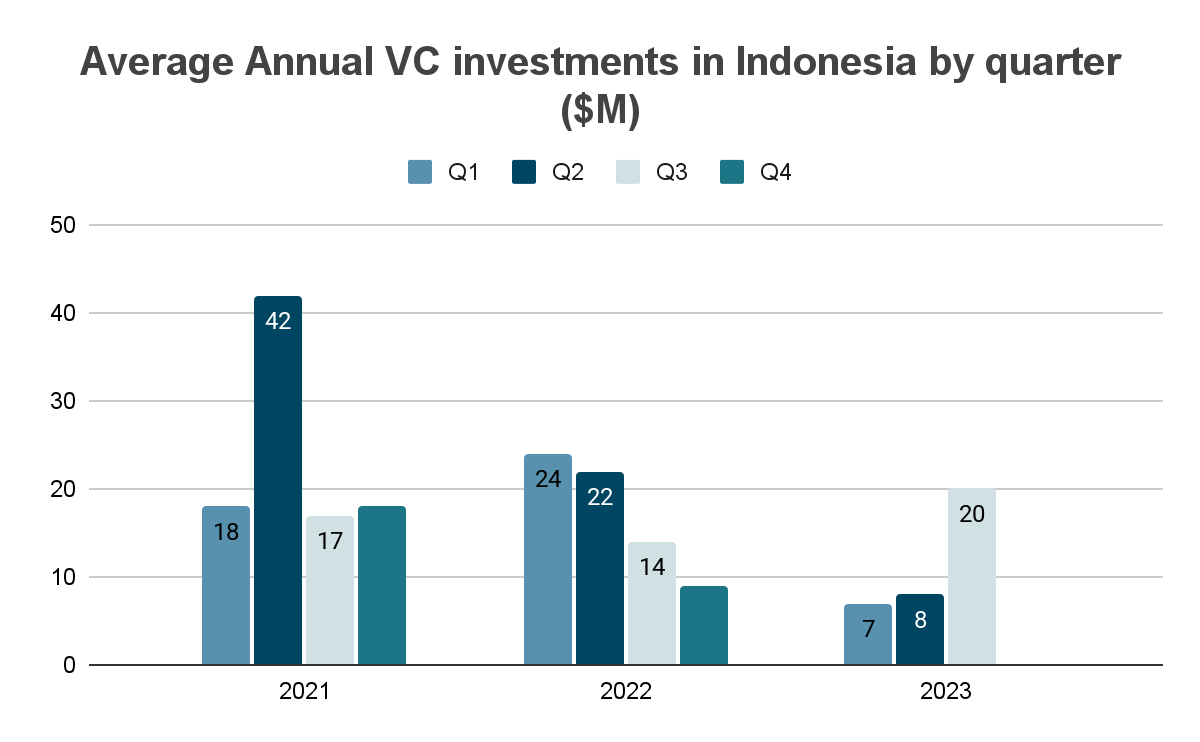

2021년부터 2023년까지 분기별 인도네시아의 연간 평균 벤처캐피탈(VC) 투자는 변동이 상당히 많았다. 2021년 2분기에는 4200만 달러로 주목할 만한 정점을 기록했다. 이는 투자자 신뢰도가 높고 자금 활동이 증가했음을 보여준다. 하지만 이후 분기에는 급격한 하락세를 보였다. 이는 잠재적인 시장 위험 등으로 인해 투자자들의 투자가 감소했기 때문이다. 2022년에는 1분기에 2400만 달러에서 시작해 4분기에 900만 달러로 감소하는 추세를 보였다.

2023년에는 1, 2분기에 투자가 감소한 후, 3분기에 눈에 띄는 회복세를 보이며 2000만 달러에 달하는 혼합된 성과를 보였다. 그러나 시리즈 B 단계의 투자는 빈도와 평균 투자 규모가 모두 감소했다. 시리즈 C 및 그 이상의 단계에서는 건수는 적지만 거래 수와 평균 규모가 모두 증가했다. 이는 초기 단계의 투자가 소폭 증가했음을 나타낸다.

지난 몇 년간의 경기 침체로 인해 전반적인 하락세가 보였지만, 최근 투자 추세를 보면 인도네시아의 스타트업은 여전히 상당한 VC 투자를 유치하고 있다. 이는 인도네시아 스타트업 시장이 시장 수요와 투자자들의 관심에 따라 계속 성장하고 있음을 의미한다. 아시아 개발은행(ADB)에 따르면 인도네시아에는 현재 약 120개의 인큐베이터와 엑셀러레이터가 있다. 또한 200여 개의 금융기관이 스타트업에 전체 또는 부분적으로 서비스를 제공하고 있다. 중앙정부와 시 단위에서 모두 이러한 스타트업을 지원하기 위한 이니셔티브 프로그램과 인큐베이터 프로그램을 지원해오고 있다.

< 분기별 인도네시아 VC 연간 평균 투자액>

(단위: US$ 백만)

[자료: Bain & Company]

인도네시아 스타트업 주요 트렌드, 농업테크와 클린테크

1) 농업테크(Agritech)

2024년 1분기에 농업부문은 무역과 제조업에 이어 인도네시아 GDP의 11.6%를 차지했다. 농업부문은 인도네시아에서 세 번째로 큰 부분을 차지했다. 국가의 지형적인 조건 덕분에 인도네시아는 식량작물, 토지작물, 어업을 포함한 다양한 농산물의 최대 생산국 중 하나다. 특히 인도네시아는 세계 3위의 쌀 생산국이며, 팜유와 코코넛의 주요 생산국이다. 또한 고무, 커피, 카카오 생산량도 세계 3위 안에 들며, 중국과 인도에 이어 세계에서 세 번째로 큰 양식업 생산국이다. 그럼에도 대부분이 구식 농법으로 생산되며 농수산물의 유통 네트워크 문제가 꾸준히 관련 산업의 발전을 늦추는 문제점으로 지적받아왔다.

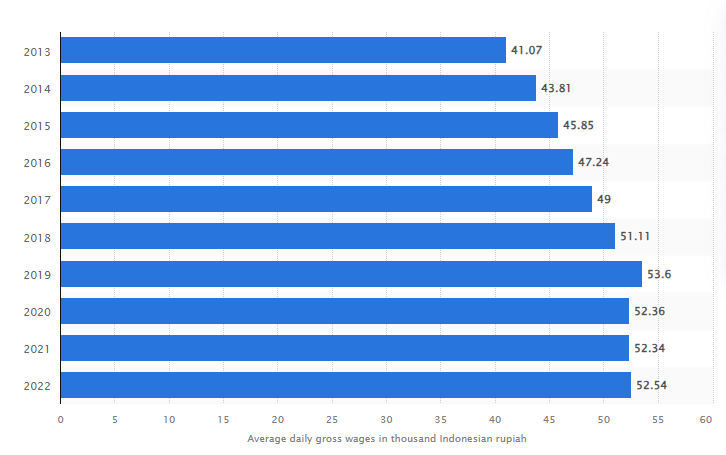

2021년 인도네시아의 농업기술 시장은 2억4000만 달러의 매출을 달성했다. 이는 2016년부터 2021년까지 연평균 성장률 40%를 기록한 것이다. 농업은 인도네시아의 주요 고용처로서, 약 3700만 명에게 일자리를 제공하고 있다. 이 수치에는 2500만 명의 농부와 1200만 명의 어부가 포함된다. 하지만 시장조사기관 스태티스타(Statista)에 따르면 농업분야 인력의 일일 평균 임금은 53만 루피아(한화 약 4500원) 정도로, 대부분이 경제적 어려움에 직면해 있다. 이는 농업 부문의 생산성과 생계를 개선하기 위한 기술 및 인프라 지원과 투자가 필요하다는 것을 의미한다.

<인도네시아 농업분야 일일 평균임금>

(단위: 1000루피아)

[자료: Statista]

인도네시아 농업 환경의 큰 과제 중 하나는 농부들이 시장, 자본, 기술에 접근하기 어렵다는 점이다. 이러한 문제를 해결하기 위해 사유르박스(SayurBox), 크라우드(Crowde), 이피셔리즈(eFisheries), 잘라(Jala)와 같은 농업 기술 스타트업들이 농부들에게 필요한 솔루션을 제공하고 있다. '파밍 애즈 어 서비스(Farming as a Service, FaaS)'라는 용어도 사용되기 시작했다. 이는 첨단기술을 전통적인 농업 방식에 통합해 농업을 보다 효율적이고 수익성 있게 추진하는 모델을 말한다.

FaaS에 대한 수요는 전국적으로 인터넷 보급률이 증가함에 따라 크게 증가했다. 사유르박스, 아루나(Aruna) 등 선두 업체들은 이 시장을 사실상 독점하고 있다. 특히 아그리핀테크(AgriFintech·농업핀테크)는 금융 포용성을 촉진하는 정부 이니셔티브의 지원을 받아 빠른 속도로 성장하고 있다. 농업핀테크 시장도 타니펀드(TaniFund), 이피셔리(eFishery), 콜티바(Koltiva), 아이그로우(iGrow)와 같은 주요 기업들이 대부분의 시장 점유율을 차지하는 독점 구조를 가지고 있다.

인도네시아 정부는 농부와 공급업체 및 구매자를 연결하여 거래의 투명성과 효율성을 높이기 위한 프로젝트를 지원하고 있다. 한 예로, 인도네시아 정부와 아시아 개발은행이 2017년부터 2021년까지 진행한 프로젝트가 있다. 이 프로젝트에서는 74개 지역의 농민이 관리하는 지역을 디지털 기술로 감독해 고추 생산량을 73% 늘려 헥타르당 농민 소득을 증가시켰다. 정부 정책에 따라 이 시장은 2022년부터 2026년까지 지속적으로 확장될 것으로 예상된다.

<인도네시아 내 주요 농업테크(Agritech) 기업>

연번

기업명

설명

1

eFishery

양식업자를 위한 다양한 테크 솔루션을 제공하는 플랫폼으로, 스마트 급사시스템을 통해 사료수급 효율화를 목적으로 한다.

2

Semaai

농업인을 위한 기술서비스 제공 플랫폼으로, Toko Tani(농사관련 소매점)과 파트너십을 맺고 농사에 필요 물품 판매, 창고관리 및 운송 서비스 등을 제공한다.

3

Crowde

농업자금 조달 플랫폼으로, 농부와 투자자를 연결하여 펀딩을 받을 수 있도록 지원하고 있다.

4

Sayurbox

농업인들이 자신이 재배한 농산물, 과일 등을 직접 소비자에게 판매할 수 있는 플랫폼으로, 2016년에 설립되었다.

5

Chilibeli

농산물, 과일 등을 판매하는 이커머스 플랫폼 중 하나로, 제조업체와 농산물 생산자, 지역사회의 최종소비자들을 연결하는 서비스를 제공한다.

6

Aruna

어부들이 어플을 통해 수산물 및 수산가공품을 직접 판매할 수 있도록 하는 플랫폼으로, 국제판매, 기업용 도매, 개인소매 서비스를 제공한다.

7

Eden Farm

주요 도시의 요식업 가게들에게 전국의 현지 생산자들이 생산하는 각종 식자재와 신선식품을 공급하는 서비스를 제공하는 플랫폼이다.

8

Jala

새우 양식장의 생산성과 효율성을 높이기 위한 IoT기반 솔루션을 제공하는 스타트업이다.

9

FishLog

전국적인 수산물 콜드체인 네트워크 플랫폼으로, 공정거래 및 효율적인 유통과정, 수산물 관련 자금 조달 등을 지원한다.

10

iGrow

농산물 자금지원 크라우드펀딩 플랫폼을 운영하여 자본과 농민을 연결하며, 농부와 사용 가능한 토지를 연결해주는 서비스를 제공하고 있다.

[자료: 각 사 홈페이지, 자카르타무역관 종합]

2) 클린테크(Cleantech)

클린테크란 인간 활동이 환경에 미치는 영향을 최소화하는 것을 목표로 하는 기술을 모두 포함한다. 클린테크는 기후변화 완화와 적응을 위한 친환경 솔루션을 제공하며 일반적으로 재생에너지, 폐기물 관리, 친환경 소재, 녹색 교통수단, 지속가능한 농업 등을 포함한다.

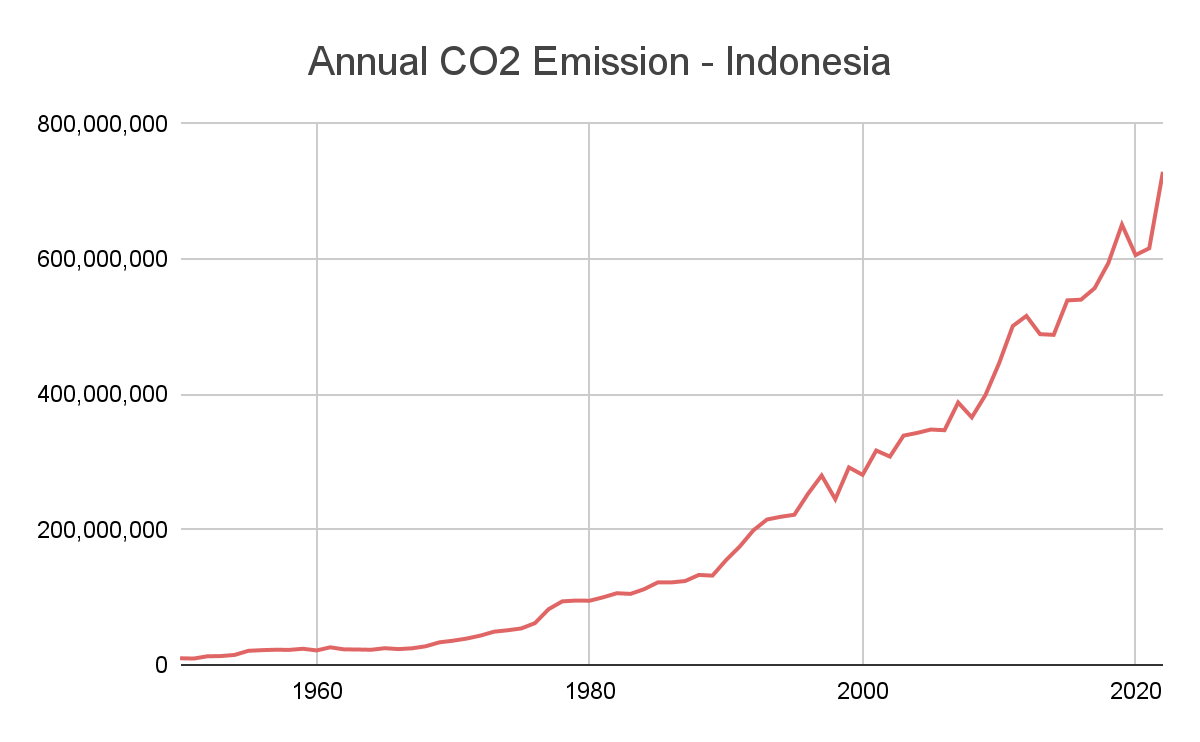

인구가 계속 증가함에 따라 배출되는 오염물의 양도 증가하고 있다. 급속한 도시화와 중산층의 확대로 인해 인도네시아 내 환경 규제가 필요하다는 움직임이 생겨났다. 지난 수십 년 동안 탄소 발자국이 크게 증가했다. 2022년 인도네시아의 이산화탄소(CO₂) 배출량은 총 6억1500만 톤이다. 1년 평균 1인당 약 2600kg을 배출하는 것이다.

토지 이용 변화와 임업은 인도네시아 이산화탄소 배출의 주요 원인이다. 인도네시아는 국가 결정 기여(NDC)를 통해 2030년까지 탄소 배출량을 평소보다 29% 줄이거나, 국제 지원을 조건으로 최대 41%까지 줄이기로 결정했다. 또한 2019년 인도네시아 정부는 2025년까지 플라스틱 폐기물을 70%, 고형 폐기물을 30% 줄이겠다는 로드맵을 수립했다. 일회용 플라스틱 및 폐기물 관리에 대한 국가 차원의 적극적인 움직임을 보이고 있다.

<연간 인도네시아 CO₂ 배출량>

(단위: 톤)

[자료: Our World in Data]

다른 국가들과 비교했을 때 현재 인도네시아의 클린테크 산업은 상대적으로 많이 발달하지 않았다. 일반적으로 클린테크는 비즈니스 확장에서 자금 문제를 겪는 경우가 많다. 대개 이러한 기술 개발에는 높은 비용이 소요되므로 투자가 필요하다. 또한 초기 단계의 기업이 활용할 수 있는 자금 조달 수단이 많지 않다. 대부분의 경우 자체적으로 자금을 조달하거나 크라우드 파이낸싱을 통해 프로토타입을 개발한다.

이를 위해 인도네시아 금융감독청(OJK)은 2018년부터 지속 가능한 금융 이니셔티브를 달성하기 위해 녹색 금융 지원을 시행하고 있다. 전통적인 은행 기관, 크라우드 대출 및 P2P 대출 기관은 물론, 비은행 금융 기관(협동조합, 협회, 국영 비은행금융중개(NBFI) 등)이 주요 금융 기관에 포함돼 있다.

또한 중간 단계에서는 엑셀러레이터, 인큐베이터 및 자문사가 포함된다. 인도네시아에서는 대부분의 인큐베이터의 규모가 작은 경우가 많다. 이에 따라 정부는 2014년 75개 인큐베이터를 2029년 732개로 늘리기 위한 목표를 설정했다. 이를 달성하기 위한 '인큐베이터 개발 로드맵 2014-2022'도 수립했다.

많은 클린테크 기업들은 세계적인 환경 이슈와 개인적인 고민에서 비롯된다. 이런 고민으로 창업한 회사는 알비텍(Albitec)이 대표적이다. 알비텍은 담수 미세조류로 스피루리나를 생산하는 회사다. 재생 에너지 기술을 활용한 연속 재배 시스템과 미세조류 탄소 수집 기술을 바탕으로 사업을 확장해 나가고 있다. 창업자 파라시피(Falasifih)는 어머니의 당뇨로 인해 처음 미세조류에 관심을 가지게 됐다고 밝혔다. 미세조류가 수처리, 바이오연료 등 다양한 분야에 활용 가능하다는 점을 대학에서 접한 뒤 알비텍을 창업하게 됐다. 이외에도 여러 클린테크 기업들이 있다.

<인도네시아 내 주요 클린테크(Cleantech) 기업>

연번

기업명

분류

기업명

1

Greenhope

리사이클링

Oxium(생분해성 첨가제), Ecoplas(카사바 기반 생분해성 바이오 플라스틱) 및 Naturloop(카사바 기반 가정용 퇴비화 바이오플라스틱)을 개발하여, 정부, 기업들과 협력하여 환경친화적인 쇼핑백, 식품트레이, 포장재 등을 제작하고 있다.

2

Parongpong

리사이클링

반둥지역에 위치하고 있는 재활용 센터로, 제로웨이스트 마을을 목표로 설립되었다. 담배꽁초로 재떨이나 가구 등을 제작하는 등 다양한 방식으로 연간 1,000톤의 폐기물을 처리하고 있다.

3

Xurya

신재생에너지

재생에너지 스타트업으로, 태양광에너지를 통해 에너지를 생산하고 있다. 지붕을 보유한 사업자들에게 태양광 발전 타당성 조사 및 장비공급 소싱, 건설허가 관리, 녹색금융지원 등을 제공하며, EPC 계약자들에게 프로젝트 파이프라인을 제공한다.

4

Myco Tech Lab (MYCL)

지속가능한 소재

MYCL은 곰팡이 기술을 통해 농업폐기물을 버섯균사체와 결합시켜 MYLEA라고 불리는 버섯가죽을 개발한 회사로, 친환경적이며 재활용 가능한 소재를 통해서 다양한 분야와 협업하고 있다.

[자료: 각 사 홈페이지, 자카르타무역관 종합]

관련 정부정책

인도네시아 정부는 2015년 인도네시아 스타트업 생태계를 활성화하기 위해 기술 기반 창업 전 보조금 프로그램(CPPBT)과 기술 기반 스타트업 보조금 프로그램(PPBT)을 시작했다. 이 프로그램들은 생명공학, 운송, 엔지니어링, 에너지, 보건, 국방 및 보안, 해양 분야의 기술 기반 스타트업에 대한 자금 조달에 우선순위를 두고 있다. 성공적인 스타트업은 자금을 받아 인큐베이터 프로그램에 등록해야 하며, 자금의 25%는 인큐베이터에 할당된다. 이와 더불어 스타트업 이노베이션 인도네시아(Startup Innovation Indonesia) 프로그램도 추진되고 있다. 이 프로그램은 창업 전 회사에 최소 1만5000 달러를 지원하고, 스타트업 사업 확장을 위해 최대 6만2000 달러까지 지원된다.

2023년 정부는 환경기금관리청(BPDLH)과 디뿌느고로대(UNDIP)와 협력해 카탈리틱(Catalytic) 기금을 도입했다. 이 프로그램은 2060년까지 정부의 우선순위 산업을 지원하기 위해 환경, 지속가능성 및 거버넌스(ESG) 분야의 프로젝트 자금 조달에 중점을 두고 있다. 이 프로그램은 선발된 4개의 스타트업 기업에 총 40만 달러의 자금을 지원한다.

아울러 농업부는 2027년까지 농민을 위한 통합된 국가 데이터베이스를 구축하기 위한 전자농업국가전략을 추진 중이다. 이 계획은 전국의 농업 생산성과 효율성을 높이기 위해 고안됐으며, 다양한 데이터 소스를 통합해 농부들에게 정보를 제공하고 기존 농업 관행을 현대화하는 것을 목표로 한다.

시사점

인도네시아의 스타트업 시장은 인터넷 보급률 및 스마트폰 사용량의 증가와 같은 디지털 부문과 꾸준한 국가 경제발전을 바탕으로 지속적인 성장이 예상된다. 넓은 영토와 다양한 지역 환경을 가지고 있는 국가이기 때문에 다양한 수요에 기반한 스타트업들이 발달하고 도전할 수 있는 환경이다. 농업테크, 클린테크, 헬스테크, 핀테크, 물류 등 새로운 분야들에 대한 수요를 바탕으로 계속해서 성장하고 있다. 아울러 환경 문제에 대한 인식의 증가와 정부의 탄소배출 저감 기조에 따라 청정 기술 기반의 스타트업에 대한 지원이 확대될 수 있으므로 이 분야도 유망하다.

다만 기술 스타트업들은 인도네시아의 인프라 문제가 여전히 큰 장애물이 될 수 있음을 염두에 둬야 한다. 인구가 2억7000만 명에 이르지만, 디지털 인프라가 부족하다. 네트워크가 불안정한 경우가 많고, 평균 인터넷 속도가 24Mbps로 세계 평균인 72Mbps보다 낮다. 오픈 시그널(Open Signal)에서 제공하는 모바일 네트워크 경험 보고서 2023에 따르면, 인도네시아인의 1%만이 5G에 접속할 수 있으며, 4G는 전국의 38%에 불과하다. 한편, 인도네시아 경제조정부에서 발간한 '2030 국가디지털 경제 발전 전략'에 따르면, 클라우드 생태계 또한 크게 부족하다. 2020년 기준 인도네시아의 데이터센터 용량은 인구 100만 명당 1MW에 불과하며, 이는 싱가포르의 89MW와 크게 대비된다.

또한 부문별 규정이 제대로 시행되지 않는다는 점도 스타트업들에게 어려운 점으로 작용한다. KOTRA 자카르타와 인터뷰한 스마랑 지역의 클린테크 스타트업 A사는 "자금 조달 문제뿐만 아니라 규제가 심각한 장애물"이라고 강조했다. 에너지광물자원부(ESDM)가 재생 에너지를 장려하기 위한 규정을 도입했지만, 명확한 시행 지침이 없어 일관된 집행이 이뤄지지 않고 있다. 아울러 과거 관행을 유지하는 성향이 크기 때문에, 소비자들의 데이터 수집에 따른 개인정보 보호 문제 등 부가적인 문제와 상충되기도 한다. 규제의 모호함은 현지 스타트업들이 성장하는 데 애로사항으로 작용하고 있다.

종합적으로 인도네시아 시장 진출을 희망하는 스타트업들은 현지 인프라가 충분하지 않을 수 있다는 점을 충분히 검토해야 한다. 또한 현지 진출 시 해당 업종의 소비자 및 사용 계층과 시장을 분석하고, 현지에서 맞닥뜨릴 수 있는 제도적인 제약 사항 등에 대해서도 면밀히 분석할 필요가 있다.

공동작성자: Paundria Dwi

자료: Statista, StartupBlink, 인도네시아 금융감독원(OJK), Startup Genome, Bain & Company, 아시아 개발은행(ADB), Our World in Data, 각 사 홈페이지, KOTRA 자카르타 무역관 자료 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (농업테크와 클린테크, 두 키워드로 본 인도네시아 스타트업 )의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

STEEP 분석을 통해 바라본 2024년 인도네시아

인도네시아 2024-03-11

-

2

인도네시아 농업시장과 스마트팜 전망

인도네시아 2023-12-26

-

3

TSMC 진출 후, 일본 규슈의 반도체 산업 현황

일본 2024-07-16

-

4

인도네시아 경제동향 및 2024년 전망

인도네시아 2024-03-08

-

5

2024년 상반기 인도네시아 경제점검

인도네시아 2024-07-29

-

6

인도네시아는 녹색경제로 전환 중, 제1회 인도네시아 그린산업 서밋 참관기

인도네시아 2024-10-08

-

1

2025년 인도네시아 의료산업 정보

인도네시아 2025-03-04

-

2

2024년 인도네시아 기초금속산업 정보

인도네시아 2024-10-24

-

3

2024년 인도네시아 관광산업 정보

인도네시아 2024-10-10

-

4

2021년 인도네시아 소비재 산업 정보

인도네시아 2022-01-10

-

5

2021년 인도네시아 기계 산업 정보

인도네시아 2022-01-10

-

6

2021 인도네시아 건설 산업 정보

인도네시아 2022-01-07