-

중국의 제로코로나 정책이 주요 산업에 미치는 영향은?

- 경제·무역

- 중국

- 상하이무역관

- 2022-04-14

- 출처 : KOTRA

-

PMI·경제 동적 운용지표 등 경기선행지수 50 이하, 경기 하방압력 시사

완성차, 반도체 고부가가치산업 중점지역인 상하이의 봉쇄로 지역 및 산업 간 영향 이어질 것

물류지수(차량화물운송지수, 전국 공공물류단지 물동량) 모두 하락세

4월 중순이 되어도 중국의 지역별 오미크론 확산세는 여전히 호전되지 않고 있다. 특히 3월 28일부 실시된 상하이의 도시 통제는 이미 열흘의 기간을 넘어섰다. 상하이는 중국의 물류 최대 중심지로, 이번 봉쇄에서 불거지는 충격이 타 산업 그리고 거시경제로 어떤 영향을 미칠지에 대한 분석이 필요하다. 상하이시 봉쇄가 4월 중하순까지 이어진다면 전체 경제에 주는 충격은 더 커질 것이며, 물류 지체로 인한 대외무역 수출입 타격 또한 예의주시해야 한다. 해관총서에서 발표한 3월 대외무역 통계에 따르면 3월 중국의 수입 규모는 전년 동월 대비 -0.1%로, 2020년 8월 이후 처음으로 감소세를 보였다. 세부 무역 방식별로 볼 때 일반무역 수입과 수입가공무역 규모가 각각 전년 동월 대비 1%, -4.5%를 기록했다. 중국은 세계 가공무역 중심지로 2021년 전체 교역 규모에서 ‘원자재, 설비 수입가공 교역’이 차지하는 비중이 크기 때문에 이로 인한 영향 요인 또한 분석할 필요가 있다.

주: 2021년 중국 총 교역규모 6조500억 달러, 수입가공교역(进料加工贸易) 1조1430억 달러 전체의 18% 비중

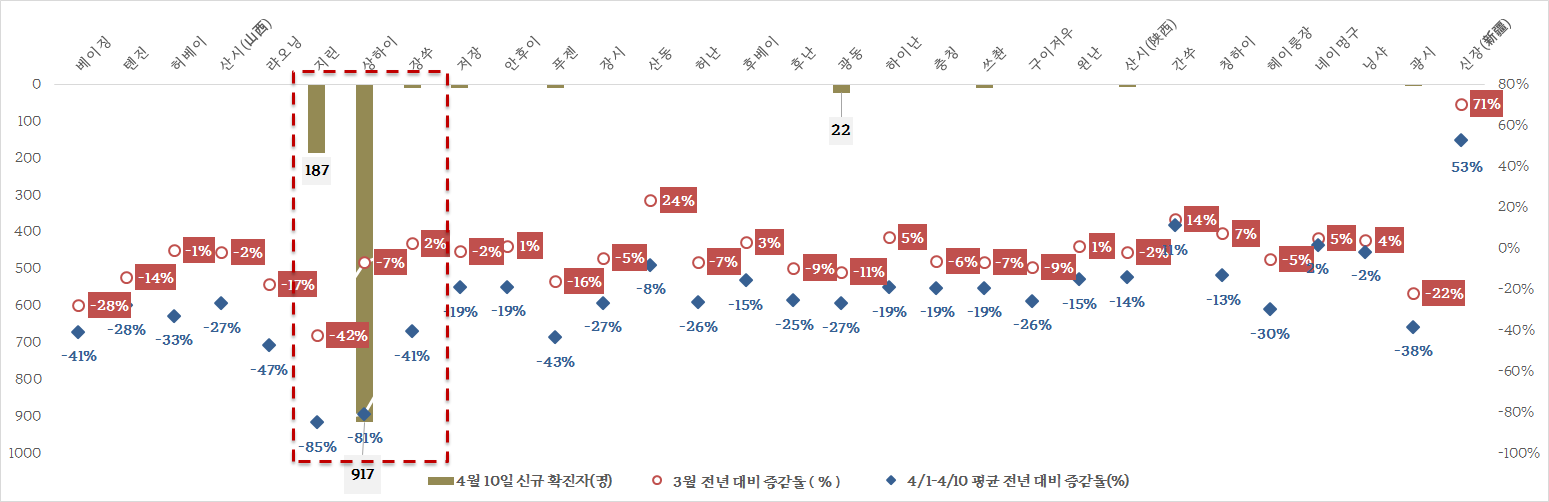

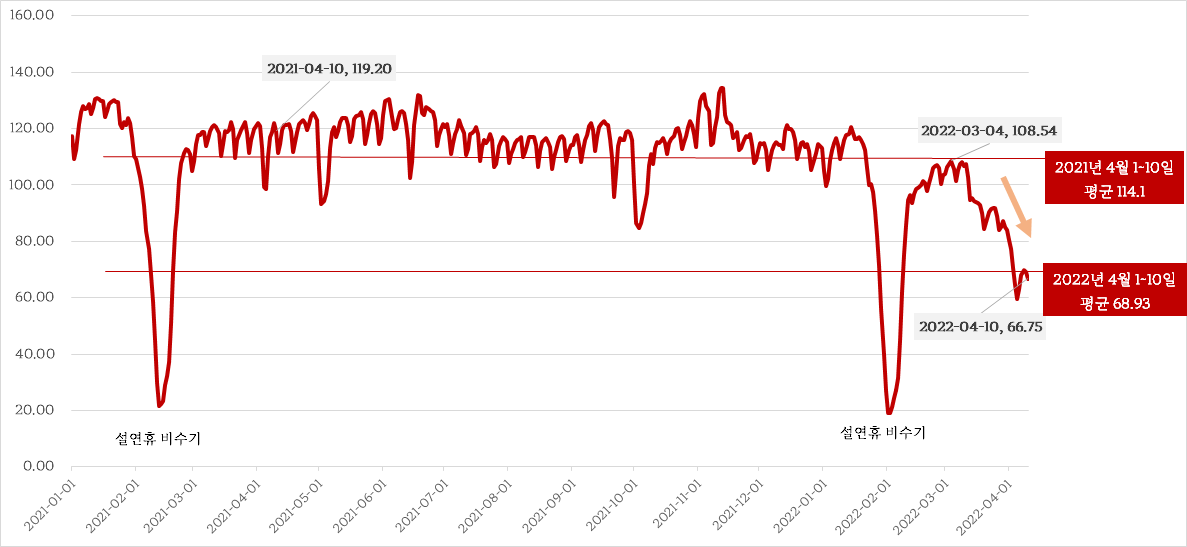

3월 이후 1개월 이상 코로나19 재확산세가 이어진 지역은 지린성·상하이 등이 가장 심각하고 특히 중국의 주요 산업과 경제 중심지인 상하이는 봉쇄로 인한 충격 여파가 우려된다. 아래 4월 10일 기준 중국 지역별 확진자 수와 화물물동량지수 간 상관 관계를 보면, 3~4월 확진자 증가세가 이어진 지린성, 상하이의 전년 동기 대비 화물물동량지수가 급감한 것을 볼 수 있다. 지난 3월 봉쇄 조치가 이어졌던 지린성의 3월 화물물동량지수는 전년 동월 대비 -42% 급감했고 3월 말부터 봉쇄조치가 내려진 상하이는 4월 1~10일에 전년 동기 대비 -81% 급감했다. 상하이 인근지역인 장쑤성과 저장성 또한 4월 1~10일 전년 동기 대비 -41%, -19% 감소한 것을 보면, 한 지역 봉쇄 통제로 인한 여파는 인근 지역에까지 이어짐을 확인할 수 있다.

<각 지역 코로나19 확진자 수와 화물물동량지수 상관관계>

(4월 10일 기준)

[자료: WIND, KOTRA 상하이 무역관 정리]

위와 같은 중국의 코로나19 확진자 수치는 기타 국가의 확진자 수에 비하면 여전히 낮아보이지만, '제로 코로나' 접근 방식을 고수하는 중국으로서는 상당히 큰 충격으로 다가온다. 경제 총량으로 볼 때, 경제의 각 항목은 전반적으로 하락세를 보이고 있으며 주로 코로나19로 인한 통제 강화가 직·간접적으로 수요와 공급에 충격을 주고 있다. 중국 경제에 어느 정도의 영향을 미치고 있을지 각종 선행지표와 발표된 통계수치를 토대로 분석하고자 한다.

PMI(구매관리자지수)

지난 3월 이후 중국 전역으로 코로나19 확산세가 이어지고 지역별 통제정책이 강화되고 있는 최근 현황에 대한 공식적인 통계 수치는 발표되지 않았지만 시장의 기대치를 반영하는 일부 경기선행지수와 업종별 통계수치로 가늠할 수 있다. 통계청이 발표하는 PMI는 경제 영향을 분석하는 대표적인 지표다. 참고로 중국의 PMI는 국가통계국과 중국물류구매연맹이 공동으로 작성하며, 제조업과 비제조업 구매관리자지수를 포함하고 GDP와 함께 중국의 거시경제지표체계를 구성하는 요소다. PMI가 50 이상이면 일반적으로 경제의 전반적인 확장을, 50 미만은 경제의 전반적인 침체 양상을 반영한다.

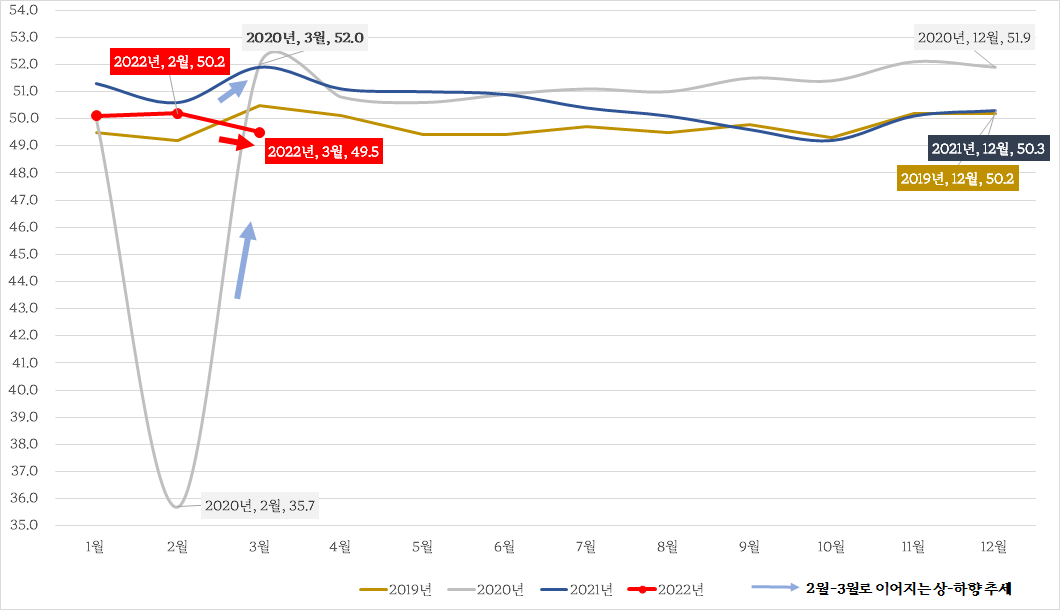

2022년 3월 중국의 제조업 PMI는 큰 폭으로 하락했다. 일반적으로 1, 2월은 중국의 설 연휴로 인해 PMI 지수가 하락하고 이어지는 3월에 전월 대비 일정 폭 반등하는 추세를 보여왔다. 코로나19가 시작된 2020년에도 2월 전국적인 조업 중단으로 PMI가 큰 폭으로 하락했지만, 그 다음 3월에는 어느 정도의 회복세를 보이며 반등했다. 하지만 올해 3월 제조업 PMI는 49.5로 전월 대비 0.7포인트나 낮아져 일반적인 반등의 양상을 보이지 않았다.

<중국 제조업 PMI 동향>

[자료: WIND]

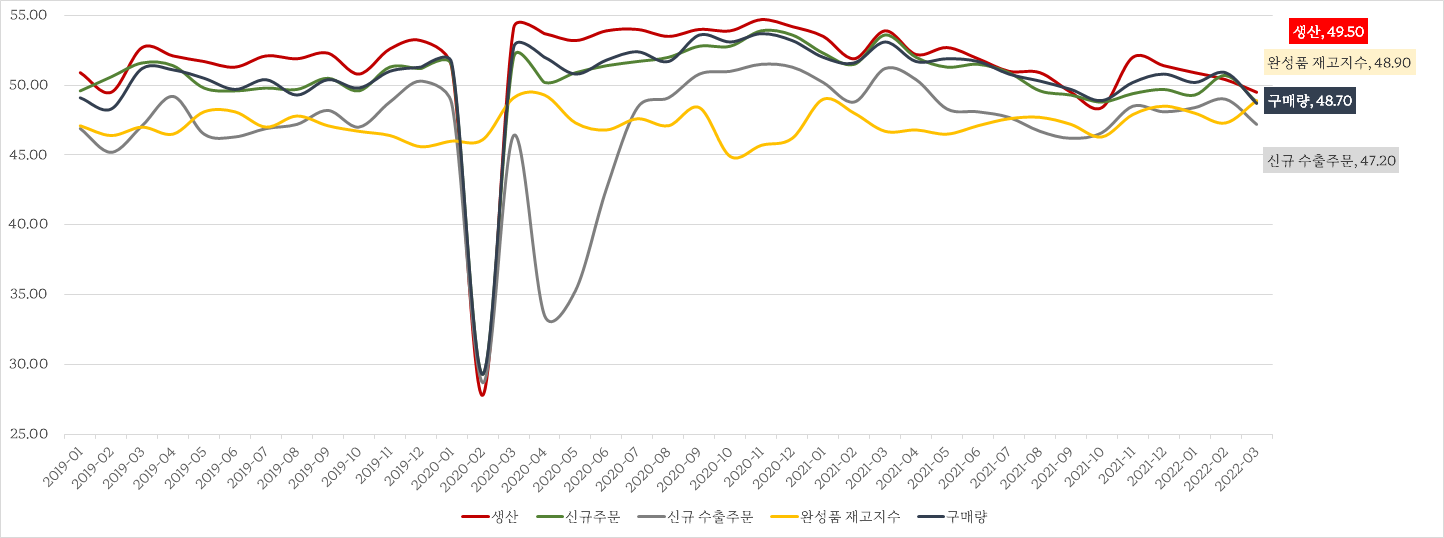

PMI 세부 산업 데이터도 모두 50 이하를 기록했다.

<세부 PMI>

[자료: WIND]

일반적으로 코로나19의 확산세가 공업 생산에 미치는 영향은 크게 두 가지의 경로로 분류할 수 있다. 먼저 ① 운송 단계 측면에서 원재료의 반입과 완제품의 출고에 영향을 주고(원자재 투입↓), 다른 한편으로는 ② 공장 근무인원 격리로 작업 제한에 의한 공업생산 에너지 감소(노동력 투입↓) 영향이다.

기존 데이터를 토대로 볼 때, 산업생산은 현재까지는 이번 상황에서 영향을 그나마 덜 받는 단계로 보인다. 보통 중국은 2월 설 연휴(생산 비수기) 직후, 원자재 재고 소진에 들어가고 또 대부분의 생산가공 공장이 도심 밀집지역과는 떨어져있는 경우가 많아 근로자들은 공장 인근에서 숙식하는 등 기존에도 인구 유동성은 낮은 편이었다. 그러므로 최근 봉쇄 통제로 인해 3월 산업 '생산'이 받은 영향은 타 산업(건설현장, 서비스업, 소비재산업)의 영향보다는 작고 타 산업 PMI 대비 감소폭 또한 작다. 하지만 신규주문, 신규 수출주문 PMI와 같이 향후 경제 동력을 가늠할 수 있는 지표에서는 감소폭이 큰 편이다.

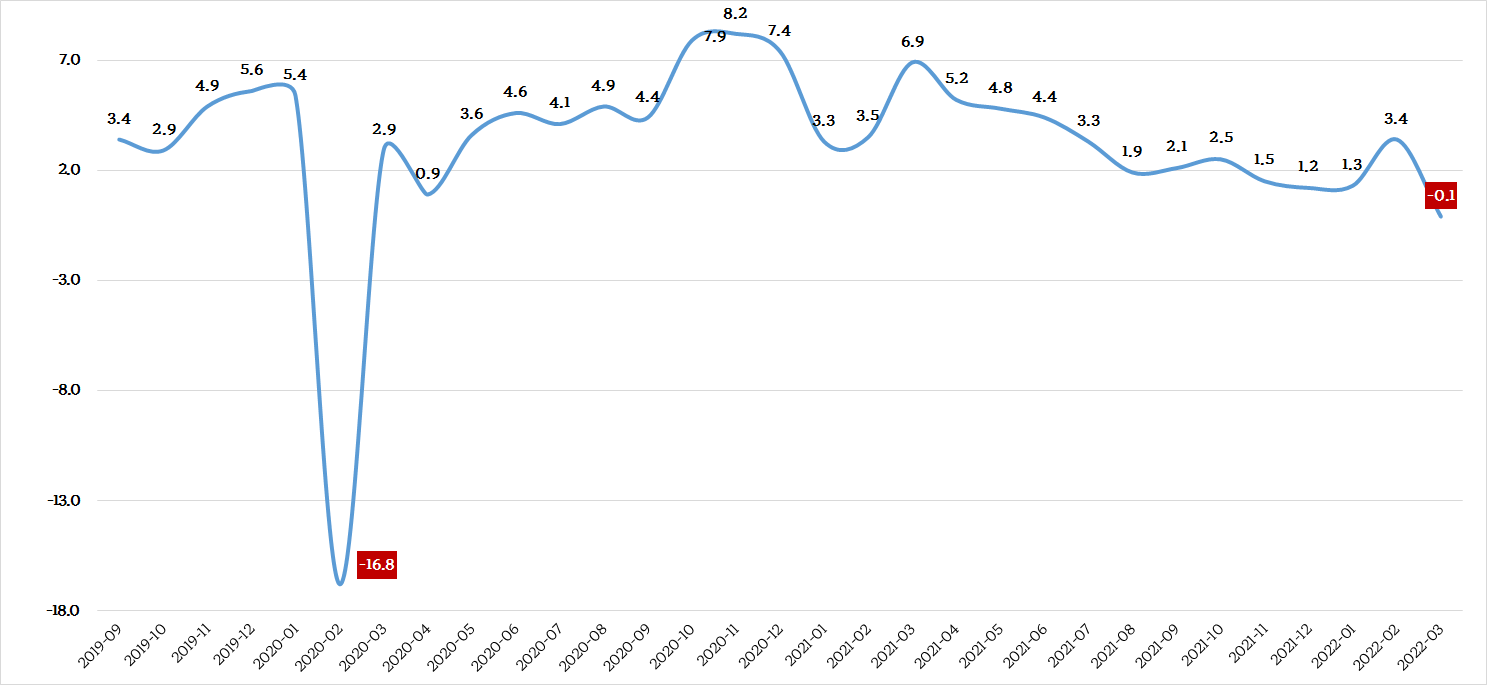

경제의 동적 운용 추세를 측정할 수 있는 지표로는 '신규 주문 지수와 완성품 재고지수 간 차이'를 들 수 있다. 예를 들어 제조공장의 신규 주문이 감소하고 완성품 재고 출하가 늦어져 재고지수가 높으면 이 둘간의 차이는 부(-)의 방향으로 움직인다. 이 동력 지표는 지난 3월 -0.1로 마이너스를 기록했다. 이는 지난 2020년 2월 코로나19가 처음 발발한 후, 중국의 전면 조업 중단으로 인한 신규주문 급감으로 마이너스를 기록한 이후 처음이다. 이를 통해 1~2분기로 이어지는 GDP 수치가 하락할 가능성이 크다고 예측할 수 있다.

<경제 동적운영 확인: 신규주문지수-완성품 재고지수 차이>

[자료: WIND]

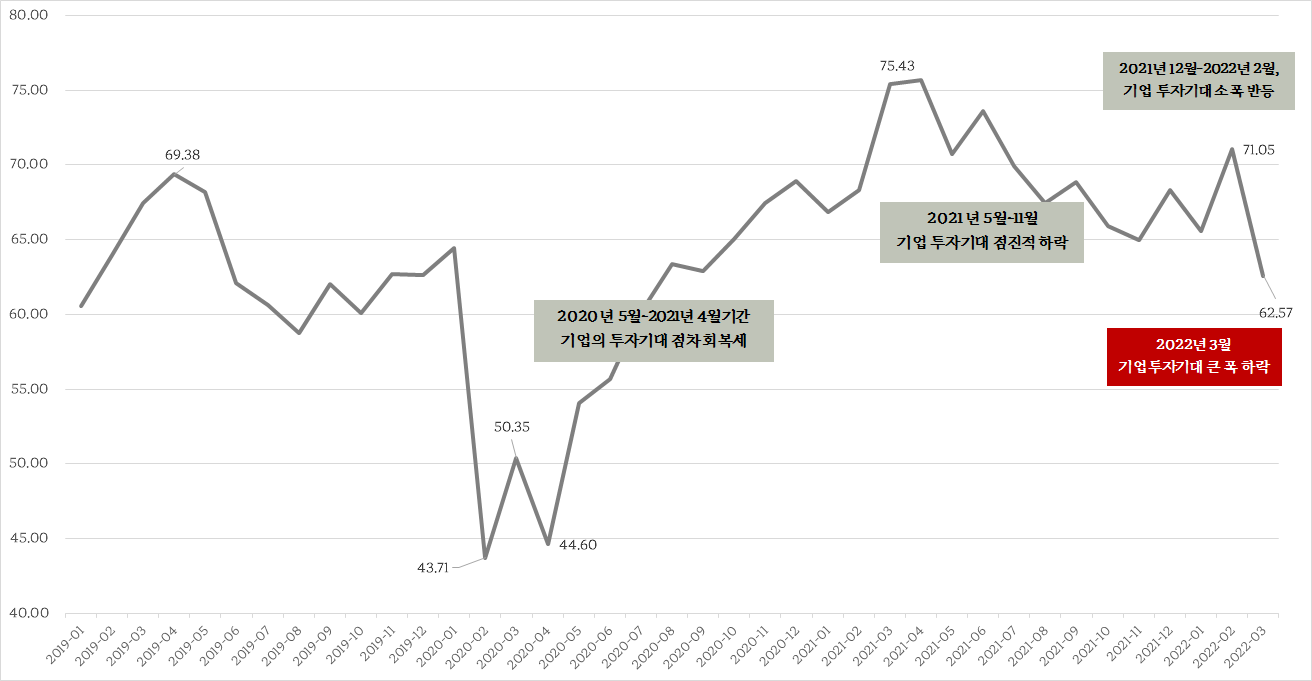

상기 PMI가 전반적인 경제 운영, 특히 대기업 혹은 중기업(大中型企业)의 경영상황을 반영한다면 창장경영대학원(长江商学院)에서 발표하는 BCI 중국 기업운영지수는 설문대상이 민간 중소기업이기 때문에 실제로 느껴지는 경기 동향을 참고하기 좋다. 최근 발표된 3월 BCI 중 주목할 만한 것은 기업의 투자 기대치를 나타내는 기업투자전망 지수다. 2022년 3월 BCI 기업투자전망 지수는 62.6으로 전월 대비 8.5포인트, 전년 동기 대비 12.9포인트 하락해 2020년 3분기 이후 최대 하락폭을 기록했다. 이는 비용 상승과 수요 하락의 이중 압력 하에서 실제 민간 기업의 투자 의향이 크게 감소했음을 반영한다.

<BCI 기업투자지수 추세>

[자료: WIND]

주요 산업별 영향 분석

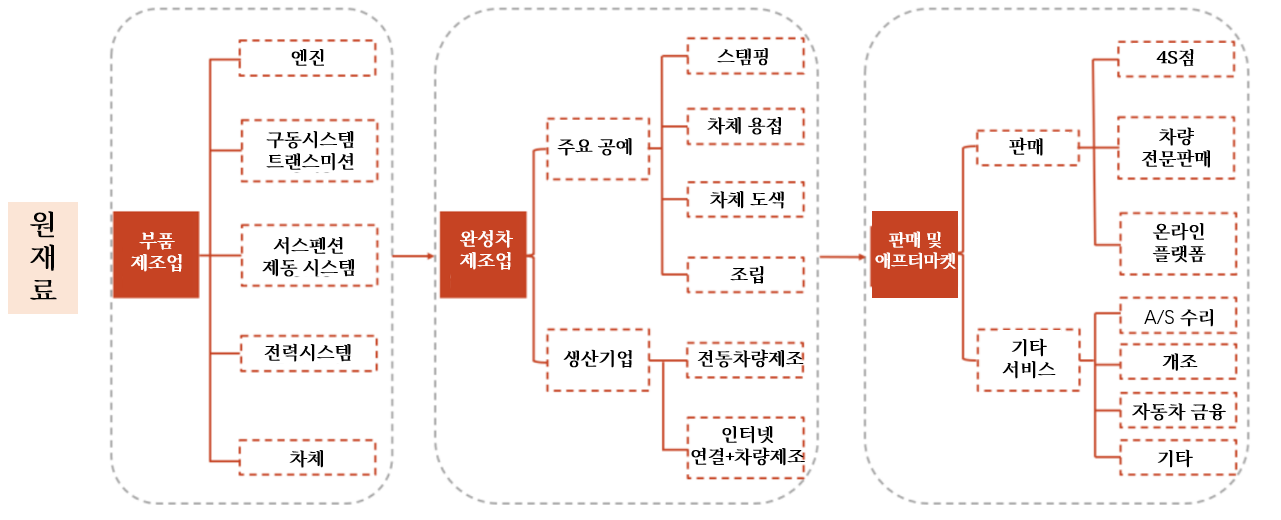

(1) 완성차 제조업

차량 제조산업은 차량을 생산 및 판매하는 것을 포함해서 물류운송, 전자정보기술, ICT 산업으로도 이어지는 등 국가 산업 전반에 중요한 기술을 제공할 뿐만 아니라 노동, 자본, 기술이 모두 집약적으로 구성된 종합산업이다. 차량산업 전체 공급체인은 업스트림의 부품제조업을 포함해 산업 다운스트림의 판매, A/S, 자동차금융보험으로까지 이어지며 경제 산업 전반을 아우른다. 또 최근 몇 년간 글로벌 신에너지차 산업이 큰 폭으로 성장하기 시작하면서 기존의 전통차량 산업스트림과는 차별화된 공급망 라인이 만들어지고 있었다. 예를 들어 신에너지차 업스트림에는 동력배터리용 핵심 원재료 공급이 추가되었고 산업 하류에는 ‘충전인프라’가 추가되는 등이 그 사례다.

<차량산업 업-다운스트림>

[자료: 광다증권, 중국 자동차공업협회, 중상정보망 등, KOTRA 상하이 무역관 정리]

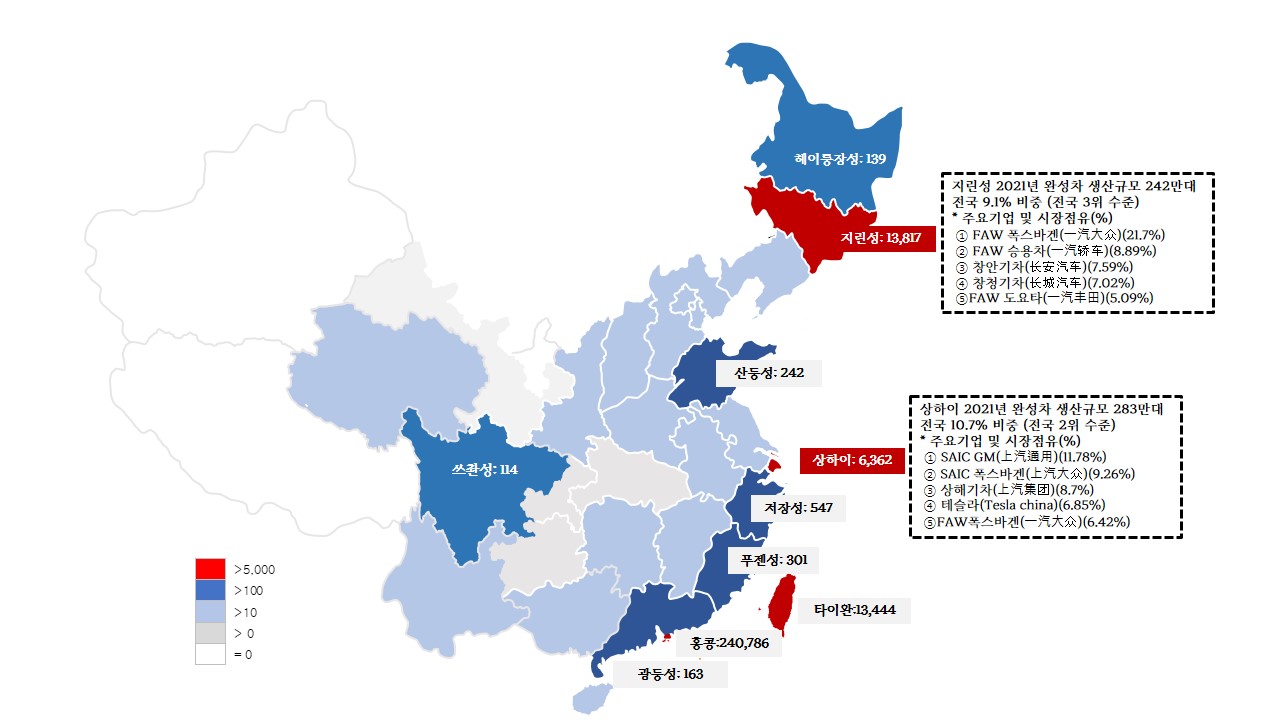

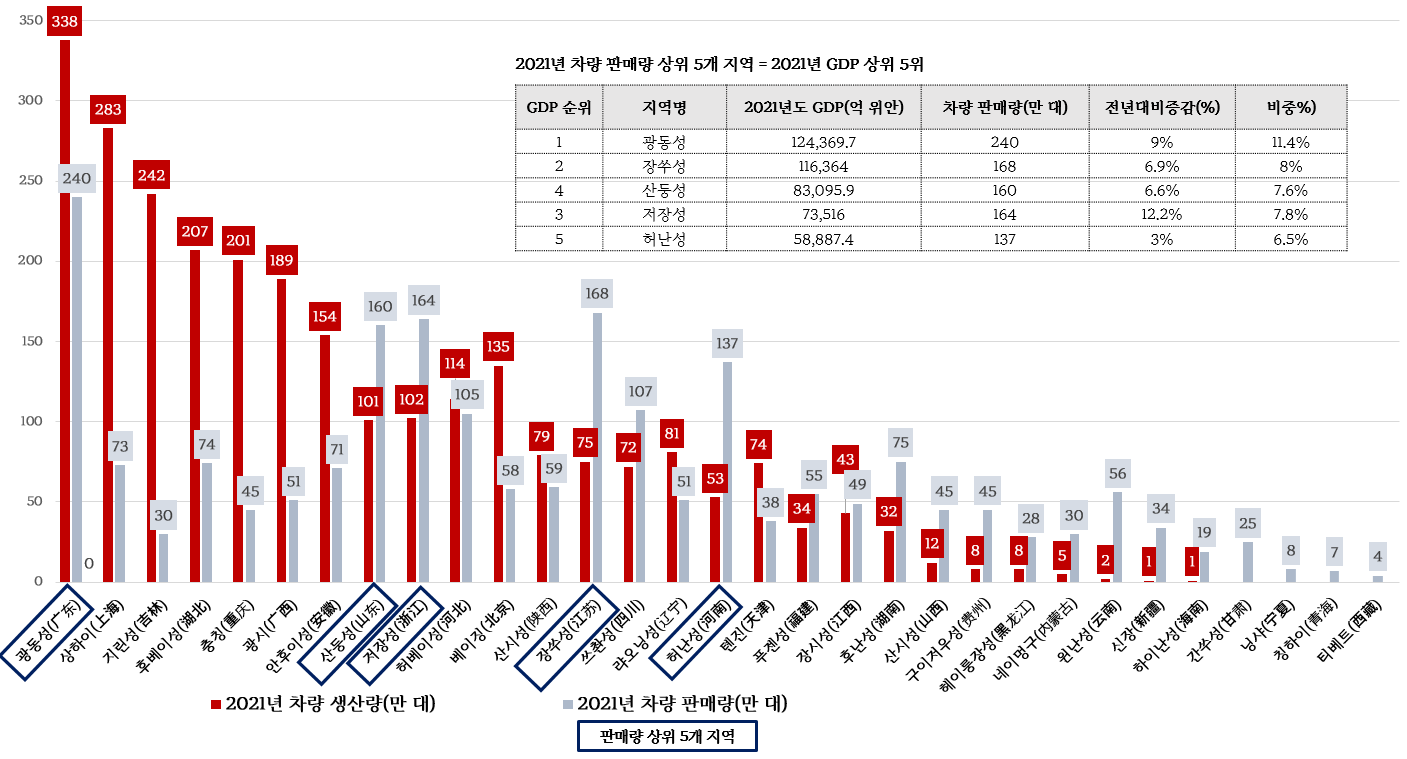

2021년 중국 전체 완성차 생산량은 2652만 8000대로 전년대비 4.8% 증가했다. 2022년 코로나 확산세가 중국 각 주요 차량 생산 거점으로 이어지면서 생산과 판매량 모두에 하방 압력으로 자리하고 있다. 중국 완성차 제조산업의 지역적 배치는 비교적 균형을 이루고 있으며 광동성(广东), 상하이(上海), 지린성(吉林), 후베이성(湖北), 충칭(重庆) 지역이 생산량 기준으로 상위 1~5위를 차지한다. 3월 초부터 이어진 코로나19 확산세로 가장 큰 영향을 받은 상하이와 지린성은 2022년 1~2월 기준 생산량의 전국 비중 각 11.4%(전국 2위), 9.5%(전국 3위)으로 중요한 완성차 생산 거점이다.

<2022년 4월 10일 기준 중국 지역별 확진자 발생 동향>

[자료: 코로나19 데이터, WIND, KOTRA 상하이 무역관 정리]

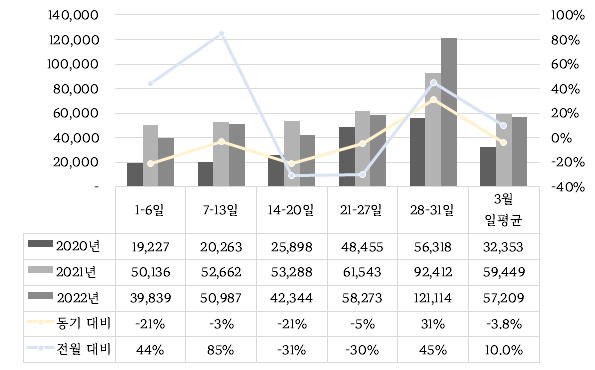

2020년, 2021년, 2022년 각 3개 연도의 중국 승용차 판매실적을 비교하면 2022년 코로나19로 확산세로 인해 2022년 3월 1~4주차의 도매 판매량은 전년대비 각 -21%, -3%, -21, -5% 감소했다. 3월 도매판매량의 전년 동월 대비 증감률은 -3.8%로, 연초 중국자동차협회가 예상했던 9.4% 증가율보다 -13.2%나 밑돌고 있다. 이에 대해 중국자동차협회는 2022년 3월 중국의 코로나19 확산 추세, 국제 지정학적 불안요인 그리고 차량용 동력배터리 원재료 가격의 가파른 상승으로 상당 수의 생산기업이 판매가를 인상해 최종 소비가격에 영향을 미친 것 등을 주요 원인으로 분석한 바 있다.

<3년간 3월 중국 승용차 시장 주간 도매 판매 동향>

(단위: 대)

[자료: CAPA, WIND]

완성차는 생산지뿐만 아닌 판매 시장이 어디인지도 중요하다. 중국 전체 지역별 판매 데이터를 보면 GDP가 높은 지방일수록 판매량 또한 상위권에 속했다. 상하이는 2021년 기준 판매 규모 약 73만 대로, 단일 시(市) 단위로는 최대 시장이다. 또 상하이 인근의 장쑤성, 저장성, 그리고 광둥성 등 판매 규모 상위권에 속한 지역도 최근 코로나19 방역 통제가 강화되는 추세임을 감안해 주요 완성차 판매 지역의 확산세와 통제 현황도 지속적으로 파악할 필요가 있다.

<2021년도 기준 중국 지역별 차량 생산, 판매량 현황>

주: 중국 지역별 생산 및 판매 세부데이터 첨부파일 참고

[자료: CAAC, KOTRA 상하이 무역관 정리]

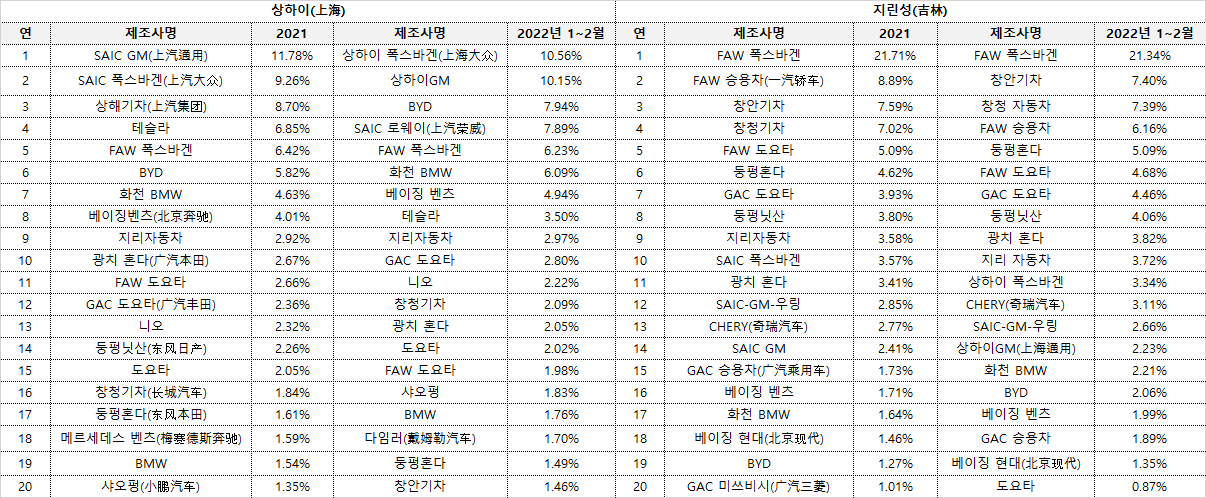

중국 승용차시장정보협회 발표에 따르면 1~3월 완성차 판매 상위 10개 업체는 558만6000대를 판매해 전체 자동차 판매의 85.8% 비중을 차지했다. 또 승차협은 완성차 판매 상위 10개 업체 중 BYD 판매 증가 속도가 전년 동기 대비 가장 컸고 상해기차(上海汽车)와 둥펑, 창안기차의 증가속도는 다소 낮았다고 평가했다. 판매 증가속도가 부진한 기업은 주로 3월 내 중국 전체 지역에서 가장 코로나 확산세가 높았던 상하이, 지린성 2개 지역에서 판매 비중이 높은 브랜드들이다.

<상하이, 지린성 각 차량 브랜드 시장 점유율 현황>

[자료: 중국자동차의무보험, 민셩증권연구소]

(2) 반도체산업

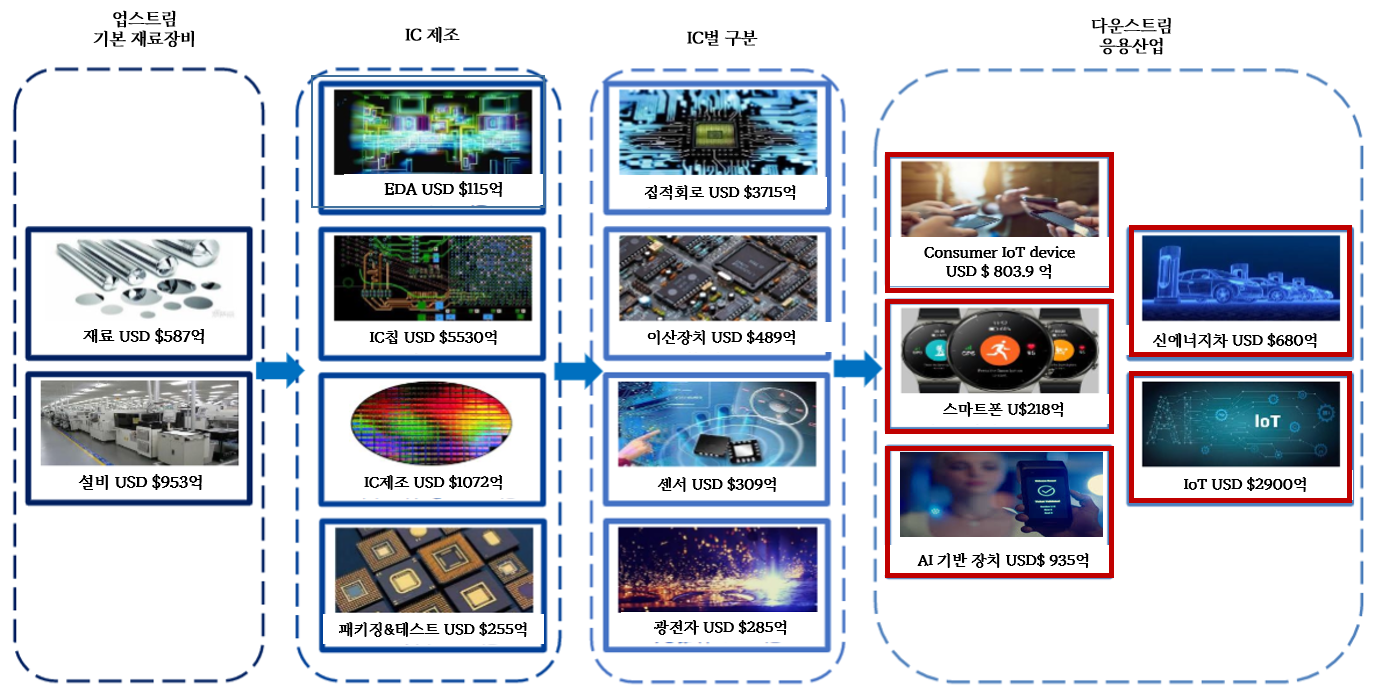

반도체산업은 전 세계적 디지털 전환 추세와 미래형 산업(저장장치, IT소비재 가전, 자율주행차량, 빅데이터 등) 발전으로 매년 큰 폭의 성장세를 보이고 있다. ICInsights 발표에 따르면 2021년 기준 글로벌 반도체 시장은 약 5509억 달러 규모로 전년대비 25.1% 증가했다. 특히 주요 산업의 핵심 부품으로 연관된 하위 응용산업이 다양하고 글로벌 산업체인이 비교적 잘 구축되어 있어, 반도체 공급망 경색 시 산업 다운스트림과 최종 소비자로 가격이 전이되는 등 연쇄 효과가 큰 편이다.

<반도체 상하류 산업체인>

[자료: SEMI, YOLE, IC Insights, Marketwatch 등 산업규모 수치 종합, KOTRA 상하이 무역관 정리]

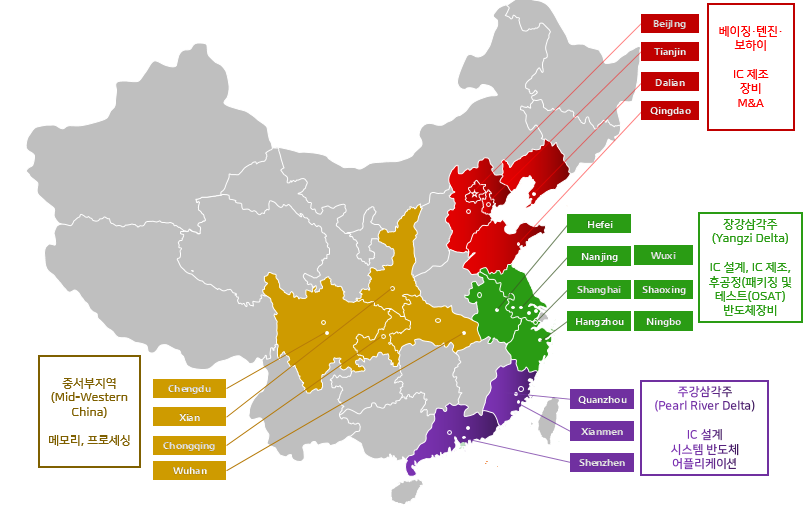

중국은 반도체 산업을 국가중점 산업으로 지정하고 4개의 세부 육성 분야*와 4개 발전 지역**을 설정하는 등 전국 단위에서 비교적 완벽한 공급망 체계를 구축하고 있었다.

주*: (4대 분야) ① 집적회로 설계, ② 장비, ③ 재료, ④패키징 및 테스트

주**: (중점지역) ① 베이징·톈진·보하이, ② 장강삼각주, ③ 주강삼각주, ④ 중서부지역

< 중국 반도체 산업 4개 발전 지역 및 4개 중점 육성 분야 >

[자료: SEMI]

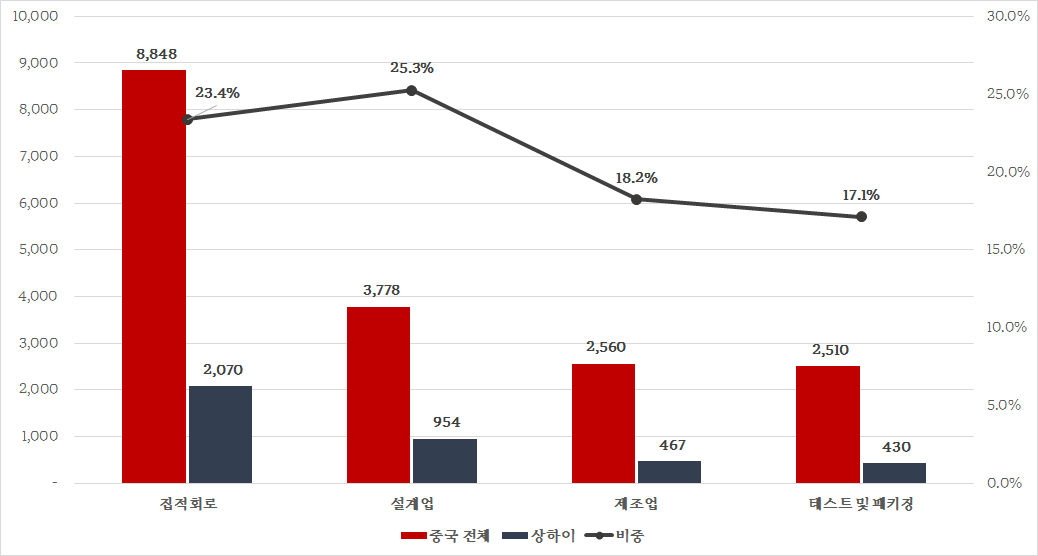

그중 화동지역은 반도체 산업에서도 고부가가치에 속하는 IC 설계, 제조장비 업종이 집중돼 있다. 중국 전체 반도체 산업에서 상하이 지역은 IC 설계 기준 약 1/4 비중으로 높은 수준을 차지하며, 지역 내 700여 개 이상의 관련 회사가 소재하고 있다.

<중국 및 상하이 반도체 세부산업 현황 및 상하이 비중>

[자료: CSIA, SICA]

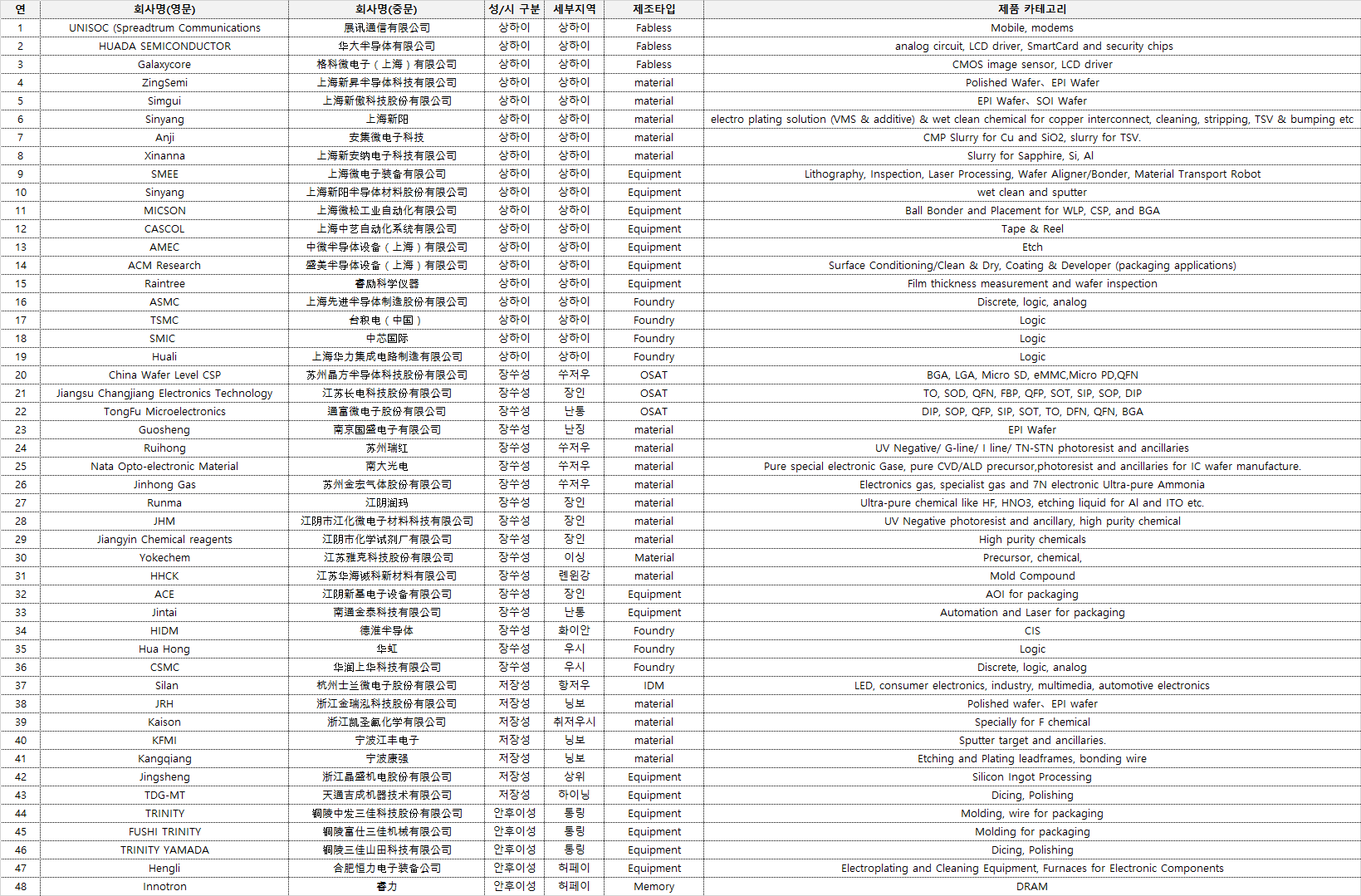

상장사 기준으로 보면 중국 A주에 상장된 94개 반도체 기업 중 27개사(28.8%)가 상하이에 사무소를 두고 있으며 반도체 설계회사(22개)를 비롯해 중신국제(中芯国际), 화훙(华虹宏力) 등 주요 파운드리공장도 상하이에 소재하고 상하이실리콘(沪硅产业), 중웨이(中微), 셩메이(盛美上海) 등 소재, 장비사의 공장도 있다. 최근 몇 년간 장강삼각주 권역 일체화 발전이 심화되면서 상하이 인근 장쑤성, 저장성으로 이어지는 반도체 산업 체인도 구축되어 있어 인근 지역과의 연계성 또한 크다.

<화동지역 주요 반도체 로컬기업>

[자료: SEMI]

3월 중순부터 이어진 상하이의 코로나19 확산세로 인한 반도체 산업의 영향은 어떠할까? 현지 언론보도 동향을 통해 보면 상하이 및 쿤산 지역의 주요 파운드리 공장인 중심국제(中芯国际), 화홍(华虹半导体), 선진반도체(先进半导体), 타이지뎬(台积电), 르위에광(日月光) 등은 사전에 일정한 수준의 재고를 갖추고 있었고 약 10일 동안 정상 운영을 하고 있으며, 1분기 매출 전망에도 심각한 영향이 없으나 단, 상품 출하에 비교적 애로가 있다 답변했다. 세부적으로 전력반도체 소자는 최근 전기차, 태양광/풍력발전, ESS 산업의 급성장으로 수요가 매우 크나 전 세계적인 칩 부족 현상이 완화되지 않아 현 사태 전에도 수급 균형이 불균형한 상태였다. 주요 생산기업인 화홍반도체는 언론 인터뷰를 통해 "회사의 생산은 중단되지 않을 것”이며 현재 폐쇄식 생산관리 방식으로 가동을 보장하고 있다고 밝힌 바 있다. 하지만 통상 원재료 재고 비축 수준은 15일~1개월 남짓임을 감안하면 봉쇄의 장기화로인한 영향은 향후 2분기 이상으로 확산될 것으로 보인다. 패키징테스트 산업체인의 경우, 주로 외자, 대만계 회사가 다수이며 하위 산업은 메모리, 핸드폰AP 업계가 많아 일부 기업은 생산경영에 차질을 빚고 있다고 답변했다. 패키징의 경우 고객사로의 제품 이송이 필요하나 고객사가 지역별로 분산되어 있고 물류가 경색되어 있는 현 상황에서는 비교적 영향이 크게 받을 수 있다.

<상하이 지역 반도체 관련 기업 현지언론 인터뷰 내용>

>분류

기업명

코로나19 통제 영향 및 기업 영향 답변

IC

징전

(晶振股份)

현재까지는 큰 영향없음. 판매는 주로 선전에서 이루어져서, 3월 선전 봉쇄로 1주 정도 영향받음.

중잉전자

(中颖电子)

대부분 테스트 및 패키징 물량은 공장에서 바로 발송하며 회사의 재고, 물류에는 현재까지 영향없음. 공장 인원은 회사 내 숙식하며, 대부분 고객사의 4월 주문 물량은 사전(3월)에 발송함.

반도체재료

상하이실리콘

(沪硅产业-U)

회사인원 공장 숙식, 생산,운송 정상

중웨이

(中微公司)

생산은 여전히 진행 중이며, 영향 요인은 통제관리 가능. 생산인원은 별도 호텔을 지정하여 숙식하고 공장-숙소로 직접 이동 제공. 물류 방면에서는 각종 필요자원을 분류하여 통행증을 발급받는 등 최선을 다해 조정하고 있음.

반도체장비

셩메이상하이

(盛美上海)

창쟝(长江) 본부는 폐쇄됨. 촨샤(川沙) 공장은 인원의 공장 숙식으로 생산 가동 중. 해외로 발송하는 물량에는 영향 있음.

완예기업

(万业企业)

가공공장 베이징 소재. 영향 없음 .

[자료: 산업공급망 주간지, 민셩증권연구소 정리]

대부분 로컬기업이 폐쇄식 조업을 이어가며 생산 정상 가동 중이라 언급했지만 사실상 봉쇄가 장기화되고 인근지역 물류운송 적체가 해소되지 않는 상황이 이어지고 있으며, 또 산업 다운스트림의 주요 고객사(테슬라 등)가 정상적인 조업을 이어가지 못하면서 단기간 내에 재고 증가 우려가 있다. 공장 자체적으로는 ‘폐쇄식 조업’ 방식으로 생산가동을 통제할 수 있지만 생산 전후의 원자재반입, 제품반출을 위한 물류 운송 제한으로 인해 생산에는 큰 제약이 따른다.

2022년 1분기부터, 글로벌 반도체 최대 소비시장인 중국에서 코로나19가 확산되고 지정학적 위기 요인이 반복되며 공급 단위의 부족현상이 심화되고 있었다. 공급단 충격 외에도 수요 단계(하위 응용산업 분야)의 약세 또한 우려된다. 반도체는 산업 최종 다운스트림인 전자기기(저장장치, IT소비재 가전, 자율주행차량) 산업 및 빅데이터 연관 산업(클라우드/ 데이터센터, AI, 5G설비 등) 중요 산업으로 이어지는 핵심 부품으로, 수급불균형으로 인한 가격 상승분은 최종 소비자에게 전달되어 소비자의 구매 수요가 감소하는 결과를 낳을 수 있어 산업 간 연관 효과가 큰 편이다.

수요 단계에서 볼 때 중국의 선전 지역은 중요한 소비가전 제조거점으로, 지난 3월 초중순 이어진 선전의 통제로 인해 그 주변(동관) 지역의 화물 운송이 지연되는 현상이 나타났고 최종 클라이언트의 화물 입고도 다소 둔화된 점이 목격된 바 있다. 상하이의 봉쇄가 선전보다 더 장기화되고 있음을 감안할 때, 선전에서와 마찬가지로 ‘수요단 약세’ 현상이 상하이에서도 발생할 가능성이 크며, 이는 2분기 지표부터 영향을 미칠 것이다. 상하이와 주변 지역(특히 장쑤성 쿤산 등 반도체 제조 거점) 간 물류 운송이 경색되면서 전체 산업체인의 후속 단계에 부정적인 영향으로 자리할 것으로 전망된다.

(3) 물류운송업

물류(물자 및 인력 이동 모두 포함)는 경제사회가 정상적으로 운영될 수 있는 기초이며 물류 차원에서의 경색은 원재료 공급 부족, 완제품 재고 생산 등에 직접적인 영향을 미친다. 또 각종 운영비용 상승, 시장 기대치 하락 등 간접적인 영향도 있다. 특히 상기 자동차, 반도체 등 중점산업의 원재료와 생산제품이 원활하게 이동할 수 있는 산업의 ‘혈액’ 역할을 수행하므로 중요하다. 따라서 물류지표를 토대로 향후 경제 운용이 어떻게 될 지 전망할 수 있다.

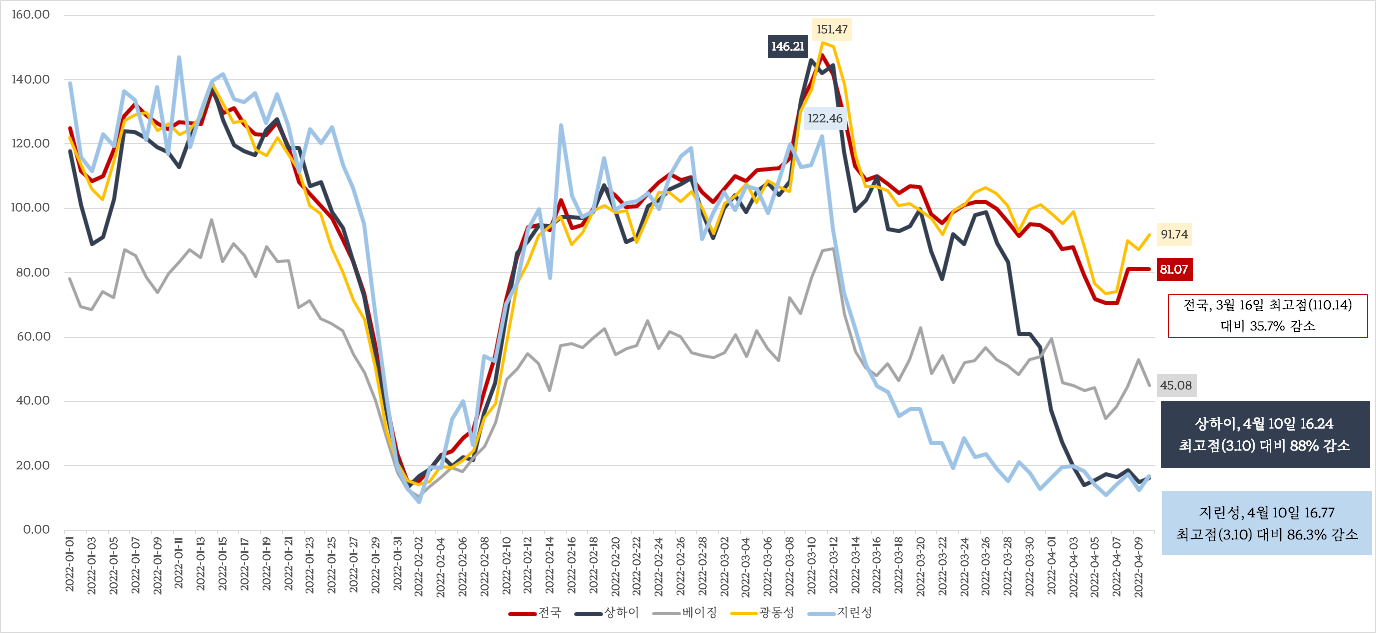

G7 IoT가 집계하는 ‘차량 화물흐름지수는 중국 전체 도로운송 상황을 비교적 잘 반영한다. 중국 전체 기준으로 지난 3월 16일 정점(110.14)을 찍은 후 4월 10일 약 35.7% 감소했다. 또 3월 기간 봉쇄가 강화된 지린성(吉林), 상하이는 지난 3월 고점 대비 4월 10일 각 86.3%, 88% 감소했다. 베이징도 3월 12일 고점(87.64) 대비 48% 감소, 광동성도 3월 11일 고점(151.47) 대비 39% 하락해, 주요 성시로 이어지는 여파 또한 상당한 수준이다.

<중국, 주요 지역 일별 차량 화물흐름지수 추이>

주: 지린성은 2~3월 기간의 코로나19 확산세로 인한 현황 비교를 위해 포함

[자료: WIND]

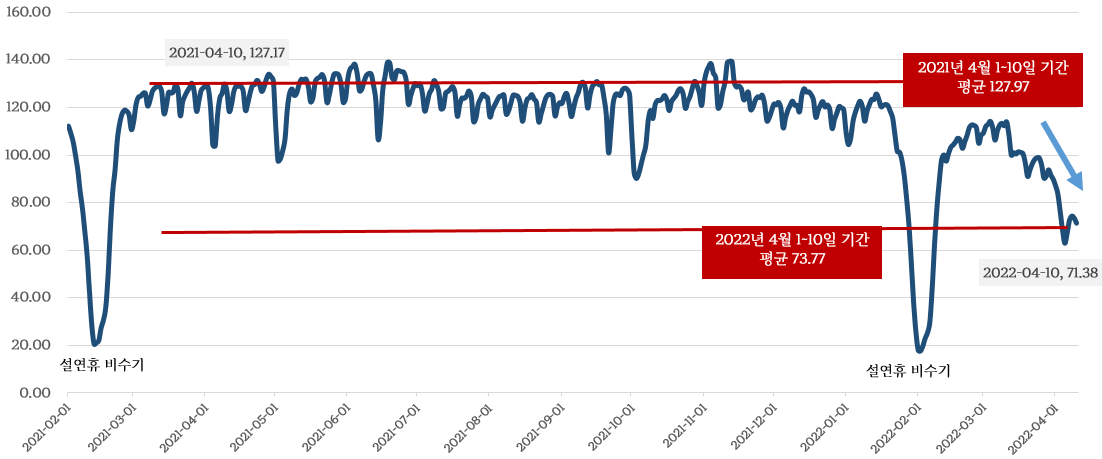

도로화물운송 지수 외 화물 허브 물동량도 감소세를 보인다. 4월 10일 기준 전국 주요 공공물류단지의 일평균 물동량지수는 71.38로 전년 동일일자 대비 43.8% 하락했다. 보통 2월 설 연휴 비수기를 지나면 상승세 보이고 지속되지만, 이번 상황에서는 비수기가 지난 이후 다시 감소세로 접어드는 양상이다.

<중국 전체 공공물류단지 일일 물동량지수>

[자료: WIND]

4월 1~10일 주요 택배업체의 일평균 물동량 지수는 68.93으로 전년 동일 기간 대비 39.5% 하락했다. 중국은 타오바오, 징동과 같은 온라인 플랫폼이 활성화돼 있고 소비의 온라인화가 비교적 보편화되어 있다. 이에 주요 택배업체의 물량 지수의 하락세는 사회소비재 판매 감소로 이어질 수 있다는 예측을 낳게 한다.

<주요 택배업체 물동량 지수 동향>

[자료: WIND]

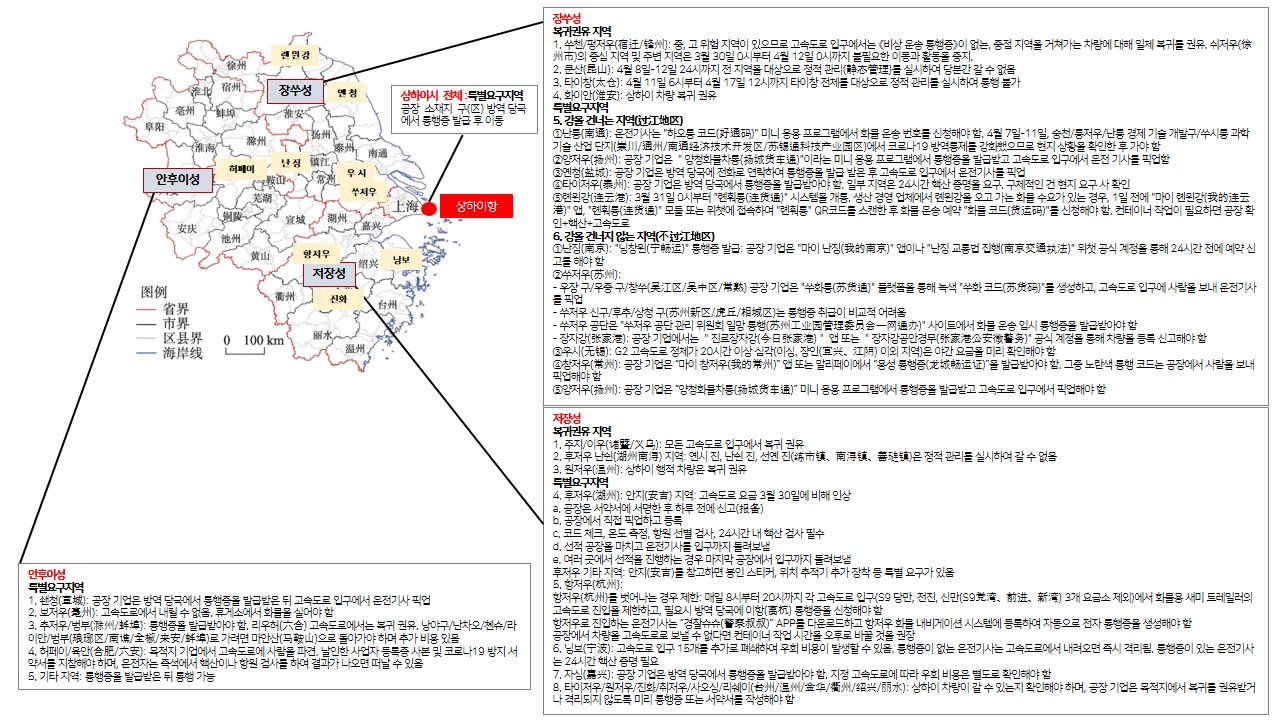

상하이 인근 지역(장쑤성, 저장성, 안후이성)도 계속해서 엄격한 교통 통제 정책을 유지하고 있어 컨테이너 물류 운송에 미치는 영향이 상당하다. 해당 지역에서 화물을 선적하는 기업은 출발 전 반드시 지역, 도로별 통행가능 조건과 상하이 번호판 차량 진입가능 여부를 사전에 확인해야 한다.

<4월 11일 기준 화동지역 교통 통제 상황>

주: 지역 통제현황 발표된 내용와 별개로 실제 교통통제가 이루어질 수 있으므로 사전 확인 필요

[자료: 중국해운네트워크, KOTRA 상하이 무역관 정리]

(4) 소비재, 대외무역, 서비스산업

ㅇ 소비재

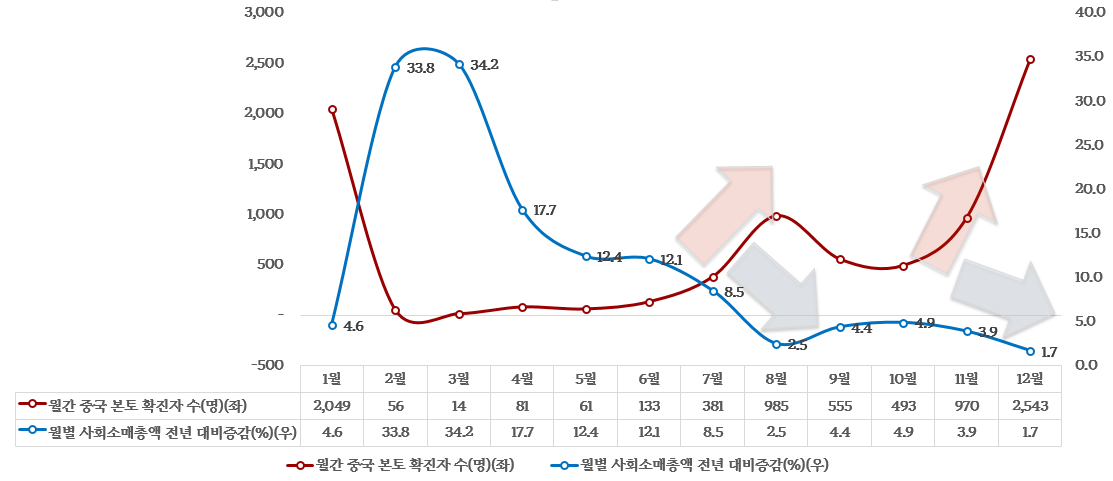

상하이의 방역통제 장기화는 이제 상하이 한 지역의 문제가 아닌, 중국 전역의 연관 산업 공급망과 물류 운영에 상당한 압력 요인으로 자리하고 있다. 중국 중앙정부의 제로코로나 기조가 지속적으로 강하게 유지되면서 각 지역 지방정부 또한 방역 통제를 자체적으로 강화하고 있는 양상이다. 전년도 데이터를 토대로 보면, 중국 내 확진자 수와 사회 소비총액 증감률 간에는 부(-)의 상관관계가 두드러진다. 중국의 내수 소비는 2020년 기저효과로 21년 초 크게 올랐다가 하반기부터 이미 증가율은 둔화되고 있던 추세였다. 여기에 지역별 코로나 확산세가 이어지고 지역 통제가 강화되면서 최종 소비수요단에 가해지는 압력이 더욱 커져 당초 중앙정부가 제시했던 5.5%내외의 GDP 목표 달성도 요원해질 것으로 예상된다. 참고로 중국 통계국 데이터에 따르면 중국의 최종 소비 지출은 수 년 동안 GDP의 50% 이상의 비중*을 유지하며 중국의 경제성장의 중요한 기반으로 자리해왔다.

주: 2021년 중국 최종소비지출 GDP 기여도 65.4% > 2020년 기여도 54.3% > 2019년 55.8%

<중국 확진자수와 사회소매 총액간 부(-)의 상관관계> (2021년 기준)

[자료: WIND, 국가통계국, KOTRA 상하이 무역관 정리]

ㅇ 대외무역

4월 13일 중국 해관총서는 2022년 1~3월 수출입통계를 발표했다. 이에 따르면 중국 주요 항만과 지역의 통제가 지속되면서 화물의 원활한 수출입에 지연이 생기고 내수가 위축되면서 3월 중국의 수입 규모가 감소세를 보였고 수출 성장세도 둔화되고 있다. 이에 3월 중국의 수입 규모는 전년 동월 대비 -0.1%로, 2020년 8월 이후 처음으로 감소세를 시현했다. 현지 전문가들은, 현재 중국 항구의 수출입 통관 지연이 지속되고 또 4월 이후로도 상하이 봉쇄가 이어지면서 4월의 무역 상황은 더욱 악화될 것으로 예상하고 있다.

<중국 2022년 1~3월 대외무역 현황>

(단위: USD 백만, %)

구분

3월

2022년 1~3월

수출입

수출

수입

증감률

수출입

수출

수입

증감률

수출입

수출

수입

수출입

수출

수입

총 액

504,788

276,084

228,704

7.5

14.7

-0.1

1,478,899

820,921

657,978

13

15.8

9.6

일반무역

315,543

172,809

142,733

10.9

20.7

1

934,001

514,654

419,346

16.2

20.4

11.5

가공조립무역

14,601

7,126

7,475

1.8

9.3

-4.5

42,131

20,311

21,820

11.9

16.6

7.8

수입자재 가공무역

94,337

61,436

32,901

4

4.7

2.7

271,151

176,585

94,565

5.5

5.3

5.9

국경 소액무역

2,115

1,584

531

-44.7

-48.8

-27.2

6,585

5,215

1,369

-28.5

-29.1

-25.7

가공무역-수입장비

37

-

37

26.9

-

26.9

75

-

75

-17.4

-

-17.4

해외 계약

프로젝트 수출상품

715

715

-

16.4

16.4

-

2,456

2,456

-

2.5

2.5

-

외국인투자기업:

투자목적으로 수입하는 장비, 물품

136

-

136

-22.1

-

-22.1

397

-

397

-13.4

-

-13.4

보세관리구역

입출고

21,413

5,385

16,028

-3.7

19.3

-9.6

57,343

16,248

41,095

5.4

23.5

-0.4

특별관세구역:

물류물품

44,136

17,441

26,695

6.5

11.8

3.3

124,142

51,442

72,699

19.5

22.6

17.4

특별관세구역:

수입장비

787

-

787

-31.2

-

-31.2

2,348

-

2,348

-19.3

-

-19.3

[자료: 해관총서]

또 2021년 1~3월 중국 수입가공무역 증가율이 36.5%에 달했으나 올해 같은 기간의 전년대비 증가율은 5.5%로 낮아진 점을 주목해야 한다. 중국은 세계 가공무역 중심지로 2021년 전체 교역 규모에서 ‘원자재, 설비 수입가공 교역’이 차지하는 비중은 18%에 달한다.

주: 2021년 중국 총 교역규모 6조500억 달러, 수입가공교역(进料加工贸易) 1조1430억 달러

<2021년, 2022년 1~3월 중국 수입가공무역 규모 및 증감률>

(단위: 백만 USD, %)

기간

수출입

증감률

수출

증감률

수입

증감률

2021년 1~3월

256,619.1

36.4

167,793.5

40.4

88,825.6

29.5

2022년 1~3월

271,151.1

5.5

176,585.7

5.3

94,565.4

5.9

[자료: 해관총서]

ㅇ 서비스업

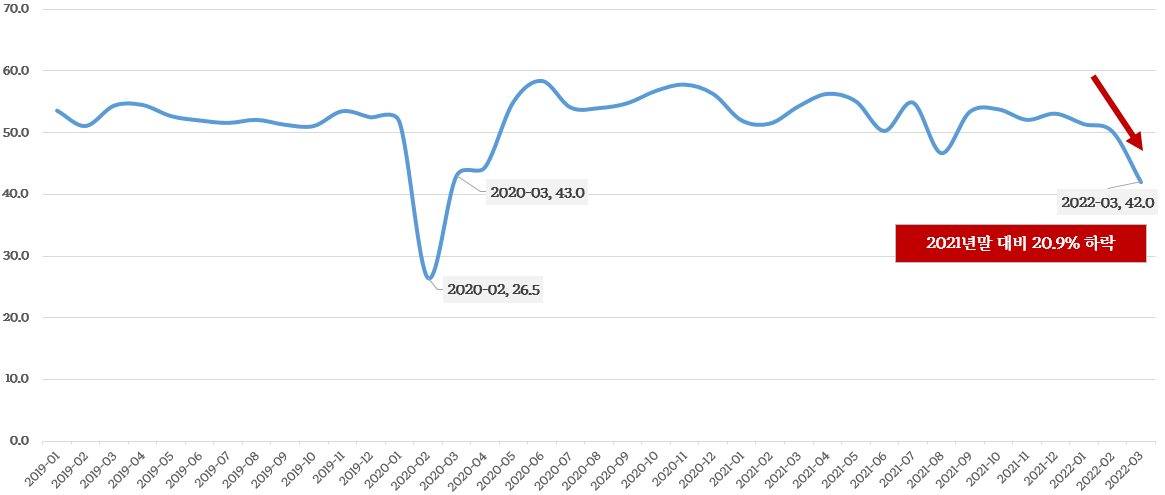

중국 차이신 서비스업 PMI지수(财新PMI)도 감소세를 보였다. 2022년 3월 기준, 서비스업지수는 42를 기록했고 이는 코로나19 초기 발발 당시 조업 중단이 이어졌던 2020년 3월의 지수(43)보다도 낮은 수치다. 도·소매업, 여행관광, 케이터링 등 서비스산업은 현재 중국에서 고용시장에 기여하는 바가 가장 큰 산업으로 이 수치가 크게 떨어진 것은 서비스업과 사회 전반의 고용경기가 그만큼 부진함을 보여주는 것이어서 고용안정을 6대 안정* 목표로 내세운 중국정부가 이를 정책적으로 어떻게 보완할 지가 큰 관심사다.

주*: 중국정부는 '안정적 성장'을 위해 6개의 안정, 6개의 보호(六稳六保)를 지정 발표함. 6대 안정이란 고용, 금융, 대외무역, 외국인투자, 투자 및 시장 기대이며 6대 보호는 고용, 기본생계, 시장주체, 식품에너지 등 안보, 공급망, 기저층(基层)를 의미함.

<차이신 서비스업 PMI 지수 동향>

[자료: WIND]

전망

중국은 2021년 제14차 5개년 계발계획을 수립하면서 ‘품질 성장’을 기치로 걸었다. 이는 그 동안의 양적, 고속성장기를 벗어나 사회 전반의 공급, 수요 품질을 업그레이드 하고 신흥 3차 산업(서비스업)을 육성하는 등 질적 성장을 추구하겠다는 의미다. 그리고 이를 통해 산업구조의 변화와 도시화가 거듭되면서 서비스 산업 부문이 확장되고 새로운 형태의 고용증가를 유도할 것으로 기대했다. 알리바바, 징동과 같은 주요 전자상거래 플랫폼이 크게 성장하고 사회의 전면적 디지털화가 진행되면서 관련된 서비스 산업도 큰 폭으로 성장해왔다. 데이터에 따르면 타오바오에 등록된 배달원은 약 400만 명 이상에 달하고 또 2016년부터 온라인 판매와 인터넷 생방송이 결합한 라이브커머스가 발전하면서 약 160만 명 이상의 왕홍(인플루언서)가 등록되기도 했다. 이처럼 새로운 형태의 서비스 산업의 발전은 고용을 창출하고 이로 토대로 한 사회 안정화는 이른 바 ‘공동부유’*라는 중장기 발전목표를 제시한 중국이 추구하던 방향이기도 하다.

하지만 현재 중국의 제로코로나 정책으로 인한 경제사회 전반의 정지(매장, 외식업, 택배물류 조업 제한)는 서비스업 발전과는 상반되는 방향으로 움직인다. 현재 중국의 ‘동태적 제로코로나’ 방침이 지속되는 와중에 3월 이후 발표되는 각종 경제지표는 소비 경색과 더불어 서비스산업 등 경제 전반과 고용시장에 큰 압력을 가하고 있는 것으로 보이며, 관련 경기 신호가 기대에 미치지 못하는 상황에서 당분간 재정·통화 차원에서 경기부양책이 계속 발표될 것으로 전망된다. 지난 4월 11일 장시성 심포지엄에서 중국 리커창 총리는 “성장률 하향 압력이 심화되었다"고 언급하며 각 지역은 인프라 사업과 감세 등 경기부양책을 조속히 시행해야 한다고 언급한 바 있다.

주*: 공동부유(共同富裕)란, 중국식 사회주의 및 마르크스의 기본원칙으로 한 중국의 장기적 사회경제 달성 방향. 2035년까지 빈곤퇴치에 견고한 진전, 2050년까지 달성 완료를 목표로 둠. 이는 (1)'성장에서 → 분배로 이어지는 사회주의 현대화강국'으로의 중국 경제 패러다임 변화, (2)중국의 고속성장기 종료, 경기둔화, 재정수입 감소에 따른 선제적 대응 등의 의미를 가짐.

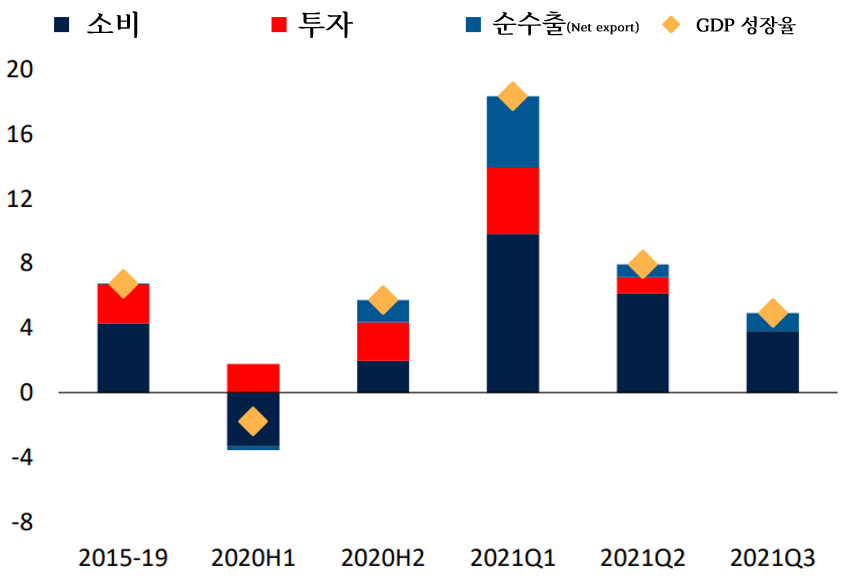

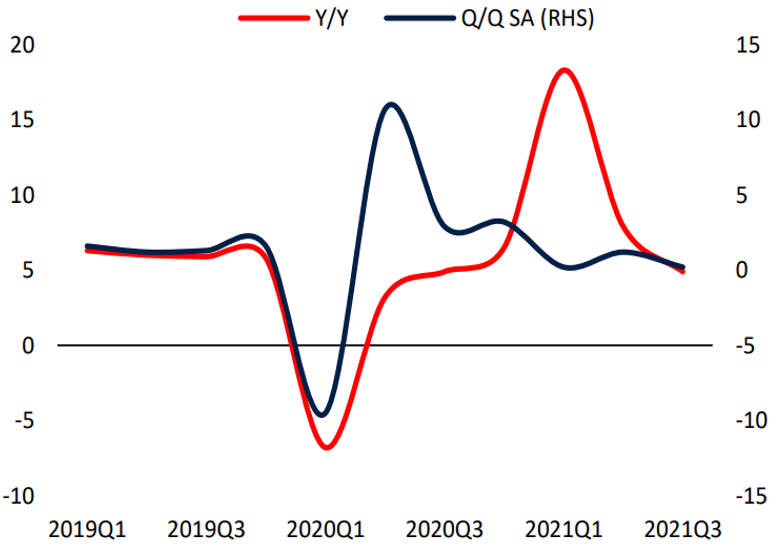

세계은행은 2021년 12월 발표한 보고서를 통해 “중국의 코로나19 대응전략은 2022년에도 오랜 기간 지속될 것”이라 전망했으며, 단 이러한 중국의 전략은 다른 지역에서 코로나19 면역화가 광범위하게 진행되는 최근 들어서는 오래 지속되기 어려울 것이라 지적한 바 있다. 세계은행 데이터를 보면, 이미 2021년 3분기 이후부터 중국의 국내 수요는 증가율 둔화 양상을 보이고 있다. 중국의 GDP는 소비와 대외무역(순수출)이 차지하는 비중이 크다. 중국의 GDP는 2020년 기저 효과를 기반으로 2021년 급속한 성장세를 보였지만 그 추세는 이미 약화되고 있다.

<중국 GDP 기여 비중>

(단위: %)

<중국 GDP 증가율 추이>

(단위:%)

[자료: Worldbank, 2021년 12월 보고서]

산업 중점지역(자동차-지린성,상하이/ 반도체-화동지역 등)의 지역 통제가 이어지고 물류 운송이 경색되면서 각종 경기 선행지수들이 하락세를 보이고 있어 중국 주요 산업과 경제에는 이미 하방 압력이 자리하고 있다. 2022년 3월 중국의 제조업 PMI는 큰 폭으로 하락했고 1~2월은 설 연휴 등의 영향으로 하락하고 3월에는 반등하는 일반적인 등락세와는 다른 방향으로의 움직임을 보였다. 세부산업 PMI도 모두 50 이하를 기록했다. 경제의 역동성을 확인할 수 있는 '신규 주문 지수와 완성품 재고지수 간 차이'도 지난 3월 2020년 2월 이후 처음으로 마이너스를 기록했다. 이는 제조공장의 신규 주문이 감소하고 재고 출하도 늦어지고 있음을 의미하며, 연초부터 이어진 중국의 지역 통제 강화로 경제 동력이 약화되고 있음을 짐작할 수 있다.

중국의 중점 산업인 완성차, 반도체산업에도 영향이 있을 것으로 보인다. 특히 상하이는 차량 제조와 판매 모두 전국 상위권이며, 전국 반도체산업 규모의 약 1/4 이상의 비중이 집중되어 있는 중요한 지역이다. 최근 몇 년간 상하이를 중심으로 한 장강삼각주(장쑤성, 저장성, 안후이성) 권역 일체화가 큰 발전을 이루었고 중점 산업별로 지역 간 분업·협력이 비교적 잘 구축되어 있었다. 예를 들어 중국의 전기차 신흥기업 중 하나인 웨이마(威马汽车)는 본사와 디자인·소프트웨어 개발 센터를 상하이에 두고 제조업 기지는 저장성에 두었으며 핵심 부품은 주로 장쑤성 내 공급망을 구축하고 있는 것이 그 사례다. 이와 같이 지역 간 산업 연계가 강한 만큼, 상하이 한 지역의 봉쇄가 인근 지역과 산업으로 이어지는 여파는 더욱 클 것으로 전망된다.

반도체 또한 산업 최종 다운스트림 산업(저장장치, IT소비재 가전, 자율주행차량) 산업 및 빅데이터 연관 산업(클라우드/ 데이터센터, AI, 5G설비 등)로 다양하게 응용되는 핵심 부품으로, 상하이 봉쇄로 인한 영향이 있을 것으로 보인다. 화동지역은 반도체 산업에서도 고부가가치에 속하는 IC 설계, 제조장비 업종이 집중되어 있고 중국 전체 반도체 산업에서 상하이가 차지하는 산업 비중은 IC설계 기준 약 1/4 로 높은 수준이다. 상하이 및 장쑤성 등에 소재한 로컬 반도체 회사들이 ‘폐쇄식 공장생산’ 방식으로 가동을 이어가고 있다고는 하지만, 생산 전후의 원자재 반입, 제품 반출을 위한 물류 운송이 원활하지 못해 제약이 따른다.

각종 물동량 지수도 하락세를 보이고 있다. 중국의 지역별 확진자 수와 화물물동량지수 간 상관관계를 보면, 한 지역 봉쇄 통제로 인한 여파는 인근 지역에까지 이어짐을 확인할 수 있다. 중국의 중국 주요 항만과 지역의 통제가 지속되면서 화물의 원활한 수출입에 지연이 생기고 내수가 위축되면서 3월 중국의 수입 규모도 감소세를 보였고 수출 성장세도 둔화되고 있다. 이처럼 각종 경제지표가 부정적인 결과를 내보이면서 각계의 우려의 목소리가 커지고 있다. 지난 3월 칭화대학교 경제학자 등이 공동으로 발표한 <중국의 도시별 봉쇄가 경제에 미치는 영향> 연구보고서에 따르면 베이징, 상하이 같은 대도시가 완전 봉쇄될 경우 실질 GDP의 4%가 감소될 수 있다고 한다. 현지에서는 이번 상하이의 사례가 확진자가 발생했던 2월 말~3월 초 조기 단계에서 적극적인 봉쇄를 실시하지 않아 대처가 늦어졌다는 의견이 있다. 그래서 중국의 지역별 방역 통제는 상하이 외 타 지역으로 오히려 강화돼 확대되고 있다. 리서치회사인 Gavekal의 보고서에 따르면 중국의 상위 100개 도시(GDP 기준) 중 13개를 제외한 모든 도시에서 부분적인 방역통제 조치를 시행하는 것으로 나타났다. 중국 전체적으로 원재료 공급, 생산가공, 판매처 등 지역별 산업 간 연관성이 매우 큰 만큼 중국 전역에서 산발적으로 확산되는 방역통제 현황이 어떠할지, 향후 지속적으로 추적하고 우리에게 미치는 영향 요인을 도출해내야 한다.

자료: WIND, 민셩증권연구소, 광다증권, 중국자동차협회, SEMI, 해관총서, 중국 국무원, Economist 등 KOTRA 상하이 무역관 자료 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (중국의 제로코로나 정책이 주요 산업에 미치는 영향은?)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

상하이 봉쇄로 인해 촉발되는 글로벌 공급망 이슈는?

중국 2022.04.04

-

2

중국 상하이 2단계 도시 통제: 사회 안정화 정책 적극 실시

중국 2022.03.30

-

3

중국, 코로나19 발생 2년 만에 최대 규모 도시 통제

중국 2022.03.29

-

1

대러시아 물류서비스 중단과 영공 비행 금지 현황

러시아연방 2022-03-04

-

2

러시아-우크라이나 사태가 미국 경제에 미치는 영향

미국 2022-03-04

-

3

상하이 봉쇄로 인해 촉발되는 글로벌 공급망 이슈는?

중국 2022-04-04

-

4

우크라이나 사태, 러시아의 곡물 글로벌 공급은?

러시아연방 2022-03-04

-

5

[2022년 중국 양회] 2022년 중국 경제정책 방향 및 전망

중국 2022-03-07

-

6

[기고] 상하이 봉쇄 장기화에 따른 노무 이슈 대응 방안

중국 2022-04-14

-

1

2025년 중국 수소에너지산업 정보

중국 2025-04-02

-

2

2024년 중국 풍력발전 산업 정보

중국 2024-12-17

-

3

2024년 중국 희토산업 정보

중국 2024-11-22

-

4

2024년 중국 산업개관

중국 2024-11-19

-

5

중국 신에너지 자동차 산업 발전 전망

중국 2024-07-29

-

6

2023년 중국 선박산업 동향

중국 2023-12-15