-

2021 아르헨티나 자동차 산업 정보

- 국별 주요산업

- 아르헨티나

- 부에노스아이레스무역관 김주희

- 2022-01-07

- 출처 : KOTRA

-

아르헨티나 자동차 시장, 경기 회복에 따른 산업 발전 가능성 증대

가. 산업 특성

□ 산업 개요

아르헨티나의 자동차 시장은 남미에서는 브라질에 이은 2번째 큰 시장이며 다수의 다국적 기업이 생산기지를 운영하고 있다. 아르헨티나 내 13개의 다국적 기업이 4개 주에서 자동차 생산 중이다. 부에노스아이레스주에는 6개사, 꼬르도바주에 5개사, 산타페주에 1개사, 뚜꾸만주에 1개사가 위치해 있다.

<아르헨티나 대표 자동차 제조업체>

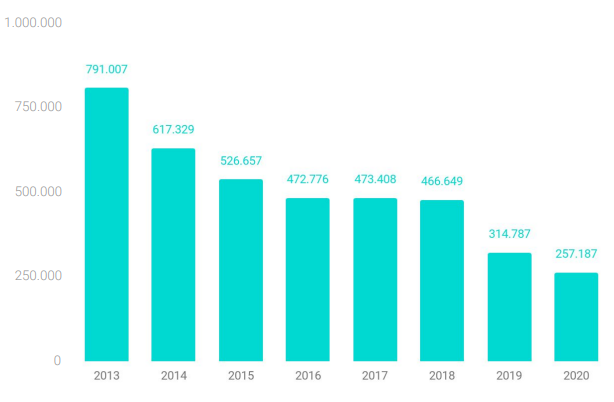

[자료: ADEFA(자동차 제조협회)]2019년 경기 악화로 47만~46만 대를 유지하던 연간 생산량이 31만 대로 하락했으며, 2020년 코로나19의 영향으로 공장이 가동 중지되며 2020년 생산량은 25만 대로 최근 10년 생산량 중 최하위를 기록했다.

<최근 10년 아르헨티나 자동차 생산량>

(단위: 대)

연도

승용차

상용차

총 생산량

2011

577,233

251,538

2012

497,376

267,119

2013

506,539

284,468

2014

363,711

253,618

2015

308,756

217,901

2016

241,315

231,461

472,776

2017

203,694

269,714

473,408

2018

208,573

258,076

466,649

2019

108,364

206,423

314,787

2020

93,001

164,186

257,187

자료: ADEFA(자동차 제조협회)

<2013~2020년 자동차 총 생산량 비교>

(단위: 대)

[자료: ADEFA(자동차 제조협회)]

2020년 기준, 아르헨티나는 전 세계 자동차 생산 국가 중 30위를 차지했다. 남미 내에서는 멕시코가 7위, 브라질이 9위로 집계되고 있다. 2020년 기준 전 세계 자동차 생산은 -16% 하락했으며, 이는 팬대믹의 영향이 가장 큰 것으로 보인다. 2021년은 대부분의 경기가 회복기에 들어선 것으로 파악되어 생산량도 점진적으로 생산량 원상복귀 할 것으로 예상한다.

<전 세계 자동차 생산 동향(2019~2020년)>

(단위: 대, %)

순위

국가

2019년

2020년

증감률

1

중국

25,720,665

25,225,242

-2

2

미국

10,880,019

8,822,399

-19

3

일본

9,684,298

8,067,557

-17

4

독일

4,661,328

3,742,454

-24

5

한국

3,950,617

3,506,774

-11

6

인도

4,516,017

3,394,446

-25

7

멕시코

3,986,794

3,176,600

-21

8

스페인

2,822,355

2,268,185

-20

9

브라질

2,944,988

2,014,055

-32

10

러시아

1,719,784

1,435,335

-17

30

아르헨티나

314,787

257,187

-18

[자료: OICA(세계자동차산업연합회)]

□ 주요 정책 및 규제

아르헨티나에선 현재 완성차 제조를 늘리기 위한 여러 현지생산 장려 정책을 추진 중이나, 정부 예상 목표인 75만 대 제조까지는 상황이 여의치 않다. 기본적으로 아르헨티나의 완성차 시장은 수입의존도가 높은 산업 중 하나이나 지속적인 수입 규제로 인해 산업 수급에 어려움을 겪고 있는 것으로 나타난다. 또한, 현지 제조를 장려하는 만큼 아르헨티나 내 생산시설을 갖추지 않은 기업들에는 불이익이 존재한다. 현지에 생산시설을 두고 있지 않은 브랜드의 완성차 수입 쿼터를 제한하거나 완성차 수입 승인을 아르헨티나 진출기업에만 진행하는 등의 규제를 통용하고 있어 한국산 완성차의 진입이 점점 더 어려워지고 있다.

□ 주요 이슈

자동차 산업은 2018년 상반기부터 악화되어온 경기 상황 및 2020년 코로나19의 여파로 지속적인 하향세를 보이고 있었으나, 2020년 말부터 경기가 완화되며 2021년 점차 생산량 및 판매량 회복하는 추세다. 아르헨티나 자동차 제조협회(ADEFA)는 2021년 11월의 경우 전년 동기 대비 자동차 생산량이 42% 이상 증가했고 전월대비 13.4% 증가했으며, 수출은 전년 동기대비 98.6% 증가, 도매판매는 전년동기대비 10.2% 증가했다. 자동차 산업은 경기 회복에 따라 생산, 수출 모두 예년 수준을 회복할 것으로 보인다.

□ 주요 기업현황

아르헨티나의 점유율이 높은 자동차 브랜드는 유럽, 미국 메이커로 상위 3개 메이커가 현지 시장의 45% 이상 차지하고 있다.

<2020년 자동차 브랜드 순위>

(단위: %)

순위

자동차 브랜드

점유율

1

FORD

16

2

RENAULT

15.6

3

Volkswagen

14

4

FIAT

13.5

5

Chevrolet

10.9

6

Peugeot

9.8

7

Toyota

5.4

8

Citroen

2.8

9

Mercedes Benz

1.9

10

Honda

1.4

[자료: ACARA(자동차 딜러협회)]

나. 산업의 수급현황

□ 교역 동향

2020년 기준 아르헨티나 자동차 수출입 규모는 수출 13만 대, 수입 17만 대로 집계됐으며, 작년대비 38%, 16% 감소한 수치다.

<아르헨티나 2019/2020년 자동차 생산 및 교역량 비교>

(단위: 대, %)구분

2019년

2020년

증감률

생산

314,787

257,187

-18.3

수출

224,248

137,891

-38.51

수입

214,644

178,577

-16.8

자료: ADEFA(자동차 제조협회)

국가별로는 브라질이 가장 교역량이 많으며, 수출의 경우 70%, 수입은 90% 가까이 집계되고 있다. 그 외 수출은 대부분의 중남미 국가로 진행되고 있으며, 콜롬비아, 페루, 중미 등이 있다. 특히 브라질의 경우 FTA가 체결돼 2029년에 발효 예정이며, 이에 따라 자동차 시장의 개방이 점진적으로 진행될 것으로 예상한다.

<아르헨티나 2020년 자동차 수출동향>

(단위: 대, %)순위

국가

2020년

점유율

1

브라질

91,144

66.1

2

중미

11,431

8.3

3

페루

7,936

5.8

4

칠레

6,899

5.0

5

콜롬비아

6,731

4.9

6

오세아니아

4,807

3.5

7

멕시코

2,888

2.1

8

아프리카

1,387

1

9

파라과이

1,377

1

10

우루과이

1,281

0.9

전체

137,891

100

[자료: ADEFA(자동차 제조협회)]

<아르헨티나 2020년 자동차 수입동향>

(단위: 대, %)순위

국가

2020년

점유율

1

브라질

156,949

87.9

2

멕시코

5,858

3.3

3

중국

3,537

2

4

터키

1,525

0.9

5

미국

1,459

0.8

6

프랑스

1,439

0.8

7

한국

662

0.4

8

일본

447

0.3

9

그 외

6,701

3.8

전체

178,577

100

[자료: ADEFA(자동차 제조협회)]

다. 진출전략

□ SWOT 분석

Strength

Weakness

- 경기 둔화의 기저효과로 2021년 회복, 2022년 성장 발전 가능성 있는 시장

- 브라질과의 FTA체결 완료, 2029년 발효 예정으로 점차 자동차 시장의 개방이 이루어질 것으로 예상

- 아르헨티나 완성차 시장에서 점유율이 낮은 한국 자동차 브랜드

- 생산공장 부재로 아르헨티나 내 공장 설립 다국적 기업 시장점유율 높음

Opportunities

Threats

- 자동차 부품 및 완성차의 높은 수입의존도

- 현지 생산기지 건설 등 투자진출 시 혜택이 많은 시장

- 아르헨티나 혹은 MERCOSUR 역내에 다국적 기업의 제조 플랜트 존재

- 제조시설이 없이는 가격과 현지 접근성 면에서 떨어지는 경향

□ 유망분야

아르헨티나 완성차 분야의 경우 현재 대부분의 글로벌 기업이 현지에 공장을 보유해 진출한 경우가 많다. 이는 정부측에서 현지 생산기지 건설 시 완성차 수입쿼터를 증가시켜 주고 세금 혜택 등을 부여하고 있기 때문이며, 초기 투자 진출 비용이 소요되나 투자진출에 혜택이 많은 시장 중 하나라고 볼 수 있다. 아르헨티나 내 진출기업은 대부분 브라질향 수출을 생각해 진출하는 기업이 많은 바, 현지 투자 진출(M&A 인수합병, 합작투자 등)이 우리 기업에 가장 좋은 진출 방향이다.□ 시사점

수입 규제로 인한 완성차 수입은 정부차원에서 제한을 하고 있기 때문에 결국 현지 점유율을 높이기 위해서는 정부 자동차 생산 장려 정책을 이용한 남미 생산기지 설립 가능성 모색하는 것이 가장 좋은 방안이다. 아르헨티나 정부는 현지에 제조기반을 두고있는 기업 완성차 수입을 장려하고 있으며 현지 생산되는 완성차에 대해 세금관련 혜택을 지속적으로 발표하고 있다. 이런 정책들을 활용해 우리 기업의 남미시장의 요새로 작용할 수 있을 것이다.

현지 진출을 위해서 아르헨티나 자동차 부품 생산업체와 합작투자형 진출 방안 모색, 강력한 수입제한 정책(80% 이상이 수입하가제 품목으로 지정) 하에서 수출을 확대하기 위해서는 현지 부품 생산기업들과 합작투자 파트너십을 구축하는 것이 효과적이다. 공동으로 부품모델 개발을 통해 현지 시장 공략, 완제품이 아닌 반제품을 아르헨티나로 수출해 생산공정 중 일부를 아르헨티나에서 진행함으로써 수입규제 우회 가능 등의 이익을 볼 수 있을 것다.

자료: 아르헨티나 자동차협회(ADEFA), 아르헨티나 일간지, KOTRA 부에노스아이레스 무역관 자료 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (2021 아르헨티나 자동차 산업 정보)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

2021년 중국 의료산업 동향

중국 2022-01-17

-

2

2021년 중국 2차전지 산업 동향

중국 2022-01-17

-

3

2021년 중국 신에너지차 산업 동향

중국 2022-01-17

-

4

중국 스마트 커넥티드카(ICV) 산업 동향

중국 2022-01-14

-

5

2021년 미국 사이버 보안 산업

미국 2022-01-04

-

6

2021년 중국 정보통신(ICT) 산업 동향

중국 2022-01-11

-

1

2024년 아르헨티나 농축산업 정보

아르헨티나 2024-10-11

-

2

2022년 아르헨티나 농기계 산업 정보

아르헨티나 2022-10-07

-

3

2021년 아르헨티나 산업 개관

아르헨티나 2022-01-11

-

4

2021년 아르헨티나 자동차 부품 산업 정보

아르헨티나 2022-01-07

-

5

2021 아르헨티나 의료기기 산업 정보

아르헨티나 2022-01-07

-

6

2021 아르헨티나 농축산업 정보

아르헨티나 2022-01-07