-

인도네시아 제약산업 정보

- 국별 주요산업

- 인도네시아

- 자카르타무역관 박승석

- 2020-12-23

- 출처 : KOTRA

-

- 코로나 19 이후, 인도네시아 Making Indonesia 4.0 중점산업 육성 어젠다에 제약산업 추가 -

- 90%에 달하는 의약품(원료 의약품 포함)의 높은 수입 의존도 -

- 현지 시장 공략 및 ASEAN 시장 진출을 위한 국내 기업들의 투자 증가(최근 5년 간 제약분야 투자 5위) -

□ 산업 동향

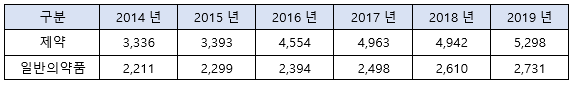

ㅇ (규모) 인도네시아 제약 산업은 지속적으로 성장 중

- 2014년부터 5년 간 연 평균 9.69%씩 상승하여 2019년 53억 달러 규모로 파악(유로모니터)

- OTC로 알려진 일반 의약품(Over The Counter) 시장도 2014년부터 5년 간 연 평균 4.31%씩 상승하여 2019년 26억 달러 규모로 파악(Statista)

인도네시아 제약 산업 규모

(단위: 백만 달러)

자료: 유로모니터, Statista

ㅇ (향후 전망) 정부 정책, 도시화, 건강에 대한 소비자들의 인지도 증가 등으로 성장

- BPJS로 알려진 건강보험제도(Badan Penyelenggara Sosial Kesehatan) 도입으로 초진 환자 연 평균 16%씩 증가(인도네시아 병원협회, 2014년~2017년)

- 급속한 도시화로 당뇨, 고혈압, 천식과 같은 만성 질환을 앓고 있는 인구가 2017년 29%에서 2019년 32%로 증가(인도네시아 통계청)

- 코로나 19 이후 건강에 대한 관심이 높아지면서 제약 시장은 더욱 더 성장할 것으로 전망(인도네시아 보건부 Dra Engko 차관보)

□ 정책 및 규제

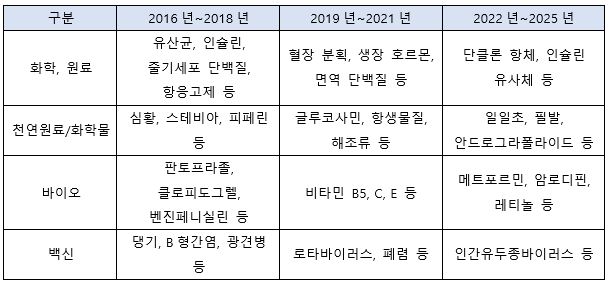

ㅇ (육성 정책-1) 보건부령 No 17/2017을 통한 제약 및 의료기기 산업 육성 로드맵 발표

- 정부에서는 의약품, 의약품 원료, 의료기기 등을 국내에서 자체적으로 생산하기 위해 건강보험(Badan Penyelenggara Jaminan Sosial, BPJS) 프로그램과 연계, 해당 분야 역량 강화 프로그램 개발 등을 추진 중

- 연도별로 특정 물질의 내수 생산을 위한 육성 정책 실시

제약산업 육성 로드맵

주: 일부 품목 서술, 전체 내용은 첨부파일 참조

자료: 인도네시아 보건부

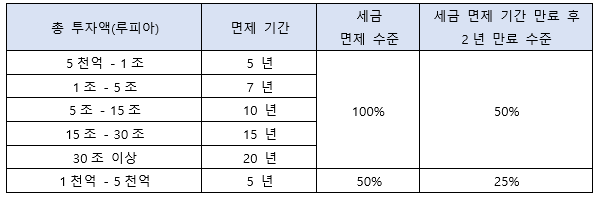

ㅇ (육성 정책-2) 글로벌 제약 기업들의 투자 유치 지원 제도

- 의약품 제조(85%), API 제조(100%) 등의 외국인 지분 취득 비중을 확대(대통령령No 44/2016)

- 투자금액에 따라 세금 면제 혜택 부여(재무부령 No 150/2018)

- 연구개발(R&D) 수행 기업의 경우 프로그램 투입 비용의 최대 300% 까지 세금 혜택

제약분야 외국인투자 세제 혜택

자료: 인도네시아 재무부

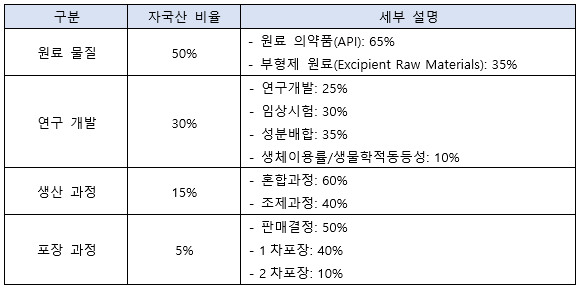

ㅇ (육성 정책-3) 제약 산업에 있어 국산 물품 필수 사용 요건(Tingkat Komponen Dalam Negeri, TKDN) 명시

- 2020년 인도네시아 산업부에서는 국내 제약 부분의 경쟁력을 높이기 위해 의약품 제조 시 국내 물질 포함 수준에 대한 규정 발표(산업부령 No 16/2020)

국내 물질 포함 수준에 대한 산업부 규정

자료: 인도네시아 산업부

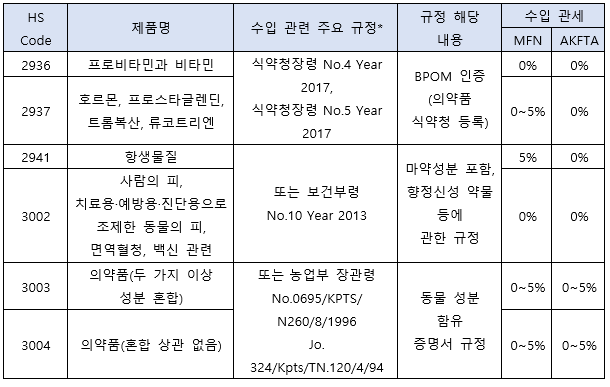

ㅇ (규제-1) 식약청 법규는 거의 모든 품목에 해당, 품목 성향에 따라 보건부령 또는 농업부령이 추가로 적용

인도네시아 제약 관련 주요 제품 관세율, 관련 수입 규정

주1: 규정 중 식약청 법규는 거의 모든 품목에 해당이 되며, 품목 성향에 따라 보건부령 혹은 농업부령이 추가로 적용됨

주2: 8자리 기준으로 조회가 돼야 하나, 품목량이 방대해 4자리로 표기)

자료: 인도네시아 재무부, 대한민국 관세청

ㅇ (규제-2) 2024년부터 모든 의약품에 대한 할랄 인증 의무화 예상

- 2014년 10월 14일, 모든 의약품에 대해 5년 이내 의무적으로 할랄 인증을 받도록 공포

- 촉박한 준비 기간에 따라 유예기간이 5년 추가되어 2024년 10월 17일까지 의무화 필요

- 유예기간 이후 할랄 인증 대상 품목에 할랄 인증이 없을 경우 식약청(BPOM) 제품 등록이 불가할 예정

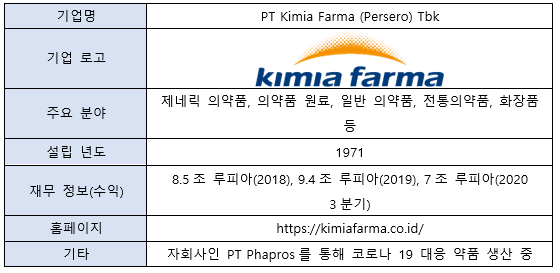

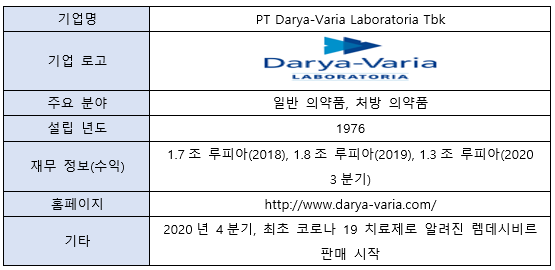

□ 주요 기업 현황

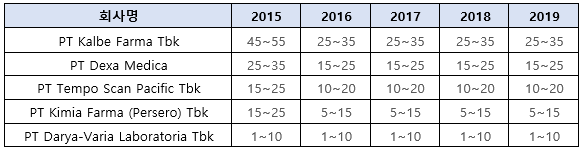

ㅇ 2개 제약 기업이 전체 시장의 점유율의 과반수를 차지하는 가운데, 각 기업별 제품 특화 중

인도네시아 주요 제약기업 시장 점유율

(단위 : %)

주: 점유율은 대략적인 범위로 표기

자료: 유로모니터

인도네시아 주요 제약기업 정보

자료: 회사 홈페이지

자료: 회사 홈페이지

자료: 회사 홈페이지

자료: 회사 홈페이지

자료: 회사 홈페이지

ㅇ 한국 기업으로는 대웅제약(2012), 종근당(2015)등이 현지 기업과 합작을 통해 진출

- 대웅제약은 현지 제약사 인피온(Infion)과 합작을 통해 현지 진출, 수라바야에 인도네시아 최초 바이오 의약품 할랄 인증 공장 준공, 현지 빈혈치료제(EPO) 시장 점유율 1위 기록 중

- 종근당은 현지 제약사 OTTO와 합작을 통해 현지 진출, 2018년 자카르타 인근 찌까랑 지역에 인도네시아 최초 할랄 인증 항암제 공장 완공

□ 최신 기술 동향

ㅇ 의약품 제조에 있어 로봇 및 IoT(Internet of Thing) 기술을 활용하기 시작

- PT Kalbe Farma의 자회사인 PT Kalbio Global Medika는 효율적인 제품 살균을 위해 자카르타 동쪽 찌까랑(Cikarang) 지역에 로봇시설을 갖춘 공장을 2018년 완공

- 항암제, 당뇨병 치료제가 주로 생산되고 있으며 해당 제품은 아세안 국가로 수출 예정

ㅇ 동결 건조기술 활용 시작

- PT Ferron Par Pharmaceuticals는 2018년 인도네시아 최초로 동결 건조기술을 사용하여 위장약(Omeprazole)과 당뇨병 치료제(Glucient SR)의 원료를 생산하기 시작

ㅇ 코로나 19 바이러스 검출 기술의 발전

- PT Bio Farma(Persero)는 코로나 19 실시간 유전자증폭검사 제품을 출시, 인도네시아 바이러스 특성에 맞계 설계되어 높은 검출 능력(99%~100%)을 자랑하고 대부분의 기계와 호환이 가능

□ 주요 이슈

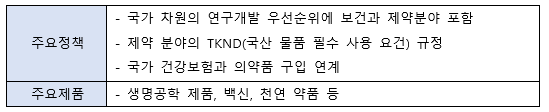

ㅇ 국가 차원의 국내 산업 역량 강화 로드맵인 메이킹 인도네시아 4.0에 제약부분 추가

- 코로나 19 상황에 따라 기존 5대 산업 분야(식음료, 섬유 및 봉제, 자동차, 화학, 전자)에 '제약'과 '의료기기' 분야 추가

- 메이킹 인도네시아 4.0 로드맵을 통해 의약품 부분의 원료 수입을 감소하고, 국내 제약 기술 역량을 발전시킬 계획

메이킹 인도네시아 4.0 제약분야 세부 내용

자료: 인도네시아 산업부

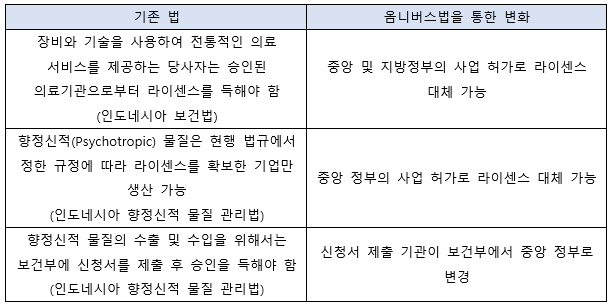

ㅇ 최근 공포(2020.11.2)된 일자리창출특별법(옴니버스법)에 따른 제약분야 변화

- 각 분야에 얽혀 있는 규제를 하나의 법률을 통해 종합적으로 해결하고 일자리 창출과 투자유치 활성화하기 위해 제정된 법으로, 제약분야에도 영향을 미칠 것으로 전망

옴니버스법에 따른 제약 분야 변화 전망

주: 세부 사항에 대해서는 시행령에 위임하여 추후 확인 가능(법안 공포 후 3개월 이내 시행령 제정 원칙)

자료: 옴니버스법, 각종 언론기사 정리

□ 산업의 수급 현황

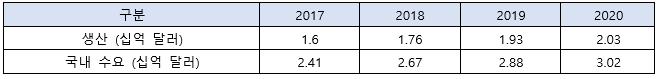

ㅇ (생산 및 수요) 국내 수요에 생산이 미치지 못해 수입 의존도가 높음

인도네시아 제약분야 생산 및 수요 동향

주: 2020년은 예측치

자료: Statista

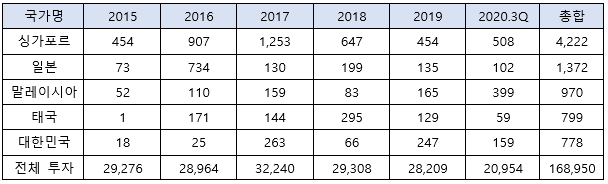

ㅇ (외국인투자) 2015년부터 2020년 3분기까지 화학/제약분야 누적 투자는 전체 투자의 7%인 124억 달러 수준

- 동 기간 주요 투자국은 싱가포르(42억 달러), 일본(14억 달러) 말레이시아(9.7억 달러), 태국(8억 달러), 대한민국(7.8억 달러) 등임

- 2015년부터 4년간 한국의 인도네시아 화학/제약분야 투자는 동 기간 연 평균 92%씩 증가하여 2019년 2.5억 달러 기록, 2020년 3분기 기준 1.6억 달러 기록 중

인도네시아 화학/제약 분야 주요 투자 국가

단위 : 백만 달러

자료: 인도네시아 투자조정청(BKPM)

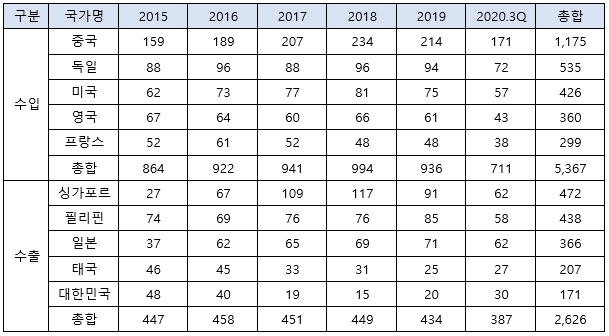

ㅇ (수출입) 2015년부터 2020년 3분기까지 지속적으로 수입 규모가 수출 규모의 2배 이상을 기록하고 있음

- 동 기간, 주 수출 대상국은 싱가포르(4.7억 달러), 필리핀(4.4억 달러), 일본(3.7억 달러), 태국(2.1억 달러), 대한민국(1.7억 달러) 등임

- 같은 기간, 인도네시아는 중국(12억 달러), 독일(5.4억 달러), 미국(4.3억 달러), 영국(3.6억 달러), 프랑스(3억 달러) 등으로부터 의약품을 주로 수입, 한국으로부터는 95백만 달러 상당을 수입(15위 수준)

인도네시아 화학/제약 분야 수출입 동향

(단위: 백만 달러)

주: HS 코드 2936, 2937, 2941, 3003, 3004 기준

자료: Global Trade Atlas

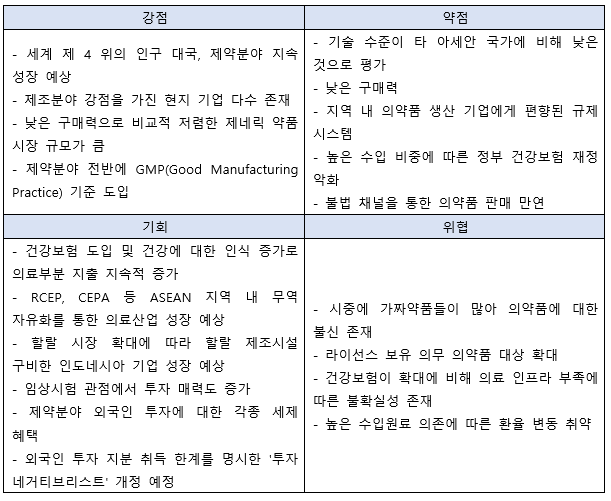

□ 진출 전략(SWOT 분석)

□ 유망 분야

① 원료 의약품(Active Pharmaceutical Ingredients, API)

- 의약품 제조에 필요한 원료의 90% 이상이 수입되고 있음

- 의약품 수요가 2020년의 90조 루피아에서 2035년에는 248조 루피아로, 의약품 원료 수요는 29조 루피아에서 79조 루피아 규모로 성장 전망(인도네시아 과학기술평가응용청)

- 정부가 국산 물품 필수 사용 요건(TKDN)을 통해 국내 산업을 육성하고자 하지만 높은 수입 의존도를 단기간에 감소시키는 것은 어려울 것이라는 것이 업계 의견

- 인도네시아 정부는 한국을 포함한 6개국(미국, 유럽, 일본, 중국, 인도) 등을 중 벤치마킹 국가로 지정

- 높은 원료 생산 비용, 부족한 인프라, 의약품 완제품 가격의 빈번한 변동, 연구개발 자본의 부족 등은 진출 전 참고해야 할 부분

② 백신

- 세계 4위의 인구, 높은 출생률(2.3명), 다양한 질병(A형, B형 간염, 장티푸스, 폴리오, 홍역 등) 등 요인에 따라 지속적인 백신 수요 존재

- Global Trade Atlas에 따르면, 2014년부터 2019년까지 백신 수입은 연 평균 14%씩 성장하여 2019년 약 9천만 달러를 기록, 2020년 3분기 백신 수입은 전년 총 수입과 비슷한 9천만 달러를 기록 중(25% 증가)

- 백신 수요에 비해 백신 생산 역량 갖춘 현지 기업은 PT Bio Farma 단 1 곳으로 알려짐, 연간 32억회 분을 생산하며 이슬람 협력기구(Organization of Islamic Cooperation, OIC) 회원국 및 140개국에 백신 수출 중

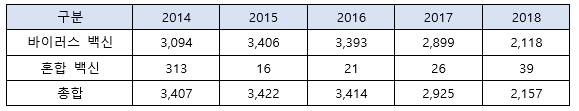

PT Bio Farma 백신 생산 현황

(단위: 백만 회 분)

자료: PT Bio Farma 홈페이지

- 2020년 11월, PT Jakarta Bipharmaceutical Industry(JBio)가 백신 공장 기공식을 개최하면서 2곳으로 증가할 전망, JBio社는 백신 생산을 위해 약 5,000억 루피아를 투자한 것으로 알려짐

③ 항생제

- 항생제 수입은 조금씩 감소하는 추세이지만 아직도 수입이 많은 비중을 차지

- 2014년 부터 2019까지 매년 1억 달러 이상 수입, 2020년 3분기 기준 9천만 달러로 올해도 1억 달러 이상 수입될 것으로 전망(Global Trade Atlas)

④ 일반 의약품(Over The Counter

- 2020년부터 2035년까지 연 평균 7% 성장하여 2035년에 160조 루피아 규모로 성장 전망(인도네시아 과학기술평가응용청)

- 간단한 질환에 대한 신속한 치료, 병원비 부담 등에 대한 우려로 비교적 저렴한 가격에 간단하게 구입할 수 있는 일반 의약품 시장은 성장이 유망 (인도네시아 과학기술평가응용청)

□ 시사점

o 인도네시아의 제약 시장은 정부의 건강보험 정책, 인프라 확충, 시민들의 건강에 대한 인식 증가 등으로 지속 성장 전망

o 한국산 제품의 수입 지속적으로 증가, 다양한 국내 기업들이 현지에 진출 중

- 특히 코로나 19로 인해 한국산 의약품의 수입이 2020년 3분기 기준, 전년 동 기간 대비 47% 증가한 14백만 달러를 기록

- 현지 제약사인 Kalbe와 한국의 제넥신, 코로나 19 백신 공동 연구 중

o 하지만 수입 물량이 대부분을 차지하는 현지 시장에 대해 정부가 국내 시장 육성을 표명했고, 향후 할랄 인증이 의무화 될 예정인 만큼 앞으로의 정책 추이를 살펴보면서 현지 진출 전략을 수립해야 함

자료: 인도네시아 재무부, 인도네시아 보건부, 인도네시아 산업부, 인도네시아 통계청, 인도네시아 투자조정청, 대한민국 관세청, Global Trade Atlas, 유로모니터, Statista, 각 회사 홈페이지, 언론기사 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (인도네시아 제약산업 정보)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

[기고] 바이오의약품 할랄 인증의 이해

인도네시아 2020.01.08

-

2

2019년 인도네시아 할랄 인증, 무엇이 달라지나

인도네시아 2019.01.24

-

1

인도네시아 제약산업 현황과 전망

인도네시아 2021-04-16

-

2

인도네시아 산업의 미래, ‘메이킹 인도네시아 4.0’의 현재

인도네시아 2020-04-09

-

3

[기고] 바이오의약품 할랄 인증의 이해

인도네시아 2020-01-08

-

4

인도네시아 의료/바이오 산업

인도네시아 2018-12-24

-

5

2021년 베트남 제약산업 정보

베트남 2021-09-29

-

6

인도네시아 보건부 한-인도네시아 제약 협력 기대

인도네시아 2022-10-28

-

1

2025년 인도네시아 의료산업 정보

인도네시아 2025-03-04

-

2

2024년 인도네시아 기초금속산업 정보

인도네시아 2024-10-24

-

3

2024년 인도네시아 관광산업 정보

인도네시아 2024-10-10

-

4

2021년 인도네시아 소비재 산업 정보

인도네시아 2022-01-10

-

5

2021년 인도네시아 기계 산업 정보

인도네시아 2022-01-10

-

6

2021 인도네시아 건설 산업 정보

인도네시아 2022-01-07

- 이전글

- 다음글