-

인도 에폭시 수지 시장동향

- 상품DB

- 인도

- 첸나이무역관 이민형

- 2024-06-05

- 출처 : KOTRA

-

인도 에폭시 수지 산업에 진출하기 위한 제반환경 및 특징

상품명 / HScode: 에폭시 수지 / 390730

에폭시 수지(epoxy resin)는 에폭시드 결합을 포함한 열경화성 플라스틱의 일종이며 다양한 산업에서 널리 사용되고 있는 고성능 접착제, 코팅제, 밀봉제를 말한다. 우수한 접착성, 낮은 수축률, 열, 습기/화학 물질에 대한 내성의 특성을 가지고 있다.

시장동향

인도 에폭시 수지 시장의 생산 규모는 2024년 172 톤에서 2029년에는 251.5 톤에 달할 것으로 예상되어 2024-2029년까지 연평균성장률 7.90%를 달성할 것으로 예상된다. 매출액 기준으로는, 2024년 5억4000만 달러 규모에서 2032년에는 9억3000만 달러 규모까지 성장할 것으로 예상되며 2024년에서 2032년 동안 연평균 성장률 7%에 도달할 것으로 기대된다.

인도에서 에폭시 수지는 주로 건설, 자동차, 전기, 전자, 항공우주 등의 산업 분야에서 사용된다. 고속도로, 교량, 상업용 건물에 대한 정부의 인프라 개발 이니셔티브가 증가함에 따라 내구성이 뛰어나고 화학적으로 안정적이며 접착성이 좋은 에폭시 수지에 대한 수요가 증가하고 있다. 자동차 분야에서는 에폭시 수지의 높은 내식성, 고온 저항성, 화학적 안정성으로 인해 자동차 코팅재로 선호도가 높다. 전기 및 전자 제조 분야에서는 습기, 진동, 고열로부터 제품을 보호하기 위한 보호 코팅제로써 수요가 많다. 항공우주 분야에서 에폭시 수지는 가벼운 무게와 높은 강도 덕분에 항공기 부품 제조에 있어 인기가 많다.

시장 세분화

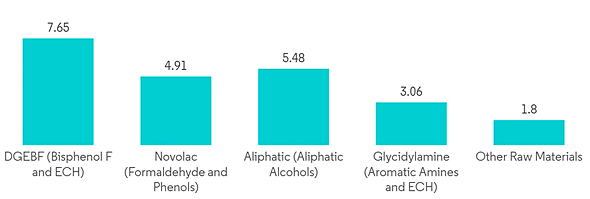

인도 에폭시 수지 시장 성장은 그 원재료에 따라 달라진다. 에폭시 수지에 사용되는 원재료는 DGBEA(비스페놀 A 및 ECH), DGBEF (비스페놀 F 및 ECH), Novolac (포름 알데히드 및 페놀), Aliphatic (Aliphatic 알코올), 글리시딜아민(glycidylamine , Aromatic Amines 및 ECH) 및 기타 원료가 있다. 이 중 DGBEA는 에폭시 수지 생산에 가장 자주 사용되는 원료 중 하나로 2022년부터 2027년까지 연평균성장률 약 7.65%에 달할 것으로 예상된다. 이 원료는 우수한 내구성과 유연성과 내화학성(화학 약품과 물에 대한 저항력이 뛰어남), 접착력을 갖추고 있어 일반적으로 접착제, 코팅제, 라미네이트 등에 사용되고, 이 외 광범위한 분야에 응용 가능성이 있어 시장에서 상당한 입지를 확보하고 있다.

<원재료에 따른 인도 에폭시 수지 제품의 전년비 증감률>

(단위: %)

[자료: researchandmarkets.com]

주재국 수입동향 및 대한 수입규모

<대한 수입규모(2021~2024년), 품목 : HSK 390730>

(단위: US$ 천, ㎏, %)

년

수출

금액

증감률

중량

증감률

2024년

16,964

-25.0

8,632,954

-16.5

2023년

54,350

-11.0

25,517,374

27.9

2022년

61,091

-33.5

19,953,569

-23.9

2021년

91,839

157.6

26,215,113

47.9

[자료: K-stat 무역통계 – 한국무역협회]

<2021-2023년 수입액 상위 10개국>

(단위: US$ 백만, %)

순위

국가명

2021-2022

2022-2023

증감률

1

대한민국

95.7

71.5

-25.3

2

태국

37.0

58.5

58.1

3

네덜란드

19.9

28.8

44.1

4

대만

25.9

28.1

8.6

5

중국

23.1

17.1

-25.9

6

일본

13.7

14.5

6.2

7

독일

25.0

11.2

-55.2

8

미국

9.6

10.7

11.2

9

이탈리아

6.0

7.1

18.1

10

스페인

5.5

5.1

-7.5

합계

292.9

269.7

-7.9

* 한국무역협회 자료와 인도 상공부 자료의 집계 기간 방식의 차이로 숫자 상이함

[자료: Ministry of Commerce & Industry]

SWOT 분석

S- 인도의 막대한 노동력, 탄탄한 제조 생태계, 급성장하는 내수 시장은 에폭시 수지 시장에서도 마찬가지로 적용된다. 따라서 인도의 에폭시 수지 시장은 인도 자국 내 기업 뿐만 아니라 해외, 다국적 기업 모두에게 성장과 확장 기회를 제공할 수 있다.

W- 에폭시 수지의 인도 자국 내 생산은 1960 년대 후반에 시작되었지만, 인프라 부족 및 기술력 부족으로 인해 제조 경쟁력이 떨어지고 여전히 선진국의 우수한 기술력에 의존하는 경향이 강하다. 이는 인도 시장의 에폭시 수지에 대한 약점이 될 수 있지만, 해외에서 진출하고자 하는 기업들에게는 기회가 될 것이다.

O- 재생 에너지에 대한 강조가 지속되고 특히 풍력 에너지 사용이 증가하면서 풍력 터빈 블레이드에 사용되는 에폭시 수지의 수요가 증가하고 있다. 재활용과 개조가 가능한 에폭시 수지의 활용이 증가하고 있다는 점도 주목할 필요가 있다. 전반적인 산업 분야에서 지속 가능성에 대한 관심이 꾸준히 증가하고 환경적 규제가 강화되면서 친환경적이고 저휘발성 유기 화합물(VOC) 에폭시 수지의 개발이 점점 주목받고 있다. 에폭시 수지는 다목적성과 적응성 덕분에 여러 산업 분야에서 핵심 소재로 사용되고 있다. 페인트와 코팅제에 사용되는 에폭시 수지는 건축, 자동차, 에너지, 전자 산업에서 활용되어 인도 에폭시 수지 시장에서 가장 빠르게 성장할 것으로 예상되는 제품군이다. 특히 해양용 에폭시 수지의 경우, 해당 제품을 제조하는 기업은 소수에 불과하지만 수요가 꾸준히 증가하고 있다. 해양용 에폭시 수지에 대한 인도 자국 내의 거대한 수요는 주로 독일과 일본, 네덜란드, 영국, 벨기에, 미국 등에서의 수입에 의존하고 있다.

T- Epichlorohydrin(에피클로로히드린)과 bisphenol-A(비스페놀-A)와 같은 주요 에폭시 수지 전구체(최종 제품 전 단계 물질)의 가격에 직접적인 영향을 미치는 원유 가격의 변동은 에폭시 수지 제조업체에게 큰 장애물이 될 수 있다. 또한 휘발성 유기화합물(VOC) 배출 및 유해 폐기물 처리와 관련된 환경 규제가 점점 엄격해지고 규정 준수와 이와 관련된 투자의 필요성 또한 커지고 있다. 식품 포장과 같은 특정 용도에서 사용되는 에폭시 수지 사용에 관해서는 더욱 엄격한 규제가 적용된다. 에폭시 수지의 활용성은 다양한 산업 분야에서 사용되는 원동력이지만 제조업자들에게는 경쟁을 심화시키고 품질에 영향을 미치는 요소로 적용되기도 한다.

경쟁동향

인도 에폭시 수지 시장은 아래의 5개 기업이 주도하고 있다.

회사명

로고

동향

Huntsman International LLC

투명 에폭시 접착제, 표준 경화 에폭시 접착제, 수성 에폭시 방수 코팅, 고속 경화 올 설페이스 에폭시 퍼티(fast curing all surface epoxy putty) 등의 접착제 및 실란트 제조업체이다. 페인트 및 코팅제 산업에서 널리 활용되고 있으며, 건설, 자동차, 산업 등 다양한 분야에서 상당한 시장 점유율을 차지하고 있다. 지속 가능하고 환경 친화적인 제품을 제공하기 위해 노력하고 있다.

KUKDO CHEMICAL

CO. LTD

KUKDO Chemical Co. Ltd.는 특히 건설 및 자동차 부문에서 높은 성장세를 보이며 인도 에폭시 수지 시장에서 중요한 위치를 차지하고 있다. 페인트 및 코팅제, 접착제, 실란트, 복합재 등 다양한 용도의 고성능 에폭시 수지에 대한 수요 증가에 대응하기 위해 전략적으로 생산 확장 및 시장 입지를 확대하고 있다. 2020년에 연간 10만 톤의 생산 능력을 갖춘 새로운 공장을 설립하여 생산 능력을 크게 늘렸다.

Hexion Chemicals India Private Limited

Hexion은 자동차, 건설, 전자 등 주요 산업에 필요한 다양한 에폭시 수지 제품을 전문적으로 제공한다. 에폭시 수지에 크게 의존하고 있는 위 산업 분야에서 Hexion의 제품은 성능, 내구성, 신뢰성 측면에서 좋은 평판을 가지고 있다. Hexion 제품은 특히 부식 방지, 구조용 접착제, 전자 부품 제조와 같은 중요한 응용 분야에서 선호된다. 또한 지속 가능하고 친환경적인 에폭시 수지 배합을 개발하여 에코바디스 실버 지속 가능성 평가(EcoVadis Silver Sustainability Rating)와 ISCC 플러스 인증(ISCC Plus Certification) 등을 취득하였다.

Aditya Birla Chemicals

Aditya Birla Chemicals의 첨단 기술을 활용한 광범위한 제품들은 건설, 자동차, 전자, 풍력 에너지 등 다양한 산업 분야에서 사용되고 있다. 열경화성 폴리머 재활용 문제를 해결하기 위해 자체 혁신 기술을 개발하면서 친환경적인 시장 전략을 내세우고 있다. 인도 뿐만 아니라 태국, 독일에 생산 공장을 두고 전 세계 에폭시 수지 시장에서 강력한 입지를 구축하고 있다.

Atul Limited

Atul은 인도의 주요 에폭시 수지 및 경화제 생산업체로 다양한 산업 분야에 제품을 판매하고 있다. 특히 폴리머-성능 소재 부문 제품은 인도 에폭시 수지 시장에서 기술적으로 의미 있는 제품으로 평가받고 있다. Atul은 생산 현장에서 액체 폐수 무배출의 성과를 달성하는 등 기업 운영에 있어 지속가능성을 꾸준히 강조하고 있다.

유통구조

인도 에폭시 수지 시장의 유통구조는 다음과 같은 주요 채널을 통해 이루어진다.

제조업체 직접 판매: 일부 대형 제조업체는 고객에게 직접 제품을 판매한다.

대형 유통업체: 대규모 유통망을 가진 기업들로, 주로 대형 산업용 고객들에게 제품을 공급한다.

소형 리셀러: 소규모 유통업체 및 리셀러로, 중소기업 및 소규모 프로젝트에 제품을 공급한다.

전문 화학 유통업체: 특정 화학 제품에 특화된 유통업체들로, 다양한 산업에 걸쳐 맞춤형 제품을 제공한다.

소매업체: 최종 소비자에게 제품을 판매하는 소매업체들로, 주로 DIY 및 소규모 사용자를 대상으로 한다.

대형 유통업체로는 Aditya Birla Chemicals, Hexion, Huntsman International LLC가 있고, 소형 리셀러에는 다양한 소규모 로컬 유통업체가 존재한다. 또한 전문 화학 유통업체로는 KUKDO CHEMICAL Co. Ltd, Atul Ltd 가 있고, 기타 소매업체에는 3M, Henkel 등의 회사가 있다.

<인도 에폭시 수지 시장의 유통구조>

[자료: 첸나이 무역관 자료 종합]

관세율 및 인증

<인도의 HS Code 390730 품목 GST 규정>

GST-HSCode

관세

GST 세율

390730

GST

18%

관세 (Most Favoured Nation Tariff)

7.5%

아시아 태평양 무역 협정 특혜 관세(Asia-Pacific Trade Agreement Preferential Tariff)

특혜 없음

CEPA 관세(Comprehensive Economic Partnership Agreement Preferential Tariff)

0

* GST-HS 코드는 GST가 적용되는 상품을 명확히 하는데 사용.

[자료: Indian Trade Portal]

인도에서 에폭시 수지와 관련된 주요 인증 정책에는 BIS(Bureau of Indian Standards) 인증이 있다. 이는 제품 품질 및 안전 표준 준수 보장을 위한 인증으로 에폭시 수지 관련 제품도 포함되어 있다. BIS인증을 받지 않은 제품은 인도 내에서 판매/유통이 불가능 할 수 있으니 인도에 진출하고자 하는 기업은 자사 제품의 BIS인증 필요 유무를 반드시 면밀히 확인하는 등 철저한 준비가 필요하다.

인도 에폭시 수지 시장 최근 성과 및 투자 동향

2024년 2월: 인도 대기업 중 하나인 DCM Shriram은 첨단 소재 생산 확대를 위해 그린필드 에폭시 수지 제조 공장에 대한 향후 몇 년간 1억2060만 달러를 투자할 계획임을 발표했다.

2023년 3월: SLB(Schlumberger Limited)는 건설 시 CO2 배출량을 줄일 수 있는 무시멘트 지오폴리머 시스템인 EcoShield를 출시했다. 이 신기술은 포틀랜드 시멘트를 사용하는 기존 시멘트와 비교하여 CO2 배출량을 최대 85%까지 줄일 수 있다. EcoShield 시스템은 연간 최대 5백만 톤의 CO2 배출을 방지할 수 있는 잠재력을 가지고 있으며, 이는 연간 110만 대의 자동차를 도로에서 없애는 것과 같은 효과를 가진다고 한다.

시사점

인도 내 에폭시 수지 관련 제조업체들은 식물성 오일, 설탕, 리그닌과 같은 재생 가능한 원료에서 추출한 바이오 기술 기반 에폭시 수지를 개발하는 데 점점 더 집중하고 있다. 기존 대비 넓은 활용성을 가진 특성을 선호하는 전략이 최근 주목할 만한 시장 트렌드의 하나라는 것이다. 이런 트렌드를 이해하여 인도 현지 시장에 맞는 맞춤형 제품 출시는 필수요소라고 할 수 있다. 또한 전반적인 인도 정부 정책중의 하나인 Make in India 기조를 고려해야 한다. 이를 위해 현지 유통업체나 제조업체와의 기술 제휴 등의 협력을 적극적으로 하여 시장 진입 장벽을 낮추고, 이들의 인도 내 네트워크를 활용하여 제품의 인지도와 신뢰도를 높이는 전략도 고려해 볼만 하다. 마지막으로 가격 경쟁력 확보도 중요한 전략이라고 할 수 있다. 원가 절감을 위해 인도 내에서 원재료를 조달하거나 현지 생산을 통해 원가를 절감하고 가격 경쟁력을 확보해야 하며, 인도 시장의 가격 민감도를 고려하여 유연한 가격 정책을 운영해야 한다. 이런 전략들을 충분히 고려한다면 인도 에폭시 수지 시장은 관련 우리 기업들에게 새로운 기회의 산업이 될 수 있을 것이다.

자료: “India Epoxy Resins Market Analysis 2024-2032”, (markwideresearch.com, 2024.04)

“India Epoxy Resin Market Size & Share Analysis 2024-2029”, (mordorintelligence.com,2023)

“Exploring the Growth Trajectory of India's Epoxy Resins Market”, (linkedin.com,2024.04.03)

“India’s DCM Shriram plans epoxy resins plant”, (icis.com,2024.03.04)

“India Epoxy Resins Market Research”, (marketresearchfuture.com,)

“India Epoxy Resins News”, (mordorintelligence.com, 2023)

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (인도 에폭시 수지 시장동향)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

뜨겁게 달아오르는 인도 태양광 시장

인도 2024-06-05

-

2

인도네시아 합성고무 시장 동향

인도네시아 2023-12-28

-

3

튀르키예 포장재(PVC) 산업 동향

튀르키예 2024-06-14

-

4

미국 플라스틱 바닥재 시장 동향

미국 2024-07-25

-

5

폴란드 일반기계 및 자동화기계의 부품 시장동향

폴란드 2024-06-12

-

6

미국 폴리에틸렌 시장동향

미국 2023-08-21

-

1

2025 인도 반도체 산업 정보

인도 2025-07-07

-

2

2024년 인도 철강산업 정보

인도 2025-01-03

-

3

2024 인도 섬유 산업 정보

인도 2024-11-29

-

4

2024년 인도 화학산업 정보

인도 2024-11-25

-

5

2024년 인도 문구 및 미술 용품 산업 정보

인도 2024-10-16

-

6

2024년 인도 해양 산업 정보

인도 2024-07-09

- 이전글

- 다음글